おまとめローンにおける審査とは「申し込み者に返済能力があるか」を確かめるための重要なステップであり、ローンを返済できずに多重債務に陥る申し込み者を増やさないようにする目的もあります。

そのため、結論として審査なしで絶対通るおまとめローンは存在しません。

絶対通るおまとめローンは存在しませんが、審査が不安な方には審査通過率が公開されている消費者金融のおまとめローンを利用するのがおすすめです。

絶対通るおまとめローンはある?審査が不安な方向けのおすすめおまとめローン

結論、絶対に通るおまとめローンは存在しません。

正規の銀行やカード会社、消費者金融であれば、きちんと返済できる申し込み者を見極めるために、必ず審査を実施しています。

反対に、「絶対に通る」「審査なし」を謳っている貸金業者は、ヤミ金融の可能性が高いため注意しましょう。

政府広報オンラインでも、ヤミ金融は「ブラックOK」「即日融資」「借金ではないため大丈夫」などのうたい文句で利用者の心理をつき勧誘する、と注意喚起がなされています。

ヤミ金融は違法な高金利で貸し付けを行なうため、返済額が一気に膨れ上がるのが特徴です。返済が遅れたり、滞ったりした場合には、勤務先や親兄弟へ脅迫まがいの取立てを行なうケースもあります。

審査に通るか不安な方は、消費者金融のおまとめローンがおすすめです。

銀行と比べると金利が高めにはなりますが、同じ業者内の通常のローンの審査通過率が高いため、おまとめローンも借りられる可能性が高いためです。

おまとめローンを実施している消費者金融の同じ業者内のほかのローンの新規審査通過率は、アイフルで34.7%、プロミスで40%前後となっています。

ただし、審査が不安な方でも、おまとめローンなため、返済負担を減らしたい方が多いでしょう。

そのような方には金利が低い銀行のおまとめローンがおすすめです。

銀行のおまとめローンは消費者金融に比べて金利が低いため、返済負担を軽減できます。

実際、銀行のおまとめローンと消費者金融からのおまとめローンでは、実質年率に大きな違いがあります。

銀行でおまとめローンをする場合にも審査がありますが、その基準は銀行ごとにさまざまです。審査が不安な方も、まずは金利の安い銀行のおまとめローンから検討してみましょう。

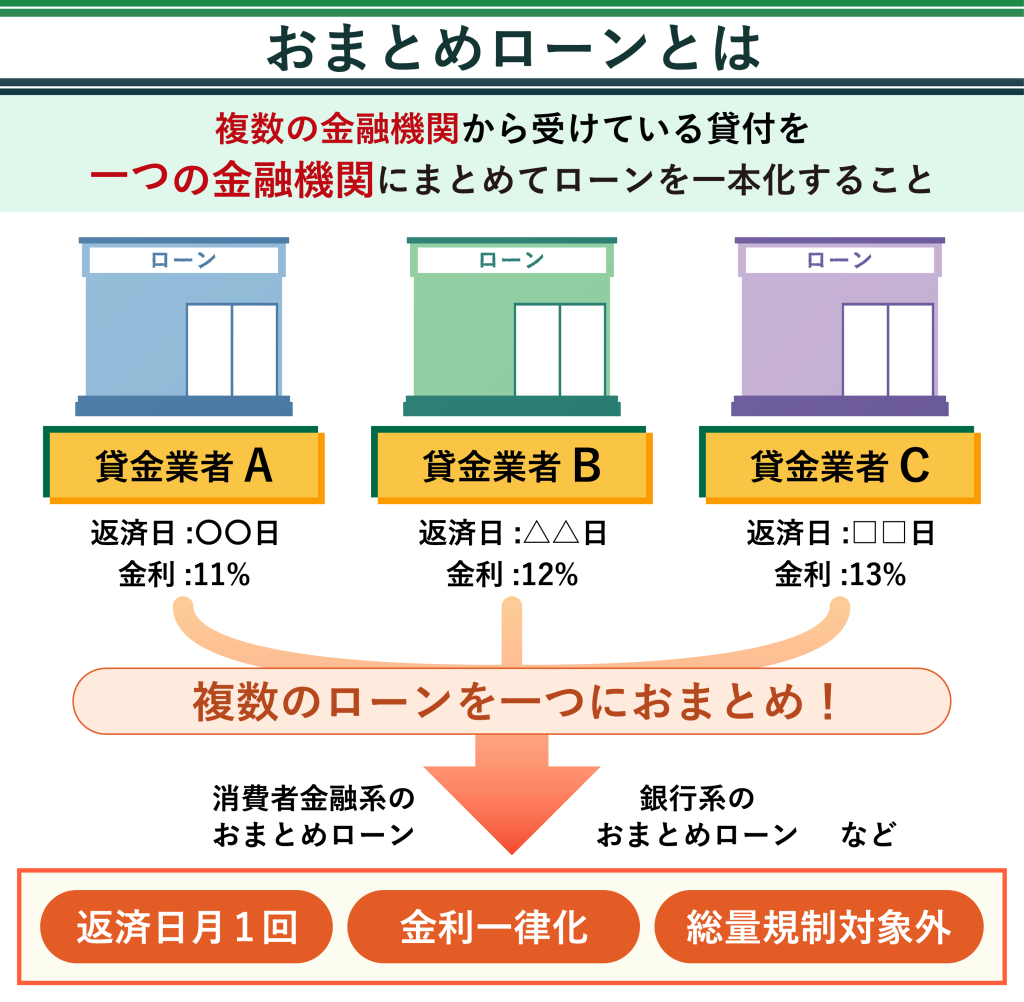

そもそもおまとめローンとは?借入をまとめて返済負担を減らすもの

おまとめローンとは、複数社からの借入を1社にまとめることで返済負担を減らす「ローンの一本化」を指します。

おまとめローンを使えば複数の返済先が1つに集約されるため、ローンの合計金額も可視化され、管理や返済が楽になります。

また、おまとめローンを利用すれば後述のように信用情報を整理できる可能性もあります。

ほかにも、ローンを複数社から借りる場合には「総量規制」が適用されますが、おまとめローンを利用すれば総量規制以外の例外貸付が可能になります。

おまとめローンとは複数社の借入を1社にまとめて、返済負担を減らせる

おまとめローンとは、複数社の借入を1社にまとめる「ローンの一本化」です。

借入を一社にまとめることで、複数社で発生していた金利が1つになり、金利が低くなれば、返済負担を軽減できます。

おまとめローンを活用することで、返済負担軽減と返済合計額の可視化を同時に実現できます。

ただしおまとめローンも借入の一種であるため、「申し込み者に返済能力があるか」の審査があります。

申し込み者の返済能力や信用情報のほかに、借入の合計金額や毎月の返済可能額なども考慮されます。

おまとめローンを利用する際には必ず借りられるわけではない点に留意しましょう。

おまとめローンは総量規制対象外であり、年収の3分の1以上の借入が可能

おまとめローンは総量規制対象外なため、場合によっては年収の3分の1以上の借入が可能です。

総量規制とは貸金業者からは、「年収の3分の1までしか借入できない」という規制です。ただし、総量規制は消費者金融など貸金業者からの借り入れが対象のため、銀行からの借り入れは対象外です。

おまとめローンが総量規制の対象外である理由は、顧客に一方的に有利になる借り換えであるためと日本賃金業協会で説明されています。

総量規制の目的は、返済能力を超える高額な貸付けを防ぐことです。

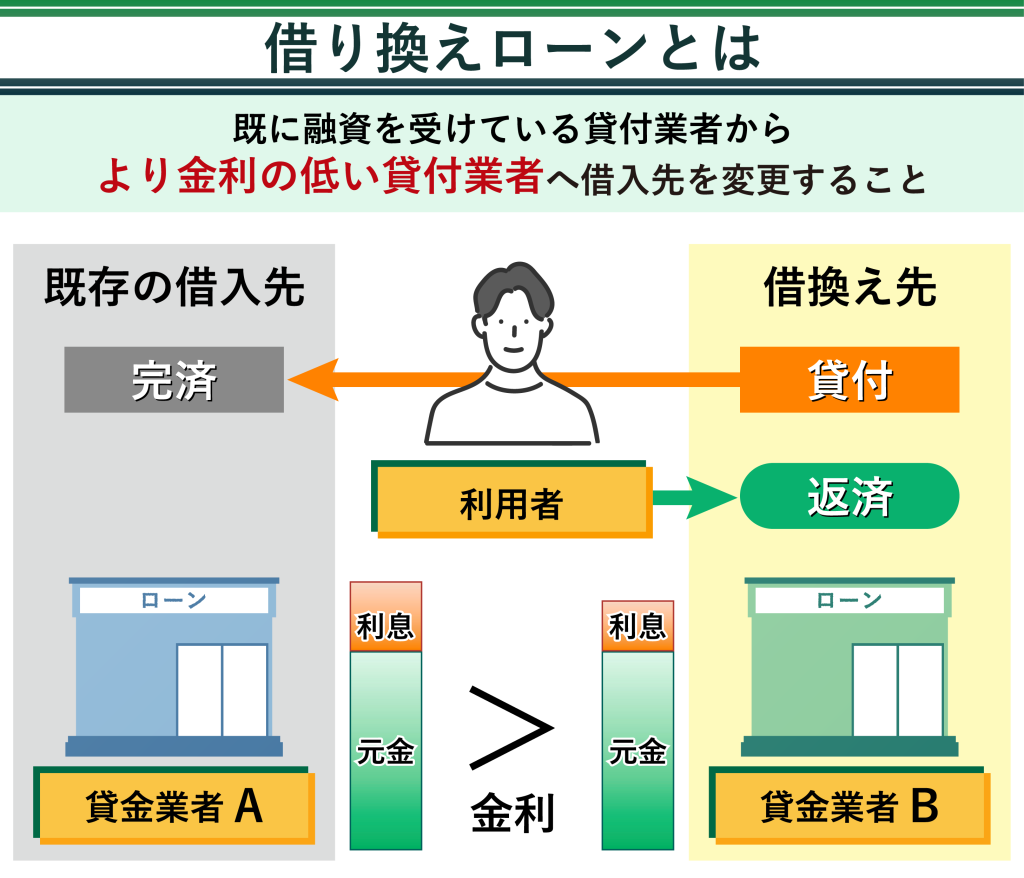

おまとめローンと借り換えローンの違いは?

おまとめローンと借り換えローンには明確な違いがあります。

おまとめローンとは、複数社の借入を1社にまとめることを指します。

対して借り換えローンとは、借入先の変更を指します。1社から1社に乗り換えるのが借り換えローンの特徴です。

借入ローンを行なう際の手順の例は以下のとおりです。

- A社から50万円借りている状態

- B社から50万円を借入

- B社から借り入れた50万円で、A社に返済

- B社から50万円だけを借りている状態

- 借り換え完了

どちらの目的も金利の安い借入先に変更し負担を減らすことですが、もともとの借入先の数が「1つ」か「複数」かによって異なります。

1社のみから借り入れている場合は金利の低いところへ借り換えするのがおすすめです。

借入先が複数あり、一本化したい場合は借り換えローンではなくおまとめローンを選択しましょう。

絶対通るおまとめローンを探している審査が不安な人は消費者金融系おまとめローンがおすすめ

審査が不安な方には、「消費者金融系」のおまとめローンがおすすめです。

銀行のおまとめローンより金利は高めですが、同じ業者内の通常のローンの審査通過率が高いため、おまとめローンも借りられる可能性が高いです。

おまとめローンを利用する場合は、もともとの借入先の金利とおまとめローン利用時の金利を必ず比較しましょう。

おまとめローンの金利の方が高い場合、負担が大きくなったり審査に通りづらくなったりするため要注意です。

| ローン名 | アイフルのおまとめローン「おまとめMAX」 | プロミスのおまとめローン | SMBCモビットのおまとめローン | 中央リテールのおまとめローン | レイクのおまとめローン「レイク de おまとめ」 | ダイレクトワンのおまとめローン「お借り換えローン」 |

|---|---|---|---|---|---|---|

| ロゴ |  |  |  | |||

| 審査時間 | 即日 | 即日 | 即日 | 最短受付より2時間 | 即日 | – |

| 融資時間 | 即日 | 即日 | 即日 | 最短翌営業日 | 即日 | – |

| 金利 | 3.0~17.5% | 6.3~17.8% | 3.0~18.0% | 10.95〜13.0% | 6.0~17.5% | 4.9~18.0% |

| 限度額 | 1万円~800万円 | 1万円~300万円 | 500万円 | 1~500万円 | 1万円~500万円 | 1~300万円 |

| 総量規制以上 の借入 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 最長返済期間 | 10年 | 10年 | 13年4ヵ月 | 10年 | 10年 | 借入日から10年以内 |

| 最大返済回数 | 120回 | 120回 | 160回 | 120回 | 120回 | 1~120回 |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

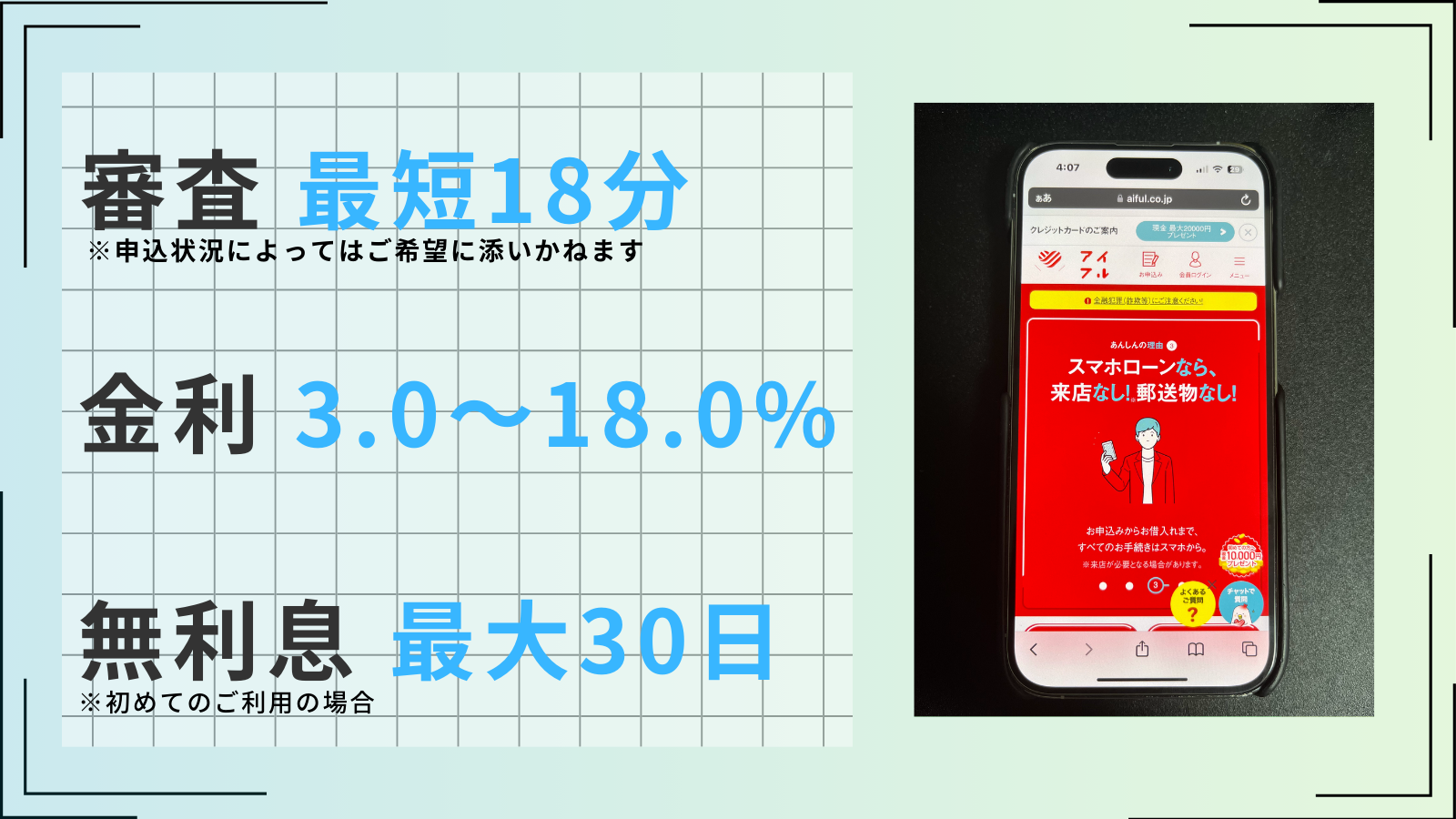

アイフルのおまとめローン「おまとめMAX」

| 審査時間 | 最短18分 | 融資時間 | 最短18分 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

- 初めての利用なら最大30日間利息0円

- 最短18分で審査が完了するスピード審査

- Web申込後に電話連絡で優先的に審査

- 大手唯一の銀行グループではない独立した消費者金融

- 在籍確認は原則なし、郵便物は一切なし

※お申込の状況によってはご希望にそえない場合がございます

アイフルのおまとめローン「おまとめMAX」の最大の魅力は、リボ払いもまとめられる点です。

借り入れに加えてクレジットカードのキャッシュカードのキャッシング、リボ払いまで一本化できるため、返済の管理が非常に楽になります。

アイフルでは最短18分で審査が完了し、融資も最短即日で受けられるため、急いでいる方におすすめです。

Webで手続きが完結し、郵送や電話などの手間がまったくかからないのも魅力です。

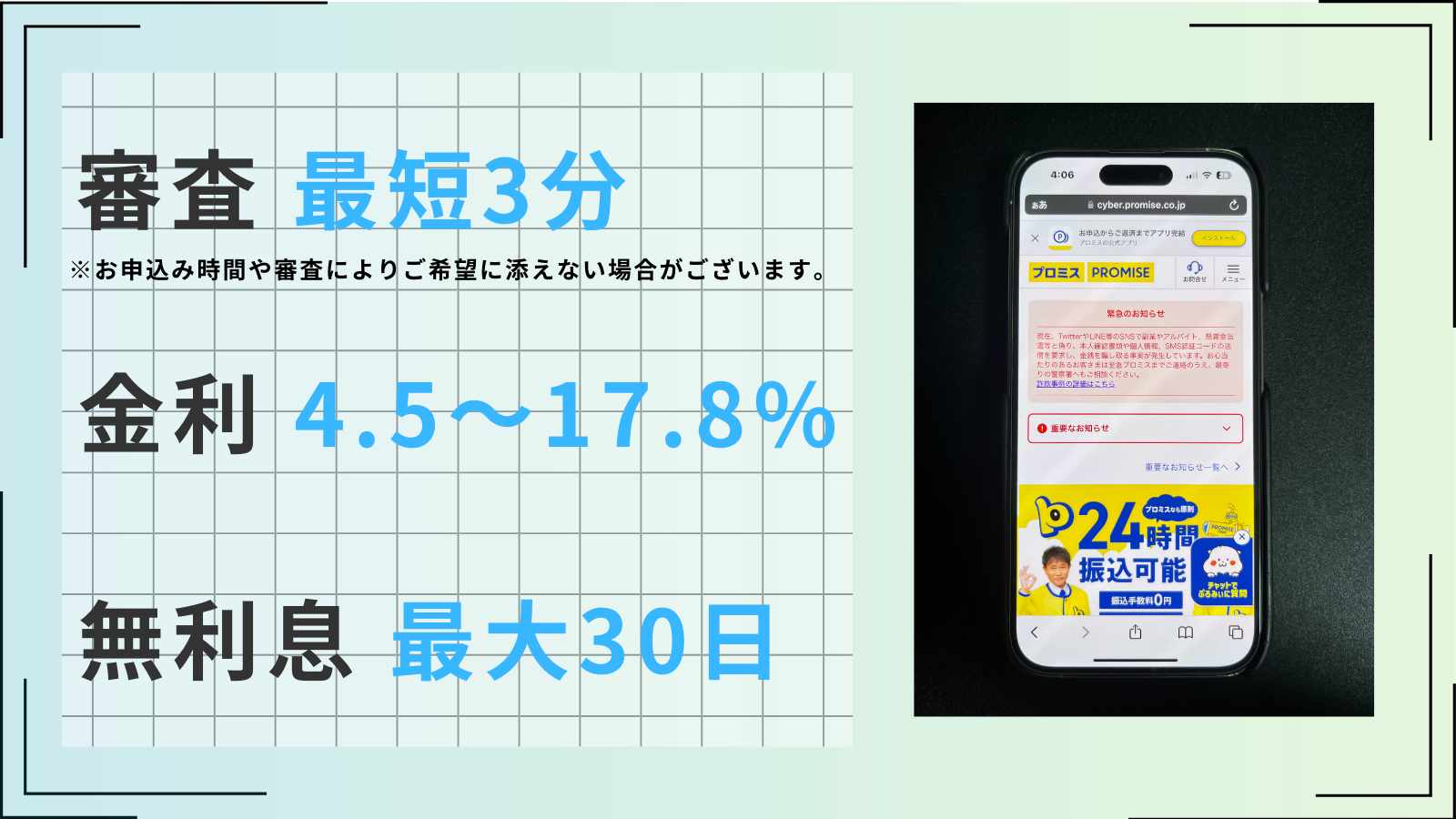

プロミスのおまとめローン

| 審査時間 | 最短3分 | 融資時間 | 最短3分 |

| 無利息 | 最大30日 | 実質年率 | 4.5~17.8% |

- 審査~借入まで業界最速の最短3分で完了

- 初めての借入から最大30日間利息0円

- 上限金利が17.8%と大手他社よりも低い

- 在籍確認は原則なし、郵便物は一切なし

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスのおまとめローン最大の魅力は、女性専用ダイヤルレディースコールが設置されていることです。

「消費者金融のおまとめローンに怖いイメージがある」と悩んでいる女性の方でも、より安心して相談できるでしょう。

「申し込み→審査・契約→借入」の3STEPで簡単に手続きでき、最短3分※で融資を受けられるのも魅力的です。

プロミスの借入利率は「6.3〜17.8%」と消費者金融系のなかでは低めに設定されているため、返済負担を軽減できる確率も高まります。

※詳細

※お申込み時間や審査によりご希望に添えない場合がございます。

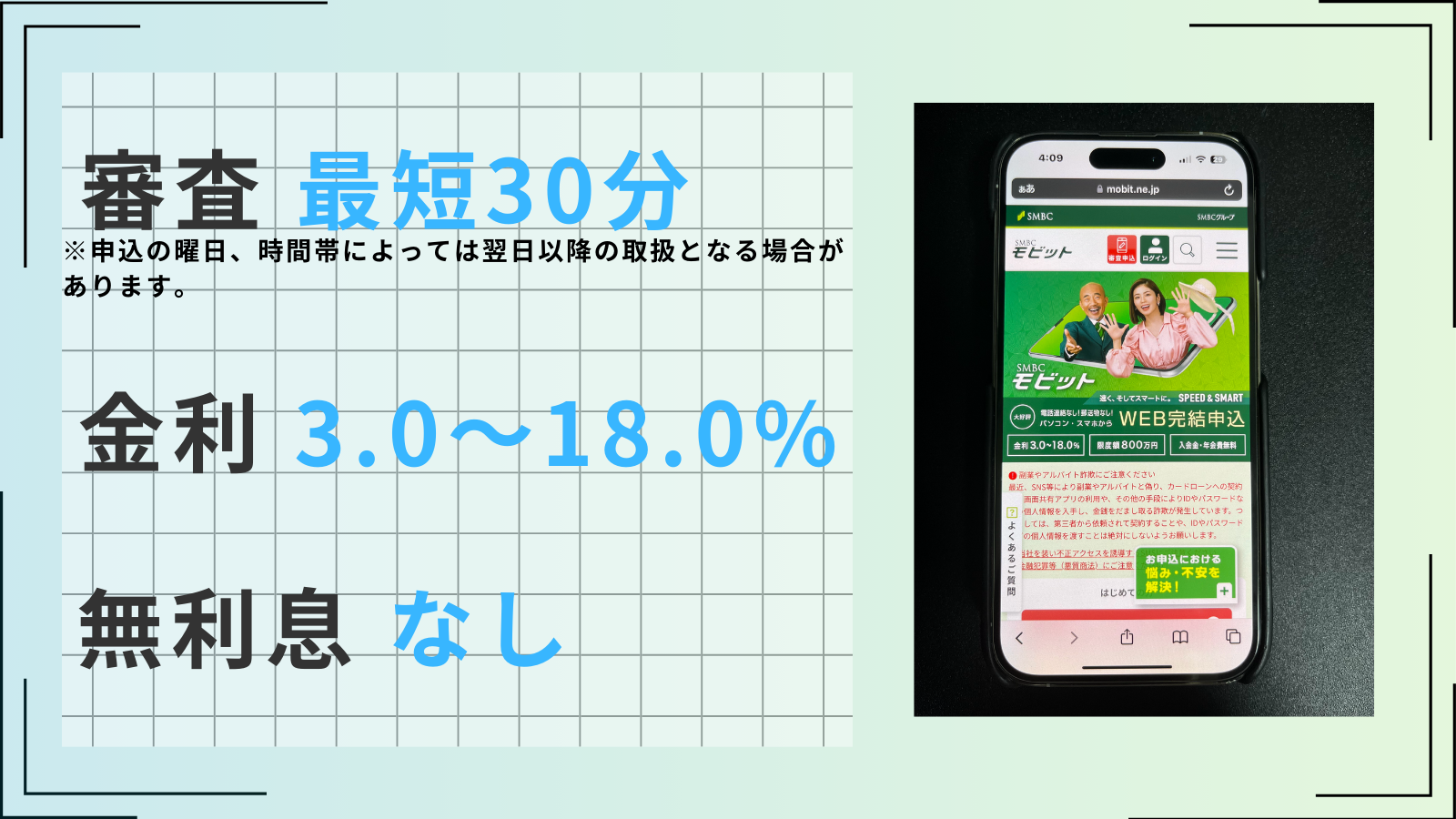

SMBCモビットのおまとめローン

| 審査時間 | 最短30分 | 融資時間 | 最短3分 |

| 無利息 | ー | 実質年率 | 3.0~18.0% |

- 申込みから借入まで最短33分

- 在籍確認は原則なし、郵便物は一切なし

- 返済で200円ごとにVポイントが貯まる

- SMBCグループの安心感

- 来店不要、Web・アプリで借入まで完結

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットのおまとめローンは最短10秒で簡易審査結果が表示され、申し込みから最短30分※1で本審査が完了するスピード感が魅力です。

すぐに審査結果が知りたい方や、急いでいる方も安心して利用できます。

融資限度額も800万円と高めであるため、まとめたい借入が多い方にもおすすめです。

最低借入利率は3.0%と低めで、条件によっては返済負担を大きく軽減できます。

おまとめローンご希望の方への注意事項

※おまとめローンご希望の方は申込後、オペレーターさんにご相談ください

※注釈詳細

※1申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

中央リテールのおまとめローン

- 10.95%~13.0%と最大借入金利がかなり低め

- 相談窓口の担当者は全員、「国家資格取得者」で安心できる

- 不動産担保があればかなり優遇される

中央リテールのおまとめローンは10.95%~13.0%で、最大借入金利がかなり低めに設定されています。

返済負担を軽減できるだけでなく、申し込み時点で借入金利や返済総額を予測しやすいのが利点です。

相談窓口の担当者は全員が「国家資格取得者」のため、自分の返済状況や借入状況を気兼ねなく相談できます。

不動産担保があれば、融資額、借入金利、返済期間、対応スピードなどで優遇を受けられるのも魅力の一つです。

スピード感に関しては、最短翌日融資となっています。

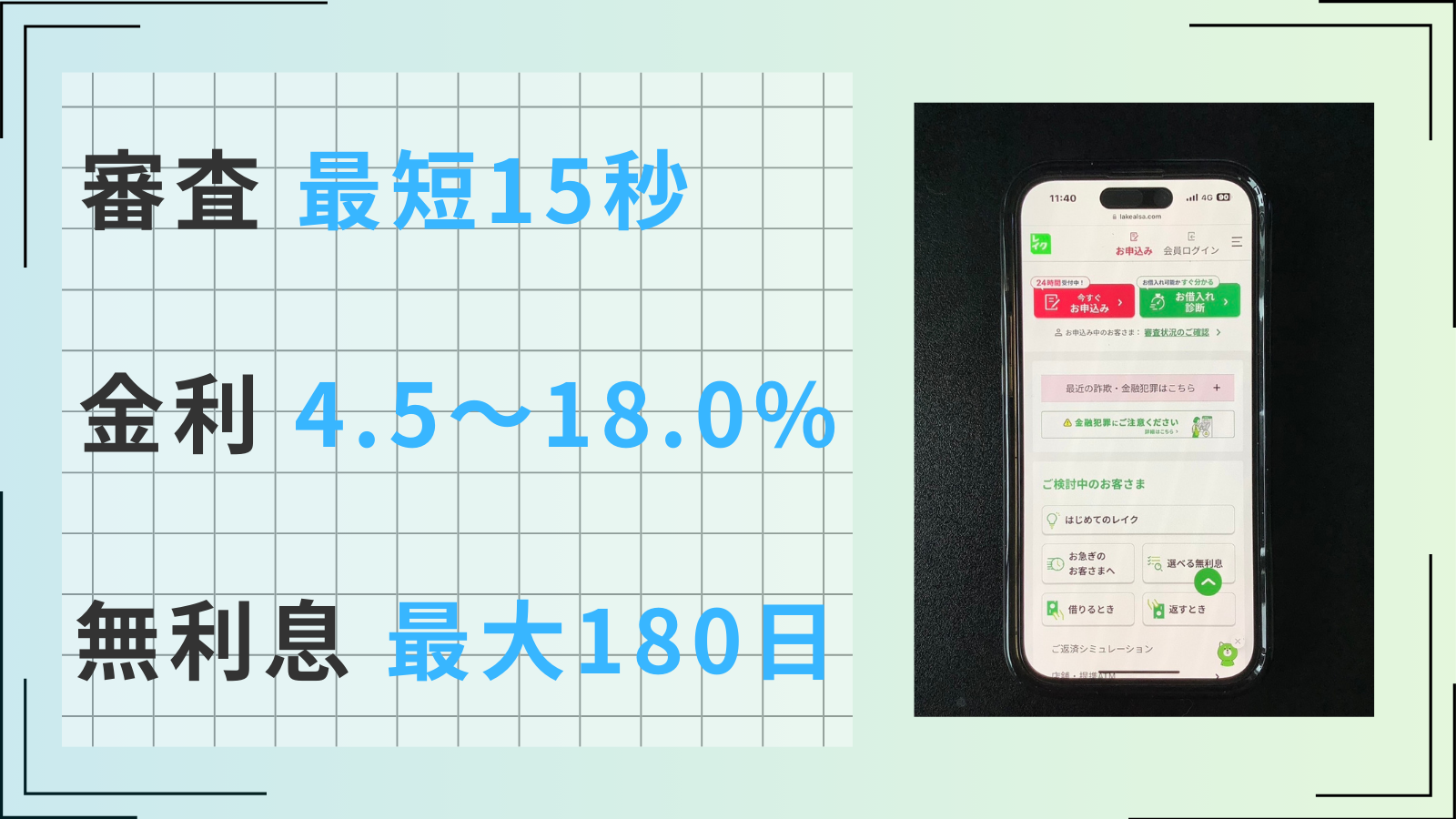

レイクのおまとめローン「レイク de おまとめ」

| 審査時間 | 最短15秒 | 融資時間 | 最短25分 |

| 無利息 | 最大180日 | 実質年率 | 4.5~18.0% |

- Web申込限定で無利息期間を60日と180日(5万円まで)から選べる

- 最短15秒で審査結果を通知、最短25分で融資可能

- 原則として在籍確認・郵送物なしで借入可能

- 20~70歳まで借入可能で対象年齢が広い

- Web・自動契約機・電話から申し込み可能

レイクのおまとめローン「レイク de おまとめ」は、最大貸付金利が17.5%と消費者金融系のなかでは低いため、はじめて利用する方でも金利負担を軽減しやすいでしょう。

最短即日中に審査結果がわかる場合もあるため、早めに結果を知りたい方にもおすすめです。

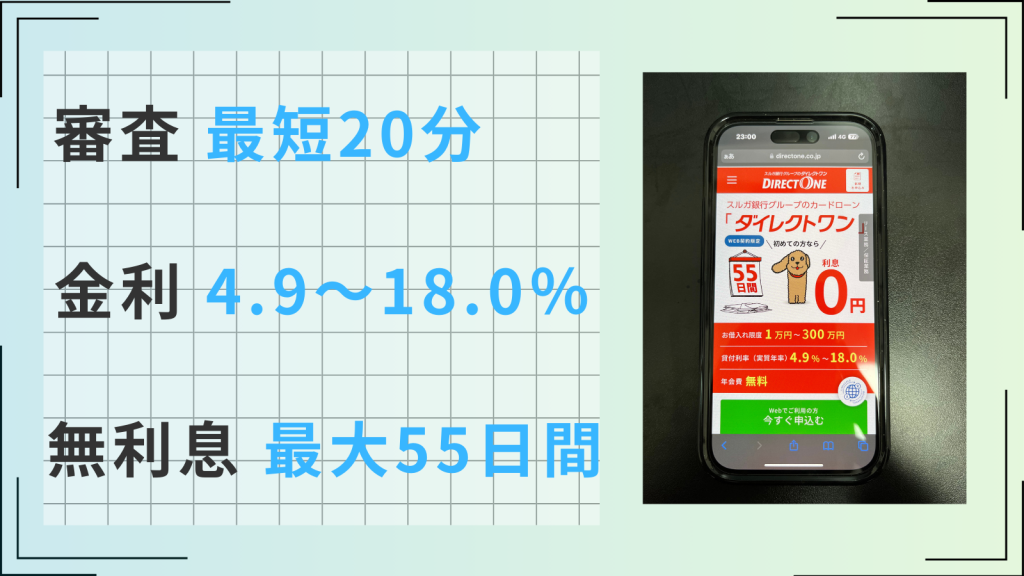

ダイレクトワンのおまとめローン「お借り換えローン」

| 審査時間 | 最短20分 | 融資時間 | 最短即日 |

| 無利息 | 最大55日 | 実質年率 | 4.9~18.0% |

- 来店契約なら最短30分で契約完了&カード発行可能

- 初回利用時、最大55日間利息0円で返済負担を大幅に軽減可能

- パートやアルバイトの方でも利用OK

- 借入の疑問点や不安を相談しながら、自分に合った借入を行なえる

- 目的別ローンが充実していて借入やすさ抜群

ダイレクトワンは店舗での契約に対応している点が非常に魅力的です。

他社のWeb完結型とは違って、実際に店舗で説明を聞いたり、自身の返済について相談したりできるため安心して契約できます。

また、銀行からのキャッシング・カードローン残高もおまとめローンでまとめてくれます。

消費者金融(賃金業者)からのローンと銀行のローンを一緒にまとめられるため、両方から借入をしている方におすすめです。

審査通過後、窓口なら最短30分でカードを発行してくれます。

審査が不安だけど返済負担をより減らしたい方は低金利な「銀行系」のおまとめローンがおすすめ【7選】

審査が不安だけど返済負担をより減らしたい方には、銀行系のおまとめローンがおすすめです。

銀行系のローンは消費者金融系のローンよりも低金利のため、返済負担を軽減しながら借り入れられます。

ただし、審査の難易度は消費者金融系のローンよりも高い傾向にあるため、その点には留意しましょう。

審査落ちを繰り返していると信用情報に傷がついて審査に通らなくなる「申し込みブラック」状態になる可能性もあります。

返済負担を減らしたいからといって、通過する見込みが低いにも関わらず銀行系のローンに申し込み続けるのは控えましょう。

| ローン名 | 楽天銀行のおまとめローン「楽天銀行スーパーローン」 | 横浜銀行のおまとめローン「横浜銀行カードローン」 | 三菱UFJ銀行のおまとめローン「 三菱UFJ銀行カードローン バンクイック」 | セブン銀行カードローンのおまとめローン「セブン銀行ローンサービス(カードローン)」 | 三井住友銀行のおまとめローン「三井住友銀行カードローン」 | 千葉銀行のおまとめローン「 ちばぎんフリーローン クイックパワー<アドバンス>」 | ろうきん 東北労働金庫のおまとめローン「おまとめローンアシスト500」 |

|---|---|---|---|---|---|---|---|

| 審査時間 | 最短翌日 | – | – | – | – | – | – |

| 融資時間 | 最短翌日 | – | – | – | – | – | – |

| 金利 | 1.9〜14.5% | 1.5〜14.6% | 1.8〜14.6% | 12.0~15.0% | 1.5~14.5% | 1.7〜14.8% | 5.0% |

| 限度額 | 10〜800万円 | 10~1,000万円 | 10〜500万円 | 10~300万円 | 10〜800万円 | 10〜800万円 | 500万円 |

| 総量規制以上 の借入 | × | – | – | – | × | – | ◯ |

| 最長返済期間 | 1年ごとに自動更新 | 1年ごとに自動更新 | 1年ごとに自動更新 | 1年ごとに自動更新 | 1年ごとに自動更新 | 15年 | 10年 |

| 最大返済回数 | – | – | – | – | – | 180回 | 120回 |

| 返済方式 | 残高スライドリボルビング返済方式D | 残高スライドリボルビング返済方式D | 残高スライドリボルビング返済方式D | 残高スライドリボルビング返済方式D | 残高スライドリボルビング返済方式D | 元利均等毎月返済、ボーナス時増額併用返済 | 元利均等毎月返済、元利均等加算併用返済 |

| 他社解約 | 不要 | 不要 | 不要 | 不要 | 不要 | 不要 | 必須 |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

楽天銀行のおまとめローン「楽天銀行スーパーローン」

| 審査時間 | 最短即日 | 融資時間 | 最短翌日 |

| 無利息 | 最大30日 | 実質年率 | 1.9~14.5% |

- 楽天会員ランクに応じて審査で優遇される

- 入会することで1,000ポイント付与される

- キャンペーン利用で楽天ポイントをもらいながら借り入れられる

- スマートフォンから24時間いつでも簡単に申し込み可能

- 融資限度額が800万円と高め

楽天銀行のおまとめローン「楽天銀行スーパーローン」は、金利や審査の面でお得になるキャンペーンを頻繁に実施しています。

キャンペーン中は審査優遇を受けられる可能性があるのに加え、借入金利半額といったキャンペーンを活用すれば、適用する期間は返済の負担を軽減できるでしょう。

通常の借入金利も1.9〜14.5%と低めであるため、借入負担を大幅に減らせます。

融資限度額が800万円と高めに設定されているため、借り入れが多い方にもおすすめです。

横浜銀行のおまとめローン「横浜銀行カードローン」

| 審査時間 | 最短即日 | 融資時間 | 3日以内 |

| 無利息 | なし | 実質年率 | 1.5~14.6% |

- 返済負担を抑えながら最短即日に審査結果がわかる

- コンビニATM、横浜銀行ATMの利用手数料がいつでも何回でも0円になる

- 30万円の借入なら一日あたりの利息120円で借入可能

- おまとめローンも利用できる

- 最大1,000万円まで借入ができる

横浜銀行のおまとめローン「横浜銀行カードローン」は、最短申し込み当日に審査結果がわかり、契約と同時に融資を受けられます。

1.5〜14.6%の低金利でローン返済負担を軽減できるうえに、即日融資も受けられる、いいとこ取りのおまとめローンです。

他者のローンをまとめられるだけでなく、クレジットカードのリボ払いもまとめられるため、返済先を一本化しやすいのも魅力的でしょう。

銀行のローンながら、消費者金融ローンのスペックも兼ね備えた使い勝手のいいおまとめローンといえます。

三菱UFJ銀行のおまとめローン「 三菱UFJ銀行カードローン バンクイック」

- 専用アプリが用意されておりサービスを便利に利用できる

- 借入金利が1.8%〜14.6%で負担を大幅に軽減できる

- 融資限度額が500万円と利用しやすい

三菱UFJ銀行のおまとめローン「三菱UFJ銀行カードローン バンクイック」は、専用アプリが用意されているのが大きな特徴です。

利用状況の確認から借入・返済までアプリで完結するため、非常に便利かつ簡単におまとめローンを利用できます。

借入金利も1.8%〜14.6%と低めで、複数借り入れていた時より負担を軽減できる可能性が高まるでしょう。

また融資限度額が500万円と低くないため、借入が多い方でも利用できます。

セブン銀行カードローンのおまとめローン「セブン銀行ローンサービス(カードローン)」

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

| 無利息 | なし | 実質年率 | 12.0~15.0% |

- 最短翌日に融資可能で急いでいても安心

- いつでも好きなタイミングで繰上げ返済が可能

- 全国27,000以上のセブン銀行をATM手数料0円で利用可能

- 銀行カードローンでありながら原則在籍確認なしで借入可能

- 最初は借入限度額50万円からで借りすぎの心配もなし

セブン銀行カードローンのおまとめローン「セブン銀行ローンサービス(カードローン)」最大の特徴は、任意返済で返済の負担を減らせることです。

セブン銀行ATMならいつでも追加の返済を手数料無料でできるので、余裕が生まれたときにどんどん返済をすすめられます。

最短翌日融資ですぐに利用開始できるため、急いでいる方にもおすすめです。

アコムの審査基準を利用しているため、銀行にしては審査に通る可能性が高まる点もポイントです。

三井住友銀行のおまとめローン「三井住友銀行カードローン」

| 審査時間 | 最短翌営業日 | 融資時間 | 3日以内 |

| 無利息 | なし | 実質年率 | 1.5〜14.5% |

- 借入利率1.5%〜14.5%で返済負担を軽減できる

- 口座開設不要でインターネットのみで申し込み完了

- 3つの借入方法から選択できる

- 返済日を4つの日程から選択できる

- 三井住友銀行ATMと提携コンビニATMを手数料無料で利用可能

三井住友銀行のおまとめローン「三井住友カードローン」には、使いやすい専用アプリが用意されています。

専用アプリから24時間365日いつでもお申し込みができて、お借り入れ残高や次回の返済日まで確認することができます。

借入金利は1.5%〜14.5%で、銀行のおまとめローンのなかでも安めに設定されている点は魅力です。

融資限度額も800万円と多めのため、借り入れが多いかつ、返済負担を減らしたい方に特におすすめです。

| 審査時間 | – |

| 融資時間 | – |

| 金利 | 1.5~14.5% |

| 限度額 | 10〜800万円 |

| 総量規制以上の借入 | × |

| 最長返済期間 | 1年ごとに自動更新 |

| 最大返済回数 | – |

| 返済方式 | 残高スライドリボルビング返済方式D |

| 他社解約 | 不要 |

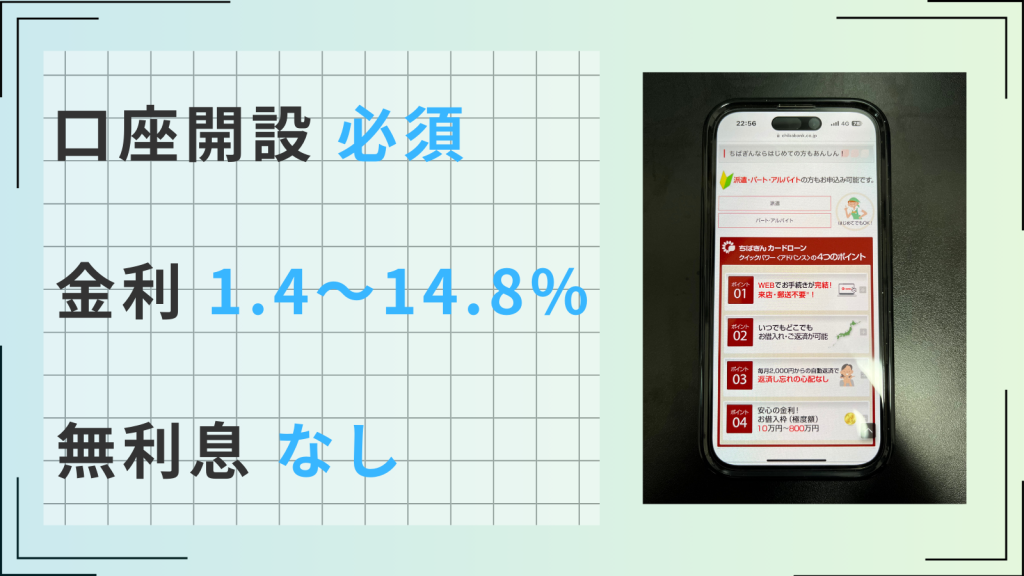

千葉銀行のおまとめローン「ちばぎんフリーローン クイックパワー<アドバンス>」

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

| 無利息 | なし | 実質年率 | 1.4~14.8% |

- 借入利率1.4%〜14.8%で返済負担を軽減しやすい

- 使い道は自由で借入の一本化や借り換えにも利用可能

- 申し込み方法が豊富で慣れている方法で申し込みやすい

- 毎月1日に指定口座から自動返済のため、返済忘れがない

- 一円単位で借入が可能なため、必要な分だけ借り入れやすい

千葉銀行のおまとめローン「ちばぎんフリーローン クイックパワー<アドバンス>」は、フリーローンであるため用途を問わず借りられるのが魅力です。

おまとめローンとしての利用はもちろん、住宅や自動車ローンも兼ねられるため、ローンをよりコンパクトにまとめやすいでしょう。

借入金利も1.7〜14.5%と低めのため、返済負担を抑えながら借り入れやすいローンといえます。

融資限度額が800万円と高めに設定されているので、さまざまな用途に活用したい方に特におすすめです。

ただし、即日融資には対応していない点に注意しましょう。

ろうきん 東北労働金庫のおまとめローン「おまとめローンアシスト500」

- 完済時に満76歳までの方が申し込める

- 借入金利5%で固定のため安心して利用できる

- 融資限度額が500万円で利用しやすい

ろうきん東北労働金庫のおまとめローン「おまとめローンアシスト500」最大の魅力は、「完済時に」満76歳の方まで申し込める年齢層の幅広さです。

現在の年齢に関係なく借りられるため、65歳以上で他のローンに申し込めない方でも利用できるのは他行にない魅力でしょう。ただし、勤続年数1年以上、安定継続した年収が必要など、条件があります。

借入金利は5%固定で変動しないため安定した返済計画を立てやすく、安心して借りられます。

融資限度額も500万円と余裕のある設定のため、安定した借入先を重視する方には特におすすめです。

ただし、ろうきんのおまとめローンアシスト500は、東北労働金庫の団体会員のみ利用できる点に注意しましょう。

おまとめローンのメリットとは?返済負担が減らせる

おまとめローンの最大のメリットは返済の負担を軽減できることです。

おまとめローンの利用によって複数あった利子の支払いや借入金利が下がり、負担の大きさを軽減できます。

また、借入先の一本化により返済頻度が減るため、返済の心理的負担も減らせます。

さらに、信用情報が整理され、次のローンに通りやすくなる可能性も高まります。

返済が月に1回になり返済が楽になる

おまとめローンによって返済を一本化できれば、返済頻度を月一回まで減らせます。

複数回あったものが月に1回決まった日までに返済分を用意できればいいため、借入返済の管理コストが大幅に小さくなります。

複数の借入先があり、月に何度も返済しなければならない状況では、以下のような問題が生じるでしょう。

- 返済忘れが発生する

- 遅延損害金が返済額に上乗せされる

- 常に返済のことを考える必要がある

- 金利がまちまちで効率的な返済ができない

特に返済忘れによる遅延損害金の支払いは絶対に避けたいポイントです。

遅延損害金は、以下の式によって求められます。

遅延損害金=債務額×遅延損害金利率÷365(日)×延滞日数

(※うるう年は366日で計算)

返済忘れを繰り返していると「いつの間にか返済額が膨れ上がっていた」ということにもなりかねないため、注意が必要です。

おまとめローンによって借入を一本化することで、以上の問題を解決できます。

金利が下がり、返済負担が減る

おまとめローンを活用することで、金利が下がるため返済の負担が減ります。

もともと借り入れていた金利よりも低い金利での借入が可能になるためです。

おまとめローンを利用することで金利が下がる場合、それにともなって最終的に支払う金額も少なくなります。

また、金利が下がり複数あった利子の支払いも1つになるため、その点でも支払う金額が少なくなります。

結果として返済負担を軽減できるため、複数の借入先がある方はおまとめローンの検討をおすすめします。

ただしおまとめローンを検討する場合、必ずもとの借入先とおまとめローンの金利を比較しましょう。

もとの借入先の金利がおまとめローンの金利より低い場合、逆に返済額が増えてしまうため注意が必要です。

信用情報が整理されて、次のローンに通りやすくなる

おまとめローンを利用することで、今後申し込むローンに通りやすくなります。

複数の借入先を一本化することで、信用情報が整理されるためです。

金融庁によると、ローン審査の際には、ほぼ確実に借入者の信用情報が参照されます。

複数借入があると信用情報の面で多重債務していると判断されてしまい、次のローンやクレジットカードなどの審査に悪影響を与えてしまう可能性があります。

そのため、おまとめローンを利用して信用情報を整理し、審査時のマイナス要素を減らしておきましょう。

おまとめローンのデメリットとは?場合によっては自分に合っていない可能性も

おまとめローンは借入先を一本化できたり、返済負担を軽減できたりと万能なローンに見えますが、デメリットもあります。

返済目的のローンであるため追加の借入ができない点や、審査が厳しく通過が難しい場合がある点がおまとめローンの具体的なデメリットです。

また、おまとめローンの金利と、もともと借りていたローンの金利を比較せずに借りてしまうと、意図せず返済負担が大きくなってしまう場合もあります。

追加での借入ができない

一度おまとめローンに一本化すると、追加での借入ができない点に注意しましょう。

おまとめローンは基本的に「返済専用のローン」であるためです。

東京スター銀行のおまとめローンページでも、おまとめローンは「返したい」ときに利用する返済専用のローンと説明されています。

そのため追加で借り入れる可能性がある方にはおすすめしません。

追加の借入ができない理由は、おまとめローンが「借入者の確実な完済」を目的としているためです。

追加の借り入れは、借入先の一本化や返済負担の軽減などのメリットを提供するおまとめローンにそぐわないでしょう。

返済先を一本化したいと思ってもすぐにおまとめローンを選ぶのではなく、先の利用見通しを立てたうえで検討しましょう。

金利が高くなり、総返済額が多くなる可能性も

おまとめローンを利用することで借入先をまとめられるものの、金利が高くなって総返済額が多くなる可能性もあります。

一本化により1社への借入金額が増えるため、金利が高いとどんどん返済額が膨らんでいくでしょう。

返済額が大きくなればなるほど返済期間も長くなるため、さらに返済額は膨らみ続けます。

金利の高いおまとめローンを使用することで「返済額」「返済期間」の両方が膨れ上がる可能性がある点には留意しましょう。

そのため、申し込み前に金利の比較はきちんと行ないましょう。

さらに、金融庁の調査によると、2006年時点では、おまとめローンのほとんどが利息制限法を超過する約定利息による貸し付けを行なっていました。

利息制限法による再計算を行なえば債務額が減少したり、場合によっては債務が消滅したりしたにも関わらず、おまとめローン利用で機会を逃した事例もあるため、注意が必要です。

おまとめローンを利用する際は、必ず金利をチェックしましょう。

審査が厳しいため、審査に通らない可能性も

おまとめローンを利用したいと思っても、審査に通らない可能性もあります。

おまとめローンではすべての借入が集約される分貸し手のリスクも高まるため、審査は厳しめと言われています。

あまりに借入先が多かったり、借入額が多かったりすると、返済能力を超過していると評価され、審査に通らないでしょう。

さらに、銀行のおまとめローンは消費者金融の審査よりも基準が一層厳しめです。

ただし、以下のように銀行のおまとめローンは消費者金融よりも金利が低めに設定されています。

審査は厳しくなりますが、まずは銀行おまとめローンの審査から受けてみることで返済負担を減らせる可能性が高まります。

ブラックもOKなおまとめローンを絶対通す方法はある?

結論、ブラックでもOKな絶対に通るおまとめローンは存在しません。

むしろ、絶対に通る方法や絶対に審査落ちしないおまとめローンのような文言を耳にした際は、ヤミ金融の可能性があるため注意が必要です。

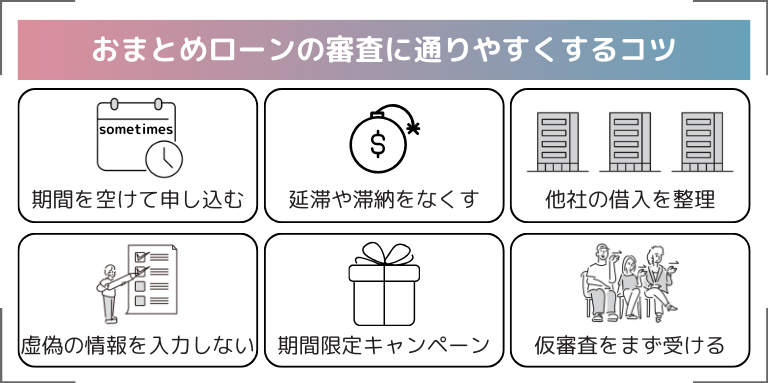

絶対に通る方法はありませんが、おまとめローンの審査に通りやすくするコツは存在します。

短期間や一度に何社も申し込まない

短期間や一度に複数のおまとめローンに申し込まないようにしましょう。

なぜなら短期間や一度に何社もおまとめローンに申し込むことで、「申し込みブラック」と呼ばれる状態に陥り、審査に通りづらくなるためです。

信用情報に傷がつくことを表した表現で、貸し倒れリスクや犯罪行為への懸念から審査にまったく通らない状態になる可能性もあります。

審査を行なう側からすると、貸し出す際のリスクを最小限に抑えたいと考えるのが普通です。

申し込みブラックになる明確な基準は設定されていませんが、短いスパンでの申し込みは避けるほうが無難でしょう。

申し込みの情報は約6ヵ月前後残り続けるといわれています。

不審に思われるリスクを減らすためにも、6ヵ月以内に申し込みを繰り返すのは避けるべきです。

申し込みをするまでに延滞や滞納を無くしておく

おまとめローンを申し込む際は、事前に延滞や滞納をなくしておきましょう。

延滞や滞納が残っていると、信用情報の面で審査に通りづらくなるためです。

延滞や滞納は、それ自体が「返済能力を超過した借入を行なっている」ことの証明になります。

日本賃金協会の説明によると、信用情報とは「貸金業者が個々の借り手のリスクを精緻に把握し、借り手の返済能力を超える貸付けを防止するため、貸金業者が個々の借り手の総借入残高を把握できる仕組み」です。

そのため、延滞や滞納によって信用情報に傷がつきます。

「収入などの審査要素に不安な材料があるのでは?」と審査時に警戒されると審査通過は難しくなるため、必ず延滞や滞納はなくしておきましょう。

また金融庁が発表している情報センターのご案内によると、信用に関する情報は最大で5年間信用情報として保管されます。

一度延滞・滞納するだけで審査に不利な情報が残り続ける点には留意しておきましょう。

他社の借入を3社以内に整理しておく

他社の借入を3社以内に整理しておくことで、おまとめローンの審査に通る確率をあげられます。

他社の借入を3社以内に整理しておくことで、信用情報を整理できるためです。

借入を極力絞っておくことで、審査時に「貸し倒れが起きるかも」と思われるリスクを下げられます。

日本賃金協会によると、貸付けの際には、指定信用情報機関が保有する信用情報を使用した返済能力の調査が義務づけられています。

そのため信用情報の整理は、審査通過に直結するのです。

「〇〇社以内にしておけば審査に通りやすくなる」といった明確な情報は存在しませんが、3社以内に整理しておくのが無難でしょう。

申し込みの際に虚偽の情報を入力しない

申し込みの際に虚偽の情報を入力しないようにしましょう。

虚偽申告しても必ず審査時にバレるため、有利になることは一切ありません。

すでに借入を行なったことがある方の以下のような情報は、指定信用情報機関に記録されています。

- 氏名

- 住所

- 生年月日

- 電話番号

- 勤務先の商号または名称

- 運転免許証の交付を本人が受けている場合は、その番号

- パスポートなどの本人確認書類に記載されている本人を特定するに足りる記号番号

- 配偶者に係る上記の情報

- 契約内容

これらすべてが信用機関に記録されており、申し込みの際には必ず参照されます。

また虚偽申告すると、AIなどで自動的に落とされる可能性もあります。

虚偽は審査時に確実にバレるため、それよりも信用情報の整理や返済能力の向上を目指すべきです。

各種消費者金融や銀行が行なっている期間限定キャンペーンを利用する

各種消費者金融や銀行が行なっている期間限定キャンペーンの時期におまとめローンに申し込むことで、審査の通過確率をあげられます。

期間限定のキャンペーンでは独自の基準で審査優遇が付与されたり、利用者獲得のために審査基準が下がっていたりするためです。

期間限定のキャンペーンを利用することで、返済負担を軽減できるのも大きなメリットです。

楽天銀行スーパーローンでは現在、期間限定のキャンペーンを行なっています。

2024年1月12日(金)までの入会で2024年2月29日(木)までの金利にキャンペーン金利が適用されるため、賢く使うことで負担を一気に軽減できます。

楽天会員の方はランクに応じて審査優遇を受けられるため、さらに審査で有利になります。

審査の通過確率を少しでもあげたい方や、負担を軽減したい方は本キャンペーンの活用がおすすめです。

本審査の前に仮審査の診断を行なってみる

本審査前に各消費者金融や銀行が行なっている仮審査の診断をやってみることで、審査落ちするリスクを下げ、審査通過の確率をあげられます。

各消費者金融や銀行の仮診断を前もって行なうことで、審査に通りそうなおまとめローンを絞り込めます。

これらを利用することで、本審査に踏み切る前の仮審査診断ができます。

審査落ちを繰り返し、一度申し込みブラックに陥ってしまうと、審査を通過する術がなくなります。

仮診断を使って審査通過できそうなところを選定し、慎重に審査をすすめていきましょう。

事前に受かりそうなところに申し込めば、申し込みブラックにもなりづらくなります。

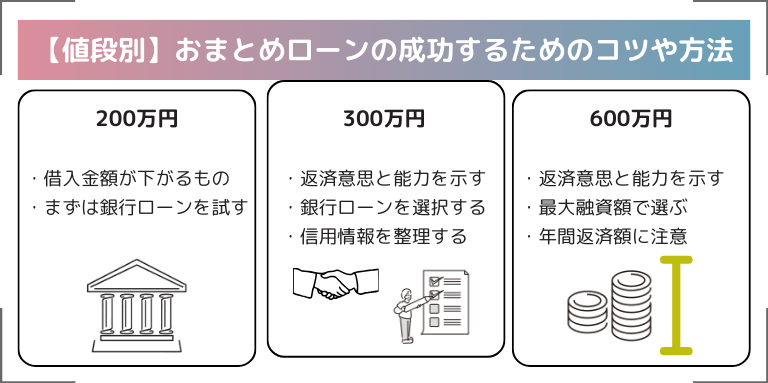

【借入総額別】おまとめローンの成功するためのコツや方法

おまとめローンでは、借入総額が増えるにつれて審査が厳しくなります。

借り入れる金額が多ければ多いほど、自分の返済能力がしっかりあることの証明が難しくなるためです。

以上3つに分けて成功するためのコツや方法を紹介します。

おまとめローン審査に臨む際の基本は、自身の信用情報を整理しておくことです。

また、おまとめローンに申し込む前に現在の借入先の金利とおまとめローンの金利を比較して、一本化で負担が本当に軽減されるかをチェックしておくようにしましょう。

200万円のおまとめローンを成功するためのコツや方法

200万円のおまとめローンを成功させるためには、借入金額が下がるおまとめローンに申し込む必要があります。

借入申し込み者の負担が軽減されないおまとめローンの申し込みの場合、審査に通らない可能性が高まるでしょう。

そもそもおまとめローンは多重債務者の負担軽減を目的にしています。

総量規制が適用されないのも、高額融資が結果的に多重債務者の負担軽減に寄与していると認められているためです。

200万円以上のおまとめローンを検討する際は、一本化で負担が軽減されるかを必ずチェックしましょう。

何度も申し込むと申し込みブラックに陥るリスクが高まるため、あらかじめ調べたうえで自分に負担が軽減できるおまとめローンに申し込むことをおすすめします。

銀行のおまとめローンに成功すれば金利を押さえて借入を一本化できるため、返済の負担を軽減できます。

審査に通るか不安な方も消費者金融に申し込む前に、まずは銀行のおまとめローンを検討してみましょう。

300万円のおまとめローンを成功するためのコツや方法

300万円のおまとめローンでは、自分に返済の意思と能力があることをしっかり示す必要があります。

2つのポイントを押さえることで300万円のおまとめローンの成功確率がグッと上がります。

1つ目のポイントは「借金を一本化することで返済の負担を軽減し、しっかり完済したい」ことを示せるかどうかです。

おまとめローン申し込みの際、貸付業者側は借入人の目的が以下のどちらであるかを検討します。

- 借金を一本化して「完済」すること

- 総量規制を超えてお金を借りること

貸し付ける側としては貸し倒れのリスクを下げるためにも、借金を一本化して「完済」する意思のある人のみを審査に通したいと考えています。

返済能力をしっかり示したり、信用情報を整理したりして、自分が借金を一本化して「完済」したいと示しましょう。

2つ目のポイントは、銀行のおまとめローンを選択することです。

これには消費者金融のおまとめローンの限度額が関係しています。

| 消費者金融おまとめローン | おまとめローン限度額 |

|---|---|

| プロミス | 300万円 |

| アイフル | 800万円 |

以上の表からわかるように、アイフル以外の消費者金融ではおまとめローンの限度額が300万円に設定されています。

つまり、プロミスで借りる際には限度額いっぱいで申し込む必要があるのです。

限度額いっぱいでの貸し付けはリスクが高まるため、貸し付ける側も慎重になります。

結果審査が慎重に行なわれるため、300万円のおまとめローンでは消費者金融のローン通過難易度が高めになります。

一方、銀行のおまとめローン限度額は以下のとおりです。

300万円のおまとめローンを成功させるには信用情報を整理したうえで、銀行のローンに申し込むようにしましょう。

600万円のおまとめローンを成功するためのコツや方法

600万円のおまとめローンを申し込む場合でも、返済能力の証明と信用情報の整理が成功の鍵となります。

600万円のおまとめローンとなると、限度額超過で借り入れられない業者も出てくるため注意が必要です。

おまとめローンで600万円を成功させたい場合、おすすめ貸金業者は以下の4社です。

- SMBCモビット

- アイフル

- 東京スター銀行おまとめローン

これらのローン業社は最大融資額が800万円や1000万円など高額であるため、600万円のおまとめローンがスムーズにすすみやすくなります。

また、600万円のおまとめローンに申し込む際は、年間返済額が少なくとも年収の30%以内になるようにしておくことも意識しましょう。

審査に通る確率がグッとあがります。

600万円のおまとめローンに申し込む場合、適切なローン業者を選ぶことが一層重要になります。

成功のコツを押さえるのに加えて、返済力証明や信用情報の整理も忘れず行ないましょう。

どこのおまとめローンにも通らなかったらどうすればいいの?

どこのおまとめローンにも通らなかった場合、まずは理由が何なのかを特定しましょう。

考えられるのは以下の2パターンです。

- 申し込みブラックに陥っており、一時的に審査が通らないだけ

- 信用情報・返済能力の観点から、現状ではどこの審査も通らない

1.の場合は、半年以上期間を空けて再度おまとめローンに申し込むことで審査に通過する可能性があります。

返済能力が十分なのに審査に通らない場合や、短期間に複数の審査に申し込んでしまった場合は、期間をおいて再び申し込んでみましょう。

2.の場合や期間を空けても審査に通らない場合は、債務整理を検討するのがおすすめです。債務整理には大きく分けて4つの方法があります。

- 任意整理

- 破産手続

- 個人再生手続

- 特定調停

返済・支払い能力があり債務額を確定させたい場合は「任意整理」や「特定調停」、債務が返済能力を大幅に超過しており返済の見込みが立たない場合は「個人再生手続」「破産手続」にすすみます。

いずれの手続きに関しても厳密な定義はなく、個人の状況によって最適な手続きは異なるため、一度弁護士や司法書士等の専門家と相談するのがおすすめです。

どこのおまとめローンにも通らない場合も早とちりせず、まずは自分が完全に審査を通らない状態なのか判断することからはじめましょう。