インターネットで誰でも情報を容易に取得できるようになったことや貸金業法の改正などにより、消費者金融は安心して借入ができる金融機関として確立しています。

実際、金融庁の調査によると、これまでにカードローンの利用を経験したことがある方は55%程度です。

半数以上の方がカードローンで借入を行なった経験があり、カードローンは緊急時の資金調達や一時的な立て替えの手段として広く利用されていることがわかります。

消費者金融での借入を検討する場合、目的やタイプで比較して借入先を選ぶことで後悔なく自分に合った借入を行なえるでしょう。

- 審査が不安な方:アコム

- 即日で借りたい方:プロミス

- 在籍確認と郵送物なしで家族や職場にバレずに借りたい方:アイフル

- 返済負担を減らして短期でお得に借りたい方:ダイレクトワン

- 返済負担を減らして長期でお得に借りたい方:三井住友カード カードローン

- 大きな金額を借りたい方:ORIX MONEY

- 学生の方:エイワ

- すでに複数社から借入がある方:中央リテール

- お金を借りるのが不安な初心者の方:SMBCモビット

- 手間をかけずにスマートフォン一つで借りたい方:LINE ポケットマネー

- 土日祝日でも即日※3で借りたい方:dスマホローン

※注釈詳細

※1ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら

※2 年末年始を除く。17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※3ご契約には審査があります。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

消費者金融おすすめランキング2024!王道を一覧で紹介

消費者金融には大規模の金融機関と中小規模の金融機関が存在します。

なかでも大手消費者金融は充実したサービスが魅力であり、以下のサービスを兼ね備えているものが多いのが特徴です。

- 即日融資

- 初回利用時30日間利息0円

- 原則職場への電話連絡なしや原則郵送物なし

- カードレス取引

- 24時間365日借入可能

実際、アコムやプロミス、アイフルでは上記のサービスをすべて兼ね備えています。

大手消費者金融のなかでも提供しているサービスは異なります。

自分に合った借入先を選ぶ際は以下の目的別のポイントを参考に、自分の求めているサービスを提供している消費者金融を選びましょう。

また、大手消費者金融は国もしくは都道府県から登録をうけて運営している登録貸金業者であるため、違法金利や悪質な取り立ての被害に遭う心配もありません。

プロミスはノンバンクで初めてのCOPC認証を取得しており、お客様対応に関して国際的な基準でその品質が認められています。

借入経験がなく、利用に不安を感じている方はサポート体制の整っている大手消費者金融を利用してみるのがおすすめです。

| おすすめの大手消費者金融 | おすすめポイント |

|---|---|

アコム | 審査通過率が40.6%※とこの記事のほかの大手消費者金融と比較して高め 初回借入時30日間利息0円で返済負担を軽減可能 |

プロミス | COPC認証を取得しており、高品質なサポートをうけられる 初回借入時「借入翌日から」30日間利息0円で、好きなときに借り入れやすい |

アイフル | 原則在籍確認と原則郵送物なしで借入可能 申し込み〜返済までスマートフォン一つで完結し、利便性も抜群 |

以下がそれぞれのスペックの比較表になっております。

| カードローン | アコム | プロミス | アイフル | SMBCモビット | ダイレクトワン | 三井住友カード カードローン | dスマホローン | LINE ポケットマネー | ORIX MONEY | レイク | au PAY スマートローン | ノーローン | ファミペイローン | メルペイスマートマネー | みんなの銀行 Loan |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ロゴ |  |  |  |  |  |  | |||||||||

| 審査時間 | 最短20分 | 最短3分※ | 最短18分 | 10秒簡易審査 | 最短30分 | 最短即日 | 最短即日※2 | 最短1〜3日 | 最短60分 | Webで最短15秒 | 最短30分 | 最短即日 | 最短即日 | 数日間~数週間 | 最短即日 |

| 融資時間 | 最短20分 | 最短3分※ | 最短18分 | 最短60分 | 最短30分 | 最短即日 | 最短即日※3 | 最短1〜3日 | 最短即日 | Webで最短25分融資 | 最短即日 | 最短即日 | 最短即日 | 数日間~数週間 | 最短即日 |

| 審査通過率 | 42.0%※4 | 43.8% | 38.40% | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 28.90% | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 |

| バレない | ◯ | ◯ | ◯ | ◯ | × | × | × | × | ◯ | ◯ | × | × | × | ◯ | ◯ |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

※2 年末年始を除く。17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※3ご契約には審査があります。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※アコムマンスリーレポート

アコム

- 審査通過率が40.6%※2とこの記事のほかの大手消費者金融と比較して高め

- 初回借入時30日間利息0円で返済負担を軽減可能

- 初回利用時は最短20分かつ2ステップで借入可能

アコムの最大の特徴は、審査通過率を公開しているほかの消費者金融に比べて、審査通過率が高めである点です。

| 消費者金融名 | 審査通過率 |

|---|---|

| アコム | 40.6%※ |

| プロミス | 40%前後 |

| アイフル | 40.3% |

| レイク | 26.0%〜37.0% |

5人に2人以上が審査に通過できているため、審査が不安な方でも安心して申し込みやすいでしょう。

アコムの審査に申し込む際は、返済能力と総量規制の該当有無について必ずチェックしておきましょう。

返済能力が十分と判断されなければ審査には通過できません。

返済額シミュレーションなどで自分の返済能力をチェックしたうえで、返済能力に見合った借入額で申し込みを行ないましょう。

アコムは初回借入時も最短20分で融資が完了し、契約日の翌日から30日間利息0円サービスが適用されます。

金利を抑えて手軽に借り入れたい方や、審査が不安な方はまずアコムを利用してみるのがおすすめです。

なお、借入利率は3.0%〜18.0%に設定されています。

※詳細

※お申込時間や審査によりご希望に添えない場合がございます。

※2アコムマンスリーレポート

※3電話での確認はせずに書面やご申告内容での確認を実施

プロミス

- 10年連続でCOPC認証を取得しており、高品質なサポートをうけられる

- 初回借入時「借入翌日から」30日間利息0円で、好きなときに借り入れやすい

- 借入利率4.5%〜17.8%で返済負担を軽減しやすい

プロミスは安心して借入を行ないたい方におすすめの消費者金融です。

プロミスはノンバンク業界で初めて10年連続でCOPC認証という国際的な品質保証規格の認証を取得しており、いつでも高品質なお客様サポートをうけられます。

困ったことがあれば気兼ねなくお客様サポートを利用できるため、消費者金融での借入を行なったことがない方や、借入自体が初めての方でも安心して利用できるでしょう。

また、一般的な消費者金融とは異なり、プロミスを利用すれば借入を行なうまでは無利息期間が消化されません。

| 一般的な消費者金融 | プロミス |

|---|---|

| 契約日もしくは契約翌日から30日間利息0円 | 借入翌日から30日間利息0円 |

先に契約だけ済ませておき、好きなタイミングで無利息期間を利用できるため、ほかの消費者金融に比べて初回借入時の利便性が高いのも大きな魅力です。

借入利率は4.5%〜17.8%と最大利率が低めに設定されています。

最大利率が適用されることの多い初回借入時でも利息負担を抑えられるため、少しでも返済負担を軽くしたい方には特におすすめです。

アイフル

- 原則在籍確認と原則郵送物なしで借入が可能

- 申し込み〜返済までスマートフォン一つで完結し、利便性も抜群

- 初回借入時最大30日間利息0円で借入可能

アイフルは家族や職場など誰にもバレずに借入を行ないたいと考えている方に特におすすめの消費者金融です。

原則在籍確認なし、原則郵送物なしで借り入れられます。

また申し込み〜返済までスマートフォン一つで完結するサービスや、アプリを利用した借入も行なっています。

インターネットバンキングを利用すればATMで借入を行なっているのを目撃されるリスクもゼロにできるため、絶対にバレたくない方はぜひアイフルを利用しましょう。

スマートフォンからの申し込みなら、最短18分で借入が可能です。

振り込み手続きを行なえば土日でも即時振り込みをうけられるため、利便性やスピード感を重視している方でも安心して利用できるでしょう。

初回借入時は契約日の翌日から30日間利息0円で借り入れられます。

周囲にバレずに、素早く、返済負担を軽減しながら借り入れたい方はアイフルを利用しましょう。

SMBCモビット

- ローン契約機を利用すれば、申し込みとカード受け取りがその場で完結

- 電話を利用したサポートが充実しており安心して借り入れやすい

- Vポイントを貯めながらお得に借り入れられる

スマートフォンを利用して1人で自宅で申し込むのが不安な方には、SMBCモビットがおすすめです。

三井住友銀行内に設置されているローン契約機を利用すれば、その場で申し込みとカード受け取りが完結し、すぐに借入を行なえます。

電話連絡によるサポートも充実しており、スマートフォンの利用や申し込み手続きが苦手な方でも安心して申し込みやすいでしょう。

- 電話を通じた申し込み内容入力のサポート

- 電話での審査内容の追加聴取

- 電話による即日融資を希望する旨の連絡

申し込み内容入力のサポートでは、パソコンでの情報入力が苦手な方が最小限の入力で済むように電話で申し込み内容の聴き取りを行ないます。

機械に不慣れでWeb申し込みに不安がある方は、サポートの充実しているSMBCモビットを利用してみましょう。

借入利率は3.0%〜18.0%とこの記事内のほかの消費者金融と大差ありませんが、返済時にVポイントが貯まるため、返済負担は目減りします。

貯まったVポイントは提携している店舗やオンラインストアで使用できるほか、返済に充てられる点もうれしいポイントです。

ダイレクトワン

- 初回借入時55日間利息0円で、金利負担を抑えられる

- 店頭窓口なら最短30分でローンカードを発行してもらえる

- 全国のコンビニで借入、返済が手軽に行なえる

ダイレクトワンの最大の魅力は、初回借入時に適用される55日間の利息0円サービスです。

一般的な消費者金融と比べて、約2倍の期間の金利負担をゼロにできるため、短期の借入を検討している方や金利負担を抑えて借り入れたい方には特におすすめです。

例えば50万円を借入金利18.0%で借り入れる場合、55日間の無利息期間で13,561円の金利を節約できます。

| 通常時の金利負担 | ダイレクトワン利用時の金利負担 |

|---|---|

| 13,561円 | 0円 |

また、ダイレクトワンは店頭窓口の申し込みなら最短30分でローンカードを発行してもらえるため、借入を急いでいる方でも安心して申し込めます。

店頭なら相談しながら借入申し込みが可能であるため、Web手続きに不安がある方にもおすすめです。

ローンカードを受け取った後は、全国のコンビニで借入や返済を行なえます。

三井住友カード カードローン

- 借入利率が1.5%〜14.5%で負担を抑えて借り入れられる

- 返済方法と返済日を自分の都合に合わせて決められる

- 使い方に合わせて3つの借入方法を選択できる

三井住友カード カードローンは借入利率が1.5%〜14.5%で借り入れられるため、返済負担を軽減したい方には特におすすめです。

この記事のおもな消費者金融と比べて最大利率が3.5%ほど低く設定されているため、借入額が大きければ大きいほど、借入期間が長ければ長いほど返済負担を軽減できます。

\100万円借入時の金利負担額/

| 年数 | 3年間借り入れた場合 | 5年間借り入れた場合 |

|---|---|---|

| 三井住友カード カードローン(14.5%) | 1,239,120円 | 1,411,680円 |

| 他消費者金融(18.0%) | 1,301,472円 | 1,523,580円 |

| 差額 | 62,352円 | 111,900円 |

三井住友銀行の住宅ローンを利用している方ならさらに金利が優遇され、借入利率1.5%〜8.0%で借入が可能です。

借入方法は以下の3種類を選択でき、自分に合った借入方法を選択できます。

| 種類 | カードレス | ローン専用カード | キャッシュカード (三井住友銀行口座を持っている方) |

|---|---|---|---|

| カードの郵送受取 | 受取不要 | あり (ローン契約機でも発行可能) | 受取不要 |

| お借り入れまでの所要日数 | 最短当日 | 最短当日 (ローン契約機利用時) | 最短当日 |

| ATMでの借入・返済 | 不可 | 可能 | 可能 |

| SMBCダイレクトでの借入・返済 | 可能 | 可能 | 可能 |

dスマホローン

- docomoユーザーなら最大年率3.0%※1借入利息が低くなる

- dアカウント情報を利用して手軽に申し込みを完結させられる

- d払いへのチャージなら最低1,000円から必要な分だけ借り入れられる

dスマホローンはdocomoユーザーなら非常にお得に借り入れられるスマホローンです。

docomoと回線契約している方なら、最大年率3.0%の金利優遇※1をうけられます。

| 優遇条件 | 優遇内容 |

|---|---|

| docomoとの回線契約 | 年率-1.0% |

| dカード利用 | 年率-1.5%(dカードGOLD利用時) |

| 年率-0.5%(dカード利用時) | |

| d払い残高からのお支払い (判定基準日の前月) | 年率-0.5%(毎月一回以上のd払い決済) |

3.0%の金利優遇※1をうけた場合、通常3.9%〜17.9%の借入利率は年率0.9%〜17.9%まで下がります。

この記事のほかの消費者金融と比較しても借入利率をかなり低めに抑えられるため、docomoユーザーの方はぜひ利用を検討してみましょう。

dアカウントを利用して申し込み手続きを行なえるため、申し込み時の面倒な手続きが手軽に完結するのも魅力です。

新たにIDやパスワードを取得する必要もないため、アカウント管理の手間も省けます。

d払いを利用している方は1,000円からd払い残高として借入可能であるため、必要なときに必要な分だけ借り入れやすいでしょう。

スマートフォン一つで完結するうえに、最短即日融資※2,3にも対応しており、借入を急いでいる方でも安心して利用できます。

※注釈詳細

※1ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら

※2 年末年始を除く。17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※3ご契約には審査があります。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

LINE ポケットマネー

- 申し込み〜返済までLINEアプリで完結する利便性の高さ

- 「LINEスコア」を利用して自分に合った借入を実現できる

- 最大30日間実質利息0円で借入可能

LINEポケットマネーは、LINEアプリ上で申し込み〜返済まで完結する利便性の高さが最大の魅力です。

総務省の調査によると全年代のLINE利用率は90%を超えており、ほとんどの方が新規アプリをダウンロードせずに借入可能です。

アプリでの借入の手軽さにおいて右に出ものはないため、忙しい方や手軽さを重視する方はLINE ポケットマネーの利用を検討してみましょう。

LINE ポケットマネーはこの記事で紹介したほかの消費者金融と違って、「LINEスコア」が審査の重要な項目の一つです。

- LINEプラットフォーム上での行動傾向データ

- 利用前に回答する15の質問項目

以上を審査の対象としたうえで融資限度額や借入利率が決定されるため、より自分に合った借入を実現できます。

ただし、信用情報や属性情報も必ずチェックされる点には留意しておきましょう。

初回借入時は最大30日間利息分がLINE Pay残高でキャッシュバックされるため、短期的な借入で負担を軽減したい方にもおすすめです。

ORIX MONEY

- 「ノンバンクカードローン顧客満足度ランキング」で2年連続一位を獲得

- オリックスグループのサービスを優待価格で利用可能

- アプリ型(カードレス)とカード型から自分に合う借入方法を選択可能

ORIX MONEYは2022年、2023年のノンバンクカードローン顧客満足度ランキングで2年連続一位を受賞した顧客満足度の高い消費者金融です。

ノンバンクカードローン顧客満足度ランキングとは、株式会社oricon MEが全国の利用者からの回答をもとに実施する顧客満足度の調査です。

ORIX MONEYは全7項目のうち、以下の4項目で一位に輝いています。

- 申し込み手続き

- 借入条件

- 借入サポート

- 返済のしやすさ

実際ORIX MONEYのサービスに関しては、以下のようなコメントが寄せられています。

- 「電話の対応が丁寧でわかりやすかった。親身に感じた。」(60代以上・男性)

- 「申し込みのしかたがわかりやすかった」(50代・女性)

安心して申し込みたい方は、ORIX MONEYでの借入を検討してみましょう。

ORIX MONEYを利用すれば、オリックスグループが展開する以下のサービスで優待をうけられます。

| 優待利用先 | 優待内容 |

|---|---|

| オリックスレンタカー | 基本料金が優待価格で利用可能 |

| オリックスカーシェア(新規入会特典) | ・ICカード発行手数料(1,050円)無料 ・月額基本料2ヵ月無料 ・2,200円分の時間料金無料×2ヵ月 |

| 個人向けカーリース(新規成約特典) | Amazonギフト券2,000円分プレゼント |

アプリ型とカード型から自分に合った借入方法を選択できるため、利便性も抜群です。

レイク

- Webからの申し込みで初回借入時60日間利息0円

- 5万円までの借り入れは最大180日間利息0円

- 最短15秒で審査結果通知、最短25分融資のスピード感

レイクを利用すればWebからの申し込みで初回借入時、最大60日間の利息負担を0円にできます。

レイクはこの記事で紹介しているなかで最長の無利息期間を持つ消費者金融の一つです。

短期間の借入なら返済負担をグッと抑えられるため、返済の目処が立っている方や一時的な借入を検討している方には特におすすめです。

5万円以内の借入であれば、Web・自動契約機・電話からの申し込みで最大180日間利息0円で借りられるサービスも用意されています。

| 日数 | 60日間利息0円 | 180日間利息0円 |

|---|---|---|

| 申し込み方法 | Web | Web/自動契約機/電話 |

| 無利息期間開始日 | 契約日翌日から開始 | |

| キャンペーン適用限度額 | 1万円〜200万円 | 〜5万円 |

| 無利息期間後の借入利率 | 12.0%〜18.0% | |

最短15秒で審査結果通知、最短25分で融資をうけられるため、借入を急いでいる方にもおすすめです。

無利息期間キャンペーン利用時の借入利率は12.0%〜18.0%、通常時は4.5%~18.0%に設定されています。

au PAY スマートローン

- auユーザーならau IDの自動情報反映で手軽に借り入れられる

- カードレス取引で申し込み〜返済までスマートフォン一つで完結

- au PAYと併せて利用すれば、Pontaポイントを貯めながら借り入れられる

auユーザーならau PAY スマートローンを利用することで、手軽に申し込みを完結させられます。

申し込み時にau IDに登録された情報が自動反映されるため、手間のかかる情報入力のステップを省けるのが最大の魅力です。

申し込み時の入力内容に不備があると審査に時間がかかったり、審査に落とされたりする可能性があります。

自動で正確な情報が反映されることで入力だけでなく確認の手間もなくせるため、申し込みに不安がある方はぜひ利用してみましょう。

申し込み時に銀行口座を登録しておけば本人確認もスキップできるため、手間をなるべく減らしたい方には特におすすめです。

au PAY スマートローンは申し込み〜返済までスマートフォン一つで完結します。

カードレスでいつでもどこでも借入を行なえるため、申し込み以降の利便性も抜群です。

au PAYと併せて利用すればPontaポイントを貯めながら利用でき、2.9%~18.0%の借入利率は目減りするでしょう。

ノーローン

- 借入翌日から7日間利息0円サービスが何度でも利用できる

- 選べる3つのポイントが借入利息に応じて付与される

- 楽天銀行口座があれば、土日でも夜間でも手数料無料で融資をうけられる

ノーローンは細かい金額を継続的に、お得に借り入れたい方に特におすすめです。

無利息期間が何度でも利用でき、毎回の借入に1週間の無利息期間が自動的に付帯されます。

借入翌日から7日以内であれば金利負担ゼロで借入可能なため、お得に利用することができます。

緊急時の利用が多い方は、あらかじめ登録だけ済ませておくことで、24時間いつでも借入申し込みを行なえます。

| 曜日 | 受付時間 | 振込の時間 |

|---|---|---|

| 平日 | 0:00~10:00 | 当日11:00頃までに振込 |

| 10:00~13:00 | 当日14:30頃までに振込 | |

| 13:00~24:00 | 翌営業日11:00頃までにお振込み | |

| その他 | 0:00~24:00 | 翌営業日11:00頃までにお振込み |

楽天銀行口座を登録すれば、24時間365日いつでもスピーディに借り入れられるため、より便利に利用できるでしょう。

また、楽天銀行口座への融資は、平日だけでなく土日祝日でも手数料無料でうけられます。

ファミペイローン

- 初回利用時実質60日間利息0円で借入可能

- 申し込み〜返済までファミペイアプリで完結

- 一円単位で返済可能な自由度の高さ

ファミペイローンは初回利用時、実質60日間利息0円で借りられるサービスが魅力です。

初回契約日から60日間は利息分がファミペイ残高でキャッシュバックされるため、お得に借り入れられます。

金額の制限はなく、60日間の利息還元期間中に発生したすべての利息相当額がキャッシュバックされます。

金額制限がなく60日間利息を抑えられる大手消費者金融は、今回紹介した記事内に存在しません。

「短期間で大きな金額を借りたいけど金利負担が不安」と考えている方は、ファミペイローンを利用しましょう。

ファミペイアプリを利用すれば、申し込み〜返済までアプリ上で完結します。

- 申込時の書類郵送なし

- 審査結果や返済日もアプリでお知らせ

- 利用明細もアプリでチェック可能

アプリを利用すれば以上のサービスも利用できます。

一円単位の返済も可能であるため、返済の自由度を重視する方にもおすすめです。

メルペイスマートマネー

- 借入利率が3.0%〜15.0%で、メルカリ利用に応じてさらに金利優遇をうけられる

- メルカリの利用実績に応じて審査優遇をうけられる

- 初回借入時、30日間分の利息がポイントでキャッシュバックされる

メルカリを頻繁に利用する方は、メルペイスマートマネーで返済負担を一気に軽減できるでしょう。

メルカリ販売実績による金利優遇を利用すれば、もともと消費者金融のなかで低めの借入利率がさらに低くなる可能性があります。

消費者金融の初回利用時は最大金利が適用される場合がほとんどです。

メルカリでの販売実績がある方は審査時にも優遇をうけられます。

メルカリでよく販売を行なう方で、長期借入の返済負担を軽減したい方はメルペイスマートマネーを第一に検討しましょう。

初回借入時は30日間利息分がメルペイ残高でキャッシュバックされ、さらに金利負担が目減りするのも特徴です。

みんなの銀行 Loan

- 借入利率1.5%〜14.5%で返済負担をグッと抑えられる

- 月々の返済可能額に応じて、元金の返済額をいつでも調整可能

- 申し込み〜返済まで専用アプリ上で完結する

みんなの銀行 Loanを利用すれば借入利率1.5%〜14.5%で融資をうけられ、返済負担をグッと抑えられます。

記事で紹介した代表的な金融機関と比較して最大利率がおよそ4.0%低く設定されているため、長期間の借入を検討している方に特におすすめです。

| 借入先 | 借入利率 |

|---|---|

| アコム | 3.0%〜18.0% |

| プロミス | 4.5%〜17.8% |

| みんなの銀行 Loan | 1.5%〜14.5% |

加えて返済の自由度も高く、毎月利息の支払いを行なっていれば元金の返済額は自由に調整可能です。

借入利率が低く、余裕のある時に返せる分だけ返済できるため、返済負担が軽く自由に返済を行ないやすいでしょう。

みんなの銀行 Loanには直感的な利用しやすさを重視した専用アプリが用意されており、申し込み〜返済まで簡単に完結させられるのも特徴です。

審査に甘い消費者金融はある?

結論、審査に甘い消費者金融は存在しません。

貸金業法によると、消費者金融で借入を行なう場合は必ず審査が必要と定められています。

借入者の返済能力が十分か、貸し倒れリスクがないかをチェックするために、「属性情報」と信用情報機関が保有する「信用情報」が参照されます。

審査に不安な方は審査通過率が公表されている消費者金融に申し込むのがおすすめです。

パートやアルバイトの方、学生の方は審査が柔軟で、借入可能と明記されている金融機関を選ぶことで審査通過の可能性を高められるでしょう。

大手消費者金融の審査に落ちた方でも、独自の基準で審査を行なっている中小消費者金融であれば審査通過できる可能性があります。

審査に通らなかった原因をしっかり解消したうえで審査に臨みましょう。

再度借入を申し込む際は、審査に通りやすくなるポイントや審査でチェックされるポイントを押さえることも大切です。

審査通過率が公表されている消費者金融は審査に通りやすいかも

審査が不安な方は、審査通過率が公表されている消費者金融の利用がおすすめです。

なかでもアコム・プロミスは審査通過率がこの記事で紹介しているほかの大手消費者金融よりも高いため、安心して申し込みやすいでしょう。

| 消費者金融名 | 審査通過率 |

|---|---|

| アコム | 40.6%※ |

| プロミス | 40%前後 |

| アイフル | 40.3% |

| レイク | 26.0%〜37.0% |

貸金業法には貸付時の審査義務が明記されているため、審査の甘い貸金業者は存在しません。

審査通過率の高い消費者金融であっても、それぞれの金融機関で定められた基準に基づいて必ず審査を実施している点は留意しておきましょう。

基本的にはどの消費者金融でも、「借入者の属性」と「信用情報」をベースに審査を行ないます。

どちらか一方でも問題があれば審査に落ちる可能性が高いため、「属性情報」と「信用情報」の両方を整理したうえで審査に臨みましょう。

パートやアルバイトでも借入できるところは審査に柔軟な可能性あり

パートやアルバイトの方でも借入できる消費者金融は、行なっていない金融機関に比べて審査に柔軟な可能性があります。

パートやアルバイトの方は会社に勤めている方に比べて収入が低く、安定しない傾向があります。

そのような返済能力が低い方にも融資している金融機関では、収入以外のさまざまな要素も考慮して審査を行なってくれるため、柔軟な対応で審査をしてくれるでしょう。

審査が不安なら、正社員の方でもパートやアルバイトの方を受け入れている消費者金融に申し込んでみるのがおすすめです。

| 審査に柔軟な可能性のある消費者金融 | おすすめポイント |

|---|---|

| アイフル | 原則在籍確認と郵送物なしで借入可能 申し込み〜返済までスマートフォン一つで完結し、利便性も抜群 |

| エイワ | 対面与信が基本としており、現状に合った柔軟な審査をうけられる 主婦、パート、アルバイト、学生の方でも借入可能 |

| AZ株式会社 | 5種類から好きな申し込み方法を選択でき、Web完結も可能 最短30分で審査が完了し、最短即日融資をうけられる |

また、会社に在籍していない方は、パートやアルバイトの方にも貸付を行なっている旨を明記している消費者金融でなければ、借り入れは困難です。

自身に安定した収入があることをしっかり示せる状態で審査に申し込みましょう。

安定した収入があることを示さなければ、返済能力が不十分として審査に落とされる可能性が高まります。

収入を安定させて審査に申し込むことで、審査通過の可能性をグッと高められるでしょう。

20歳以上の学生が借りられるところも審査に柔軟

20歳以上の学生が借りられるところは柔軟な審査を行なってくれる場合が多いでしょう。

学生は一般的な社会人と比較して収入が少ない場合が多く、返済能力が不十分と判断される可能性が高いためです。

審査が不安な方はパートやアルバイトの方への融資可否だけでなく、学生への借入を行なっている金融機関を選ぶことで、安心して審査に申し込めます。

反対に、審査が消費者金融に比べて厳しめの銀行カードローンでは、20歳以上の学生でも借り入れられない場合があります。

実際、りそな銀行やイオン銀行ではアルバイトなどで継続的な安定収入がある場合でも、学生への借入を実施していません。

借入を行ないたい学生の方は、学生への借入を行なっている旨を明記している金融機関に申し込みましょう。

なお、審査申し込みの際、以下を満たしていなければ借り入れは困難です。

- 申し込み条件を満たしている(20歳以上が条件の場合が多い)

- 自身に継続的かつ安定的な収入がある

独自審査を行なっている中小消費者金融は顧客に合わせて柔軟に対応

独自審査を行なっている中小消費者金融を利用することで、自分の現状を考慮した柔軟な審査対応をうけられるでしょう。

中小消費者金融では専門のスタッフによる手動での属性スコアリングが行なわれており、一人ひとりの顧客に合わせた柔軟な対応が可能であるためです。

属性情報スコアリングとは申込者の属性情報を要素ごとに評価、採点し、借入者の信用状態にスコアをつける方法を指します。

大手消費者金融では申込者が多いため、自動機械を利用した属性情報スコアリングが一般的です。

コンピュータでスコアリングが行なわれるため、それぞれの借入者の現状や人柄は考慮されません。

一方、中小消費者金融では来店時の人柄や借入者の置かれた状況なども考慮したうえで借入可否が決まります。

個人的な事情を考慮して審査を行なってくれるため、属性情報や信用情報のスコアが基準に満たない場合でも融資をうけられる可能性があるのです。

特別な事情がある方や柔軟な審査体制を重視している方は、中小消費者金融の利用も検討してみましょう。

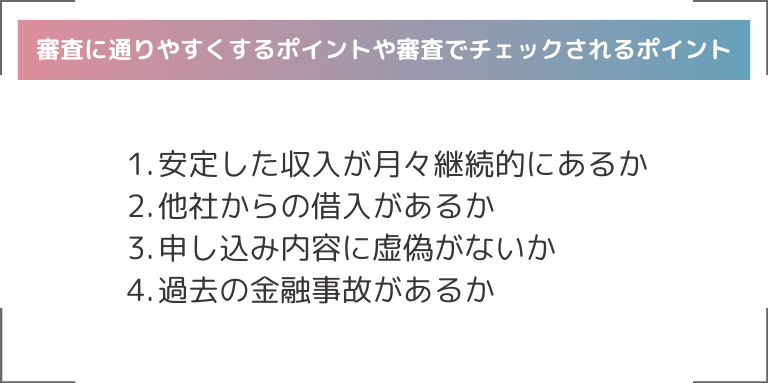

審査に通りやすくするポイントや審査でチェックされるポイント

借入を検討している方は、審査に通りやすくするポイントやチェックされるポイントを押さえ、事前に対策したうえで審査に臨みましょう。

事前に「属性情報」と「信用情報」を整理しておくことで、審査通過の可能性をグッと高められます。

審査では貸金業法に基づき「借入額に対して十分な返済能力があるか」が必ずチェックされます。

自身の収入が毎月安定しており、借入額に対して十分な水準であるかを考慮したうえで審査に申し込みましょう。

他社からの借入額も参照されるため、審査通過の可能性を高めるためにもなるべく借入額を減らしておくのがコツです。

なお、過去に金融事故がある場合や申し込み内容に虚偽がある場合、その時点で審査が打ち切られる点には留意しておきましょう。

安定した収入が月々継続的にあるか

審査に申し込む場合、月々の自身の収入が安定しているか、かつ継続的かを必ずチェックしておきましょう。

収入が安定していなかったり、継続的な収入がなかったりする場合、返済能力が不十分と判断され審査通過が難しくなります。

審査に申し込む際は自身の収入額や収入の安定度と借入申し込み額を照らし合わせ、返済できる金額を申告しましょう。

貸金業法のなかには総量規制というルールが存在し、「貸金業者からの借入は借入者の年収の1/3以下にとどめなければならない」と定められています。

消費者金融に申し込む際は、年収の1/3以下を一つの指標にして申し込むことで審査通過率を高められるでしょう。

他社からの借入があるか

申し込みの際にすでに他社からの借り入れがある方は注意が必要です。

他社借入が審査に影響する理由は3つあります。

- 総量規制に引っかからないか調査するため

- 申込者の返済能力が十分かチェックするため

- 申込者の信用力が十分か見極めるため

他社借入が多かった場合、総量規制に引っかかったり、返済能力が不十分と判断されたりして審査に落とされる可能性も考えられます。

借入を申し込む際は借入先をなるべく絞り込み、借入額をできるだけ減らしておくのが審査通過のコツです。

他社借入の申告で不利になると感じても、絶対に虚偽申告してはいけません。

正確な情報を正しく申告できるよう、入念にチェックしたうえで申し込みましょう。

申し込み内容に虚偽がないか

申し込みの際、不利な情報を隠したり、年収や勤続年数を多く申告したりしたくなる方もいるでしょう。

ただし、審査で虚偽申告がバレた場合、その時点で審査は打ち切られ、今後その金融機関を永久に利用できなくなる可能性もあるため、絶対に行なってはいけません。

通常であれば審査通過できていた場合でも、虚偽申告のせいで審査落ちになることもありえます。

どんなに不安でも、虚偽申告は絶対に行なってはいけません。

また、申し込み内容に不備がある場合、虚偽申告のつもりがなくても問答無用で審査落ちになる可能性があります。

審査に臨む際は必ず最終チェックを行ない、ミスのない申し込みを徹底しましょう。

過去の金融事故があるか

過去に金融事故を起こしたことのある方は審査に通過できない可能性が高いです。

信用情報に「異動情報」が登録されている方は、審査通過が難しくなります。

過去に金融事故を起こしたことがある方は、信用情報機関に問い合わせて事前に異動情報の登録がされているかチェックしておきましょう。

\信用情報の問い合わせ方法/

| 信用情報機関 | 手続き方法 | 必要なもの | 手数料 | 開示内容 |

|---|---|---|---|---|

| CIC (シー・アイ・シー) | インターネット | スマートフォンまたはパソコン | 500円 | 属性情報・クレジット情報・利用記録・CICが独自に収集した情報 |

| 郵送 | 開示申込書、本人確認書類など | 1,500円 | ||

| JICC (日本信用情報機構) | 専用アプリ | スマートフォン | 1,000円 | 属性情報・借入情報・クレジットや金融機関との契約情報・照会記録 |

| 郵送 | 開示申込書、本人確認書類など | 1,000円 | ||

| KSC (全国銀行個人信用情報センター) | インターネット | スマートフォンまたはパソコン、本人確認書類 | 1,000円 | 取引情報・官報情報(破産や民事再生手続きの情報)・属性情報・照会記録 |

| 郵送 | 申込書、本人確認書類の写し | 1,124~1,200円 |

どの信用情報機関も、インターネットからの開示請求と郵送による開示請求の両方に対応しています。

事前に信用情報をチェックしておくことで、無駄な審査落ちのリスクを減らせるでしょう。

審査に通らないときの理由は?

どうしても審査に通らない場合、まずはこの記事で紹介している大手消費者金融のなかで、特に審査通過率の高いアコム、もしくはプロミスに申し込んでみてください。

それでも審査通過ができない場合、以下の理由が考えられます。

- 返済能力が不十分と判断されている

- 総量規制に引っかかっている

- 「申し込みブラック」に陥っている

- 信用情報が傷ついている

申し込みブラックとは短期間に複数社の借入に申し込んだことで一時的に審査に通りづらくなる状態です。

申し込み情報は6ヵ月間記録されます。

申し込みすぎの心当たりがある方は、最終申し込みから6ヵ月空けて審査に再度申し込むことで、審査に通過できるかもしれません。

また過去に金融事故を起こしたことがある方や、破産、民事再生手続きを行なったことがある方は、信用情報に「異動情報」が記録されていることがあります。

異動情報が記録されていた場合、無闇に審査申し込みをせず審査なしで借りられる以下の方法を実践しましょう。

- 物を担保にして質屋でお金を借りる

- 不用品や物を質屋やリサイクルショップで売る

- 国や公共機関に借りる

- 生命保険の契約者貸付制度を利用する

- 親や友人に借りる

審査に柔軟な独自審査を行なっている中小消費者金融おすすめランキング!大手落ちの方にもチャンスあり

大手消費者金融の審査に落ちた方でも、中小消費者金融のカードローンであれば審査に通過できる可能性があります。

中小消費者金融は独自の基準で審査を行なっており、一人ひとりの情報をより綿密にチェックしたうえで融資可否を決定しています。

大手のように属性情報での足切りを行なわず、柔軟な対応をしてくれるのが特徴です。

ただし、審査が甘いわけではなく、貸金業法に則ってしっかりと審査を行なっています。

中小消費者金融での審査の際も、信用情報と属性情報を整理したうえで臨みましょう。

中小消費者金融は大手に比べてサービス内容にばらつきが多いため、事前にチェックして審査に臨むことも大切です。

- 借入利息

- 審査・融資スピード

- 無利息期間の有無

- 在籍確認や郵送物の有無

以上をチェックしておくことで、自分に合った借入先に申し込めるでしょう。

迷ったときは、それぞれの金融機関に特徴的なサービスをチェックすることで、最適な借入先を絞り込めます。

| おすすめの中小消費者金融 | おすすめポイント |

|---|---|

ベルーナノーティス | 初回借入と完済後の借入に、条件内なら何度でも14日間の無利息期間が適用される 最短30分で審査完了、24時間以内の融資も可能なスピード感 |

フタバ | レディースキャッシングを利用すれば、女性でも安心して借り入れやすい この記事のほかの中小消費者金融と比較して借入利率が低め |

アロー | アプリ利用で在籍確認なし、郵送物なしで借入可能 最短45分で審査完了、即日融資可能のスピード感 |

以下がそれぞれのスペックの比較表になっております。

| カードローン | ベルーナノーティス | フタバ | アロー | セントラル | いつも | フクホー | アルコシステム | エイワ | AZ | ライフティ | キャッシングMOFF | キャネット | 中央リテール |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 審査時間 | 最短30分 | 最短即日 | 最短45分 | 最短即日 | 最短45分 | 最短30分 | 最短即日 | 非公表 | 最短30分 | 最短即日 | 最短30分 | 最短30分 | 受付より約2時間 |

| 融資時間 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短45分 | 最短即日 | 最短即日 | 非公表 | 最短即日 | 郵送物による | 最短即日 | 最短30分 | 翌営業日 |

| 審査通過率 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 |

| バレない | × | × | ◯ | × | ◯ | ◯ | × | × | × | × | × | × | × |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

ベルーナノーティス

- 初回借入と完済後の再度の借入に、条件内なら何度でも14日間の無利息期間が適用される

- 最短30分で審査完了、24時間以内の融資も可能なスピード感

- 配偶者貸付を行なっており、無収入でも借入OK

ベルーナノーティスの最大の魅力は初回借入時と完済後の再度の借入時に、条件内なら何度でも14日間の無利息期間が適用される点です。

借入回数が増えるほど利用できる無利息期間が増え、お得に借り入れられます。

- ベルーナノーティスのカードローンでの初めての借入

- ご完済後、前回無利息キャッシング適用の借入日から3ヵ月経過した再度の借入

継続的な借入や複数回の借入を検討している方で、審査に不安がある方はぜひ利用してみましょう。

なお、無利息期間の利用は「完済後」に限定されている点、前回の借入開始時点から「3ヵ月以上」経過していなければ利用できない点に留意しておきましょう。

ベルーナノーティスは最短30分での審査完了、24時間以内の融資にも対応しています。

配偶者貸付にも対応しており、申込者本人が無収入でも配偶者の収入をもとに審査を受けられるのも魅力です。

フタバ

- レディースキャッシングを利用すれば、女性でも安心して借り入れやすい

- この記事のほかの中小消費者金融と比較して最大借入利率が低め

- 平日16時までの審査完了で即日融資をうけられる

フタバはレディースキャッシングがラインナップされており、借入を行なう女性が丁寧なサポートをうけられるのが特徴です。

女性に寄り添ったサービスや環境を提供しているため、消費者金融の利用や借入自体に不安がある女性の方でも安心して利用しやすいでしょう。

- 50年以上女性のサポートを行なってきた実績

- 親切丁寧をモットーにした対応

- フタバ自体の女性利用者が多い点

借入先の対応の丁寧さやサポートの充実度を重視する方には、フタバが特におすすめです。

この記事で紹介している中小消費者金融のなかでも借入利息が低めに設定されており、10万円以上の借入で借入負担を軽減できます。

| 1~10万円未満 | 10〜50万円 |

|---|---|

| 14.959%~19.945% | 14.959%~17.950% |

平日16時までに審査完了すれば即日融資をうけられるため、借入を急いでいる方でも利用可能です。

アロー

- アプリ利用で原則在籍確認なし、原則郵送物なしで借入可能

- 最短45分で審査完了、即日融資可能のスピード感

- 選べる返済日程で、その月の都合に合わせて返済しやすい

アローの最大の魅力は、中小消費者金融のなかでは珍しい「原則在籍確認&原則郵送物なし」のサービスです。

ほとんどの中小消費者金融では在籍確認が行なわれていますが、アローは原則在籍確認と原則郵送物がありません。

大手の審査に落ちた方で、家族や職場にバレずに借入を行なうことを重視している方にはアローがおすすめです。

ただし、申し込み方法にはアプリ契約と郵送契約があり、アプリ利用を選択しなければ契約書などが送付される点に注意しましょう。

アプリ利用の場合、申し込みのステップは以下のとおりです。

- 申し込みフォームに必要事項を入力し、送信

- 審査実施(最短45分)

- アプリに登録

- アプリから必要書類を送信

- 借入(最短即日)

最短45分で審査完了、最短即日融資ができるスピード感も魅力です。

返済日程は毎月5日、10日、15日、20日、25日、月末から自由に選択できます。

セントラル

- 全国のセブン銀行ATMから手軽に借入、返済可能

- 自動契約機「セントラルくん」なら、申し込みが不安な方でも安心して借入可能

- 初回借入時に最大30日間無利息で借り入れられる

セントラルを利用すれば、セブン銀行ATMから手軽に借入、返済が可能です。

セブン銀行ATMの設置台数はゆうちょ銀行をのぞいて国内随一の数を誇るため、どこにいても思い立ったらすぐに借入を行なえるでしょう。

| 国内 | 海外 |

|---|---|

| 約27,000台 | 16,000台以上 |

ただし、セントラルの「Cカード」を利用した取引ができる時間は、1:00〜23:45である点には注意しましょう。

振り込みでの借入を希望する場合、14時までにオペレーターに電話連絡を入れれば即日融資を受けられるため、急いでいる方でも安心して利用できます。

申し込み時は来店、インターネットに加え自動契約機「セントラルくん」も利用可能です。

個室でガイドに沿って申し込み〜カード発行まで行なえるため、初めて借り入れる方でも不安を感じずに申し込みができます。

初回借入時は最大30日間利息0円で借り入れられるため、返済負担を抑えたい方にもおすすめです。

いつも

- 柔軟な在籍確認と郵送物なしを両立

- 初回利用時最大60日間利息0円で返済負担を軽減可能

- Web申し込みなら最短45分で融資をうけられる

いつもは柔軟な在籍確認と郵送物なしで融資をうけられる中小消費者金融のなかでも珍しい金融機関です。

在籍確認に関しては、原則なしではなく「柔軟に対応する」としており、テレワークや工場勤務で在籍確認が難しい方でも利用しやすい形式をとっています。

例えば、工場勤務などで在籍確認が取りにくいお客さまに対しては、社員証を提出していただくことで在籍確認をする場合があります。

在籍確認が難しい場合はオペレーターに相談可能なため、ご自身の状況を伝えておきましょう。

引用元:いつも

職場にバレたくない方だけでなく、スムーズな在籍確認が難しい方でも利用しやすいでしょう。

初回借入時は最大60日間利息0円で借り入れられます。

この記事で紹介する消費者金融のなかでも長めの無利息期間を備えているため、短期の借入を検討している方には特におすすめです。

Web申し込みなら最短45分で借入が行なえ、大手消費者金融にも見劣りしません。

フクホー

- 来店不要で最短即日で借入が可能

- 24時間いつでも申し込みが可能でスムーズに手続きできる

- 返済方式や返済金額を自由に選択可能

フクホーを利用すれば、来店の手間を省きながら最短即日融資をうけられます。

申し込み〜借入までインターネットで完結するため、申し込みや借入の手軽さを重視する方には特におすすめです。

仮審査結果は原則30分程度で通知されるため、審査が不安な方でも安心して利用しやすいでしょう。

電話での申し込みでは仮審査結果通知に最長3営業日かかる場合もあるため、急いでいる場合はWeb申し込みを利用するのがおすすめです。

申し込み自体は24時間いつでも可能であるため、最短で融資をうけたい方は思い立ったらすぐに申し込みを済ませておきましょう。

なるべく早い時間帯に申し込み手続きを行なうことで、即日借入の可能性を高められます。

借入利率は金額ごとに以下のとおりに設定されています。

| 5万円~10万円未満 | 10万円~100万円未満 | 100万円~200万円 |

|---|---|---|

| 7.30%~20.00% | 7.30%~18.00% | 7.30%~15.00% |

返済方式や返済金額を自由に選択できるため利便性も抜群です。

アルコシステム

- 債務整理後でも融資をうけられる可能性がある

- 最短即日融資で安心して借入が可能

- 配偶者貸付可能であるため、専業主婦でも申し込める

アルコシステムは債務整理後でも融資を受けられる可能性がある中小消費者金融です。

実際、債務整理後の信用情報が傷ついた状態でも審査通過できた、という声もあります。

債務整理後でも借り入れられる理由は明らかになっていませんが、現状の収支状況や返済能力を中心に審査を行なっている可能性があるとも考えられます。

現状の返済能力が十分であるにも関わらず、過去の金融事故が理由でどこの審査にも通過できない方は、アルコシステムの利用も視野に入れてみましょう。

ただし、審査で現在の情報に注目されるので、申し込みの際は属性情報と信用情報をしっかり整理しておくことが重要です。

また、アルコシステムは最短即日融資を行なっているため、スピード感を求めている方が利用しやすいのも魅力です。

配偶者貸付も可能であるため、自身に収入のない専業主婦の方でも配偶者の年収に応じた借入を行なえる可能性があります。

アルコシステムなら、審査の柔軟性や審査の通りやすさを重視している方でも安心して利用しやすいでしょう。

エイワ

- 対面与信が基本としており、現状に合った柔軟な審査をうけられる

- 主婦、パート、アルバイト、学生の方でも借入が可能

- 金利が明確に設定されており、安心して借り入れやすい

窓口でスタッフと話して借り入れたい方はエイワの利用がおすすめです。

エイワは対面での審査を原則としている中小消費者金融で、借入の際は窓口でのやりとりを基本としています。

「わたしたちがこだわっているのは、一人ひとりのお客様と直接お会いして、話をお聞きする対面与信。

消費者金融というビジネスにより何よりももとめられているのは、人間としてのお客様との、心のかよったおつきあいにあると信じているからです。」

引用元:エイワ

エイワは年収や勤務先といったデータだけでなく、申込者の現状や人柄も審査の一部と考えているため、現状に合わせた柔軟な審査を期待できます。

属性情報や信用情報ではわからない、特別な事情がある方はエイワを利用することで審査通過を果たせる可能性があるでしょう。

ただし、返済能力が不十分であったり、信用情報が傷ついていたりする場合は、審査通過が難しいということを留意しておきましょう。

エイワでは主婦、パート、アルバイト、学生への融資も受け入れています。

金利も明確に定まっているため、安心して借り入れたい人には特におすすめの中小消費者金融です。

| 10万円未満 | 10万円以上50万円まで |

|---|---|

| 19.9436% | 17.9507% |

AZ株式会社

- 5種類から好きな申し込み方法を選択でき、Web完結も可能

- 最短30分で審査が完了し、最短即日融資をうけられる

- 店舗窓口の利用で相談しながら返済計画をたてられる

AZ株式会社は申し込み方法が幅広く、どのような方でもストレスなく申し込める環境が整っています。

- インターネット

- 店頭窓口

- 電話

- FAX

- 郵送

以上の5つから好きな申し込み方法を選択できるため、Webでの申し込みが不安な方も、来店の手間を省きたい方も自分に合った借入を行なえます。

インターネットを利用する場合は、申し込み〜借入までのWeb完結も可能です。

本人確認書類やそのほか必要なものは、スマートフォンからのアップロードで提出できます。

一方、店頭窓口を利用すれば相談しながら借入を行なえるため、1人で借り入れるのが不安な方でも安心して利用しやすいでしょう。

最短30分で審査が完了し、最短即日融資をうけられます。

ただし、平日は18時まで、土曜は16時までが即日融資の条件となっている点には留意しておきましょう。

ライフティ

- 初回借入時35日間利息0円で借入が可能

- 1,000円から借入可能で必要な分だけ借り入れやすい

- スマートフォン一つで簡単に申し込みが可能

ライフティは初回借入時35日間利息0円で借入が可能であるため、中小消費者金融でありながらも金利を抑えながら融資をうけられます。

ライフティは消費者金融のなかでも無利息期間が長いのが特徴です。

アコム、プロミスなどの大手消費者機金融よりも長い期間を無利息で借り入れられます。

大手での借入を検討している方は、ライフティの利用も視野に入れてみるのがおすすめです。

融資を受ける際は借入額を1,000円単位で調整でき、必要な分だけ借り入れやすいでしょう。

申し込みはスマートフォン一つで完結するため、来店や自動契約機に行く手間を省きたい方にもおすすめです。

ただし、郵送物の受け取りが申し込み手続きの条件に含まれている点には注意しましょう。

キャッシングMOFF

- 来店での契約で原則郵送物なしの借入を実現できる

- 最短30分で審査完了、即日融資もうけられる

- アルバイト、パート、専業主婦の方でも申し込みが可能

キャッシングMOFFなら来店契約で原則郵送物なしを実現でき、家族にバレずに借り入れられます。

中小消費者金融で原則郵送物なしを実現できる金融機関は多くないため、周囲にバレずに借り入れたい方はぜひ利用を検討してみましょう。

キャッシングMOFFはJR上野駅から徒歩7分のところに店舗を構えているため、近辺に住んでいる方には特におすすめです。

- インターネット

- 電話

- FAX

- 郵送

以上の方法でも申し込みが可能です。

ただしその場合、郵送物が自宅に届く点には注意しましょう。

インターネットからの申し込みなら最短30分で審査完了、最短即日で融資も可能です。

即日融資をうけたい方は平日9:00〜18:00の、なるべく早い時間帯に申し込みましょう。

なお、アルバイト、パートの方でも安定した収入があれば申し込み可能です。

配偶者貸付も行なっているため、配偶者に安定した収入があれば専業主婦の方でも融資をうけられる可能性があります。

キャネット

- 来店での契約なら最短30分で契約が完了する

- 15時までの申し込みで最短即日で融資をうけられる

- 審査が不安な方でも安心して申し込みやすい

キャネットは原則北海道在住の方向けに貸付を行なっている中小消費者金融で、スピード感ある融資が特徴です。

支店窓口での契約であれば、営業日の午後3時までに申し込むことで最短30分で借入が行なえます。

道内に7支店と札幌に本店を1つ構えているため、窓口を利用できる方には特におすすめです。

なお、申し込み書類に不備があった場合は即日融資をうけられない可能性が非常に高いため、借入を急いでいる方は注意しましょう。

キャネットは中小消費者金融らしい一人ひとりに合わせた対応も魅力の一つです。

窓口での借入でなくても、店舗に問い合わせることで自分に合った申し込み方法のアドバイスをうけられます。

お客様にあった申し込み方法をアドバイスさせていただいておりますので、ご遠慮なくお近くの支店までお問い合わせください。

引用元:キャネット

フリーローンのほかにもマイカーローンもラインナップされています。

使用用途が決まっており、金利負担を抑えて借り入れたい方はマイカーローンの利用も視野に入れてみましょう。

中央リテール

- おまとめローンの利用で返済負担を大きく抑えられる可能性がある

- 相談窓口のスタッフ全員が国家資格取得者で、安心して相談できる

- 不動産担保がある方は、よりお得に借入を一本化できる

中央リテールはおまとめローン専用で貸付を行なっている中小消費者金融で、複数の借入先がある方におすすめです。

中央リテールのおまとめローンを利用することで、複数の借入を一本化し、返済の手間と負担を減らせます。

中央リテールの貸金業法に基づくおまとめローンなら!

- 返済額が軽減

- 審査まで最短2時間

- ご融資まで最短1日

- ご相談窓口の担当者は全員国家資格取得者だから安心

※総量規制の例外規定で「顧客に一方的に有利になる借り換え」は、年収の3分の1を超えて融資が可能となります。

引用元:中央リテール

上記のとおり、窓口担当者は全員国家資格を保有しているため、申し込み時の不安を軽減しながら借入可能です。

おまとめローンの利用が最適かどうかわからないまま1人でWeb申し込みをせずに済むため、おまとめローン初心者の方や少しでも返済負担を抑えたい方には特におすすめです。

不動産担保がある方は金利や限度額で優遇をうけられます。

| 違い | 担保なし | 不動産担保あり |

|---|---|---|

| 借入利率 | 10.95~13.0% | 8.2~9.8% |

| 融資限度額 | 〜500万円 | 〜3,000万円 |

後悔しない消費者金融の選び方!自分の目的や需要、タイプに合わせて選ぼう

消費者金融を検討する際は、自分の目的や需要、タイプに合わせて選ぶことで後悔のない選択ができます。

特に以下の5つのうち、どれを重視しているかを明確にしておくことで、後悔のない選択を行ないやすいでしょう。

これらの項目に加え、借入限度額や土日祝日の借入可否、顧客満足度も事前にチェックしておくことで、自分に合った借入を実現できます。

また、学生や専業主婦、パート、アルバイトの方は自分が融資対象かどうかを調べたうえで審査に申し込みましょう。

すでに複数社から借入がある場合は、総量規制に引っかからないかをあらかじめチェックしたり、おまとめローンの利用を検討したりするのがおすすめです。

審査が不安な方は審査通過率が公表されている消費者金融がおすすめ

審査が不安な方は審査通過率が公表されている消費者金融がおすすめです。

アコムやプロミス、アイフルなどは、カードローンの新規申込者のうち審査に通過した人の割合をあらわす「審査通過率」を公表しています。

審査通過率が不明確なまま申し込むのに不安を感じる方は、審査通過率が公表されている消費者金融を利用すれば安心して申し込めるでしょう。

なお、中小消費者金融は審査通過率を公表していませんが、大手に比べてより柔軟な審査を行なう傾向があります。

属性情報や信用情報に問題があり、考慮して欲しい事情がある方は審査の際にヒアリングなども行なってくれる中小消費者金融の利用も検討しましょう。

大手消費者金融のなかでは、アイフルやレイクはこの記事のほかの消費者金融に比べて審査通過率が低めです。

審査に不安がある方は、この記事のほかの消費者金融に比べて審査通過率の高いアコムやプロミスを利用しましょう。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

アコム | 審査通過率が40.6%※とこの記事のほかの大手消費者金融と比較して高め 初回借入時30日間利息0円で返済負担を軽減可能 |

プロミス | 10年連続でCOPC認証を取得しており、高品質なサポートをうけられる 初回借入時「借入翌日から」30日間利息0円で、好きなときに借り入れやすい |

アイフル | 原則在籍確認と原則郵送物なしで借入可能 申し込み〜返済までスマートフォン一つで完結し、利便性も抜群 |

即日で借りたいなら即日融資に対応している消費者金融がおすすめ

緊急でお金が必要な方は即日融資に対応している消費者金融を選びましょう。

即日融資可能なスピード感ある対応は大手消費者金融がおもに強みとしていますが、中小消費者金融でも即日融資に対応している場合があります。

ただし、中小消費者金融のなかには「平日〇〇時までの申し込み」や「平日〇〇時までの審査完了」が条件の場合もあるため注意しましょう。

一刻も早くお金が必要な方は、最短でお金を借りられるプロミスがおすすめです。

初回申し込み時でも最短20分で融資完了とスピード感ある対応をうけられます。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

プロミス | 10年連続でCOPC認証を取得しており、高品質なサポートをうけられる 初回借入時「借入翌日から」30日間利息0円で、好きなときに借り入れやすい |

ノーローン | 借入翌日から7日間利息0円サービスが何度でも利用できる 選べる3つのポイントが借入利息に応じて付与される |

キャッシングMOFF | 来店での契約で原則郵送物なしの借入を実現できる 最短30分で審査完了、即日融資もうけられる |

また継続的な借入を検討している方は、二度目以降の借入時のスピード感も重視しましょう。

例えばアコムやプロミスでは、二度目以降であれば最短10秒で口座への振り込みをうけられます。

借入限度額以内であれば何度でも最短10秒で借り入れられるため、利便性も抜群です。

即日で借入する方法や注意点

即日で借り入れたい方は、各消費者金融の定めている「最短で借り入れられる方法」を実践しましょう。

アイフルなどはWebからの申し込みで最短18分で借入を実現できます。

一方、ダイレクトワンは来店で申し込みすることが最短30分で借入するための条件です。

来店の手間を省き、なおかつ最短借入を実現したい方にはアコムやプロミスの利用をおすすめします。

プロミスへの申し込みに必要なのは、以下の3ステップのみです。

- 来店、フリーコール(電話)、インターネットのいずれかでの申し込み

- 審査・契約(来店、電話、インターネットのいずれか)

- 振り込みもしくはATMでの借入

なお、インターネットでの申し込みは24時間365日いつでも可能で、審査時の必要書類提出はスマートフォン一つで完結するのも魅力です。

家族や職場にバレたくないなら在籍確認と郵送物がない消費者金融がおすすめ

家族や職場にバレたくない方は、プライバシーをしっかり保護してくれる消費者金融を選びましょう。

家族にバレないためには原則郵送物なしでの借入に、職場にバレないためには原則電話での在籍確認なしに、それぞれ対応している必要があります。

アイフルやいつも、アローを利用すれば原則在籍確認なし、原則郵送物なしで借入可能です。

また在籍確認と郵送物以外にも、以下を満たす消費者金融を選ぶことでバレるリスクをさらに小さくできます。

- Web上で申し込み〜借入、返済まで完結する

- 振り込みでの返済にも対応している

ATMに行かず借入・返済が可能であれば、借入や返済の現場を目撃されてバレる心配もなくせます。

また、口座引き落としでは履歴で借入の事実がバレるリスクもあるでしょう。

振り込みでの返済、さらにいえばインターネットバンキングでの返済に対応している金融機関を選ぶことで、バレるリスクを一層軽減できます。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

アイフル | 原則在籍確認と原則郵送物なしで借入可能 申し込み〜返済までスマートフォン一つで完結し、利便性も抜群 |

アロー | アプリ利用で原則在籍確認なし、原則郵送物なしで借入可能 最短45分で審査完了、即日融資可能のスピード感 |

いつも | 柔軟な在籍確認とローンカード、郵送物原則なしを両立 初回利用時最大60日間利息0円で返済負担を軽減可能 |

ただし、「いつも」は在籍確認に柔軟に対応してくれるだけで原則在籍確認を行なっている点に留意しておきましょう。

誰にもバレずに借入する方法や注意点

誰にもバレずに借り入れたい方は、原則電話での在籍確認を行なっておらず、郵送物も一切なしの金融機関を利用するのがおすすめです。

それ以外の金融機関から借り入れる場合、申し込み時に事前に在籍確認と郵送物をなしにしてほしい旨を必ず伝えましょう。

アイフルなら、申し込みに際して特別な手続きをせずとも原則在籍確認、郵送物なしで借り入れられます。

- インターネット、来店、電話のいずれかで申し込み

- 必要書類の提出・審査(来店以外の場合Web完結可能)

- スマホアプリ・ATM・銀行口座への振込みのいずれかで借入

アイフルなら以上の3ステップでバレずに借入が可能です。

手続きを忘れ、誤って郵送物が届いたり職場に連絡が入ったりするリスクをなくせるため、心配な方はアイフルを利用しましょう。

ただし、以下の場合郵送物が自宅に届く場合があるため注意が必要です。

- 返済に関して、借入者との連絡が取れない場合

- 借入者が書類送付を希望した場合

- アイフルが必要と判断した場合

【短期間】返済負担を減らしてお得に借りたいなら無利息期間がある消費者金融がおすすめ

一時的にお金が必要になった方、近々返済の目処が立っている方は、無利息期間のある消費者金融を利用することで返済負担を軽減しながら借り入れられます。

無利息期間中は利息負担が一切かからないため、その期間のうちにすべて返済をすれば無駄な金利負担を節約できます。

無利息期間が長ければ長いほど利息負担を抑えられるため、返済負担を減らしたい方はなるべく無利息期間の長い消費者金融を選びましょう。

また無利息期間が設定されていないものでも、一定期間内の利息分をポイント還元するサービスを提供しているものなら実質利息0円で借入可能です。

ファミペイローンやメルペイスマートマネーでは、アプリでの決済に使えるポイントで利息分がキャッシュバックされます。

アプリをよく利用する方は、無利息期間の設定されている消費者金融と併せて検討してみましょう。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

レイク | Webからの申し込みで初回借入時60日間利息0円 5万円までの借り入れは最大180日間利息0円 |

ファミペイローン | 初回利用時実質60日間利息0円で借入可能 申し込み〜返済までファミペイアプリで完結 |

ベルーナノーティス | 初回借入と完済後の再度の借入に、条件内なら何度でも14日間の無利息期間が適用される 最短30分で審査完了、24時間以内の融資も可能なスピード感 |

無利息期間を利用して短期間でお得に借入する方法や注意点

無利息期間を利用して短期間でお得に借り入れるのに、特別な手続きは必要ありません。

レイクやファミペイローン、ベルーナノーティスでは、初回借入時に自動的に無利息期間のサービスが付帯されます。

「初回借入時〇〇日間利息無料」のサービスを利用したい場合、その金融機関から過去に借り入れたことがないかだけ必ずチェックしておきましょう。

初回でない場合、無利息期間は適用されない場合が多いです。

ただし、ベルーナノーティスでは初回借入時だけでなく、条件内なら完済後の再度の借入でも無利息期間を利用できます。

・ベルーナノーティスのカードローンでの初めての借入

・ご完済後、前回無利息キャッシング適用の借入日から3ヵ月経過した再度の借入

短期の借入を複数回行なう可能性がある方には、ベルーナノーティスの利用がおすすめです。

【長期間】返済負担を減らしてお得に借りたいなら金利が低い消費者金融がおすすめ

長期の借入を検討している方で、返済負担を減らしてお得に借り入れたい方は上限金利の低い消費者金融を利用しましょう。

長期の借入では、少しの利率の違いで返済負担に大きな差が生まれます。

例えば100万円を5年間借り入れた場合の返済負担は以下のとおりです。

| 金利比較 | 借入利率14.0% | 借入利率18.0% | 金利負担の差 |

|---|---|---|---|

| 金利負担 | 396,080円 | 523,580円 | 127,500円 |

利率4.0%の違いだけで、借入額の1/10以上の負担額に差が生まれるのです。

追加で借り入れた場合、金利負担の差はより大きくなります。

長期の継続的な借入を検討している方は、無利息期間よりも借入利率を重視して借入先を選びましょう。

記事内で紹介した金融機関のなかでは「みんなの銀行 Loan」を利用することで長期間の返済負担を軽減できるでしょう。

docomoユーザーの方には、最大3.0%の金利優遇※1dスマホローンもおすすめです。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

dスマホローン | docomoユーザーなら最大年率3.0%※1借入利息が低くなる dアカウント情報を利用して手軽に申し込みを完結させられる |

みんなの銀行 Loan | 借入利率1.5%〜14.5%で返済負担をグッと抑えられる 月々の余裕に応じて、元金の返済額をいつでも調整可能 |

※注釈詳細

※1ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら

※2 年末年始を除く。17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※3ご契約には審査があります。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

長期間の借入の際に返済負担を軽減しながら借入する方法や注意点

長期間の借入の際に返済負担を軽減したい方は、最大金利に特に注目しましょう。

消費者金融での初回借入時には最大利率が適用されやすいためです。

例えば、三井住友カード カードローンは借入利率が1.5%〜14.5%に設定されており、最大利率でもこの記事のほかの金融機関に比べて金利を低く抑えられます。

三井住友カード カードローンは以下の流れで申し込みから借入ができます。

- 三井住友カード カードローンのホームページより申し込み

- オンラインで本人確認書類の提出・審査

- 電話もしくはメールで審査結果の連絡

- インターネットバンキングで借入

三井住友銀行の口座を保有している方は、キャッシュカードでも借入を行なえます。

最短即日融資にも対応しているため、利便性と返済負担の軽減を両立したい方にもおすすめです。

大きな金額を借りたいなら限度額が高い消費者金融がおすすめ

まとまったお金が必要な方は、限度額の高い消費者金融を利用しましょう。

一般的に中小消費者金融に比べて大手消費者金融では限度額が高い傾向があるため、まずは大手消費者金融での借入を検討してみるのがおすすめです。

なかでも、SMBCモビットやORIX MONEYは、限度額が800万円と高めに設定されています。

なおこの記事で紹介した中小消費者金融のうち、最も限度額が高いのはセントラルであり、300万円です。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

SMBCモビット | ローン契約機を利用すれば、申し込みとカード受け取りがその場で完結 電話を利用したサポートが充実しており安心して借り入れやすい |

ORIX MONEY | 「ノンバンクカードローン顧客満足度ランキング」で2年連続一位を獲得 オリックスグループのサービスを優待価格で利用可能 |

セントラル | 全国のセブン銀行ATMから手軽に借入、返済可能 自動契約機「セントラルくん」なら、申し込みが不安な方でも安心して借入可能 |

ただし、大きな金額を借り入れる際は、自身の返済能力が借入額に対して十分かをチェックしましょう。

貸金業法では審査時に申込者の返済能力をチェックすることが定められており、返済能力が不十分と判断された場合、審査通過は不可能です。

また、貸金業法のなかには総量規制というルールがあり、貸金業者からの借り入れは年収の1/3以内に制限されています。

大きな金額を借入する方法や注意点

大きな金額を借り入れたい方でも、はじめは少ない金額から申し込むのがおすすめです。

いきなり大きな金額で申し込んだ場合、返済能力が不十分で貸し倒れリスクがあると判断され審査落ちしやすくなるためです。

必要に応じて適宜増額申請を行ない、必要なときに少しずつ増枠していくよう心がけましょう。

SMBCモビットなどを利用すれば、借入限度額の範囲内であればいつでも借入可能です。

借入限度額を増額したい場合も、SMBCモビット公式アプリや会員専用サービス「Myモビ」の「増額審査申し込み」から手軽に増額申し込みが可能です。

ただし、借入限度額の増額には都度審査が必要な点には留意しておきましょう。

学生なら学生でも受け付けているカードローンがおすすめ

学生の方には、学生を受け入れているカードローンの利用がおすすめです。

20歳以上の学生で、アルバイトなどで安定した収入のある方はカードローンに申し込めます。

実際、大手消費者金融の一つであるレイクは学生へのカードローンに前向きな姿勢を見せています。

Q.パート・アルバイト・学生でも利用できますか?

A.パートやアルバイト等でも安定した収入のあるお客さまであれば、お申し込み可能です。

引用元:レイク

また、中小消費者金融のなかには学生専用のローンがラインナップされているところもあり、担保不要・連帯保証人原則不要で借り入れられます。

中小消費者金融のエイワでは学生の借入を受け入れているだけでなく、相談しながら借入計画を立てられるサービスや、家族に秘密で借り入れられるサービスを提供しています。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

レイク | Webからの申し込みで初回借入時60日間利息0円 5万円までの借り入れは最大180日間利息0円 |

AZ株式会社 | 5種類から好きな申し込み方法を選択でき、Web完結も可能 最短30分で審査が完了し、最短即日融資をうけられる |

エイワ | 対面与信が基本としており、現状に合った柔軟な審査をうけられる 主婦、パート、アルバイト、学生の方でも借入可能 |

学生がカードローンを利用する際の注意点

学生がカードローンを利用する場合、借入申し込み額に注意しましょう。

学生は社会人に比べて返済能力が低い場合が多く、いきなり大きな金額で申し込むと審査落ちになる可能性が高いためです。

総量規制などを参考に、自身の返済能力に見合った額での申し込みを心がけましょう。

借入計画について実際に相談しながら決めたい方にはエイワが、手軽にパッと借りたい方にはレイクがおすすめです。

| ローン名 | エイワ | レイク(インターネット利用の場合) |

|---|---|---|

| 借入のステップ | 1.インターネットから申し込み 2.仮審査 3.近隣店舗に来店して本審査・契約 4.借入 | 1.申し込みフォームから申し込み・審査 2.Webまたは自動契約機で本人確認・契約 3.銀行振込もしくはATM利用で借入 |

レイクなら最短15秒で審査結果通知、最短25分で借入可能です。

すでに複数社から借入がある場合はおまとめローンがおすすめ

借入前の段階ですでに複数社からの借入がある方は、おまとめローンを利用しましょう。

おまとめローンとは「複数社からの借入の一本化」です。

おまとめローンの利用には以下のメリットがあります。

- 返済負担を軽減できる

- 月の返済日を一日にまとめられる

- 信用情報を整理できる

改正貸金業法によると、消費者金融のおまとめローンは「借入者の負担が減少する金利」での契約が義務付けられているため、必ず利息総額が減少します。

すでに複数社からの借入がある方は、返済負担を軽減するためにも、まずはおまとめローンの利用を検討してみましょう。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

ダイレクトワンのお借り換えローン | 審査通過できれば返済負担を軽減できる可能性が高い 最短30分でカード発行可能 |

SMBCモビット | ローン契約機を利用すれば、申し込みとカード受け取りがその場で完結 電話を利用したサポートが充実しており安心して借り入れやすい |

中央リテール | おまとめローン利用で返済負担を大きく抑えられる可能性がある 相談窓口のスタッフ全員が国家資格取得者で、安心して相談できる |

なお、おまとめローンは貸金業法で定められている総量規制の対象外です。

おまとめローンを利用する方法や注意点

おまとめローンを利用する際は、「おまとめローンで新たな借り入れはできない」点に留意しましょう。

おまとめローンとは返済専用の商品であるためです。

追加で借り入れたい方は、おまとめローンとは別に新たな借入に申し込みましょう。

ダイレクトワンのお借り換えローンなら、郵送契約と店頭契約から自分に合った方法を選択できます。

| 契約別 | 店頭契約 | 郵送契約 |

|---|---|---|

| 申し込みのステップ | 1.ダイレクトワンのホームページまたは電話で申し込み 2.審査結果通知・契約手続きの案内 3.店舗で契約 | 1.ダイレクトワンのホームページまたは電話で申し込み 2.審査結果通知・契約手続きの案内 3.郵送される契約書類に必要事項を記入し、返送 4.書類をもとに契約 |

店頭契約を利用すれば相談しながら契約を進められるうえ、最短30分でローンカードを発行し、借入をまとめられます。

お金を借りるのに不安な初心者の方には顧客満足度の高い大手消費者金融がおすすめ

お金を借りるのに不安な初心者の方は、顧客満足度の高い大手消費者金融を利用しましょう。

毎年1月に行なわれている「ノンバンクカードローン顧客満足度ランキング」を参考にすることで、安心して借入可能な消費者金融を見つけられるでしょう。

2023年の顧客満足度ランキングではORIX MONEYを提供する「オリックス・クレジット」が2年連続で一位に輝きました。

全7つの評価項目のうち以下4つで1位を獲得しており、安心して借り入れられる体制が整っていることがわかります。

- 申し込み手続き

- 借入条件

- 借り入れサポート

- 返済のしやすさ

なお、2位にはプロミス、3位にはアコムがランクインしています。

借入に不安がある方は、この3つから自分に合ったサービスを提供している借入先を選択するのがおすすめです。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

ORIX MONEY | 「ノンバンクカードローン顧客満足度ランキング」で2年連続一位を獲得 オリックスグループのサービスを優待価格で利用可能 |

プロミス | 10年連続でCOPC認証を取得しており、高品質なサポートをうけられる 初回借入時「借入翌日から」30日間利息0円で、好きなときに借り入れやすい |

アコム | 審査通過率が40.6%※とこの記事のほかの大手消費者金融と比較して高め 初回借入時30日間利息0円で返済負担を軽減可能 |

少しでも不安を軽減しながら借入する方法

少しでも不安を軽減しながら借り入れたい方は、顧客満足度2年連続1位を受賞したORIX MONEYで借入を行なってみましょう。

ORIX MONEYはアプリ型(カードレス)とカード発行型から借入方法を選択できるため、自分に合った借入を実現しやすいのも魅力です。

アプリ型、カード発行型、両者とも以下のステップで借入可能です。

- ORIX MONEYホームページの申し込みフォームから申し込み

- Eメールで審査結果を通知

- 本人確認書類・年収がわかる書類をWeb提出

- Web上で入会手続き

- 公式アプリ「ORIX MONEY」をダウンロードして借入

なお、カード発行型でも初回は公式サイト、公式アプリからの借入ができるため、カードの到着を待つ必要はありません。

手間をかけずに借りたいならWeb完結で利用できる消費者金融がおすすめ

手間をかけずに借り入れたい方は、Web完結で利用できる消費者金融がおすすめです。

来店の手間や郵送を待つ時間が省けるため、スムーズに、ストレスなく借り入れられます。

Web完結する金融機関のなかでも、LINE ポケットマネーやメルペイスマートマネーはアプリで申し込み〜審査まで完結します。

日頃使っているアプリ上で返済まで完結するため、無駄なアプリを増やしたくない方や借入手続きに不安がある方にもおすすめです。

中小消費者金融の利用を検討している方には、平日16時までの審査完了で即日融資をうけられるフタバもおすすめです。

24時間365日申し込み可能で、手が空いた際に申し込みだけ済ませておくといった融通が利くのも魅力的なポイントでしょう。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

メルペイスマートマネー | 借入利率3.0%〜15.0%で、メルカリ利用に応じてさらに金利優遇をうけられる メルカリの利用実績に応じて審査優遇をうけられる |

LINE ポケットマネー | 申し込み〜返済までLINEアプリで完結する利便性の高さ 「LINEスコア」を利用して自分に合った借入を実現できる |

フタバ | レディースキャッシングを利用すれば、女性でも安心して借り入れやすい この記事のほかの中小消費者金融と比較して借入利率が低め |

Web完結で借入する方法や注意点

Web完結の消費者金融で借り入れる方は、自分の求めるサービスを提供しているかを必ずチェックしましょう。

周囲にバレずに借り入れたい方は、Web完結に加えて「原則在籍確認なし」「原則郵送物なし」の金融機関を利用することで家族や職場にバレるリスクを軽減できます。

メルペイスマートマネーを利用すれば原則在籍確認と原則郵送物なしで借り入れられるため、バレずに借り入れたい方はメルカリのアプリから申し込んでみましょう。

- 「アプリでかんたん本人確認」「お支払い用銀行口座の登録」を行なう

- 「マイページ>メルペイスマートマネー」から申し込み手続きを開始する

- 申し込み情報をすべて入力し「決定して次へ」を選択する

- 借入額と月々の返済額を入力、シミュレーション結果を確認する

- 契約の詳細や規約などをすべて確認し「同意して借入を申し込む」を選択

Web完結型の借入でも本人確認書類の提出は必須で、金額によっては収入証明書の提出が求められる場合もあります。

また、Web完結だからといって審査が甘いわけではありません。

通常どおり「属性情報」や「信用情報」は必ず参照されるため、事前に対策を行なっておきましょう。

平日が忙しい方は土日祝日でも最短即日融資の消費者金融がおすすめ

平日忙しくて手続きができない方は、土日祝日でも最短即日融資をうけられる消費者金融がおすすめです。

すでに初回登録を済ませている方が即日融資をうけられる消費者金融は多くありますが、初回借入で土日祝日に最短即日融資をうけられる貸金業者は多くありません。

初回借入で土日祝日に即日融資をうけたい場合、以下の3社がおすすめです。

| おすすめの消費者金融 | おすすめポイント |

|---|---|

アコム | 審査通過率が40.6%※とこの記事のほかの大手消費者金融と比較して高め 初回借入時30日間利息0円で返済負担を軽減可能 |

au PAY スマートローン | auユーザーならau IDの自動情報反映機能で手軽に借り入れられる カードレス取引で申し込み〜返済までスマートフォン一つで完結 |

セントラル | 全国のセブン銀行ATMから手軽に借入、返済可能 自動契約機「セントラルくん」なら、申し込みが不安な方でも安心して借入可能 |

なかでもアコムはスピード感のある融資を行なっており、土日でも最短20分で審査結果を通知、最短即日融資をうけられます。

申し込み時は来店不要で借入までWeb上で完結するため、忙しくて十分な時間がない方でも安心して利用できます。

なお土日祝日に即日融資をうけたい方は、金融機関ごとの土日祝日の即日融資条件に注意が必要です。

消費者金融のなかには土日祝の即日融資に金融機関や時間の条件が設定されているものもあるため、事前にチェックしておきましょう。

また、au PAYスマートローンのように在籍確認を行なう金融機関では、土日の在籍確認に応じられなければ即日融資をうけられません。

土日祝日でも最短即日で借入する方法や注意点

土日祝日でも最短即日で借入を行なうには、スムーズな手続きが必須です。

なるべく早い時間に申し込むことで即日融資をうけられる可能性を高められます。

在籍確認が取れなかったり、提出した書類に不備があったりすると即日融資が不可能になることもある点にも注意が必要です。

セントラルでは中小消費者金融では珍しい土日の即日融資を行なっているため、大手の審査に不安がある方はこちらを利用しましょう。

ただし、セントラルで土日祝日に借り入れる際は自動契約機「セントラルくん」の利用が必須である点に注意が必要です。

セントラルでは土日の審査自体は行なっているものの、即日の振り込み対応は行なっていません。

- 8時~21時の営業時間内に審査を済ませる

- 自動契約機「セントラルくん」でローンカードを受け取る

- セントラルATMやセブン銀行などで借入を行なう

上記のステップを踏むことで、土日でもスムーズに借入を行なえます。

そもそも消費者金融とは?危険で一度でも借りたら終わりなの?

消費者金融とはおもに個人向けの小口融資を行なっている事業者を指しています。

大手消費者金融ではアコムやプロミス、中小消費者金融ではベルーナノーティスやフタバなどが有名です。

結論「消費者金融は危険で、一度でも借り入れたら終わり」という噂は真実ではありません。

消費者金融は貸金業法を遵守し、財務局や都道府県の許可を得て貸付を行なっているため安心して借り入れられます。

ただし、期日までにしっかり返済をしなかった場合、信用情報に傷がつき、今後の借入ができなくなる危険があるため注意をしましょう。

消費者金融での借入は原則担保や保証人が不要で、借り入れたお金は自由に利用できます。

50万円以上の借入であれば収入証明書が必要な場合もあるため、事前に利用規約をチェックしておきましょう。

なお銀行カードローンとは違って、消費者金融での借り入れは総量規制の対象です。

消費者金融は一度でも借りたら終わりなの?貸金業法を遵守し、財務局や都道府県の許可を得て営業している

「消費者金融は一度でも借りたら終わり」は嘘です。

実際、2023年11月20日時点で1,102万人が消費者金融などの貸金業者から融資をうけているというデータもあります。

消費者金融は貸金業法や出資法を遵守しており、財務局や都道府県の許可を得て営業しています。

金融庁で注意喚起されているヤミ金のような違法な高金利での借入、悪質な取り立ては一切行なわれないため、安心して借入が可能です。

また2009年以降、貸金業務取扱主任者の制度によって、主任者登録の資格をもつ人材の一定数の採用が義務付けられました。

これによって、資格を持つ人の指示、助言のもとで貸付が行なわれるため、より安心して借り入れられる環境が整っています。

消費者金融での借入を行なったことがない方は、トラブルに巻き込まれないようにするためにもアコムやプロミスなど大手消費者金融での借入がおすすめです。

お金を借りてもやばくない消費者金融か確認する方法

お金を借りてもやばくない消費者金融かチェックする際は、金融庁が提供している登録貸金業者情報検索サービスを利用しましょう。

貸金業法では、貸付を行なう業者は財務局や都道府県からの登録をうけなければ営業できないと定められています。

登録貸金業者情報検索サービスとは借入先業者が登録業者であるかどうかをチェックできるため、借入前に利用してみましょう。

登録をうけていない、いわゆる「ヤミ金」から借り入れた場合、違法な高金利で一気に返済負担が膨らみます。

自分だけでなく職場や親、親族、友人にまで悪質な取り立ての被害がおよぶため、絶対に借入をしないようにしましょう。

一度でも借り入れると精神的に追い込まれるだけでなく、個人情報の流出による更なる被害のリスクも高まります。

消費者金融のなかにも違いはあるの?銀行系消費者金融や独立系消費者金融がある

消費者金融のなかには銀行の傘下に入って営業を行なう「銀行系消費者金融」と、独自に営業を行なう「独立系消費者金融」が存在します。

アイフルはこの記事で紹介した大手消費者金融で唯一の独立系消費者金融です。

審査が甘いわけではありませんが、独自の審査基準を設けているため、審査の際、柔軟に対応してくれる可能性があります。

ただし、銀行系の消費者金融に比べてATM手数料がかかってしまう場合が多いため、人によっては無駄な出費が増えるでしょう。

ATMを利用しての借入を検討している方には銀行系の消費者金融がおすすめです。

アコムやプロミスはサラ金なの?借りたら恐ろしいことが起きるの?

たしかにアコムやプロミスは過去にサラ金と呼ばれていましたが、「借りたら恐ろしいことが起きる」という事実はありません。

アコムやプロミスなどの消費者金融は、貸金業法や出資法を徹底的に遵守しており、違法業者のような高金利や悪質な取り立てを行なう可能性はまったくないです。

2010年6月18日に完全施行された改正貸金業法では、審査義務や利息だけでなく、取り立てに関する規制も明記されています。

威圧的な取り立てや、職場や家に乗り込んでくるといった恐ろしい取り立ては絶対に行なわれません。

しっかりと法律による規制がなされているため、「サラ金」と呼ばれていた時代の悪いイメージを持っている方でも安心して申し込むことができます。

消費者金融は貸金業者であるため総量規制の対象になる

消費者金融は貸金業者であるため、貸金業法で定められた総量規制の対象です。

総量規制とは借入者保護を目的に定められたルールで、返済能力を超える借入を禁止しています。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています。

引用元:日本貸金協会

一方で、銀行からの借入は銀行法に基づいて行なわれているため、総量規制の制約をうけずに借入が可能です。

ただし、銀行からの借入の際も消費者金融同様に審査が行なわれ、他社借入の情報がチェックされます。

銀行からの借入は総量規制の対象とはなりませんが、年収の1/3を超える貸付は「貸し倒れリスクが高い」と判断されやすいため、実質、借入は難しいでしょう。

どうしても総量規制を超えた借入が必要な方には、おまとめローンの利用がおすすめです。

おまとめローンを利用すれば、年収の1/3を超える借入が実現できるだけでなく、返済負担を軽減できる可能性が高いでしょう。

おまとめローンに関しては「絶対に必ず借りられるおまとめローンはある?ブラックでもOKな絶対に通る方法や審査が不安な方向けおすすめのおまとめローン」の記事で詳しく解説しています。

限度額を超えた借入や返済負担軽減を実現したい方はぜひ参考にしてみてください。

消費者金融はいくら借りられるのか?限度額は総量規制によって決まる

消費者金融で借りられる額は総量規制で定められており、年収によって異なります。

通常の消費者金融カードローンで借りられる上限は年収の1/3までの額です。

すでに借入を行なっており、新たな借入で年収の1/3を超える額を申し込んだ場合も、自動的に審査落ちになります。

\限度額の例/

| 比較 | 年収 | 現在の借入額 | 追加借入可能額 |

|---|---|---|---|

| Aさん | 300万円 | 50万円 | 50万円 |

| Bさん | 1,200万円 | 0万円 | 400万円 |

年収の1/3を超える借入を行ないたい場合、貸金業者以外からの借入やおまとめローンの利用を検討しましょう。

貸金業者以外からの借入の例は以下のとおりです。

- 銀行・信用金庫・信用組合・労働金庫からの借入

- 住宅ローンやマイカーローンの利用

- 質入れによる借入

収入証明書が借入希望金額によっては必要になる!50万円以下ならなしでOK

消費者金融で50万円を超える借入を行なう場合、借入申し込み時に収入証明書が必要になります。

具体的にいうと、収入証明書は50万円以上の借入を行なうとき、もしくは借入総額が100万円を超えるときに必要です。

\収入証明書が必要な条件/

| 比較 | 50万円以下の借入 | 50万円を超える借入 |

|---|---|---|

| 借入総額100万円以下 | 不要 | 必要 |

| 借入総額が100万円を超える | 必要 | 必要 |

必要な段階でしっかり収入証明書を用意できていなければ、申し込みから借入までのステップがスムーズに行なえません。

特に即日融資をうけたいと考えている方や、土日の借入を検討している方は、必ず事前に収入証明書を取得しておきましょう。

| 収入証明書発行先 | 必要なもの | 発行までにかかる時間 |

|---|---|---|

| 市区町村役場 | 顔写真付き本人確認書類 交付手数料(市区町村による) 印鑑(市区町村による) | 市区町村による |

| 勤務先 | なし | 勤務先による |

| 税務署 | 保有個人情報開示請求書(上記の発行には本人確認書類と手数料300円が必要) 住民票の写し(郵送の場合) | 1ヵ月程度 |

| コンビニ | マイナンバーカード 交付手数料(市区町村による) | 即時 |

本人確認書類の提出は必須だけど、担保や保証人は不要!

消費者金融で借り入れる際は本人確認が必須ですが、担保や保証人は必要ありません。

消費者金融による融資は「返済能力」が十分と審査で判断された申込者のみに行なわれます。

担保や保証人を利用しなければならない「返済能力が不十分」な方はそもそも審査に通過できないです。

消費者金融に代表される無担保ローンには、大きく分けて3つの特徴があります。

- 担保自体への審査がないため、審査や手続きが早い

- 借入金額は返済能力に大きく依存する

- 借入金の使用用途が自由に設定されている

大手消費者金融では最短20分、中小消費者金融でも最短即日融資をうけられるように、審査や手続きがすぐに終わるのが無担保ローンの特徴です。

返済不能に陥った際の保証となる担保がない無担保ローンでは、借入限度額が返済能力に大きく依存します。

返済能力の有無は収入状況・他社借入の状況・勤務年数・居住年数などから判断されるため、事前に整理したうえで審査に臨みましょう。

本人確認書類はどんなものなら利用できる?

例えばプロミスでは、以下の書類が本人確認書類として認められています。

- 運転免許証(経歴証明書も可)

- パスポート(2020年2月3日以前に申請し、発行されたもので、住所欄に現在お住まいの自宅住所が記載されているもの)

- 健康保険証

- マイナンバーカード(通知カードは不可)

- 在留カード/特別永住者証明書

本人確認書類に記載された住所と今住んでいる住所が異なる場合、発行から6ヵ月以内の以下の書類が必要になります。

- 公共料金の領収書(電力会社・水道局・ガス会社・NHK発行のもの)

- 住民票の写しまたは住民票の記載事項証明書

- 国税または地方税の領収書、もしくは納税証明書

- 社会保険料の領収書

手続きがインターネットで完結する消費者金融でも、本人確認書類の提出は必須です。

不備があると審査がスムーズに進まず、最短での融資が困難になるため、急いでいる方は特に注意して書類を用意しましょう。

原則自由に借りたお金は利用することができる

消費者金融から借り入れたお金は、原則自由に利用可能です。

住宅ローンなどの目的別ローンと違って申し込み時に使途を明確にする必要もないため、気軽に借り入れられます。

借入後に追加でお金が必要になった場合も、借入限度額以内であればいつでも借入が可能です。

アコムやプロミスなどでは、24時間365日最短10秒で融資がうけられます。

借入の自由度や利便性が高いのも消費者金融カードローンの大きなメリットです。

ただし自由に借りられる分、計画的に借り入れなければ、返済に困窮する可能性も高いため要注意です。

遅延・延滞を繰り返したり、返せない期間が長く続いたりすると、いわゆる「ブラック」な状態になり、以降借入やローンでの審査通過が難しくなります。

延滞を繰り返すと「利用停止」に加え、「遅延損害金」が上乗せされるため、返済負担がどんどん膨れ上がります。

消費者金融で借り入れる際は、必ず事前に返済シミュレーションを行ない、毎月の返済金額や返済期間をチェックしておきましょう。

ほかからの借入の返済に充てるのは危険

返済に困窮しても、他社から借り入れたお金で返済を行なうのは絶対にやめましょう。

ほかからの借入の返済のために他社で借入を繰り返していると「多重債務」に陥り、いつか首が回らなくなって破産するハメになります。

実際、全国銀行協会でも多重債務は自己破産の始まり、と紹介されており、「借金返済のための借金」をしないように注意喚起がなされています。

多重債務で首が回らなくなると、ヤミ金などの違法業者から借り入れるリスクも跳ね上がります。

多重債務に陥らないよう、必ず返済計画をシミュレーションしたうえで借入を行ないましょう。

すでに複数社から借り入れている方は、特に注意が必要です。

借りたお金を返済しなかったらどうなるの?

借りたお金を返済しなかったら、まずは金融機関から確認・催促の連絡がきます。

遅れている返済の支払いを行なうまで追加の借入ができなくなり、最終的には強制解約や一括返済を求められるでしょう。

その際には信用情報にも傷がつき、いわゆる「ブラック」な状態になるため、ほかの金融機関からの借入も一定期間は困難になります。

前述のとおり、遅延損害金によって返済負担はどんどん膨れ上がるため、長期化するにつれて返済は難しくなるでしょう。

返済が困難な場合は、まずはカードローン会社に連絡してみましょう。

カードローン会社によっては、返済方法や返済日に関して柔軟に対応してくれる場合があります。

ただし支払いが猶予されたとしても、信用情報には延滞の記録が残る場合があるので留意しておきましょう。

返済方法や返済日は柔軟に対応してくれる場合が多い

消費者金融では銀行カードローンに比べて返済方法や返済日に関して柔軟に対応してくれる可能性が高いでしょう。

大手消費者金融では自分の都合のいい方法で返済可能な場合が多く、利便性の高さが魅力です。

- 口座振替

- ATM

- インターネット返済

- 振込返済

また、返済日についても柔軟に対応してくれることが多いのも特徴的です。

実際LINEポケットマネーなどでは100円から自由に返済でき、手数料無料でいつでも繰上げ返済できます。

ただし、毎月の一定額の利息支払いが必要な点には注意しましょう。

返済期日に間に合わない場合でも、カードローン会社によっては返済日の変更などの相談に応じてくれる場合もあります。

返済に間に合わないと感じたときは、なるべく早くカードローン会社に連絡し、今後の返済計画について相談しましょう。

カード会社側にとっても、返済してもらうことが理想的であるため、相談内容次第では無理のない返済計画を組み直せる可能性もあります。

消費者金融と銀行カードローンの違いは?どちらの方がメリットが多いのかを比較

消費者金融と銀行カードローンで大きく異なるのは、「融資までのスピード」と「借入利率」です。

消費者金融は融資までのスピード感が早い反面、借り入れ利率が高い場合が多く、長期での借入では返済負担が大きくなりやすい傾向があります。

一方で、銀行カードローンは借り入れ利率が低く返済負担を押さえながら借り入れやすいものの、審査に時間がかかる場合が多く、即日融資ができるケースは稀です。

急いでいる方や土日でも借入を行ないたい方には消費者金融が、長期間の借入で返済負担を抑えたい方には銀行カードローンがおすすめです。

なお、消費者金融では初回借入時に無利息期間が付帯されるものがあるため、短期間の借入であれば消費者金融のほうが負担を軽減できる場合もあります。

原則在籍確認なしや原則郵送物なしも消費者金融の特有のサービスで、周囲にバレずに借り入れたい方にも消費者金融の利用がおすすめです。

最短即日で借りたいなら審査に厳格な銀行カードローンよりも消費者金融

借入を急いでいる方は、最短即日融資を行なっている消費者金融カードローンを利用しましょう。

銀行カードローンは消費者金融に比べて慎重で厳格な審査を行なっており、即日融資の難易度が高いためです。

実際2018年には金融庁による銀行における融資審査厳格化の徹底が実施され、銀行カードローンの審査はさらに厳格化されました。

その結果、即日融資を行なう銀行カードローンは激減しました。

一方で、以下のような消費者金融を利用すれば、最短20分で融資がうけられます。

最短20分で融資をうけられる消費者金融は、申し込みから返済までスマートフォン一つで完結します。

来店不要ですぐに借り入れられるため、忙しい方でも手軽に借りられるのが魅力です。

アコムは公開されている審査通過率が最も高くなっています。

手早く融資をうけたいけれど審査が不安、という方はアコムに申し込んでみましょう。

土日でもすぐに借入をしたいなら銀行カードローンよりも消費者金融

土日でもすぐに借入をしたいなら銀行カードローンよりも消費者金融がおすすめです。

土日祝日でも申し込みを受け付けている銀行カードローンは存在しますが、一般的に銀行カードローンは土日祝日の融資には対応していません。

審査や融資が翌営業日に行なわれる場合が多いため、土日のうちに融資をうけるのは難しいでしょう。

土日でもすぐに借入を行ないたい場合、土日の審査や融資に対応しており、なおかつ即日融資が可能な金融機関を利用するのがおすすめです。

土日でも即日融資がうけられる消費者金融は以下のとおりです。

土日にすぐ借り入れたい場合、手続きをスムーズに行なうために前もって、提出書類などの準備をしておく必要があります。

例えば土日だと、必要な書類が営業時間外で受け取れなかったり、会社が土日休みで在籍確認が取れなかったりといったことが考えられます。

書類や手続きに不備がある場合は即日融資をうけられなくなるため、必ず前もって審査に必要なものは用意しておきましょう。

dスマホローン以外の上記で紹介している消費者金融は原則在籍確認なしのため、土日で在籍確認が取れないといった心配はありません。

※注釈詳細

※1ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら

※2 年末年始を除く。17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※3ご契約には審査があります。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

短期間の借入なら消費者金融の無利息期間を利用して銀行カードローンよりもお得に利用可能

短期間の借入を検討している場合、銀行カードローンよりも消費者金融のほうがお得に借り入れられる可能性があります。

なぜなら、消費者金融には無利息期間が付帯されている場合が多く、期間中は金利負担ゼロで借り入れられるためです。

\50万円借入時の金利負担額の差/

| 日数 | 30日後 | 2ヵ月後 | 3ヵ月後 | 6ヵ月後 |

|---|---|---|---|---|

| 消費者金融利用時 (30日間無利息期間あり・借入利率18.0%) | 0円 | 7,190円 | 14,279円 | 34,927円 |

| 銀行カードローン利用時 (無利息期間なし・借入利率14.0%) | 6,041円 | 11,996円 | 17,863円 | 34,930円 |

返済シミュレーターで試算した場合、およそ6ヵ月で消費者金融カードローンと銀行カードローンの返済額が横並びになります。

そのため、半年以内に返済できる目処が立っている方や、一時的にお金が必要な方は無利息期間のある消費者金融を利用するほうがお得です。

自分の借入予定に合った消費者金融を選ぶことで、お得に借入を行なえます。

| 借入予定 | おすすめの消費者金融 |

|---|---|

| 負担を抑えてすぐに借り入れたい | アコム アイフル |

| 一旦登録を済ませて、必要なときに無利息期間を利用したい | プロミス |

| なるべく長い期間無利息で借りたい | ダイレクトワン レイク いつも |

| 毎回の借入で無利息期間を利用したい | ベルーナノーティス |

長期間の借入なら消費者金融よりも銀行カードローンの方が年4.0%ほど上限金利が低くなる

長期間の借入を検討している方は、消費者金融よりも銀行カードローンのほうが金利負担を抑えやすいでしょう。

前述のとおり銀行カードローンは消費者金融よりも年4.0%程度上限金利が低く、金利負担を抑えて、お得に借り入れられる可能性が高いためです。

借入金利の差は借入期間が長ければ長いほど金利負担に大きな影響を与えます。

\100万円借入時の金利負担額/

| 借入年数 | 3年間借り入れた場合 | 5年間借り入れた場合 |

|---|---|---|

| 借入利率14.5%の場合 | 1,239,120円 | 1,411,680円 |

| 借入利率18.0%の場合 | 1,301,472円 | 1,523,580円 |

| 差額 | 62,352円 | 111,900円 |

3年間借り入れた場合に比べて5年間借り入れたときの方が金利負担の差額が大きいのがわかります。

5年以上の借入ではさらに大きく差がついていくため、長期間の借入では金利が低いほど返済負担を抑えられます。

長期間の借入を検討している方には銀行カードローンがおすすめです。

ただし、銀行カードローンは消費者金融に比べて審査が厳格な場合が多いといえます。

審査が不安な方は審査通過率が公開されている消費者金融を利用しましょう。

消費者金融と銀行カードローンの金利の相場ってどれくらいなの?

消費者金融と銀行カードローンの金利相場は、以下のとおりです。

| 消費者金融カードローン | 銀行カードローン |

|---|---|

| 4.5%〜18.0% | 〜14%台 |

消費者金融カードローンと銀行カードローンには、最大利率の相場におよそ4.0%の差があるとわかります。

最大利率で借り入れた場合、銀行カードローンのほうが金利負担を大きく抑えられるため、お得に利用できるでしょう。

なお、消費者金融では初回借入時、最大利率が適用される場合がほとんどです。

一方で、銀行カードローンでは初回借入時でも、借入額が大きくなるにつれて借入利率は小さくなるのが一般的です。

自分の借入予定額に応じて、金利負担を減らせそうなカードローンに申し込みましょう。

消費者金融なら原則在籍確認なし&原則郵送物なしで誰にもバレずに借入できる

周囲の誰にもバレずに借入を行ないたい方は、銀行カードローンよりも消費者金融カードローンの利用がおすすめです。

消費者金融なら原則在籍確認なしかつ原則郵送物なしで貸付を行なっている金融機関があるため、家族や職場など誰にもバレずに借り入れられます。

\「原則在籍確認なし&原則郵送物なし」のおすすめ消費者金融/

上記の消費者金融は申し込みから借入までインターネット上で完結するサービスも併せて提供しています。

ATMに行かずとも指定口座に振り込みで融資をうけられるため、ATM利用時に借入がバレるリスクをゼロにできるのもうれしいポイントです。

上記の消費者金融は即日融資にも対応しています。

アコムなら最短20分で融資をうけられるため、バレずにサッと借り入れたい方でも安心して利用できるでしょう。

消費者金融に関してよくある質問

消費者金融の利用を検討している方は、借入や返済に関する疑問点をあらかじめ明確にしておきましょう。

実際、財務局などには毎月300〜500件前後の多重債務に関する相談が寄せられています

借入の注意点や返済の仕組みなどをわからない状態にしたまま申し込むと返済に困窮するリスクが高まるため、必ず疑問点を解消したうえで申し込みを行ないましょう。

ここで取り上げているよくある質問で疑問点を解消しておくことで、事前に借入〜返済までの計画が立てやすくなります。

返済計画を立てる際はどれくらい返済すればいいのか明確にするために、事前に返済額シミュレーションも併せて行ないましょう。

月々の収入と必要な支出を試算し、無理のない返済計画を組むことで、多重債務などの返済トラブルに陥るリスクを下げられます。