肥後銀行は、熊本県に拠点を置き、2023年5月時点で125の支店や出張所を展開する地方銀行です。

肥後銀行では、以下の3種類のカードローンが用意されています。

- 申し込みから契約までWeb完結な「WEBカードローン」

- 自動融資機能を付帯した「カードローン Back Up」

- 100万円以上の借入に対応した「カードローン BEST ASSIST」

そのほか、「住宅ローン」や「マイカーローン」、「教育ローン」など多様なローンに加え、自由な使い道に利用できる「フリーローン」や「おまとめローン」などニーズに合ったサービスを展開しています。

なお、「WEBカードローン」の申し込み対象者は、住所が佐賀県・沖縄県を除く九州各県内および東京・大阪の方限定であるなど、ローンによって申込条件が異なるため注意してください。

この記事では、肥後銀行カードローンの特徴や審査難易度、審査に落ちる原因や対策について解説していきます。

地方銀行のカードローンは、銀行の審査に加えてアコムやSMBCコンシューマーファイナンスなどの保証会社の審査にも通過しなければいけません。

そのため、消費者金融カードローンの審査よりも通過難易度が高く、審査が不安な人にはあまりおすすめができません。

審査が不安な方は、審査通過率が公開されている大手消費者金融のカードローンに申し込むことをおすすめします。

おすすめの大手消費者金融

| アプリ | プロミス | アイフル | アコム | SMBCモビット |

|---|---|---|---|---|

| ロゴ |  |  | ||

| 審査時間 | 最短3分※ | 最短18分※ | 最短20分※ | 最短15分※ |

| 無利息期間 | 最大30日間 | 最大30日間 | 最大30日間 | なし |

| 金利(実質年率) | 4.5~17.8% | 3.0~18.0% | 3.0~18.0% | 3.0~18.0% |

| 審査通過率 | 35.5%※ | 34.1%※ | 37.6%※ | 非公開 |

| 在籍確認 | 原則電話の在籍確認なし | 原則なし | 原則なし | 原則電話連絡なし |

| 限度額 | 1~500万円 | 1~800万円 | 1~800万円 | 1~800万円 |

| 特徴 | できるだけ早く借りたい人に! | 初めてのカードローンにおすすめ! | 審査通過率が高い! | 返済でVポイントが貯まる! |

| 詳細 |

※注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※お申込の状況によってはご希望にそえない場合がございます。

※契約には所定の審査があります

※アイフル月次データ(2024年8月)

※アコムマンスリーレポート(2024年8月)

※プロミス月次データ(2024年8月)

肥後銀行カードローンの5種類!おまとめも利用できる

肥後銀行のカードローンには、以下のような種類があります。

- WEBカードローン

- カードローン Back Up

- カードローン BEST ASSIST

- WEBフリーローン

- ケーススタディ:おまとめ

このほかにも、住宅に関連する「住宅ローン」や「リフォームローン」、「マイカーローン」や「教育ローン」などさまざまなローン商品を提供しています。

WEBカードローン

WEBカードローンは、その名のとおりWebで申し込めるカードローンのため、契約の際に来店する必要はありません。

パソコンやスマートフォンだけで利用手続きができることから、忙しい方や手軽さを重視する方におすすめです。

また、新たなローンカードの発行はなく、お持ちのキャッシュカードにて借入できることから、ローンカードを周囲に見られたり、紛失したりといった心配もしなくてよいでしょう。

なお、利用するには同行の口座が必要であるため、所有していない場合は事前に開設しておく必要があります。

| 金利 | 4.5〜14.0% |

| 限度額 | 10〜500万円 |

| 担保・保証人 | 不要 |

| 在籍確認 | あり |

| 申込条件 | ・満20歳以上65歳未満の個人 ・住所が九州各県内(佐賀・沖縄を除く)・東京・大阪 ・同行でほかのカードローン契約がない(教育カードローンを除く) ・保証会社の保証を受けられる ・インターネットでの手続きが可能 ・電話での申し込み内容および意思確認が可能 |

カードローン Back Up

肥後銀行の「カードローン Back Up」は、30万円・50万円・100万円の3コース制で借入ができるカードローンです。

急な出費や公共料金の支払いなどで生じた残高不足を補える、自動融資機能を付帯しています。

なお、基準金利は、年12.5%または年14.0%の2パターンです。

まずは肥銀カード株式会社で審査が行なわれ、通過した場合は年12.5%で利用できますが、同保証会社の保証を受けられなかった場合は、自動的に株式会社オリエントコーポレーションによる2次審査が実施されます。

この審査に通過すれば、年14.0%で利用が可能です。

| 金利 | 年12.5%:保証会社が肥銀カード株式会社の場合 年14.0%:保証会社が株式会社オリエントコーポレーションの場合 |

| 限度額 | 30万円・50万円・100万円 |

| 担保・保証人 | 不要 |

| 在籍確認 | あり |

| 申込条件 | ・満20歳以上65歳未満の個人 ・同行でカードローン契約がない(教育カードローンを除く) ・保証会社の保証を受けられる |

カードローン BEST ASSIST

肥後銀行の「カードローン BEST ASSIST」は、年収400万円以上の方を対象にしたカードローンで、借入限度額は100万円・200万円・300万円の3コースが設けられています。

「カードローン BEST ASSIST」の魅力は、出費が多い方も安心できる限度額設定もさることながら、年5.4〜7.15%という低金利を誇ることです。

ただし、借入するには以下のような収入条件が設けられています。

- 100万円コース:前年度年収が税込400万円以上

- 200万円コース:前年度年収が税込600万円以上

- 300万円コース:前年度年収が税込900万円以上

| 金利 | 年5.4〜7.15% |

| 限度額 | 100万円・200万円・300万円 |

| 担保・保証人 | 不要 |

| 在籍確認 | あり |

| 申込条件 | ・満20歳以上65歳未満の個人 ・借入コースに応じて、前年度年収が税込400万円・600万円・900万円以上 ・同行でカードローン契約がない(教育カードローンを除く) ・保証会社の保証を受けられる |

WEBフリーローン

肥後銀行が提供する「WEBフリーローン」は、ショッピングはもちろん、ローンのおまとめ・借り換えとしても利用できる使い道が自由なローンサービスです。

来店不要で手続きができ、Webから最短5分で申し込みが完了します。

「WEBフリーローン」は1万円単位で最大300万円まで借入できますが、借入期間は6ヵ月以上7年以内で、利用するには勤続年数や手続き上の条件を満たさなければなりません。

| 金利 | 年3.0〜14.0% |

| 限度額 | 10〜300万円 |

| 担保・保証人 | 保証会社が必要としない場合は原則不要 |

| 在籍確認 | あり |

| 申込条件 | ・満20歳以上65歳以下で、満70歳までに完済できる個人 ・勤務年数1年以上(事業年数3年以上)、または年金受給している ・保証会社の保証を受けられる ・インターネットでの手続きが可能 ・電話での意思確認が可能 |

ケーススタディ:おまとめ

肥後銀行の「ケーススタディ:おまとめ」は、複数の借入先を抱えている際に1本化できるおまとめローンに適したローンサービスです。

ほかにも、リボ払いの借り換えや、すでに利用しているローンと新規ローンを合算するといった使い方もあります。

なお、「ケーススタディ:おまとめ」は、各プランによって以下のように適用金利が異なるため注意しましょう。

| プラン | 肥銀カード株式会社の保証 | 株式会社オリエントコーポレーションの保証 |

|---|---|---|

| 目的プラン | 7.5% | 14.0% |

| おまとめ支援プラン | 10.0% | 14.0% |

| フリープラン | 10.0% | 14.0% |

| 住宅ローン利用者プラン | 4.3% | 5.3% |

| レディースプラン | 5.8% | 9.6% |

| 金利 | 年4.3〜14.0% |

| 限度額 | 10〜500万円 |

| 担保・保証人 | 保証会社が必要としない場合は原則不要 |

| 在籍確認 | あり |

| 申込条件 | ・満20歳以上で完済時満76歳未満 ・安定、継続した収入がある ・保証会社の保証を受けられる |

肥後銀行カードローンの特徴

肥後銀行カードローンには、以下のような特徴があります。

- 来店不要で契約できる

- 24時間いつでも申し込み可能

- キャッシュカードで借入ができる

ただし、商品によっては上記特徴に該当しないものもあるため、申し込み前に利用したいカードローンの特性を把握しておきましょう。

なお、3つの特徴をすべて満たすカードローンを利用したい場合は、「WEBカードローン」がおすすめです。

来店不要で契約できる

肥後銀行カードローンはインターネットから申し込めるため、契約に際する来店は不要です。なかでも「WEBカードローン」は申し込み手続き後、パソコンやスマートフォンから契約できます。

ただし、以下に当てはまる場合は来店での手続きを求められるため、注意が必要です。

- 同行に普通預金口座を持っていない方

- 届け出た住所から変更のある方

また、カードローンであっても「カードローン Back Up」や「カードローン BEST ASSIST」はWeb完結で手続きができず、申し込みから3週間以内に来店の必要があります。

24時間いつでも申し込みが可能

肥後銀行カードローンはWebから24時間いつでも申し込みができるため、出張中や旅行先などでも場所や時間を問わず、都合のよいタイミングで手続きができます。

また、パソコンやスマートフォンから入力できるため、面倒な申込書の記入は不要です。

ただし、申し込みには同行の普通預金口座が必要であるため、所有していない方は先に開設してからカードローンの申し込み手続きを行ないましょう。

なお、口座開設は公式アプリ「Hugmeg(ハグメグ)」から簡単に手続きできます。

キャッシュカードで借入ができる

肥後銀行カードローンのなかでも、「WEBカードローン」は、ローンカードを発行せず、手持ちのキャッシュカードで借入・返済が可能です。

キャッシュカードを利用できれば、複数のカードを持ち歩く必要がなくなるうえ、紛失防止にもなるでしょう。

一方、「カードローン Back Up」はキャッシュカードはもちろん、キャッシュカードとクレジットカードの双方の機能を持つ「ハモニカカード」も使用できるため、より便利に取引できます。

なお、「カードローン BEST ASSIST」はローンカードも発行されますが、手持ちのキャッシュカードでも借入・返済はできます。

肥後銀行カードローンの審査基準

結論、肥後銀行カードローンの審査基準は公開されていないため、審査が厳しいとは一概にはいえません。ただ、肥後銀行に限らず、審査基準が非公開なのはどの金融機関も同じです。

また、「審査が甘い」や「審査に通りやすい」といった表示は、貸金業法第16条により禁止されています。

(誇大広告の禁止等) 第十六条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用:貸金業法第16条

とはいえ、審査難易度の判断基準がまったくないわけではなく、申込条件や必要書類、保証会社などから窺い知ることは可能です。

特に消費者金融は審査通過率を公表しているため、消費者金融と各条件を比較することで審査難易度を判断しやすいでしょう。

| カードローン名 | 審査通過率 | 年齢条件 | 必要書類 |

|---|---|---|---|

| 肥後銀行カードローン | 非公開 | 20歳以上65歳未満 | 本人確認書類+収入証明書 ※50万以下でも収入証明書が必要なケースあり |

| アイフル | 40.3% | 20歳以上69歳以下 | 本人確認書類 ※50万円を超える場合は収入証明書 |

| アコム | 40.6% | 20歳以上72歳以下 | 本人確認書類 ※50万円を超える場合は収入証明書 |

| プロミス | 36.9% | 18歳以上74歳以下※ | 本人確認書類 ※50万円を超える場合は収入証明書 |

注釈

※アコムマンスリーレポート(2024年2月)

※アイフル月次データ(2023年12月)

※プロミス月次データ(2024年2月)

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

収入が年金のみの方はお申込いただけません。

申し込み条件

肥後銀行カードローン「WEBカードローン」の申込条件は以下のとおりです。

| 項目 | 条件 |

|---|---|

| 年齢 | 満20歳以上で満65歳未満 |

| 居住地 | 住所が九州各県内(佐賀、沖縄を除く)、東京、大阪 |

| その他 | ・同行でほかにカードローン契約がない(教育カードローンを除く) ・保険会社の保証を受けられる ・インターネットでの手続きが可能 ・電話での申込内容および意思確認が可能 |

「カードローン BEST ASSIST」であれば、前年度年収が最低400万円以上なければ利用できませんが、「WEBカードローン」は年収の規定がないため、上記条件を満たせば誰でも申し込みが可能です。

とはいえ、居住地が佐賀県・沖縄県を除く九州各県内と東京都、大阪府に限定されているため、該当する地域に住所がない場合は利用できません。

また、インターネットでの手続きができることや電話でのやり取りが可能であることも条件の一つとして提示されていることから、パソコン操作が苦手な方や電話対応が難しい方は申し込みに注意が必要です。

なお、条件には明示されていないものの、申し込みには同行の普通預金口座が必要であるため、所有していない方は開設してからの申し込みとなります。

必要書類

肥後銀行の「WEBカードローン」を契約するにあたって、必要な書類は以下のとおりです。

- 本人を確認できる資料(運転免許証・健康保険被保険者証など)

- 返済用普通預金口座

- 外国人の場合は、永住許可を受けていることを確認できる資料

本人確認書類は、パソコンやスマートフォンからアップロードすることで提出できます。ただし、場合によっては本人確認のために来店を求められることがあるため留意しましょう。

また、借入希望額が50万円を超える場合は以下のような所得証明書の提出が必須ですが、50万円以下であっても提出が必要なケースがあるため、事前に準備しておくと安心です。

- 給与所得者:源泉徴収票または公的所得証明書

- 事業者:納税証明書その2または公的所得証明書

保証会社

肥後銀行のカードローンでは、肥銀カード株式会社と株式会社オリエントコーポレーションが保証会社に設定されています。

特に、「カードローン Back Up」では、肥銀カード株式会社での審査を実施したのち、保証が得られなかった場合は株式会社オリエントコーポレーションによる二次審査を実施する仕組みです。

なお、「ケーススタディ:おまとめ」では、肥銀カード株式会社または株式会社日専連ファイナンスが一次審査を実施し、審査に通過できなかった場合は「カードローン Back Up」同様に株式会社オリエントコーポレーションが審査を行ないます。

肥後銀行カードローンの返済方法

肥後銀行の「WEBカードローン」は、借入残高に応じて一定の返済額が決まっています。

| 借入残高 | 約定返済額 |

|---|---|

| 5,000円以上30万円未満 | 5,000円 |

| 30万円以上50万円未満 | 10,000円 |

| 50万円以上150万円未満 | 20,000円 |

| 150万円以上200万円未満 | 30,000円 |

| 200万円以上300万円未満 | 40,000円 |

例えば、20万円を借りた場合、返済期間は59ヵ月で総支払額は292,054円(金利:92,054円)となります。

なお、借入限度額ごとの利率は以下のとおりです。

| 借入限度額 | 融資利率 |

|---|---|

| 100万円以下 | 14.0% |

| 100万円超 200万円以下 | 12.5% |

| 200万円超 300万円以下 | 9.5% |

| 300万円超 400万円以下 | 7.0% |

| 400万円超 500万円以下 | 4.5% |

下記のシミュレーションを活用すると返済期間や総支払額が計算できるため、目安の一つとして試してみるとよいでしょう。

また、金利については計算方法の記事も参考にしてみてください。

肥後銀行カードローンの申し込みから審査、借入までの流れ

肥後銀行のカードローンは、パソコン・スマートフォン・タブレットで申し込みが可能です。

来店せずにWeb完結で申し込みができ、申込書を記入する手間がかかりません。

なお、同行に普通預金口座を所有していない方や届け出た住所に変更がある方は、来店での手続きが必要です。

「WEBカードローン」の申し込み完了後、後日、「肥後銀行コンタクトセンター」から本人確認と合わせて、提出書類に関する連絡がきます。

この際、不在で電話がつながらなかった場合や手続きできない場合は、申し込みを断られてしまう可能性もあるため注意しましょう。

提出が必要な書類は、以下の通りです。

- 運転免許証や健康保険被保険者証などの本人確認書類

- 所得証明書

所得証明書は、原則50万円を超える借入限度額を希望した場合に必要な書類ですが、50万円以下であっても提出が必要なケースがあります。

なお、本人確認のために来店が必要な場合もあるため留意しておきましょう。

申し込み手続きと必要書類の提出が完了すると、保証会社による審査が行なわれます。

審査基準は非公開ですが、一般的には年収や勤務先、勤続年数のほか、過去のクレジットカードやカードローンの利用履歴などが審査の対象です。

審査結果は、申し込み時に登録したメールアドレス宛てに届きます。

また、審査に通過した場合は「肥後銀行コンタクトセンター」から電話にて、今後の手続き方法に関する連絡があるため、必ず対応するようにしましょう。

審査に通ると、契約手続きに進みます。

「WEBカードローン」はパソコン・スマートフォン・タブレットからWeb上で手続きが可能です。

一方、「カードローン Back Up」や「カードローン BEST ASSIST」は、来店または郵送にて契約手続きをしなければなりません。

特に急いでいる方は、3週間以内に来店するようにしましょう。

契約手続きが完了すると、手持ちの同行キャッシュカードにて借入が可能です。

なお、肥後銀行の「WEBカードローン」は、以下のATMから借入できます。

- 肥後銀行ATM

- ローソンATM

- イーネットATM

店舗に出向かなくても、コンビニエンスストアに設置されているATMを利用できるため、必要なときに借入しやすいでしょう。

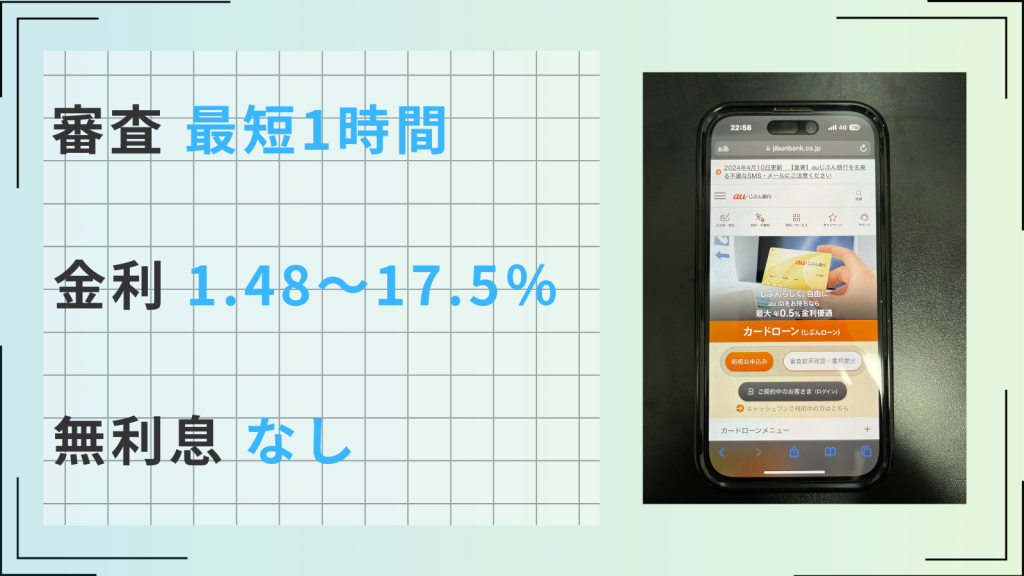

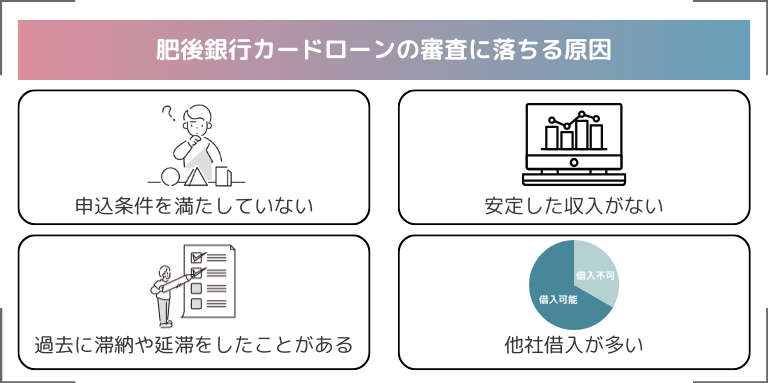

肥後銀行カードローンの審査に落ちる原因

肥後銀行カードローンをはじめ、カードローンの審査に落ちてしまう原因として考えられるのは上記画像の4つです。

カードローンの審査に通過するには、提示された条件を満たしていることと、返済能力を証明できることが必須であるため、申し込み前によく確認しておきましょう。

申込条件を満たしていない

肥後銀行カードローンの審査に落ちる原因の一つに、申込条件を満たしていないことが挙げられます。

肥後銀行の「WEBカードローン」の申込条件は以下のとおりです。

満20歳以上で満65歳未満の個人の方 当行でほかにカードローン契約がない方(教育カードローンを除きます) 住所が九州各県内(佐賀、沖縄を除く)、東京、大阪の方 保証会社の保証を受けられる方

引用:肥後銀行「WEBカードローン」

申込内容が条件を満たしているかどうか審査の際にチェックされるため、一つでも条件から逸脱していた場合は審査を通過できません。

審査に通るためには、あらかじめ申込条件を満たしているかどうかよく確認しておきましょう。

安定した収入がない

審査に通過する条件として、安定した収入があることも求められます。

なぜなら、収入が安定していない人に貸付をすると返済が滞る可能性があり、金融機関側が貸し倒れリスクを負うことになりかねないからです。

貸金業法第13条でも、貸金業者は返済能力の調査を行なうことが義務付けられているため、返済能力が低いと判断された場合は審査通過が難しくなります。

なお、肥後銀行の「WEBカードローン」には年収や勤務形態の規定はありませんが、安定的に収入を得ている方のほうが審査には有利に働くでしょう。

一方、「カードローン BEST ASSIST」の場合は、コース別に最低でも400万円以上の前年度年収があることが条件となっています。

過去に滞納や延滞をしたことがある

過去に延滞や滞納をしたことがある場合も、カードローンの審査に影響を与えるため注意が必要です。

クレジットカードやカードローンに申し込んだ情報や利用履歴は、信用情報としてCIC(株式会社シー・アイ・シー)やJICC(株式会社日本信用情報機構)、KSC(全国銀行個人信用情報センター)といった信用情報機関に登録されています。

そして、カードローン会社は審査の際に、これらの信用情報機関の情報を照会し、返済能力の有無を判断しているのです。

そのため、過去に延滞や滞納などをして、いわゆるブラック情報が登録されている場合は返済能力が低いとみなされ、審査に通過できません。

保証会社が加盟する個人信用情報機関は、以下のとおりです。

下記の(1)及び(2)の機関は相互に連携しています。

(1) 株式会社日本信用情報機構(貸金業法に基づく指定信用情報機関)

※㈱日本信用情報機構の加盟資格、加盟企業名等の詳細は、上記の同社のホームページをご覧ください。(2) 株式会社シー・アイ・シー(貸金業法、割賦販売法に基づく指定信用情報機関)

引用:新生フィナンシャル株式会社に対する個人情報の取扱に関する同意条項確認-肥後銀行

※㈱シー・アイ・シーの加盟資格、加盟企業名等の詳細は、上記の同社のホームページをご覧ください。

各信用情報は自分で開示請求を行なえるため、気になる方は自身の情報を確認しておくとよいでしょう。

他社借入が多い

他社借入が多いことも、審査のうえで不利になります。

なぜなら、複数から借入をしなければならないほど、金銭的に余裕がないとみなされてしまうからです。

また、貸金業法で定められた総量規制により、貸付額は年収の3分の1までと規定されていますが、他社借入が多いと総量規制を超過する可能性もあります。

銀行は総量規制の対象外ではあるものの、貸金業者と同等の規定を設けて貸付を行なっているため注意が必要です。

そのため、肥後銀行カードローンに申し込む際は、他社借入をなるべく完済して、借入件数を減らしておくことをおすすめします。

肥後銀行カードローンを人気のカードローンと比較

最後に、肥後銀行カードローンと他社のカードローンを比較します。

カードローンの比較項目は、おもに以下の4点です。

- 金利

- 融資時間

- 無利息期間

- 在籍確認や郵送物の有無

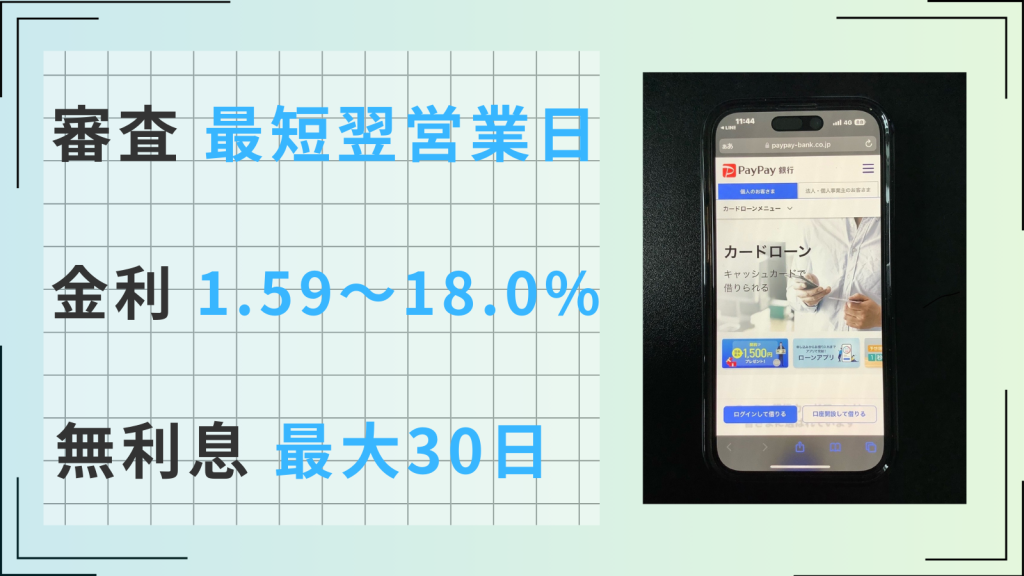

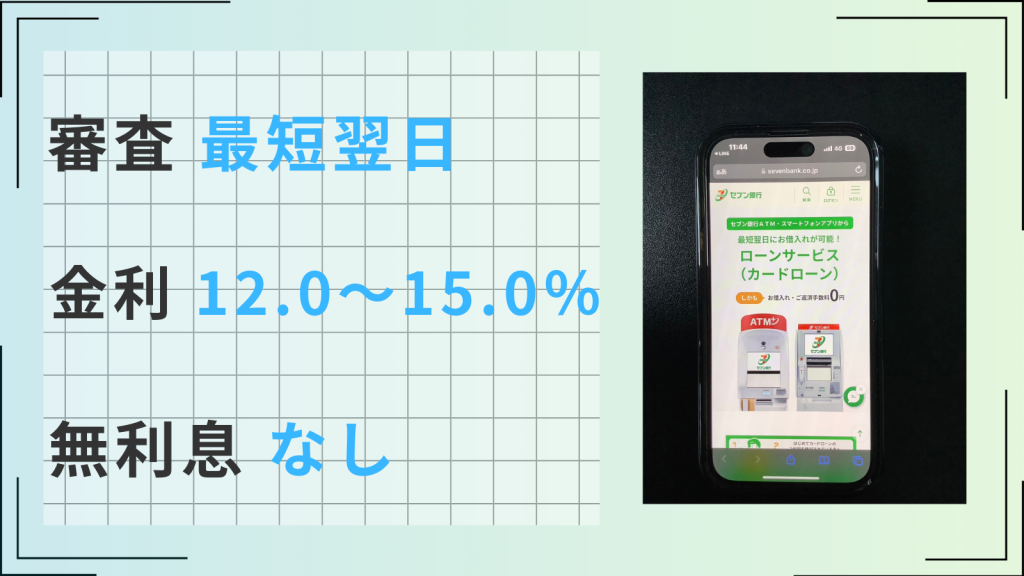

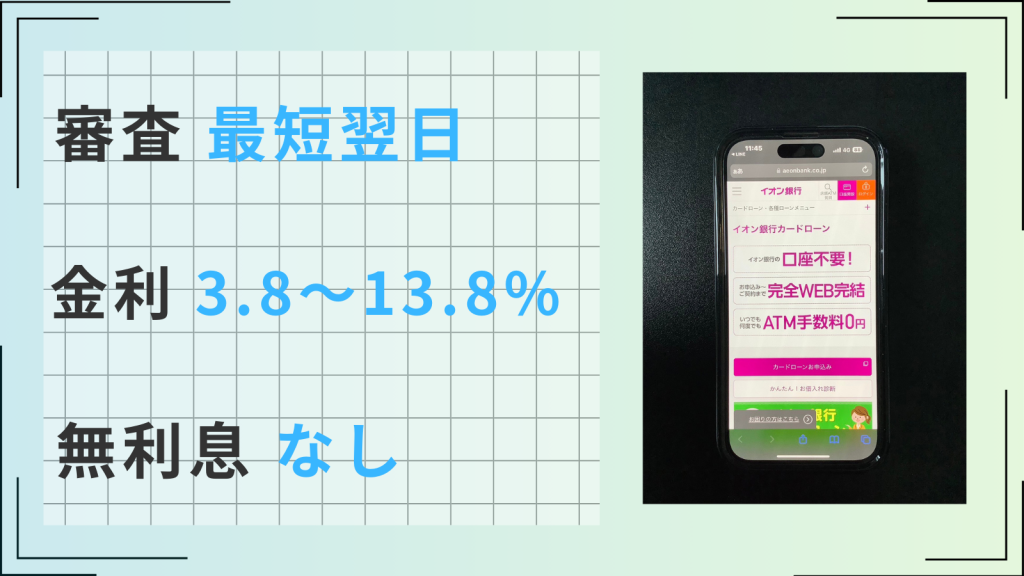

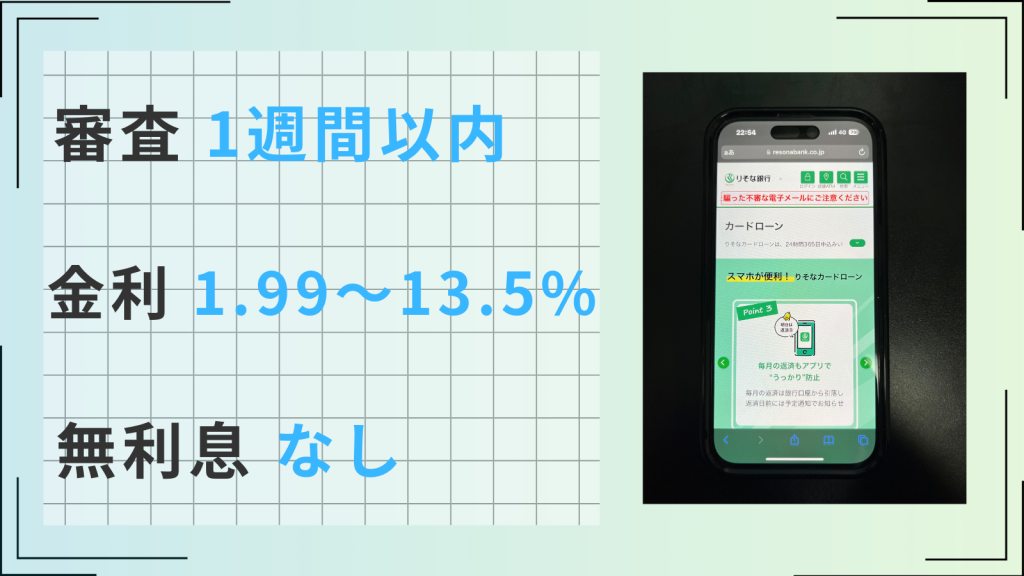

普段利用している金融機関から借入したい場合や、できるだけ低金利で利用したい場合は、三菱UFJ銀行やみずほ銀行などの銀行カードローンがおすすめです。

一方、なるべく早く借入したい場合や周囲に借入を知られたくない方は、アイフルやプロミスといった消費者金融カードローンを選択するとよいでしょう。

自身のニーズに合わせて、最適なカードローンを見つけてみてください。

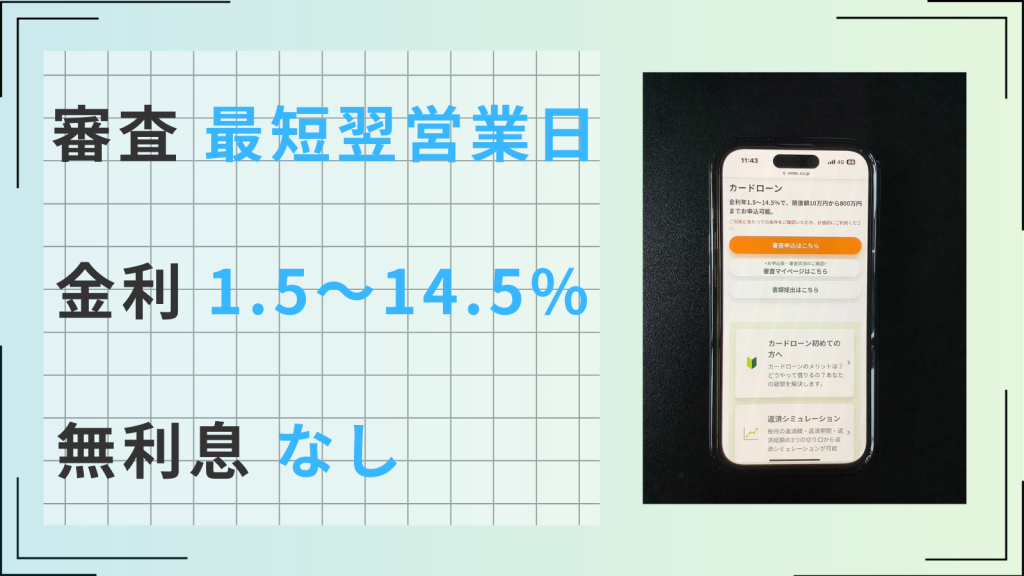

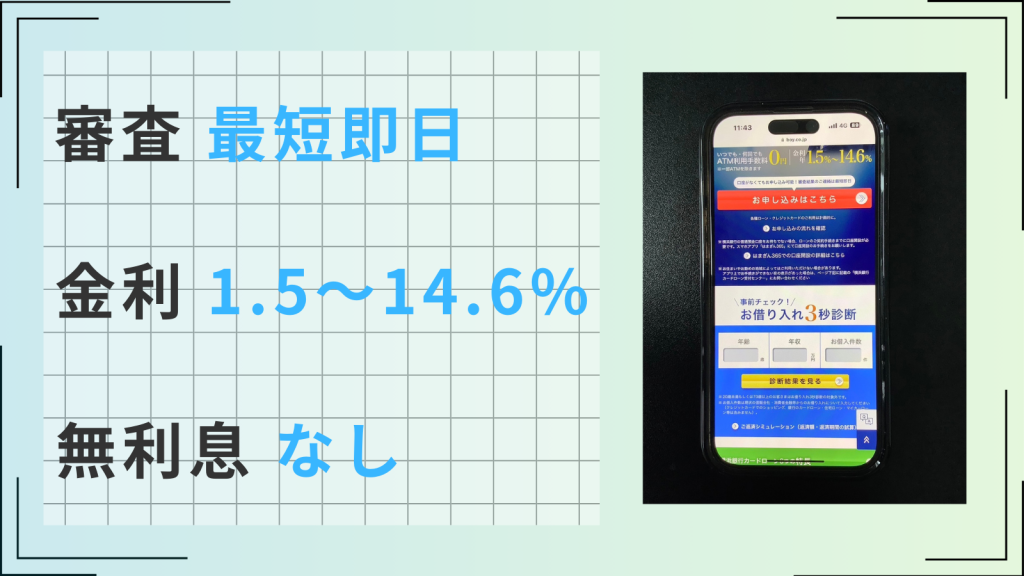

| ローン | 肥後銀行 | アイフル | アコム | プロミス | 三菱UFJ銀行バンクイック | 楽天銀行スーパーローン | みずほ銀行カードローン |

|---|---|---|---|---|---|---|---|

| ロゴ |  |  |  |  |  | ||

| 融資時間 | - | 最短18分※ | 最短20分※ | 最短3分 | 最短翌日 | 最短翌日 | 最短当日 |

| 審査通過率 | 非公開 | 40.3% | 40.6% | 36.9% | 非公開 | 非公開 | 非公開 |

| 金利(年率) | 年4.5〜年14.0% | 年3.0~年18.0% | 年3.0~年18.0% | 年4.5~年17.8% | 年1.4%~年14.6% | 年1.9~年14.5% | 年2.0~年14.0% |

| 無利息期間 | なし | 最大30日 | 最大30日 | 最大30日 | なし | ー | 最大30日 |

| 在籍確認 | あり | 原則なし | 原則なし | 原則電話の在籍確認なし | あり | あり | あり |

| 詳細 | ー |

注釈

※アコムマンスリーレポート(2024年2月)

※アイフル月次データ(2023年12月)

※プロミス月次データ(2024年2月)

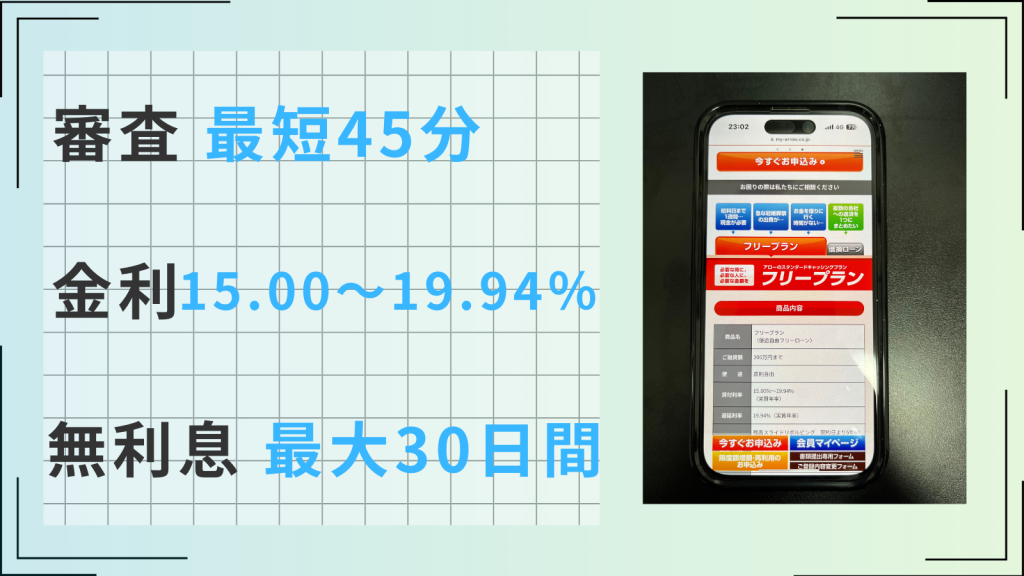

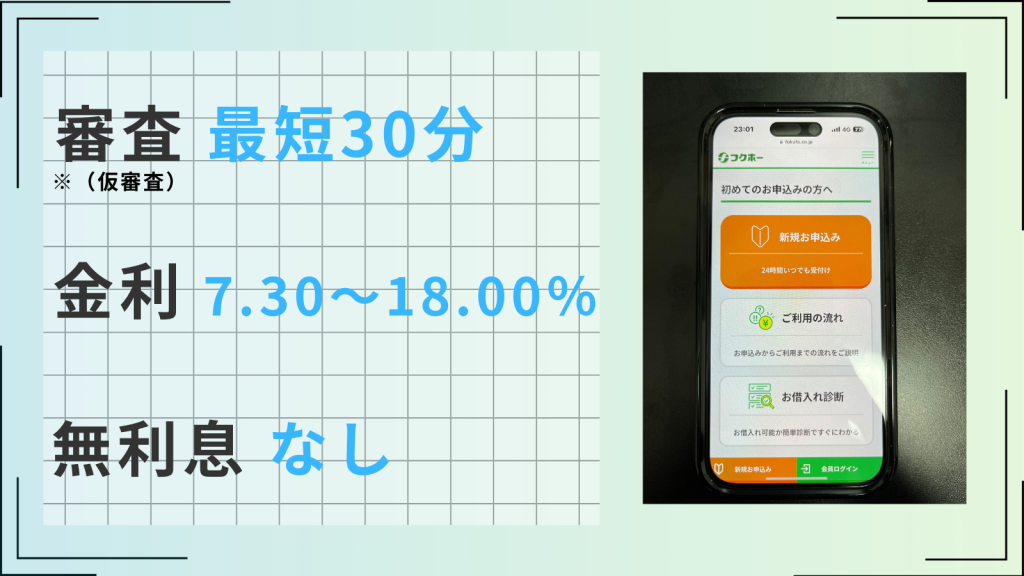

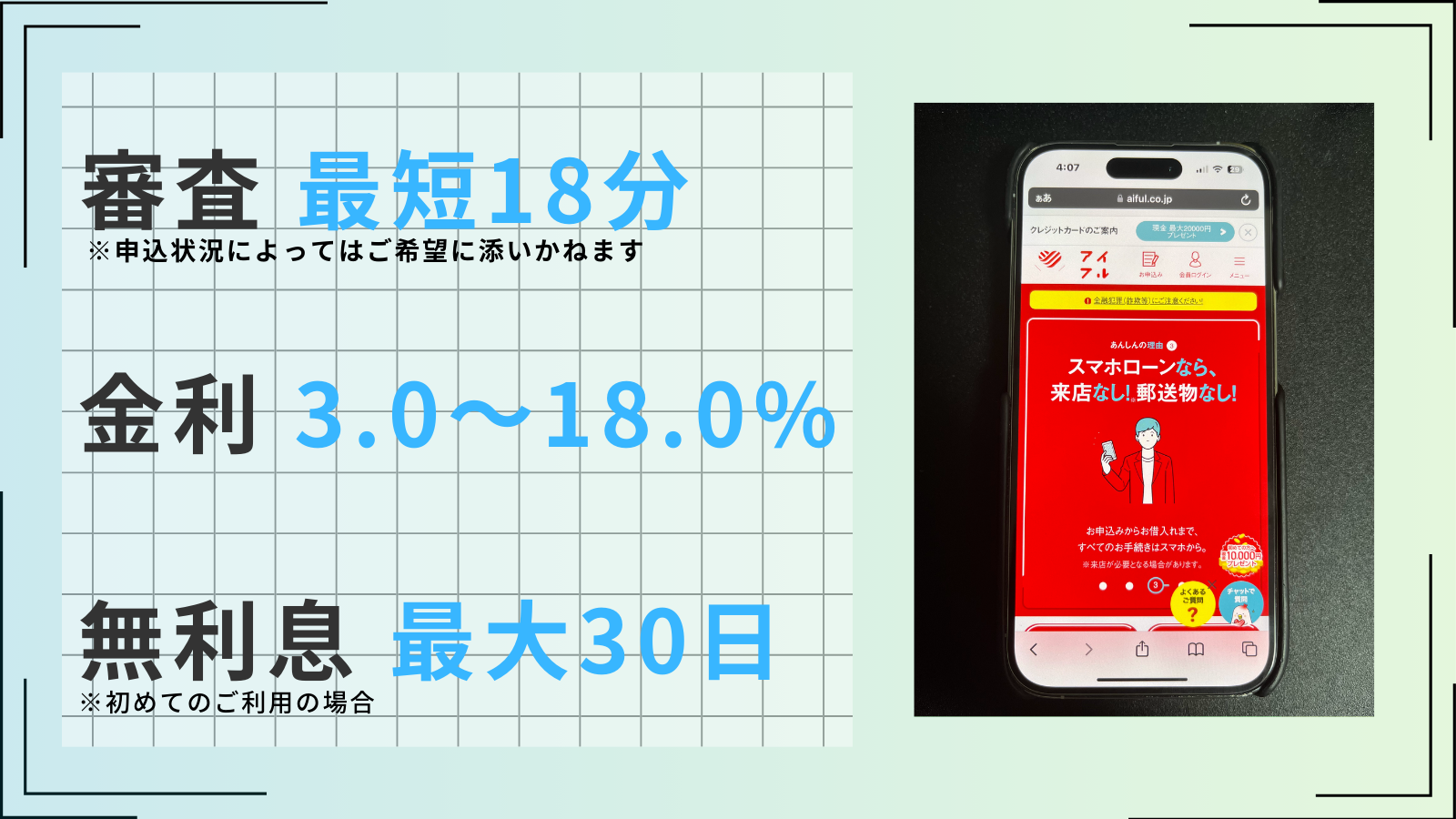

アイフル

| 審査時間 | 最短18分 | 融資時間 | 最短18分 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 大手唯一の銀行グループではない独立した消費者金融

- 初めての利用なら最大30日間利息0円

- 最短18分で審査が完了するスピード審査

- Web申込後に電話連絡で優先的に審査

- 在籍確認は原則なし、郵便物は一切なし

- 50万円までなら収入証明不要

※お申込の状況によってはご希望にそえない場合がございます

アイフルは、来店不要でWebから24時間いつでも申し込みができ、最短18分で借入が可能です。

公式アプリを利用すれば、申し込みから契約までの手続きはもちろん、ローンカードを発行することなく、借入から返済までスマートに取引できます。

また、アプリには周囲に知られたくない方におすすめのアイコン着せ替え機能や、カメラで撮影して送信するだけで書類提出ができる機能など、便利なサービスが豊富です。

融資を受けられるか心配な方は、まずは公式サイトの「1秒診断」で年齢・年収・他社借入金額を入力し、簡易的に診断してみましょう。

実際の審査とは異なる結果になる可能性もありますが、「融資の検討が可能」と表示された場合は安心して申し込めるはずです。

注釈

※1申込状況によってはご希望に添いかねます

※2初めてのご利用の場合「最大」30日間無利息

アコム

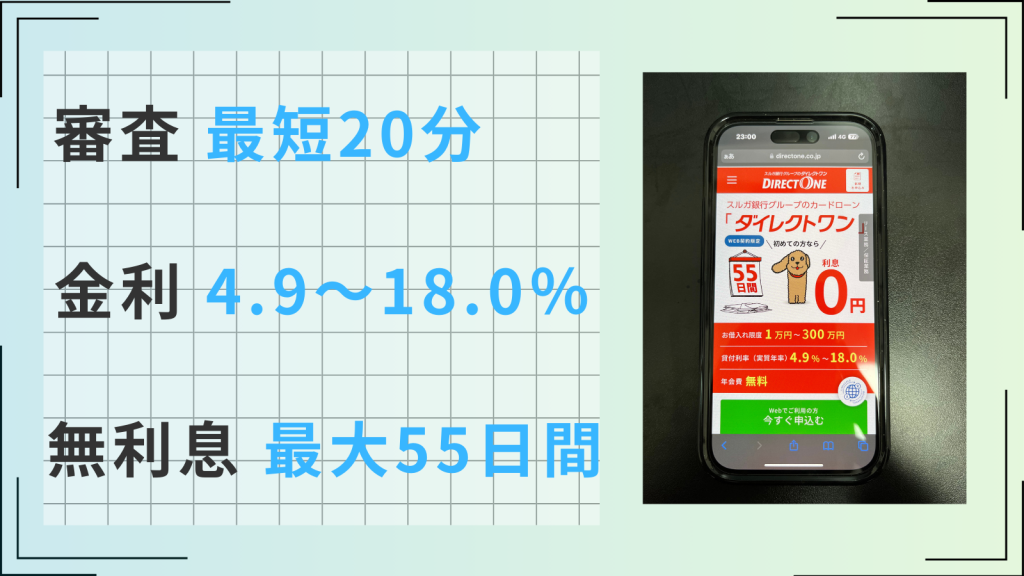

| 審査時間 | 最短20分※1 | 融資時間 | 最短20分※1 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 初めての利用なら最大30日間利息0円

- 最短20分で審査が完了するスピード審査※1

- 年会費無料のクレカも作れる

- 郵送物は原則なし

- 原則、お勤め先へ在籍確認の電話なし

※1.お申込時間や審査によりご希望に添えない場合がございます。

アコムは、Webからの申し込みだと最短20分で融資を受けられ、消費者金融のなかでは新規契約者数No.1を誇るカードローンサービスです。

アコムでの契約が初めての方に限り、契約日の翌日から30日間の無利息期間が設けられていることから、できるだけ金利負担を減らしたい方に向いています。

また、勤務先への在籍確認の電話は原則実施しておらず、万が一必要な場合でも本人の同意を得てから行なわれるほか、郵送物は「ACサービスセンター」名で送られてくるため、周囲にみられても安心です。

さらに、公式スマートフォンアプリ「myac」なら、利用状況を一目で確認できるうえ、返済期日の3日前と当日にプッシュ通知で知らせてくれるため、うっかり返済を忘れてしまうことも防げるでしょう。

※注釈

※1.お申込時間や審査によりご希望に添えない場合がございます。

※2.アコムマンスリーレポート

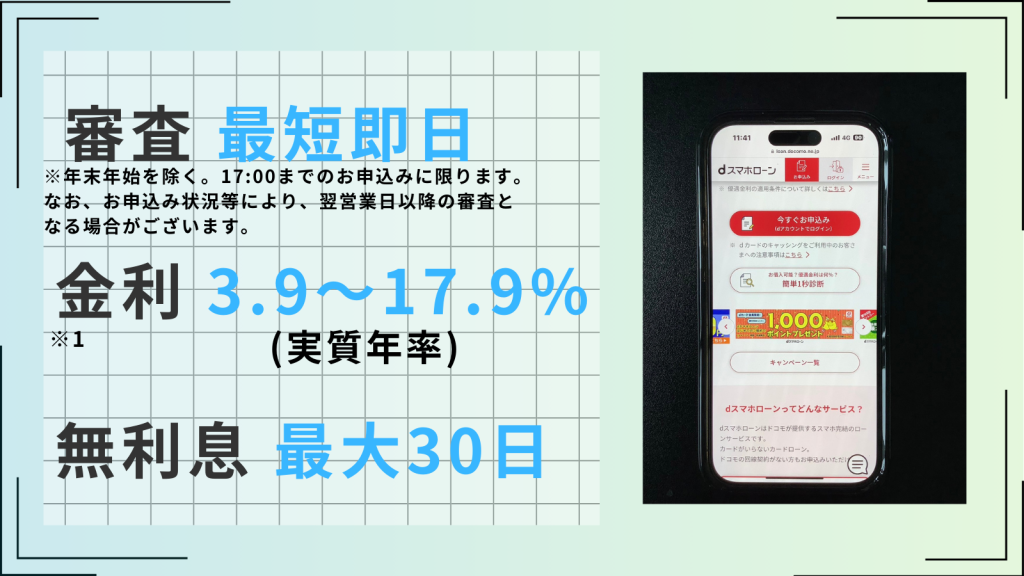

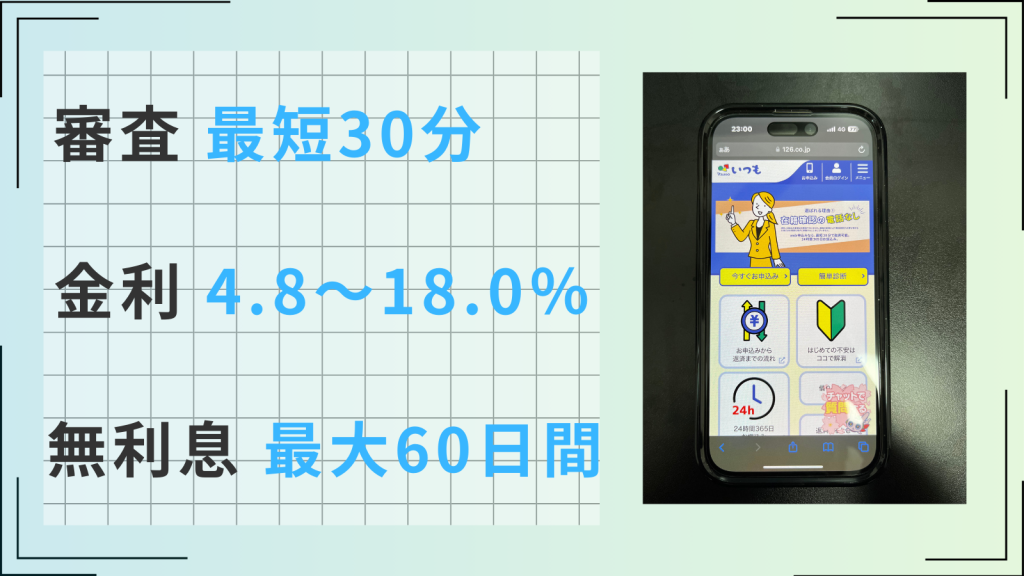

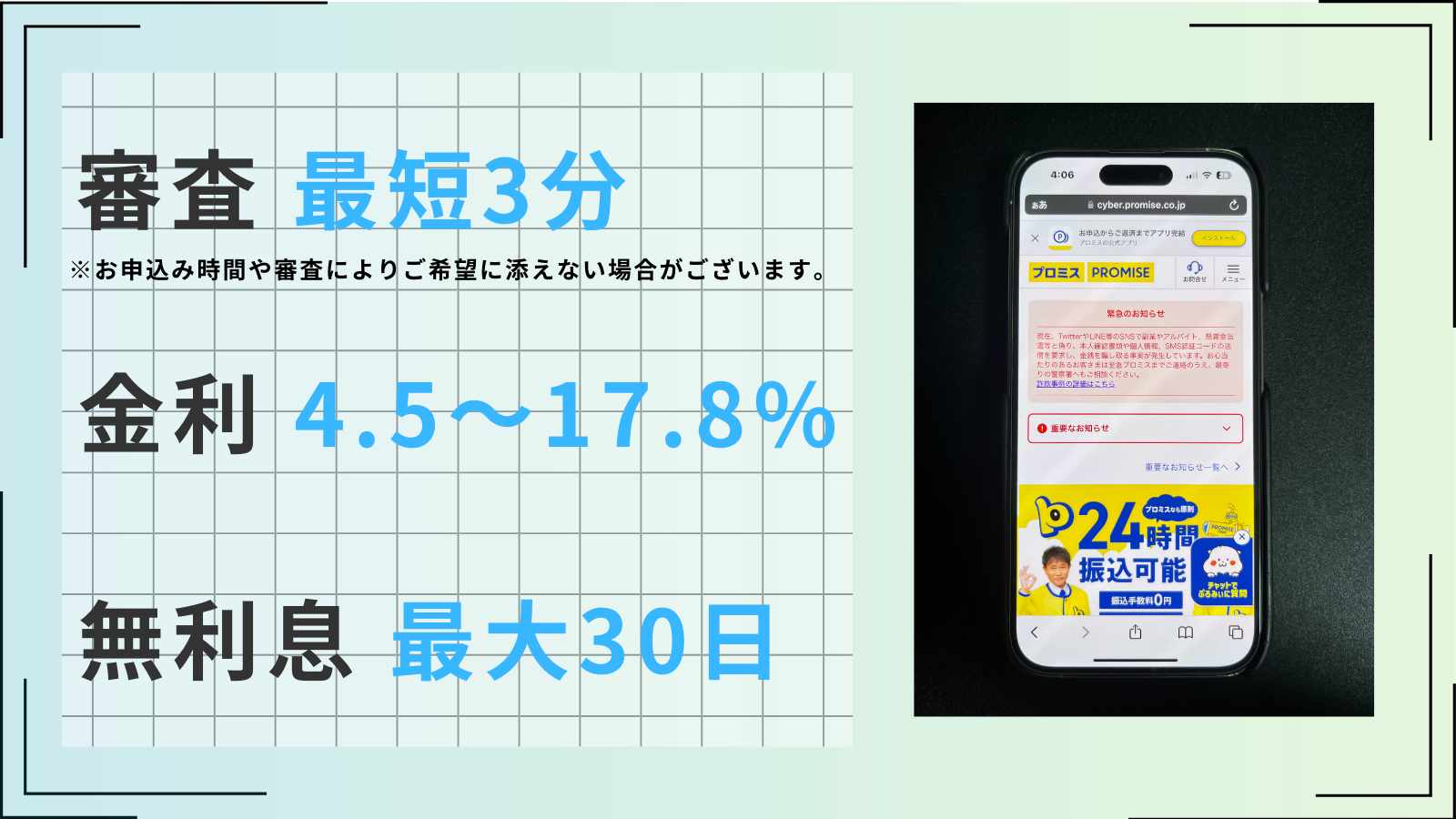

プロミス

| 審査時間 | 最短3分※ | 融資時間 | 最短3分※ |

| 無利息 | 最大30日 | 実質年率 | 4.5~17.8% |

| 在籍確認 | 原則電話 連絡なし | 限度額 | 1~500万円 |

- 審査~借入まで業界最速の最短3分で完了

- 初めての借入から最大30日間利息0円

- 上限金利が17.8%と大手他社よりも低い

- 原則電話による在籍確認なし、郵便物は一切なし

- 数少ない18歳から利用可能なカードローン

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスは大手消費者金融のなかでは唯一18歳から借入ができ、学生や主婦、アルバイトやパートであっても収入があれば申し込みは可能です。

プロミスの最大の特徴は、Web申し込みの場合に最短3分で融資が受けられることで、急いでいる方も安心して利用できるスピード感があります。

また、Web完結で利用すれば郵送物が自宅や勤務先に送られてくることもなく、完全カードレスで利用できることから、家族や職場に借入を知られたくない方にもおすすめです。

さらに、インターネット振込なら原則24時間365日利用でき、振込手数料0円・最短10秒で指定の口座に振り込まれるため、日中や平日忙しい方でも借入・返済がしやすいでしょう。

そのほか、女性専用レディースコールも常備されているため、女性の方でも安心して利用できます。

※詳細

※お申込み時間や審査によりご希望に添えない場合がございます。

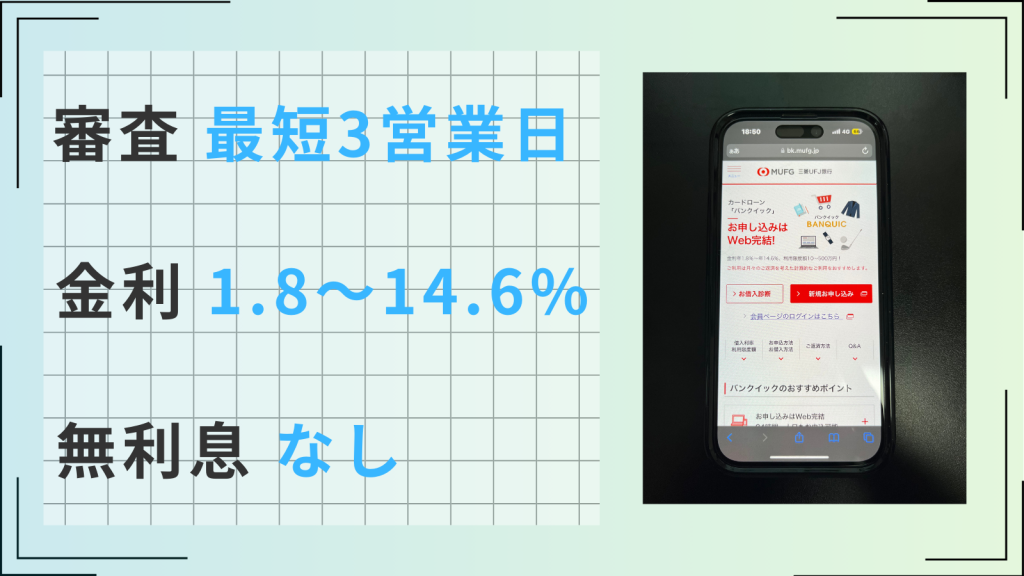

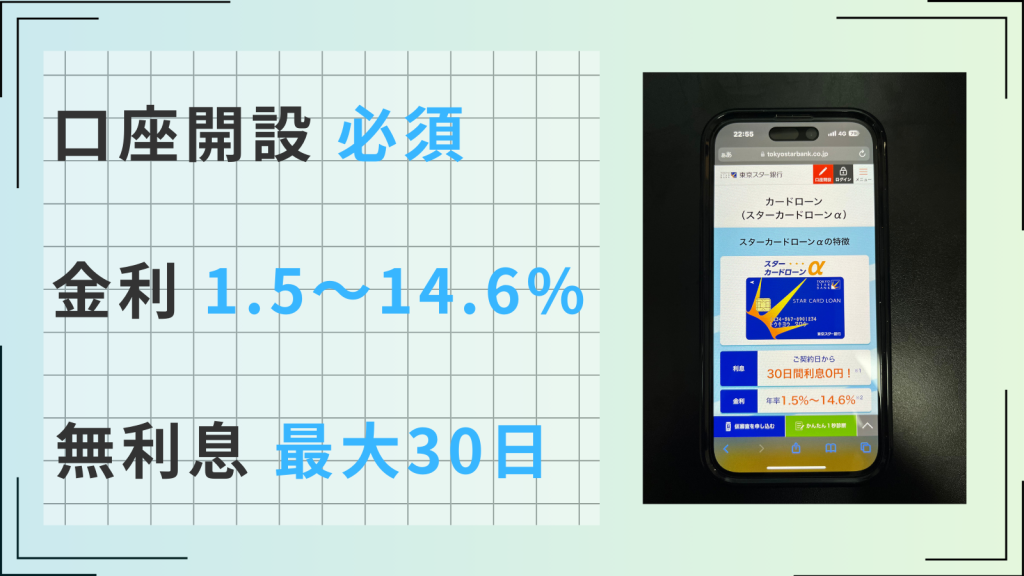

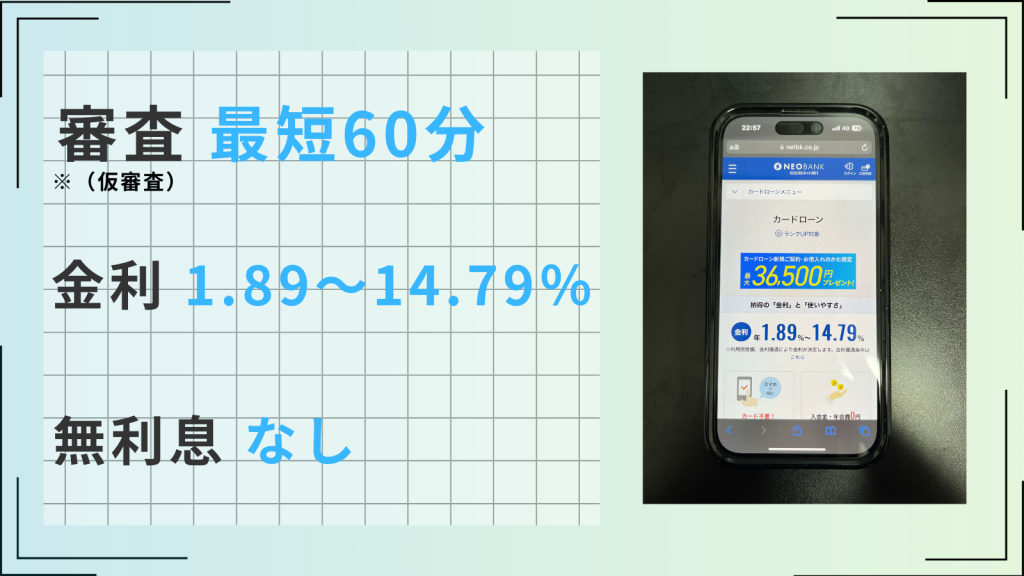

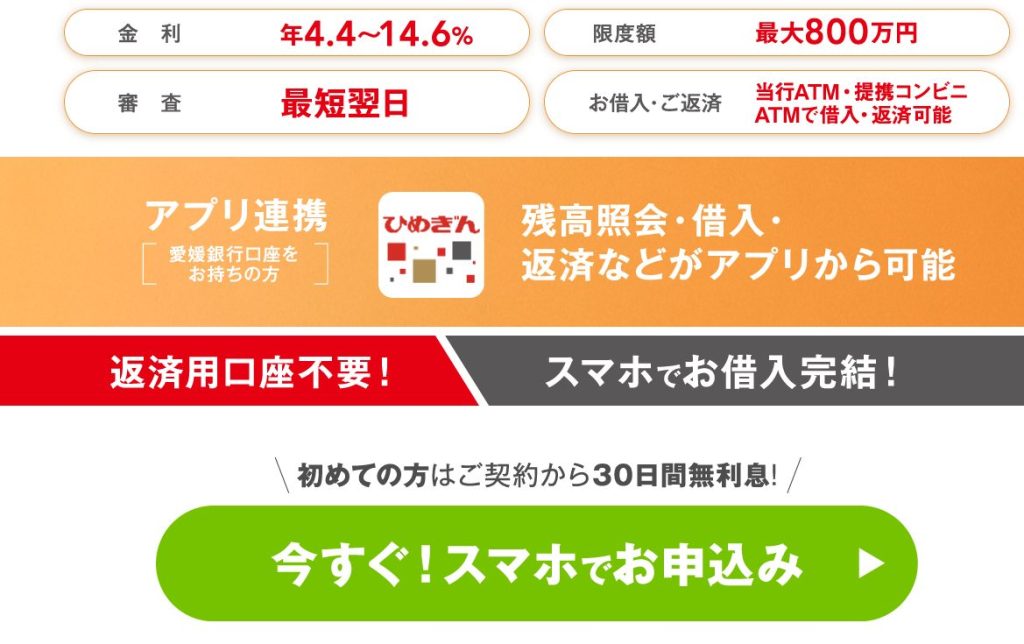

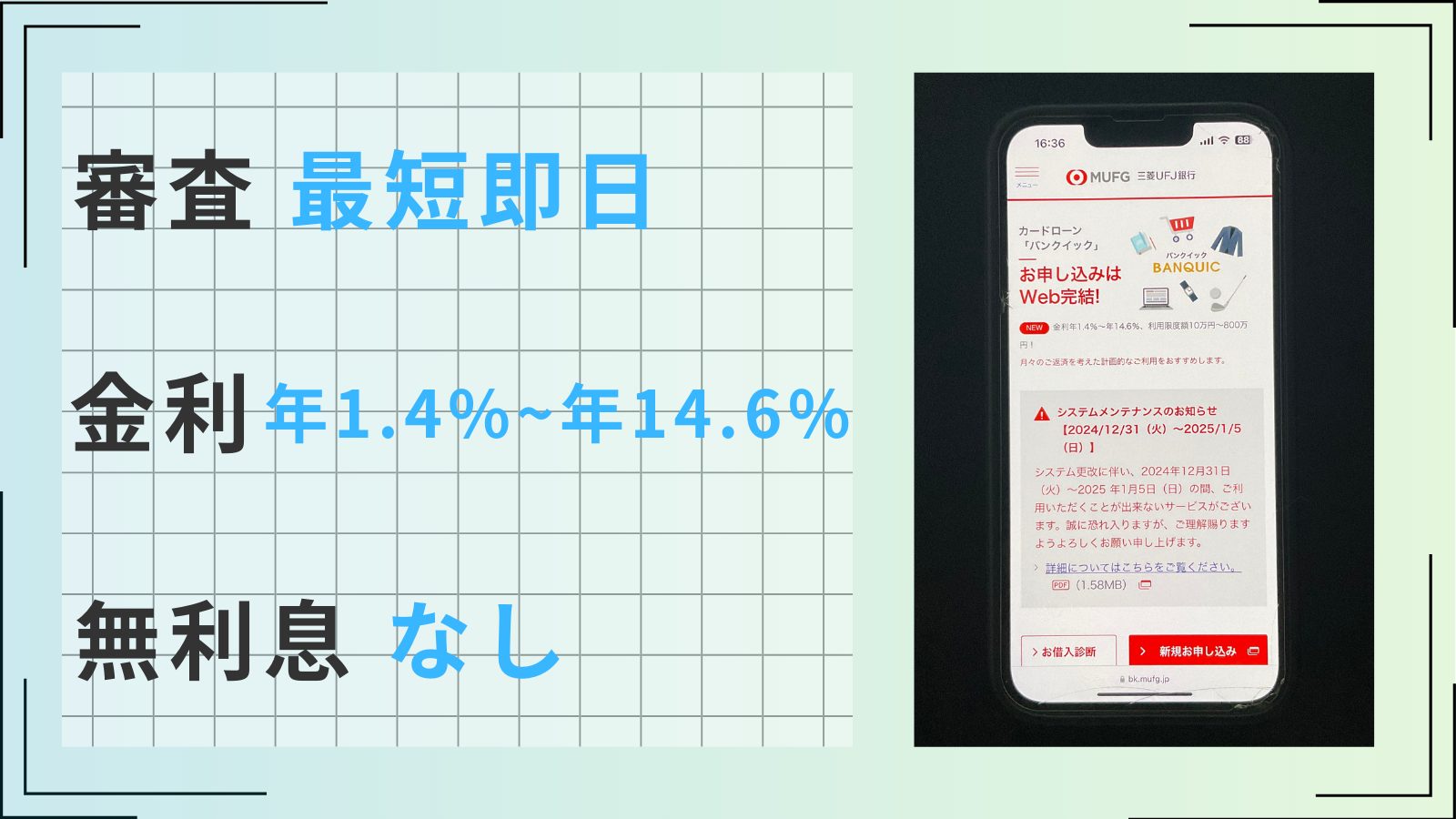

三菱UFJ銀行バンクイック

| 審査時間 | 最短即日 | 融資時間 | 最短翌日 |

| 無利息 | ー | 実質年率 | 年1.4%~年14.6% |

- 最短即日で審査が完了するためスピード感抜群

- 借入金利が年1.4%~年14.6%で消費者金融と比べ負担が少ない

- 希望に合わせて返済日を決められる

- 便利な専用アプリあり

- 三菱UFJ銀行の口座がなくても借入可能

三菱UFJ銀行が提供するカードローン「バンクイック」は、年1.4%~年14.6%の金利で800万円まで利用できる銀行カードローンです。

24時間・土日でもWeb完結で申し込みが可能で、同行の口座を持っていなくても利用できます。

また、三菱UFJ銀行のATMもしくは提携コンビニATMなら現金での借入や返済が可能で、三菱UFJ銀行ATMと提携コンビニATMの利用手数料が無料であることも魅力です。

さらに、専用アプリを活用すれば、利用状況の確認や借入・返済などの手続きができ、より便利に利用できるでしょう。

ただし、利用にはバンクイックカードの発行が必須であり、契約後にテレビ窓口もしくは郵送にてカードを※受け取る必要があります。

※三菱UFJ銀行の普通預金口座をお持ちの方(「口座あり」ボタンから申し込み)で、 運転免許証またはマイナンバーカードでオンライン本人確認を実施される場合は、カードレスをお選びいただけます。

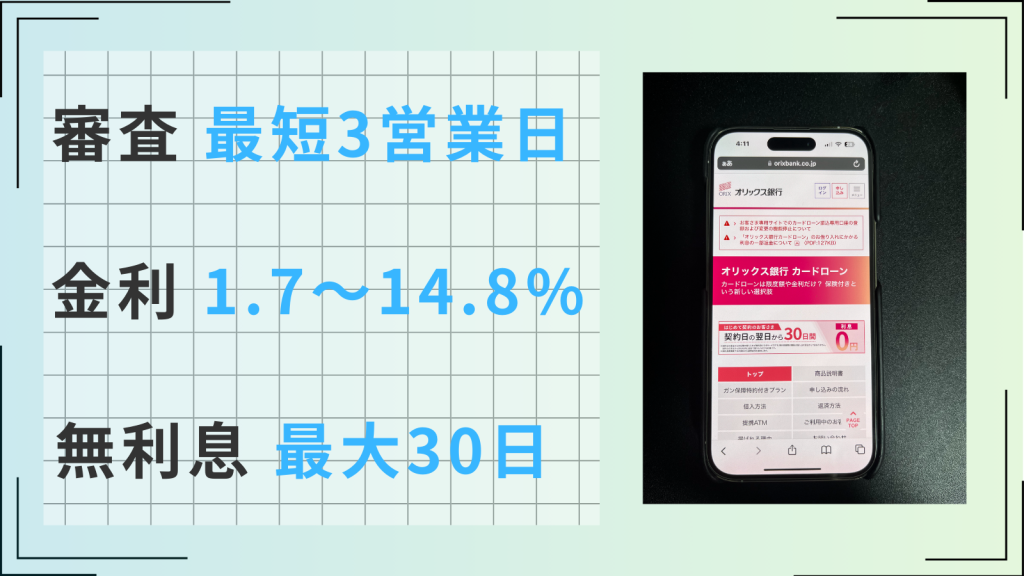

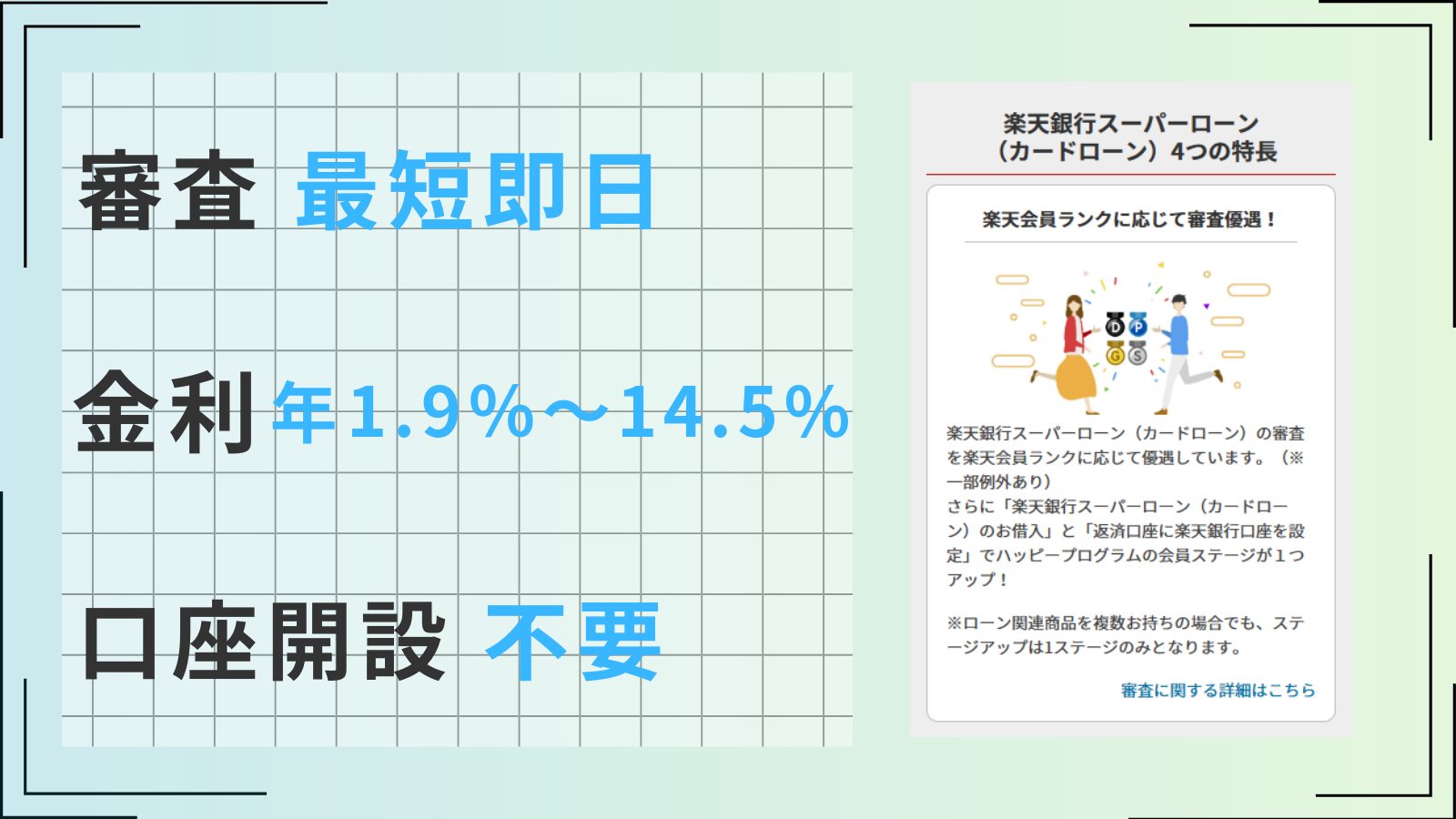

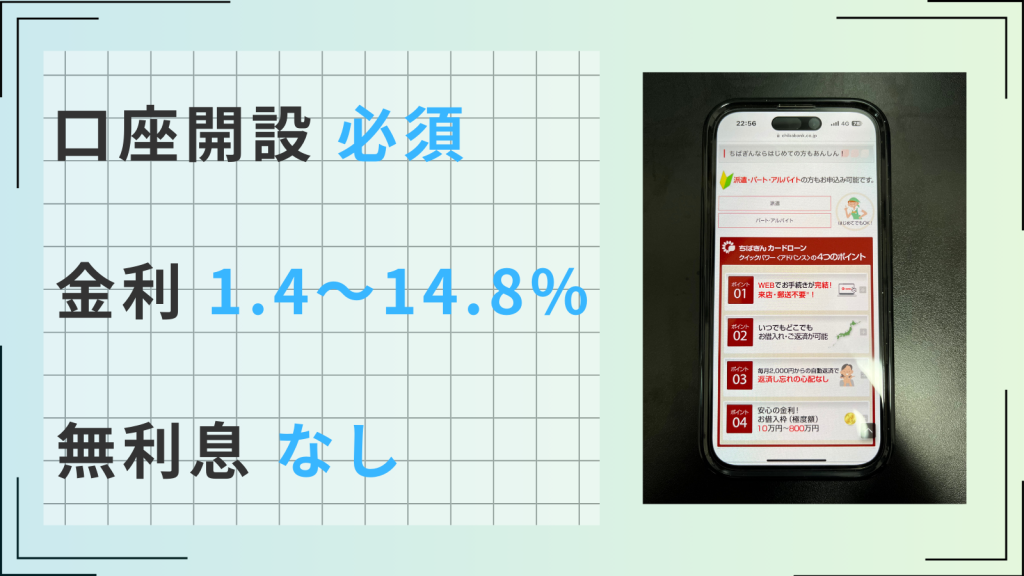

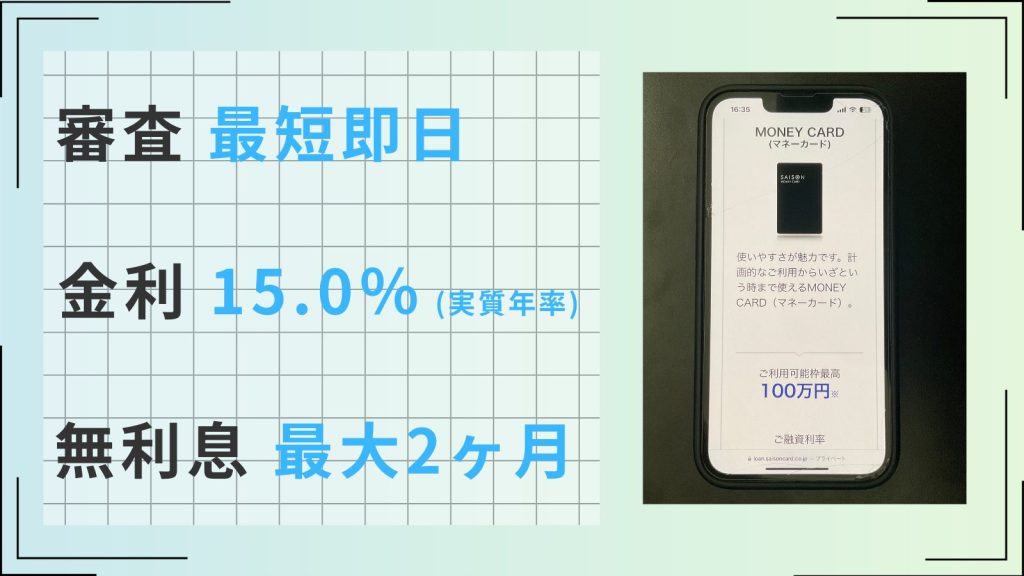

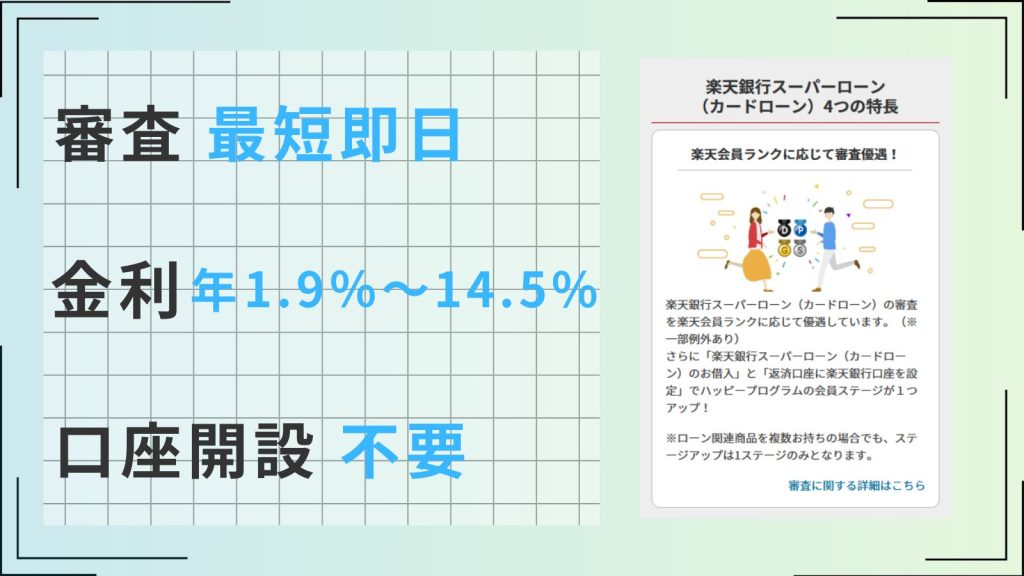

楽天銀行スーパーローン

| 審査時間 | 最短即日 | 融資時間 | 最短翌日 |

| 無利息 | ー | 実質年率 | 1.9~14.5% |

- 楽天会員ランクに応じて審査で優遇される※一部例外あり

- 入会することで楽天ポイント1,000ポイント付与される

- キャンペーン利用で楽天ポイントをもらいながら借り入れられる

- スマートフォンから24時間いつでも簡単に申し込み可能

- 融資限度額が最大800万円と高め

楽天銀行スーパーローンは、楽天会員ランクに応じて審査優遇が受けられるため、楽天会員は申し込みがしやすいことがメリットのカードローンです。

また、楽天銀行スーパーローンでの借入があり、かつ楽天銀行口座を返済口座に設定すると、ハッピープログラムの会員ステージが1つアップするというお得な特典もあります。

年1.9〜14.5%の金利で最大800万円まで借入が可能な楽天銀行スーパーローンは、月々の返済が2,000円からのため、無理のない返済計画が立てられるでしょう。

さらに、楽天銀行口座を開設しなくても、普段利用している他行口座を返済口座に設定できるほか、コンビニATMの利用手数料も無料です。

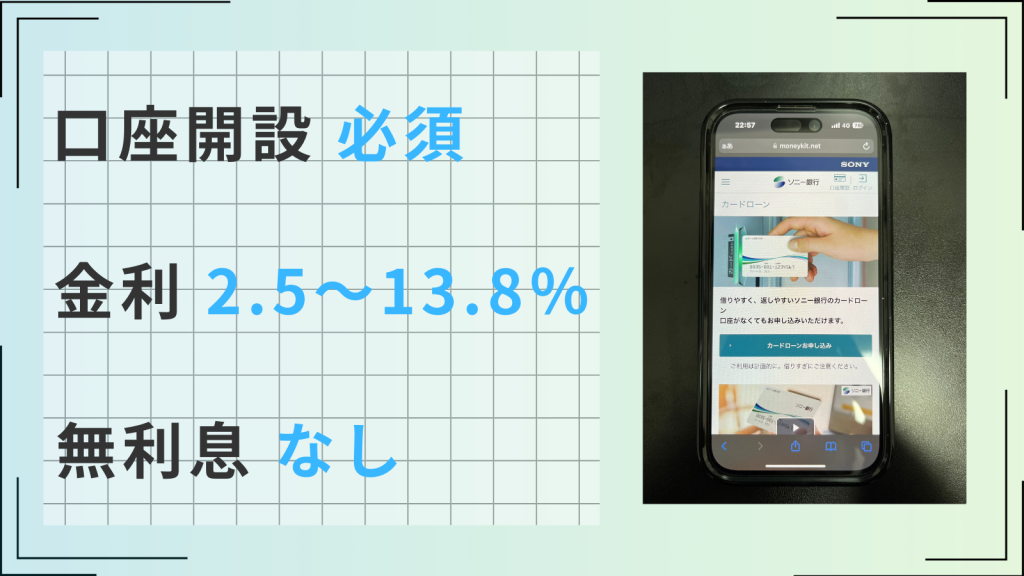

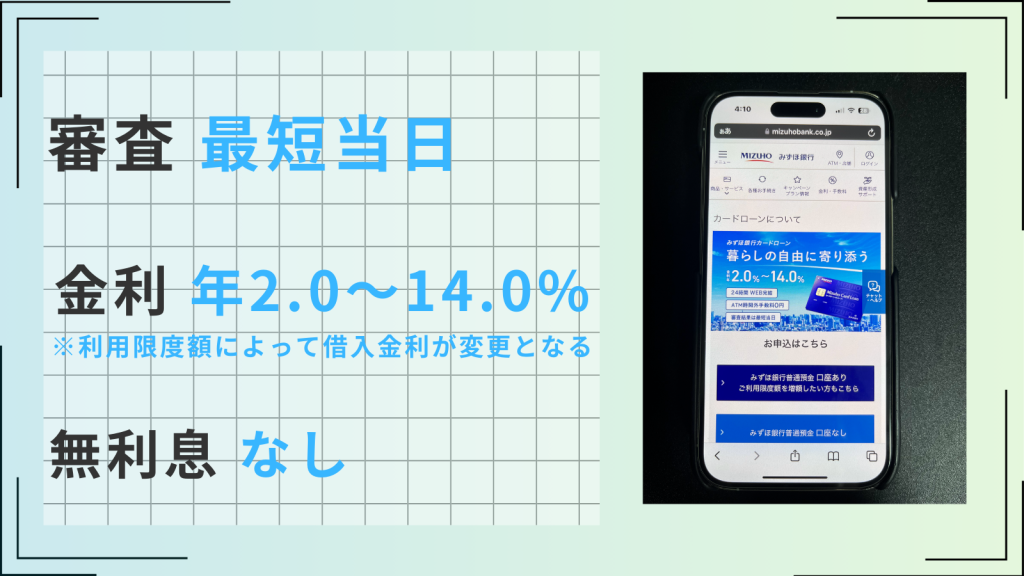

みずほ銀行カードローン

| 審査時間 | 最短当日 | 融資時間 | 3日以内 |

| 無利息 | 最大30日 | 実質年率 | 2.0~14.0% |

- 借入金利が年2.0〜14.0%で返済負担を軽減できる

- インターネットからの申し込みで最短当日に審査完了

- みずほ銀行の口座を持っていると手持ちのキャッシュカードが使える

- みずほ銀行の住宅ローン契約中であれば金利が0.5%引き下げられる

- 対面相談や電話でも申し込める

みずほ銀行カードローンは、24時間いつでもWeb完結で申し込みが可能で、最短当日に審査結果がわかるスピーディーな対応に長けたカードローンです。

金利は年2.0〜14.0%ですが、同行の住宅ローンを利用している方は0.5%の金利優遇が受けられるため年1.5〜13.5%となります。

申し込みにあたって来店や郵送手続きは不要で、みずほ銀行の普通預金口座を所有している方であれば、手持ちのキャッシュカードにカードローン機能を追加するかたちで利用できます。

なお、希望に応じてキャッシュカードとは別にローンカードを発行することも可能です。

また、同行の口座を持っていない方でも、カードローンの申し込みと同時に口座開設手続きができるため、手間なく利用できるでしょう。