クレジットカードの審査では、年収や勤務先、クレジットカード・ローンの過去の利用状況などが確認されます。

その審査の一貫で、カード会社から勤務先に対して「本当に働いているのか」のチェックのために、在籍確認の電話をかけることがあります。

しかし、「クレジットカードに申し込んだことが職場の人にバレるのはなんとなく嫌」「派遣や非営業職だから会社に電話があるのは不自然」という人もいるかと思います。

この記事では、在籍確認なしで作れるクレジットカードや、職場にバレずにカードを作ることはできるのかを解説します。

- 審査の在籍確認が「絶対にないカード」はない

- ただし、近年は在籍確認がないケースが非常に多い

- 電話は個人名でかかってくるので、どのカードに申し込みしたかは分からない

- 本人に電話を取り次いだ後に、氏名や住所、電話番号などが確認される

- 不在でも電話を受けた人が「ただいま不在です」と回答すれば在籍確認は完了

- 結論、在籍確認はあまり気にせず申し込んでも大丈夫

「原則、在籍確認なし」と明記されているクレジットカード3選

多くのクレジットカードで在籍確認はされていないものの、ごく一部で「原則として勤務先への在籍確認は行っていない」とホームページで明記されているクレジットカードもあります。

該当するのは、カードローン機能の付帯するいわゆる「消費者金融系クレジットカード」ですが、在籍確認をどうしても回避したい方はこの3枚のうちから選ぶのがおすすめです。

『もっと多くのカードから選びたい』『消費者金融系のカード以外から選びたい』という方は、即日発行に対応している審査時間の短いクレジットカードを選ぶと良いでしょう。

| カード | ACマスターカード | プロミスVisaカード | ライフカード |

|---|---|---|---|

| 券面 |  |  | .png) |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.25% | 1.0~7.0% | 0.5~1.5% |

| 年会費(税込) | 永年無料 | 永年無料 | 永年無料 |

| 国際ブランド | Mastercard | Visa | Visa,JCB Mastercard |

| 申込条件 | 18歳以上 | 18歳以上 | 18歳以上 |

| 発行時間 | 最短20分 | 約1週間 | 最短2営業日 |

| 申し込み | 公式サイト | 公式サイト | 公式サイト |

ACマスターカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Mastercard |

| 還元率 | 0.25% | 価値 | 自動キャッシュバック |

| ETCカード | 無し | 家族カード | 無し |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 本人に安定した収入のある方(パート・アルバイトOK) | 発行日数 | 最短20分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Mastercard |

| 還元率 | 0.25% | 価値 | 自動キャッシュバック |

| ETCカード | 無し | 家族カード | 無し |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 本人に安定した収入のある方(パート・アルバイトOK) | 発行日数 | 最短20分 |

- 全国のむじんくんで最短即日発行

- 利用金額の0.25%を自動キャッシュバック

- 年会費永年無料で持てる

- 職場への在籍確認電話が原則なし

- 他社とは違う独自の審査基準で間口が広い

消費者金融のアコムが発行するACマスターカードも、公式サイト内で在籍確認は原則行っていないと明記しています。

Q.勤務先に在籍確認の電話がかかってきますか?

A.原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用:ACマスターカード(クレジットカード)

ACマスターカードは、最短当日にカード本体を受け取れる即日発行に対応しています。全国に893台(2921年3月時点)ある自動契約機(むじんくん)で、その場でカードを発行可能です。

また、ACマスターカードは一般的なクレジットカードとは異なり、ポイントでの還元ではなく0.25%が自動的に毎月キャッシュバックされます。

還元率は高くはないものの、すべてのカード決済が割引になると考えると非常にお得です。

プロミスVisaカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~20.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上74歳以下 | 発行日数 | 最短3分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~20.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上74歳以下 ※学生可、20歳未満の方は保護者の同意が必要 | 発行日数 | 最短3分 |

- 年会費は永年無料で持てる

- スマホ決済対応なのでカードを出す必要なし

- スマホのタッチ決済で最大7%ポイント還元

- 職場への在籍確認電話が原則なし

- カードローンは最短3分で融資が可能(30日間無利息)

プロミスVisaカードは、プロミスのカードローン機能と三井住友カードのクレジット機能がひとつになったカードです。

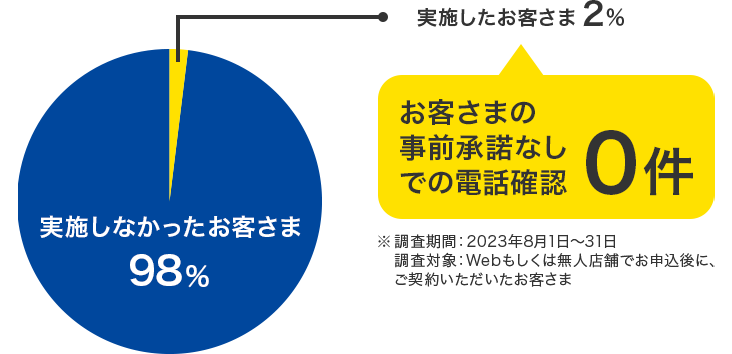

カード申し込み時の在籍確認は原則行なっておらず、98%の契約者は電話確認なしだったとのことです。

2%の確率で在籍確認の電話をかける際にも、申込者に事前承諾を取った上で架電するため、職場に知られることなくカードを作ることが可能です。

申し込み条件は、「年齢18~74歳のご本人に安定した収入のある方」で、主婦・学生・アルバイト・パートでも安定した収入があれば申し込み可能と記載されています。

プロミスVisaカードの利用限度額は、カードローン枠は最大500万円、クレジットカード枠は~100万円となっており、審査によって契約者ごとに限度額が決まります。

ポイント還元率の高さが魅力の一つで、以下の対象のコンビニ・飲食店では最大20%まで還元率がアップします。また、貯まったポイントは1ポイント1円で返済に充てることも可能です。

- スマホのタッチ決済でポイント最大7%還元

- 家族登録で1人につき+1%(最大5%)

- Vポイントアッププログラムの利用で最大+8%

【対象店舗】

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

※注意事項

※対象のすかいらーくグループ飲食店

ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三も対象

※商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※iD、カードの差し込み、磁気取引は対象となりません。

※本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

券面にカード名やプロミスのロゴなどは記載されておらず、表面ナンバーレスでローン機能付きカードと気づかれにくいのも特徴です。

ライフカード

| デザイン | .png) .webp) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB・Mastercard |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 |

| デザイン | .png) .webp) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 |

ライフカードは、公式サイトのよくある質問で、原則として在籍確認の連絡はしないと明記しています。

Q.カード申込時に、勤務先(在籍確認)へ電話はかかってきますか?

A.原則、ご申告の勤務先(職場)へ在籍確認の連絡はいたしません。

引用:ライフカード「カード申込時に、勤務先(在籍確認)へ電話はかかってきますか?」

※ 審査にあたり確認が必要になる場合、事前にお客さまの同意を得たうえで連絡いたします。

仮に連絡が必要な場合でも、事前に確認の連絡をもらえるため、職場への電話を避けたい場合はその旨を返答すれば問題ありません。

ライフカードは、ゴールドカードなどのハイステータスカードのほかにも、海外旅行傷害保険が自動付帯するカードや、女性や学生向けのカードなど、さまざまな種類を発行しています。

自分のニーズにあわせて柔軟にカードを選べるもの大きなメリットと言えるでしょう。

| カードの種類 | カードの特徴 |

|---|---|

| ライフカード | ライフカードの通常カード |

| ライフカードゴールド | ゴールドカードならではの充実したサービスと、国内・海外旅行傷害保険、ショッピングガード保険が自動付帯するライフカード |

| ライフカード「旅行傷害保険付き」 | 国内・海外旅行傷害保険が自動付帯するライフカード |

| ライフカード「Stella」 | 海外ショッピング利用で3%がキャッシュバックされるライフカード |

| ライフカード「Stylish」 | リボ払い専用のライフカード |

| ライフカード「学生専用」 | 学生専用のライフカード、2枚持ちは不可 |

黒もしくは白の限りなくシンプルでミニマルなデザインも、ライフカードの大きな特徴です。

\ 最大15,000円相当のポイントプレゼント! /

【アンケート調査】入会審査で在籍確認があった人・クレジットカードの割合

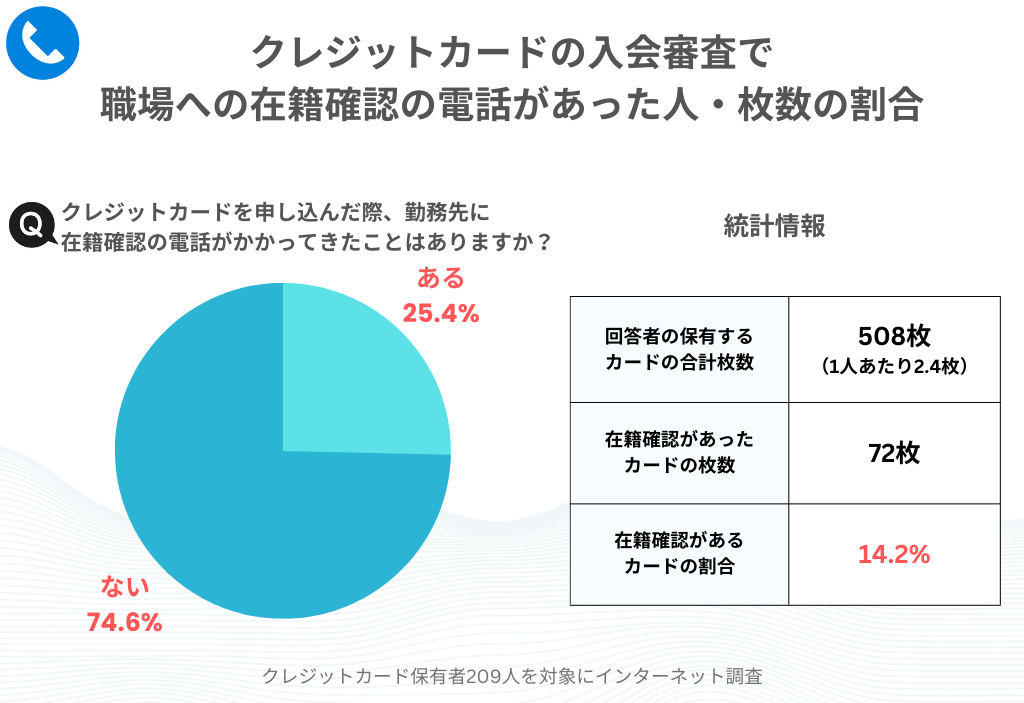

この記事を公開するにあたり、クレジットカードを実際に持っている209人を対象に、在籍確認の有無に関するアンケート調査を実施しました。

その結果、全体の25.4%にあたる53人が「勤務先に在籍確認の電話があった」と回答しました。つまり、約3/4の人が電話による在籍確認がなかったということになります。

また、勤務先に在籍確認の電話があったクレジットカードは、対象の209人が保有する合計508枚のカードのうち72枚のみで、割合にすると14.2%です。

これにより、多くのケースで在籍確認は行なわれていないといえる調査結果になりました。

調査概要

調査日:2023年5月

調査対象:現在クレジットカードを保有している18歳以上の方

対象地域:47都道府県

調査方法:インターネット調査(Repo:https://www.repo.ne.jp/)

有効回答数:209名

調査主体者:サクラサクマーケティング株式会社

クレジットカードを申し込むと在籍確認があるのはなぜ?

そもそも、なぜクレジットカードを申し込むと在籍確認が行われるのでしょうか。ここでは、在籍確認に関する基礎知識について解説します。

そもそも在籍確認とは

そもそも在籍確認とは、申込書に記載された勤務先に申込者が在籍しているかどうかを、カード会社が確認することを指します。そのため、本人ではなく勤務先に電話がかかってくるのが一般的です。

在籍確認の電話に申込者本人が出た場合は、氏名や住所、電話番号などが申込書の内容と一致しているかを確認されます。

職場の同僚などが電話に出た場合は、「○○(申込者氏名)様はいらっしゃいますか?」という質問に対し、「本日は休みを取っております」「ただいま外出しております」などと答えてもらえれば、在籍確認は終わりです。

在籍していることが確認できれば、収入や借入額などを聞かれることはないため、安心してください。

在籍確認が必要な理由とは

なぜ在籍確認が必要なのかというと、申込書に記載された本人情報の事実を確認するためと、返済能力を確認するためです。

クレジットカードの利用は「信用」が担保になるため、カード会社は、申込者が正しい情報で申し込みを行っているかを確認する必要があります。

また、申込者に安定した収入がなく、審査に通るために実際には存在しない会社や、勤務していない会社を申告するといったケースもないとはいえません。カード会社はそういった事態を防ぐために、在籍確認をすることで、申込者に返済能力があるかどうかも判断しているわけです。

本人確認との違い

クレジットカードを申し込んだあと、本人確認が行われる場合があります。

在籍確認が、記載された職場に勤めていることの確認であるのに対し、本人確認は申込者が本当に実在する人物かを確認するためのものです。そのため、本人が電話に出なければ審査は完了しません。

なお、在籍確認や本人確認の電話は、会社名でかけてくるカード会社もあれば、個人名でかけてくるカード会社もありますが、ブランド力が強いところは会社名でかけてくることが多い傾向にあります。

カード会社が在籍確認をするのは、本人情報と返済能力の確認が第一の目的です。そのため、在籍確認なしでクレジットカードを発行できると謳うカード会社は基本的にありません。

しかし、どうしても在籍確認されるのは困るという方は、次の見出しで解説している「在籍確認なしでクレジットカードを作れる可能性があるケース」を参考にしてください。

在籍確認なしでクレジットカードを作れるケース

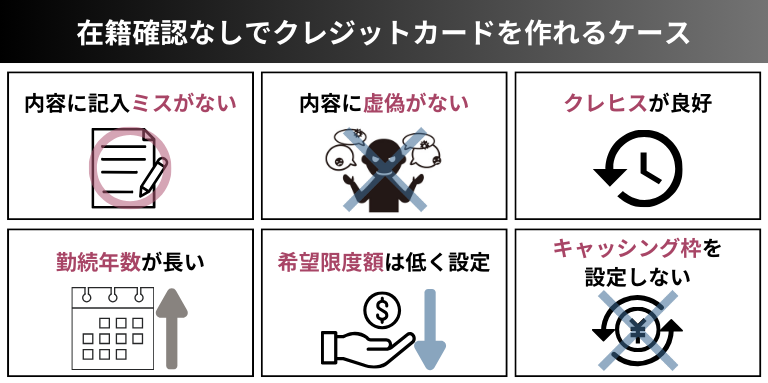

絶対に在籍確認をしないというカード会社はないものの、在籍確認なしで審査を通過することもあります。では、どのようなケースだと、在籍確認なしでクレジットカードを作れる可能性があるのでしょうか。

申し込み内容に記入ミスがない

自宅住所、会社名、会社住所などに記入ミスがなく、正確に申告できていれば、在籍確認が行われない可能性があります。反対に、悪意がなかったとしても、記入ミスがあると在籍確認の対象となる可能性が高くなるでしょう。

自宅住所なら、マンション名や何号室かまでしっかり記入し、会社住所なら、会社のホームページなどで番地まで細かく確認してから記入します。また、うっかり記入ミスをしてしまったということがないように、申し込み前には記載した内容に間違いがないことを十分に確認してください。

申し込み内容に虚偽がない

申し込み内容に整合性があれば、在籍確認が行われない可能性があります。反対に、年齢に合わない年収がある、自宅と職場の住所が不自然に遠すぎるなどで怪しいと判断されると、在籍確認の対象になる可能性が高まるでしょう。

審査に通りやすいように年収を多めに書いたり、借入金を少なく申告したりすることも虚偽にあたります。クレジットカードに申し込む際は、事実を正しく申込書に記入しましょう。

クレジットヒストリーが良好

クレジットヒストリー(クレヒス)とは、クレジットカードやローンの利用履歴のことで、国から指定されている信用情報機関に登録されている個人情報のことです。

クレジットカードの審査では、カード会社が申込者のクレヒスを照会するため、毎月の支払いが滞りなく行われていればクレヒスは良好とされ、在籍確認なしで審査に通る可能性があります。

勤続年数が長い

転職したばかりで勤続年数が短い場合と勤続年数が長い場合では、後者のほうが継続して安定した収入があると見なされます。そのため、返済能力も高いと判断され、在籍確認なしで審査に通る可能性が高くなるでしょう。

希望限度額は低く設定する

申込書に記入された希望限度額が低い場合、在籍確認の対象になる可能性は低くなります。反対に、希望限度額が必要以上に高いと、それに見合った返済能力があるかどうか慎重に審査されるため、在籍確認の対象になる可能性が高くなるでしょう。

もし、クレジットカードの申込時に希望限度額を入力する欄がある場合は、必要最低限に設定して申し込むのがおすすめです。

キャッシング枠を設定しない

申込時に、クレジットカードで現金の借入れができる「キャッシング枠」を設定しなければ、在籍確認の対象になる可能性は低くなるでしょう。

キャッシング枠を設定すると、年収の3分の1を超える貸付を原則禁止する「総量規制」という制度の対象になります。そのため、返済能力や年収の審査が厳しくなり、在籍確認をされる可能性が高くなるのです。

キャッシング枠は、カード発行後に追加審査で申し込むことも可能なため、在籍確認を避けたい方は、申込時のキャッシング枠を0円にしておくとよいでしょう。

在籍確認なしでクレジットカードが発行されるケースは、申込書の内容やクレヒスをもとに「返済能力に問題がない」と判断されることが大きな要因といえるでしょう。一方、在籍確認される可能性が高いケースも存在するため、次の見出しで解説します。

クレジットカードの審査で在籍確認される可能性が高いケースとは?

クレジットカードを申し込んだ際に在籍確認される可能性が高いのは、以下の6つに該当するケースです。

審査の難度が高いクレジットカードに申し込んだ

クレジットカードには、年会費無料のものが多い一般カードのほか、ゴールドカードやプラチナカードなど、高額な年会費が必要となるステータスの高いものもあります。

ステータスの高いクレジットカードに申し込んだ場合、一般カードよりも返済能力が重視される傾向にあるため、在籍確認される可能性が高くなります。

クレジットヒストリーに問題がある

クレジットヒストリーに問題がある、つまり、滞納や代位弁済、債務整理などを行った情報が信用情報機関に登録されている場合は、在籍確認される可能性が高いでしょう。

このような金融事故の情報は5~10年ほど保有されるため、その間にクレジットカードの申し込みをしても信用度が低いと判断されます。審査も厳しくなることが予想されるため、在籍確認の電話がかかってくる可能性が高いのです。

転職回数が多い

転職回数が多いと「本人に何か問題があるのでは?」と疑われ、在籍確認される可能性が高くなります。過去に2回以上の転職をしている、もしくは3年以内に転職をしていることが、在籍確認の目安となるようです。

アルバイトやパートであればあまり問題にはなりませんが、会社員の方は注意しましょう。

虚偽の内容で申し込んだ

申込書に虚偽の内容がある場合、在籍確認される可能性が高くなります。

特に、実際の年収よりも大幅に増やして申告したり、他社の借入額を少なめに申告したりすると、悪質な嘘であると判断され信用度が下がり、在籍確認される可能性が高くなるでしょう。

悪意のない書き間違いだとしても、虚偽だと判断される可能性もあるため、申し込みの際は十分に注意してください。

キャッシング枠を高く設定している

クレジットカードに申し込む際に、キャッシング枠の希望限度額を上限ギリギリにすると、在籍確認される可能性が高くなります。

というのも、キャッシング枠を高めに設定するということは、カード会社側に「お金に困っている可能性が高い」という印象を与えるためです。カード会社としては、貸し倒れのリスクを回避すべく、審査を慎重に行いたいと考えるでしょう。

在籍確認を避けたいのなら、キャッシング枠は必要最低限度にするか、0円で申し込みましょう。

新規申し込みが少ない時期に申し込んだ

クレジットカードの新規申し込みが多い時期よりも、少ない時期のほうがしっかりと審査する傾向にあるため、在籍確認される可能性も高くなります。

在籍確認を避けたい場合は、ここで紹介した6つのケースに該当しないよう注意することが大切です。

クレジットカードを作りたいけれど在籍確認は避けたい

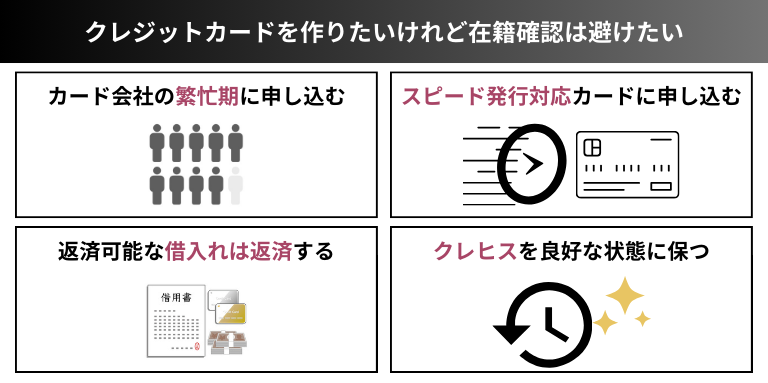

クレジットカードを作りたいが在籍確認は避けたいという場合は、以下の4つのポイントを押さえて申し込むことで、在籍確認されない可能性が高くなります。

カード会社の繁忙期に申し込む

クレジットカードの申し込み件数が増える繁忙期は、審査件数も多くなるため、カード会社が在籍確認を省略する可能性が高くなります。

社会人になったことをきっかけに、クレジットカードの申し込みをする人が増える春先や、人事異動・転勤などの多い9月頃は、カード会社の繁忙期にあたるため、在籍確認が行われない可能性が高いといえるでしょう。

スピード発行対応のクレジットカードに申し込む

申し込み当日にクレジットカードが発行される「スピード発行対応」を売りにしているカード会社の場合、在籍確認なしで審査が進む可能性があります。

申込者の状況に不安や疑問がある場合などは、在籍確認が行われますが、本人情報や過去の借入れ実績に問題がなければ、在籍確認なしでクレジットカードが発行される可能性が高いでしょう。

返済可能な借入れは返済する

キャッシングやカードローンの残債がある場合は、原則として在籍確認されるため、返済可能な借入れはクレジットカードを申し込む前に返済しておきましょう。

ただし、返済後の事務処理が終わってからでないと、信用情報機関には借入額が残った状態で登録されているため、借入れを返済してから数日間の余裕を持たせて、クレジットカードに申し込むことをおすすめします。

クレジットヒストリーを良好な状態に保つ

クレジットヒストリーが良好な状態とは、信用情報機関に滞納や債務整理などの情報が登録されていない状態をいいます。

クレジットカードを利用していても、決められた日にきちんと支払いがされていれば、問題視されることはありません。どうしても気になるという方は、自分の信用情報を問い合わせることも可能です。

その際は、株式会社シー・アイ・シー(CIC)、株式会社日本信用情報機構(JICC)、全国銀行個人信用情報センターという3つのうち、クレジットカードであればCICかJICCに問い合わせます。

インターネットで問い合わせることも可能なため、在籍確認なしでクレジットカードの作成を希望するのであれば、一度、ご自身の信用情報を確認してみるとよいでしょう。

クレジットカードの在籍確認に関するQ&A

ここでは在籍確認に関するよくある質問と回答を紹介します。