| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険・ショッピング保険が付帯する

JCBカード Wの特徴

JCBカード Wは、JCBが発行するプロパーカードです。JCBが直接発行する安心感がありながら、年会費は永年無料に設定されています。

また、JCB一般カードなどと比べてポイント還元率が2倍(常時1.0%)と高いのも特徴です。特に、スターバックスなどの「JCB ORIGINAL SERIESパートナー」を利用した場合、さらにお得になります。

申し込みは18~39歳の方限定です。ただし、一度カードを作れば40歳以降も利用可能となっています。女性向けにさらに特典を増やした「JCBカード W plus L」も用意されています。

会社概要

| 会社名 | 株式会社ジェーシービー |

|---|---|

| 設立 | 1961年1月25日 |

| 本社所在地 | 〒107ー8686 東京都港区南青山5ー1ー22 青山ライズスクエア |

| 電話番号 | 0120-015-870/0570-015-870(JCB入会ご案内専用ダイヤル) |

| 公式URL | https://www.global.jcb/ja/ |

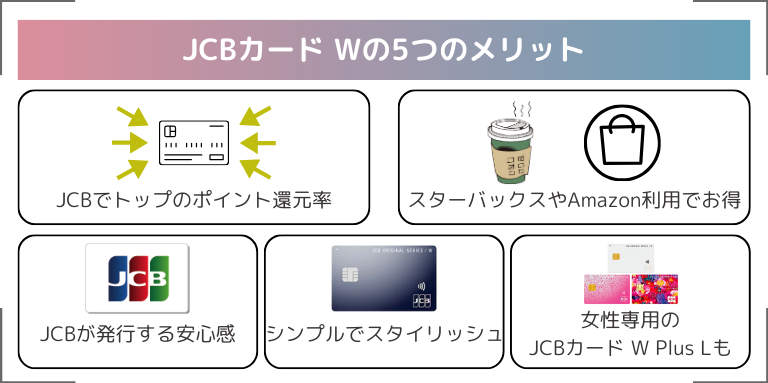

JCBカード Wの5つのメリット

ここでは、JCBカード Wの5つのメリットを紹介します。

JCBカード Wのメリット①JCBでトップのポイント還元率!

JCB一般カードは、利用額1,000円につき1ポイント付与されます。しかし、JCBカード Wは1,000円につき2倍の2ポイントが付与されるのが長所です。

また、JCBカード Wは「JCB ORIGINAL SERIESパートナー」の対象カードで、お店によってはポイント還元率が10倍になることもあります。

獲得したポイントは1ポイントあたり3~5円で交換可能です。JCBのなかでもトップの還元率を誇ります。

また、インターネットでお買い物などをする場合には、Oki Dokiランド(JCBが運営するポイント優待サイト)を経由するとポイントが最大20倍になるのも魅力です。

JCBカード Wのメリット②スターバックスやAmazonでの利用がお得!

還元率の高さが長所のJCBカード Wは、「JCB ORIGINAL SERIESパートナー」と呼ばれる優待店を利用するとさらにお得です。

例えば、スターバックスでは、スターバックスカードへのオンライン入金とオートチャージでポイントが最大11倍になります。また、ポイントアップ登録を行ってからAmazonを利用すると、JCB一般カードがポイント3倍なのに対して、JCBカード Wは4倍になるのが特徴です。

スターバックスやAmazonをよく利用する方にとっては、魅力的でしょう。

JCBカード Wのメリット③JCBが発行する安心感!

国際カードブランドには、VisaやMastercard、AMERICAN EXPRESSなどがあります。JCBもその一つで、日本で生まれた唯一の国際ブランドです。国内外約3,700万店で利用可能で、特に国内でのサービスが充実しています。

また、セキュリティにも力を入れており、紛失・盗難対策として届出から60日前までさかのぼって補償されるのが特徴です。

不正検知システムや本人認証サービスも導入されているため、安心して利用できるでしょう。

JCBカード Wのメリット④シンプルかつナンバーレスでスタイリッシュなデザイン!

JCBカード Wはカード番号や有効期限が裏面に記載されており、表面には情報の記載がありません。

そのため、シンプルでスタイリッシュなデザインを実現しています。また、後述する女性向けの「JCBカード W Plus L」では、3種類のデザインが用意されているのも特徴です。

シンプルなデザインは、セキュリティ面でも有効な対策になります。従来のクレジットカードは表面に番号や有効期限が記載されており、盗撮などで悪用される可能性がありました。

しかし、JCBカード Wでは、番号が表面ではなく裏面に記載されており、盗み見られるリスクを軽減させています。

JCBカード Wのメリット⑤女性専用の「JCBカード W Plus L」もあり!

JCBカード Wには女性専用の「JCBカード W Plus L」も用意されています。JCBカード W Plus Lは、JCBカード Wのメリットはそのままに、女性向けの特典を備えているのが特徴です。

例えば、女性特有の疾患に通常の倍額の入院保険金が支払われる「女性疾病保険」に、月額290円から加入できます。

また、毎月さまざまなプレゼント企画に参加可能です。「LINDAリーグ」と呼ばれる「@cosme」「一休.com レストラン」「ABISTE」などの女性をサポートする企業の協賛により、優待や割引特典、抽選キャンペーンなどが行われています。

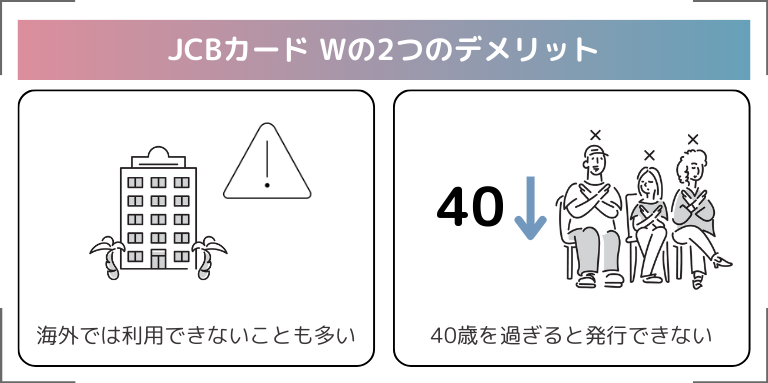

JCBカード Wの2つのデメリット

JCBカード Wには、デメリットもいくつかあります。

JCBカード Wのデメリット①海外では利用できないことも多い

Visaなどと比べると、JCBは海外での利用に強くありません。Visaのタッチ決済やMastercard®タッチ決済など、国際的に使えるタッチ決済がないのも短所でしょう。さらに、JCBカード Wは海外旅行保険の補償額が少なめです。

しかし、ハワイやグアム、韓国、台湾など日本人が多く訪れる地域では、JCBがVisaなどに劣らず十分利用できます。これらの地域へ行くことが多いのであれば、JCBカード Wでも特に不便さを感じることはないでしょう。

また、年会費が無料のものでは、海外旅行保険が付いていることのほうが少ないため、補償額が少ないことが欠点とまではいえません。

JCBカード Wのデメリット②40歳を過ぎると発行できない

JCBカード Wの申し込み条件は18~39歳で、40歳を過ぎると申し込みができません。

ただし、39歳までに申し込んでおけば、40歳以降でも年会費無料で、メリットもそのまま受けられます。 40歳を過ぎて、どうしてもJCBカード Wを持ちたい場合には、家族カードを発行する手段もあります。

子どもが18歳以上でJCBカード Wの発行ができるのであれば、家族カードを発行してもらってJCBカード Wを使うことも可能です。

JCBカード Wのポイント還元率

| ポイント還元率(常時) | 1.0% |

| 最大ポイント還元率 | 5.5%(スターバックス) |

| 付与レート | 1000円で2ポイント |

| 交換レート | 1ポイント3~5円 |

| 有効期限 | ポイント獲得月から2年 |

ポイント特約店

JCBカード Wでは、ポイント特約店を「JCB ORIGINAL SERIESパートナー」と呼んでいます。JCB ORIGINAL SERIESパートナーを利用すると、通常の利用と比べて2~10倍のポイントが付くのが特徴です。

| 特約店 | ポイント還元率 |

| スターバックス | 10倍 |

| Amazon | 4倍 |

| オリックスレンタカー | 6倍 |

| 洋服の青山 | 5倍 |

| 一休.com | 2倍 |

JCBカード Wが一番お得になるお店・サービス

JCBカード Wを一番お得に使えるのは、スターバックスです。スターバックスカードへのオンライン入金やオートチャージで、1回あたり1,000円以上入金すると、ポイントが10倍になります。

付与されたポイントは1ポイント3~5円で交換できるため、還元率としては最大10倍にもなります。

JCBカード Wの審査の難易度

JCBカード Wは、JCBが直接発行するプロパーカードです。具体的な審査基準は一切公開されていませんが、JCBが発行するクレジットカードはいわゆる「信販(信用販売)系クレジットカード」にあたり、審査は厳しめといわれています。

しかし、JCBカード Wは申し込み条件が18~39歳となっているように、若年層向けのクレジットカードです。高校生以外であれば大学生などでも申し込みができます。

JCBカード Wはこんな人におすすめのクレジットカード!

JCBカード Wがおすすめなのは、18~39歳の方です。年会費が無料で、ポイントもほかのJCBカードと比べて2倍還元され、特典も優れています。一度発行すれば、40歳以降でもそのまま使えるのも長所でしょう。

Amazonなどの「JCB ORIGINAL SERIESパートナー」を利用するとポイント還元率が高くなるため、Amazonでのお買い物が多い方にもおすすめできます。海外での利用は若干弱い面もありますが、持っておいて損のないカードです。

また、JCBカード Wの特典に加えて、女性向けの特典が備わったJCBカード W Plus Lもあることから、40歳未満の女性には特におすすめできます。

40歳以上・海外で利用したい人にはあまりおすすめできない……?

一方で、JCBカード Wをおすすめできない方もいます。まず、40歳以上の方は申し込みができません。また、海外での利用が多い方もほかのカードを選んだほうがよいでしょう。

ほかにも、一般的なJCBカードと異なり、JCBカード Wではゴールドカードへのインビテーションがありません。そのため、将来的にゴールドカードを持ちたい方も、ほかのカードをおすすめします。

JCBカード Wを上位カードや人気のクレジットカードと比較

JCBカード WをJCBゴールドカードやJCB一般カード、他社の人気カードと比較してみます。より自分に合うクレジットカードがないか、それぞれの特徴をチェックしてみましょう。

なお、JCBの発行するカードを比較した記事のほか、おすすめのクレジットカードをまとめた記事や、究極の1枚や最強の2枚に絞った記事などもありますので、カード探しにお役立てください。

JCBゴールド

| デザイン |  | ||

| 年会費(税込) | 11,000円 ※初年度無料 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 ※初年度無料 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 最高1億円 | 国内旅行 保険 | 利用付帯 最高5,000万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 空港ラウンジが無料で利用できる

- 代金が20%オフになるグルメ優待が付帯

- 最高1億円の海外旅行傷害保険が利用付帯

- 画面の割れなどが補償されるスマートフォン保険が付帯

- 上位カード「JCB ゴールド ザ・プレミア」のインビテーションが受けられる

- 最短5分でカード番号を発行

JCBゴールドは、年会費が11,000円(税込)かかり、ポイント還元率はJCBカード Wの半分です。

しかし、JCBゴールドは付帯保険が充実しており、海外旅行保険は最高1億円の補償額で、国内旅行も補償対象となっています。また、利用限度額が高く、年齢の上限もありません。付帯保険を重視したい場合にはJCBゴールドがおすすめです。

一方で、付帯保険は重視しておらず、年会費無料で利用したい場合はJCBカード Wがよいでしょう。

楽天カード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・Mastercard JCB・AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・Mastercard JCB・AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 |

- 年会費永年無料

- 基本ポイント還元率は1.0%

- SPU利用で最大17倍までポイント還元率アップ

- 海外旅行傷害保険が利用付帯

- 国際ブランドがVisa・JCB・Mastercard・AMEXの4種類から選べる

利用者の口コミ

| ポイントが貯まるお店がどんどん拡大していて、スーパーやドラッグストア、ホームセンターなど日常的に利用するお店が対象になり、ポイントが貯まりやすくなってきました。ポイント倍率アップなどのキャンペーンも頻繁に実地されているので、上手に利用すれば効率良く貯めることができます。カードを利用すると速報版でお知らせメールが届くサービスがあり、不審な支払いがないかすぐチェックできるので安心感があります。 | |

| 楽天カードに紐づけて使える独自の決済方法がいろいろあるのは便利ですが、ポイント還元率アップのための方法が、やや複雑でわかりにくく感じます。そのため、結局はカード払いか、シンプルに楽天ペイに楽天カードを紐づけて使用しています。 | |

| 楽天市場でよく買い物をするので、楽天カードで支払い、楽天銀行から引き落としをすることで、ポイントがたくさん貯まるのでとても満足しています。アプリで利用状況が確認できて、カードの支払いにポイントを使うこともできるので、困った時に助かります。アプリ内も見やすく、カード番号情報なども確認できるので、とても便利です。 楽天PAYにも連携させているので、チャージもカードで簡単にできます。 | |

| 大きなデメリットはこれといってありません。楽天グループのツールを普段使っている人にはお得なことしかないです。ただ、最近ポイント還元が改悪になっていることが少し残念なところです。カードのデザインはシンプルでいいですが、あまりカッコ良くもないので個人的にはあまり気に入っていないです。 | |

| 楽天ポイントが貯まる店舗もたくさんあるということで、1%以上のポイントが実質的に貯まります。サービス内容がずっと大きく変わらないので他のカードの比べると見劣りする部分も増えてきましたが、今でもメインカードとして十分に使えると思います。 | |

| ポイント還元が1会計ごとに変更になったのは大きなデメリットに感じます。99円以下の取りこぼしが増えてしまいました。 | |

| ポイントがたまるので楽天経済圏の人にはいい。 | |

| とくになし | |

| 地方でも楽天ポイントが貯まる店舗は多く、クレジットカードとしてもポイントカードとしても使用できます。クイックペイがついているため、アップルウォッチと連携しておけばスマホだけで外出が可能なのも便利です。 | |

| カードを利用した際、利用した店舗と金額が記載された利用メールが届くサービスがあります。最近は詐欺メールが多いため、日にちが空いてしまい利用を忘れていると「使っていないのに…」とヒヤッとすることがあります。 | |

楽天カードは、JCBカード Wと同じく年会費無料で、基本的な還元率は1.0%と同じです。

しかし、楽天カードは楽天市場で利用した場合にポイント還元率が3倍以上になります。一方で、JCBカード WはAmazonの利用でポイント還元率が4倍です。

そのため、Amazonでのお買い物が多い方はJCBカード W、楽天市場でのお買い物が多い場合は楽天カードをおすすめします。

三井住友カード(NL)

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard® |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard® |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※4.2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード(NL)はナンバーレスのクレジットカードです。JCBカード Wでは、カード番号や有効期限が裏面に記載されていますが、三井住友カード(NL)は裏面にも情報が記載されておらず、高いセキュリティを誇ります。

年会費は永年無料で、通常の還元率はJCBカード Wの半分ですが、以下の対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元されます。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

※注意事項

※対象のすかいらーくグループ飲食店

ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三なども対象

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※通常のポイントを含みます。

これらの店舗の利用が多い場合や高いセキュリティを求める場合は、三井住友カード(NL)がよいでしょう。基本的な還元率の高さを求める場合は、JCBカード Wをおすすめします。

エポスカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

- 最短で当日中にカード本体を受取可能(デジタルカードではない)

- マルイで還元率アップや割引などの優待を受けられる

- 海外旅行保険の補償内容が充実(利用付帯)

- エポスゴールドカードの年会費無料インビテーション(招待)を受けられる

- 縦型・表面ナンバーレス・エンボスレスのスタイリッシュな券面デザイン

利用者の口コミ

| エポスのポイントUPサイトを経由してネットショッピングすると、ポイントが2〜30倍になります。楽天市場やQoo10など日常的に利用するサイトが対象なのでポイ活できるのが嬉しいです。また、エポスカードを利用すると請求確定前でも明細がアプリ上にすぐ反映されるので助かっています。 | |

| アプリの読み込みが遅いところは改善してほしいです。また、新アプリになってから使いたい機能にたどり着きにくくなってしまったのも少し不便に感じます。ホーム画面に全てのメニューが一覧表示されるデザインだと、より使いやすくなると思います。 | |

| 縦型のデザインとなっているので、店舗の端末にカードを差し込んで決済するときに分かりやすいです。公式アプリも、使い勝手が良いと思います。ニコニコしているエポッケに癒されますし、毎日トランプゲームで遊ぶのが日課になっています。希望額を設定するだけで後払い決済ができるバーチャルカードも、便利です。 | |

| ゴールド以上のランクでないと、ポイントの有効期限があるのがデメリットです。たくさん決済した場合でも、ボーナスポイントがもらえないのが残念。あと、このカードを作成してしばらくしたら、エポス系の保険会社から営業電話が何度か掛かってきました。 | |

エポスカードは年会費無料で、ポイント還元率はJCBカード Wの半分です。家族がエポスゴールドカードを持っていれば、年会費無料でエポスゴールドカードへ移行できます。

また、エポスカードからエポスゴールドカードへのインビテーションがあった場合も、年会費無料になります。通常だとエポスゴールドカードの年会費は5,000円かかるため、年会費無料での移行は大きな長所でしょう。

コストをかけずにゴールドカードを持ちたい場合は、入門としてエポスカードがおすすめです。

\年会費無料!店舗受取りなら即日発行も!/

アメリカン・エキスプレス・カード(アメックスグリーン)

| デザイン |  | ||

| 月会費(税込) | 1,100円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

| デザイン |  | ||

| 月会費 (税込) | 1,100円 | 国際 ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

アメックスグリーンは、国際ブランドの一つであるAMERICAN EXPRESSの一般カードですが、年会費に13,200円(月額1100円)かかり、国内クレジットカードのゴールドカード並みの特典が受けられます。

また、アメックスグリーンは、海外での利用に強いのが特徴です。さらに、AMERICAN EXPRESSは、入会審査で国内のデータベースを使用していないため、他のカード会社で審査に落ちた方でも審査に通る可能性もあります。

海外での利用が多く、充実した付帯保険が欲しい場合は、アメックスグリーンがおすすめです。一方で、国内での利用は、JCBカード Wのほうがポイント還元率などで優れています。

JCBカード Wの申し込みから発行までの手順

1.インターネットで入会申し込みをする

2.金融機関のサイトで支払い口座を設定する

3.入会審査

4.カード発行

発行までの期間

JCBカード Wをインターネットで申し込み、支払い口座もインターネットで設定した場合は、最短5分でカード番号が発行されます。実際に手元にカードが届くまでの期間は1週間程度です。審査の状況は、入会メッセージボックスから確認できます。

必要書類を郵送して申し込みを行った場合は、必要書類がJCBに届いてからカードの発行まで1週間程度かかります。発行期間を短くしたいのであれば、インターネットでの申し込みがおすすめです。

申し込み時の注意点

申し込み時に書類の不備があると、発行までの期間が延びたり、審査に影響したりする場合があります。よくある不備としては次のとおりです。

- 本人確認書類の氏名や住所が申し込み情報と一致していない

- 本人確認書類の内容が不鮮明ではっきり確認できない

- 本人確認書類の有効期限が切れている

また、JCBの場合、本人確認書類が2種類必要です。さらに、公共料金の書類を提出する場合は、請求書や通知書ではなく、領収書を提出しなければなりません。

ほかにも、短期間に複数回クレジットカードの申し込みを行うと、審査に通らなくなる可能性があります。一度クレジットカードの申し込みを行ったあとは、6ヵ月程度、間隔を空けたほうがよいでしょう。

JCBカード Wに関するよくある質問

JCBカード Wの特徴まとめ

JCBカード Wは、18~39歳の方のみが申し込みできる限定カードです。

ポイント還元率がほかのJCBカードと比べて2倍になるほか、Amazonやスターバックスではさらにお得に利用できます。

年会費無料のため、1枚持っておいても損はありません。年齢条件にあてはまる方であれば、ぜひ申し込んでみてはいかがでしょうか。