京都銀行は、京都フィナンシャルグループの子会社で京都を中心に大阪府や奈良県、愛知県などに199の拠点を持っている地方銀行です。

その京都銀行では、おもに以下の3種類のカードローンを用意しています。

- 口座の残高不足を補う「自動融資機能」を付帯した、京都銀行カードローン<ダイレクト>

- 借入限度額が5種類から利用できる、京銀カードローンW(ワイド)

- 借り換えやおまとめなどあらゆる用途に利用できる、京銀フリーローン「グッドサポート」

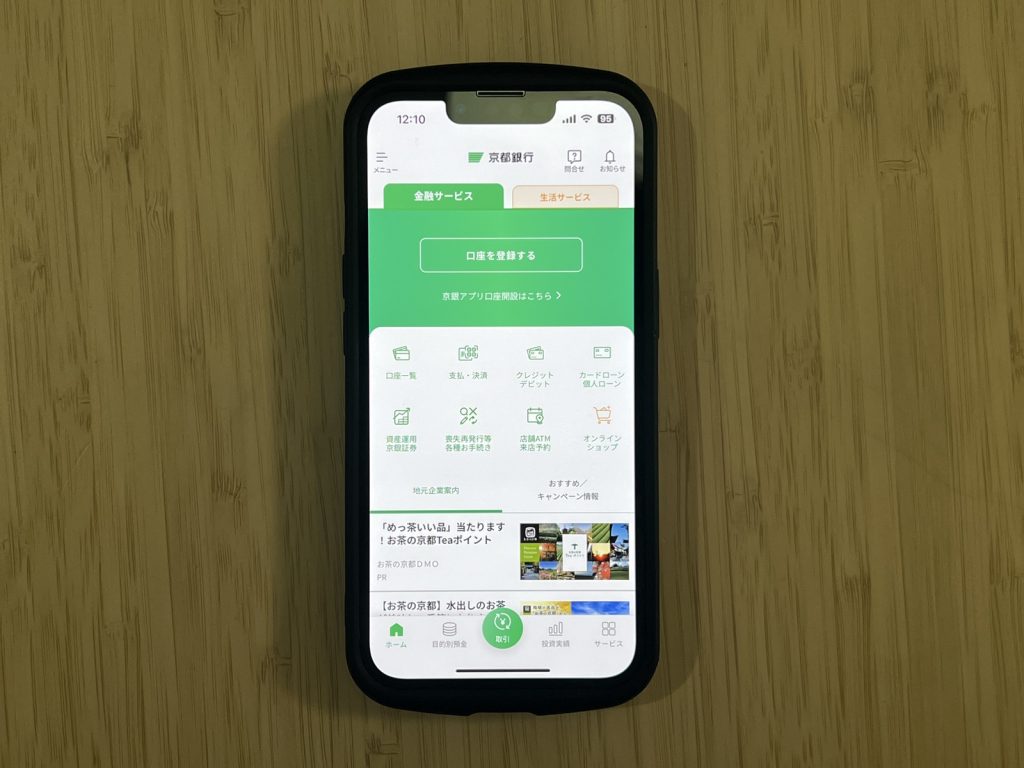

また、「京銀アプリ」を利用すれば、口座開設やカードローン契約後の借入・返済なども24時間いつでも手続きができます。

なお、利用者は京都府・大阪府・滋賀県・兵庫県・奈良県・愛知県に居住している方に限定されるため注意が必要です。

この記事では、京都銀行カードローンの特徴や審査難易度、審査に落ちる原因や対策について解説していきます。

地方銀行のカードローンは、銀行の審査に加えてアコムやSMBCコンシューマーファイナンスなどの保証会社の審査にも通過しなければいけません。

そのため、消費者金融カードローンの審査よりも通過難易度が高く、審査が不安な人にはあまりおすすめができません。

審査が不安な方は、審査通過率が公開されている大手消費者金融のカードローンに申し込むことをおすすめします。

おすすめの大手消費者金融

| アプリ | プロミス | アイフル | アコム | SMBCモビット |

|---|---|---|---|---|

| ロゴ |  |  | ||

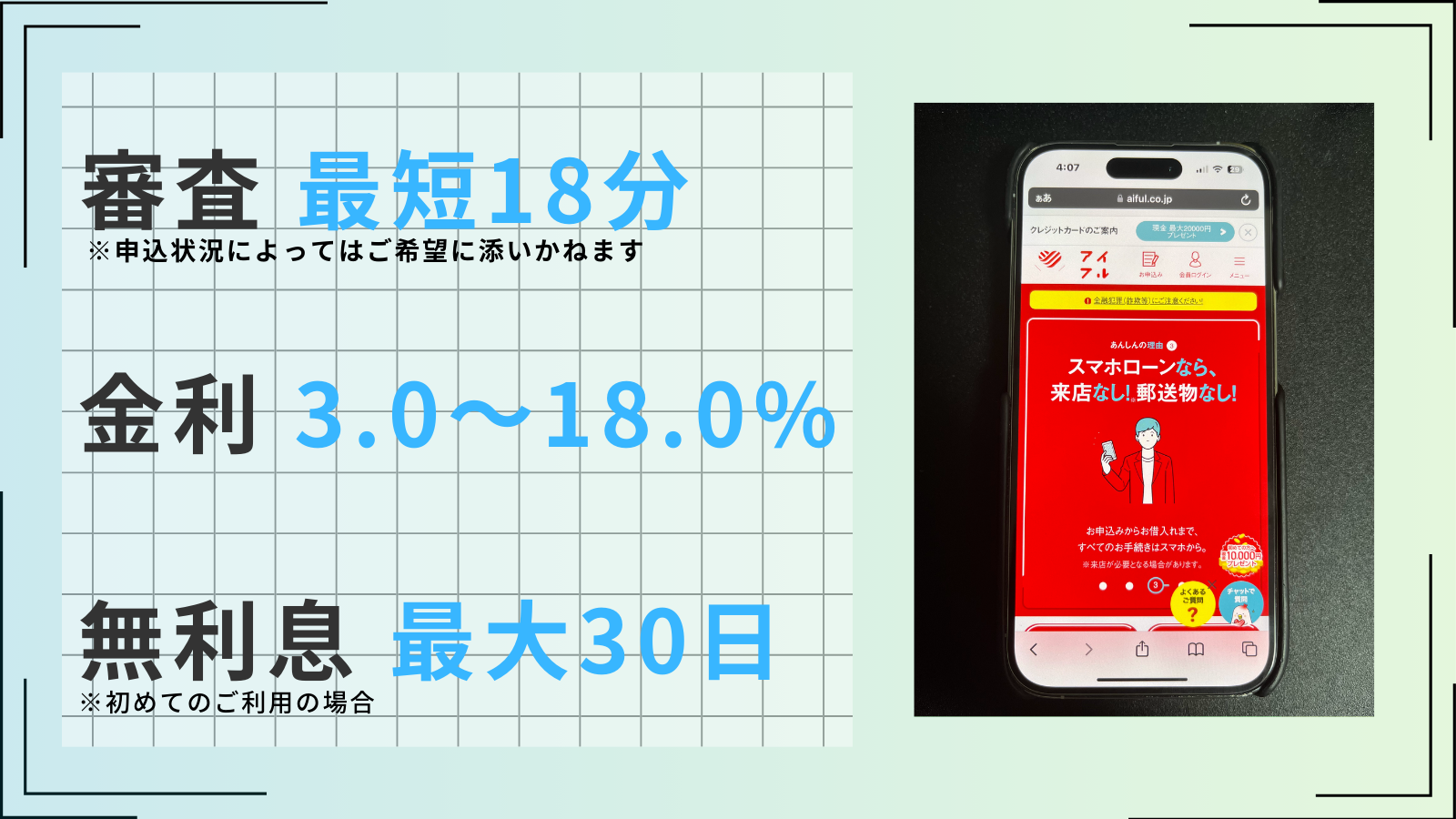

| 審査時間 | 最短3分※ | 最短18分※ | 最短20分※ | 最短15分※ |

| 無利息期間 | 最大30日間 | 最大30日間 | 最大30日間 | なし |

| 金利(実質年率) | 4.5~17.8% | 3.0~18.0% | 3.0~18.0% | 3.0~18.0% |

| 審査通過率 | 35.5%※ | 34.1%※ | 37.6%※ | 非公開 |

| 在籍確認 | 原則電話の在籍確認なし | 原則なし | 原則なし | 原則電話連絡なし |

| 限度額 | 1~500万円 | 1~800万円 | 1~800万円 | 1~800万円 |

| 特徴 | できるだけ早く借りたい人に! | 初めてのカードローンにおすすめ! | 審査通過率が高い! | 返済でVポイントが貯まる! |

| 詳細 |

※注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※お申込の状況によってはご希望にそえない場合がございます。

※契約には所定の審査があります

※アイフル月次データ(2024年8月)

※アコムマンスリーレポート(2024年8月)

※プロミス月次データ(2024年8月)

京都銀行カードローンの種類は3種類

京都銀行カードローン<ダイレクト>はアプリ対応で手軽に利用しやすく、京銀フリーローン「グッドサポート」なら借り換えやおまとめローンとしても利用可能です。

このほかにも、京都銀行では「京銀マイカーローン」「京銀教育ローン」「京銀住宅リフォームローン」といった各種ローンも取り扱っています。

京都銀行カードローン<ダイレクト>

京都銀行カードローン<ダイレクト>は、京都銀行のキャッシュカードをローンカードとして利用し、同行ATMや提携ATMにて借入ができるサービスです。

また、京銀アプリを利用することで24時間取引が可能になるうえ、京都フィナンシャルグループが運営するオンラインショップの利用ができ、クーポンやお役立ち情報などの配信もあります。

さらに、「自動融資機能」により、返済用預金口座の残高が不足する場合には自動で融資してもらえるため、公共料金やクレジットカードなどの引き落としができなかった、という事態に陥らない点も安心して利用できるポイントです。

| 金利 | 固定:年率1.9〜14.5% |

| 限度額 | 10〜1,000万円 |

| 担保・保証人 | 不要 |

| 在籍確認 | あり |

| 申込条件 | 下記を満たす方 京都府・大阪府・滋賀県・兵庫県・奈良県・愛知県に在住 20歳以上、満70歳未満 安定かつ継続した収入がある 同行でほかのカードローンの契約がない |

京銀カードローンW(ワイド)

京銀カードローンW(ワイド)は個人を対象にしたカードローンで、借入限度額は前年の年収に応じて30万円・50万円・100万円・300万円・500万円の5種類が用意されています。

なお、借入方法は「京銀ローンカードによる借入」と「自動融資」の2通りです。

| 京銀ローンカードによる借入 | ・同行および提携先ATMからの借入 ・1日50万円、1ヵ月200万円まで借入が可能 |

| 自動融資 | 指定預金口座の残高が不足する場合に、借入限度額の範囲内で自動的に融資 |

また、取引期間は1年間で、1年ごとに更新されますが、更新時の審査に通らなかった場合は継続での利用はできません。

| 金利 | 変動:年率3.975〜11.975%(平成26年4月17日時点) |

| 限度額 | 500万円 |

| 担保・保証人 | 不要 |

| 在籍確認 | 可能性あり |

| 申込条件 | 下記を満たす方 京都府・大阪府・滋賀県・兵庫県・奈良県・愛知県に在住 20歳以上、満70歳未満 安定かつ継続した収入がある 同行でほかのカードローンの契約がない |

京銀フリーローン「グッドサポート」

京銀フリーローン「グッドサポート」は最長10年まで融資を受けられるローンサービスで、他社からの借り換えやおまとめのほか、あらゆる用途で利用できます。

最大1,000万円まで借入でき、パートやアルバイト、派遣・契約社員の方でも30万円を上限に申し込み可能です。

上限金利が13.675%と京都銀行カードローン<ダイレクト>よりも低く設定されているため、より金利負担を抑えることができます。

なお、同行の普通預金口座を持っていない方でも申し込めますが、契約時までに開設が必要です。

| 金利 | 年率3.675〜13.675% |

| 限度額 | 10〜1,000万円 |

| 担保・保証人 | 不要 |

| 在籍確認 | あり |

| 申込条件 | 下記を満たすもの 京都府・大阪府・滋賀県・兵庫県・奈良県に在住 申し込み時の年齢が満20歳以上で、最終返済時の年齢が満76歳未満 安定かつ継続した収入がある オリックス・クレジット株式会社の保証を受けられる方 |

京都銀行カードローンの特徴

京都銀行カードローンは申し込みから契約までWeb完結で利用できるため、忙しい方や来店が難しい方でも利用しやすいでしょう。

また、自動融資機能が付いているため、公共料金やクレジットカードの引き落としの際に残高不足かどうか心配しなくて済みます。

さらに、借入限度額が1,000万円と、カードローンのなかでも高い限度額に設定されています。

なお、契約時には同行の口座開設が必須となりますが、京銀アプリで簡単に申し込み可能です。

申し込みから契約までWeb完結

京都銀行カードローンは、申し込みから契約までWeb完結で利用できます。そのため、契約のための来店は原則必要ありません。

契約までの手順は以下のとおりで、Web申し込みなら24時間365日受け付けています。

- Webまたは電話にて仮申し込みをする

- 仮審査後、電話・電子メール(SMS含む)・郵送のいずれかで結果を受け取る

- 必要書類をアップロードし、正式審査に進む

- 審査通過後、Web上で契約手続きを行なう

なお、京都銀行の口座を所有していない方は契約時までに開設する必要がありますが、口座の開設は「京銀アプリ」から簡単にできます。

アプリでは口座開設のほか、借入・返済・残高照会・入出金明細照会などのサービスが24時間利用可能です。

このように、京都銀行カードローンは来店不要でWeb完結に手続きが済ませられるため、忙しい方でも安心して利用できるでしょう。

自動融資機能が付いている

京都銀行カードローンには、自動融資機能が付帯されています。

自動融資機能とは、口座残高が不足した際に、不足分を補うために自動で融資される機能のことです。

例えば、公共料金やクレジットカードの引き落としがある場合、残高が不足していると引き落としができません。

そこで、京都銀行カードローン<ダイレクト>が自動で残高不足分を融資することにより、引き落としが可能になります。

そのため、預金残高が不足しがちな方やうっかり入金し忘れる方は、自動融資機能により未納・滞納といった事態を回避できるでしょう。

なお、自動融資機能は、あくまで公共料金などの引き落としで残高が不足する場合を対象としており、同行からの借入に対する返済で利用している口座残高の不足を融資することはありません。

※当行からのお借り入れのご返済に際し、ご返済用預金口座の残高が不足する場合は、自動融資いたしません。

引用:京都銀行カードローン

契約には同行の口座開設が必須になる

京都銀行カードローンは、申し込み時に同行の口座を所有していなくても申し込みが可能です。

ただし、契約までに同行の普通預金口座を開設しておく必要があります。

なぜなら、京都銀行カードローンはローンカードを発行しない代わりに、キャッシュカードがその役目を果たすからです。

契約後、借入する際は発行されたキャッシュカードを利用し、同行ATM・提携金融機関ATM・コンビニATMより取引を行ないます。

なお、口座開設は来店不要で手続きできる京銀アプリがおすすめで、利用までの手順は以下のとおりです。

- 京銀アプリをダウンロードする

- 「京銀アプリ口座開設はこちら」ボタンから開設の申し込みを行なう

- 画面にしたがい、運転免許証やマイナンバーカードなどの顔写真を撮影する

- 申込者本人の顔写真を撮影する

- 必要事項を入力し送信する

- 申し込みから最短翌営業日に、開設した口座番号がメールで届く

- 京銀アプリに口座登録を行なう

- 申し込みから2週間後に郵送されるキャッシュカードを受け取る

最大限度額1,000万円と高限度額

京都銀行カードローンの最大借入限度額は1,000万円です。これは、他社と比較しても高限度額といえるでしょう。

| 種類 | カードローン | 限度額 |

|---|---|---|

| 消費者金融 | アイフル | 最大800万円 |

| アコム | 最大800万円 | |

| プロミス | 最大500万円 | |

| 銀行 | 楽天銀行スーパーローン | 最大800万円 |

| 三菱UFJ銀行バンクイック | 最大800万円 | |

| auじぶん銀行カードローン | 最大800万円 |

なお、京都銀行カードローンは以下の条件を満たせば誰でも申し込みが可能です。

- 京都府・大阪府・滋賀県・兵庫県・奈良県・愛知県在住の方

- 申し込み時の年齢が満20歳以上、満70歳未満の方

- 安定かつ継続した収入のある方

- 同行でほかのカードローンの契約がない方

ただし、パート・アルバイト、派遣・契約社員、個人事業主、法人代表者の方は借入上限が100万円となっているため注意しましょう。

また、申込者本人に収入がない場合や年金収入のみの方、学生の方の利用はできません。

京都銀行カードローンの審査基準

結論、京都銀行カードローンの審査基準は詳しく公開されていないため、特別審査が厳しいとはいえません。

これは京都銀行に限らず、すべての金融機関は審査の詳細を公表していません。

金融機関が「審査に通りやすい」や「審査が甘い」などと謳うことは貸金業法に反するため、正規の金融機関で審査が甘いところは存在しないでしょう。

また、判断基準が一切ないわけではなく、申込条件や必要書類、保証会社などを比較することで審査難易度を窺い知ることは可能です。

さらに、大手消費者金融は審査通過率を公表しているため、審査基準の一つとして比較することで審査難易度を見極められます。

| カードローン | 審査通過率 | 申込条件 |

|---|---|---|

| 京都銀行カードローン | 非公開 | 満20歳以上で収入がある方 ※年金収入のみや学生は不可 ※パート・アルバイト、派遣・契約社員等は借入上限100万円まで |

| アイフル | 40.3% | 満20歳以上で定期的な収入と返済能力がある方 ※学生も可 |

| アコム | 40.6% | 20歳以上の安定した収入と返済能力がある方 ※学生も可 |

| プロミス | 36.9% | 18〜74歳で安定した収入がある方※ ※学生も可 |

注釈

※アコムマンスリーレポート(2024年2月)

※アイフル月次データ(2023年12月)

※プロミス月次データ(2024年2月)

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

収入が年金のみの方はお申込いただけません。

上記より、京都銀行カードローンはアイフルやアコムなどの消費者金融よりも申込条件の面で厳しいことがわかります。

申し込み条件

京都銀行カードローンの申し込み条件は以下のとおりです。

| 項目 | 条件 |

|---|---|

| 年齢 | 満20歳以上、満70歳未満 |

| 年収 | 安定かつ継続した収入 |

| 居住地 | 京都府・大阪府・滋賀県・兵庫県・奈良県・愛知県限定 |

| その他 | 同行のほかのカードローンを契約していない |

京都銀行カードローンは満20歳以上が利用できますが、年齢基準を満たしていても学生の方は申し込めません。

学生の方が入学金や授業料の支払い等に利用したい場合は、京銀教育ローンを利用するとよいでしょう。

京都銀行カードローンを利用するにあたって具体的な年収の制限はなく、パートやアルバイトの方でも継続した収入があれば申し込みは可能です。

ただし、以下のとおり借入限度額には制限がかかるため注意してください。

※パート・アルバイト、派遣・契約社員、個人事業主、法人代表者の方は、お借入限度額「100万円」を上限とさせていただきます。

引用:京都銀行カードローン 商品概要

なお、申し込みの段階ですでに京都銀行のほかのカードローンを契約中の場合は、新規での申し込みはできませんが、契約中のカードローンを解約すれば申し込み可能です。

必要書類

京都銀行カードローンを申し込むにあたって必要な書類は以下のとおりです。

- 運転免許証(所持していない場合はパスポート等)

- 外国人の方は、在留資格が記載された住民票の写し

- 前年の収入証明証(申込金額が50万円を超える場合)

- そのほか、同行が求める書類

なお、前年の収入証明書は、借入希望額が50万円以上の場合に必要です。

具体的に収入証明書として認められるのは、源泉徴収票・公的収入証明書・税務署印のある直近1期分の確定申告書などで、最新年度のものかつ証明する年度の所得が記載されたものに限ります。

ちなみに、京都銀行の普通預金口座を持っていない方は同行の口座開設が必要であり、その際に用意しておくべき書類は次のいずれかです。

- 運転免許証

- 運転経歴証明書

- 個人番号カード(マイナンバーカード)

保証会社

京都銀行カードローンの保証会社は、SMBCコンシューマーファイナンス株式会社です。

SMBCコンシューマーファイナンス株式会社は、三井住友カード株式会社の完全子会社で、消費者金融のプロミスを展開しています。

銀行の保証会社を消費者金融が担うことに違和感を覚える方がいるかもしれませんが、契約者が返済できなくなった場合に生じる銀行の貸し倒れリスクを回避するには必要なことです。

なかでも、SMBCコンシューマーファイナンス株式会社は保証事業にも力を入れており、全国の金融機関と提携しています。

そのため、過去にプロミスで滞納したり審査落ちしたりした経験がある方は、京都銀行カードローンの審査に通りにくい可能性があるでしょう。

京都銀行カードローンの返済方法

京都銀行カードローンは、借入残高に応じて一定の返済額が決まっています。

| 返済日前日時点の借入残高 | 返済額 |

|---|---|

| 2,000円以上10万円以下 | 2,000円 |

| 10万円超 20万円以下 | 4,000円 |

| 20万円超 30万円以下 | 6,000円 |

| 30万円超 40万円以下 | 8,000円 |

| 40万円超 50万円以下 | 10,000円 |

| 50万円超 100万円以下 | 20,000円 |

| 100万円超 200万円以下 | 30,000円 |

例えば、20万円を借りた場合で試算してみると、返済期間は80ヵ月で総支払額は319,178円(金利119,178円)となります。

なお、借入限度額ごとの利率は以下のとおりです。

| 借入限度額 | 利率 |

|---|---|

| 100万円以下 | 14.5% |

| 100万円超 200万円以下 | 12.5% |

| 200万円超 300万円以下 | 10.0% |

| 300万円超 400万円以下 | 8.0% |

| 400万円超 500万円以下 | 7.0% |

| 500万円超 600万円以下 | 6.0% |

| 600万円超 700万円以下 | 5.0% |

| 700万円超 800万円以下 | 4.0% |

| 800万円超 900万円以下 | 3.0% |

| 900万円超 1,000万円以下 | 1.9% |

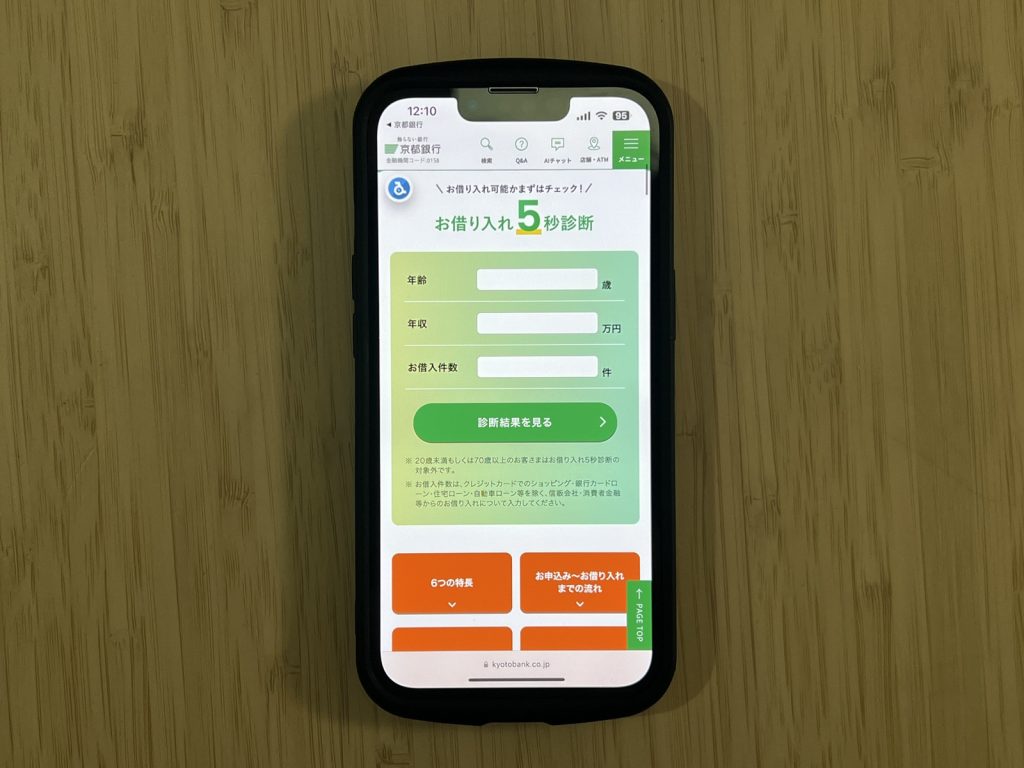

また、金利については、計算方法の記事や以下のシミュレーションをご活用ください。

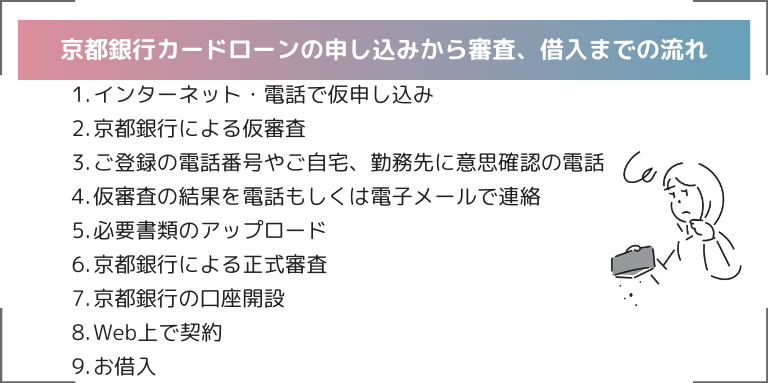

京都銀行カードローンの申し込みから審査、借入までの流れ

インターネット・電話で仮申し込み

京都銀行カードローンは、インターネットまたは電話にて仮申し込みができます。

インターネット申し込みの場合は、パソコンやスマートフォンから24時間365日いつでも申し込み可能です。

一方、電話申し込みの場合は下記の時間帯に手続きしましょう。

TEL:0120-976-889

受付時間:9時~20時(月〜金)※銀行の休業日は除く

京都銀行による仮審査

申し込みが完了すると、京都銀行による仮審査が行なわれます。

仮審査とは、書類提出や本審査に進む前段階に実施されるもので、年収や勤務先などの申込情報と信用情報を照らし合わせる機械的な審査のことです。

仮審査ではカードローンやクレジットカードの利用履歴もチェックされるため、滞納や強制解約などをされた情報が残っていた場合は審査落ちする可能性があります。

ご登録の電話番号やご自宅、勤務先に意思確認の電話

仮審査と併せて、本人確認や申し込みの意思確認を目的に、同行担当者から電話連絡が実施されるケースがあります。

申し込み時に登録した電話番号のほか、自宅や勤務先にかかってくる場合もあるため留意しておきましょう。

特に、勤務先への電話連絡を在籍確認といい、本人が申告した会社に在籍しているかを確認します。

いずれの場合も、かかってきた際にはスムーズに対応することが大切です。

仮審査の結果を電話もしくは電子メールで連絡

仮審査が完了すると、最短即日で電話・電子メール(SMS含む)・郵送のいずれかの方法で銀行から審査結果の連絡があります。

また、仮審査を通過し正式審査に進む場合は、本人確認書類等の提出に関する案内のメールが送られてくるため、内容を確認しましょう。

なお、仮審査は必ず通るわけではないため、審査を通過できなかった場合は原因を考えるとともに、ほかの借入方法を検討するとよいでしょう。

必要書類のアップロード

送られてきたメールに従い、必要書類をアップロードします。

用意すべき書類は具体的に以下のとおりです。

- 運転免許証(持っていない方はパスポート等)

- 外国人の方は在留資格が記載された住民票の写し

- 申し込み金額が50万円を超える場合は、前年度の収入証明書

- そのほか、求められた書類

なお、必要書類はあらかじめ申し込み前にそろえておくと、スムーズに手続きができます。

京都銀行による正式審査

必要書類の提出が完了すると、正式審査が実施されます。

正式審査では、申込情報と本人確認書類に相違がないか細かくチェックされ、手動で行なわれるのが一般的です。

万が一、申込内容に不備があった場合は担当者から確認の電話連絡があるか、最悪の場合審査に落とされてしまう可能性もあるでしょう。

なお、正式審査をクリアした場合は、Web上での契約手続きに関する案内メールが届きます。

京都銀行の口座開設

京都銀行の普通預金口座を持っていない方は、契約までに開設しておく必要があります。

口座を開設する際は、来店不要で手続きができる京銀アプリの利用がおすすめです。

アプリをダウンロード後、運転免許証やマイナンバーカードの顔写真と申込者の顔写真を撮影し、必要事項を入力・送信することで口座開設の申し込みが完了します。

Web上で契約

案内メールに従って、Web上で契約手続きを行ないます。

ただし、Web上での手続きが難しい場合は、郵送による手続きも可能です。

なお、京都銀行カードローンは申し込みから契約までWeb完結で手続きを済ませられますが、実際にカードローンの利用を開始すると、年2回(2月末・8月末)利用明細書が送られてくるため注意しましょう。

お借入

契約手続きが完了すると、借入ができるようになります。

同行の返済用預金口座のキャッシュカードを利用し、同行ATM・提携金融機関のATM・コンビニATMから手続きが可能です。

なお、開設した口座を京銀アプリに登録しておけば、アプリから24時間いつでもローンサービスを利用できるほか、残高や明細などの利用状況の把握や振込・振替などもスマートフォン1つでできます。

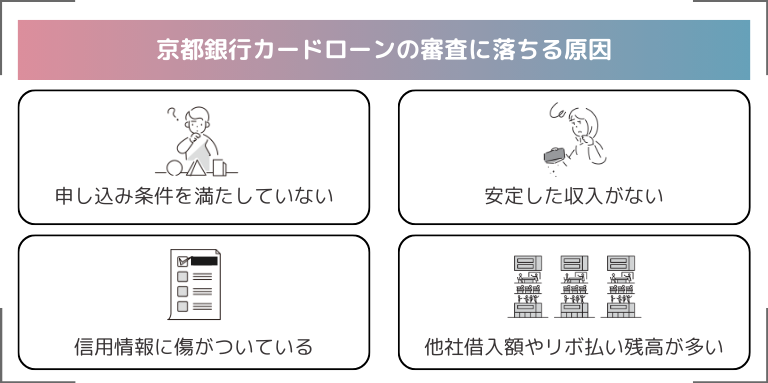

京都銀行カードローンの審査に落ちる原因

京都銀行カードローンの審査の落ちる原因として、上記画像の4つのことが考えられます。ただ、これらは京都銀行カードローンに限らず、どのカードローンに申し込む場合も注意すべきポイントです。

申し込む際は、あらかじめ上記に該当しないか確認しておきましょう。

京都銀行カードローンの申込条件を満たしていない

京都銀行カードローンの審査を通過できない原因の一つとして考えられることは、申込条件を満たしていないことです。

京都銀行カードローンには、下記のような条件が設けられています。

申込時の年齢が満20歳以上、満70歳未満の方

引用:京都銀行カードローン 商品概要

※京都府・大阪府・滋賀県・兵庫県・奈良県・愛知県にお住まいの方に限らせていただきます。

このほかにも、安定した収入があること、同行のほかのカードローンに申込時点で契約していないことも必須です。

年齢が20歳以上であっても学生であれば申し込めませんし、満70歳未満でも年金収入だけでは利用できないなど細かい条件が指定されているため、申し込む前に必ず自分が条件を満たしているか確認しましょう。

安定した収入がない

京都銀行カードローンの審査に通過するには、安定した収入が欠かせません。

申込条件には以下のような記載があります。

安定かつ継続した収入のある方

パート・アルバイトの方など、収入があれば、どなたでもお申込可能※パート・アルバイト、派遣・契約社員、個人事業主、法人代表者の方は、お借入限度額「100万円」を上限とさせていただきます。

引用:京都銀行カードローン 商品概要

収入があれば誰でも申し込めるとはいえ、「パート・アルバイト、派遣・契約社員、個人事業主、法人代表者」に該当する方は100万円までしか利用できない制約があります。

そのため、京都銀行カードローンの収入に対する審査は他社と比較しても厳しい傾向にあるといえるでしょう。

過去に延滞や滞納をして信用情報に傷が付いている

京都銀行カードローンに限らず、信用情報に傷が付いている状態では審査に通過することができません。

信用情報に傷が付くとは、いわゆるブラックリストに載ることを意味し、以下のような状態を経験したことがあるということになります。

- クレジットカードの支払い滞納

- カードローンの返済遅延

- 債務整理

- 自己破産 など

銀行や貸金業者は審査の際に信用情報機関に照会することで、返済能力に問題がないか判断しており、上記の情報も一定期間登録されているため知られてしまいます。

つまり、ブラックリストに載った状態では返済能力がないとみなされ、審査に落ちてしまうのです。

信用情報は開示請求を行なうことで内容を確認できるため、心配な方はカードローンの申し込み前に調べておくとよいでしょう。

他社借入額やリボ払い残高が多い

他社借入やリボ払い残高が多いことは、経済的に余裕がないとみなされることにつながるため、京都銀行カードローンの審査にも不利に働くでしょう。

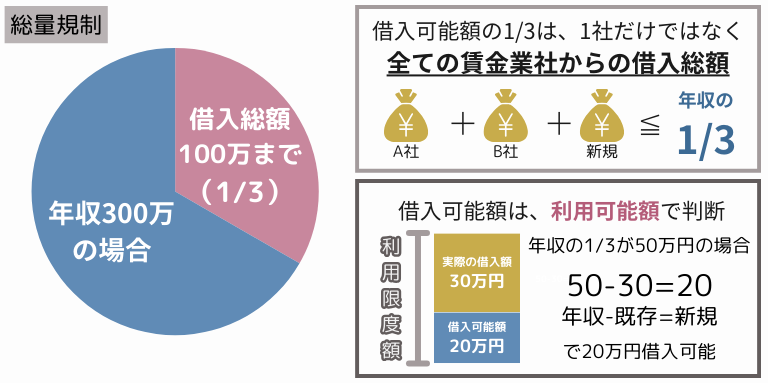

貸金業法では、総量規制により貸付は年収の3分の1までとされており、他社借入数が多いと総量規制を逸脱してしまうリスクが懸念されます。

一方、銀行は総量規制には該当しないものの、多重債務者の抑制に向けて総量規制と同様の基準で貸付額を調整しているのが実情です。

そのため、審査に通過するには他社借入は少ないほうがよいですし、申し込みの際はなるべく京都銀行カードローン1本に絞ることが望ましいといえます。

また、リボ払いは月々の支払い金額が一定になる反面、支払い意識の薄れや支払いの長期化といった側面があるため、返済能力が低いと判断されかねないでしょう。

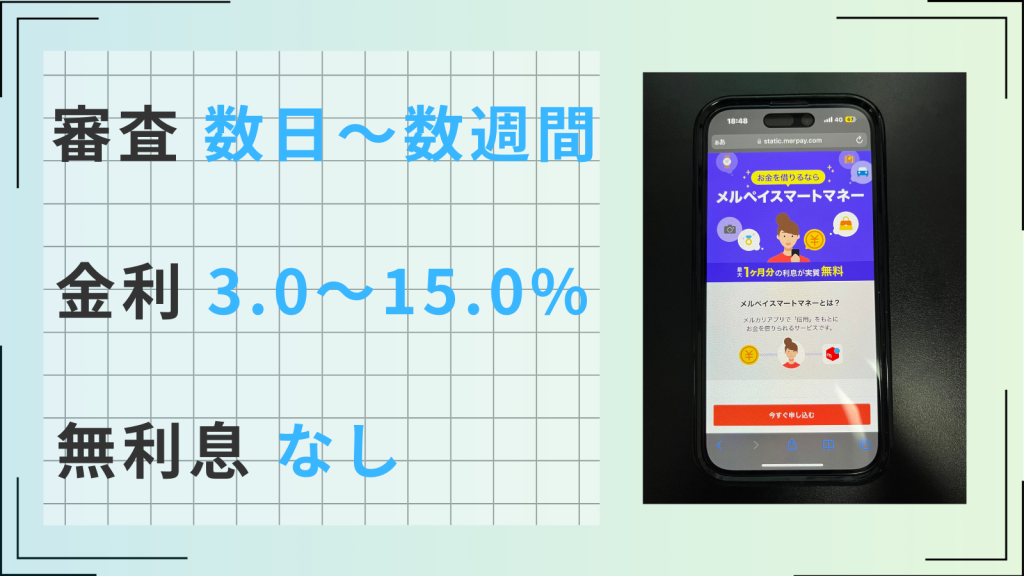

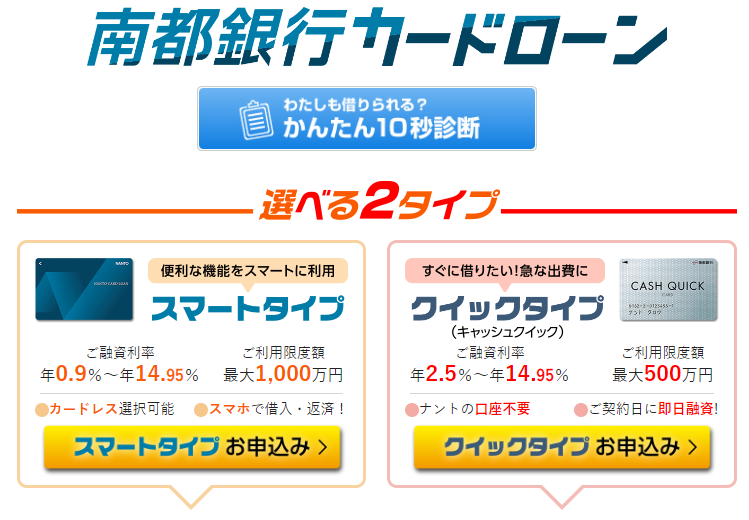

京都銀行カードローンを人気のカードローンと比較

最後に、京都銀行カードローンと他社のカードローンを比較します。

カードローンの比較項目は、おもに以下の4点です。

- 金利

- 融資時間

- 無利息期間

- 在籍確認や郵送物の有無

低金利と銀行ならではの安心感のもとに利用したい場合は、三菱UFJ銀行バンクイックなどの銀行カードローンがおすすめです。

一方、少しでも早くに融資を受けたい場合は、アイフルやアコムといった消費者金融カードローンが適しています。

また、消費者金融カードローンは無利息期間を設けていたり、在籍確認を原則実施していなかったりと利用しやすいメリットも豊富です。

利用条件や金利などを確認し、自分に合ったカードローンを選びましょう。

| ローン | 京都銀行 | アイフル | アコム | プロミス | 楽天銀行スーパーローン | 三菱UFJ銀行バンクイック | au じぶん銀行 |

|---|---|---|---|---|---|---|---|

| ロゴ |  |  |  |  |  | ||

| 融資時間 | 数日~2週間 | 最短18分※ | 最短20分※ | 最短3分 | 最短翌日 | 最短翌日 | 最短1時間 |

| 審査通過率 | 非公開 | 40.3% | 40.6% | 36.9% | 非公開 | 非公開 | 非公開 |

| 金利(年率) | 年1.9〜年14.5% | 年3.0~年18.0% | 年3.0~年18.0% | 年4.5~年17.8% | 年1.9~年14.5% | 年1.4%~年14.6% | 年1.48~年17.5% |

| 無利息期間 | なし | 最大30日 | 最大30日 | 最大30日 | ー | なし | なし |

| 在籍確認 | あり | 原則なし | 原則なし | 原則電話の在籍確認なし | あり | あり | あり |

| 詳細 | ー |

注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※お申込の状況によってはご希望にそえない場合がございます。

※アコムマンスリーレポート(2024年2月)

※アイフル月次データ(2023年12月)

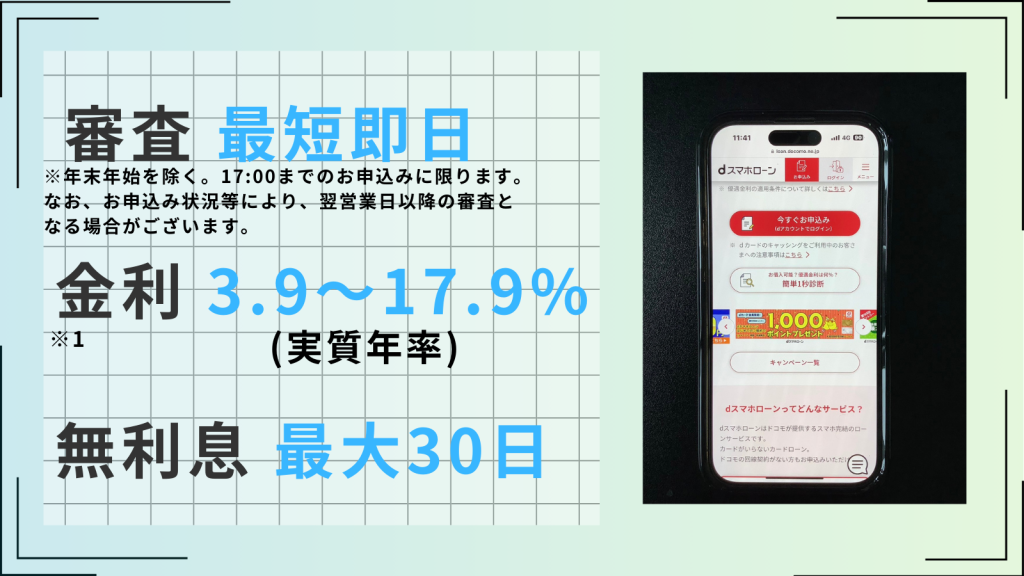

※1ドコモ回線やその他ドコモサービスのご利用状況に応じて、最大年率3.0%の金利優遇が適用されます。適用条件詳細はこちら

※2 年末年始を除く。17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

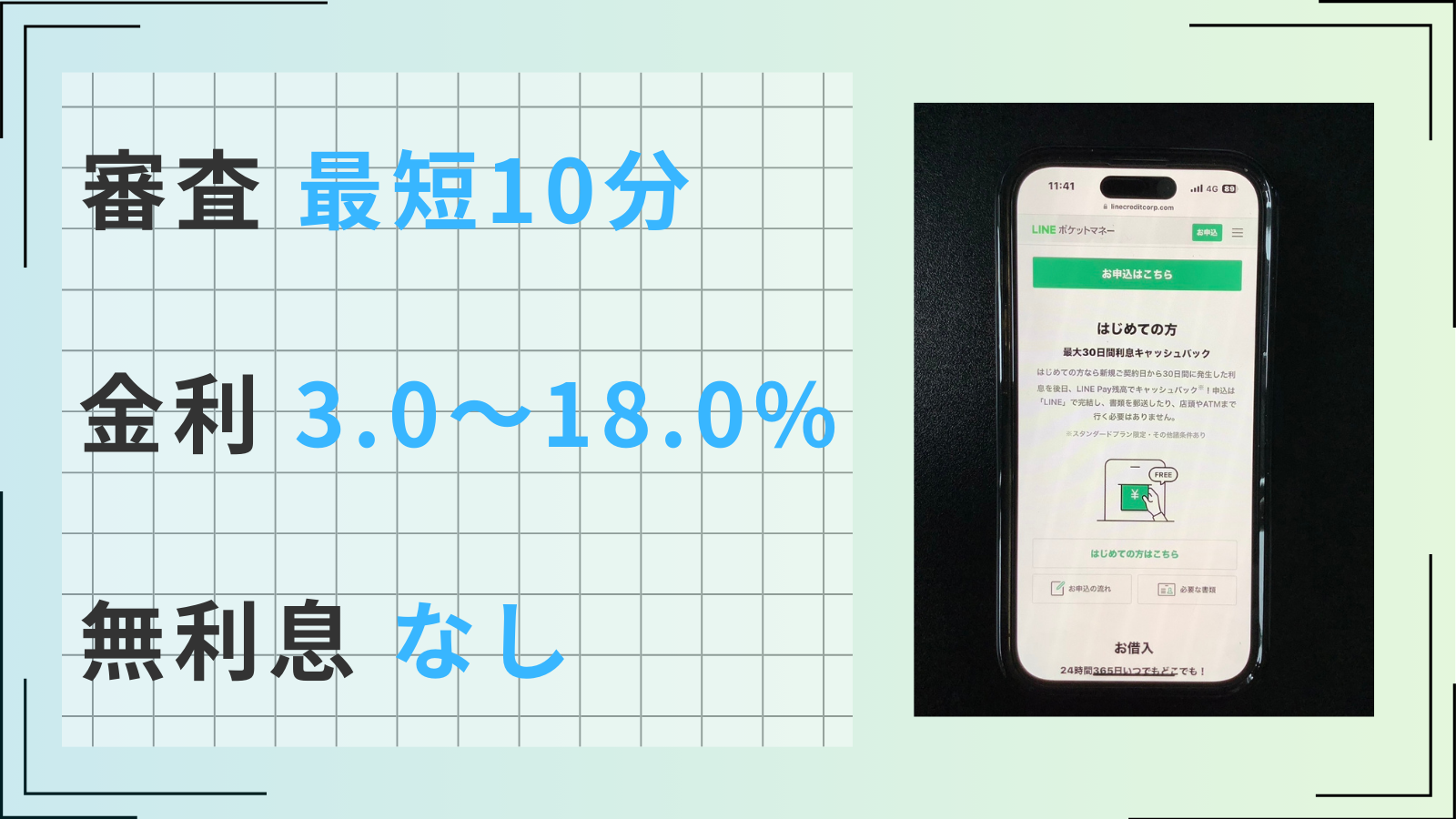

※3ご契約には審査があります。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

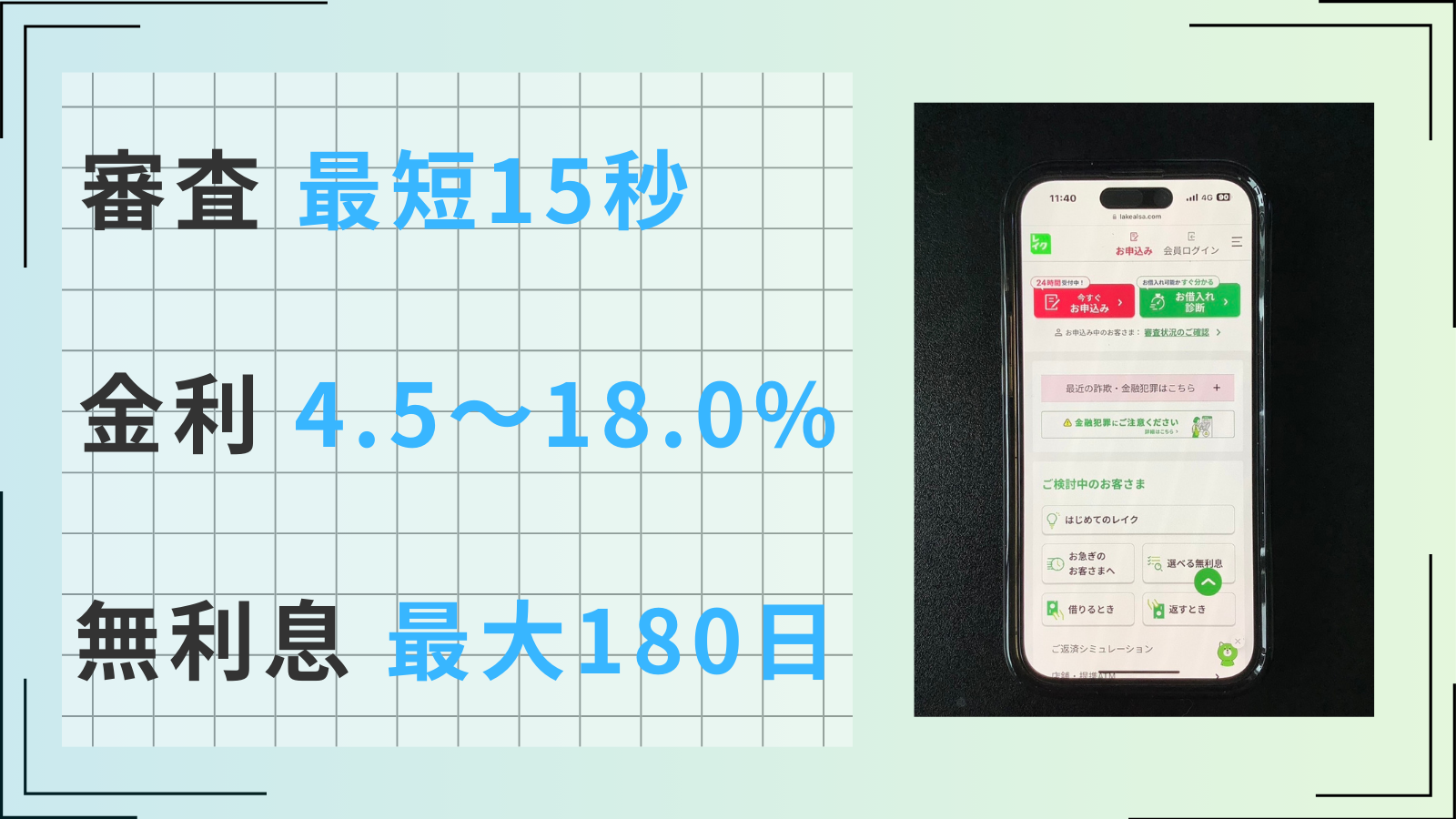

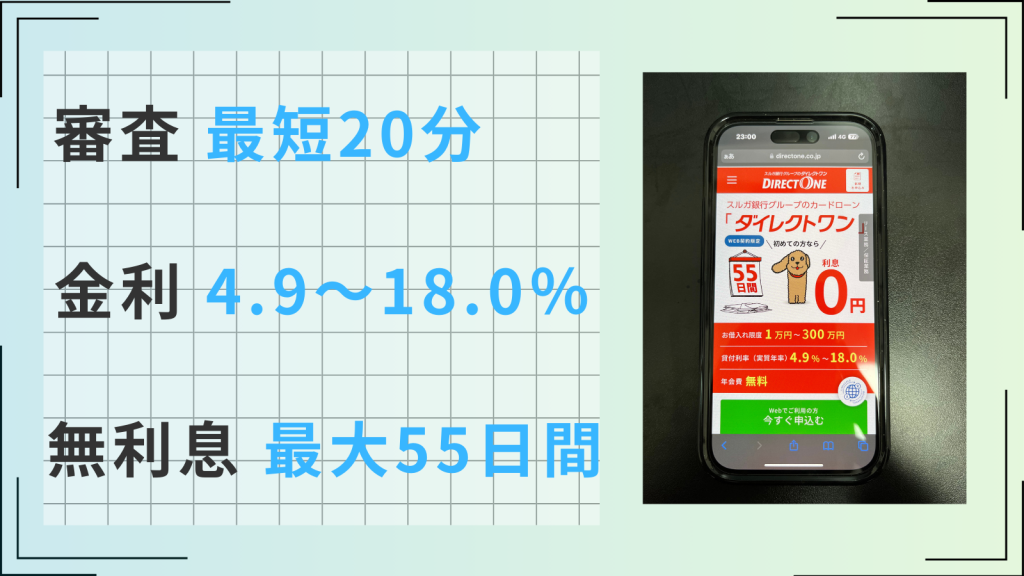

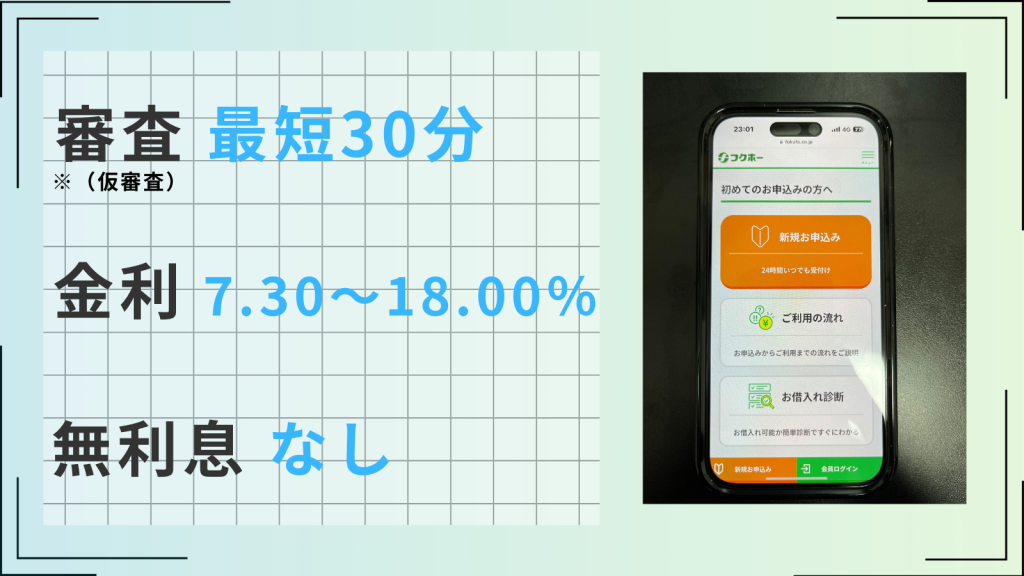

アイフル

| 審査時間 | 最短18分 | 融資時間 | 最短18分 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 大手唯一の銀行グループではない独立した消費者金融

- 初めての利用なら最大30日間利息0円

- 最短18分で審査が完了するスピード審査

- Web申込後に電話連絡で優先的に審査

- 在籍確認は原則なし、郵便物は一切なし

- 50万円までなら収入証明不要

※お申込の状況によってはご希望にそえない場合がございます

アイフルはWebからなら24時間365日いつでも申し込みができ、申し込みから最短18分で融資を受けられます。

契約手続きのために来店する必要はなく、カードの受け取り方法は「カードレス」を選択し、口座振替登録を済ませれば、郵送物が自宅や職場に届くこともありません。

その際、本人確認方法は「スマホでかんたん本人確認」もしくは「銀行口座で本人確認」を選択しましょう。

カードレスで利用できれば周囲に借入がバレるリスクが低くなるため、誰にも知られたくない場合は公式アプリの利用がおすすめです。

アイフルの公式スマホアプリなら、申し込みから返済までアプリだけで行なえることはもちろん、アイコン着せ替え機能があるため万が一スマートフォンを見られてもバレないでしょう。

アコム

| 審査時間 | 最短20分※1 | 融資時間 | 最短20分※1 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 初めての利用なら最大30日間利息0円

- 最短20分で審査が完了するスピード審査※1

- 年会費無料のクレカも作れる

- 郵送物は原則なし

- 原則、お勤め先へ在籍確認の電話なし

※1.お申込時間や審査によりご希望に添えない場合がございます。

アコムは以下のように最短2ステップで、申し込みから最短20分で融資が受けられます。

| STEP1 | ・「今すぐお申し込み」ボタンから申し込む ・本人確認書類を提出し、審査に進む |

| STEP2 | ・審査結果をメールで受け取る ・受信したメールから契約手続きに進む |

なお、契約完了後、借入方法に「振込で借りる」を選択した場合、その口座が楽天銀行であれば最短10秒でお金が振り込まれます。

また、より手軽にアコムを利用したい方は、アコムの公式アプリ「myac」の利用もおすすめです。

「myac」では運転免許証や収入証明書の写真を撮るだけで提出でき、アプリ上で本人確認を済ませられます。

さらに、セブン銀行ATMにてQRコードを読み込むことにより、カードレスで借入・返済も可能です。

※注釈

※1.お申込時間や審査によりご希望に添えない場合がございます。

※2.アコムマンスリーレポート

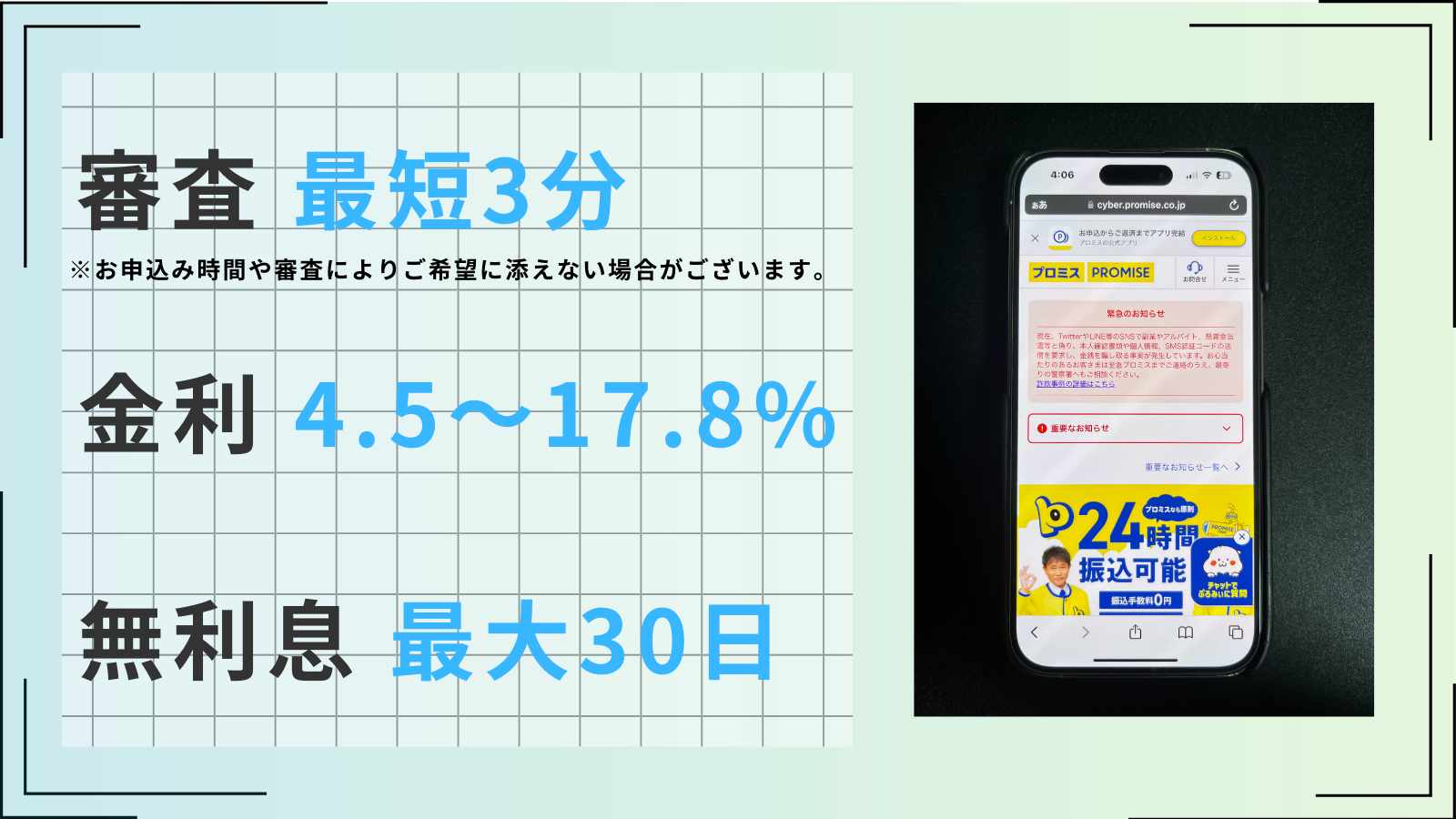

プロミス

| 審査時間 | 最短3分※ | 融資時間 | 最短3分※ |

| 無利息 | 最大30日 | 実質年率 | 4.5~17.8% |

| 在籍確認 | 原則電話 連絡なし | 限度額 | 1~500万円 |

- 審査~借入まで業界最速の最短3分で完了

- 初めての借入から最大30日間利息0円

- 上限金利が17.8%と大手他社よりも低い

- 原則電話による在籍確認なし、郵便物は一切なし

- 数少ない18歳から利用可能なカードローン

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスは、Web申し込みなら最短3分で融資を受けられることが最大の強みです。

また、借入の際はインターネット振込を選択することで、最短10秒程度で指定口座に振り込まれるため、急いでいる方も利用しやすいでしょう。

プロミスの申込条件は「年齢18〜74歳のご本人に安定した収入のある方」で、高校生でなければ学生でも利用可能です。

年金収入のみの場合は利用できませんが、上限が74歳までであることを考慮すると、「20歳以上70歳未満で、学生不可」を掲げる京都銀行カードローンよりも、幅広い属性の方が利用しやすいといえます。

さらに、女性専用ダイヤル「レディースコール」が完備されているなど、申込者が利用しやすい環境が整っているのが特徴です。

※詳細

※お申込み時間や審査によりご希望に添えない場合がございます。

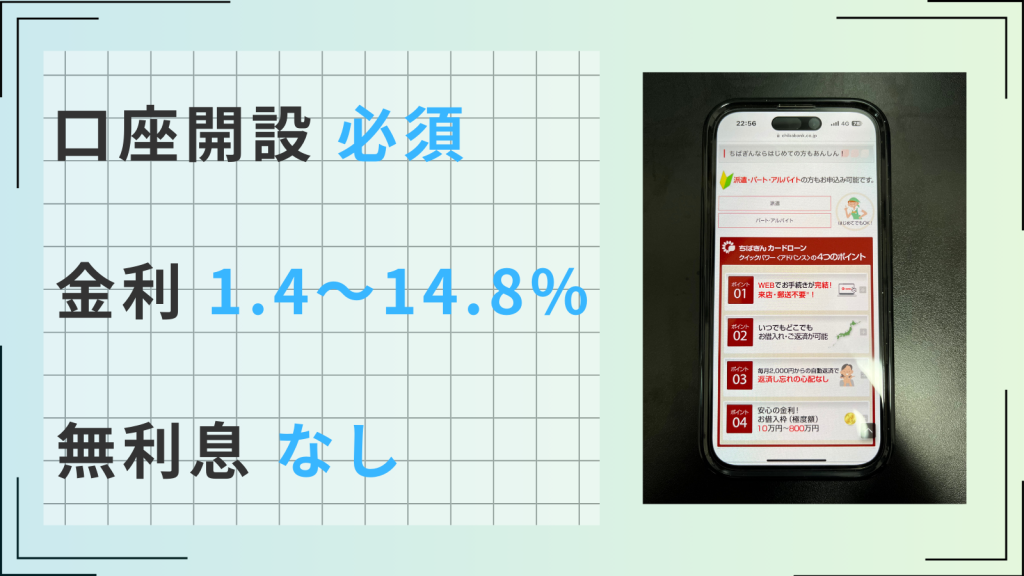

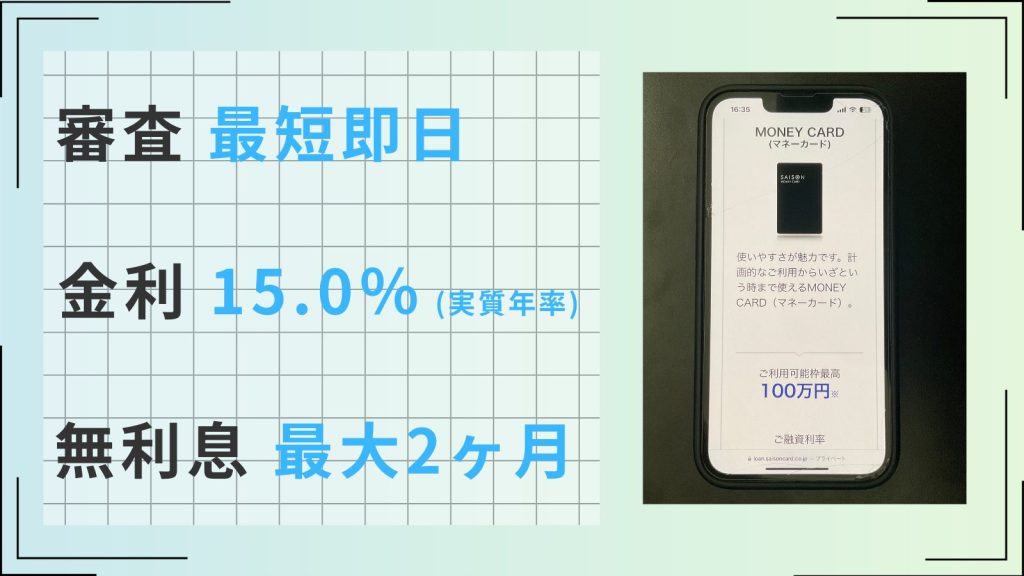

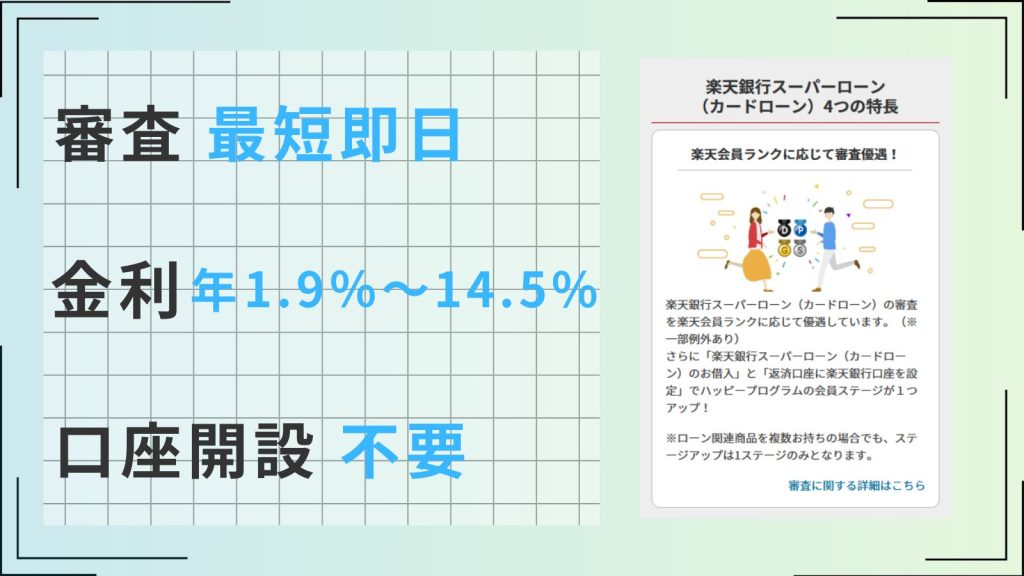

楽天銀行スーパーローン

| 審査時間 | 最短即日 | 融資時間 | 最短翌日 |

| 無利息 | ー | 実質年率 | 1.9~14.5% |

- 楽天会員ランクに応じて審査で優遇される※一部例外あり

- 入会することで楽天ポイント1,000ポイント付与される

- キャンペーン利用で楽天ポイントをもらいながら借り入れられる

- スマートフォンから24時間いつでも簡単に申し込み可能

- 融資限度額が最大800万円と高め

楽天銀行スーパーローンのメリットは、楽天会員であれば会員ランクに応じて審査が優遇されることです。

また、楽天銀行スーパーローンでの借入がある方が、楽天銀行口座を返済口座に設定すると、ハッピープログラムのステージが1ランクアップします。

楽天銀行スーパーローンは、申し込みから契約までWeb完結に手続きができ、24時間365日ATM・パソコン・スマートフォンから借入・返済できます。

なお、金利は京都銀行カードローン<ダイレクト>と同じ年率1.9〜14.5%です。

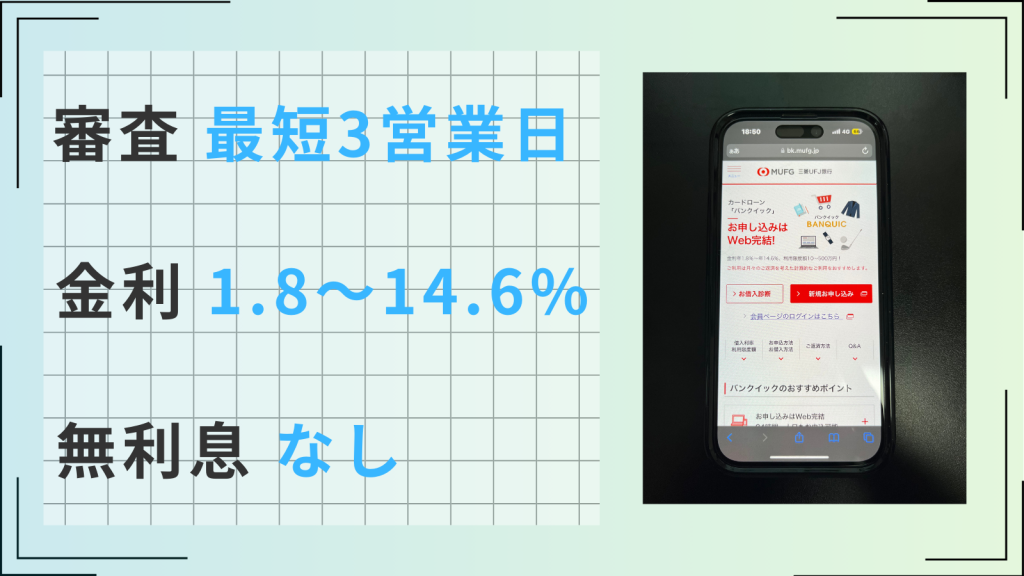

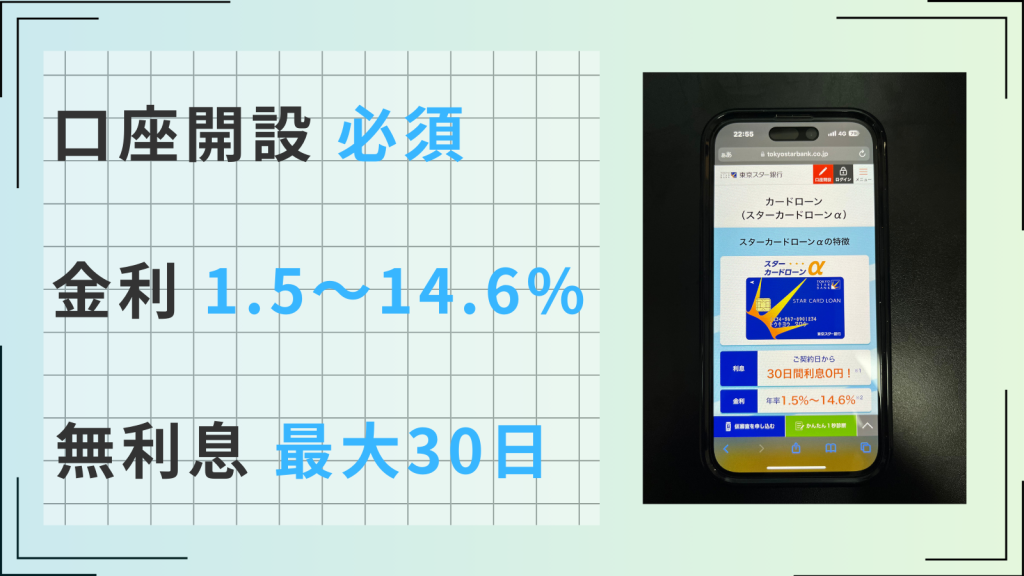

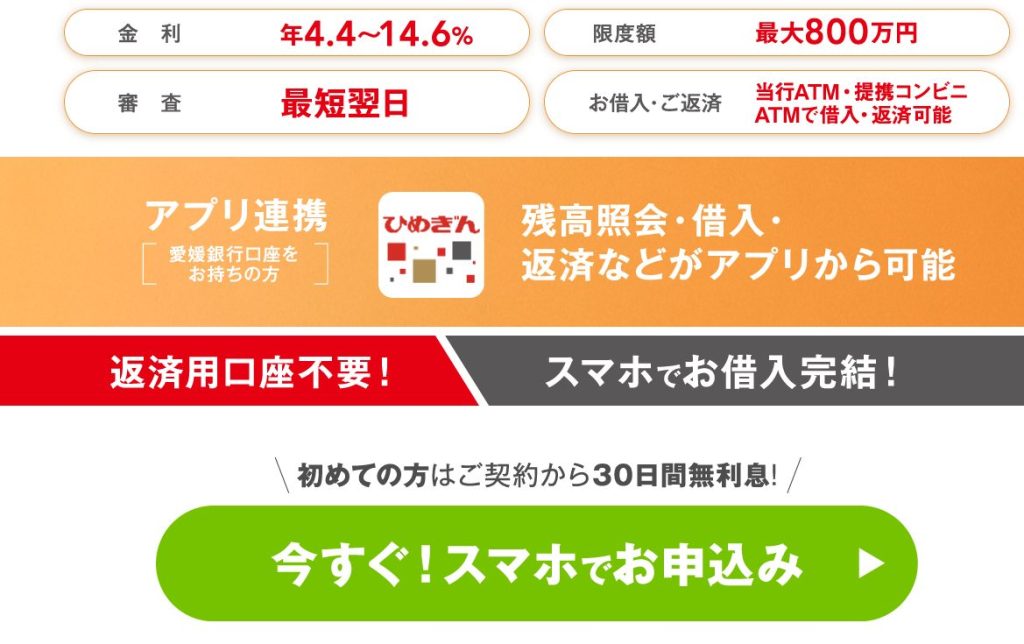

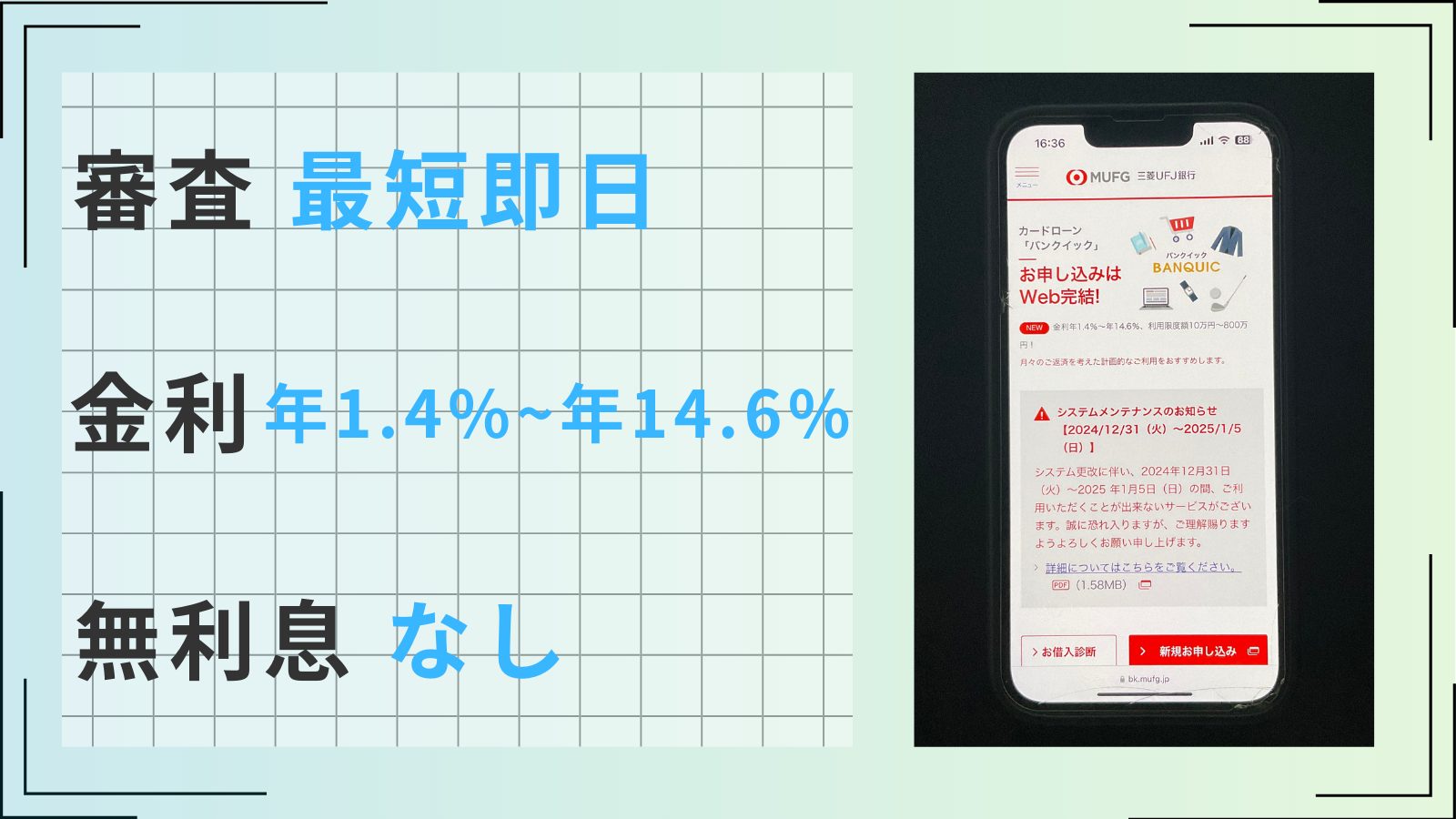

三菱UFJ銀行バンクイック

| 審査時間 | 最短即日 | 融資時間 | 最短翌日 |

| 無利息 | ー | 実質年率 | 年1.4%~年14.6% |

- 最短即日で審査が完了するためスピード感抜群

- 借入金利が年1.4%~年14.6%で消費者金融と比べ負担が少ない

- 希望に合わせて返済日を決められる

- 便利な専用アプリあり

- 三菱UFJ銀行の口座がなくても借入可能

三菱UFJ銀行の「バンクイック」は、年率年1.4%~年14.6%で800万円まで借入できるカードローンサービスです。

申し込みは24時間・土日でもWeb完結で利用できるため、平日忙しい方でも利用しやすいでしょう。

また、三菱UFJ銀行の普通預金口座がなくても利用可能で、三菱UFJ銀行・提携コンビニATMの利用手数料が無料であることに加え、専用アプリで利用状況を把握しながら取引できるなど、メリットも豊富です。

さらに、最小返済額は月1,000円と、初めて利用する方でも安心できます。

そのほか、審査結果は最短即日で回答してもらえるといったスピード感もメリットの一つですが、一方で、契約後にローンカードをテレビ窓口もしくは郵送にて受け取らなければならない※ことには注意が必要です。

※三菱UFJ銀行の普通預金口座をお持ちの方(「口座あり」ボタンから申し込み)で、 運転免許証またはマイナンバーカードでオンライン本人確認を実施される場合は、カードレスをお選びいただけます。

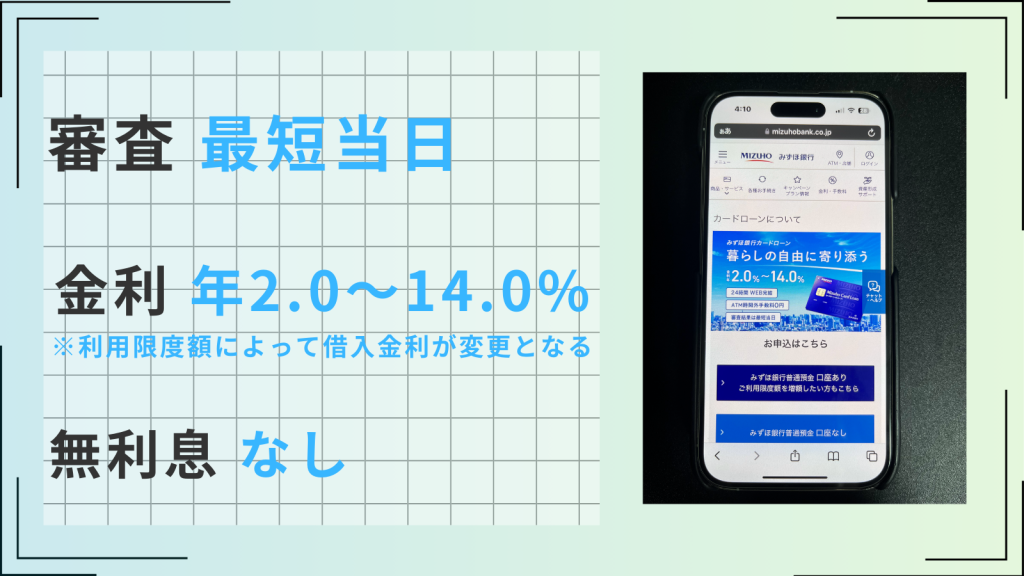

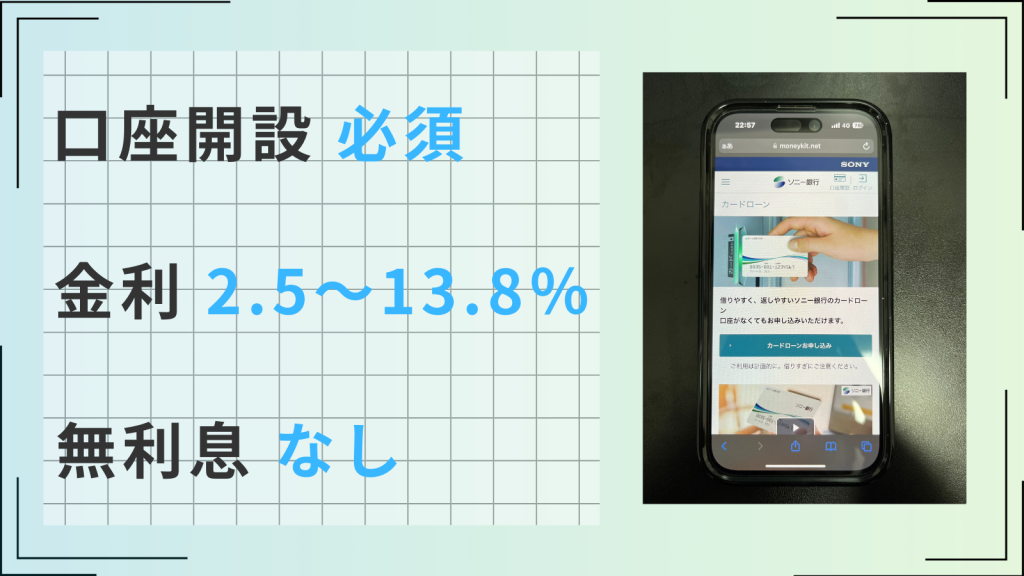

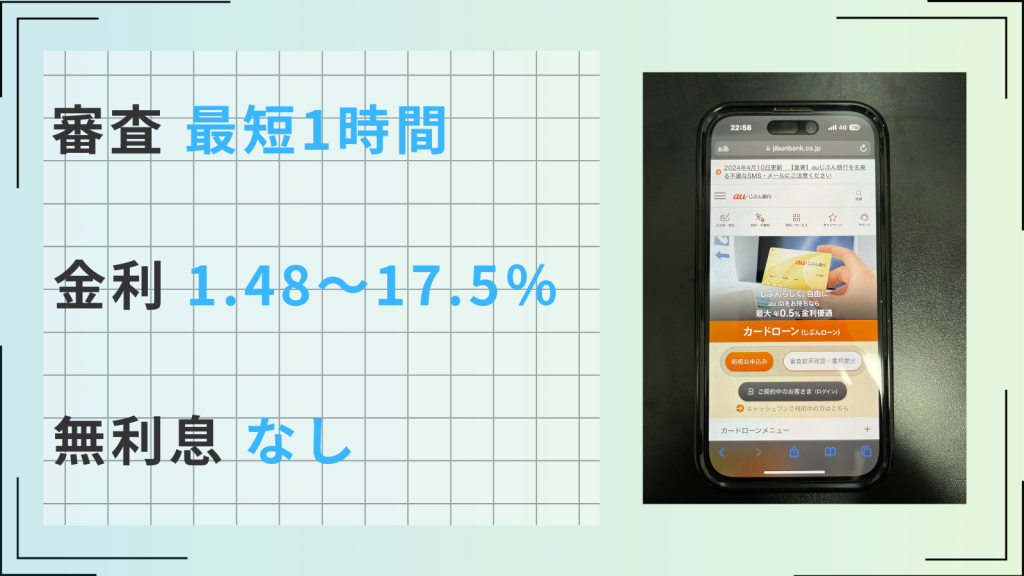

au じぶん銀行カードローン

| 審査時間 | 最短1時間 | 融資時間 | 最短即日 |

| 無利息 | なし | 実質年率 | 1.48~17.5% |

- au IDを持っている方なら最大0.5%金利が優遇される

- 返済日が自由に選べる

- 口座を開設する必要がない

- 24時間インターネットから申し込めて郵送物なしで利用できる

- 借り換えでの利用も可能

auじぶん銀行カードローンは、以下のようにau IDを持っている方であれば最大年0.5%の金利優遇が受けられる特典があります。

| 通常金利 | 年率1.48〜17.5% |

| au IDを持っている方 | 0.1%優遇 |

| au IDを持っていて、かつ他社からの借り換えの方 | 0.5%優遇 |

また、申し込みは来店不要でWeb完結に対応しており、最短即日で融資を受けられることもポイントです。

さらに、1,000円単位で必要な分だけ借入できるうえ、提携ATMなら利用手数料がかかりません。

なお、au じぶん銀行カードローンは同行の口座を所有していなくても利用できますが、口座を持っていれば、返済を引き落としにできたり、毎月一定額を他行口座から入金できたりするなどより便利に活用できます。