JCBゴールド ザ・プレミアは、JCBゴールドを上回るステータスを持つ、選ばれた方のみが加入できる招待制カードです。

JCBゴールドにはない、ハイステータスにふさわしい豪華な特典が提供されます。

- プライオリティ・パスが無料付帯

- JCB独自の京都ラウンジが利用可能

- 豪華なグルメおよびホテルの優待が楽しめる

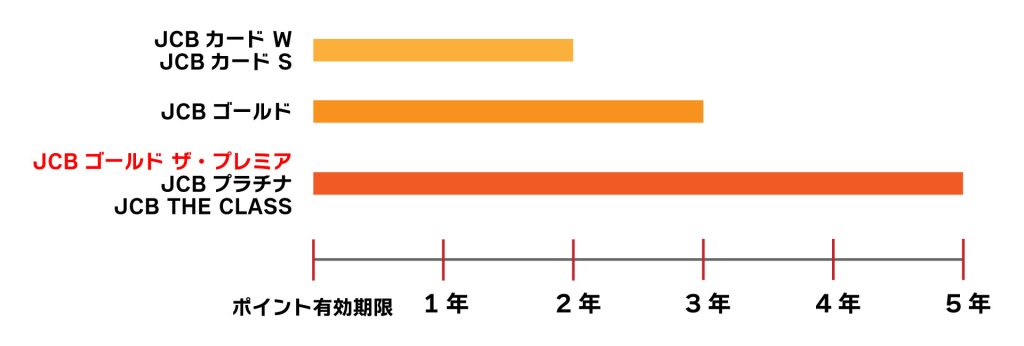

- ポイントの有効期限が5年間と長い

JCBゴールドの利用を積極的に行なえば、JCBゴールド ザ・プレミアを手にする機会が得られます。招待(以下インビテーション)を受けるための条件は下記2つです。

1.2年連続でJCBゴールドを年間100万円以上、利用する(月額約9万円)

2.MyJCBにおいて受信可能なメールアドレスを登録

なお、招待の条件改定が来年(2025年の招待)から実施されます。

2024年の3月上旬までにインビテーションが来なかった方は必ず下記を確認しておきましょう。今年までは(1)のみでしたが、2025年からは(2)の条件が増えます。

2025年のご招待(2025年2月下旬~3月上旬頃予定)より、JCBゴールド ザ・プレミアの招待条件が改定となります。

JCBゴールドのショッピング利用合計金額が、以下のいずれかに該当する方

(1)2年間連続で100万円(税込)以上ご利用の方

引用:JCBゴールド ザ・プレミア

集計期間:2022年12月16日(金)~2023年12月15日(金)、2023年12月16日(土)~2024年12月15日(日)

または

(2)1年間で200万円(税込)以上ご利用の方

集計期間:2023年12月16日(土)~2024年12月15日(日)

JCB ゴールド ザ・プレミアの特徴

| デザイン |  | ||

| 年会費(税込) | 11,000円+5,500円 ※前々年の利用合計金額が100万円以上の場合5,500円は無料 | 国際ブランド | JCB |

| 還元率 | 0.5~5.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | ー |

| デザイン |  | ||

| 年会費 (税込) | 11,000円+5,500円 ※前々年の利用合計金額が100万円以上の場合5,500円は無料 | 国際ブランド | JCB |

| 還元率 | 0.5~5.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | ー |

JCBゴールド ザ・プレミアはJCBゴールドよりも上位に位置づけられるカードです。

ただし、直接の申し込みはできず、インビテーションを受けた方のみが加入できます。プライオリティ・パスの無料提供や宿泊・グルメの優待など、ハイステータスなカードにふさわしい豊富な特典が魅力です。

年会費は、JCBゴールドの11,000円(税込)にサービス年会費5,500円(税込)が加わります。しかし、年間のカード使用額が100万円を超えると、サービス年会費は免除され、JCBゴールドと同じ年会費で利用できます。

さらに、家族カードは1枚無料で発行でき、家族会員も年会費なしで本会員と同様の特典を受け取れる点も大変お得です。

会社概要

| 会社名 | 株式会社ジェーシービー |

|---|---|

| 設立年月 | 1961年1月25日 |

| 本社所在地 | 東京都港区南青山5ー1ー22 青山ライズスクエア |

| 電話番号 | 0120ー015ー870 |

| 公式URL | https://www.global.jcb/ja/ |

JCB ゴールド ザ・プレミアの10つのメリット!ゴールドカード最上級の優待サービスが付帯

JCB ゴールド ザ・プレミアは、国内・海外600都市を超えるラウンジを無料で利用できる「プライオリティ・パス」や、人気店が即時予約できる「グルメルジュ」が最大のメリットです。

それに加えて、最大1億円補償の海外旅行保険が付帯されています。

またポイント有効期限が5年であるため、Amazonやスターバックスコーヒーでのお買い物がお得にできるだけでなく、マイルも貯まりやすくなるでしょう。

- 通常429米ドルのプライオリティ・パスが回数無制限で無料付帯

- 最高ランクのJCB THE CLASSのインビテーションが受けられる

- JCBスターメンバーズで最大2倍までポイント還元率がアップ

- 人気店が即時予約できるグルメルジュが利用可能

- 人気ホテルや旅館を優待価格で予約できるJCBプレミアムステイプランが利用可能

- ポイント有効期限が5年まで延長

- JCBスマートフォン保険が無料付帯

- 最大1億円補償の海外旅行保険が付帯

- 京都駅ビル内のJCB Lounge 京都が利用できる

- JCBゴールドの特典・優待はそのまま利用できる

メリット①通常429米ドルのプライオリティ・パスが回数無制限で無料付帯

JCBゴールド ザ・プレミアには、プライオリティ・パスが無料で利用できるという、JCBゴールドにはない大きなメリットがあります。

プライオリティ・パスがあれば、世界中の1,300ヵ所以上の空港ラウンジが利用できるようになります。

プライオリティ・パス(回数制限なしのプレステージプラン)は、通常年会費として429USドル、日本円でおよそ64,531円(1ドル150円換算)が必要です。

しかし、JCBゴールド ザ・プレミアをお持ちの方には、この特典が無料で付帯いたします。

148の国と地域で利用できるため、国内だけではなく海外への旅行や出張が多い方にもおすすめです。

メリット②最高ランクのJCB THE CLASSのインビテーションが受けられる

JCBが発行する最高ステータスのクレジットカードは、ブラックカードの「JCB THE CLASS」です。しかし、JCB THE CLASSはインビテーションが必要で、カード会社からの招待がなければ入手できません。

JCBは、JCB THE CLASSについて「厳選された会員のみに発行する」としか明言しておらず、具体的な招待条件は公開していません。

招待条件

引用:JCB THE CLASS

JCBプレミアムカードをご愛用いただいている方の中から、一定の条件を満たした方を招待します。

JCB THE CLASSのインビテーションを受けるには、下記2つの条件が最低限必要となります。

- 20歳以上で安定した収入を持っている

- JCBプラチナ、JCBゴールド ザ・プレミア、またはJCBゴールドのいずれかをすでに保有していること

また非公式ながら、これらのカードの利用額が年間300万円以上であることが望ましいともいえます。なぜなら、後述するJCBスターメンバーズの最上級ランクに達するための一つの基準でもあるためです。

さらに信用実績を積むためには、3年以上は継続してJCBカードを利用しているとよいでしょう。

選ばれた方のみが手に入れられるJCB THE CLASSは、安定した職業に就きながら、対象カードで年間300万円以上を3年以上継続して利用できる人に限られていると考えられます。

利用カード:JCBゴールド→JCBゴールド ザ・プレミア

招待時期:2023年12月

利用期間:JCBゴールド▶2020年5月~、JCBゴールド ザ・プレミア▶2021年1月~

毎月の利用額:20~60万

トータル利用額:1000万~

メリット③JCBスターメンバーズで最大2倍までポイント還元率がアップ

JCBゴールド ザ・プレミアには、年間のカード利用金額に応じてポイント還元率がアップする「JCBスターメンバーズ」という特典があります。

JCBゴールドも対象の特典ですが、JCBゴールド ザ・プレミアはポイント倍率がJCBゴールドよりも向上します。

■JCBスターメンバーズの倍率表

| 期間中の利用合計額 メンバーランク | JCB ゴールド ザ・プレミア | JCBゴールド |

|---|---|---|

| 300万円〜 ロイヤルαPLUS | 2.0倍 | 2.0倍 |

| 100万円〜 スターαPLUS | 1.6倍 | 1.5倍 |

| 50万円〜 スターβPLUS | 1.3倍 | 1.2倍 |

| 30万円〜 スターePLUS | 1.2倍 | 1.1倍 |

2024年の適用期間

・集計期間:2023年12月16日(土)~2024年12月15日(日)利用分

・メンバー特典適用期間:2024年12月16日(月)~2025年12月15日(月)利用分

JCB ゴールド ザ・プレミアとJCBゴールドを比較すると、どのランクでもポイント倍率が+0.1倍追加されています。

なお、JCBゴールドからJCBゴールド ザ・プレミアに切り替えた初年度は、JCBゴールドでのランクを引き継ぐことはできず、ランクなしからの再スタートになる点はご注意ください。

現在のメンバーランクを他のカードへ移すことはできません。

引用:JCBスターメンバーズ

メリット④人気店が即時予約できるグルメルジュが利用可能

「グルメルジュ」は、JCBが選りすぐったレストランをオンラインで手軽に予約できるサービスです。

JCBプラチナ・JCB THE CLASSで利用できるコンシェルジュサービスによって紹介された、実績のある有名レストランのなかから、会員の希望に応じたお店を提案してくれます。

有名なお店では予約が難しいことがしばしばありますが、グルメルジュを利用することで、当日の予約もできます。急なビジネスの接待にも柔軟に対応できるため、忙しいビジネスパーソンにとって大きなメリットがあるでしょう。

もちろん数ヵ月後の予約も可能です。誕生日、結婚記念日、同窓会など大切な記念日のお祝いにも、活用できます。

メリット⑤人気ホテルや旅館を優待価格で予約できるJCBプレミアムステイプランが利用可能

JCBプレミアムステイプランは、「JCBプレミアム会員(JCB THE CLASS、JCBプラチナ、JCBゴールド ザ・プレミア)限定の旅行プラン」として提供されています。(対象ホテルの一覧はこちら)

例えば「帝国ホテル東京」「アマン東京」、「パーク ハイアット」やなど、JCBが厳選した全国のハイステータスなホテルや旅館を、オリジナルプランで利用できます。

「JCBゴールド ザ・プレミア会員が1名以上いること」が利用条件なので、1人でも会員がいれば、JCBカードを持っていない方とも一緒に使えます。家族旅行やビジネスの際にもおすすめです。

JCBプレミアムステイプランは、会員専用サイトからの予約可能ですが「ゴールド ザ・プレミアデスク」という、専用デスク(電話)でも予約できます。

JCBゴールド ザ・プレミア専用の電話回線を設けているので、通話がスムーズで、より優れたオペレーターの対応を受けられるというメリットもあります。なお、宿泊プラン以外のカード全般に関する相談も可能です。

メリット⑥ポイント有効期限が5年まで延長

ポイントの有効期限は5年間となっており、JCBゴールドの3年間の有効期限よりも長く設定されています。このため、多くのポイントを貯めやすいというのも、大きな魅力の一つです。

JCBカードは、毎月の合計利用金額1,000円(税込)ごとに、1ポイントの「OkiDokiポイント」が付与されます。このポイントシステムでは、1,000円未満の支払いでもポイントがしっかりと付くため、獲得ポイントのロスが少ないのがうれしいサービス内容です。

貯まったポイントは、JCBプレモカードへのチャージであれば1ポイント5円相当で、キャッシュバックであれば1ポイントを3円相当で交換できます。その他にも、Amazonやスターバックスコーヒーでのお買い物、さらには各種マイルへの移行など、さまざまな方法で利用できます。

メリット⑦JCBスマートフォン保険が無料付帯

JCBゴールド ザ・プレミアには、JCBスマートフォン保険が無料付帯しており、スマートフォンの通信料をカードで支払っていれば、年間で最大5万円までの補償が受けられます。

ただし、保険を利用する際には、1事故につき自己負担金として下記の料金が必要となります。

- 破損、火災・水濡れの場合:10,000円

- 盗難の場合:15,000円

JCBゴールド ザ・プレミア会員であれば、追加の手続きなしで自動的に保険の対象となるため、利便性が高いです。スマートフォンが生活に欠かせない現代において、万が一の事故による修理費用の負担を軽減してくれるでしょう。

ただし、対象のスマートフォンは購入後24ヶ月以内に限定され、購入日が確認できる領収書などが必要となります。

メリット⑧最大1億円補償の海外旅行保険が付帯

JCBゴールド ザ・プレミアには、国内外が対象の旅行傷害保険が付帯しています。利用付帯にはなりますが、最高1億円まで補償が受けられ、携行品損害保険も含まれています。

また家族特約も付いており、家族で海外旅行に出かけた際に、何かあった場合でも家族が保険の対象になります。補償内容は下表のとおりです。

| 補償内容 | 補償額 |

|---|---|

| 傷害死亡・後遺障害 | 本会員・家族会員:最高1億円 家族特約:最高1,000万円 |

| 傷害治療費用 | 本会員・家族会員:〜300万円 家族特約:〜200万円 |

| 疾病治療費用 | 本会員・家族会員:〜300万円 家族特約:〜200万円 |

| 賠償責任 | 本会員・家族会員:〜1億円 家族特約:〜2,000万円 |

メリット⑨京都駅ビル内のJCB Lounge 京都が利用できる

JCBゴールド ザ・プレミア会員は、京都駅ビル内にある専用ラウンジ「JCB Lounge 京都」を利用できます。

京都駅に直結しており、アクセスが非常に便利なこのラウンジは、出張や旅行の際に非常に便利です。

快適に過ごせるだけでなく、手荷物預かりサービスなども提供されています。

メリット⑩JCBゴールドの特典・優待はそのまま利用できる

JCBゴールド ザ・プレミアは、JCBゴールドをもとにした上位のカードなので、JCBゴールドで受けられる特典やサービスは同じように利用できます。「空港ラウンジの利用」「海外旅行保険」などの基本的なスペックは同様です。

JCBゴールド ザ・プレミアとJCBゴールドの大きな違いは、下記のようなサービスとなります。

- プライオリティ・パスの有無

- ポイント有効期限が5年

- JCB Lounge 京都が利用できる

JCBゴールドも非常にハイスペックなカードですが、JCBゴールド ザ・プレミアは海外旅行や出張、京都での旅行や日常の接待・ディナーでさらに活用できます。

多くのポイントを貯めやすい点もJCBゴールド ザ・プレミアの魅力の一つですね。

JCB ゴールド ザ・プレミアの3つのデメリット

JCB ゴールド ザ・プレミアにはたくさんのメリットがありますが、サービス年会費として別途5,500円必要であったり、通常の還元率が0.5%で高還元ではないデメリットが存在します。

またJCBは海外では加盟店が少なく、利用できない地域も多い点も要注意です。

デメリット①サービス年会費が別途5,500円が必要

JCBゴールド ザ・プレミアは多彩な特典やサービスを提供しています。

高品質なサービスを提供し続けるためには、基本の年会費11,000円(税込)に加えて追加の費用が発生します。年会費が合計で16,500円(税込)となることで、コストパフォーマンスを重視する利用者にとっては、この追加費用が負担と感じる可能性があります。

ただし、年間のカード利用額が100万円を超える場合、この5,500円(税込)のサービス年会費は免除され、JCBゴールドと同額の年会費で高級カードのサービスを受けられるメリットもあります。

このため利用頻度や金額によっては、サービス年会費のデメリットを相殺できる場合もあるでしょう。利用者は自身の使用状況を考慮して、このカードの価値を判断する必要があります。

デメリット②通常還元率は高くない

JCBゴールド ザ・プレミアの基本的なポイント還元率は0.5%で、これはJCBゴールドと同様です。

JCBの高還元カードであるJCBカード Wや、同じ年会費のau PAY ゴールドカード・dカードGOLD・楽天プレミアムカードなどと比べると、還元率は低いといえます。

年会費が高まると、ポイント還元率も高くなることを望む方にとっては、少し不満に感じられるかもしれません。

ただし、年間利用金額に応じて還元率がアップするJCBスターメンバーズがあるため、2年目以降は基本還元率もアップできます。

デメリット③海外旅行にはJCBカードのみでは不安

JCBは、国際ブランドとして日本国内では知名度が高く、多くの店舗・サービスで利用できますが、海外では対応していないケースがあります。

世界的にはJCBの知名度は日本ほど高くなく、海外では地域によってJCBカードが使えない場合も珍しくありません。

JCBが安心して使える国・地域としては、韓国・台湾・ハワイ・グアムなど、日本人に人気の渡航先が挙られます。その他の国・地域に旅行する場合は、JCBゴールド ザ・プレミアだけを持っていると不便を感じる場合があります。

そのため、海外旅行に行く場合はほぼ全世界のどこでも使用できるVisaやMastercardなどを、サブカードとして持つのがおすすめです。

JCB ゴールド ザ・プレミアのインビテーションを受け取る方法

インビテーションを受け取るには、下記2つの条件を満たしている必要があります。

①JCBゴールドの利用金額

12月16日から翌年12月15日までに下記条件を満たしている必要があります。

JCBゴールドの年間利用額が100万円を2年続けて超えること

月額に換算すると約83,000円となり、一見すると高額に感じるかもしれません。

しかし、JCBゴールドを日常の主要な支払い手段として使用することで、この目標を達成するのは難しくないでしょう。特に、光熱費や通信費などの定期的な支出をクレジットカードで支払うよう設定し、JCBゴールドで決済することがおすすめです。

なお、2025年の招待より、1年でインビテーションを受け取るための利用条件が追加されます。

2025年のご招待(2025年2月下旬~3月上旬頃予定)より、JCBゴールド ザ・プレミアの招待条件が改定となります。

JCBゴールドのショッピング利用合計金額が、以下のいずれかに該当する方

(1)2年間連続で100万円(税込)以上ご利用の方

引用:JCBゴールド ザ・プレミア

集計期間:2022年12月16日(金)~2023年12月15日(金)、2023年12月16日(土)~2024年12月15日(日)

または

(2)1年間で200万円(税込)以上ご利用の方

集計期間:2023年12月16日(土)~2024年12月15日(日)

②MyJCBに登録済みであること

会員専用のWebサービス「MyJCB」に、受信可能なEメールアドレスの登録が必要です。

MyJCBでは利用明細やポイントの確認、交換などの重要な機能を利用できます。JCBカードに加入した際は、早めにサービス入会とメールアドレスを登録しておきましょう。

JCB ゴールド ザ・プレミアとJCBゴールドの違い

2つのおもなカードの違いは、下記3点です。

- サービス年会費

- プライオリティ・パス

- グルメルジュ

- ポイント有効期限

その他の仕様の違いに関しては、下表をご確認ください。

| カード名 | JCB ゴールド ザ・プレミア | JCBゴールド |

|---|---|---|

| 年会費 (税込) | 11,000円 サービス年会費5,500円 ※100万円以上の利用でサービス年会費は無料 | 11,000円 ※初年度無料 |

| 国際ブランド | JCB | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 0.5~10.0% ※JCB PREMOへの交換の場合 |

| 価値 | 1ポイント5円相当 | 1ポイント5円相当 |

| ETCカード | あり | あり |

| 家族カード | 1人目無料 ※2人目以降1,100円 ※家族カードはサービス年会費無料 | 1人目無料 ※2人目以降1,100円 |

| 海外旅行保険 | 最高1億円(利用付帯) | 最高1億円(利用付帯) |

| 国内旅行保険 | 最高5,000万円(利用付帯) | 最高5,000万円(利用付帯) |

| スマホ決済 | Apple Pay Google Pay QUICPay | Apple Pay Google Pay QUICPay |

| タッチ決済 | 対応 | 対応 |

| 申し込み条件 | 20歳以上の本人に安定継続収入のある方 | 20歳以上の本人に安定継続収入のある方 |

| 発行日数 | 2〜3週間 | 最短5分※ |

| ポイント有効期限 | 5年 | 3年 |

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

| カード名 | JCB ゴールド ザ・プレミア | JCBゴールド |

|---|---|---|

| 年会費 (税込) | 11,000円 サービス年会費5,500円 ※100万円以上の利用でサービス年会費は無料 | 11,000円 ※初年度無料 |

| 国際ブランド | JCB | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 0.5~10.0% ※JCB PREMOへの交換の場合 |

| 価値 | 1ポイント5円相当 | 1ポイント5円相当 |

| ETCカード | あり | あり |

| 家族カード | 1人目無料 ※2人目以降1,100円 ※家族カードはサービス年会費無料 | 1人目無料 ※2人目以降1,100円 |

| 海外旅行保険 | 最高1億円(利用付帯) | 最高1億円(利用付帯) |

| 国内旅行保険 | 最高5,000万円(利用付帯) | 最高5,000万円(利用付帯) |

| スマホ決済 | Apple Pay Google Pay QUICPay | Apple Pay Google Pay QUICPay |

| タッチ決済 | 対応 | 対応 |

| 申し込み条件 | 20歳以上の本人に安定継続収入のある方 | 20歳以上の本人に安定継続収入のある方 |

| 発行日数 | 2〜3週間 | 最短5分※ |

| ポイント有効期限 | 5年 | 3年 |

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

JCB ゴールド ザ・プレミアのポイント・マイル還元率

JCB ゴールド ザ・プレミアは、毎月の利用合計金額1,000円ごとに1ポイントが付与されます。

ポイントの交換レートは1ポイントあたり3〜5円で、JCBプレモに交換した場合のポイント還元率は0.5%となります。

ただし、JCBスターメンバーズのランクが最高になると翌年の還元率が2倍になるため、常時1%で利用することも可能です。

また、スターバックスやセブン-イレブン、Amazonなどの特約店では還元率がアップし、最大10.0%まで高くなります。

| ポイント還元率(常時) | 0.5% |

|---|---|

| 最大ポイント還元率 | 10.0% |

| 付与レート | 1000円(税込)=1ポイント |

| 交換レート | 1ポイント3〜5円 |

| 有効期限 | 獲得月より5年間(60ヵ月) |

マイル還元率

Oki Dokiポイントをマイルに交換する場合、1ポイントにつき3マイルとの交換になります。

ポイント還元率が0.5%になるのは、1ポイント5円相当で交換した場合のため、マイル還元率は0.3%といえます。

| ポイント利用先 | レート |

|---|---|

| ANAマイル | 1ポイント=3マイル |

| JALマイル | 1ポイント=3マイル |

| デルタ航空 スカイマイル | 1ポイント=3マイル |

なお、マイルへの交換は、500ポイント以上から可能で、1ポイント単位で交換可能です。

マイル(マイレージ)はJALやANAなどの航空会社が提供するサービスプログラムです。航空会社版のポイント制度ともいえます。

各航空会社はマイレージサービスを設けており、そのメンバーになることで多様な特典を利用できます。

マイルを貯めるには下記の方法があります。

- 空港などで提供されるサービスを利用する

- マイレージサービスに登録して航空券を購入する

- 航空会社提携のクレジットカードでの支払い、または他のポイントからマイルへの交換

マイルを貯めて利用することを通じて、旅行や日常の買い物がさらに快適な体験となります。

ポイント特約店

JCBゴールド ザ・プレミアのカードを、特約店(JCBオリジナルシリーズのパートナー店舗)で使用することで、ポイントが効率よく貯まります。

例えば下記のような日常生活で頻繁に利用するような店舗が対象に含まれています。

- Amazon

- セブン-イレブン

- ビックカメラ

- コジマ

- スターバックスカードへのチャージ

- 出光昭和シェル

- ウエルシア

- ハックドラッグ

- モスバーガー

このように、日々のショッピングやサービス利用を通じて、より多くのポイントを獲得するチャンスがあります。

損益分岐点

JCB ゴールド ザ・プレミアに申し込みまたはアップグレードを考える際に重要な考慮点の一つが、損益分岐点になります。

1年間にカードをいくら利用すれば、ポイント還元によって年会費分を回収できるかの値。年会費÷ポイント還元率×100で算出します。

JCB ゴールド ザ・プレミアは、年間220万円(月間 約19万円)利用すると、損益分岐点を超えられます。

11,000(年会費)×0.5(%)×100=220(万円)

年間100万円以上を利用すると、JCB ゴールド ザ・プレミアのサービス年会費は無料になるため、年会費は11,000円で計算します。

年間220万円以上の支出をJCB ゴールド ザ・プレミアで行なうと、Oki Dokiポイントの還元を通じて11,000円の年会費を相殺できます。

加えて、特約店での購入やキャンペーンを活用することで、ポイントの還元率が向上し、実際には220万円未満の支出でも年会費を回収できる可能性があります。

おすすめのポイント交換先

貯まったOkiDokiポイントの交換先は、1ポイントあたり5円で交換可能な「JCBプレモ」がおすすめです。JCBプレモは、チャージ式のギフトカードのことで、店舗やインターネットなどさまざまな場所で利用できます。

AmazonでもOkiDokiポイントが使えますが、ポイントの交換レートは1ポイントあたり3.5円となります。

効率よくポイントを活用したい場合は、JBCプレモへ交換しましょう。

参考:OkiDoki POINT PROGRAM 2024 CATALOGUE

JCB ゴールド ザ・プレミアの付帯サービス・特典

この章では下記3つの付帯サービス・特典について解説します。

付帯保険

JCBゴールド ザ・プレミアには、下表のような豊富な保険サービスが付帯しています。

| 付帯保険 | 補償額 | 付帯保険の詳細 |

|---|---|---|

| 国内・海外旅行傷害保険 | 国内:最高5,000万円 海外:最高1億円 | 旅行中のケガで死亡または後遺障害を生じたときに補償 |

| 傷害治療保険 | 海外:1回の事故につき300万円限度 国内:入院・通院5,000円+手術給付金 | 旅行中の事故でケガをしたときの補償 |

| 疾病治療保険 | 海外:1回の病気につき300万円限度 国内:なし | 旅行期間中の病気の治療費を補償 |

| 国内・海外航空機遅延保険 | 乗継遅延費用保険金:2万円限度 出航遅延費用など保険金:2万円限度 寄託手荷物遅延費用保険金:2万円限度 寄託手荷物紛失費用保険金:4万円限度 | 国内外での出発遅延や乗り継ぎの遅れが起きた際に、宿泊費や食事代、預け荷物の遅れや紛失にともなう衣類購入費などが補償 |

| ショッピングガード保険 | 年間補償限度額500万円 (自己負担1事故につき3千円) | JCBゴールド ザ・プレミアで購入した品物の破損や盗難の購入日から、90日間補償 |

| JCBスマートフォン保険 | 年間補償限度額5万円 (自己負担1事故につき1万円) | スマートフォンのディスプレイが破損した際に、修理費用を補償 |

旅行傷害保険は国内・海外ともに利用付帯で、旅費のカード決済が適用条件となりますが、補償内容は非常に充実しています。

特に海外での医療費は高額になるケースがあり、数百万円の治療費が発生することもあります。そのため、海外旅行に際しては、十分な補償を備えた旅行傷害保険を用意してくことが安心に繋がります。

さらに、国内外を問わず航空機遅延保険も付帯されており、飛行機の遅延によって追加でかかる宿泊費や食事代、衣類購入費などに対しても補償を受けられます。

ETCカード・家族カード

ETCカードについては、発行手数料・年会費ともに無料となっています。家族カードでも追加のETCカードを発行でき、1会員につき1枚まで持てます。

家族カードの年会費は下表のとおりで、家族会員1名までなら無料、2名以降は1,100円(税込)という料金設定となっています。

| 会員 | 本会員 | 家族会員 |

|---|---|---|

| 年会費 | 11,000円 | 1名あたり1,100円 (1枚無料) |

| サービス年会費 | 5,500円(年間100万円利用で無料) ※初年度無料 | 無料 |

| 年会費の合計 | 16,500円 | 2枚目以降1,100円×枚数 |

スマホ決済・タッチ決済

JCB ゴールド ザ・プレミアの決済方法は下記のとおりです。

- JCBのタッチ決済

- Apple pay

- GooglePay

- QUICPay

JCBゴールド ザ・プレミアカードには、最新の決済技術が備わっています。

スマートフォン決済や非接触でのタッチ決済の機能により、カード会員はより早く、より便利に日々の支払いを行なえます。

JCB ゴールド ザ・プレミアはこんな人におすすめ

JCBゴールド ザ・プレミアのメリットや特典を押さえたうえで、JCBゴールド ザ・プレミアがおすすめな方を下記にまとめました。

コスパよくプラチナカード級の特典を利用したい方

JCBゴールド ザ・プレミアカードは、グルメや旅行などの分野で豊富な特典とサービスを提供しており、カード会員はプレミアムな体験が利用できます。

JCBプレミアムステイプランやグルメルジュなど、通常プラチナカードにのみ付帯されるような高級な特典も含まれています。比較的低い年会費で、プラチナカードレベルのサービスを享受したい方には、最適な選択肢といえるでしょう。

充実した特典とサービスの提供により年会費は16,500円となりますが、年間100万円の利用をクリアすれば、年会費11,000円でこのカードを保有できます。このコストパフォーマンスの良さが、多くの方々にとって魅力的なポイントとなっています。

JCBゴールド ザ・プレミアは、贅沢なサービスを求める方々にとって、コストを抑えつつ高品質な体験を提供する理想的なクレジットカードです。

年間100万円以上のカード利用の見込みがある方

JCBゴールド ザ・プレミアの年会費は通常16,500円ですが、年間のカード利用が100万円を超えた場合、年会費が11,000円に減額され、より手頃になります。

この11,000円はJCBゴールドカードと同じ額であり、JCBゴールド ザ・プレミアが提供する豊富な特典とサービスの質を考えると、非常にお得といえるでしょう。

特に多くのサービスを提供するこのカードを、プレミアムな体験を損なうことなく、お得な年会費で維持できるのは大きな魅力です。

年会費の増加を理由にJCBゴールド ザ・プレミアへのランクアップをためらっている方も、年間利用額をもとにして、このカードの価値とコストパフォーマンスを再評価することをおすすめします。

実際に年間100万円以上の利用が見込まれる場合、JCBゴールド ザ・プレミアのランクアップは、賢い選択となり得ます。

海外旅行に頻繁に行く方

JCBゴールド ザ・プレミア会員特典のなかでも特に注目されるのは、プライオリティ・パスの無料提供です。

このパスを使えば、世界中1,300ヵ所以上におよぶ空港ラウンジを回数無制限で利用できます。

旅の疲れを癒やすラウンジでの休息や、待ち時間の快適な過ごし方が可能になるため、海外への旅行やビジネスでの出張が多い方には格別の価値があります。

飛行機移動のストレスを軽減し、旅行や出張をより楽しむための重要なサポートとしても機能してくれます。このようなプレミアムな体験は、JCBゴールド ザ・プレミア会員ならではの特権であり、多忙なビジネスマンや旅行をこよなく愛する方に最適です。

JCB ゴールド ザ・プレミアを上位・下位カードや他のクレジットカードと比較

JCB ゴールド ザ・プレミアと他のクレジットカードを比較する場合、下記4点に着目するとわかりやすいでしょう。

- 年会費

- 優待サービス

- 還元率

- 付帯サービス

この章では、JCB ゴールド ザ・プレミア以外のステータスの高いクレジットカードを中心に紹介します。

| カード | JCBゴールド ザ・プレミア | JCBカード W | JCBプラチナ | 三井住友カード ゴールド(NL) | 三菱UFJカード ゴールドプレステージ | 楽天プレミアムカード | エポスゴールドカード |

|---|---|---|---|---|---|---|---|

| 券面 |  |  |  | .png) |  |  |  |

| 詳細 | ー | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5~5.0% | 1.0~10.5% | 0.5~10.0% | 0.5~7% | 0.5~5.5% | 1.0~5.0% | 0.5~2.5% |

| 年会費(税込) | 16,500円 | 永年無料 | 27,500円 | 5,500円※ | 11,000円 | 11,000円 | 5,000円 条件付き無料 |

| 国際ブランド | JCB | JCB | JCB | Visa Mastercard® | Visa,JCB,AMEX Mastercard | Visa,JCB.AMEX Mastercard | Visa |

| 申込条件 | 20歳以上 | 18歳~39歳 | 25歳以上 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 20歳以上 | 18歳以上 | 18歳以上 学生不可 |

| 発行時間 | 最短5分 | 最短5分 | 最短5分 | 最短10秒※ | 約1週間 | 約1週間 | 約1週間 |

| 申し込み | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※即時発行できない場合があります

JCBカード W

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険・ショッピング保険が付帯する

- 年会費が永年無料で、基本ポイント還元率が1.0%と高還元

- 特約店でポイント還元率がアップ

- 「モバ即」で入会すると、最短5分で審査が完了し、すぐに利用できる

JCBカード Wは、JCBが発行するスタンダードなクレジットカードです。このカードの特徴は、下記2つです。

- 年会費が永久に無料である

- 基本のポイント還元率が1.0%と高い

JCB ゴールド ザ・プレミアと比較して年会費は安く、基本のポイント還元率も高いカードとなっています。

さらにスターバックスではポイントが21倍、セブン‐イレブンでは4倍になるなど、特定の加盟店で使用することでポイント還元率が増加します。

また「モバ即」を通じての入会申し込みでは審査が最短で約5分で完了します。インターネットでのショッピングやタッチ決済が可能な店舗で、ただちにデジタルカードを使用できるようになります。

ただし一般カードのため、JCB ゴールド ザ・プレミアと比べるとステータスの部分では劣りますが、年会費でカードを持ちたい方には非常におすすめのカードです。

JCBプラチナ

| デザイン |  | ||

| 年会費(税込) | 27,500円 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 25歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 (税込) | 27,500円 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 25歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 通常469米ドルのプライオリティパスが無料付帯

- 24時間365日使えるコンシェルジュサービスが付帯

- 最高1億円まで補償の海外・国内旅行傷害保険が自動付帯

- 国内人気レストランを2人以上で予約すると1人無料になる「グルメ・ベネフィット」が付帯

- 国内人気ホテルが優待価格で利用できる「JCBプレミアムステイプラン」が付帯

- プラチナカードのなかでは年会費が安い

- 最高ランク「JCB THE CLASS」の招待を受けられる

- インビテーションなしで申し込める最高クラスのJCBカード

- 「JCB THE CLASS」からのインビテーションを受け取れる可能性が高まる

- 年間利用金額が300万円を超えると常時2.0%のポイント還元

JCBプラチナは、JCBが発行するクレジットカードなかで、インビテーションなしで申し込める最高位のプラチナカードです。JCB ゴールド ザ・プレミアよりもランクは高いカードとなっています。

JCBカードの最上位ランクに位置する「JCB THE CLASS」は、インビテーションが必須です。本記事で紹介してきたJCB ゴールド ザ・プレミア、もしくはJCBプラチナでの使用実績を積むことが、「JCB THE CLASS」への最速の道とされています。

JCBプラチナの年会費は27,500円(税込)で、プラチナカードとしては比較的リーズナブルな設定ですが、提供されるサービスの質と内容は極めて高いです。例えば、下記のような多岐にわたるサービスを受けられます。

- 24時間365日対応のコンシェルジュサービス

- プライオリティ・パス

- グルメやトラベルに関する特典

基本のポイント還元率は0.5%ですが、2年目以降は前年の利用金額に応じて還元率が上昇します。

年間利用が300万円を超えると「ロイヤルαPLUS」ランクに格上げされ、JCB ゴールド ザ・プレミアと同様、常時2.0%の還元率となりますよ。

三井住友カード ゴールド(NL)

| デザイン |  2.png) | ||

| 年会費(税込) | 5,500円※2 | 国際ブランド | Visa・Mastercard® |

| 還元率 | 0.5~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~200万円 |

| スマホ決済 | iD(専用)・PiTaPa WAON・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 発行日数 | 最短10秒※3 |

| デザイン |  2.png) | ||

| 年会費 (税込) | 5,500円※2 | 国際 ブランド | Visa Mastercard® |

| 還元率 | 0.5~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~200万円 |

| スマホ決済 | iD(専用)・PiTaPa WAON・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 発行日数 | 最短10秒 ※3 |

- 年間100万円以上利用で5,500円(税込)の年会費が翌年以降永年無料※2

- 年間100万円以上利用で1万ポイントを翌年プレゼント※2

- 最短10秒でアプリにカード番号を発行※3

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※4

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント1.0%付与※5

※注釈

※1.A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3.即時発行できない場合があります

※4.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※通常のポイントを含みます。

※5.2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

- 年会費が5,500円(税込)とゴールドカードのなかでは安い

- ポイント還元率が高まる特約店が数多くある

- 年間の利用額が1度でも100万円を超えると、翌年から年会費が永年無料(※)

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ゴールド(NL)は高いポイント還元率がとステータスを求める方におすすめです。

基本のポイント還元率は0.5%と高くはありません。しかし、対象のコンビニや飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済を使用することで、ポイント還元率は最大7%まで高められますよ。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

※注意事項

※対象のすかいらーくグループ飲食店

ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三なども対象

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※通常のポイントを含みます。

また、年間の利用額が1度でも100万円を超えると、翌年から年会費が永年無料となります。さらに年間100万円以上の利用を達成した翌年には、1万ポイントを獲得できます。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三菱UFJカード ゴールドプレステージ

| デザイン |  | ||

| 年会費(税込) | 11,000円 ※初年度無料 | 国際ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 0.5~19.0%※ | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短翌営業日 |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 ※初年度無料 | 国際 ブランド | Visa・JCB Mastercard AMEX |

| 還元率 | 0.5~19.0%※ | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短翌営業日 |

- セブン-イレブンやローソン、ピザハットなどで最大19%ポイント還元

- 高級レストランの所定コースが2人以上の予約で1名分無料(年会費約1万円のカードでは希少)

- 空港ラウンジの利用が無料

- 海外旅行傷害保険がカードを持っているだけで付帯(自動付帯)

- 初年度は年会費無料で利用可能

- 家族カード年会費は無料

- 国際ブランドがVisa・JCB・Mastercard・AMEXの4種類から選べる

- ステータスが高い

- オンラインでの申し込みで初年度の年会費が無料に

- ポイント還元率が最大50.0%(10万円を超える利用の場合)

発行元である三菱UFJニコスは、上位グレードのカードラインナップに「三菱UFJカード ゴールドプレステージ」を加えています。

年会費は11,000円ですが、オンラインでの申し込みを通じて初年度の年会費を無料にできます。ステータスカードを手軽に持ちたい方にとって魅力的な設定でしょう。

また、三菱UFJカード ゴールドプレステージはポイントが貯まりやすいことも大きな特徴です。

基本的なポイント還元率は0.5%ですが、下記のように月間利用額に応じてポイント還元率が向上します。

- 3万円を超える利用で基本ポイントの20.0%

- 10万円を超える利用で50.0%

さらに対象店舗では最大19%まで還元率がアップします。

セブン‐イレブン、ローソン、コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)、ピザハットオンライン、松屋、松のや、マイカリー食堂

| 加算される還元率 | 還元率アップの条件 |

|---|---|

| 0.5% | 基本還元率 |

| +5.0% | 特約店での利用 |

| +4.0% | 三菱UFJ銀行をカード代金の引き落とし口座に設定する |

| +0.5% | ★「MUFGカードアプリ」へのログイン |

| +5.0% | ★楽Payに登録、または分割orリボ払いで1万円以上の利用 |

| +0.5% | ★スマホ決済(Apple Pay・Google Pay・QUICPay) |

| +0.5% | ★携帯電話料金・電気料金の支払い(※) |

| +0.5% | 1月あたりの利用金額が3万円以上 |

| +0.5% | 1月あたりの利用金額が5万円以上 |

| +0.5% | ★1月あたりの利用金額が10万円以上 |

| +1.5% | 星(赤の塗りつぶし)の条件を4つ以上達成 |

※対象の携帯電話会社・電気会社、注釈

■携帯:NTTドコモ(ahamo含む)、au(povo含む)、ソフトバンク(LINEMO含む)、ワイモバイル

■電気:北海道電力、東北電力、北陸電力、東京電力、中部電力ミライズ、関西電力、中国電力、四国電力、九州電力、沖縄電力、グローバルポイントでんき、auでんき(およびauでんきが運営する電力量料金)

※ クレジットカード、タッチ決済、Apple Pay(QUICPayで支払いの場合)でのご利用が対象となります。

※ 全国の店舗が利用対象となります。ただし、一部本サービス対象外の店舗があります。

※ ローソンは、ナチュラルローソンやローソンストア100も対象です。

※ 1ポイント=5円相当の商品と交換をした場合(1ポイントの交換比率は交換する商品によって異なる)。

※ 法人カード会員はサービスの対象外。

※ フランチャイジー各社が発行するMUFGカードは、サービスの対象外。

■2024年8月以降は最大15%

\最大12,000円相当のポイントプレゼント!/

\最大12,000円相当のポイントプレゼント!/

公式:https://www.cr.mufg.jp/apply/card/mucard_goldprestige/index.html

楽天プレミアムカード

| デザイン |  | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 1.0~5.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 1.0~5.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

- 楽天グループでの利用時にはポイント還元率が5倍に

- 3つの楽天グループの用途別プログラムを選べる

- 年会費無料でプライオリティ・パスを発行できる

楽天プレミアムカードは、楽天ゴールドカードよりも上位に位置づけられたクレジットカードです。通常のポイント還元率は1%ですが、楽天グループでの利用時にはポイント還元率が5倍に増加します。

加えて下記3つの用途別ポイントプログラムを提供しています。

- 楽天市場コース:毎週火曜・木曜がプレミアムカードデーで、ポイントが最大6倍

- トラベルコース:楽天トラベルでの予約で最大3倍のポイント付与

- エンタメコース:楽天ブックスやRakuten TVの利用で最大3倍のポイント付与

楽天の特定サービスを頻繁に利用する方にとってはJCB ゴールド ザ・プレミアよりも楽天プレミアムカードの方が決済額がお得になるケースが多いでしょう。

また楽天プレミアムカードは年会費無料で「プライオリティ・パス」を発行しています。

このパスによりJCB ゴールド ザ・プレミアと同様、世界148ヵ国、1,300ヵ所以上の空港ラウンジを無料で利用できます。

年会費11,000円(税込)で、利用回数の制限のないプライオリティ・パスサービスを活用できるのは、楽天プレミアムカード独自のメリットです。

国内外での旅行が多い方や楽天市場で頻繁に買い物する方は、楽天プレミアムカードの利用をおすすめしますよ。

エポスゴールドカード

| デザイン |  | ||

| 年会費(税込) | 5,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

| デザイン |  | ||

| 年会費 (税込) | 5,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

- ポイントが貯まりやすい豊富なプログラム

- 有効期限のない永久ポイント

- マルイやモディを利用するユーザーはポイントが貯まりやすい

マルイから発行されるエポスゴールドカードはポイントを蓄積しやすい、さまざまなプログラムを提供しています。

基本的なポイント還元率は0.5%となっていますが、下表のポイントプログラムを利用することで、効率よくポイントを積み重ねられます。

| 選べるポイントアップショップ | 3ショップまで指定可、ポイント最大3倍 |

|---|---|

| 年間ボーナスポイント | 50万円で2,500ポイント、100万円で1万ポイント |

| マルイネット通販・モディ利用 | 通常1ポイント→2ポイントにアップ |

| ポイントアップサイト経由でショッピング | ポイント2倍~30倍にアップ |

| エポスファミリーゴールド | 家族会員は年会費永年無料 家族合計の年間利用金額により最大3,000ポイント付与 |

エポスゴールドカードの「選べるポイントアップショップ」機能は、コンビニエンスストア、飲食店、交通機関を含む幅広いカテゴリで利用できます。

水道や電気といった公共料金や家賃(エイブル月払家賃)、保険料など、毎月の定期的な支出をエポスゴールドカードで支払うことで自動的にポイントが蓄積され、非常にお得です。

またJCB ゴールド ザ・プレミアはポイント期限が5年であることに対し、エポスゴールドカードで獲得できるポイントは、有効期限のない永久ポイントです。

ポイントの失効を心配する必要がありません。このためポイントを長期にわたって貯めて、大きな支出に一度に使用もできます。ポイントの使用方法の一例として下記のようなものがあります。

- マルイでのショッピング割引

- マルイでのプリペイドカードへのチャージ

- 他社通販サイトでの決済

- さまざまなグッズへの交換

マルイやモディの利用が多い方や、固定費を通じてポイントを獲得したい方はエポスゴールドカードが特におすすめです。

dカード GOLD

| デザイン |  | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・Mastercard® |

| 還元率 | 1.0~10.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~3週間 |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | Visa Mastercard® |

| 還元率 | 1.0~10.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~3週間 |

- ドコモの携帯料金の支払いに対して還元率10%

- スマートフォンの補償にも手広く対応

- ドコモでんき Greenのユーザーはよりポイントを貯めやすい

NTTドコモから提供されているdカードGOLDは、ドコモユーザーに特におすすめなゴールドクレジットカードです。

ドコモの携帯電話料金をdカードGOLDで支払うと、1,000円(税抜)ごとに価格の10%がポイントとして還元されます。ただし、ahamo契約者の場合は、この10%還元はドコモ光にのみ適用されます。

標準のポイント還元率は1%ですが、dカード特約店では2%以上のポイントが貯まります。さらに、dカード ポイントモールを通じたオンラインショッピングでは、1.5倍〜10.5倍のポイントアップとなります。

購入から3年以内で同一機種、同一カラーの購入条件下で補償が自動で適用される点も大きなメリットです。

「ドコモでんき Green」と一部の携帯料金契約では、100円(税抜)ごとに6%のポイント還元も得られます。携帯料金や電気料金など、毎月発生する固定費でポイントが貯められる点もdカードGOLDの強みといえます。

JCB ゴールド ザ・プレミアの申し込みから発行までの手順

JCB ゴールド ザ・プレミアは直接申し込むことができません。

もし、招待条件を満たしていた場合「翌年2月下旬〜3月上旬」の期間にMyJCBに登録した受信可能なメールアドレス宛にインビテーションが届きます。

発行までの期間

JCB ゴールド ザ・プレミアは、ゴールドと違い「申し込み後、約2〜3週間以内」に登録住所に届きます。即日の発行ができない点に注意しましょう。

申し込み時の注意点

会員専用Webサービス「MyJCB」に受信可能なEメールアドレスを必ず登録しておきましょう。もし「2年連続100万円以上利用(毎月9万円程度)」を達成していたとしても、インビテーションを受け取れません。

JCB ゴールド ザ・プレミアに関するよくある質問

- JCB ゴールド ザ・プレミアのインビテーションを受け取るために必要な決済金額は?

-

2024年2月下旬から3月上旬までのインビテーションについては「JCBゴールドの年間100万円利用を2年連続で達成すること」が必須となります。

2025年以降は、JCBゴールドを1年利用するだけでインビテーションが受けられる条件も追加されます。

2025年のご招待(2025年2月下旬~3月上旬頃予定)より、JCBゴールド ザ・プレミアの招待条件が改定となります。

JCBゴールドのショッピング利用合計金額が、以下のいずれかに該当する方

(1)2年間連続で100万円(税込)以上ご利用の方

引用:JCBゴールド ザ・プレミア

集計期間:2022年12月16日(金)~2023年12月15日(金)、2023年12月16日(土)~2024年12月15日(日)

または

(2)1年間で200万円(税込)以上ご利用の方

集計期間:2023年12月16日(土)~2024年12月15日(日) - JCB ゴールド ザ・プレミアのインビテーションはいつ届く?

-

毎年2月下旬~3月上旬の予定です。

- JCB ゴールド ザ・プレミアの審査通過に必要な年収は?

-

公式サイトには記載されていませんが、JCBゴールドカードの審査基準は「年収約300万円が目安」とされています。

これは、年収300万円であれば必ずしも審査に通るとは限らないものの、実際にその年収で承認された例があるため、参考の一つとしてとらえられます。

かつてはゴールドカードを申し込むには年収500万円程度が求められることが多かったです。

しかしプラチナカードやブラックカードなど、より上位のステータスカードの登場により、年収300万円でもゴールドカードを取得できるケースが増えています。

ただし年収は審査を通過するための一要素にすぎず、勤務先や職業、勤続年数など、他にも多くの項目が審査で評価される点を念頭に置くことが大切です。

画像引用:全世代のゴールドカード保有・利用に関する調査 - JCB ゴールド ザ・プレミアのステータスは高い?

-

ステータスは非常に高いといえます。

JCB ゴールド ザ・プレミアは、JCB ゴールドよりも上位に位置づけられているプレミアムクレジットカードです。また、

- インビテーション制であること

- プライオリティ・パスの無料提供

- 豪華なグルメや宿泊の優待(グルメルジュ)

など、ハイステータスなカードにふさわしい特典が充実しています。

これらの特典は日常的な利用だけでなく、旅行や特別な機会にも利用できる、非常に使い勝手が良いカードとなっていますよ。

- JCB ゴールド ザ・プレミアのプライオリティ・パスは同行者も利用できる?

-

同行者も利用できますが別途料金が発生します。1名につき27米ドル(約4,000円・1ドル150円換算)が必要となります。

- JCB ゴールド ザ・プレミアは、条件をクリアすれば会員に必ずなれますか?

-

下記の2つの条件を満たしていれば、必ずなれます。条件を満たしていれば、2月下旬〜3月上旬にインビテーションが登録したメールアドレスに送られます。

- 年間のカード利用額が2年連続で100万円以上のJCBゴールド会員

- MyJCBに受信用のメールアドレスを登録している

JCB ゴールド ザ・プレミアのインビテーションを受け取るために必要な決済金額は?

2024年2月下旬から3月上旬までのインビテーションについては「JCBゴールドの年間100万円利用を2年連続で達成すること」が必須となります。

JCB ゴールド ザ・プレミアのインビテーションはいつ届く?

毎年2月下旬~3月上旬の予定です。

JCB ゴールド ザ・プレミアの審査通過に必要な年収は?

公式サイトには記載されていませんが、JCBゴールドカードの審査基準は「年収約300万円が目安」とされています。

これは、年収300万円であれば必ずしも審査に通るとは限らないものの、実際にその年収で承認された例があるため、参考の一つとしてとらえられます。

かつてはゴールドカードを申し込むには年収500万円程度が求められることが多かったです。

しかしプラチナカードやブラックカードなど、より上位のステータスカードの登場により、年収300万円でもゴールドカードを取得できるケースが増えています。

ただし年収は審査を通過するための一要素にすぎず、勤務先や職業、勤続年数など、他にも多くの項目が審査で評価される点を念頭に置くことが大切です。

参考:ゴールドカード保有者の個人年収(2023年11月データ)

ゴールドカードの保有者の62.8%が個人年収400万円未満です。

JCB ゴールド ザ・プレミアのステータスは高い?

ステータスは非常に高いといわれています。

JCB ゴールド ザ・プレミアは、JCB ゴールドカードよりも上位に位置づけられているプレミアムクレジットカードです。また、

● インビテーション制であること

● プライオリティ・パスの無料提供

● 豪華なグルメや宿泊の優待(グルメルジュ)

など、ハイステータスなカードにふさわしい特典が充実しています。

これらの特典は日常的な利用だけでなく、旅行や特別な機会にも利用できる、非常に使い勝手が良いカードとなっていますよ。

JCB ゴールド ザ・プレミアのプライオリティ・パスは同行者も利用できる?

同行者も利用できますが別途料金が発生します。1名につき27米ドル……約4,000円(1ドル150円換算)が必要となります。

JCB ゴールド ザ・プレミアは、条件をクリアすれば会員に必ずなれますか?

下記の2つの条件を満たしていれば、必ずなれます。条件を満たしていれば、2月下旬〜3月上旬にインビテーションが登録したメールアドレスに送られます。

● 年間のカード利用額が2年連続で100万円以上のJCBゴールド会員

● MyJCBに受信用のメールアドレスを登録している