SBI証券クレカ積立の対象カードは、以下の8種類のクレジットカードです。

- 三井住友カード

- Oliveフレキシブルペイ

- 東急カード

- 大丸松坂屋カード

- タカシマヤカード

- アプラスカード

- UCSカード

- オリコカード

タップでカードを切り替えられます(スクロール可能)

| カード | 三井住友カード(NL) | 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード※4 | 三井住友カード プラチナ |

|---|---|---|---|---|

| 券面 |  |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 年会費 | 永年無料 | 税込5,500円※1 | 税込33,000円 | 税込55,000円 |

| 還元率 | 0.5~7% | 0.5~7% | 1~10% | 0.5~7% |

| SBI証券 | 0.5%※2 (0~0.5%) | 1.0%※2 (0~1.0%) | 5.0%※3 (1.0~3.0%) | 2.0% (1.0~2.0%) |

| 申込み |

※注釈

※1.年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2.2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※クレカ積立上限は10万円

※3.2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※クレカ積立上限は10万円

※4.三井住友カード プラチナプリファードは、ナンバーレスカード(カード券面に会員番号の記載がなく、Vpassアプリ上で確認するタイプ)、またはスタンダードカード(カード裏面に会員番号が記載あるタイプ)のいずれかをご選択いただけます。

注釈

※1. 特典を受けるには一定の条件がございますので公式HPをご確認ください。

※2. 年間100万円以上の利用で翌年以降の年会費永年無料

※デビットモード・クレジットモードでのご利用が対象です。

※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。

2024年3月8日にSBI証券のクレカ積立の上限が、従来の5万円/月から10万円/月に引き上げられることが発表され、それにあわせて一部カードのポイント付与率も変更されることになりました。

たとえば、三井住友カード プラチナプリファードは、積立額の5.0%のポイントが付与されていましたが、2024年11月以降は1.0~3.0%付与まで下がります。

※Olive フレキシブルペイプラチナプリファードも同様

ただし、2024年10月1日の買付までは、キャンペーンとして5.0%付与のまま上限の10万円まで積立が可能です。そのため、今から積み立てを開始(5/1買い付けスタート)するのであれば10月までに最大3万ポイントが貯まります。

| カード | 2024年10月まで | 2024年11月から | |

| 前年利用金額 | ポイント付与率 | ||

| 三井住友カード(NL) | 0.5%付与 | 10万円~ | 0.5%付与 |

|---|---|---|---|

| ~9万円 | 0% | ||

| 三井住友カード ゴールド(NL) | 1.0%付与 | 100万円~ | 1.0%付与 |

| 10~99万円 | 0.75%付与 | ||

| ~9万円 | 0% | ||

| 三井住友カード プラチナプリファード | 5.0%付与 | 500万円~ | 3.0%付与 |

| 300~499万円 | 2.0%付与 | ||

| ~299万円 | 1.0%付与 | ||

| 三井住友カード プラチナ | 2.0%付与 | 300万円~ | 2.0%付与 |

| ~299万円 | 1.0%付与 | ||

| カード | 2024年 10月まで | 2024年11月から | |

| 前年利用額 | ポイント付与率 | ||

| 三井住友カード(NL) | 0.5%付与 | 条件なし | 0.5%付与 |

|---|---|---|---|

| 三井住友カード ゴールド(NL) | 0.5%付与 | 100万円~ | 1.0%付与 |

| 10~99万円 | 0.75%付与 | ||

| ~9万円 | 付与なし | ||

| 三井住友カード プラチナプリファード | 5.0%付与 | 500万円~ | 3.0%付与 |

| 300~ 499万円 | 2.0%付与 | ||

| ~299万円 | 1.0%付与 | ||

| 三井住友カード プラチナ | 2.0%付与 | 300万円~ | 2.0%付与 |

| ~299万円 | 1.0%付与 | ||

積立金額ごとの毎月の獲得ポイントは以下のとおりです。

| カード | 付与率 | 月1万円 | 月2万円 | 月3万円 | 月4万円 | 月5万円 | 月6万円 | 月7万円 | 月8万円 | 月9万円 | 月10万円 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 三井住友カード(NL) | 0.5% | 50pt | 100pt | 150pt | 200pt | 250pt | 300pt | 350pt | 400pt | 450pt | 500pt |

| 三井住友カード ゴールド(NL) | 1.0% | 100pt | 200pt | 300pt | 400pt | 500pt | 600pt | 700pt | 800pt | 900pt | 1000pt |

| 三井住友カード プラチナ | 2.0% | 200pt | 400pt | 600pt | 800pt | 1000pt | 1200pt | 1400pt | 1600pt | 1800pt | 2000pt |

| 三井住友カード プラチナプリファード | 5.0%※ | 500pt | 1000pt | 1500pt | 2000pt | 2500pt | 3000pt | 3500pt | 4000pt | 4500pt | 5000pt |

審査時間は最短10秒(※)、カードの申込時にSBI証券の口座をあわせて開設できるため、スムーズにつみたて投資を始められます。

※即時発行ができない場合があります。

※注釈

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※クレカ積立上限は10万円

※三井住友カード プラチナプリファードは、ナンバーレスカード(カード券面に会員番号の記載がなく、Vpassアプリ上で確認するタイプ)、またはスタンダードカード(カード裏面に会員番号が記載あるタイプ)のいずれかをご選択いただけます。

【監修者】鶏冠井 悠二

【監修者】鶏冠井 悠二証券会社でクレジットカードを使った積立はポイント還元があり、とてもおすすめの投資方法です。

特にSBI証券では投信マイレージというサービスもあり、お得に積立が可能です。

SBI証券では複数のカードが利用できますが、三井住友カードはポイントが貯まりやすく、特にゴールドカードは最初の年に100万円を利用すれば、以後の年会費は無料になるので、非常に効率が良いかと思います。

新NISAの積立にも使えますので、ぜひ上手く活用してポイントを貯めていきましょう。

SBI証券クレカ積立の対象カードは「三井住友カード」と「Oliveフレキシブルペイ」がおすすめ!

三井住友カードを使ってSBI証券でクレカ積立をすると、最大付与率3.0%(※)で用途の幅広いVポイントが貯まる以外にも、カードのランクごとにさまざまな特典があります。

ここでは、クレカ積立が可能な三井住友カードのうち特におすすめな4種類と、同じ特典が適用されるOliveフレキシブルペイについて解説します。

- SBI証券のクレカ積立でAmazon Mastercardは使えますか?

-

Amazon MastercardおよびAmazon Prime Mastercardは、三井住友カードから発行されていますが、SBI証券のクレカ積立では使用できません。

三井住友カード(NL):0~0.5%ポイント付与

| 券面デザイン | .png) .png) 2.png) 2.png) 3.png) 3.png) |

|---|---|

| 年会費 | 永年無料 |

| SBI証券ポイント付与率 (~2024年10月) | 0.5%ポイント付与 |

| SBI証券ポイント付与率 (2024年11月~) | 0~0.5%ポイント付与 ※年10万円以上で0.5%ポイント付与 |

| 通常のポイント還元率 | 0.5~12.0%※1 |

| 国際ブランド | Visa・Mastercard |

| 利用可能枠 | ~100万円 |

| 付帯保険 | 海外旅行傷害保険(利用付帯)、選べる無料保険 |

| 発行日数 | 最短10秒※2 |

※注釈

※1.A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

※4.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード(NL)は、「まずはクレカ積立を始めてみたい」という方におすすめのスタンダードカード。年会費は永年無料のため、年会費の元を取れるか(損益分岐点)を考える必要がありません。

2024年11月1日以降のポイント付与率は初年度なら0.5%、2年目以降は年間10万円以上のカード利用で0.5%を維持できます。毎月1万円でも条件を達成できるため、2年目以降もポイント還元率0.5%を維持しやすいでしょう。

| カード入会年度 | 条件(年間利用額) | ポイント還元率 |

|---|---|---|

| 初年度 | なし | 0.5% |

| 2年目以降 | 10万円以上 | 0.5% |

| 10万円未満 | 0.0% |

三井住友カード(NL)の通常ポイント還元率は0.5%と標準的ですが、対象のコンビニ・飲食店で、スマートフォンのVisaのタッチ決済・Mastercard®タッチ決済を利用すると、ポイント還元率は最大7%に。

さらに、家族ポイント(最大5%)やVポイントアッププログラム(最大8%)を組み合わせれば、ポイント還元率は最大20%までアップします。

貯まったVポイントは、スマートフォンアプリ「Vポイント」にチャージすることで、全国のVisa加盟店での買い物に利用できます。

1ポイント=1円分としてSBI証券の「Vポイント投資」にも活用できるため、「投資→ポイントを貯める→投資」という好循環を生み出すことも可能です。

三井住友カード ゴールド(NL):0~1.0%ポイント付与

| 券面デザイン | .png) .png) 2.png) 2.png) |

|---|---|

| 年会費 | 5,500円(税込) 年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| SBI証券ポイント付与率 (~2024年10月) | 1.0%ポイント付与 |

| SBI証券ポイント付与率 (2024年11月~) | 0~1.0%ポイント付与 ※年間利用額が10万円以上で0.75%、100万円以上で1.0ポイント付与 |

| 通常のポイント還元率 | 0.5~12.0%※1 |

| 国際ブランド | Visa・Mastercard |

| 利用可能枠 | ~200万円 |

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯)、選べる無料保険、ショッピング保険 |

| 発行日数 | 最短10秒※2 |

※注釈

※1.A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

※4.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード ゴールド(NL)は、先述の三井住友カード(NL)の上位カード。

SBI証券のクレカ積立のポイント付与率は、初年度なら1.0%、2年目以降は100万円以上のカード利用で最大1.0%となります(2024年11月1日以降)。

| カード入会年度 | 条件(年間利用額) | ポイント付与率 |

|---|---|---|

| 初年度 | なし | 1.0% |

| 2年目以降 | 100万円以上 | 1.0% |

| 10万円以上 | 0.75% | |

| 10万円未満 | 0.0% |

なお、三井住友カード ゴールド(NL)を年間100万円以上利用すると、次の3つのメリットがあります。毎月約8~9万円と考えると、条件達成はけっして難しくありません。

- SBI証券のクレカ積立のポイント付与率が最大1.0%に

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 - 年会費(税込5,500円)が永年無料に※

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 - 継続特典1万ポイントプレゼント

上位カードならではのメリットとしては、空港ラウンジサービスやゴールドデスクなどが挙げられます。もちろん、三井住友カード(NL)と同様に、使い方次第で最大20%のポイント還元を受けることができ、コストをかけずに高還元を受けることも可能です。

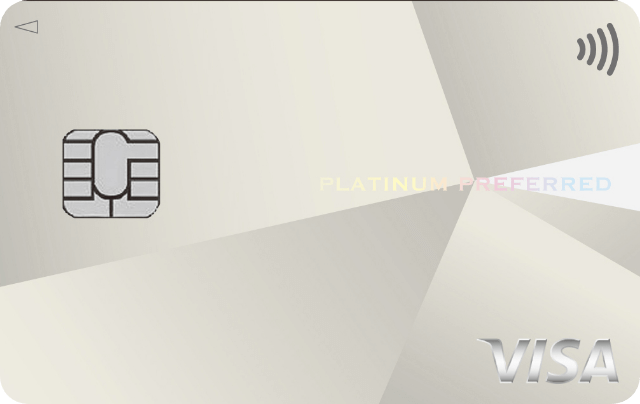

三井住友カード プラチナプリファード:1.0~3.0%ポイント付与

| 券面デザイン |     |

|---|---|

| 年会費 | 33,000円(税込) |

| SBI証券ポイント付与率 (~2024年10月) | 5.0%ポイント付与 |

| SBI証券ポイント付与率 (2024年11月~) | 1.0~3.0%ポイント付与 ※年間利用額が~299万円で1.0%、300万円以上で2.0%、500万円以上で3.0%ポイント付与 |

| 通常のポイント還元率 | 1.0~10%※1 |

| 国際ブランド | Visa |

| 利用可能枠 | ~500万円 |

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯)、選べる無料保険、ショッピング保険 |

| 発行日数 | 最短10秒※2 |

※注釈

※1.プリファードストア(特約店)利用で通常還元率+1~9%

※2.即時発行できない場合があります

※3.三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※ナンバーレスカード(カード券面に会員番号の記載がなく、Vpassアプリ上で確認するタイプ)、またはスタンダードカード(カード裏面に会員番号が記載あるタイプ)のいずれかをご選択いただけます

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード プラチナプリファードは、年会費33,000円(税込)のハイステータスカード。

SBI証券のクレカ積立で最もポイント付与率が高くなるクレジットカードで、2024年11月1日以降は最大3.0%のポイント還元を受けることができます。

| 条件(年間利用額) | ポイント付与率 |

|---|---|

| 500万円以上 | 3.0% |

| 300万円以上 | 2.0% |

| 300万円未満 | 1.0% |

また、三井住友カード プラチナプリファードは「ポイント還元率特化型のプラチナカード」と公表しているとおり、三井住友カードのなかでもポイントを効率よく貯めやすいカードです。特典をしっかり活用すれば、年会費以上のポイントを貯めることも可能でしょう。

- 新規入会&利用特典:4万ポイント(入会月の3ヵ月後末までに40万円以上の利用)

- 継続特典:最大4万ポイント(前年100万円の利用ごとに1万ポイント)

- プリファードストア(特約店):+1~9%

- 外貨ショッピング利用:ポイント+2%

プリファードストア(特約店)のなかにはExpedia(+9%)やHotels.com(+9%)も含まれるため、海外旅行が好きな方にもおすすめです。空港ラウンジはもちろん、最高5000万円と充実した海外旅行保険が付帯し、旅行中の安心や快適を手に入れることができます。

三井住友カード プラチナ:1.0~2.0%ポイント付与

| 券面デザイン |   .png) .png) |

|---|---|

| 年会費 | 55,000円(税込) |

| SBI証券ポイント付与率 (~2024年10月) | 2.0%ポイント付与 |

| SBI証券ポイント付与率 (2024年11月~) | 1.0~2.0%ポイント付与 ※年間利用額が10万円以上で1.0%、100万円以上で2.0ポイント付与 |

| 通常のポイント還元率 | 0.5~12.0%※1 |

| 利用可能枠 | 原則300万円~ |

| 付帯保険 | 海外・国内旅行傷害保険(自動付帯)、選べる無料保険、ショッピング保険 |

| 発行日数 | 最短3営業日 |

※注釈

※1.A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード プラチナは、数ある三井住友カードのなかでも最高ステータスのカード。SBI証券のクレカ積立では、年間300万円の条件をクリアすることで、最大2.0%のポイント還元を受けることができます(2024年11月1日以降)。

| 条件(年間利用額) | ポイント付与率 |

|---|---|

| 300万円以上 | 2.0% |

| 300万円未満 | 1.0% |

三井住友カード プラチナは年会費55,000円(税込)かかりますが、ハイステータスカードならではの豪華な優待制度が充実しています。

| ジャンル | 旅行 | 特典内容 |

|---|---|---|

| 旅行 | 空港ラウンジサービス | 国内主要空港のラウンジ利用が無料 |

| コンシェルジェサービス | 航空券、ホテル、レストランなどの予約に24時間・年中無休で対応 | |

| 海外・国内旅行傷害保険 | 最高1億円の旅行傷害保険が自動付帯 | |

| ライフスタイル | プラチナグルメクーポン | 2名以上のコース料理利用で、1名分が無料 |

| プラチナワインコンシェルジュ | 厳選ワインを優待価格にて販売 | |

| 宝塚歌劇優先販売 | 三井住友カード貸切公演でSS席を用意 | |

| プレゼント | メンバーズセレクション | 食の逸品プレゼント、セカンドオピニオン手配サービス、海外空港ラウンジ「プライオリティパス」など、好きな商品を1つ無料でプレゼント |

特に、コンシェルジェサービスが付帯するのはプラチナカードならではのメリットで、「〇月〇日から△泊」のように旅行のトータルコーディネートを依頼できます。

メンバーズセレクションで会員制の空港ラウンジサービス「プライオリティパス」を発行すれば、空港での待ち時間が有意義になり、ワンランク上の旅行を味わえるでしょう。

Oliveフレキシブルペイ:0~3.0%付与

| ランク | Olive一般 | Oliveゴールド | Oliveプラチナプリファード |

|---|---|---|---|

| デザイン |   |   |   |

| 年会費 | 永年無料 ※一般ランクのみ | 5,500円(税込)※2 | 33,000円(税込) |

| 国際ブランド | Visaのみ | ||

| ポイント還元率 | 0.5% | 0.5% | 1.0% |

| SBI証券 | 最大0.5%ポイント付与※1 | 最大1.0%ポイント付与※1 | 最大3.0%ポイント付与※1 |

| 旅行傷害保険 | 海外のみ | 海外・国内 | 海外・国内 |

※2. 年間100万円以上の利用で翌年以降の年会費永年無料

※デビットモード・クレジットモードでのご利用が対象です。

※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。

| 2024年10月まで | 0.5%ポイント付与 |

|---|---|

| 2024年11月から | 0~0.5%ポイント付与(年間利用額に応じて決定) |

Oliveフレキシブルペイは、クレジットカード、デビットカード、ポイント払い、追加したカードでの支払いの4つの支払い機能を集約したオールインワンカード。三井住友銀行アプリからいつでも支払いモードを切り替えられ、キャッシュカードとしての機能も備えています。

Oliveフレキシブルペイには「一般」、「ゴールド」、「プラチナプリファード」の3種類があり、SBI証券のクレカ積立でのポイント付与率は、三井住友カードの各券種と同様になっています。

| アカウントレベル | 付与率 |

|---|---|

| 一般 | 0~0.5% |

| ゴールド | 0~1.0% |

| プラチナプリファード | 1.0~3.0% |

なお、Oliveフレキシブルペイの発行には三井住友銀行の口座が必要です。三井住友銀行アプリをダウンロードすれば、アプリ内からいつでもOliveアカウントへの切替手続きが可能です。

Oliveアカウントを開設することで次のような特典を利用でき、手数料の節約にもつながるでしょう。

| 対象サービス | 還元率 | 達成条件 |

|---|---|---|

| 選べる特典 | +1~2% | Oliveアカウントの選べる特典※で「Vポイントアッププログラム+1%」を選択 ※Oliveアカウントランクがプラチナプリファード場合は+2%還元 |

| アプリログイン | +1% | Olive契約の上、三井住友銀行アプリもしくはVpassアプリへ月1回以上ログイン |

| 住宅ローンの契約 | +1% | Oliveアカウントにご契約の上、住宅ローンのご契約があること |

| SBI証券※3 | +0.5% | 当月末のNISA口座における投資信託の保有資産評価額が200万円以上 |

| +0.5% | 当月末のNISA口座における投資信託の保有資産評価額が100万円以上 | |

| +1% | 当月のVポイント投資で合計10,000ポイント以上利用 | |

| 住友生命 | 最大+2% | Vitalityスマート for Vポイントに加入、プログラムを実施のうえ、ステータスに応じてポイントアップ |

| 外貨預金 | 最大+2% | 三井住友銀行で外貨の取引を実施 |

| SMBCモビット | 最大+1% | OliveアカウントおよびSMBCモビットを契約のうえ、Olive契約口座をお支払い方法に登録し利用 |

※注釈

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3 毎月の積立額の上限は10万円です。

三井住友カード以外のSBI証券クレカ積立の対象カード一覧

注釈

※1. 特典を受けるには一定の条件がございますので公式HPをご確認ください。

※2. 年間100万円以上の利用で翌年以降の年会費永年無料

※デビットモード・クレジットモードでのご利用が対象です。

※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。

ここまでに紹介してきた三井住友カードとOliveフレキシブルの他に、SBI証券のクレカ積立で利用できるクレジットカードは6種類あります。

これからクレジットカードを作る場合は、ポイント付与率の高い三井住友カードを発券してクレカ積立を始めるのがおすすめですが、対象のカードを持っている場合はそのカードを利用するのも選択肢のひとつでしょう。

東急カード:0.25~3.0%付与

| カード | TOKYU CARD ClubQ JMB | TOKYU CARD ClubQ JMB PASMO | TOKYU CARD ClubQ JMB ゴールド |

|---|---|---|---|

| 券面 |   |   |   |

| 年会費 | 1,100円 ※初年度無料 | 1,100円 ※初年度無料 | 6,600円 |

| 還元率 | 1~3% | 1~3% | 1~3% |

| SBI証券 | 0.25~2.5% | 0.25~2.5% | 1.0~3.0% |

| 発行時間 | 最短10日 | 最短10日 | 最短10日 |

| 申込み |

東急カードは、SBI証券のクレカ積立によって0.25~3.00%のTOKYU POINTが加算されます。ポイントの加算条件は「毎月5万円の積み立て」を行なうことです。

ポイントの加算率と条件は、東急グループのサービスの利用状況によって異なります。

東急カードは、東京~神奈川間の東急線を利用する方や、東急沿線のTOKYU POINT加盟店でお買い物をする方にとって使いやすいカードです。

TOKYU POINT加盟店でのポイント還元率は1.0%、加盟店以外での還元率は0.5~1.0%です。TOKYU POINTモールを経由すると、最大20.0%になるショップもあります。

TOKYU POINTは、1ポイント=1円としてTOKYU POINT加盟店で利用できます。TOKYU POINT加盟店は東急沿線に多いため「東急線をよく利用する方にとってポイントが貯まりやすいカード」といえるでしょう。

さらに、TOKYU POINTは、下記のレートでANAマイルやJALマイルに相互交換が可能です。

| 交換先 | ANAマイル交換レート | JALマイル交換レート |

|---|---|---|

| TOKYU POINT→マイル | 1,000ポイント=500~750マイル | 2,000ポイント=1,000マイル |

| マイル→TOKYU POINT | 1万マイル=1万ポイント | 1万マイル=1万ポイント |

東急カードには、交通系ICカードのPASMOと一体型のクレジットカードもあるため、普段のお買い物だけでなく、鉄道やバスによる移動時にも使えて便利です。

PASMOのオートチャージにも対応しており、残高チャージの手間がかかりません。さらに、オートチャージの額によって、最大1.0%のポイントが貯まるというメリットもあります。

タカシマヤカード:0.1~0.3%付与

| カード | タカシマヤカード | タカシマヤカード《ゴールド》 |

|---|---|---|

| 券面 |   |   |

| 年会費 | 2,200円 ※初年度無料 | 11,000円 |

| 還元率 | 0.5~8% | 0.5~10% |

| SBI証券 | 0.3% | 0.5% |

| 発行時間 | 最短3営業日 | 最短3営業日 |

タカシマヤカードを利用したSBI証券のクレカ積立では、タカシマヤポイントが貯まります。

タカシマヤカードは、高島屋(百貨店)、高島屋の店舗、タカシマヤグループオンラインサイトで利用すると、最大10.0%のポイントが付与されます。

食料品やレストランなどでの利用や、高島屋以外で利用する場合の還元率は0.5~1.0%です。なお、ポイント還元率を10.0%にするためには、前年度のカード利用額が税抜100万円以上という条件があります。

貯まったポイントは高島屋の各店舗やオンラインストアにて、1ポイント=1円で2,000ポイントから利用できます。また、ANAのマイルと相互交換も可能です。

| 交換先 | 交換レート |

|---|---|

| タカシマヤのポイント→ANAマイル | 2,000ポイント=500マイル |

| ANAマイル→タカシマヤのポイント | 1万マイル=1万ポイント (年間2万マイルまで。3万マイル以上は1万マイルにつき5,000ポイント) |

アプラスカード:0.5~1.0%付与

| カード | APLUS CARD with | アプラスゴールドカード |

|---|---|---|

| 券面 |   |   |

| 年会費 | 永年無料 | 5,500円 ※初年度無料 |

| 還元率 | 0.5~1.5% | 1~3% |

| SBI証券 | 0.5% | 1.0% |

| 発行時間 | 約2週間 | 約2週間 |

アプラスカードを使ったSBI証券のクレカ積立では、アプラスポイントが貯まります。クレカ積立ができるカードは「APLUS CARD with」と「新生アプラスゴールドカード」の2種類で、カードによってポイント還元率が異なります。

クレカ積立でより多くのアプラスポイントを獲得したい場合は、年会費のかかるゴールドカードを選ぶ必要があります。得られるメリットが年会費のコストをカバーできるかを検討してから判断しましょう。

| カードの種類 | ポイント還元率 |

|---|---|

| APLUS CARD with | 0.5% |

| 新生アプラスゴールドカード | 1.0% |

アプラスカードは、月の利用金額が一定額を超えたときや特定の期間にポイント還元率が増加するなど、ポイントアップのチャンスが多いのが特徴です。

アプラスカードのポイント還元率は通常0.5%です。月5万円以上利用すると、さらに0.5%のポイント還元率が加算されるため、公共料金や家賃の支払いなどに利用すれば、ほぼ確実に1.0%のポイント還元を受けられます。

なお、ゴールドカードであれば無条件で1.0%のポイント還元率となるため、カードの利用額を気にする必要はありません。

また、アプラスモールを経由してオンラインショップを利用すると、ポイント還元率が最大で30倍になる特典もあります。

アプラスカードで貯めたアプラスポイントは、マイルを含めたあらゆるポイントや、Amazonギフト券などへの交換が可能です。Amazonギフト券は1,000ポイント=1,000円分から交換でき、Apple Gift Cardは500ポイント=500円分から交換できます。

マイルの交換レートは下記のとおりです。

| 交換先 | ANAマイル交換レート | JALマイル交換レート |

|---|---|---|

| アプラスポイント→マイル | ・1ポイント=0.6マイル ・1,000ポイントから以降500ポイントごとに交換可能 ・年間上限7万5,000ポイント | ・1ポイント=0.6マイル ・1,000ポイントから以降500ポイントごとに交換可能 ・上限なし |

UCSカード:0.5%付与

| カード | UCSカード | UCSゴールドカード | majica donpen card |

|---|---|---|---|

| 券面 |   |   |   |

| 年会費 | 永年無料 | 3,300円 ※初年度無料 | 永年無料 |

| 還元率 | 0.5~1% | 0.5~1% | 0.5~1.5% |

| SBI証券 | 0.5% | 0.5% | 0.5% |

| 発行時間 | 約10日 | 約10日 | 約10日 |

UCSカードを利用したSBI証券のクレカ積立では、Uポイントまたはmajicaポイントが貯まります。クレカ積立に利用できるカードは、UCSが発行する「UCSマークのついているクレジットカード」です。

毎月の積立額は100円~5万円で自由に設定でき、自分のペースで無理なく積立を続けられる点は大きなメリットといえるでしょう。UCS会員専用アプリを使えば、投資の運用実績、残高確認、カードの利用明細なども簡単に確認できます。

また、UCSカードでのクレカ積立では、積立額に応じたポイント加算だけでなく、投資信託の保有残高に応じたポイントも加算されます。投資信託残高のポイント加算率は、月間保有額の年率0.1~0.2%です。このダブルポイント形式によって効率良くポイントを貯められます。ただし、ポイントを使った投資には対応していません。

| SBI証券のクレカ積立 | 0.5% |

| 投資信託残高のポイント付与率 | 月間保有額の年率0.1~0.2% ※一部の投資信託の加算率は年率0.1%未満 |

UCSカードは、アピタで買い物をする機会の多い方におすすめのカードです。毎月9日・19日・29日にアピタでUCSカードを利用すると、衣料品、食料品、暮らしの品が5%オフになり、お得に買い物ができます。

また、UCSカードを公共料金や携帯電話料金などに利用すると、利用額の0.5%のポイントが貯まります。ポイント還元の対象サービスが非常に幅広く、電気やガス・水道、インターネットプロパイダ、NHK放送料金、各種サブスクリプションなどの支払いでもポイントが加算されます。毎月の支払いをUCSカードに集約すれば、その分まとまったポイントを得られるでしょう。

Uポイントは、1,000点ごとに1,000円分の商品券・ギフトカードやJMBマイルなどに交換可能です。majicaポイントは1ポイント=1円として全国のドン・キホーテ、majica加盟店での買い物に使えます。自分に合ったポイントの使い方を選ぶとよいでしょう。

大丸松坂屋カード:0.25~0.5%付与

| カード | 大丸松坂屋カード | 大丸松坂屋ゴールドカード |

|---|---|---|

| 券面 |   |   |

| 年会費 | 初年度無料 2年目以降2,200円(税込) | 11,000円(税込) |

| 還元率 | 0.5% | 1.0% |

| SBI証券 | 0.25% | 0.5% |

| 発行時間 | 最短即日 | 最短即日 |

大丸松坂屋カードを利用したSBI証券のクレカ積立では、QIRAポイントが貯まります。

クレカ積立に利用できるカードは4種類あり、いずれも年会費が必要です。積立金額は毎月100円~5万円の範囲内で設定でき、自分のペースで積立を続けられます。

大丸松坂屋カードでは、大丸松坂屋ポイントとQIRA(キラ)ポイントが貯められます。

大丸松坂屋ポイントは、大丸・松坂屋や大丸松坂屋オンラインストアで買い物をすると獲得できます。普通商品は100円につき5ポイント、特価品・食品・レストラン・喫茶の利用では100円につき1ポイントが貯まります。大丸松坂屋ポイントは、大丸・松坂屋の店頭や大丸松坂屋オンラインストアでの買い物時に1ポイント=1円単位で利用可能です。

QIRAポイントは、大丸・松坂屋の店舗、VisaやMastercardの加盟店、公共料金の支払いなどのクレジット利用によって貯まります。QIRAポイントは1,000ポイント単位で使用可能で、商品やギフトカードと交換したり、提携先ポイントに移行したりできます。

| 交換先 | 交換レート(QIRAポイント=提携先ポイント) |

|---|---|

| QIRAポイント→大丸松坂屋ポイント | 1,000ポイント=1,000ポイント |

| QIRAポイント→Vポイント | 1,000ポイント=900ポイント |

| QIRAポイント→WAONポイント | 1,000ポイント=900ポイント |

| QIRAポイント→Amazonギフトカード | 1,000ポイント=900ポイント |

| QIRAポイント→楽天ポイント | 1,000ポイント=800ポイント |

オリコカード:0.5%付与

| カード | Orico Card THE POINT | Orico Card THE POINT PREMIUM GOLD | Orico Card THE GOLD PRIME | Orico Card THE PLATINUM |

|---|---|---|---|---|

| 券面 |   |   |   |   |

| 年会費 | 永年無料 | 1,986円 | 11,000円 ※初年度無料 | 20,370円 |

| 還元率 | 1~2% | 1~2.5% | 1~2.5% | 1~2.5% |

| SBI証券 | 0.5% | 0.5% | 0.5% | 0.5% |

| 発行時間 | 最短8営業日 | 最短8営業日 | 最短8営業日 | 最短8営業日 |

2023年5月17日から、SBI証券のクレカ積立で利用できるクレジットカードにオリコカードが追加されました。

対象のカードは、家族カード・リボ払い専用のUPtyカード・法人カードを除くすべてのカードで、エディオンカードやCostco Global Cardなどの提携カードでもクレカ積立が可能です。

SBI証券のクレカ積立で貯まるポイントはカードによって種類が異なりますが、付与率は0.5%で統一されています。

オリコポイントの場合、AmazonギフトカードやPayPayポイント、Pontaポイントなどへの交換が可能で、使いやすい部類のポイントが貯まります。

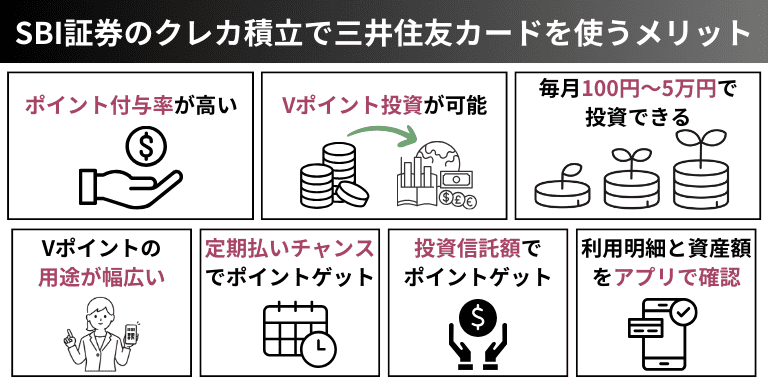

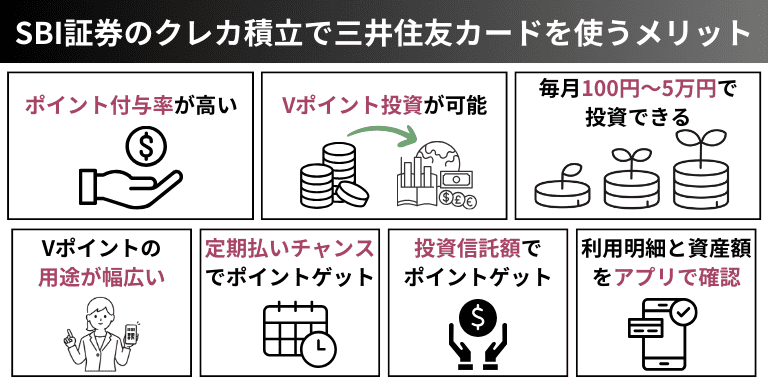

SBI証券のクレカ積立で三井住友カードを使うメリット

SBI証券のクレカ積立で三井住友カードを使う最大のメリットは、ポイント付与率が非常に高いことです。

ポイントの使用用途も幅広く、貯まったポイントを使って再投資を行なうこともできます。

毎月100円~5万円の間で自由に積立額を決められ、積立金額に応じて追加でポイント付与される特典も。

メリット①ポイントの付与率がとても高い

SBI証券のクレカ積立の場合、三井住友カードはカードの種類ごとにポイント付与率が固定されており、特別な条件をクリアしなくても0.5~5.0%のポイントが付与されます。

その他のカードはポイント付与率1%以下のものがほとんどです。東急カードは、最大で3%まで付与率がアップしますが、そこまで高くするには厳しい条件をクリアしなければいけません。

ポイント付与率に着目すると、三井住友カードは非常にお得といえるでしょう。

| カード | 三井住友カード(NL) | 三井住友カード ゴールド(NL) | プラチナプリファード | 三井住友カード プラチナ |

|---|---|---|---|---|

| 券面 |   |   |   |   |

| 年会費 | 永年無料 | 5,500円※3 | 33,000円 | 55,000円 |

| 還元率 | 0.5~7% | 0.5~7% | 1~10%※5 | 0.5~7% |

| SBI証券 (最大※7) | 0.5%※2 | 1.0%※4 | 5.0%※6 | 2.0% |

| 条件 | 満18歳以上 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 20歳以上 | 30歳以上 |

| 特徴 | まずはクレカ積立を始めたい人向け | 毎月1~3万円を積み立てる人向け | 毎月4~5万円を積み立てる人向け | 手厚いサービスを受けたい人向け |

| 申込み | -link” text=”公式サイト” size=”small”] | -link” text=”公式サイト” size=”small”] | -link” text=”公式サイト” size=”small”] | -link” text=”公式サイト” size=”small”] |

| カード | 三井住友カード(NL) | 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード | 三井住友カード プラチナ |

|---|---|---|---|---|

| 券面 |   |   |   |   |

| 年会費 | 永年無料 | 5,500円(税込)※3 | 33,000円(税込) | 55,000円(税込) |

| 還元率 | 0.5~7% | 0.5~7% | 1~10%※5 | 0.5~7% |

| SBI証券 (最大※7) | 0.5%※2 | 1.0%※4 | 5.0%※6 | 2.0% |

| 条件 | 満18歳以上 ※高校生除く | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 満20歳以上 | 30歳以上 |

| 発行 | 最短10秒※1 | 最短10秒※1 | 最短10秒※1 | 最短3営業日 |

| 特徴 | まずはクレカ積立を始めたい人向け | 毎月1~3万円を積み立てる人向け | 毎月4~5万円を積み立てる人向け | ハイレベルなサービスを受けたい人向け |

| 申込み |

※注釈

※1.即時発行ができない場合があります。

※2.2022年12月11日(日)以降の積立設定分より5.0%、2024年11月以降の積立設定分より最大3.0%(2022年12月10日(土)までの積立設定分は2.0%)

※3.年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※4.2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※クレカ積立上限は10万

※5.プリファードストア(特約店)利用で通常還元率+1~9%

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※6.三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※7 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

メリット②ポイントを使った「Vポイント投資」が可能

三井住友カードを利用したクレカ積立で貯まるVポイントは、1ポイント=1円分としてSBI証券の投資信託の購入に利用できます。

SBI証券では投資信託を100円から購入できるため、現金を使わずに100ポイント単位での投資が可能です。

つまり、ポイント投資は「貯めたVポイントを、投資信託を通して資産に変換できる手段」といえます。

Vポイントが貯まるお店で食事をしたり、Vポイント付与率の高いサービスを利用したりするなど、生活の一工夫がそのまま資産形成に直結します。

もちろん、クレカ積立で付与されたポイントを使って、再び投資信託を購入することも可能です。

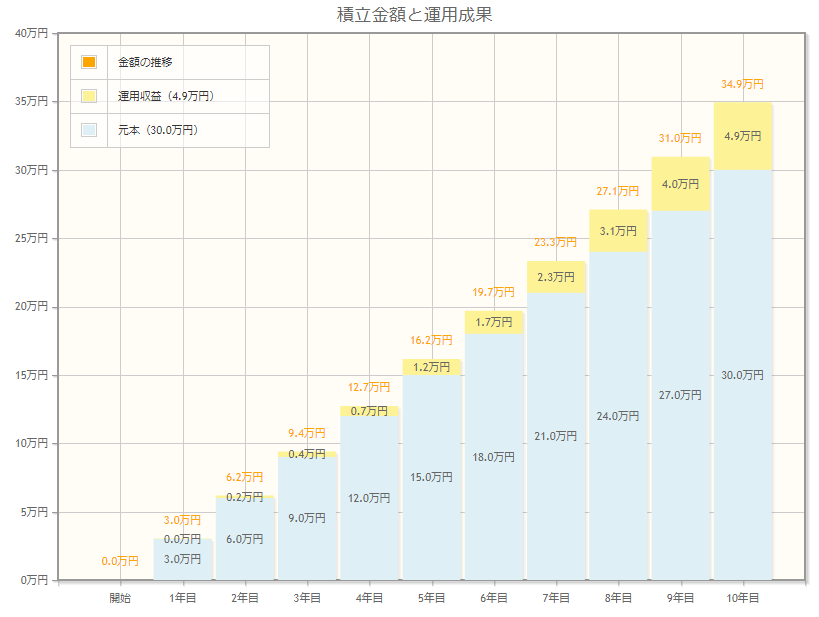

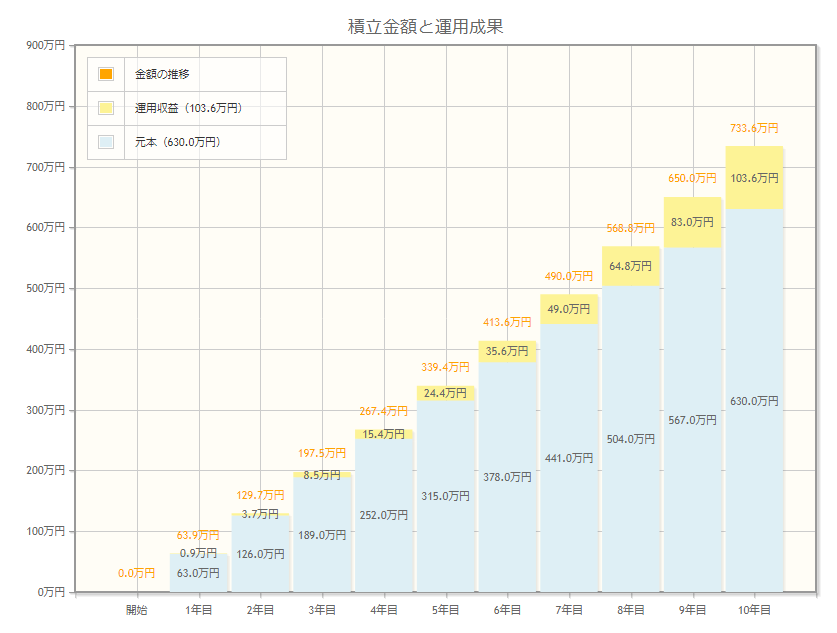

例えば、三井住友カード プラチナプリファードで毎月5万円を積み立てた場合、年間3万ポイントが付与されます。

このポイントで投資信託を購入し、想定利回り(年率)3%で10年間運用すると、30万円の元本に対して約4万9,000円分の運用収益が発生します。

毎月5万円の積立投資も行なっているため、合計で約103.6万円の運用収益が出るシミュレーションになります。

もしポイントが少ない場合でも、長年運用すれば複利効果で着実に資産を増やしていけるのです。

もちろん、通常のクレジットカード決済で貯まるポイントと同様に、カード代金の支払いに充てたり、ポイント交換して利用することも可能です(Vポイントの使い道と交換レートこちら)。

メリット③毎月100円~5万円の範囲でコツコツ投資できる

SBI証券のクレカ積立は、購入額や購入銘柄を簡単に調整できる点も魅力です。

投資信託は毎月100円~5万円の範囲で購入でき、購入額は100円単位で細かく設定できます。

また、毎月10日の設定期限内であれば、購入銘柄や金額設定をWeb上で簡単に変更可能です。

「収入が不安定で投資信託を続けられるか不安」「自分のペースでコツコツ投資したい」という方にも使いやすいサービスになっています。

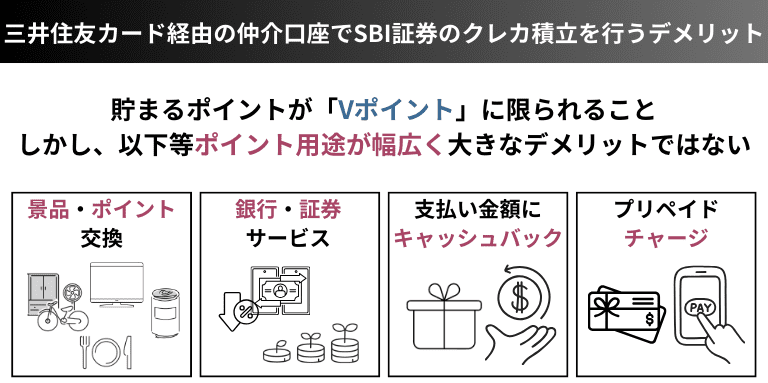

メリット④付与されるVポイントの用途が幅広い

SBI証券のクレカ積立に三井住友カードを使えば、効率良くポイントを貯められるうえ、貯まったポイントはさまざまな用途に使用できます。

Vポイント、ANAマイル、ギフトカードへの交換や、クレジットカードの支払い金額への充当、投資信託の購入など、希望に合わせてポイントの使い道を決められます。

Vポイントを交換する場合は、まずはVポイントを貯め、ポイントが貯まったら自分の使いやすいポイントやギフトカードに交換するという流れになります。

メリット⑤毎月最大1万ポイントがもらえるチャンスがある

三井住友カードでは、光熱費や通信費などの定期払いの利用数に応じて抽選権を配布し、最大1万ポイントが当たる「定期払いチャンス」を毎月開催しています。

定期払いチャンスの対象には、SBI証券でのクレカ積立も含まれます。例えば、三井住友カードで6つの定期払いサービスを利用すると、毎月もらえる抽選券は6枚となります。

| 定期払いを利用するサービス | ・電気 ・ガス ・携帯電話 ・インターネットプロバイダー ・動画サービス ・クレカ積立 上記6つのサービスを三井住友カードで定期払い |

|---|---|

| 配布される抽選券 | 6枚 |

このように、SBI証券で三井住友カードを使ったクレカ積立をすれば、購入額に応じたポイントとは別に1万ポイントがもらえるチャンスも得られるため、毎月楽しみながら資産形成ができます。

メリット⑥保有する投資信託額に応じたポイントが付与される

SBI証券には、保有する投資信託額に応じて、年間最大0.25%の付与率でポイントがもらえる「投信マイレージサービス」があります。

例えば、付与率0.10%と0.02%の投資信託をそれぞれ100万円分保有していた場合、1ヵ月にもらえるポイントは次のとおりです。

| 保有投資信託 | 保有額 | 1ヵ月あたり付与されるポイント |

|---|---|---|

| 投資信託A(付与率0.10%) | 100万円 | (100万円×0.10%)÷12=約83ポイント |

| 投資信託B(付与率0.02%) | 100万円 | (100万円×0.02%)÷12=約16ポイント |

1ヵ月に換算すると少なく感じるかもしれませんが、年間で換算すると付与されるポイントは合計1,200ポイントです。

これに加えてSBI証券では、クレカ積立額に対して1ヵ月で最大2,500ポイントが付与されるため、購入額と保有額の2つのルートからポイントがどんどん貯まります。

メリット⑦アプリで利用明細と資産額が簡単にチェックできる

三井住友カード会員向けのスマートフォン用アプリとSBI証券の口座を連携すれば、投資信託の評価額も簡単に確認できます。

気になるときにサクッと確認できるため「いちいちパソコンで管理画面を開くのが面倒……」という方も、ストレスフリーで積み立てを続けられるでしょう。

カードの利用明細も同じアプリで確認できるので、日々の家計管理の負担が軽減できるというメリットもあります。

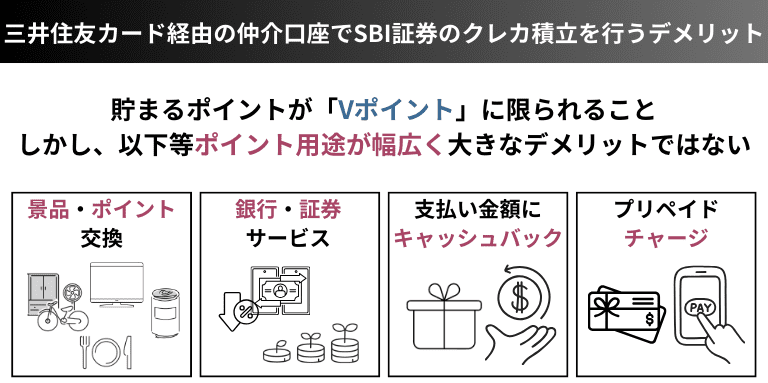

三井住友カード経由の仲介口座でSBI証券のクレカ積立を行うデメリットはある?

SBI証券でクレカ積立を始めるには、公式サイトから口座開設するか、三井住友カードから”仲介口座“を開設する2つの方法があります。三井住友カードの申込時に同時開設する口座は仲介口座となります。

この三井住友カードの仲介口座にデメリットがあるのかと気になる方もいるのではないでしょうか。

特筆すべき大きなデメリットはありませんが、強いて挙げるとするとSBI証券の利用で貯まるポイントがVポイントに限られる点です。

公式サイトから口座開設すると、貯まるポイントはPontaポイント・Vポイント・dポイント・JALマイルの4種類から選べますが、仲介口座だと三井住友カードのVポイントのみになります。

Vポイントを上記の共通ポイントに交換することもできますが、交換レートは500Vポイントで400ポイントのため、20%分を損する形です。

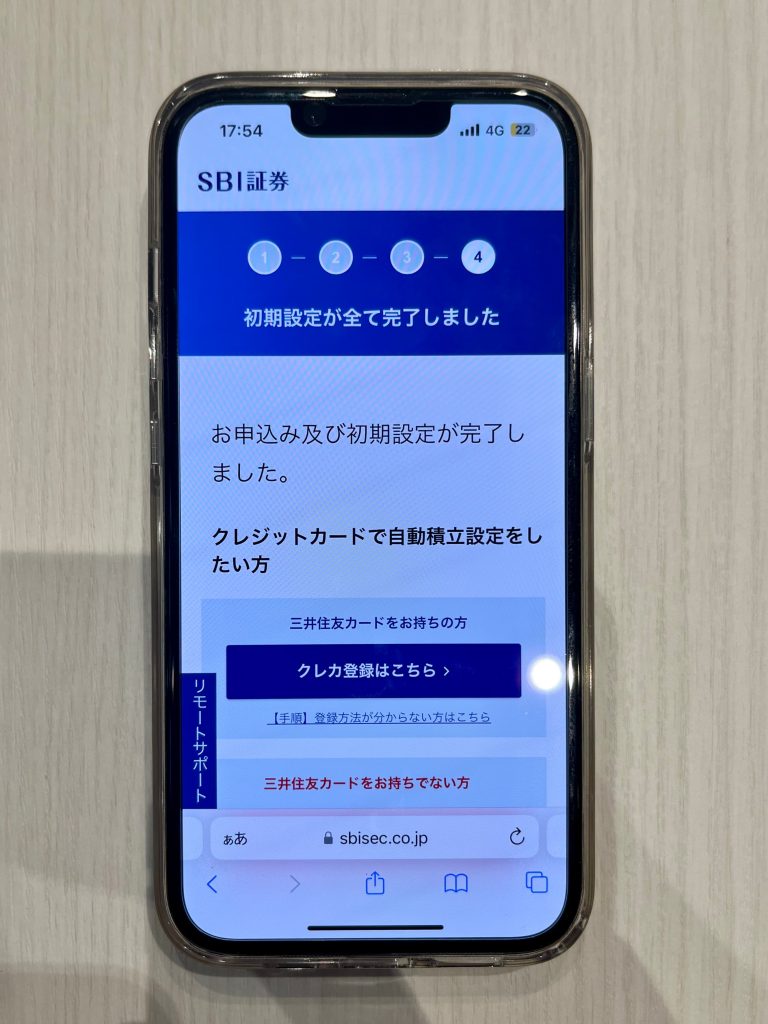

SBI証券で三井住友カード (NL)(クレジットカード)が登録できない?即時発行して登録する場合には注意を!

上記の画像のように平日の17時54分にSBI証券の口座初期登録が完了しました。

そこで、三井住友カード(NL)をクレカ登録するために、同日18:05に公式サイトから申し込みを完了させて、約5分で番号が発行できました。

申し込み完了画面-768x1024.jpg)

申し込み完了画面-768x1024.jpg)

5分で発行ができたため、さっそく三井住友カード(NL)をSBI証券でクレカ登録しようとしました。

しかし、何度試しても、エラーが出てしまい、三井住友カード(NL)がSBI証券でクレカ登録できません。

何か設定の方法が間違っているのかなと思い、同日SBI証券に問い合わせをしようとしたら、8:00~17:00のみ電話対応しているとのことでした。

そのため、次の日にSBI証券のカスタマーサービス(0570-550-104)に以下のような問い合わせをしました。

昨日18時頃に即時発行した三井住友カード(NL)をすぐにSBI証券でクレカ登録しようとしたのですが、エラーになってしまいできないです。

即時発行に対応した三井住友カード(NL)と三井住友カード ゴールド (NL)については、発行後すぐにSBI証券にクレカ登録できない形になっています。

なぜ発行後すぐに三井住友カード(NL)と三井住友カード ゴールド (NL)がクレカ登録できないのか聞いてみると以下のような回答が返ってきました。

15時までに即時発行された方は当日20時以降、15時以降に即時発行された方は翌日7時 以降、カードが登録できる

公式サイトにも記載あり

とのことでしたので、問い合わせをした後に三井住友カード(NL)をクレカ登録に設定したら、発行から1日経っていため、登録ができました。

クレカ積立をする場合、即時発行の三井住友カード(NL)と三井住友カード ゴールド (NL)は発行後すぐにクレカ登録できないことに注意しましょう。

SBI証券のクレカ積立の特徴は?

SBI証券は、日本国内でトップクラスのシェアを誇るインターネット証券会社です。

2024年8月16日時点で2614本の投資信託を扱っており、豊富な投資信託のなかから自分に合った銘柄を選べます。

SBI証券では、提携先のクレジットカードで投資信託の積立ができます。

このサービスを一般に「クレカ積立」と呼び、投資信託をしながらポイントも獲得できるお得な資産運用方法として注目されています。

クレカ積立は、クレジットカードの登録や購入額・購入銘柄を設定すれば、あとは自動で投資信託を続けられます。

クレジットカードの支払日に自動で買付金額が引き落とされるため、入金漏れや買付漏れの心配もありません。

| クレカ積立設定可能額 | 100~50,000円 |

|---|---|

| 投資可能な投資信託数 | ・2600件以上 ・複数銘柄への投資が可能 ・つみたてNISAも対象 |

| 投資信託の買い付け日 | 毎月1日(変更不可) |

| 次月の買い付け設定期限 | 毎月10日 |

| 付与されるポイント | Vポイント |

| ポイント付与率 | 0.5~5.0%(カードの種類によって変動) |

| ポイントの使い道 | ・投資信託の購入 ・Visaのタッチ決済対応加盟店、iD対応加盟店、オンラインショップでの支払い など |

| カードの支払日 | 毎月10日もしくは26日 |

クレカ積立を始める際は、クレジットカードごとのポイント付与率を比較し、効率良くポイントを貯められるカードを選ぶのがおすすめです。一例として、下記にクレカ積立の設定例と付与されるポイントのイメージを示しますので、参考にしてください。

| 毎月の積立額 | 5万円の場合 【内訳】 ・投資信託A:3万3,333円(つみたてNISA) ・投資信託B:1万6,667円(特定) |

|---|---|

| クレカ積立設定カード | 三井住友カード ゴールド(NL)の場合 ポイント付与率:1.0% |

| 月に付与されるポイント | 5万円×1.0%=500ポイント |

クレカ積立に設定できるカードは、三井住友カードが発行するクレジットカード、またはいくつかの提携カードです。下表よりチェックしてみてください。

| 付与率5.0%のカード※ | 三井住友カード プラチナプリファード |

|---|---|

| 付与率2.0%のカード※ | 三井住友カード プラチナ 三井住友カード プラチナ PA-TYPE 三井住友ビジネスプラチナカード for Owners |

| 付与率1.0%のカード※ | 三井住友カード ゴールド 三井住友カード ゴールド PA-TYPE 三井住友カード ゴールド(NL) 三井住友カード プライムゴールド 三井住友カード ゴールドVISA(SMBC) 三井住友カードプライムゴールドVISA(SMBC) 三井住友カード ビジネスオーナーズ ゴールド 三井住友ビジネスゴールドカード for Owners 三井住友銀行キャッシュカード一体型カード(ゴールド/プライムゴールド) |

| Vポイント付与率0.5%のカード※ | 三井住友カード(NL) 上記以外のVポイントが貯まるカード |

| カード独自のポイントが貯まるカード | 東急カード タカシマヤカード アプラスカード UCSマークのついたクレジットカード 大丸松坂屋カード |

※注釈

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※クレカ積立上限は10万円

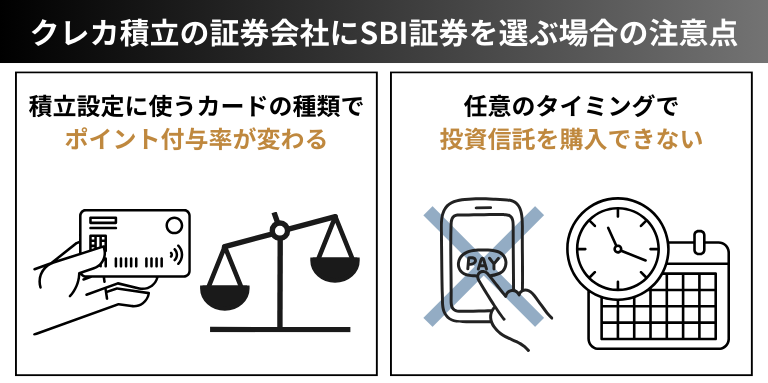

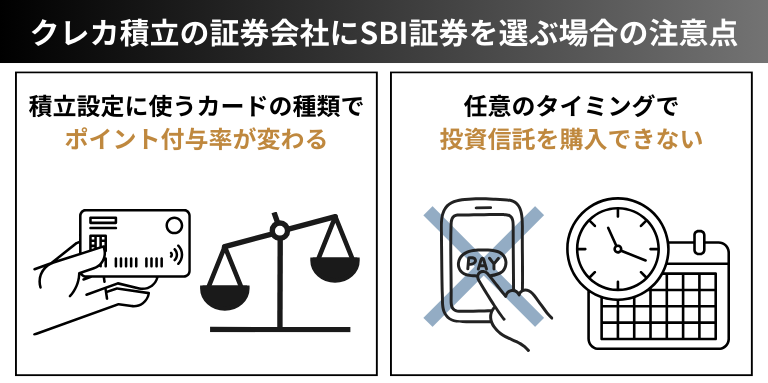

クレカ積立の証券会社にSBI証券を選ぶ場合の注意点

SBI証券のクレカ積立には、2つの注意点があります。

それぞれの注意点について、詳しく見ていきましょう。

注意点①積立設定に使うカードの種類でポイント付与率が変わる

クレカ積立によるポイント付与率は、設定するクレジットカードの種類によって変動します。そのため、複数のカードを持っている場合は、ポイント付与率を確認したうえで、積立に使うカードを選ぶことが大切です。

例えば、ポイント付与率が0.5%、1.0%、5.0%のカードを比較すると、獲得できるポイントに大きな差が生じます。

| カードの種類 | Vポイント付与率 | 年間でもらえるポイント |

|---|---|---|

| 三井住友カード(NL) | 付与率0.5% | 月5万円×0.5%=250ポイント 年間3,000ポイント |

| 三井住友カード ゴールド(NL) | 付与率1.0% | 月5万円×1.0%=500ポイント 年間6,000ポイント |

| 三井住友カード プラチナプリファード | 付与率5.0% | 月5万円×5.0%=2,500ポイント 年間3万ポイント |

「お得にクレカ積立を続けたい!」という方は、ポイント付与率の高いカードを選ぶのがおすすめです。

ポイント付与率の高いクレジットカードは、年会費が必要なケースが多々あります。クレジットカードを新たに契約する場合は、ポイント付与率や会員特典などのメリットと、年会費とのバランスが取れているかをよく検討してから判断しましょう。

※注釈

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※クレカ積立上限は10万円

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません

注意点②任意のタイミングで投資信託を購入できない

SBI証券のクレカ積立では「毎月1日に買い付けを行なう」という設定のみが可能となっています。

そのため、月によって買い付け日を変更することや、特定の月の購入を見送るなどの設定はできない点に注意が必要です。

投資信託は日々値動きするため、本来であれば少し安くなるタイミングを狙って購入したいものです。しかし、SBI証券のクレカ積立では、購入タイミングの細かい調整はできないため、毎月1日に自動で購入されてしまいます。

「相場の動きを見て、自分のタイミングで投資信託を購入したい」という方にとっては、クレカ積立はあまり向いていないかもしれません。

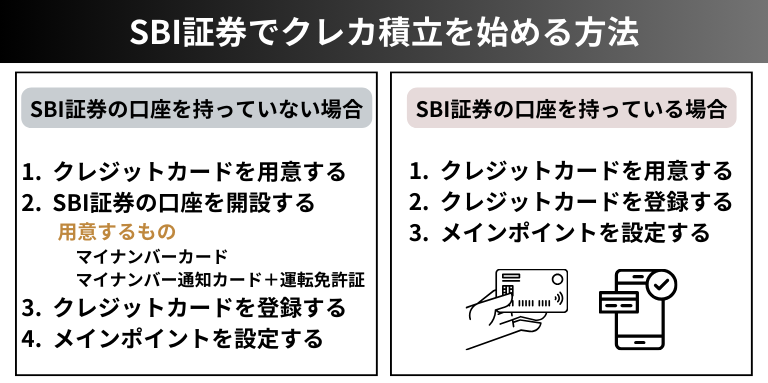

SBI証券でクレカ積立を始める方法

SBI証券でクレカ積立を始める方法について、以下2つのケースについて解説します。

SBI証券の口座を持っていない場合

まずは、SBI証券の口座を開設します。SBI証券の口座開設は、インターネットで24時間申し込み可能なため、自分の都合の良いタイミングで手続きを進めましょう。

スマートフォンで本人確認書類を撮影し、そのまま提出することもできます。その場合は、最短で翌営業日に口座が開設します。

口座開設の手続きをインターネット上で完結させるには、メールアドレスと、以下のいずれかの書類が必要です。

- マイナンバーカード

- マイナンバー通知カード+運転免許証

1.ポイントを貯めたいクレジットカードを用意する

2.SBI証券の口座を開設する

3.SBI証券Webサイトにて、クレジットカードを登録する

4.SBI証券のポイントサービスページにて、メインポイントを設定する

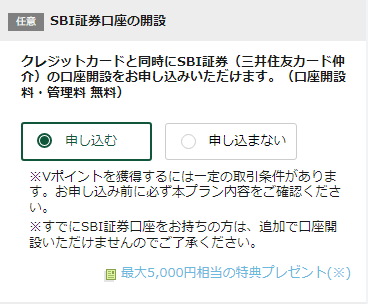

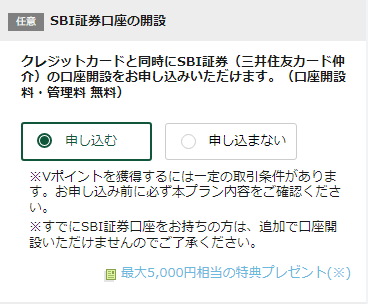

三井住友カードを新規発行し、SBI証券の口座も新規開設する場合は、口座開設の手続きを簡略化できます。

具体的には、先にカードの申し込み手続きを行ない、カード申込時に「SBI証券口座の開設」の項目で『申し込む』にチェックを入れるだけです。これで、カード発行と同時に、証券口座も開設できます。

SBI証券の口座を持っている場合

SBI証券の口座を持っている場合は、SBI証券のWebサイトに、クレカ積立に使うクレジットカードを登録します。

クレジットカードを登録したら、次は購入したい投資信託を選びます。そして「積立買付」の項目からクレカ積立を選べば、基本設定は完了です。

最後に、自分の希望するポイントが付与されるよう設定します。SBI証券のポイントサービスページにて、メインポイントの設定手続きを忘れずに行ないましょう。

1.ポイントを貯めたいクレジットカードを用意する

2.SBI証券Webサイトにて、クレジットカードを登録する

3.SBI証券のポイントサービスページにて、メインポイントを設定する

SBI証券のクレカ積立に関するよくある質問

SBI証券のクレカ積立に関する、よくある質問をまとめました。積立を始める前に、疑問を解消しておきましょう。

SBI証券のクレカ積立におすすめのクレジットカードは?

SBI証券のクレカ積立には「三井住友カード」がおすすめです。

三井住友カードは、積立によるポイント付与率が0.5~5.0%と非常に高く、ポイントがどんどん貯まります。貯まったVポイントは、マイルやギフトカードへの交換や、クレジットカードの支払いに充当することも可能。ポイント投資でポイントを資産に変換できる点も魅力です。

三井住友カードはカードの種類ごとにポイント付与率や年会費が異なるため、自分に合ったカードを選びましょう。

SBI証券のクレカ積立は毎月どのくらい積み立てができる?

最小で100円から、最大で5万円までの積立が可能です。(つみたてNISAの場合は3万3,333円が上限)

100円以上1円単位で積立金額を設定できるため、自分に合ったペースで無理なく積立を続けられます。購入銘柄や金額設定はWebサイトで簡単に変更できるため、急な出費があっても安心です。

買付日は「毎月1日」で固定となっています。次月の買付内容を変更する場合は「毎月10日」までに設定する必要があります。

SBI証券のクレカ積立はいつ購入される?買付日は?

10日を締め切りとして、毎月1日に買付されるようになっています。買付日を変更することはできません。

SBI証券のクレカ積立は三井住友カード以外ならどのクレジットカードがおすすめ?

SBI証券のクレカ積立では、三井住友カード以外のカードはポイント付与率に大きな違いはありません。そのため、ポイントの使いやすさや、ポイントアップ条件の達成しやすさなど、自分に合ったカードを選ぶとよいでしょう。

例えば、東急カードは条件次第でポイント付与率が3.0%までアップするため、東急グループのサービスをよく使う方におすすめです。また、UCSカードはSBI証券でのポイント付与率に加え、投資信託の残高に応じたポイント付与もあり、効率良くポイントを貯められます。

| カードの種類 | SBI証券のクレカ積立のポイント付与率 |

|---|---|

| 東急カード | 0.25~3.0% |

| タカシマヤカード | 0.1~0.3% |

| アプラスカード | 0.5~1.0% |

| UCSカード | 0.5% |

| 大丸松坂屋カード | 0.25~0.5% |

SBI証券のクレカ積立でおすすめの銘柄はどれ?

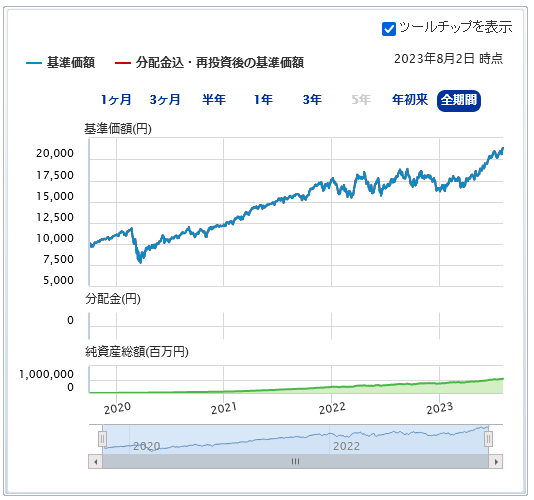

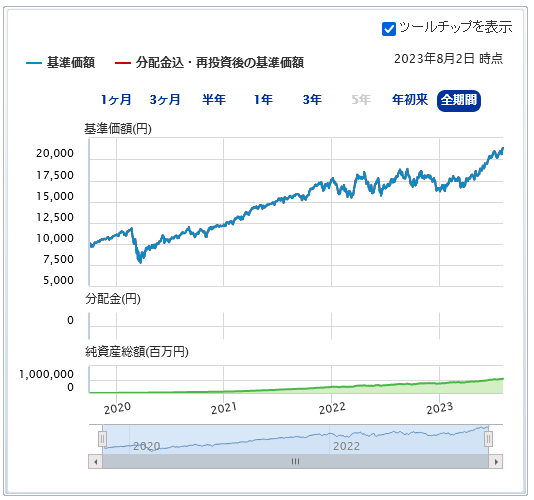

「eMAXIS Slim 全世界株式(オール・カントリー)」と「SBI・V・S&P500インデックス・ファンド」です。

eMAXIS Slim 全世界株式(オール・カントリー)は、日本を含む先進国ならびに新興国の株式を対象としたインデックス・ファンドです。手軽に分散投資できるメリットがあり、2023年8月時点のSBI証券の販売金額人気ランキングでは1位を獲得しています。

SBI・V・S&P500インデックス・ファンドは、米国の代表的な株価指数「S&P500」に連動する投資成果をめざすファンドです。手数料が安く、SBI証券でも人気の銘柄です。

SBI証券のWebサイトでは、質問に回答すればおすすめファンドを紹介してくれる「SBIファンドロボ」や、注目テーマから投資信託を選べる特集など、自分に合うファンドを探すためのサポートが充実しています。

| カード | 三井住友カード(NL) | 三井住友カード ゴールド(NL) | プラチナプリファード | 三井住友カード プラチナ |

|---|---|---|---|---|

| 券面 |   |   |   |   |

| 年会費 | 永年無料 | 5,500円※3 | 33,000円 | 55,000円 |

| 還元率 | 0.5~7% | 0.5~7% | 1~10%※5 | 0.5~7% |

| SBI証券 (最大※7) | 0.5%※2 | 1.0%※4 | 5.0%※6 | 2.0% |

| 条件 | 満18歳以上 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 20歳以上 | 30歳以上 |

| 特徴 | まずはクレカ積立を始めたい人向け | 毎月1~3万円を積み立てる人向け | 毎月4~5万円を積み立てる人向け | 手厚いサービスを受けたい人向け |

| 申込み | -link” text=”公式サイト” size=”small”] | -link” text=”公式サイト” size=”small”] | -link” text=”公式サイト” size=”small”] | -link” text=”公式サイト” size=”small”] |

| カード | 三井住友カード(NL) | 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード | 三井住友カード プラチナ |

|---|---|---|---|---|

| 券面 |   |   |   |   |

| 年会費 | 永年無料 | 5,500円(税込)※3 | 33,000円(税込) | 55,000円(税込) |

| 還元率 | 0.5~7% | 0.5~7% | 1~10%※5 | 0.5~7% |

| SBI証券 (最大※7) | 0.5%※2 | 1.0%※4 | 5.0%※6 | 2.0% |

| 条件 | 満18歳以上 ※高校生除く | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 満20歳以上 | 30歳以上 |

| 発行 | 最短10秒※1 | 最短10秒※1 | 最短10秒※1 | 最短3営業日 |

| 特徴 | まずはクレカ積立を始めたい人向け | 毎月1~3万円を積み立てる人向け | 毎月4~5万円を積み立てる人向け | ハイレベルなサービスを受けたい人向け |

| 申込み |

※注釈

※1.即時発行ができない場合があります。

※2.2022年12月11日(日)以降の積立設定分より5.0%、2024年11月以降の積立設定分より最大3.0%(2022年12月10日(土)までの積立設定分は2.0%)

※3.年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※4.2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※クレカ積立上限は10万

※5.プリファードストア(特約店)利用で通常還元率+1~9%

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※6.三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※7 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※注釈

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※クレカ積立上限は10万円

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。