ゴールドカードは一般カードよりもステータスが高く、ポイント還元率や特典がより充実しています。ただし、プラチナなどのハイステータスカードの登場により、ゴールドカードは以前より身近な存在になりました。

ゴールドカードは各社のカードラインナップに必ず含まれるため、数多くある種類からどれを選べばいいか困惑する人も多いでしょう。

そこで当記事では、ゴールドカードの選び方を踏まえ、ポイント還元率、特典と付帯サービス、ステータス性、年会費の観点からおすすめのゴールドカードを解説します。

また、ゴールドカードのメリット、よくある質問も併せて参考にしてください。

【究極の1枚を見つける】クレジットカード診断

3~4つの質問に答えるだけであなたにとっての究極の1枚がこの場で分かる!おすすめの1枚をご紹介します

3問目:基本還元率とよく使うお店での還元率どちらを重視しますか?

4問目:以下の中によく使うお店はありますか?

3問目:どのような付帯サービスや特典がほしいですか?

3問目:どの会社がもっとも信頼できますか?

3問目:当てはまるものを選んでください

3問目:当てはまるものを選んでください

3問目:どのような付帯サービスや特典がほしいですか?

3問目:どの会社がもっとも信頼できますか?

3問目:年会費はどのくらいまで払えますか?

診断結果

あなたにおすすめのクレジットカードは「JCBカード W」です。

| デザイン |  |

||

| 年会費 | 永年無料 | 国際 ブランド |

JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 |

価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

無し |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 |

発行日数 | 最短5分※ |

診断結果

あなたにおすすめのクレジットカードは「セゾンパールアメリカン・エキスプレス・カード」です。

診断結果

あなたにおすすめのクレジットカードは「三菱UFJカード」です。

| デザイン |  |

||

| 年会費(税込) | 1,375円 ※初年度無料 ※年1回の利用で翌年無料 ※学生は在学中無料 |

国際 ブランド |

Visa・JCB Mastercard AMEX |

| 還元率 | 0.5~19.0%※ | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 10万円~100万円 ※学生は10万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短翌営業日 |

診断結果

あなたにおすすめのクレジットカードは「三井住友カード(NL)」です。

| デザイン | .png) |

||

| 年会費 | 永年無料 | 国際 ブランド |

Visa Mastercard® |

| 還元率 | 0.5~12.0%※1 | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く |

発行日数 | 最短10秒※2 |

注意事項

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

診断結果

あなたにおすすめのクレジットカードは「楽天カード」です。

診断結果

あなたにおすすめのクレジットカードは「ビュー・スイカ」カードです。

| デザイン |  |

||

| 年会費 (税込) |

524円 | 国際 ブランド |

Visa・JCB Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1~2週間 |

診断結果

あなたにおすすめのクレジットカードは「dカード」です。

| デザイン |  |

||

| 年会費 | 永年無料 | 国際 ブランド |

Visa Mastercard |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 ※29歳以下 |

国内旅行 保険 |

利用付帯 ※29歳以下 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く |

発行日数 | 約1~3週間 |

診断結果

あなたにおすすめのクレジットカードは「エポスカード」です。

| デザイン |  |

||

| 年会費 | 永年無料 | 国際 ブランド |

Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く |

発行日数 | 最短30分 |

診断結果

あなたにおすすめのクレジットカードは「ACマスターカード」です。

診断結果

あなたにおすすめのクレジットカードは「Tカードプラス(SMBCモビットnext)」です。

| デザイン |  |

|---|---|

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 国際ブランド | Mastercard |

| 追加カード | ETCカード |

| 申込み条件 | 20歳以上 |

| 発行日数 | 約2週間 |

診断結果

あなたにおすすめのクレジットカードは「三井住友カード ゴールド(NL)」です。

| デザイン |  |

| 年会費 | 5,500円(税込) ※年間100万円以上利用で翌年以降永年無料 |

|---|---|

| 還元率 | 通常:0.5%(税込200円につき1ポイント) 最高:12%(A+B+C=の合計) A:通常ポイント0.5%還元 B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※) C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元) |

| ブランド | Visa・Mastercard® |

| 追加可能 | ETCカード・家族カード |

| 付帯保険 | 海外・国内旅行傷害保険(最高2,000万円、利用付帯) 選べる無料保険 |

| 申込条件 | 原則として満20歳以上でご本人に安定継続収入のある方 |

| 発行日数 | 最短10秒 ※即時発行ができない場合があります。 |

注意事項

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

診断結果

あなたにおすすめのクレジットカードは「三井住友カード プラチナプリファード」です。

診断結果

あなたにおすすめのクレジットカードは「ライフカード」です。

診断結果

あなたにおすすめのクレジットカードは「アメリカン・エキスプレス・ゴールド・プリファード・カード」です。

| デザイン |  ※メタルカード |

||

| 年会費 (税込) |

39,600円 | 国際 ブランド |

AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

診断結果

あなたにおすすめのクレジットカードは「JCBゴールド」です。

| デザイン |  |

||

| 年会費 (税込) |

11,000円 ※初年度無料 |

国際 ブランド |

JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 |

価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 最高1億円 |

国内旅行 保険 |

利用付帯 最高5,000万円 |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

診断結果

あなたにおすすめのクレジットカードは「三菱UFJカード ゴールドプレステージ」です。

| デザイン |  |

||

| 年会費 (税込) |

11,000円 ※初年度無料 |

国際 ブランド |

Visa・JCB Mastercard AMEX |

| 還元率 | 0.5~19.0%※ | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

自動付帯 | 国内旅行 保険 |

利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短翌営業日 |

診断結果

あなたにおすすめのクレジットカードは「三井住友カード プラチナ」です。

| デザイン |  .png) |

||

| 年会費 (税込) |

55,000円 | 国際 ブランド |

Visa Mastercard® |

| 還元率 | 0.5~12.0%※ | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

自動付帯 | 国内旅行 保険 |

自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 |

利用可能枠 | 300万円~ |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 満30歳以上 | 発行日数 | 最短3営業日 |

注意事項

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

診断結果

あなたにおすすめのクレジットカードは「アメリカン・エキスプレス・センチュリオン・カード」です。

センチュリオンカードは非常に厳しい基準をクリアした人のみインビテーションが受けられるため、まずはアメックスゴールドから作ることをおすすめします。

| デザイン |  |

||

| 年会費 (税込) |

385,000円 入会金550,000円 |

国際 ブランド |

AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

自動付帯 | 国内旅行 保険 |

自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 招待制 | 発行日数 | ー |

診断結果

あなたにおすすめのクレジットカードはJCBカード Sです。

| デザイン |   |

||

| 年会費 | 永年無料 | 国際 ブランド |

JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 |

価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

無し |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短5分※ |

監修者

監修者金子 賢司(CFP)

東証一部上場企業で10年間サラリーマンを務める中、金融に興味を持ち、資産運用やローンなどの勉強を始める。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。

▶プロフィールの続きと監修記事一覧

監修者はクレジットカードの選び方に関する情報のみ監修しており、クレジットカードの選定や内容は公式サイトの内容をもとに編集部が独自に制作しています。

記事内で紹介するクレジットカードは金融庁「免許・許可・登録等を受けている業者一覧」および経済産業省「クレジットカード番号等取扱契約締結事業者一覧」に掲載されているカード会社が発行・提携しています。

当サイトはクレジットカードの情報提供を目的にしております。公平・公正な情報提供のために、当サイト独自のコンテンツポリシーを遵守してコンテンツを作成しております。

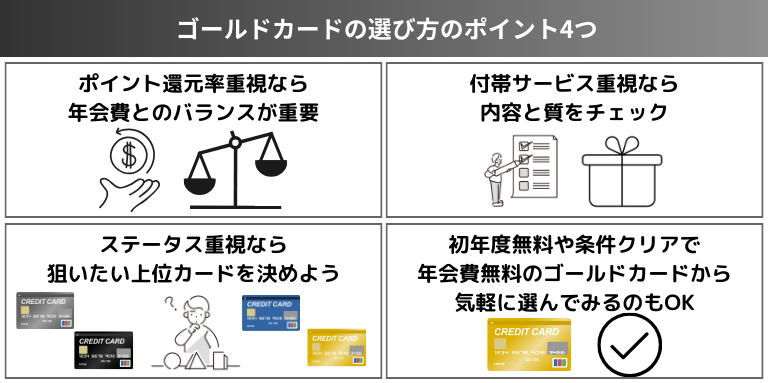

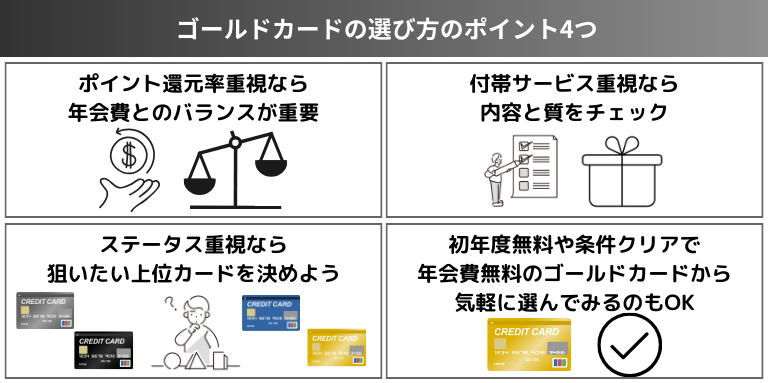

ゴールドカードの選び方のポイントは4つ

ゴールドカードと一口にいっても、年会費やポイント還元率、特典など、カードの種類によって内容が異なります。自分に合うゴールドカードを選ぶときは、以下の5つのポイントに着目しましょう。

ポイント還元率重視なら年会費とのバランスが重要

ポイントをためて使いたい方は、ポイント還元率を重視するとよいでしょう。ただし、ポイント還元率を重視する方は、年会費とのバランスを考慮する必要があります。年間で獲得できるポイントよりも年会費が高い場合、実質のポイント還元率が低くなり、お得感が薄れてしまうためです。

ポイント還元率は、クレジットカードの利用額に対していくら分のポイントがもらえるかを示すものです。実質の還元率は、「獲得ポイントの価値を円に換算し、利用金額で割る」ことで求められます。

例えば、1,000円の買い物で5ポイントが付与されるカードで、1ポイントが1円の価値を持つものの場合、5÷1000=0.005となり、これをポイント還元率として割合に換算すると0.5%です。

この還元率に対し、年会費の元が取れるかどうかがポイントです。

ただし、クレジットカードによっては、年間100万円以上など一定額の利用でポイントをプレゼントするケースもあり、条件に応じてベースとなるポイント還元率からさらに上乗せされた還元率になる場合もあります。

付帯サービス重視なら内容と質をチェック

ゴールドカードは一般カードと比べ、付帯サービスが充実しています。ただし、付帯サービスはカードごとに特色が異なるため、事前に内容と質をチェックすることが大切です。

旅行する機会が多い場合、空港ラウンジの無料利用や旅行傷害保険、ショッピング保険などが付帯されていると便利です。付帯保険を比較する際、補償範囲と補償額、家族特約、保険の適用期間なども確認しましょう。

また、ホテルやレストラン、レジャー施設などの割引サービス、特約店のポイント還元率アップなど、日常生活でお得になる付帯サービスもあります。ゴールドカードを持っているだけでお得かどうか、付帯サービスの質も併せて調べることが大切です。

ステータス重視なら狙いたい上位カードを決めよう

ゴールドカードもステータスカードに含まれますが、初年度や条件つきで年会費が無料のものも少なくありません。さらに、プラチナカードやブラックカードの登場により、ゴールドカードのステータス性や審査の難易度も下がりつつあります。

クレジットカードにステータス性を求める場合、可能な限りプラチナカード以上を持ちたいと考える人は多いでしょう。クレジットカードはランクが高くなるごとに、「インビテーション(招待)」を受けないと申請自体不可能なカードも存在します。

インビテーションを受けるには、クレジットカード会社からの招待が必要で、招待を受けたうえで所定の審査を通過しなければなりません。そのため、より上位のステータスカードを持ちたい場合は入会したいカードを決めたうえで、まずは下位のゴールドカードに申し込み、インビテーションを受けることを目標にするのもおすすめです。

なお、インビテーション不要で申し込みできるプラチナカードもありますが、審査に通過するには安定した収入と優良な利用実績が必要です。目先のステータスにとらわれず、ゴールドカードで地道に実績を積み上げることが大切です。

初年度無料や条件クリアで年会費無料のゴールドカードから気軽に選んでみるのもOK

初年度の年会費無料のゴールドカードであれば、1年目はコストを支払うことなく持てるため、お試しで気軽に申し込みできます。実際に1年利用してみたうえで、年会費を払って翌年も利用してもよいでしょう。

20代であれば、入会資格が20代限定(学生は除く)のゴールドカードもおすすめです。年会費は安く抑えられているうえに、一般のゴールドカードと比べて審査難易度が低い傾向にあります。

また、年間100万円のカード決済で年会費が無料になるゴールドカードもあります。まとまった金額のカード利用が計算できる方は、こういったカードを選んでおけば、お得にサービスが充実したゴールドカードを利用できます。

ポイント還元率を重視する人におすすめのゴールドカード

JCBの調査によると、1ヶ月あたりのクレジットカード利用金額は約6.6万円で、1年間で計算すると約80万円です。

クレジットカードのポイント還元率は、0.5%が一般的で1%だと高還元カードと言われます。年間80万円を利用する場合、ポイント還元率が0.5%と1.0%では獲得ポイントに以下の差が生まれます。

| ポイント還元率 | 年間80万円決済の場合の獲得ポイント |

|---|---|

| 0.5%の場合 | 4,000ポイント |

| 1.0%の場合 | 8,000ポイント |

加えて、クレジットカードには特定の店舗やサービスでの利用でポイント還元率が高くなる「特約店」が設定されていることが多くあります。

特約店は一般カードよりもゴールドカードのほうが充実していることが多く、対象の店舗・サービスが増えていたり、更にポイント還元率が高くなったりするケースもあります。

基本のポイント還元率も重要ですが、よく使う店舗・サービスが特約店に設定されているゴールドカードを選ぶと、効率よくポイントを貯めることが可能です。

ポイント還元率の高いゴールドカードを作りたい人には、以下のクレジットカードがおすすめです。

三井住友カード ゴールド(NL)は年間100万円決済で翌年以降の年会費無料&1万ポイントプレゼント!

.png)

.png)

- 年間100万円以上利用で5,500円(税込)の年会費が翌年以降永年無料※2

- 年間100万円以上利用で1万ポイントを翌年プレゼント※2

- 最短10秒でアプリにカード番号を発行※3

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※4

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント1.0%付与

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3.即時発行できない場合があります

※4.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※通常のポイントを含みます。

| メリット | デメリット |

|---|---|

| 年間100万円決済で翌年以降の年会費無料&1万ポイントプレゼント(※) 海外旅行傷害保険(利用付帯)が充実 SBI証券のクレカ積立で1.0%ポイント付与 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 | 年間100万円以下しか利用しないとメリットが少ない 通常の還元率が0.5%と高くない |

三井住友カード ゴールド(NL)は、カード番号の記載がない「ナンバーレス」のゴールドカードです。

三井住友カード ゴールド(NL)のポイント還元率は、通常で200円につき1ポイント(還元率0.5%)が貯まります。通常の還元率は一般的ですが、以下の対象店舗で対象のコンビニや飲食店でスマホのVisaのタッチ決済、Mastercard®タッチ決済利用でポイント還元率は7%までアップします。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

■Vポイント最大7%還元のところ、キャンペーン期間中ならもれなく10%還元!

※注意事項

※対象のすかいらーくグループ飲食店

ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三なども対象

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※通常のポイントを含みます。

その他にも、ポイント還元率がアップするが多数用意されているのが三井住友カード ゴールド(NL)の特徴で、以下のようなものが挙げられます。

- 2親等以内の家族を登録すると、上記の店舗で1人につき1%ポイント還元率アップ(最大5%)

- スマートフォンアプリ「Vポイント」やプリペイドカードのチャージで+0.25%還元

- 「ポイントUPモール」の利用で+0.5~9.5%還元

※2023年9月現在、ポイント還元率は予告なく変更となる場合がございます。 - SBI証券の「三井住友カードつみたて投資」で、積立額の1.0%相当のポイント付与

- SBI証券の投信残高、株式の購入でポイント付与

また、年間100万円以上カードを利用した翌年には、ボーナスとして1万ポイントがプレゼントされます。さらに、一度でも年間100万円以上を決済すると、翌年以降の年会費は永年無料になります。

※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

国内・海外の旅行傷害保険(利用付帯)、商品の破損や盗難を補償するお買い物安心保険など、付帯保険も充実。カードの不正利用も24時間体制で監視しており、セキュリティ対策も万全です。

カードを利用するほどお得になるため、買い物が好きな方、支払いはクレジットカード派という方には、三井住友カード ゴールド(NL)をおすすめします。

三井住友カード ゴールド(NL)はこんな人におすすめ!

- 年間100万円以上のカード決済をする人

- 対象のコンビニや飲食店を利用する人

- より充実したサービスを求める人

新規入会&スマホのタッチ決済を3回利用で最大7,000円分プレゼント

期間:2024年4月22日~2024年6月30日

JCB GOLD EXTAGEは入会3カ月目までポイント3倍で初年度がお得!

| デザイン |   | ||

| 年会費(税込) | 3,300円 ※初年度無料 | 国際ブランド | JCB |

| 還元率 | 0.75~10.25% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上29歳以下 | 発行日数 | 最短3営業日 |

| デザイン |   | ||

| 年会費 (税込) | 3,300円 ※初年度無料 | 国際 ブランド | JCB |

| 還元率 | 0.75~10.25% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 29歳以下 | 発行日数 | 最短3営業日 |

JCB GOLD EXTAGEは、入会資格が20歳以上29歳以下限定のゴールドカードです。年会費は初年度のみ無料、翌年以降は3,300円(税込)の年会費が発生します。

JCB GOLD EXTAGEは、ほかのJCBカードと比べてポイント還元率が高いことが最大の特長です。

新規入会特典として、入会後3ヵ月目までポイントが通常の3倍、4ヵ月目以降でも1.5倍にアップ(通常は1,000円につき1ポイント付与)。なお、「JCB ORIGINAL SERIESパートナーズ」の優待店を利用すると2~20倍、「Oki Doki ランド」の利用で通常の3倍以上のポイントが付与されます。

JCB GOLD EXTAGEでたまったポイントを交換すると、1ポイント3円~4円になることも特長の一つです。キャッシュバックで3円、Amazonの支払いで3.5円、スターバックスカードのチャージで4円にアップ。ポイント還元率の数字は大きくないものの、1ポイントが1円以上の価値になるのでトータルで見るとお得です。

なお、入会5年後の初回更新時に、「JCBゴールド」に自動的に切り替えられます。年会費は11,000円(税込)にアップしますが、飛行機の遅延保険などの旅行に関する付帯サービスがより充実。旅行や出張が多い方、将来的にJCBゴールドを持ちたい方には、JCB GOLD EXTAGEが最適です。

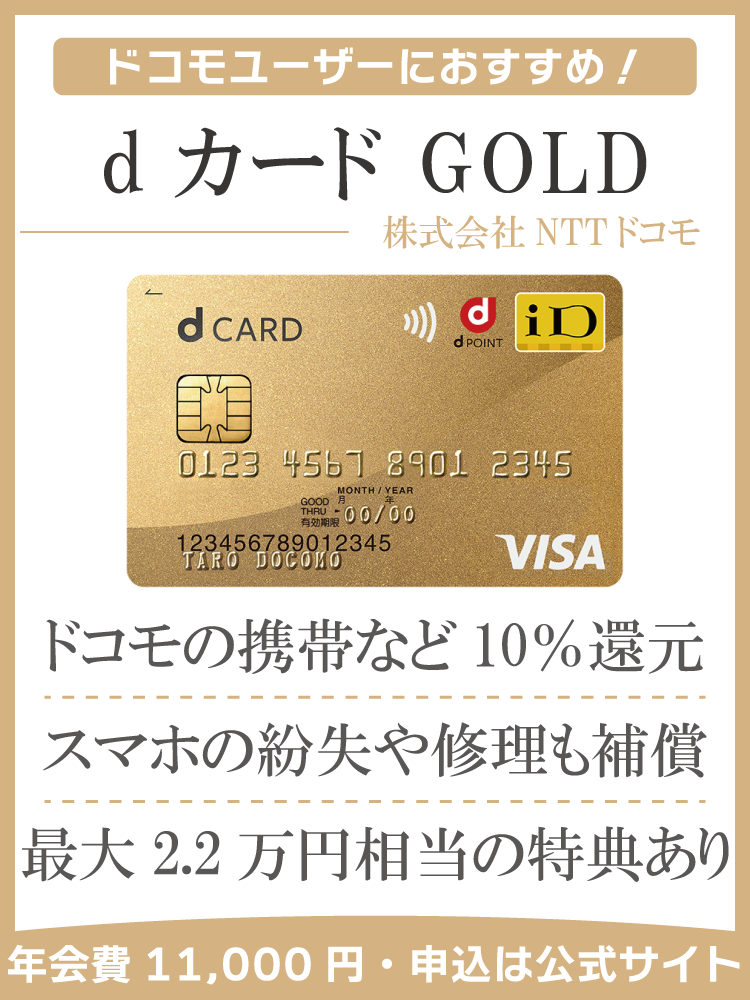

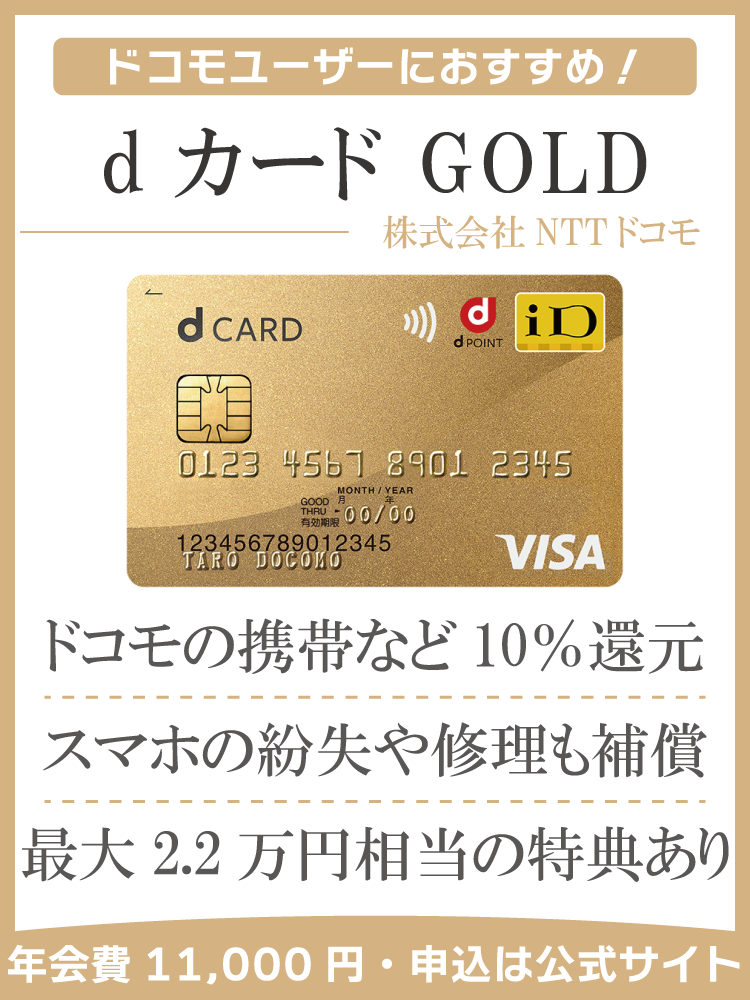

dカードGOLDはドコモユーザーなら年会費実質無料の高還元!

| デザイン |   | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・Mastercard® |

| 還元率 | 1.0~10.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~3週間 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | Visa Mastercard® |

| 還元率 | 1.0~10.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~3週間 |

NTTドコモが提供するdカードGOLDは、ドコモユーザーに特におすすめしたいゴールドカードです。

dカードGOLDでドコモのケータイ料金を支払うと、1,000円(税抜)ごとに税抜き価格の10%が付与されます。そのため、ポイント還元率は10%と他社と比べて圧倒的に高い還元率を誇ります。ただし、「ahamo」を契約している場合、10%のポイント還元は「ドコモ光」のみ対象です。

通常のポイント還元率が1%のところ、dカード特約店で2%以上のポイントがたまります。さらに、「dカード ポイントモール」を経由してインターネット通販を利用すると、ポイントが1.5倍~10.5倍にアップ。たまったポイントは買い物だけでなく、ケータイ料金の充当、iDのキャッシュバックなど、現金と同じ使い方も可能です。

また、スマートフォンの紛失、盗難、水濡れ、全損に対し、10万円まで補償されるケータイ補償サービスも付帯。購入から3年間、同一機種、同一カラーの購入など条件があるものの、補償が自動で付帯されるのはdカードGOLDを持つメリットといえます。

さらに、対象のケータイ料金の契約と、「ドコモでんき Green」の契約で、電気料金100円(税抜)ごとに税抜き価格の6%のポイント還元が受けられます。ケータイ料金、電気料金といった固定費は毎月必ず発生するため、買い物しなくてもポイントがたまるのはdカードGOLDの魅力です。

dカードGOLDは年会費が11,000円(税込)と少し高額で、初年度無料の特典もありません。ただし、毎月のケータイ料金で10%ものポイント還元が受けられるため、ドコモを契約している方は持っておいて損はありません。

○入会&利用&エントリーで最大11,000ポイントをプレゼント!

実施期間:2023年6月1日~

楽天プレミアムカード楽天市場の利用がお得にできる最大15%の高還元カード!

| デザイン |   | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 1.0~5.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 1.0~5.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

楽天プレミアムカードは、楽天ゴールドカードの上位に位置するクレジットカードです。

楽天プレミアムカードのポイント還元率は通常1%のところ、楽天グループの利用でポイント還元率が5倍にアップします。さらに、「楽天市場コース」、「トラベルコース」、「エンタメコース」と3種類、用途に応じたポイントプログラムを用意。以下のように、楽天で特定のサービスをよく利用する方は、楽天プレミアムカードで決済するとお得です。

- 楽天市場コース:毎週火曜・木曜はプレミアムカードデーとして、ポイントが最大6倍

- トラベルコース:楽天トラベルの利用でポイントが最大3倍

- エンタメコース:楽天ブックス、Rakuten TVの利用でポイントが最大3倍

楽天プレミアムカードのもう一つの特長として、「プライオリティ・パス」を年会費無料で発行できることです。プライオリティ・パスとは、世界148ヵ国にある1,300カ所以上の空港ラウンジを無料で利用できるサービスです。楽天プレミアムカードは利用回数の制限がなく、最もランクが高い「プレステージ」と同じサービスが受けられます。

11,000円(税込)という年会費で、プレステージのプライオリティ・パスを利用できるのは、楽天プレミアムカードならではの魅力です。国内外で旅行する機会が多い方、楽天市場ユーザーの方は、楽天プレミアムカードをおすすめします。

PayPayカード ゴールドは最短即日発行でPayPayカードよりもポイント高還元!

| デザイン |   | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・JCB・Mastercard |

| 還元率 | 1.5~10.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 | 国際ブランド | Visa・JCB Mastercard |

| 還元率 | 1.5~10.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

PayPayカード ゴールドは、1.5%のポイント還元率が受けられるのが魅力。PayPayあと払いに登録し、300円以上30回&10万円以上の利用で、ポイント還元率は最大2%にアップします。

なお、Yahoo!ショッピング、LOHACOでPayPayあと払いを利用すると、特典として100円の利用金額につきポイント還元率が最大5%にアップ。月額508円(税込)のYahoo!プレミアムのすべての特典も使い放題になるので、雑誌の読み放題、ZOZOTOWNの送料分クーポンなど、お得な特典も利用が可能です。

さらに、ソフトバンク、ワイモバイルユーザーのみに適用される、独自の特典も用意。スマートフォンや電気料金などの支払いでPayPayカードゴールドを利用すると、以下のようにポイントが還元されます。

| 特典 | ソフトバンク | ワイモバイル |

|---|---|---|

| スマートフォン/ケータイ | 最大10%還元 | 最大3%還元 |

| SoftBank 光/Air | 最大10%還元 | 最大10%還元 |

| おうちでんき/自然でんき | 最大3%還元 | 最大3%還元 |

ソフトバンクまたはワイモバイルの契約がある場合、固定費でポイントがたまるメリットがあります。ただし、上記の特典でポイントを受けるには、ソフトバンク、ワイモバイルの契約により設定が異なるので確認が必要です。

PayPayカード ゴールドのもう一つの特長として、充実した付帯サービスが挙げられます。海外旅行保険は最高1億円、国内でも最高5,000万円が補償。年間300万円まで補償されるショッピングガード保険も付帯され、安心して旅行や買い物を楽しめます。

年会費は11,000円(税込)とやや高いものの、高いポイント還元率で年会費の元を取るのは難しくはないでしょう。PayPayユーザーはもちろん、ソフトバンクユーザー、ワイモバイルユーザーの方は、PayPayカード ゴールドが最適です。

現在なし

エポスゴールドカードはポイントプログラムで高還元のクレジットカード!

| デザイン |   | ||

| 年会費(税込) | 5,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

| デザイン |   | ||

| 年会費 (税込) | 5,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

マルイが提供するエポスゴールドカードは、ポイントを獲得しやすいプログラムが充実しています。

通常のポイント還元率は0.5%ですが、以下のポイントプログラムにより、ポイントがしっかりたまります。

| 選べるポイントアップショップ | 3ショップまで指定可、ポイント最大3倍 |

| 年間ボーナスポイント | 50万円で2,500ポイント、100万円で1万ポイント |

| マルイネット通販・モディ利用 | 通常1ポイント→2ポイントにアップ |

| ポイントアップサイト経由でショッピング | ポイント2倍~30倍にアップ |

| エポスファミリーゴールド | 家族会員は年会費永年無料 家族合計の年間利用金額により最大3,000ポイント付与 |

「選べるポイントアップショップ」は、コンビニや飲食店、交通など多岐にわたります。さらに、水道や電気などの公共料金、家賃(エイブル月払家賃)、保険など、毎月の固定費を指定すれば、自然とポイントがたまるのでお得です。年間利用額によりボーナスポイントも付与されるため、金額が大きい支払いを指定するとよいでしょう。

なお、エポスゴールドカードでたまるポイントは、有効期限がない永久ポイント。ポイントを失効する心配がないので、しっかりためて一気に使うことも可能です。ポイントの用途は、マルイで使うショッピング割引、プリペイドカードや他社通販での決済、グッズの交換など多岐にわたります。

マルイやモディをよく利用する方、固定費でポイントを獲得したい方には、エポスゴールドカードがおすすめです。

◯なし

au PAY ゴールドカードは基本+au携帯電話の利用料金で計11%の高還元カード!

| デザイン |   | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・Mastercard |

| 還元率 | 1.0~10.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~2週間 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | Visa Mastercard |

| 還元率 | 1.0~10.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~2週間 |

au PAY ゴールドカードは、auユーザーのポイント還元率が高いのが特長です。

通常のポイント還元率が1%と高いうえに、auの利用料金をau PAY ゴールドカードで支払うとプラス10%、最大11%が還元されます。家族カードの会員もauを契約している場合、同様の還元率でポイントを付与。家族でau回線を契約している方は、家族カードを持つとよりお得です。

さらに、ゴールドカード特典として、auの各種サービス利用で還元率がアップします。

- au PAY 残高チャージとコード支払い:最大1.5%

- auでんき・都市ガスfor au:最大3%

- au PAY マーケット利用:最大9%

au PAYカードの公式サイトには、年間加算ポイントのシミュレーターが用意されています。獲得できるポイントをあらかじめ把握できるため、auユーザーの方は試してみるとよいでしょう。

また、国内主要空港とハワイの空港ラウンジが無料、宿泊予約サービスの優待価格、旅行傷害保険など、付帯サービスも充実しています。年会費は11,000円(税込)で初年度無料の特典はありませんが、ポイント還元で年会費をペイできるでしょう。

au PAYのユーザーはもちろん、スマートフォンや電気もauでまとめている方には、au PAY ゴールドカードが最適です。

ビューゴールドプラスカードはJR東日本の利用で最高10%の高還元カード!

| デザイン |   | ||

| 年会費(税込) | 11,000円 | 国際ブランド | JCB |

| 還元率 | 1.0~10.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~2週間 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | JCB |

| 還元率 | 1.0~10.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~2週間 |

JR東日本が提供するビューゴールドプラスカードは、JRの利用でポイント還元が高くなります。カード本体にSuica機能が搭載されているため、お出かけや通勤でJRを利用する方に最適です。

通常のポイント還元率は0.5%のところ、ビューゴールドプラスカードによるオートチャージで1.5%、モバイルSuica定期券の購入で4%のポイント還元。さらに、「えきねっと」、「モバイルSuica」の決済でビューゴールドプラスカードを利用すると、以下のように「2%」のポイントが加算されます。

- えきねっとできっぷを予約:ビューゴールドプラスカード購入で8%+えきねっと2%

- モバイルSuica(グリーン券):ビューゴールドプラスカード購入8%+モバイルSuica2%

- モバイルSuica定期券:ビューゴールドプラスカード購入4%+モバイルSuica2%

また、JR東日本の駅ビルでビューゴールドプラスカードを提示すると、100円につき1ポイントを付与。通販サイト「JRE MALL」の利用で最大3.5%のポイントが還元されるなど、買い物でもポイントがたまります。ポイントの使い道は、Suicaチャージ、JRE MALLの利用で、商品券やグッズの交換も可能です。

また、東京駅構内のビューゴールドラウンジの利用や、国内主要空港&ハワイの空港ラウンジ利用、空港手荷物サービスなど、旅行先で役立つ付帯サービスも充実。旅行傷害保険の補償内容も充実しているため、JR東日本ユーザーはもちろん、旅行が多い方にもビューゴールドプラスカードがおすすめです。

エムアイカード プラス ゴールドは三越伊勢丹で最高10%のポイント高還元!

| デザイン |   | ||

| 年会費(税込) | 11,000円 ※入会月の翌月末までに10万円に条利用で初年度年会費無料 | 国際ブランド | Visa・AMEX |

| 還元率 | 0.5~10.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 ※入会月の翌月末までに10万円に条利用で初年度年会費無料 | 国際ブランド | Visa AMEX |

| 還元率 | 0.5~10.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

三越伊勢丹グループが提供するエムアイカード プラス ゴールドは、グループの百貨店や加盟店で高いポイント還元が受けられます。

全国の三越、伊勢丹でエムアイカード プラス ゴールドを利用すると8%、さらに 年間利用額が100万円以上で10%のポイントを獲得できます。新規入会の当日から8%の還元率が適用されるため、三越や伊勢丹を利用する方はよりお得です。

また、ポイントアップ加盟店の利用で1.5%~3%、一休.comの予約・利用3%、「エムアイポイントワールド」経由でインターネット通販を利用すると最大4.5%など、ポイントがたまるプログラムも充実。さらに、海外でエムアイカードプラスを利用した場合、アメリカン・エキスプレスで2%、Visaで1.5%が還元されます。

エムアイカードプラスの発行時、および毎年3月下旬に、三越伊勢丹グループの百貨店で利用できる「4,200円分のクーポン」が届きます。クーポンは駐車時間の延長、修理料金や配送料金の優待などに利用が可能です。

さらに、Webエムアイカード会員の登録、10万円以上の利用(税込、合算可)の条件を満たすと、初年度の年会費が無料になります。通常の年会費は11,000円(税込)とやや高いものの、条件つきながら初年度無料になるのはエムアイカードプラスの魅力です。

三越、伊勢丹を日常的に利用する方には、よりお得に買い物できるエムアイカードプラスを強くおすすめします。

Oliveフレキシブルペイ ゴールドは最高15%のポイント還元で3つの支払いモードを選択可能!

| デザイン |   | ||

| 年会費(税込) | 5,500円 ※初年度無料 ※年間100万円以上利用で翌年以降永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~20.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | 無し ※4/16から発行可能 |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 |

| デザイン |   | ||

| 年会費 (税込) | 5,500円 ※初年度無料 ※年間100万円以上利用で翌年以降永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~20.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | 無し ※4/16から発行可能 |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 |

Oliveフレキシブルペイとは、三井住友銀行のキャッシュカード、デビットカード、クレジットカード、ポイントカードの機能を集約した新しいカードです。Oliveフレキシブルペイ ゴールドは、3種類あるクレジットモード(一般、ゴールド、プラチナプリファード)の一つ。支払い方法(モード)の変更は、三井住友銀行のスマートフォンアプリから切り替える仕組みです。

基本のポイント還元率は0.5%ですが、対象のコンビニや飲食店の利用で2%還元、または、その際支払いをタッチ決済で行なうと4.5%が還元。さらに、家族ポイントおよびポイントアッププログラムの達成で最大5%還元、Oliveアカウントの選べる特典で100~200ポイント付与など、ポイントがたまる特典も充実しています。

なお、年会費は初年度無料で、翌年以降は年間100万円以上の利用で年会費が永年無料になるのも特長です。

ポイントがたまるのはクレジットモードだけでなく、デビットモード支払いでも0.5%、ポイント払いでも0.25%の還元が受けられます。対象店舗のポイント還元率アップはクレジットモードのみ対象ですが、支払い方法を自由に選べるのはOliveフレキシブルペイ ゴールドならではの魅力です。

また、三井住友カード ゴールド(NL)を年間100万円以上利用のうえ、新規でOliveフレキシブルペイ ゴールドを申し込むと、Oliveフレキシブルペイ ゴールドの年会費が永年無料になるキャンペーンを実施中です。(※2024年2月29日まで)

付帯サービスを重視する人におすすめのゴールドカード

ポイントよりも付帯サービスを重視する方におすすめしたい、10種類のゴールドカードを紹介します。

| カード | 券面 | リンク | 還元率 | 年会費 | 国際ブランド | 申込条件 | 発行時間 | ETC | 家族カード | 海外旅行傷害保険 | 国内旅行傷害保険 | スマホ決済 | タッチ決済 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| JCBゴールド | 公式サイト | 0.5% | 11,000円 | JCB | 20歳以上 | 最短5分 | ○ | ○ | あり(2001万円~、利用付帯) | あり(2001万円~、利用付帯) | 対応 | 対応 | |

| アメックス・ゴールド・カード | 公式サイト | 1.0% | 31,900円 | AMEX | 20歳以上 | 約3週間 | ○ | ○ | あり(2001万円~、利用付帯) | あり(2001万円~、利用付帯) | ApplePayのみ | 対応 | |

| 三菱UFJカード ゴールドプレステージ | 公式サイト | 0.50% | 11,000円 | Visa,JCB,AMEX Mastercard | 原則 20歳以上 | 約1週間 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、利用付帯) | 対応 | 対応 | |

| ダイナースクラブカード | 公式サイト | 0.4% | 24,200円 | Diners | 所定の基準を満たす方 | 約2~3週間 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | ApplePayのみ | 対応 | |

| ライフカードゴールド | 公式サイト | 0.5% | 11,000円 | JCB Mastercard | 23歳以上 | 最短2営業日 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | 対応 | 対応 | |

| Marriott Bonvoy アメックス・プレミアム・カード | 公式サイト | 1.0% | 49,500円 | AMEX | 20歳以上 | 約3週間 | ○ | ○ | あり(2001万円~、利用付帯) | あり(2001万円~、利用付帯) | ApplePayのみ | 対応 | |

| セゾンゴールド・アメックス・カード | 公式サイト | 0.75% | 11,000円 | AMEX | 20歳以上 | 最短3営業日 | ○ | ○ | あり(2001万円~、利用付帯) | あり(2001万円~、利用付帯) | 対応 | 対応 | |

| ANAアメックス・ゴールド・カード |   | 公式サイト | 1.0% | 34,100円 | AMEX | 20歳以上 | 約3週間 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | ApplePayのみ | 対応 |

| JALカード CLUB-Aゴールドカード | 公式サイト | 1.0% | 17,600円 | Visa,JCB Mastercard | 20歳以上 | 約4週間 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | 対応 | 対応 | |

| デルタ スカイマイル アメックス・ゴールド・カード |   | 公式サイト | 1.0% | 28,600円 | AMEX | 20歳以上 | 約3週間 | ○ | ○ | あり(2001万円~、利用付帯) | あり(2001万円~、利用付帯) | ApplePayのみ | 対応 |

JCBゴールドは国内・海外旅行保険やショッピングガード保険の自動付帯で旅行用にピッタリ!

| デザイン |   | ||

| 年会費(税込) | 11,000円 ※初年度無料 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 ※初年度無料 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 最高1億円 | 国内旅行 保険 | 利用付帯 最高5,000万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 空港ラウンジが無料で利用できる

- 代金が20%オフになるグルメ優待が付帯

- 最高1億円の海外旅行傷害保険が利用付帯

- 画面の割れなどが補償されるスマートフォン保険が付帯

- 上位カード「JCB ゴールド ザ・プレミア」のインビテーションが受けられる

- 最短5分でカード番号を発行

JCBゴールドには、旅行や保険をはじめとする、豊富なジャンルのサービスが付帯されています。

| 旅行関連 | ・国内の主要空港、ハワイ・ホノルルの空港ラウンジ無料利用 ・世界の空港ラウンジをUS32ドルで利用できる「ラウンジ・キー」 ・ワシントンホテルチェーンの宿泊優待 |

| グルメ | お取り寄せグルメ |

| エンターテイメント | ・スポーツクラブや映画館などの優待「JCB GOLD Service Club Off」 ・ゴルフエントリーサービス ・コンサート、演劇、イベントなどチケット優待 ・会員情報誌の送付 |

| 保険 | ・ディスプレイ破損を補償「JCBスマートフォン保険」(年間最高5万円) ・海外旅行傷害保険(最高1億円) ・国内旅行傷害保険(最高5,000万円) ・国内・海外航空機遅延保険(2万円限度) ・ショッピングガード保険(国内・海外500万円) |

| サポート | ・会員専用ゴールドデスク ・健康や介護、育児など24時間相談できる「ドクターダイレクト24」 ・花の優待が受けられる「ゴールドフラワーサービス」 |

一般的なゴールドカードと比べると、JCBゴールドの付帯サービスは一味違うことがわかるでしょう。特に保険の補償内容が手厚く、旅行先のトラブルやスマートフォンの破損までカバーしてくれます。

なお、カードの利用ごとにポイントもたまるうえに、一定額を利用すると「JCB STAR MEMBERS」の特典でポイント還元率がアップ。海外のJCB加盟店ではポイントが2倍になるため、海外旅行や出張が多い方ほどお得です。

JCBゴールドのナンバーレスカードのサービスにオンラインで入会すると、初年度の年会費が無料になります(翌年以降11,000円:税込)。保険の補償内容を重視する方、初年度年会費が無料のゴールドカードをお探しの方には、JCBゴールドをおすすめします。

アメリカン・エキスプレス・ゴールド・プリファード・カードは特典と付帯保険が充実したカード!

| デザイン |   ※メタルカード | ||

| 年会費(税込) | 39,600円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

| デザイン |   ※メタルカード | ||

| 年会費 (税込) | 39,600円 | 国際 ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

- かっこいいクレジットカードの代名詞とも言えるステータスの高さ

- 豊富な特典で年会費以上のサービスが受けられる

- 年2回までという制限はあるがプライオリティ・パスが付帯

- 最高1億円まで補償される旅行傷害保険が付帯

- メンバーシップ・リワード・プラスに登録すると還元率は約1%までアップ

アメリカン・エキスプレス・ゴールド・プリファード・カードの付帯サービスには、旅行のサポート、ワンランク上のレジャーを楽しめる特長があります。各ジャンルの付帯サービスのうち、代表的なものを紹介します。

| 旅行予約 | アメリカン・エキスプレス・トラベル オンライン |

| ホテル予約&優待 | ザ・ホテル・コレクション Expedia、一休.comなどの優待 「SEIBU PRINCE CLUB」のゴールドメンバー登録 |

| 空港、手荷物関連 | 空港ラウンジ無料利用&プライオリティ・パス 手荷物無料宅配サービス エアポート送迎サービス |

| 海外サポート | オーバーシーズ・アシスト |

| グルメ | ゴールド・ダイニング by 招待日和 レストラン 15%割引特典 |

| エンターテイメント | ユニバーサル・スタジオ・ジャパン、埼玉西武ライオンズの優待 チケットの先行予約 |

| 保険 | 国内・海外旅行傷害保険(最高5,000万円) 海外旅行時の航空便遅延費用補償 |

| サポート | スマートフォン・プロテクション(破損、水濡れ、盗難など) リターン・プロテクション(返品不可の補償) キャンセル・プロテクション(旅行などキャンセルを補償) |

旅行予約からホテル予約、空港サービスまで、旅行をサポートするサービスが特に充実しています。アメリカン・エキスプレス・トラベル オンラインは航空券、ホテル、レンタカーを予約できるサービスです。旅行料金をゴールドカードで支払うと、2%のポイント還元が受けられるメリットもあります。

また、スマートフォンの補償だけでなく、返品できない商品を補償するリターン・プロテクション、旅行やイベントのキャンセルを補償するキャンセル・プロテクションなど、他社にはないサポートも充実。旅行に行く機会が多い方はもちろん、万が一のトラブルに備えたい方には、アメリカン・エキスプレス・ゴールド・プリファード・カードを持っておくことをおすすめします。

三菱UFJカード ゴールドプレステージは空港ラウンジ利用と付帯保険が充実した旅行向きカード!

| デザイン |   | ||

| 年会費(税込) | 11,000円 ※初年度無料 | 国際ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 0.5~19.0%※ | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短翌営業日 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 ※初年度無料 | 国際 ブランド | Visa・JCB Mastercard AMEX |

| 還元率 | 0.5~19.0%※ | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短翌営業日 |

- セブン-イレブンやローソン、ピザハットなどで最大19%ポイント還元

- 高級レストランの所定コースが2人以上の予約で1名分無料(年会費約1万円のカードでは希少)

- 空港ラウンジの利用が無料

- 海外旅行傷害保険がカードを持っているだけで付帯(自動付帯)

- 初年度は年会費無料で利用可能

- 家族カード年会費は無料

- 国際ブランドがVisa・JCB・Mastercard・AMEXの4種類から選べる

三菱UFJカード ゴールドプレステージには、三菱UFJ銀行ならではの金融取引サービスが付帯されています。

| 金融取引 | キャッシュカードや通帳の紛失時、再発行手数料還元サービス 「三菱UFJ信託ダイレクト」会員登録でグローバルポイントプレゼント 「株主優待一覧」プレゼント |

| 不動産取引 | 不動産売買取引でグローバルポイントプレゼント 所有不動産(住宅)の簡易価格査定サービス |

| トラベル | ワールドカレンシーショップ店頭で、外貨キャッシュの購入レートを優遇 |

金融取引のさまざまなサービスや、外貨キャッシュを購入する際、レートを優遇されるのは、銀行系クレジットカードならではの魅力といえます。

基本還元率は0.5%と高くはありませんが、対象店舗では最大19%まで還元率がアップします(対象期間:2024年2月1日~7月31日)。

セブン‐イレブン、ローソン、コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)、ピザハットオンライン、松屋、松のや、マイカリー食堂

| 加算される還元率 | 還元率アップの条件 |

|---|---|

| 0.5% | 基本還元率 |

| +5.0% | 特約店での利用 |

| +4.0% | 三菱UFJ銀行をカード代金の引き落とし口座に設定する |

| +0.5% | ★「MUFGカードアプリ」へのログイン |

| +5.0% | ★楽Pay付着または分割払いorリボ払いで1万円以上の利用 |

| +0.5% | ★スマート決済(Apple Pay・Google Pay・QUICPay) |

| +0.5% | ★携帯電話料金・電気料金の支払い(※) |

| +0.5% | 1月あたりの利用金額が3万円以上 |

| +0.5% | 1月あたりの利用金額が5万円以上 |

| +0.5% | ★1月あたりの利用金額が10万円以上 |

| +1.5% | 星(赤の塗りつぶし)の条件を4つ以上達成 |

※対象の携帯電話会社・電気会社、注釈

■携帯:NTTドコモ(ahamo含む)、au(povo含む)、ソフトバンク(LINEMO含む)、ワイモバイル

■電気:北海道電力、東北電力、北陸電力、東京電力、中部電力ミライズ、関西電力、中国電力、四国電力、九州電力、沖縄電力、グローバルポイントでんき、auでんき(およびauでんきが運営する電力量料金)

※ クレジットカード、タッチ決済、Apple Pay(QUICPayで支払いの場合)でのご利用が対象となります。

※ 全国の店舗が利用対象となります。ただし、一部本サービス対象外の店舗があります。

※ ローソンは、ナチュラルローソンやローソンストア100も対象です。

※ 1ポイント=5円相当の商品と交換をした場合(1ポイントの交換比率は交換する商品によって異なる)。

※ 法人カード会員はサービスの対象外。

※ フランチャイジー各社が発行するMUFGカードは、サービスの対象外。

そのほかに、有名レストランで1名分が無料、ホテルの優待、国内空港ラウンジ無料など、旅行やレジャーに関するサービスも付帯。海外、国内の旅行傷害保険(最高5,000万円)、航空便遅延保険も付帯されており、旅行先でも安心して過ごせます。

また、インターネットで入会すると初年度の年会費が無料(翌年以降11,000円:税込)になるため、三菱UFJ銀行ユーザーの方におすすめです。

\最大12,000円相当のポイントプレゼント!/

\最大12,000円相当のポイントプレゼント!/

公式:https://www.cr.mufg.jp/apply/card/mucard_goldprestige/index.html

ダイナースクラブカードは食に関する付帯サービスが充実したグルメ向きカード!

| デザイン |   | ||

| 年会費(税込) | 24,200円 ※初年度無料 | 国際ブランド | Diners Club |

| 還元率 | 0.4~1.0% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 約2~3週間 |

| デザイン |   | ||

| 年会費 (税込) | 24,200円 ※初年度無料 | 国際 ブランド | Diners Club |

| 還元率 | 0.4~1.0% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 約2~3週間 |

- 初年度は無料で利用可能

- グルメや旅行に関する優待が豊富

- 利用可能枠に一律の制限なし

- Mastercardのコンパニオンカード(サブカード)を発行可能

- 最高1億円の海外・国内旅行傷害保険が付帯

- ポイントは有効期限なし

ダイナースクラブカードはステータス性が非常に高く、通常のゴールドカードよりもたくさんの特典が得られます。「ダイナース」という名のとおり、食に関する付帯サービスが特に充実しています。

- エグゼクティブ ダイニング:会員を含む2名以上の利用で、1名分のコース料金が無料

- Family Table:家族の利用でお子様メニューが1名分無料

- 「オークラ ホテルズ & リゾーツ」レストランの特別優待飲食代10%割引など)

- レストラン「ひらまつ」の特別優待(飲食代10%割引など)

- 高級料亭の代理予約サービス

- 銀座のオーセンティックバー、クラブの優待

- アラン・デュカスグループの特典

- TRANSIT GENERAL OFFICE運営レストランの特別優待

老舗ホテルや料亭、フレンチ、カジュアルダイニングなど、さまざまなジャンルのグルメを堪能できます。また、ホテルや旅館、パッケージツアーの割引優待、空港ラウンジ利用など、旅行に関する特典も付帯。旅行傷害保険に加え、海外現地のトラベルデスクでは日本語によるサポートも受けられます。

年会費は24,200円(税込)と高額ですが、価格に見合ったワンランク上の付帯サービスを利用できます。他社のゴールドカードでは体験できないサービスを受けたい方、ステータス性を求める方には、ダイナースクラブカードが最適です。

\ 初年度年会費無料のキャンペーン中/

ライフカードゴールドは最高2000万円の海外旅行保険が自動付帯!海外アシスタンスサービスが利用可能!

| デザイン |   | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 23歳以上 | 発行日数 | 最短2営業日 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 23歳以上 | 発行日数 | 最短2営業日 |

| メリット | デメリット |

|---|---|

| 最高2000万円の海外旅行保険が自動付帯 海外アシスタントサービスが利用可能 初年度年会費は無料 最短2営業日でカード発行 | 通常の還元率が0.5%と高くない |

ライフカードゴールドには、以下の内容の「GOLD会員専用サービス」が付帯されています。

| 旅行関連 | 国内主要空港およびハワイ・ホノルルの空港のラウンジ無料利用 ロードサービス(故障や事故などの応急対応、レッカーサービスなど) |

| 保険 | 国内・海外旅行傷害保険(最高1億円) ショッピングガード保険(年間200万円) シーベルト傷害保険(最高200万円) |

| サポート | GOLD会員専用ダイヤルデスク ライフカード提携弁護士による無料相談サービス 優遇金利によるキャッシングサービス |

旅行傷害保険は最高1億円と補償が手厚いうえに、シートベルト着用中の事故を補償する保険も自動付帯。ロードサービスも付帯されているため、ドライブ中のトラブルや事故が起きても安心です。

さらに、弁護士の無料相談サービス、優遇金利のキャッシングなど、ライフカード独自のサービスも付帯。予想外のトラブルが起きた場合でも、弁護士に法律相談できるのは大きなメリットといえます。

実用的な付帯サービスを求める方、補償が手厚い保険を希望する方、車を運転する機会が多い方には、ライフカードゴールドをおすすめします。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードはホテル宿泊サービスが充実した旅行用カード!

| デザイン |   | ||

| 年会費(税込) | 49,500円 | 国際ブランド | AMEX |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約2~3週間 |

| デザイン |   | ||

| 年会費 (税込) | 49,500円 | 国際 ブランド | AMEX |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント 0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約2~3週間 |

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは、ホテル宿泊に特化したサービスが付帯されています。

カードに入会するだけで、Marriott Bonvoyの「ゴールドエリート会員資格」が自動的に付帯。ゴールドエリート会員になると、ウェルカムギフトポイント、午後2時までのレイトチェックアウト、Marriott Bonvoyポイントの優遇などの特典が受けられます。また、年会費の支払いに加え1年間の利用額が150万円以上になると、「無料宿泊特典」も付与。

さらに、継続特典により15泊の宿泊実績が付与されるため、50泊達成でアップグレードできるプラチナエリート会員資格にもより近づくことが可能です。Marriott Bonvoy参加ホテルに宿泊すると100円につき6ポイント、通常の利用でも3ポイントがたまります。ポイントはMarriott Bonvoy参加ホテルの無料宿泊、提携航空会社のマイレージの交換などに利用が可能です。

最高1億円の海外旅行傷害保険(国内は5,000万円)、空港ラウンジは同伴者1名を含めて無料で利用できます。年会費は49,500円(税込)と高額ですが、Marriott Bonvoyのゴールドエリート資格が得られるうえに、ポイント還元率の優遇により無料宿泊で年会費の元が取れるでしょう。

Marriott Bonvoy参加ホテルによく宿泊する方、プラチナエリート資格をいち早く取得したい方は、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードがおすすめです。

セゾンゴールド・アメリカン・エキスプレス・カードは旅行・グルメ・レジャー・ショッピング等のサービスが充実したカード!

| デザイン |   | ||

| 年会費(税込) | 11,000円 ※初年度無料 | 国際ブランド | AMEX |

| 還元率 | 0.75~1.75% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 ※初年度無料 | 国際 ブランド | AMEX |

| 還元率 | 0.75~1.75% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

セゾンゴールド・アメリカン・エキスプレス・カードは、旅行や宿泊、グルメやレジャー、ショッピングなど、多彩なジャンルの付帯サービスを用意。国内主要空港、ホノルル(ハワイ)の空港ラウンジの無料利用はもちろん、旅行傷害保険の付帯、ホテル宿泊の優待、海外旅行時におけるトラブルへの各種手配など、基本的な付帯サービスは一通り網羅されています。

また、セゾンゴールド・アメリカン・エキスプレス・カードは、他社では見られない独自の付帯サービスも充実。ショッピング、スポーツ、エステサロンなど、以下のサービスが受けられます。

| ショッピング | 「まんがセゾン」50%ポイント還元 「Loft」で5%オフ(毎月末の金、土、日) 横浜:港北ニュータウン「ノースポート・モール」の優待 「トク買」会員価格で利用可 |

| スポーツ | パーソナルトレーニングジム「24/7Workout」の優待 コナミスポーツクラブの特別料金優待 フィットネスジム「エグザス」法人会員料金で利用可 ヨガスタジオ「スタジオ・ヨギー」の優待 |

| 美容 | エステサロン「エルセーヌ」施術コースの特別割引 リラクゼーションサロン「リフレーヌ」の優待 |

| ビジネス | ビジネス書などが10分で読める、「flier(フライヤー)」の優待 JR東海エクスプレス予約サービス(プラスEX会員) セゾン弁護士紹介サービス |

| 家事 | 宅配ネットクリーニング「リネット」の優待 |

また、ポイント還元率が高いうえに、キャッシュバック専用プログラムも利用が可能。ワンクリックのエントリーで、コンビニやスーパー、ファミレスなどでキャッシュバックを利用できます。「ポイントをためて使うのが手間」と感じる方にとって、キャッシュバックも選べるのは大きなメリットでしょう。

初年度の年会費は無料(翌年以降11,000円:税込)のため、はじめてゴールドカードに申し込む方、生活に密着した付帯サービスを受けたい方には、セゾンゴールド・アメリカン・エキスプレス・カードが最適です。

ANAアメリカン・エキスプレス・ゴールド・プリファード・カードはANAグループに特化したANAユーザーピッタリの旅行用カード!

| デザイン |   | ||

| 年会費(税込) | 34,100円 | 国際ブランド | AMEX |

| 還元率 | 1.0~% | 価値 | 1ポイント1マイル相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~3週間 |

| デザイン |   | ||

| 年会費 (税込) | 34,100円 | 国際 ブランド | AMEX |

| 還元率 | 1.0~% | 価値 | 1ポイント 1マイル相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~3週間 |

ANAアメリカン・エキスプレス・ゴールド・プリファード・カードは、ANAグループと提携したゴールドカードです。ANAマイレージクラブのポイントがたまるうえに、ANA関連の付帯サービスが充実しています。

空港にある「ANA FESTA」にて1,000円以上のお買い物のうえカードを提示すれば5%オフ、機内販売の利用で10%オフ。さらに、ANAオリジナル商品を販売する「A-style」でも5%オフと、ANAをメインで利用する方には特にお得です。

また、「ANAアメリカン・エキスプレス提携カード メンバーシップ・リワード」というポイントプログラムにより、ANAグループのカード利用で通常の2倍ポイントがたまります。ポイントは有効期限、および移行ポイントの制限がないため、ポイントをコツコツためて一気に使うことも可能です。獲得したポイントは、マイルへの移行、特典航空券の交換、カード利用代金の充当、景品との交換など、さまざまな用途に利用できます。

なお、入会特典として2,000マイルが付与されるうえに、以下の条件でカードを利用するとボーナスポイントを獲得できます。

- 入会後3ヵ月以内かつ50万円以上の利用:13,000ポイント

- 入会後3ヵ月以内かつ70万円以上の利用:15,000ポイント

- 入会後3ヵ月以内かつ150万円以上の利用:20,000ポイント

また、空港のVIPラウンジが利用できる「プライオリティ・パス」の年会費が無料、最高1億円の旅行傷害保険の付帯など、アメリカン・エキスプレスの特典も付帯。年会費は34,100円(税込)と高額ですが、価格なりの価値が得られます。

ANAをメインに利用する方、アメリカン・エキスプレスの付帯サービスも利用したい方には、ANAアメリカン・エキスプレス・ゴールド・プリファード・カードがおすすめです。

JALカード CLUB-AゴールドカードはJALグループに特化したJALユーザーにピッタリの旅行向けカード!

| デザイン |   | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・JCB Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント1マイル相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約4週間 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント 1マイル相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約4週間 |

JALカード CLUB-Aゴールドカードは、JALに特化した付帯サービスが充実した1枚です。

国際線を利用する際、カードの付帯サービスとして「JALビジネスクラス・チェックインカウンター」の利用が可能。混雑した状況でもスムーズに搭乗できるため、休日の海外旅行も余裕を持って行動できるでしょう。

海外・国内旅行傷害保険に加え、海外旅行時の「救援者費用」の補償、国内・海外空港期遅延保険なども付帯。さらに、JAL国際便の遅延や欠航、パスポートの紛失で「お見舞金」を支払う制度もあり、万が一海外でトラブルが起きても安心できます。

さらに、JALグループ便のフライトに搭乗すると、通常のマイルに加えて、以下のボーナスマイルが付与されます。

- 入会搭乗ボーナス:最大5,000マイル

- 毎回初回搭乗ボーナス:最大2,000マイル

- 搭乗ごとのボーナス:フライトマイルの最大25%

JALグループ便に搭乗すればするほどマイルがたまるため、定期的に海外旅行する方は、JALカード CLUB-Aゴールドカードにするとおトクです。

なお、JALカード CLUB-Aゴールドカードに申し込む際、提携ブランドを自由に選べます。国際ブランドのMastercard、Visa、JCBのほかに、Suica、TOKYU POINT ClubQ、OPクレジットなどから選択が可能です。東急、小田急のポイントとJALマイルが両方たまるため、ライフスタイルに合うブランドを選ぶのがおすすめです。

デルタ スカイマイル アメリカン・エキスプレス・ゴールド・プリファード・カードはデルタ航空のゴールドメタリオンの資格をゲットできるカード!

| デザイン |   | ||

| 年会費(税込) | 28,600円 | 国際ブランド | AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント1マイル相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~3週間 |

| デザイン |   | ||

| 年会費 (税込) | 28,600円 | 国際 ブランド | AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント 1マイル相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~3週間 |

デルタ スカイマイル アメリカン・エキスプレス・ゴールド・プリファード・カードは、アメリカを中心に世界各国を結ぶ、「デルタ航空」と提携したゴールドカードです。

カードの入会から1年間、デルタ航空の上級会員「ゴールドメダリオン」の資格を無条件で付与。ゴールドメダリオン会員になると、以下の特典が受けられます。

- デルタスカイクラブ、スカイチームラウンジの無料利用(同伴者1名まで無料)

- 無制限の無償アップグレード(デルタ・コンフォートプラス、ファーストクラス設定のある便)

- チェックインや手荷物の受け取りなど、搭乗手続きが優先される「スカイ プライオリティ」

- デルタ航空券の購入(予約センター、空港カウンター)でマイルを加算

なお、2年目以降は、年間の利用金額に応じて資格が決まります。年間の利用金額が150万円以上でゴールドメダリオンを継続、100万円以上でシルバーメダリオン、100万円未満になると資格が消滅する仕組みです。

また、空港間の送迎を定額料金で利用できる「エアポート送迎サービス」、空港パーキングの料金の優待、最高1億円の旅行傷害保険など、旅行に役立つ付帯サービスも充実しています。年会費は28,600円(税込)と過度に高額でもないため、デルタ航空のマイルをためている方は、持っておいて損はありません。

ステータス重視でゴールドカードを作る人におすすめのハイステータスカード

クレジットカードにステータスを求める方は、よりハイステータスなプラチナカードやブラックカードなどの「ステータスカード」に憧れるものでしょう。

プラチナカードの審査はゴールドカードよりも厳しく、収入だけではなくクレジットヒストリーいわゆるクレヒスも必要となるケースもあります。

クレジットヒストリーとは、利用履歴や信用情報のことで、クレジットカードを利用し、毎月きちんと返済できていれば、良好なクレジットヒストリーが積み上がり、正体や入会審査に良い影響をもたらします。

次に紹介するプラチナカードには、下位のゴールドカードがラインナップされています。目標とするプラチナカードを決めたうえで、ゴールドカードを作り、クレジットヒストリーを積みましょう。

| カード | 券面 | リンク | 還元率 | 年会費 | 国際ブランド | 申込条件 | 発行時間 | ETC | 家族カード | 海外旅行傷害保険 | 国内旅行傷害保険 | スマホ決済 | タッチ決済 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| JCBプラチナ | 公式サイト | 0.5% | 27,500円 | JCB | 25歳以上 | 最短5分 | ○ | ○ | あり(2001万円~、利用付帯) | あり(2001万円~、利用付帯) | 対応 | 対応 | |

| アメリカン・エキスプレス・プラチナ・カード | 公式サイト | 1.0% | 143,000円 | AMEX | 20歳以上 | 約3週間 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、利用付帯) | ApplePayのみ | 対応 | |

| 三井住友カード プラチナ | 公式サイト | 0.5% | 55,000円 | Visa,Mastercard® | 満30歳以上 | 最短3営業日 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | 対応 | 対応 | |

| ダイナースクラブ プレミアムカード | 公式サイト | 0.5% | 143,000円 | Diners | 招待のみ | – | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | 対応 | 対応 | |

| ラグジュアリーカード Mastercard Titanium Card | 公式サイト | 1.0% | 55,000円 | Mastercard | 20歳以上 | 約1週間 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | 対応 | 対応 | |

| ラグジュアリーカード Mastercard Black Card | 公式サイト | 1.25% | 110,000円 | Mastercard | 20歳以上 | 約1週間 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | 対応 | 対応 |

JCBプラチナはコンシェルジュに相談して好きな特典を自由に利用してプレミアムな体験ができる!

| デザイン |   | ||

| 年会費(税込) | 27,500円 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 25歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

| デザイン |   | ||

| 年会費 (税込) | 27,500円 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 25歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 通常469米ドルのプライオリティパスが無料付帯

- 24時間365日使えるコンシェルジュサービスが付帯

- 最高1億円まで補償の海外・国内旅行傷害保険が自動付帯

- 国内人気レストランを2人以上で予約すると1人無料になる「グルメ・ベネフィット」が付帯

- 国内人気ホテルが優待価格で利用できる「JCBプレミアムステイプラン」が付帯

- プラチナカードのなかでは年会費が安い

- 最高ランク「JCB THE CLASS」の招待を受けられる

JCBプラチナはJCBオリジナルシリーズの一つで、前述した「JCBゴールド」の上位に該当するカードです。JCBオリジナルシリーズのカードを取得していれば、JCBプラチナに切り替えることが可能です。新規でJCBプラチナに申し込むよりも、ゴールドからアップグレードするほうが審査の難易度が低くなります。

JCBプラチナは、レストランで1名無料になるサービス、海外ラグジュアリーホテルの特典、プラチナ・コンシェルジュ、年会費無料のプライオリティ・パスなど、JCBゴールドよりサービスが充実。さらにコンシェルジュデスクでは、旅行やゴルフ場の手配など、さまざまな相談を24時間365日受け付けています。ユニバーサル・スタジオ・ジャパンの専用ラウンジも利用が可能です。ポイント還元率はJCBゴールドと変わりませんが、より贅沢な体験ができるのがJCBプラチナの魅力といえます。

年会費は通常27,500円(税込)のところ、MyJCBアプリのログイン&30万円(税込)の利用でキャッシュバックされ、初年度の年会費が実質無料になります。

JCBゴールドを愛用している方、他社で良好なクレジットヒストリーを積んでいる方は、JCBプラチナがおすすめです。

アメリカン・エキスプレス・プラチナ・カードはコンシェルジュを利用して上質な体験ができるリッチなカード!

| デザイン |   | ||

| 年会費(税込) | 165,000円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

| デザイン |   | ||

| 年会費 (税込) | 165,000円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

アメリカン・エキスプレス・プラチナ・カードは、インビテーションなしで申し込めるプラチナカードです。下位の「アメリカン・エキスプレス・ゴールド・プリファード・カード」を持っていれば、切り替えによりプラチナカードを取得できます。ただし、切り替えには審査を通過する必要があり、結果が出るまで最長4週間ほどかかる点に注意が必要です。

アメリカン・エキスプレス・プラチナ・カードは、ホテルの上級ステータス会員の付与、プラチナ・コンシェルジュ・デスクなど、上質な体験ができるサービスが充実しています。

ヒルトン・オーナーズ、Marriott Bonvoyゴールドエリート会員など、有名ホテルの上級ステータス会員に無条件で登録が可能。カードの更新時には、オークラやヒルトン、ハイアットなどの高級ホテルのペア宿泊券がプレゼントされます。また、予約困難なレストランの予約、2名のコース料理が1名分無料になるなど、高級グルメの特典もうれしいところです。

さらに、アメリカン・エキスプレス直営の空港ラウンジ「センチュリオン・ラウンジ」の利用やプライオリティ・パス、旅行傷害保険の付帯などもあります。海外でサポートが受けられる「プラチナ・アシスタント」も利用でき、海外旅行を上質なものにするサポートが受けられます。

ただし、年会費は143,000円(税込)と高額です。その代わりに、ホテルの上位ステータス会員資格の付与、家族カードは4枚まで無料など、価格に見合った価値が得られます。

三井住友カード プラチナは付帯保険が充実!コンシェルジュも利用可能!

| デザイン |   .png) .png) | ||

| 年会費(税込) | 55,000円 | 国際ブランド | Visa・Mastercard® |

| 還元率 | 0.5~12.0%※ | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 自動付帯 | 国内旅行傷害保険 | 自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | 原則300万円~ |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満30歳以上 | 発行日数 | 最短3営業日 |

| デザイン |   .png) .png) | ||

| 年会費 (税込) | 55,000円 | 国際 ブランド | Visa Mastercard® |

| 還元率 | 0.5~12.0%※ | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 自動付帯 | 国内旅行 傷害保険 | 自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | 原則300万円~ |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満30歳以上 | 発行日数 | 最短3営業日 |

※注釈

※1

A+B+C=の合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 三井住友カードで最高ステータスのプラチナカード

- 最高1億円まで補償の海外・国内旅行傷害保険が自動付帯

- 高品質なコンシェルジュサービスが付帯

- 通常469米ドルのプライオリティパスが無料付帯

- グルメや旅行に関する優待が多数付帯

- 6ヶ月間で50万円以上利用すると0.5%(最高3万円)分のギフトカードをプレゼント

- VisaとMastercardで2枚持ちが可能+どちらの特典も利用可能

三井住友カード プラチナは、三井住友カードのなかで最上位ランクのステータスに該当します。下位の三井住友カード ゴールド(NL)を持っていれば、審査に通過することでプラチナカードへの切り替えもできます。

三井住友カード プラチナの特長は、補償が手厚い付帯保険、コンシェルジュサービス、多彩な特典が挙げられます。旅行傷害保険は、海外、国内ともに最高1億円(自動付帯)を補償。国内旅行の補償額が低いケースもあるなかで、海外と同じ補償が受けられるのは三井住友カード プラチナの魅力でしょう。

さらに、24時間365日利用できるコンシェルジュサービスは、航空券やホテル、レンタカーの予約代行、演劇やコンサート、レストランの情報など、さまざまな相談が可能です。

また、ユニバーサル・スタジオ・ジャパン ユニバーサル・エクスプレス・パスの優待、宝塚歌劇団の優先販売など、エンターテイメントの特典も充実しています。東京・大阪の有名店でコース料理1名分が無料になる「プラチナグルメクーポン」などもあり、非日常を体験したい方におすすめです。

ダイナースクラブ プレミアムカードはコンシェルジュに相談も可能な招待制の食特化カード!

| デザイン |   | ||

| 年会費(税込) | 143,000円 | 国際ブランド | Diners Club |

| 還元率 | 0.5% | 価値 | 1ポイント 0.5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 非公開 | 発行日数 | 約2週間 |

| デザイン |   | ||

| 年会費 (税込) | 143,000円 | 国際 ブランド | Diners Club |

| 還元率 | 0.5% | 価値 | 1ポイント 0.5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 非公開 | 発行日数 | 約2週間 |

ダイナースクラブ プレミアムカードは、ダイナースクラブの最高ランクに位置する「招待制」のカードです。ダイナースクラブカード会員で、なおかつインビテーションを受け取ることで申し込みできます。インビテーションを受けられる基準は明らかになっていませんが、年間の決済額が多いほど有利という説があるようです。

ダイナースクラブ プレミアムカードには、コンシェルジュサービス、ダイナースクラブ銀座プレミアムラウンジの利用、プレミアムエグゼクティブダイニングなど、ダイナースクラブならではの特典が付帯。カードはプラスチック製ではなく、金属製のメタルカードを採用しており、豪華な見た目が目を引くはずです。

また、コンパニオンカードとして、Mastercard最上位のステータスである「TRUST CLUB ワールドエリートカード」を年会費無料で発行できます。ダイナースクラブカードが使えない店舗でも、Mastercard加盟店で利用できる便利なカードです。ポイントはダイナースクラブ側で合算されるうえに、引き落としの口座も一本化。ポイント還元率も1.5%にアップするため、国内、海外の利用でお得になります。

年会費は143,000円(税込)と高額ですが、価格に見合ったサービスが受けることができ、社会的信用度の高さもアピールできるでしょう。ただし、公式サイトでは入会の目安が「非公開」とされています。

\ 初年度年会費無料のキャンペーン中/

ラグジュアリーカードは自動付帯の保険付きで高級ホテルの優待付きで特典も豊富!

| デザイン |   | ||

| 年会費(税込) | 55,000円 初年度半額 | 国際ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

| デザイン |   | ||

| 年会費 (税込) | 55,000円 初年度半額 | 国際ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

ラグジュアリーカードは、Mastercardの最上位クラスに該当するハイステータスカードです。2008年にアメリカで誕生したラグジュアリーカードは、新生銀行がオフィシャルパートナーを務めています。カードのラインナップは、チタン、ブラック、ゴールド、ブラックダイヤモンドの4種類があり、ブラックダイヤモンドのみ完全招待制です。

下位のチタンカードでも年会費は55,000円(税込)、ブラックカードは11万円(税込)、ゴールドカードは22万円(税込)といずれも高額です。最初は年会費が手頃なチタンカードから申し込みするとよいでしょう。チタンカードであっても、Mastercardのワールドエリートのため、上級の特典やサービスを利用できます。

自動付帯される海外旅行傷害保険は最高1億2千万円、ポイント還元率は1%。さらに、高級ホテルの優待に加え、ルームアップグレードや朝食無料など、55,000円相当の特典が受けられます。また、手荷物は3個まで無料で宅配してもらえます。

他社のゴールドカードで着実にクレジットヒストリーを積み上げている方、ラグジュアリーカードに憧れがある方は、チタンカードから始めてみてはいかがでしょうか。

初年度無料で2年目以降も年会費が安いおすすめのゴールドカード

ゴールドカードと一口にいっても、年会費の額はカードによってさまざまです。できるだけ年会費を安く抑えたい方に向けて、初年度の年会費が無料、2年目以降の年会費が1万円以下(税抜)のゴールドカードを紹介します。

| カード | 券面 | リンク | 還元率 | 年会費 | 国際ブランド | 申込条件 | 発行時間 | ETC | 家族カード | 海外旅行傷害保険 | 国内旅行傷害保険 | スマホ決済 | タッチ決済 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| JCB GOLD EXTAGE | 公式サイト | 0.5% | 3,300円 | JCB | 20歳~29歳 | 約1~4週間 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | 対応 | 非対応 | |

| インヴァストゴールドカード | 公式サイト | 0.75% | 5,500円 | Mastercard | 18歳以上 | 約1〜2週間 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | 対応 | 対応 |

JCB GOLD EXTAGEはゴールドよりも安い価格で利用可能!5年後に自動でゴールドカードに移行!

| デザイン |   | ||

| 年会費(税込) | 3,300円 ※初年度無料 | 国際ブランド | JCB |

| 還元率 | 0.75~10.25% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上29歳以下 | 発行日数 | 最短3営業日 |

| デザイン |   | ||

| 年会費 (税込) | 3,300円 ※初年度無料 | 国際 ブランド | JCB |

| 還元率 | 0.75~10.25% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 29歳以下 | 発行日数 | 最短3営業日 |

前述のとおり、JCB GOLD EXTAGEは、20歳以上29歳以下の方(学生は除く)だけが申し込めるゴールドカードです。20代限定ということもあり、初年度の年会費は無料、翌年以降は3,300円(税込)と格安です。

入会から5年後の更新時に、審査のうえでJCBゴールド(年会費11,000円:税込)に自動で切り替わります。JCB GOLD EXTAGEは、将来的にJCBゴールドを持ちたい方のためのカードといえるでしょう。

JCB GOLD EXTAGEはJCBゴールドよりも安い年会費で、ゴールド会員のサービスが受けられるメリットがあります。国内の主要空港&ハワイの空港ラウンジが無料で利用できるほか、最高5,000万円の旅行傷害保険、最高200万円のショッピングガード保険を付帯。

格安な年会費でゴールドカードの特典を利用したい、将来的にゴールドカードを持ちたい20代の方は、JCB GOLD EXTAGEがおすすめです。

インヴァストゴールドカードはポイントを貯めて自動売買積立投資ができて初心者投資者向け!

| デザイン |   | ||

| 年会費(税込) | 5,500円 | 国際ブランド | Mastercard |

| 還元率 | 0.75% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上65以下 | 発行日数 | 約1~2週間 |

| デザイン |   | ||

| 年会費 (税込) | 5,500円 | 国際 ブランド | Mastercard |

| 還元率 | 0.75% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上65以下 | 発行日数 | 約1~2週間 |

インヴァストゴールドカードは、インヴァスト証券と株式会社ジャックスが提携するクレジットカードです。インヴァスト証券はFXの自動売買サービスを主力とし、FX初心者から高い支持を得ています。年会費は初年度が無料、翌年は5,500円(税込)です。

インヴァストゴールドカードの特長は、たまったポイントで自動売買積立投資ができることです。ポイントを自動的にキャッシュバックし、その分を元手に自動売買投資を行ないます。投資資金を用意する必要もなく、投資初心者の方でも手軽に投信信託を運用できます。

ポイント還元率は0.75%と高くないものの、「JACCSモール」のインターネット通販を利用すると0.5%~12%のポイントが上乗せされます。

最高3,000万円の旅行傷害保険(海外・国内)が付帯されるうえに、国内の主要空港ラウンジの無料利用、ツアーが3~5%割引になる「ジャックス・トラベルデスク」も利用が可能です。

FXや投資に興味がある方、旅行などの付帯サービスも必要な方は、インヴァストゴールドカードを検討してみください。

条件達成で年会費が無料になるおすすめゴールドカード

初年度の年会費は無料ではないものの、指定の条件を達成すると翌年の年会費が無料になるゴールドカードもあります。

ここでは、おすすめの条件達成で年会費が無料になるゴールドカードを8種類ご紹介します。

| カード | 券面 | リンク | 還元率 | 年会費 | 国際ブランド | 申込条件 | 発行時間 | ETC | 家族カード | 海外旅行傷害保険 | 国内旅行傷害保険 | スマホ決済 | タッチ決済 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 三井住友カード ゴールド(NL) | 公式サイト | 0.5% | 税込5,500円※2 | Visa,Mastercard® | 満18歳以上で本人に安定継続収入のある方 (高校生は除く) | 最短10秒 ※1 | ○ | ○ | あり(2001万円~、利用付帯) | あり(~2000万円、利用付帯) | 対応 | 対応 | |

| イオンゴールドカード | 招待制 | 0.5% | 永年無料 | Visa,JCB Mastercard | 招待制 | – | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | 対応 | 対応 | |

| セブンカード・プラス(ゴールド) | 招待制 | 0.5% | 永年無料 | JCB | 招待のみ | – | ○ | ○ | なし | なし | 対応 | 対応 | |

| SAISON GOLD Premium | 公式サイト | 0.5% | 税込11,000円 | Visa,JCB.AMEX | 18歳以上 学生可 | 約1週間 | ○ | ○ | あり(~1000万円、自動付帯) | あり(~1000万円、自動付帯) | 対応 | 対応 | |

| ミライノカード GOLD | 公式サイト | 1.0% | 税込3,300円 | JCB | 20歳以上 | – | ○ | – | あり(~2000万円、自動付帯) | あり(~2000万円、自動付帯) | 対応 | 対応 | |

| シェルスターレックス ゴールドカード | 公式サイト | – | 税込13,200円 | Visa,Mastercard | 25歳以上 | 約1〜2週間 | ○ | ○ | あり(2001万円~、利用付帯) | あり(2001万円~、利用付帯) | 対応 | 対応 | |

| OPクレジット ゴールド | 公式サイト | 0.5% | 税込11,000円 | Visa,JCB Mastercard | 20歳以上 | 約2~3週間 | ○ | ○ | あり(2001万円~、自動付帯) | あり(2001万円~、自動付帯) | 対応 | 非対応 |

※2.年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ゴールド(NL)は年間100万円利用で年会費が永年無料!

.png)

.png)

- 年間100万円以上利用で5,500円(税込)の年会費が翌年以降永年無料※2

- 年間100万円以上利用で1万ポイントを翌年プレゼント※2

- 最短10秒でアプリにカード番号を発行※3

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※4

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント1.0%付与

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3.即時発行できない場合があります

※4.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※通常のポイントを含みます。

| メリット | デメリット |

|---|---|

| 年間100万円決済で翌年以降の年会費無料&1万ポイントプレゼント(※) 海外旅行傷害保険(利用付帯)が充実 SBI証券のクレカ積立で1.0%ポイント付与 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 | 年間100万円以下しか利用しないとメリットが少ない 通常の還元率が0.5%と高くない |

三井住友カード ゴールド(NL)は、カードの年間利用額が100万円を超えると、翌年以降の年会費が永年無料です。ただし、あくまでも翌年度以降の年会費が対象であり、初年度は通常の年会費5,500円(税込)が必要です。

さらに、年間100万円以上の利用を継続すると、特典として毎年1万ポイントが付与されるため、達成できれば、これだけでも年会費を上回ります。三井住友カード ゴールド(NL)はポイント還元率も高く、使えば使うだけポイントがたまります。

カードの年間利用額が100万円を超える見込みがある方には、三井住友カード ゴールド(NL)がおすすめの一枚です。

※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ゴールド(NL)はこんな人におすすめ!

- 年間100万円以上のカード決済をする人

- 対象のコンビニや飲食店を利用する人

- より充実したサービスを求める人

新規入会&スマホのタッチ決済を3回利用で最大7,000円分プレゼント

期間:2024年4月22日~2024年6月30日

エポスゴールドカードは年間50万円以上の利用で年会費永年無料!

| デザイン |   | ||

| 年会費(税込) | 5,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

| デザイン |   | ||

| 年会費 (税込) | 5,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

エポスゴールドカードの年会費は5,000円(税込)です。ただし、年間50万円以上の利用で翌年以降の年会費が永年無料に。さらに、エポスカード会員でゴールドカードの招待を受けている場合、およびプラチナ・ゴールド会員の家族から紹介されている場合は、「初年度」から年会費が永年無料です。

また、カードを年間50万円以上利用すると、年間ボーナスポイントとして2,500ポイントも付与されます。

年間利用額があまり多くないものの、50万円は達成できる見込みがある方は、エポスゴールドカードを使ってみてもよいでしょう。

◯なし

イオンゴールドカードは入会費・年会費が永久無料で利用できるカード!

| デザイン |   | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・JCB・Mastercard |

| 還元率 | 1.0~% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | ー |

| デザイン |   | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 1.0~% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | ー |

イオンゴールドカードは、入会金、年会費が無料という珍しいゴールドカードです。各種イオンカードを持っており、かつ年間利用額50万円以上の条件を達成した場合のみ発行されます。イオンゴールドカードは、新規での申し込みを受け付けていません。

イオンゴールドカードは、国内空港ラウンジの無料利用、旅行傷害保険(海外5,000万円、国内3,000万円)、年間300万円のショッピングセーフティ保険を付帯。年会費無料でゴールドカードの手厚い特典を受けられるのは、イオンゴールドカードならではの特長です。なお、イオングループ店舗で代金が5%オフになる「お客さま感謝デー」など、イオンカードの特典も利用できます。

休憩などに利用できる「イオンラウンジ」は、ゴールドカード会員なら無料で利用できます。ただし、年間で100万円以上のカード利用が必要です。

一般のイオンカードをお持ちの方は、年間利用額50万円を目指してみるとよいでしょう。

セブンカード・プラス(ゴールド)は入会費・年会費が永久無料!特典も充実!

| デザイン |   | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | ー |

| デザイン |   | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | ー |

セブンカード・プラス(ゴールド)は、電子マネー「nanaco」が搭載できる年会費が永年無料のゴールドカードです。

セブンカード・プラス(ゴールド)は、「セブンカード・プラス」の会員を対象とした「招待制」です。審査に通過したうえでゴールドカードに切り替える仕組みで、対象外の人の入会は一切できません。

なお、年間利用額の条件があるイオンゴールドカードと異なり、セブンカード・プラス(ゴールド)のインビテーションにおける条件は公開されていません。ただし、実際にインビテーションを受けた方の情報によると、以下の条件を満たす必要があると推測できます。

- セブン-イレブンやイトーヨーカドーなど、セブン&アイ・ホールディングスの店舗を継続的に利用

- 年間100万円以上など、まとまった額の利用実績がある

セブンカード・プラス(ゴールド)のポイントプログラムなどの特典は、セブンカード・プラスと変わりません。セブン&アイ・ホールディングスの店舗やnanacoチャージでのポイント優遇、イトーヨーカドー「ハッピーデー」の5%割引などの特典が受けられます。ただし、ゴールド限定の特典として、国内のショッピングガード保険も付帯されています。

セブンカード・プラス会員の方はインビテーションを受けられるよう、グループ店舗で積極的にカードを利用するとよいでしょう。

SAISON GOLD Premiumは年間100万円以上の利用で永年無料!

| デザイン |   | ||

| 年会費(税込) | 11,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際ブランド | Visa・JCB・AMEX |

| 還元率 | 0.5~5.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短3営業日 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際 ブランド | Visa・JCB AMEX |

| 還元率 | 0.5~5.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短3営業日 |

SAISON GOLD Premiumは、年間100万円のカード利用で、翌年以降の年会費が無料になります。初年度の年会費は11,000円(税込)です。

イオンカードやセブンカード・プラスと異なり、SAISON GOLD Premiumは招待制や切り替えではなく、新規の申し込みが可能です。また、セゾンカードをすでに持っている場合でも、1枚追加で発行されます。

SAISON GOLD Premiumの特長は、以下のものが挙げられます。

- 特定の映画館での鑑賞が1,000円で利用可

- コンビニやカフェで5%のポイント還元

- 国内主要空港&ハワイの空港ラウンジの無料利用

- 最高1,000万円の海外・国内旅行傷害保険(利用付帯)

- 年間50万円の利用で1%のボーナスポイント付与

- ゴールドの上質な輝きを表現した、メタルサーフェスカードを日本初採用

- セゾンカードの優待も付帯

SAISON GOLD Premiumならではの特長として目を引くのは、「映画1,000円」の特典でしょう。映画館の割引を特典としているクレジットカードはほかにもありますが、利用できる映画館がイオンシネマのみなど特定のものに限られます。その点、SAISON GOLD Premiumは、TOHOシネマズやシネマサンシャインなども利用できるなど、選べる映画館が多い点が魅力。映画好きなら注目に値する特典です。

なお、割引は月に3回までと決まっています。

ミライノカードGOLDは年間100万円以上の利用で永年無料!

申し込みが終了したカードです

ミライノカードGOLDは、住信SBIネット銀行とJCBの提携によるクレジットカードです。

初年度の年会費は3,300円(税込)と格安なうえに、年間100万円以上の利用で翌年以降の年会費が無料。さらに、自動的にショッピングリボ払いになる「スマリボ」に登録、かつ年1回以上のショッピング利用で、年会費相当のキャッシュバックも受けられます。

ミライノカードGOLDは、チャージが不要のポストペイ型「QUICPay」と一体化しており、端末にかざすだけで決済が完了。さらに1,000円につき5円のポイントもたまります(ポイント還元率1%相当)。

たまったポイントは、支払いの充当やキャッシュバック、マイルの交換が可能な「スマプロポイント」にも交換が可能です。

住信SBIネット銀行で口座を開設している場合、「スマートプログラム」の会員ランクが2ランクアップ。カードローンの金利が年0.1%引き下げられるため、住信SBIネット銀行ユーザーの方にはお得です。

また、空港ラウンジの無料利用、最高5,000万円の旅行傷害保険も付帯。JCBの特典も利用できるため、ゴールドカードならではのサービスが受けられます。

年会費はできるだけ安く抑えたい方、住信SBIネット銀行を利用する方は、ミライノカードGOLDを検討してみてください。

シェルスターレックス ゴールドカードは年間240万円以上で永年無料!

| デザイン |   | ||

| 年会費(税込) | 13,200円 ※年間240万円以上利用で翌年以降永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0% | 価値 | ガソリン代値引き |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 25歳 | 発行日数 | 約1~2週間 |

| デザイン |   | ||

| 年会費 (税込) | 13,200円 ※年間240万円以上利用で翌年以降永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0% | 価値 | ガソリン代値引き |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 25歳 | 発行日数 | 約1~2週間 |

シェルスターレックス ゴールドカードは、出光興産と提携したクレジットカードです。年会費は13,200円(税込)ですが、年間240万円以上のショッピング利用で、翌年以降の年会費が無料になります。

シェルスターレックス ゴールドカードの特長は、6ヵ月間のカード利用額に応じて、ガソリン・軽油の代金がキャッシュバックされることです。「スタープライズコース」という5つのランクが設けられており、以下のように還元単価が決まります。

| ランク | 年間利用金額 | 還元単価 |

|---|---|---|

| 5Star | 60万円以上 | ハイオク12円/L レギュラー・軽油7円/L |

| 4Star | 42万円~60万円未満 | ハイオク10円/L レギュラー・軽油5円/L |

| 3Star | 30万円~42万円未満 | ハイオク12円/L レギュラー・軽油7円/L |

| 2Star | 12万円~30万円未満 | ハイオク5円/L レギュラー・軽油2円/L |

| 1Star | 12万円未満 | ハイオク3円/L レギュラー・軽油1円/L |

さらに、Web利用明細を利用する場合、還元単価に1円がプラスされるのでよりお得です。

空港ラウンジサービス、旅行傷害保険、ショッピング保険など、ゴールドカードに必須の特典も付帯。出光石油のガソリンスタンドをよく利用する方は、シェルスターレックス ゴールドカードは有力な一枚です。

OPクレジット ゴールドは年間200万円以上の利用で永年無料!

| デザイン |   | ||

| 年会費(税込) | 11,000円 ※年間200万円以上利用で翌年以降永年無料 | 国際ブランド | Visa・JCB・Mastercard |

| 還元率 | 0.5~12.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | JCB:20歳以上 Visa/Mastercard:30歳以上 | 発行日数 | 約1~2週間 |

| デザイン |   | ||

| 年会費 (税込) | 11,000円 ※年間200万円以上利用で翌年以降永年無料 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 0.5~12.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | JCB:20歳以上 Visa/Mastercard:30歳以上 | 発行日数 | 約1~2週間 |

OPクレジット ゴールドは、小田急グループ、JCB、三菱UFJニコスが提携したクレジットカードです。初年度の年会費は11,000円(税込)ですが、年間200万円以上の利用で、翌年以降の年会費が無料になります。

OPクレジット ゴールドの取得方法は、新規申し込みのほか、各種OPクレジットからの切り替えで行なえます。新規の申し込み方法はオンライン、郵送に加え、小田急百貨店・新宿ミロードの特設入会カウンターでも受け付けています。

なお、通常のポイント還元率は0.5%ですが、小田急ポイントサービス加盟店の利用で最大12%のポイント還元を受けられます。「小田急ポイントアプリ」を利用すると、スマートフォンがポイントカード代わりになり、アプリ限定のクーポンも取得できるので、よく利用する人にはお得です。

また、PASMOのオートチャージでOPクレジット ゴールドを設定すると、チャージ分のポイントが付与されます。電車やバス、買い物でPASMOを利用する方は、使えば使うだけポイントがたまります。

小田急グループの店舗をよく利用する方、PASMOをメインに使用する方は、OPクレジット ゴールドを検討してみましょう。

ゴールドカードがおすすめの理由は?年会費を払ってでも持つメリットを解説!

ほぼすべてのゴールドカードで数千円から数万円の年会費がかかります。一般カードであれば、

継続特典やポイントアップの特典が豊富に準備されている

ゴールドカードの多くは、カードの継続でクーポンなどの特典やボーナスポイントが付与されます。特典は年会費と同額、または年会費以上の価値がある特典がつくケースもあります。

| クレジットカード | 特典 |

|---|---|

| 三井住友カード ゴールド(NL) | 年間100万円のカード利用で翌年10,000ポイントプレゼント(※) |

| dカードGOLD | ドコモのケータイ代やドコモ光の利用で10%ポイント還元 |

| エポスゴールドカード | 選んだ3つのお店やサービスでポイント3倍(1.5%ポイント還元) |

| au PAY ゴールドカード | auの携帯電話利用料で11%ポイント還元 |

| JCBゴールド | 年間利用金額に応じて、ポイント還元率が最大2倍 |

さらに、一部のゴールドカードは一般カードよりもポイント還元率が高く設定されていることもあります。たとえば、PayPayカードは一般カードだも1.0%と高還元ですが、ゴールドカードになると常に1.5%と更に還元率が高くなります。

空港ラウンジが無料で利用可能

ほぼすべてのゴールドカードに付帯されているサービスとして、空港ラウンジの無料利用があります。

空港ラウンジは搭乗前の待合室のことで、ドリンクや食事などのサービスが提供されます。ゴールドカードを所有すれば、各社のカード会員が利用できる「カードラウンジ」を無料で利用可能です。なお、空港ラウンジを利用できるのは本会員のみとするケースも多くありますが、年会費が高額な一部のゴールドカードは同伴者も無料です。

空港ラウンジの無料利用は、一般カードには付帯されていないことが一般的です。一般カード会員が空港ラウンジを利用する場合、利用料金を別途支払わなければなりません。ゴールドカードを持つだけで空港ラウンジを利用できるのは、ステータスの高さの証明にもなるでしょう。

また、楽天プレミアムカードには、より豪華なVIP空港ラウンジに入場できる「プライオリティ・パス」が年会費無料で付帯します。プライオリティ・パスが無料付帯するのは多くの場合、更に上位のプラチナカードですが、楽天プレミアムカードであれば11,000円の年会費で無料付帯されます。

旅行傷害保険やショッピング保険などの付帯保険が充実

旅行傷害保険やショッピング保険は、一般カードにも付帯されていますが、ゴールドカードでは補償内容がさらに充実。傷害保険の補償金額も高くなります。例えば、旅行傷害保険の場合、高いもので1億円以上、低いものでも2,000万円程度補償されることが多くあります。旅行の際に万が一のことがあっても、ゴールドカードを持っていれば安心です。

ただし、付帯保険は、無条件で適用される「自動付帯」、カード利用が必要な「利用付帯」があります。ゴールドカードの多くは自動付帯ですが、なかには利用付帯のカードもあるので確認が必要です。(利用付帯例:SAISON GOLD Premium)

利用限度額(総利用枠)の上限が高額

ゴールドカードの利用限度額は、入会時から利用上限が高く設定されていることもメリットの一つ。一般カードの利用限度額は10万円~100万円程度ですが、ゴールドカードでは2~300万円程度が一般的です。

| クレジットカード | 一般カードの利用枠 | ゴールドカードの利用枠 |

|---|---|---|

| 三井住友カード(NL) 三井住友カード ゴールド(NL) | ~100万円 | ~200万円 |

| dカード dカードGOLD | ~100万円 | ~300万円 |

| 楽天カード 楽天プレミアムカード | ~100万円 | ~300万円 |

| エポスカード エポスゴールドカード | ~100万円 | ~200万円 |

| au PAY カード au PAY ゴールドカード | ~100万円 | ~200万円 |

なお、アメックスなど一部のカードでは一律の制限がなく、契約者毎に利用限度額の上限が個別で決済されるゴールドカードもあります。

カードごとに独自の特典が用意されている

ゴールドカードは空港ラウンジや付帯保険だけでなく、カードごとに特色のある特典が豊富に付帯されています。

当記事で紹介したゴールドカードを例にすると、「エムアイカード プラス ゴールド」、「セブンカード・プラス ゴールド」のように、グループ店舗をお得に利用できる特典や、ANAやJALなどの航空会社との提携でマイルが優遇されるものも。すべての特典が豪華な「アメリカン・エキスプレス」や「ダイナースクラブカード」などもあります。

ポイントや割引でお得に買い物できたり、豪華なレストランや海外旅行で非日常を体験できたりと、特典で生活が充実することもゴールドカードのメリットです。

ステータス性が高くかっこいい

ゴールドカードの審査に通過するには、一定以上の年収、職業、地位などが必要です。これらの要素は、総合的に判断されるため、ゴールドカードを持つということは社会的信用があることの証でもあります。

また、ゴールドカードのなかには、デザインが映えるものも少なくありません。金属を使用しているSAISON GOLD Premium、ラグジュアリーカードなどは持っているだけでモチベーションがアップするでしょう。会計で出すときに少しいい気分になれる点も、ゴールドカードを持つ人だけの特権です。

ゴールドカードであれば審査は心配しすぎてなくてもいい

前述のとおり、プラチナなどのハイステータスカードが登場したことで、ゴールドカードの審査基準はこれまでよりも低くなっている傾向にあります。一般カードと比べて厳しいとはいえ、ゴールドカードであれば審査はそれほど難しくありません。年収100万円でも作成できる場合もあり、加えて信用情報に傷がなければ、審査に通過する可能性は十分あります。

どうしても審査が不安な場合、一般カードから上位のゴールドカードに切り替える方法もおすすめです。利用実績もすでに把握できているため、信用情報に問題がなければスムーズにゴールドカードを手にできる可能性があります。

ゴールドカードを持つのがおすすめの人・おすすめしない人の特徴

ゴールドカードのメリットを踏まえたうえで、ゴールドカードを持ったほうがいい人、持つ必要がない人の特徴を見ていきましょう。

ゴールドカードがおすすめの人の特徴

ゴールドカードを持つのがおすすめの人は、以下のような人です。

すべての支払いをクレジットカードに集約している方は、年間利用額が多くなるため、限度額の上限が高いゴールドカードが向いています。

国内、海外を旅行する機会が多い方、空港を利用する機会が多い方も向いています。空港ラウンジの無料利用、空港の送迎サービスなどの特典が役立つためです。予想外のトラブルが起きても、付帯保険があれば安心できる点も魅力です。

ゴールドカードが不必要・おすすめではない人の特徴

わざわざゴールドカードを持つ必要がない、またはおすすめしない人は、以下のような人です。

ゴールドカードのメリットを、メリットと感じない方も少なくありません。代表的なケースは、「飛行機に乗らない方」、「旅行をほとんどしない方」です。このような方は、ゴールドカードの魅力が目減りしてしまいます。

また、年会費の支払いを負担に感じる方は、ゴールドカードよりも年会費が無料の一般カードが適しています。「クレジットカードはただの決済手段」と考える方も、ゴールドカードは必要ないでしょう。

年収が低いなどの理由でそもそも審査に通らない方は、ゴールドカードを持てません。将来的にゴールドカードを持ちたいのであれば、一般カードでクレジットヒストリーを積み上げることを優先しましょう。

ゴールドカードは年会費が有料ということで、「ポイント還元率も高いのだろう」と思っている方も少なくありませんが、実はポイント還元率が一般カードよりも高くなるカードはあまり多くありません。

PayPayカードゴールドやdカードGOLDなど、一部のゴールドカードはポイント還元率がアップしますが、多くのゴールドカードは付帯サービスが充実するケースが多くなっています。また、年会費がかかるということで、獲得したポイント還元率から年会費を差し引いた「実質ポイント還元率」は低くなりがちです。

そのため、ポイント還元率が高いクレジットカードを持ちたい方は、年会費無料で還元率が高いカード、もしくは損益分岐点を計算した上でお得になるカードを選びましょう。

【Q&A】ゴールドカードに関するよくある質問

ゴールドカードのよくある質問と、その回答を一つずつ解説します。

- ゴールドカードは審査が厳しい?

-

ゴールドカードの審査基準はカード会社ごとに存在するうえに、審査の難易度はカードの種類で異なります。審査基準は基本的に「非公開」であり、具体的な年収額や職業など、明確な基準はありません。

冒頭で述べたように、ゴールドカードの審査は以前より緩くなっているといわれています。審査に通過できるか不安な方は、年会費が安いもの、20代限定のゴールドカードなどを選ぶのもよいでしょう。

なお、アメリカン・エキスプレス、ダイナースクラブカードなど、年会費とステータス性が高いものほど、審査が厳しめです。平均以上の年収、かつ経営者や会社役員など、より高い社会的信用性が求められます。

- ゴールドカードを持つのに必要な年収は?

-

ゴールドカードの審査基準は明確ではないものの、年収300万円が審査に通過する目安とされています。

プラチナカードやブラックカードの誕生で、相対的にゴールドカードの基準は低くなっています。ダイナースクラブなどハイステータスなカードでない限り、年収300万円程度で審査に通る可能性は十分あるでしょう。

ただし、年収が高い場合でも、勤続年数が短い、返済滞納した経験があるなどの理由で審査に通過できないケースもあります。

年収300万円で作れるおすすめのゴールドカードは以下の関連記事を参照ください。

【2023版】ゴールドカードの年収目安!300万円でOKのカードを紹介 - ゴールドカードの損益分岐点はどうやって計算する?

-

ゴールドカードは年会費が高いため、年間で獲得できるポイント数が年会費を下回ると損をします。そのため、ゴールドカードを選ぶときは、年会費とポイント還元率の損益分岐点を把握することが大切です。

ゴールドカードの損益分岐点を計算するには、カードの年間利用額で、どれだけポイントを獲得できるかを計算する必要があります。例えば、ポイント還元率が1%、年会費が1万円の場合、年間100万円の利用で1万ポイント程度獲得できると考えられます。この考え方でいえば、年間100万円の利用が損益分岐点です。

ただし、年会費のかからない一般のカードでもポイント還元があります。そのため考え方としては、年会費が無料の一般のカードを使った場合に獲得できるポイントと、ゴールドカードを使った場合に得られるポイントを比較したうえで、どちらがお得かを見きわめる必要があります。

とはいえ、ゴールドカードは高いポイント還元率以外にも一般カードにはない多くのメリットがあります。ポイントだけで所持するか否かを判断せず、その他のメリットも踏まえて判断すべきでしょう。

例えば、通常であれば料金がかかる空港ラウンジ、レストランの割引優待など、「○○円相当のサービス」を含めて考えるのが適切です。

- ゴールドカードのほうがポイント還元率は高い?

-

前述したように、ゴールドカードのポイント還元率は一般カードよりも高めです。ただし、一般カードとさほど変わらないケースもあるため、一般カードの情報も合わせて確認しておきましょう。

また、損益分岐点でも触れたように、ゴールドカードは年会費とポイント還元率のバランスが重要です。年会費を考慮すると、ポイントで劇的にお得になるというカードは少ないのが実情です。

- ゴールドカードでもステータスはある?

-

一般カードと比較すれば、ゴールドカードでもステータス性は十分に感じられます。ただし、審査基準が以前より緩くなったこともあって、ステータスカード全般で見た場合、ゴールドのステータス性は物足りないのが実情です。

年会費が高額なダイナースクラブカードやアメリカン・エキスプレス、ラグジュアリーカードは、ゴールドカードのなかでもハイステータスです。ゴールドカードにステータス性を求める方は、カード会社のブランドにもこだわりましょう。

- 20代でもゴールドカードは持てる?

-

安定した収入があり、クレジットヒストリーが良好であれば、20代でもゴールドカードを持つことが可能です。

「JCB GOLD EXTAGE」のような20代限定のヤングゴールドカードもあるうえに、年会費が安いものは審査の難易度が低い傾向にあります。ただし、一般カードと比べて審査が厳しくなるため、必ずゴールドカードが持てるとは限らないことを心得ておきましょう。

- 年会費が安いゴールドカードはある?

-

「JCB GOLD EXTAGE」、「ミライノカードGOLD」など、年会費が3,000円程度の安いゴールドカードも存在します。年会費を安く抑えるために、初年度の年会費が無料のカードを選ぶのもよいでしょう。

また、「イオンゴールドカード」のように、年会費が永年無料のゴールドカードも存在します。ただし、下位のカードで利用実績を積み、さらにインビテーションを受けなければなりません。年間のカード利用額を考慮すると、格安の年会費を払ったほうが、ゴールドカードの維持費を抑えられることが多いでしょう。

- ゴールドカードでも即日発行できるカードはある?

-

ゴールドカードでも即日発行できるカードはある?

即日発行できるゴールドカードとしては、「エムアイカードプラスゴールド」が挙げられます。即日発行するには、オンライン、または三越伊勢丹グループ百貨店にあるカードカウンターでの申し込みが必要です。

ただし、カードカウンターが混雑していると手続きに時間がかかるため、事前にオンラインで入会手続きを済ませておくとよいでしょう。オンライン入会では審査結果がメールで届き、カードを店頭で受け取る流れになります。

なお、スマートフォンアプリでカード情報を管理する「ナンバーレス」のゴールドカードであれば、最短数十秒~数分でアプリ上にカード番号が発行されます。現物のカードが届く前に、インターネット通販などでカードの利用が可能です。

ナンバーレス、かつアプリ上でカード番号が発行されるゴールドカードは、「三井住友カード ゴールド(NL)」、「JCBゴールド」が挙げられます。

まとめ

ゴールドカードと一口にいっても、ポイント還元率、年会費、特典や付帯サービスなど、カードの種類で内容が異なります。ゴールドカードを選ぶ際は、年会費を払うだけの価値が得られるか考慮することが大切です。

また、年会費の安さにこだわる方には、初年度が無料か条件達成で年会費が無料になるものがおすすめです。ゴールドカードにはステータスが高いものと低いものがあるため、自分の年収や年会費の負担を考慮して、自分に合うものを選びましょう。

.png)

.webp)

2.png)