近年、ゴールドカードは20代限定カードが発行されるなど、20代で持つ人も増えている印象です。

20代限定カードだけでなく、20代だけの特典や優待サービスがあるゴールドカードも存在しますので、カード会社もゴールドカードを推奨しています。

この記事では、20代におすすめのゴールドカードを、持ちやすさとステータス面で紹介します。

さまざまな人にあった20代向けゴールドカードをぜひ見つけてみてください。

- 結論、20代でゴールドカードは持てるかつ社会的信用性に繋がりメリットばかりである

- 年会費はかかるが優待サービスや特典で年会費以上お得に利用できる

- 20代におすすめのゴールドカードは「三井住友カード ゴールド(NL)」

記事内で紹介するクレジットカードは金融庁「免許・許可・登録等を受けている業者一覧」および経済産業省「クレジットカード番号等取扱契約締結事業者一覧」に掲載されているカード会社が発行・提携しています。

当サイトはクレジットカードの情報提供を目的にしております。公平・公正な情報提供のために、当サイト独自のコンテンツポリシーを遵守してコンテンツを作成しております。

20代が持ちやすいおすすめのゴールドカード12選

ここでは年会費や審査が不安な方などを考慮して、20代でも持ちやすいおすすめのゴールドカードを紹介していきます。

ゴールドカードのなかには年会費を実質無料で持てるものも存在するので、20代でも無理せずに所有することができます。

| カード | 三井住友カード ゴールド(NL) | JCB GOLD EXTAGE | JCBゴールド | エポスゴールドカード | 三菱UFJカード ゴールドプレステージ | ライフカードゴールド | 楽天プレミアムカード | イオンゴールドカードセレクト | SAISON GOLD Premium | dカードGOLD | セゾンゴールド・アメックス | オリコカード ザ ポイント プレミアム ゴールド |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 券面 |  |  |  |  |  |  |  |  |  |  |  |  |

| 還元率 | 0.5% | 0.75~10.25% (条件あり※) | 0.5~10.0% | 0.5~2.5% | 0.5~15.0%※ | 0.5~1.5% | 1~5% | 0.5~1% | 0.5~5.0% | 1.0% | 0.75~1.75% | 1.0~2.0% |

| 年会費(税込) | 5,500円※ | 3,300円 | 11,000円 | 5,000円 | 11,000円 | 11,000円 | 11,000円 | 永年無料 | 11,000円 | 11,000円 | 11,000円 | 1,986円 |

| 国際ブランド | Visa Mastercard® | JCB | JCB | Visa | Visa,JCB American Express® Mastercard® | Visa・Mastercard | Visa,JCB American Express® Mastercard® | Visa,JCB | Visa・JCB・American Express® | Visa,Mastercard | American Express® | JCB、Mastercard |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 20歳~29歳 | 20歳以上 | 18歳以上 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) | 23歳以上 | 18歳以上 | 招待のみ | 18歳以上 | 20歳以上 学生不可 | 20歳以上 | 18歳以上 |

| 発行時間 | 最短10秒※ | 約1~4週間 | 最短5分 | 最短即日 | 最短翌営業日 ※Mastercard®とVisaのみ | 最短2営業日 | 約1週間 | ー | 最短3営業日 | 約1~3週間 (審査は最短5分) | 最短3営業日 | 最短8営業日 |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

※注釈

■三井住友カード ゴールド(NL)

※即時発行ができない場合があります。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

■JCB GOLD EXTAGE

※EXTAGE GOLDの「(条件あり)」は「Myチェック等の事前登録が必要という条件」となります。

■三菱UFJカード ゴールドプレステージ

※1ポイント5円相当の商品に交換した場合。

※最大15%ポイント還元には上限など各種条件がございます。

三井住友カード ゴールド(NL)

| デザイン |  2.png) | ||

| 年会費(税込) | 5,500円※2 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~200万円 |

| スマホ決済 | iD(専用)・PiTaPa WAON・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 発行日数 | 最短10秒※3 |

| デザイン |  2.png) | ||

| 年会費 (税込) | 5,500円※2 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~200万円 |

| スマホ決済 | iD(専用)・PiTaPa WAON・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 発行日数 | 最短10秒 ※3 |

- 年間100万円以上利用で5,500円(税込)の年会費が翌年以降永年無料※2

- 年間100万円以上利用で最大10,000円相当のポイントを翌年プレゼント※2

- 最短10秒でアプリにカード番号を発行※3

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※4

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大1.0%付与※5

※注釈

※1.ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1.A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3.即時発行できない場合があります

※4.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Wallet で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

※5.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

- 年間100万円決済することで翌年以降の年会費永年無料&最大10,000円相当のポイントがもらえる

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済で最大7%ポイント還元と高還元

- 最短10秒でカード番号が発行できる

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※即時発行ができない場合があります。

三井住友カード ゴールド(NL)は、年間100万円以上の決済利用で翌年からの年会費が永年無料になるゴールドカードです。

1回でも達成すれば、翌年以降は年会費無料でカードを利用できます。また、年間100万円の利用をすることで、特典として最大8,000円相当のポイントが還元されます。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

また、対象のコンビニや飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済を使って支払うと、最大7%ポイント還元されます。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、吉野家、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

※注意事項

※対象のすかいらーくグループ飲食店

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Wallet で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

インターネット申し込みによる最短10秒での即時発行が可能です。カード番号が発行されれば、すぐにインターネットショッピングに利用できます。

※即時発行ができない場合があります。

新規入会&条件達成で最大23,600円相当プレゼント

▼内訳

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

期間:2025/7/1~2025/9/30

- 年間に100万円以上カードを利用する人

- 対象のコンビニや飲食店でよくクレジットカードを利用する人

- すぐにゴールドカードを発行したい人

JCB GOLD EXTAGE

| デザイン |  | ||

| 年会費(税込) | 3,300円 ※初年度無料 | 国際ブランド | JCB |

| 還元率 | 0.75~10.25% ※最大還元率はJCB PREMOに交換した場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上29歳以下 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 3,300円 ※初年度無料 | 国際 ブランド | JCB |

| 還元率 | 0.75~10.25% ※最大還元率はJCB PREMOに交換した場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | QUICPay Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 29歳以下 | 発行日数 | 最短3営業日 |

- ポイントが入会から3ヵ月間は3倍、4ヵ月目から1年間は1.5倍とお得

- 還元率や特典が豊富だが、初年度年会費無料、翌年以降年会費3,300円(税込)とコスパ最強

- 入会5年後の初回更新時にJCBゴールドに自動アップグレード

JCB GOLD EXTAGEは、ゴールドカードでも有数の高還元率を誇っています。

「OkiDokiポイント」は1ポイント=3~5円分相当であるため、特に「入会後3ヵ月間」は超高還元率です。

| 入会後3ヵ月間 | OkiDokiポイントの還元率 3倍 |

| 入会後4ヵ月~1年まで | OkiDokiポイントの還元率 1.5倍 |

JCB GOLD EXTAGEは、「初年度年会費無料」「翌年以降の年会費3,300円(税込)」の高コスパカードです。

入会後の初回更新(5年目)に「JCBゴールド」へ切り替えられるのが特徴です。20代の若いうちから、ステータス性の高いカードのクレジットヒストリーを積み重ねることができます。

- ポイント還元率が高く、お得なゴールカードを持ちたい人

- ゴールドカードを持ちたいけど、年会費は安い方がいい人

- 将来的にはJCBゴールドを持ちたい人

JCBゴールド

| デザイン |  | ||

| 年会費(税込) | 11,000円 ※オンラインで入会申し込みの場合は初年度年会費無料 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※最大還元率はJCB PREMOに交換した場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 ※オンラインで入会申し込みの場合は初年度年会費無料 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※最大還元率はJCB PREMOに交換した場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 最高1億円 | 国内旅行 保険 | 利用付帯 最高5,000万円 |

| スマホ決済 | QUICPay Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 空港ラウンジが無料で利用できる

- 最高1億円の海外旅行傷害保険が利用付帯

- 画面の割れなどが補償されるスマートフォン保険が利用付帯

- 上位カード「JCB ゴールド ザ・プレミア」のインビテーションが受けられる

- 最短5分でカード番号を発行

- オンラインから申し込むと初年度年会費無料

- レジャーや映画など、全国70,000ヵ所以上の施設が対象の優待サービス

- 「ドクターダイレクト24」によって、24時間いつでも医師や看護師に医療や健康の相談ができる

JCBゴールドは、オンライン入会での申し込みで初年度年会費が無料になります。

通常年会費11,000円(税込)のJCBステータスカードをお得に利用することができます。

全国にある70,000ヵ所にのぼる、グルメ・スポーツ・映画などの対象店舗で、最大80%引きの割引優待優待を受けることができます(JCB GOLD Service Club Offの登録が必要です)。

「ドクターダイレクト24」は、健康・育児・介護に関して、医療従事者や介護士に無料で相談することができるサービスです。

24時間いつでも対応しています。

最大38,000円キャッシュバック

2025年4月1日(火)~6月30日(月)

- 初年度だけでも年会費無料でゴールドカードを試したい人

- さまざまな施設で利用できる優待サービスが欲しい人

- 健康や医療などについて相談したい人

エポスゴールドカード

| デザイン |  | ||

| 年会費(税込) | 5,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

| デザイン |  | ||

| 年会費 (税込) | 5,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

- 選べる3つのショップを指定することで自分がよく利用するお店でポイント3倍と高還元

- 年間50万円以上利用すると翌年以降年会費が永年無料

- 年間50万円以上利用すると2,500ポイント、年間100万円以上利用すると1万ポイントがもらえる

「選べるポイントアップショップ」では、選択した3店舗の還元率が3倍になります。

飲食店だけでなく、公共料金や交通機関も対象となっているのが魅力です。

おすすめの対象店舗(例)

| 公共料金 | 新聞・電気・ガス NHK放送受信料 国民年金 |

| 交通(鉄道・飛行機) | ANA・JALなどの航空会社 JRや東京メトロなどの鉄道会社 |

| 自動車関連 | ETC利用 ガソリンスタンド 自動車会社 レンタカー |

エポスゴールドカードは、ゴールドカードでありながら条件を達成すると年会費無料で利用することができます。

- 年間50万円利用で翌年以降の年会費が永年無料

- エポスカードで50万利用し、インビテーションから発行することで年会費永年無料

年間50万円の利用で2,500ポイント・年間100万円の利用で1万ポイントのボーナスポイントがもらえます 。

公共料金などを含めれば、容易に達成できるでしょう。

- 自分がよく利用するお店でお得に買い物したい人

- コスパよくゴールドカードを持ちたい人

- 年間100万円以上利用する人

三菱UFJカード ゴールドプレステージ

※2025/5/1時点

| デザイン |  | ||

| 年会費(税込) | 11,000円(税込) ※Webで入会された方は初年度無料 | 国際ブランド | Visa,JCB,Mastercard, American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay※ | タッチ決済 | 対応 |

| 申込条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) | 発行日数 | 最短翌営業日 ※Mastercard®とVisaのみ |

※最大15%ポイント還元には上限など各種条件がございます。

| デザイン |  | ||

| 年会費 (税込) | 11,000円(税込) ※Webで入会された方は初年度無料 | 国際 ブランド | Visa,JCB,Mastercard, American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay※ | タッチ決済 | 対応 |

| 申込条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) | 発行日数 | 最短翌営業日 ※Mastercard®とVisaのみ |

※最大15%ポイント還元には上限など各種条件がございます。

- セブン‐イレブンやピザハットオンラインなどで最大15%ポイント還元

- 高級レストランの所定コースが2人以上の予約で1名分無料(年会費約1万円のカードでは希少)

- 空港ラウンジの利用が無料

- 海外旅行傷害保険がカードを持っているだけで付帯(自動付帯)

- 初年度は年会費無料で利用可能

- 家族カード年会費は無料

- 国際ブランドがVisa・JCB・Mastercard・American Express®の4種類から選べる

※注釈

※最大15%とは、いつものお店(対象店舗)でポイント優遇分<5.5%>+条件達成特典分<9.5%>を合算した還元率です。条件達成特典分は各ご利用期間中29,000円が上限です。

※ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、 ②2024年11月1日(金)~2025年1月31日(金)(3カ月間)、 ③2025年2月1日(土)~3月31日(月)(2カ月間)、 ④2025年4月1日(火)~5月31日(土)(2カ月間)の4回に分かれます。

※2025年2月以降も内容を変更してポイント還元を継続予定です。

※還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。(期間中のご利用金額合計が1,000円未満の対象店舗のご利用分は、15%ポイント還元の対象外となります。)

※各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。

※Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。

※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

- 海外旅行傷害保険が最高5,000万円(自動付帯)

- セブン‐イレブンやローソンなどで最大5.5%相当のポイント還元と高還元

- 三菱UFJ銀行の金融取引サービス優待

三菱UFJカード ゴールド プレステージは、国内・海外の保険サービスが手厚いことが特徴です。

ゴールドカードでは貴重な国内渡航便遅延保険も付いてきます。

| 名称 | 海外旅行傷害保険 | 適用条件 |

|---|---|---|

| 三菱UFJカード ゴールドプレステージ | 最高5,000万円 | 自動付帯 |

| エポスゴールドカード | 最高5,000万円 | 利用付帯 |

基本還元率は0.5%と高くはありませんが、セブン‐イレブンやローソン、ピザハットオンラインなどで最大15%ポイント還元までアップします※(対象期間:2024年2月1日~7月31日)。

※注釈

※最大15%とは、いつものお店(対象店舗)でポイント優遇分<5.5%>+条件達成特典分<9.5%>を合算した還元率です。条件達成特典分は各ご利用期間中29,000円が上限です。

※ご利用期間は①2024年8月1日(木)~10月31日(木)と②2024年11月1日(金)~2025年1月31日(金)の2回に分かれます。

※2025年2月以降も内容を変更してポイント還元を継続予定です。

※還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。(期間中のご利用金額合計が1,000円未満の対象店舗のご利用分は、15%ポイント還元の対象外となります。)

※各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。

※Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。

※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

セブン‐イレブン、ローソン、コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)、ピザハットオンライン、松屋、松のや、マイカリー食堂

| 加算される還元率 | 還元率アップの条件 |

|---|---|

| 0.5% | 基本還元率 |

| +5.0% | 特約店での利用 |

| +0.5% | ★「MUFGカードアプリ」へのログイン |

| +5.0% | ★楽Pay付着または分割払いorリボ払いで1万円以上の利用 |

| +0.5% | ★スマート決済(Apple Pay・Google Pay・QUICPay) |

| +0.5% | ★携帯電話料金・電気料金の支払い(※) |

| +0.5% | 1月あたりの利用金額が3万円以上 |

| +0.5% | 1月あたりの利用金額が5万円以上 |

| +0.5% | ★1月あたりの利用金額が10万円以上 |

| +1.5% | 星(赤の塗りつぶし)の条件を4つ以上達成 |

※対象の携帯電話会社・電気会社、注釈

■携帯:NTTドコモ(ahamo含む)、au(povo含む)、ソフトバンク(LINEMO含む)、ワイモバイル

■電気:北海道電力、東北電力、北陸電力、東京電力、中部電力ミライズ、関西電力、中国電力、四国電力、九州電力、沖縄電力、グローバルポイントでんき、auでんき(およびauでんきが運営する電力量料金)

※ クレジットカード、タッチ決済、Apple Pay(QUICPayで支払いの場合)でのご利用が対象となります。

※ 全国の店舗が利用対象となります。ただし、一部本サービス対象外の店舗があります。

※ ローソンは、ナチュラルローソンやローソンストア100も対象です。

※ 1ポイント=5円相当の商品と交換をした場合(1ポイントの交換比率は交換する商品によって異なる)。

※ 法人カード会員はサービスの対象外。

※ フランチャイジー各社が発行するMUFGカードは、サービスの対象外。

また、外貨キャッシュの購入レートの優遇をはじめとした、三菱UFJフィナンシャル・グループ各社が提供するサービスの特典や割引などを受けることができます。

○アプリログイン&利用で最大12,000円相当のポイントプレゼント

※1ポイント5円相当の商品に交換した場合※特典には条件があります

- 安心して海外旅行に行きたい人

- セブン‐イレブンやローソンをよく利用する人

- 金融取引サービスの特典や優遇を受けたい人

▼注釈

※1ポイント5円相当の商品に交換した場合

※ポイント還元対象となる利用金額は各ご利用期間中29,000円が上限です。

※特典には条件があります

※2025/5/1時点

ライフカードゴールド

- 国内・海外旅行傷害保険が自動付帯(国内1,000万円・海外2,000万円)

- 無料ロードサービスが充実している

- 弁護士に1時間無料で相談できる弁護士無料相談サービスがある

2023年11月にライフカードゴールドがリニューアルされ、国際ブランドにVisaが加わりました。

ライフカードゴールドは、国内・海外旅行の保険サービスが自動付帯であることが特徴です。

そのほかにもシートベルト傷害保険が付帯されています。

事故や故障など、自動車のトラブルに対して24時間対応のサービスが付帯。

また、弁護士無料相談サービスでは、初回1回のみ1時間無料で、電話または面談による相談ができます。

- 安心して国内旅行・海外旅行に行きたい人

- 車によく乗る人

- 何かあった際に弁護士に相談したい人

楽天プレミアムカード

| デザイン |  | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 1.0~5.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 1.0~5.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

- カードの年会費11,000円(税込)のみでプライオリティ・パス会員カードを発行できる

- 楽天市場で最大還元率が6倍になる

- 国内・海外旅行傷害保険と動産総合保険が自動付帯で安心

年会費のみで、世界1,300ヵ所以上の空港ラウンジを「無制限」「無料」で利用できる最高ランクのプライオリティ・パスが付きます 。

プライオリティ・パスの通常料金

| グレード | 年会費 | ラウンジ利用料 |

|---|---|---|

| スタンダード | US$99 | US$35 |

| スタンダード・プラス | US$329 | 10回無料 以降US$35 |

| プレステージ | US$469 | 無料 |

楽天市場なら、ポイント還元率が5%・最大で6%になります。

国内・海外旅行保険と動産総合保険が、カードを所有しているだけで自動的に付帯されます。

- 頻繁に国内・海外旅行へ行く人

- 楽天市場をよく利用する人

- 旅行もショッピングも安心したい人

イオンゴールドカードセレクト【招待制】

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・JCB・Mastercard |

| 還元率 | 1.0~% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | ー |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 1.0~% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | ー |

- イオンカードセレクトで50万円以上利用すると年会費無料でゴールドカードに自動で切り替わる

- 「お客さま感謝デー」の毎月20・30日は対象店舗でのお買い物が5%オフ

- 100万円以上利用する方は無料でイオンラウンジが使える

イオンゴールドカードセレクトは、年会費無料のゴールドカードです。

発行には、イオンカードセレクトで50万円以上利用した際に送られてくる【インビテーション】が必要になります。

毎月20・30日にある「お客さま感謝デー」では、対象店舗でのお買い物が5%OFFになります。

年間100万円以上の利用者限定で、専用の休憩スペースであるイオンラウンジが使えるようになります。

- 年会費無料でゴールドカードを持ちたい人

- イオン系列の店舗を頻繁に利用する人

- 年間100万円以上利用する人

SAISON GOLD Premium

| デザイン |  | ||

| 年会費(税込) | 11,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際ブランド | Visa・JCB・AMEX |

| 還元率 | 0.5~5.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 ※年間50万円以上利用で翌年以降永年無料 | 国際 ブランド | Visa・JCB AMEX |

| 還元率 | 0.5~5.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短3営業日 |

- 年間100万円以上利用すると翌年以降年会費が永久無料

- コンビニやカフェでポイントが最大5%還元

- 映画がいつでも1,000円で鑑賞できる

SAISON GOLD Premiumは、年間100万円以上のカード利用で、翌年以降年会費が永久無料になります。

以下の3つも対象であるため、達成は難しくないでしょう。

- 税金

- 公共料金

- 国民年金

セブン‐イレブンやローソン、スターバックスなどで利用金額に応じて最大5%のポイント還元があります。

また、月3回まで、1,000円で映画を鑑賞できます。

- 年間100万円以上利用する人

- コンビニやカフェをお得に利用したい人

- 映画館で映画を頻繁に見る人

dカードGOLD

| デザイン |  | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・Mastercard® |

| 還元率 | 1.0~10.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~3週間 |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | Visa Mastercard® |

| 還元率 | 1.0~10.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1~3週間 |

- ・ドコモのケータイ料金が1,000円(税抜)ごとに10%ポイント還元

- 年間100万円以上利用すると11,000円(税込)相当、年間200万円以上利用すると22,000円(税込)相当の特典を受け取れる

- 最大10万円のケータイ補償

dカードGOLDは、ドコモのスマホ利用料金やインターネットサービス「ドコモ光」の利用代金が毎月10%ポイント還元されます。

ポイントはスマホ利用料金に充てることができるため、実質10%オフで利用可能です。

「年間100万円以上利用で11,000円相当」「年間200万円以上利用で22,000円相当」のクーポンがプレゼントされるので、100万円以上利用すれば年会費11,000円(税込)が実質無料になります。

携帯電話の紛失・盗難・修理不能(水濡れ・全損)に関して、3年間で最大10万円の補償が付きます。

○入会&利用&エントリーで最大11,000ポイントをプレゼント!

実施期間:2023年6月1日~

- ドコモを使っている人

- ゴールドカードを実質年会費無料で持ちたい人

- 携帯電話を頻繁に修理に出す人

セゾンゴールド・アメリカン・エキスプレス®・カード

| デザイン |  | ||

| 年会費(税込) | 11,000円 ※初年度無料 | 国際ブランド | AMEX |

| 還元率 | 0.75~1.75% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 ※初年度無料 | 国際 ブランド | AMEX |

| 還元率 | 0.75~1.75% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

- ポイント還元率が国内利用で最大1.5倍 ・海外利用で2倍

- 旅行傷害保険に家族特約が付いている

- 年会費無料もしくは11,000円(税込)を払うだけでプライオリティ・パスが利用できる

国内での利用はポイントが1.5倍、海外での利用は2倍とポイント還元率が高いカードです。

ポイントは永久不滅であり、JAL・ANAマイレージに交換できます。

セゾンゴールド・アメリカン・エキスプレス®・カードは、旅行傷害保険に家族が含まれるため、家族旅行におすすめのカードです。

また、世界中のラウンジを「無制限」「無料」で利用できるプライオリティ・パスのプレステージグレード会員に、優遇年会費の11,000円で登録できます 。

- お得に買い物をしたい人

- 家族旅行に頻繁に出かける人

- 国内や海外旅行によく出かける人

オリコカード ザ ポイント プレミアム ゴールド

| デザイン |  | ||

| 年会費(税込) | 1,986円 | 国際ブランド | JCB・Mastercard |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短8営業日 |

| デザイン |  | ||

| 年会費(税込) | 1,986円 | 国際 ブランド | JCB Mastercard |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短8営業日 |

- ポイント還元率が常時1%還元に加えて、入会から6ヵ月間はポイント2倍

- 最高2,000万円の海外旅行傷害保険が自動付帯

- Orico Club Off優待サービスで国内の対象宿泊施設が最大で90%オフになる

常に1%以上の還元率であり、入会から6ヵ月間はポイントが2倍になります。

貯まったポイントはオンラインギフト券や各種ポイントへ交換できます。

カードを所持していれば、海外旅行傷害保険が2,000万円まで自動付帯され、手厚いサービスを受けられます。

自動的に入会する会員制クラブ「Orico Club Off」では、国内・海外の対象宿泊施設が最大で90%オフで利用可能です。

- いつもお得にお買い物したい人

- 海外旅行に頻繁に出かける人

- 宿泊施設での優待サービスを利用したい人

20代におすすめのハイステータスなゴールドカード3選

ここでは、ゴールドカードのなかでもおすすめの優待サービスや特典があるカードや、審査難易度が高いハイステータスなゴールドカードを紹介します。

ゴールドカードをよく利用する方でないと年会費だけを払って損をしてしまうので、申し込みをする際は再度自分に合っているカードかを確認しましょう。

| カード | TRUST CLUB プラチナマスターカード | ダイナースクラブカード | アメリカン・エキスプレス・ゴールド・プリファード・カード |

|---|---|---|---|

| 券面 |  |  |  |

| 還元率 | 0.5% | 0.4% | 1.0% |

| 年会費(税込) | 3,300円 | 24,200円 | 31,900円 |

| 国際ブランド | Mastercard® | Diners | American Express® |

| 申込条件 | 22歳 年収200万円以上 | 所定の基準を満たす方 | 20歳以上 |

| 発行時間 | 最短7営業日 | 約2~3週間 | 約3週間 |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

TRUST CLUB プラチナマスターカード

| デザイン |  | ||

| 年会費(税込) | 3,300円 | 国際ブランド | Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 最短7営業日 |

| デザイン |  | ||

| 年会費 (税込) | 3,300円 | 国際ブランド | Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント 0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 最短7営業日 |

- 100円ごとにポイントが付くので、ポイント付与率が高い

- 「ダイニング by 招待日和」の特典で2名以上の予約で有名レストランが1名無料

- ポイントの有効期限がなく、貯めやすい

100円=2ポイントと、利用するたびに付くポイントが貯まりやすいのが特徴です。

ポイント付与率は、実際の還元率とは異なるため、注意してください。

TRUST CLUB プラチナマスターカードのポイント制度※

| ポイント付与率 | ポイント還元率 |

|---|---|

| 2.0% | 0.5% |

対象のレストランを2名以上で利用することで、1名分の代金が無料になる優待が付きます。

ポイントの有効期限がないため、さまざまなシーンで利用すればするほどポイントが貯まります。

ただし、TRUST CLUB プラチナマスターカードへの入会の目安は22歳以上かつ年収200万円以上となっているため、注意が必要です。

- 効率的にポイントを貯めたい人

- お得な優待サービスを利用したい人

- 長期にわたってポイントを貯めたい人

\ 年会費3300円で持てるプラチナカード /

ダイナースクラブカード

| デザイン |  | ||

| 年会費(税込) | 24,200円 ※初年度無料 | 国際ブランド | Diners Club |

| 還元率 | 0.4~1.0% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 約2~3週間 |

| デザイン |  | ||

| 年会費 (税込) | 24,200円 ※初年度無料 | 国際 ブランド | Diners Club |

| 還元率 | 0.4~1.0% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 約2~3週間 |

- 初年度は無料で利用可能

- グルメや旅行に関する優待が豊富

- 利用可能枠に一律の制限なし

- Mastercardのコンパニオンカード(サブカード)を発行可能

- 最高1億円の海外・国内旅行傷害保険が付帯

- ポイントは有効期限なし

- 会員を含む2名以上の利用で、1名分のコース料金が無料など食に関する優待サービスが豊富

- 本会員と家族会員に対する国内や海外旅行の損害が最高で1億円まで補償

- ふるさと納税サイトで寄附するとボーナスポイントがもらえる

ダイナースクラブカードでは、「グルメ優待」で対象レストランの優待サービスを受けることができます。

| エグゼクティブ ダイニング | 2名以上の利用で1名分の代金が無料に |

国内・海外旅行でのトラブルがあった場合、本会員と家族会員への旅行損害保険が最高1億円まで付帯します 。

ふるさと納税やポイントモールを介しての利用時に、寄付金に応じたボーナスポイントが付与されます。

ー

- 食に関して充実した優待サービスが欲しい人

- 国内や海外旅行に頻繁に出かける人

- ふるさと納税をよく利用する人

\ 初年度年会費無料のキャンペーン中/

アメリカン・エキスプレス・ゴールド・プリファード・カード

| デザイン |  ※メタルカード | ||

| 年会費(税込) | 39,600円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

| デザイン |  ※メタルカード | ||

| 年会費 (税込) | 39,600円 | 国際 ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

- かっこいいクレジットカードの代名詞とも言えるステータスの高さ

- 豊富な特典で年会費以上のサービスが受けられる

- 年2回までという制限はあるがプライオリティ・パスが付帯

- 最高1億円まで補償される旅行傷害保険が付帯

- メンバーシップ・リワード・プラスに登録すると還元率は約1%までアップ

- 入会キャンペーンで46,000ポイントもらえるため、初年度は実質年会費無料

- 「ゴールド・ダイニングby招待日和」によって、対象のレストランを2人以上で予約すると1人分が無料

- 年に2回プライオリティ・パスを無料で使える

アメリカン・エキスプレス・ゴールド・プリファード・カードは、以下の入会キャンペーンで年会費以上のポイントを得ることができます。

- 入会後3ヵ月以内に、合計50万円以上のカード利用

- アメリカン・エキスプレス・トラベル オンラインにて1回(1,000円以上)のカード利用

対象のレストランを2名以上で利用することで、1名分の代金が無料になる優待が付きます。

国内を含む世界中のラウンジに入ることができるプライオリティ・パスを年2回 無料で使うことができます。

○入会後3ヶ月以内に30万円利用で20,000ポイントプレゼント

実施期間:常時実施

○ご入会後8ヶ月以内にプリンスホテルズ&リゾーツ対象加盟店での5万円の利用で最大1万ポイント

実施期間:未定

- お得なキャンペーンを利用して実質年会費無料でゴールドカードを持ちたい人

- ゴールドカードならではのお得な優待サービスを利用したい人

- 国内や海外旅行へ頻繁に出かける人

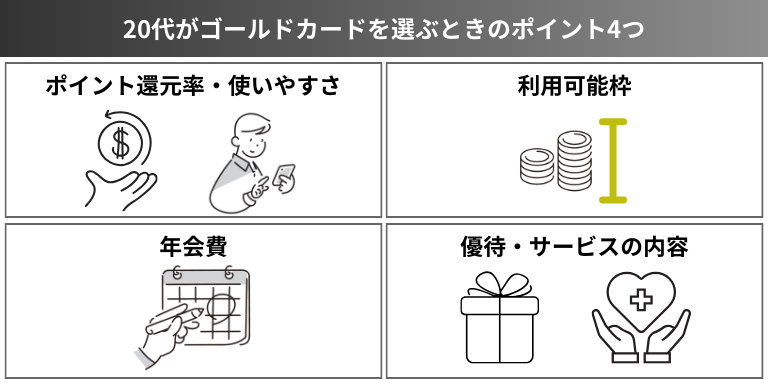

20代がゴールドカードを選ぶときのポイント4つ

20代がゴールドカードを選ぶ際は、ポイント還元率、使いやすさと年会費、優待・サービスの内容が自分にあっているかを確認しましょう。

また、カードの利用が多い方は、利用可能枠もしっかりと確認してから申し込みましょう。

ポイント還元率・使いやすさ

各カードに設定されているポイント還元率は、ゴールドカードを選ぶときに重要です。

「還元率」とは、利用金額に対して何%がポイントとして還元されるかを表しています。

高還元のゴールドカードは大きく2つに分けることができます。

- 一般カードより高い還元率のゴールドカード

- 基本還元率とは別に、特典ポイントを受け取れるゴールドカード

多くのゴールドカードの基本還元率は、一般カードと同じ値に設定されていることが多いです。

そのため、特定の利用条件を満たすことで、高い還元率のポイントを受け取れます。

| カード | 三井住友カード ゴールド(NL) | JCB GOLD EXTAGE | JCBゴールド | エポスゴールドカード | 三菱UFJカード ゴールドプレステージ | ライフカードゴールド | 楽天プレミアムカード | イオンゴールドカードセレクト【招待制】 | SAISON GOLD Premium | dカードGOLD | セゾンゴールド・アメリカン・エキスプレス®・カード | オリコカード ザ ポイント プレミアム ゴールド | ダイナースクラブカード | TRUST CLUB プラチナマスターカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 通常還元率 | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 1% | 0.5% | 0.5% | 1% | 0.5% | 1% | 0.4% | 0.5% |

| アップ時還元率 | 7% | 5.5% | 5% | 1.5% | 最大15%※ | 1.5% (1~2倍) | 5% ~6% | 1% | 5.5% | 10% | 0.75% ~1% | 2.5% | 1.2% | 0.75% |

| 適用条件 | 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®️タッチ決済(※) | スターバックスカードへのチャージ | JCB PREMOへのチャージ | 対象店舗もしくは年間利用額100万円 | 対象店舗の利用 | 入会初年度 利用額に応じて最大2倍 | 楽天市場での買い物 特定日は6倍に | イオングループの対象店舗の利用 | コンビニ・カフェ・マクドナルドでの利用 | ドコモのケータイ/ドコモ光の利用料金 | 国内ショッピング利用で1.5倍 海外ショッピング利用で2倍 | オリコモールでのショッピング利用 | ANA SKYコインに交換 | リボルビング払い |

※注意事項

■三井住友カード ゴールド(NL)

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

■三菱UFJカード ゴールドプレステージ

※1ポイント5円相当の商品に交換した場合。

※最大15%ポイント還元には上限など各種条件がございます。

紹介した条件以外でも、還元率が変動する場合があります。

- 特定の曜日・日にちのポイントアップ・割引

- 利用額に応じたポイント贈呈

- 併用できるポイントアップ制度 など

ゴールドカードはインターネットショッピングや海外など、条件付きでお得にポイントを貯められます。

これらの特典と自身の利用シーンをマッチさせることが使いやすさにつながります。

設定されている条件はカードごとに異なるため、普段の決済方法やシーンに合わせた自分が使いやすいカード選びが重要です。

利用可能枠

実際に利用できるカードの上限額も、選ぶ際に重要なポイントとなります。

そのカードで、買い物や借り入れで利用できる上限額です。

カードの利用可能枠は、契約者ごとに異なるため以下のような手段で確認する必要があります。

- 各カード会社の利用者用マイページ

- カード会社から送られる利用明細書

- カスタマーサービス

- 公式アプリ

使用に際して、カードの利用可能枠の限度額が月収より高くなることもあります。

そのまま月収以上の金額を使い続け、支払いが困難になってしまった例も少なくありません。

そのため、クレジットカードは計画的な利用を心がけましょう。

年会費

カード利用にかかる年会費もカードを選ぶ際の重要なポイントです。

ゴールドカードの年会費は、一般カードより高い傾向にあります。

特典や入会方法によって年会費が無料になるカードを、積極的に選びましょう。

| カード名 | 三井住友カード ゴールド(NL) | セゾンゴールド・アメリカン・エキスプレス®・カード |

|---|---|---|

| 通常の年会費 | 5,500円(税込) | 11,000円 |

| 条件達成後の年会費 | 永年無料 | 永年無料 |

| 条件 | 1年間で100万円以上の利用 | インビテーションからの入会 |

ただし、年会費の高いカードだからといって、必ずしもコスパの悪いカードではありません。

なかには、高いポイント還元率によって年会費のもとが取れるカードや、年会費以上に豪華な優待・サービスが付帯したカードもあります。

年会費はカード選びの重要なポイントですが、各カードの強みを踏まえたうえで申し込むかどうかを判断する必要があります。

優待・サービスの内容

ゴールドカードは、優待やサービス内容も、通常のクレジットカードと以下の点で大きな違いがあります。

- 付帯保険

- レストランやホテルの優待

- ライブコンサートのチケットを優先的に取ることができる

クレジットカードについてくる付帯保険は、カード会社やカードの種類によって大きく異なります。

ゴールドカードの旅行傷害保険やショッピング保険は、一般カードと比較すると補償が手厚くなっています。

また、ゴールドカードには、有名な高級レストランやホテルをお得に利用できる優待特典があるカードもあります。

上手に使いこなせば、2人分の料金が1人分無料になるなどの優待があるため、対象店舗を調べてみましょう。

優待や受けるサービスは各カード会社やカードの種類によって異なります。

自身のご利用シーンに合わせたカード選びが重要です。

20代でゴールドカードを持つメリット5つ

20代でゴールドカードを持つメリットには、ゴールドカード特有の特典があることや還元率が高くなることが挙げられます。

また、利用限度額が大きくなりステータス性が上がるため、高級感がある点もメリットです。

利用可能枠が一般カードよりも大きい

利用可能枠は、利用会員の社会的信用度などに基づき算出されます。

ゴールドカードは、一般カードと比べて利用可能枠が高く設定されることが多いです。

入会時から利用可能枠が高い場合、無理に上限を引き上げる必要がありません。

以下は、一般カードとゴールドカードの最大利用可能枠を比較した例です。

| カード | 一般カードの利用限度額 | ゴールドカードの利用限度額 |

|---|---|---|

| 三井住友カード | ~100万円 | ~200万円 |

| イオンカード | ~100万円 | ~200万円 |

| dカード | ~100万円 | ~300万円 |

| セゾンカード | ~100万円 | ~300万円 |

カード利用可能枠は、カード会社の信用を積むことで増額することができます。

ゴールドカードの利用額が、相場である200万~300万円よりも大きくなる例もあるようです。

| カード | 入会時の利用限度額 | 増枠後の利用可能額 |

|---|---|---|

| JCBゴールドカード | 200万円 | 500万円※ |

ただし、「ゴールドカードを作れば絶対にカードの利用額が増える」わけではないことを覚えておきましょう。

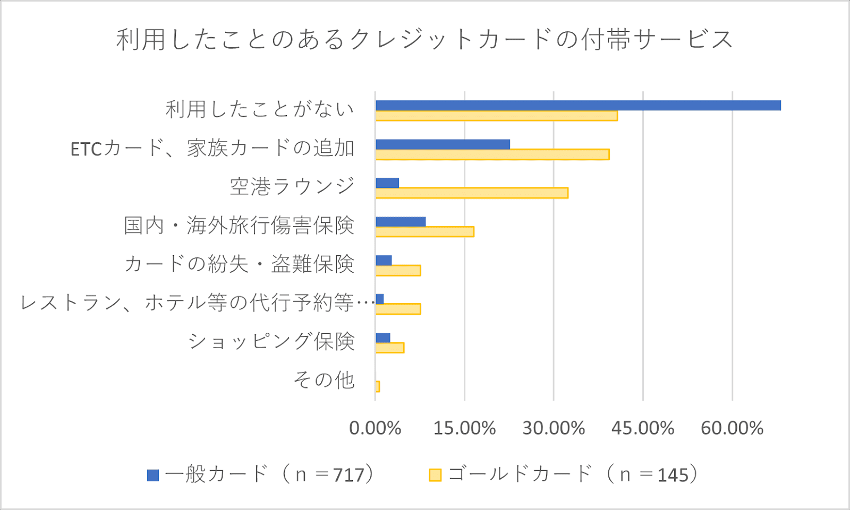

特典・優待・サービスが増える

ゴールドカードでは、一般カード以上に手厚いサービスを受けることができます。

以下は、NTTコム オンライン・マーケティング・ソリューション株式会社が公開している2022年のデータをもとに作成したグラフです。

クレジットカードの利用者で、付帯サービスを利用したことがある人の割合を表しています。

引用:クレジットカードに関する調査結果 ‐ NTT コム リサーチ 調査結果

一般カードより、ゴールドカードの利用者の方が付帯サービスを活用している割合が多いことがわかります。

特典や付帯サービスを受けるためにゴールドカードを所有している人も少なくありません。

ゴールドカードの特典の一部を紹介します。

- 空港のラウンジ利用

- 有名レストランの優待

- 手荷物の無料配送サービス

空港のラウンジ利用は、有料施設であるカードラウンジを、無料で使うことができます。

ラウンジには、ドリンク無料サービスや有線LAN・無線LANなどのサービスが充実しています。

また、ゴールドカードには、「レストランを優先的に予約する」「割引で通常料金より安く利用できる」サービスが付帯したものがあります。

ビジネスでの利用機会が多ければ多いほど、利用する機会も増えるでしょう。

さらに、国際線を使う際に手荷物宅配サービスを利用できるゴールドカードもあります。

自宅から空港までの移動を快適にすることが可能です。

おもに海外への旅行や出張の際に利用されます。

※対象となる手荷物のサイズや割引価格は各カードによって異なるため注意しましょう。

ポイント還元が高くなることも

ゴールドカードの還元率は一般カードと比べて大きな差がありません。

しかし、カードによっては特定の決済方法や対象の店舗で支払うことで、還元率を大幅に上げることができます。

| カード | 三井住友カード ゴールド(NL) | JCB GOLD EXTAGE | JCBゴールド | エポスゴールドカード | 三菱UFJカード ゴールドプレステージ | ライフカードゴールド | 楽天プレミアムカード | イオンゴールドカードセレクト | SAISON GOLD Premium | dカードGOLD | セゾンゴールド・アメックス | オリコカード ザ ポイント プレミアム ゴールド | ダイナースクラブカード | TRUST CLUB プラチナマスターカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 通常還元率 | 0.5% | 0.75% | 0.5% | 0.5% | 0.4% | 0.5% | 1% | 0.5% | 0.5% | 1% | 0.5% | 1% | 0.4% | 0.5% |

| アップ時還元率 | 7% | 5.25% | 5% | 1.5% | 5.5% | 1.5% (1~2倍) | 5% ~6% | 1% | 5.5% | 10% | 0.75% ~1% | 2.5% | 1.2% | 0.75% |

| 適用条件 | 対象店舗でのスマホのVisaのタッチ決済・Mastercard®タッチ決済(※) | スターバックスカードへのチャージ | JCB PREMOへのチャージ | 対象店舗もしくは年間利用額100万円 | 対象店舗の利用 | 入会初年度 利用額に応じて最大2倍 | 楽天市場での買い物 特定日は6倍に | イオングループの対象店舗の利用 | コンビニ・カフェ・マクドナルドでの利用 | ドコモのケータイ/ドコモ光の利用料金 | 国内ショッピング利用で1.5倍 海外ショッピング利用で2倍 | オリコモールでのショッピング利用 | ANA SKYコインに交換 | リボルビング払い |

※注意事項

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

紹介した条件以外でも、還元率が変動する場合があります。

- 特定の曜日・日にちのポイントアップ・割引

- 利用額に応じたポイント贈呈

- 併用できるポイントアップ制度 など

基本還元率が低くても、特典と併用することで高還元になるカードは数多く存在します。

自身の利用シーンに合ったサービスのあるゴールドカードを選ぶことで、高いポイント還元率を保てます。

付帯保険がランクアップされる

ゴールドカードにすることで、付帯保険の質が大幅に向上します。

一般カードは最低限の補償のみが付いているのに対し、ゴールドカードは適用範囲や補償額が大きい傾向にあります。

以下は、一般カードであるエポスカード(Visa付き)とエポスゴールドカードの付帯保険の比較です。

| 適用項目 | エポスカード | エポスゴールドカード |

|---|---|---|

| 傷害死亡・後遺傷害 | 3,000万円(上限) | 5,000万円(上限) |

| 傷害治療費用 | 200万円(1事故) | 300万円(1事故) |

| 疾病治療費用 | 270万円(1疾病) | 300万円(1疾病) |

| 賠償責任 | 3,000万円(1事故) | 5,000万円(1事故) |

| 携帯品損害 | 20万円 | 50万円 |

カードのグレードが上がると、それに応じて保険の補償額も上がることがわかります。

「国内旅行に対して適用される付帯保険」や「自分で選べる付帯保険」も存在するため、利用する目的に合わせたカードを選びましょう。

カードデザインに高級感があり、ステータス性がある

ゴールドカードは、カード自体が重厚感のあるデザインになっています。

所有者の社会的信用を保証するアイテムでもあるため、ステータスカードとして人気を誇っています。

株式会社クレディセゾン アンケート調査によると、8割以上の人が他人のクレジットカードのランクを気にした経験があることがわかります。

また同じ調査にて、’’ゴールドカードの所有はその人の魅力に影響を与える’’と解答した女性は6割を超えています。

そのため、ゴールドカードはステータス性の高いカードであるといえます。

20代でゴールドカードを持つデメリットや注意点

20代でゴールドカードを持つ際には、年会費が負担になったり、審査難易度が高かったりすることがデメリットとなってきます。

また、そもそもゴールドカードで特典や優待が受けられる自分に合ったお店がなければ、年会費分だけ損になります。

年会費の負担が大きくなりやすい

ゴールドカードは手厚い付帯サービスがあるので、年会費のかかるものが多いです。

2,000円~3万円以上と、年会費の価格帯はさまざまです。

一般カードの年会費が基本的に無料であることを考えると、ゴールドカードの年会費が負担に感じる方は少なくありません。

付帯するサービスと年会費が妥当かどうか考慮したうえで、自身にあったカードを選ぶ必要があります。

以下は、今回紹介したカードの年会費です。

| カード | 三井住友カード ゴールド(NL) | JCB GOLD EXTAGE | JCBゴールド | エポスゴールドカード | 三菱UFJカード ゴールドプレステージ | ライフカードゴールド | 楽天プレミアムカード | イオンゴールドカードセレクト【招待制】 | SAISON GOLD Premium | dカードGOLD | セゾンゴールド・アメリカン・エキスプレス®・カード | オリコカード ザ ポイント プレミアム ゴールド | ダイナースクラブカード | TRUST CLUB プラチナマスターカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 年会費(税込) | 5,500円 | 3,000円 | 11,000円 | 5,000円 | 11,000円 | 11,000円 | 11,000円 | 年会費無料 | 11,000円 | 11,000円 | 11,000円 | 1,986円 | 24,200円 | 3,300円 |

| 年会費が無料になる条件 | 年間100万円以上の利用で次年度以降の年会費永年無料 | 初年度無料 | インターネット入会で初年度無料 | 年間50万円以上の利用で次年度以降の年会費永年無料 インビテーションで年会費永年無料 | Web入会で初年度無料 | – | – | – | 年間100万円以上の利用で次年度以降の年会費永年無料 | – | 初年度無料 インビテーションからの場合、年1回利用すると翌年年会費無料 | – | – | – |

※実際の適用条件の詳細は、各カードの公式ホームページをご確認ください。

審査に通過するのが難しいカードも……

ゴールドカードの審査基準には「社会的信用」が含まれています。

クレジットカード会社の求める項目は以下の3点です。

- 個人信用機関の情報

- 安定した収入

- 返済能力

個人信用機関の情報は、過去のクレジットカード・ローンの返済履歴を指します。

このクレジットヒストリーに支払いを滞納した履歴が残っていると、審査に不利に働きます。

また、ゴールドカードは、一般カードの審査以上に「収入が安定していること」が求められます。

「勤続年数が短い」「自営業で収入が不安定である」などは審査が難しくなります。

さらに、ゴールドカードの審査には、確実な返済能力が求められます。

返済能力は、「職業や収入」「現在のローン」などから推測されます。

「所持中のカードが多すぎる」「借入金があまりにも高すぎる」などは、返済能力が低いと判断されてしまう可能性があります。

格式高いカードであればあるほど審査の難易度は上がります。難易度に応じた適切なカード選びを心がけましょう。

日常生活で利用できるサービスが少ないと損

付帯している特典を利用しなければ、ゴールドカードを有効活用することができません。

あまり旅行に行かない人が、旅先のトラブルへの補償が充実しているカードを持っていても意味がないでしょう。

また、利用しない店舗の優待をいくら持っていても、お得感を得られません。

「海外旅行」「公演」「外食」など、自身が普段から利用するシーンに合ったサービスを選択する必要があります。

20代でゴールドカードを持つことに関するQ&A

ここでは、20代でゴールドカードを持つことに関する以下のよくある質問について回答します。

- 20代でゴールドカードを持っていると生意気な印象を与える?

-

ゴールドカードを持っているからといって、生意気な印象を与えることはありません。

所有していることを自慢するなどの行為をしなければ、ネガティブなイメージを持たれることはまずありません。

むしろ、「安定した収入がある」「社会的信用に足る」人であるといった好印象を与えるでしょう。

- 20代でもゴールドカードの審査に通る?難易度は?

-

20代であっても、一定の社会的信用があれば問題ありません。

20代で年収が200万〜300万円ある場合、審査に通る可能性は十分にあるとされています。

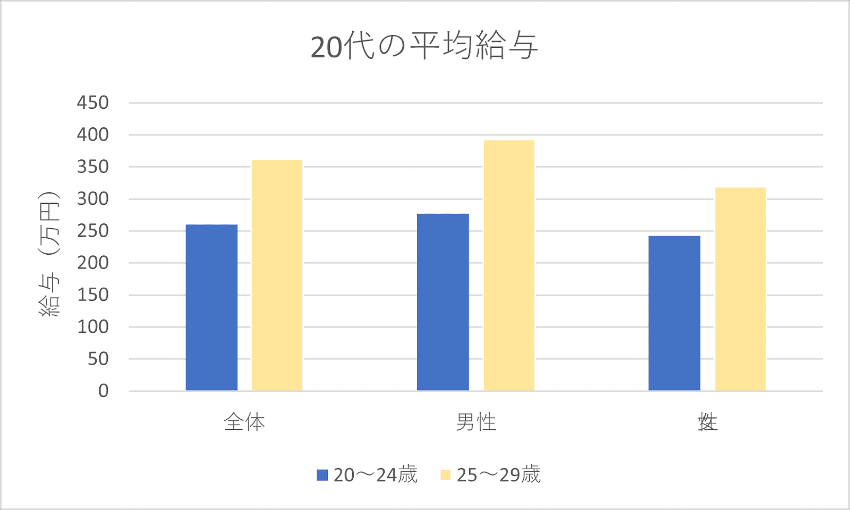

以下は、国税庁が行なった令和3年分の「民間給与実態統計調査」をもとに作成したグラフです。

20代の平均給与給与は、男女ともに200万円を超えていることがわかります。

一般カードより審査の難易度は上がりますが、一度、審査を受けてみることをおすすめします。

- 20代でゴールドカードを持っている人はいるの?

-

実際に、20代でゴールドカードを持っている人はいます。

十分な社会的信用が認められている人は、審査に通ることができます。

またゴールドカードには、20代限定で発行することができるヤングゴールドカードが存在します。

若い人でも年会費が安く、コスパ良くステータスカードを手に入れられます。