カードローンからお金を借りる際は、必ず審査に通過する必要があり、100%必ず通るカードローンは存在しません。

また、審査がないカードローンも存在せず、以下のように貸金業法第16条で、審査なしや審査が甘いと謳ったサービスは法律で禁止されています。

しかし、審査が不安な方におすすめのカードローンはあり、審査通過率を上げるために対策することも可能です。

一部のカードローンでは、「審査通過率」を公表しています。日本貸金業協会のデータによると業界全体の通過率は32.2%(2024年10月)となっています。

| カードローン | 2025/2 | 2025/1 | 2024/12 | 2024/11 | 2024/10 | 2024/9 | 2024/8 | 2024/7 | 2024/6 | 2024/5 | 2024/4 | 2024/3 | 2024/2 | 2024/1 | 2023/12 | 2023/11 | 2023/10 | 2023/9 | 2023/8 | 2023/7 | 2023/6 | 2023/5 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| アイフル | 30.6% | 30.1% | 30.5% | 33.0% | 32.5% | 34.6% | 34.1% | 33.3% | 37.0% | 36.7% | 34.9% | 36.0% | 36.1% | 37.2% | 40.3% | 39.3% | 38.8% | 39.2% | 37.4% | 37.0% | 37.8% | 27.7% |

| アコム | 39.2% | 37.1% | 38.8% | 39.9% | 39.1% | 37.6% | 37.6% | 37.8% | 41.7% | 42.0% | 41.3% | 39.5% | 40.6% | 39.4% | 42.4% | 44.7% | 44.1% | 43.2% | 42.0% | 42.6% | 42.8% | 42.6% |

| プロミス | 非公開化 | 非公開化 | 非公開化 | 非公開化 | 非公開化 | 非公開化 | 35.5% | 34.7% | 36.2% | 36.0% | 35.7% | 35.6% | 36.9% | 34.8% | 35.6% | 35.6% | 34.7% | 36.1% | 39.8% | 41.0% | 41.9% | 40.8% |

| 業界平均 | 未発表 | 31.0% | 31.6% | 32.9% | 32.2% | 31.8% | 32.2% | 31.2% | 33.3% | 34.0% | 33.2% | 34.7% | 34.5% | 33.5% | 34.6% | 35.4% | 35.6% | 36.7% | 36.5% | 36.7 | 36.2 | 36.7% |

しかし、アコムは直近1年間でほとんど40%を超えており、審査が不安な人にもおすすめできるカードローンと言えるでしょう。

次点で、過去に48.2%という業界最高レベルの通過率を出したアイフルがおすすめで、銀行系ではないノンバンク系カードローンならではの柔軟な審査が特徴です。

| 審査時間 | 最短20分 | 融資時間 | 最短20分 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

審査通過率:39.5%

- 初めての利用なら最大30日間利息0円

- 最短20分で審査が完了するスピード審査

- 大手消費者金融の中でNo1の利用者数

- 年会費無料のクレカも作れる

- 在籍確認は原則なし、郵便物は一切なし

※電話での確認はせずに書面やご申告内容での確認を実施

※お申込時間や審査によりご希望に添えない場合がございます。

※アコムマンスリーレポート(2024年3月)

ダイレクトワンなら即日融資が可能!

| 審査時間 | 最短30分 | 融資時間 | 最短即日 |

| 無利息 | 55日間 | 実質年率 | 4.9~18.0% |

- 初回借入から55日間は金利0円で借入れできる(Web契約限定)

- 限度額は1~300万円で、少額から高額融資まで対応

- 最短当日融資に対応、全国から24時間365日いつでもWeb申込みが可能

- セブン-イレブンやファミリーマートなどのコンビニATMでの借入れ・返済に対応

- 中小消費者金融ならではの柔軟な審査

- 公式サイトで申し込みフォームに必要事項を入力

- 仮審査

- 必要書類の提出(本人確認書類など)

- 審査結果の連絡

- 契約手続き(Web、店頭、郵送)

- 融資実行

必ず通るカードローンはある?ブラックでも審査に落ちない?

審査に必ず通るカードローンは存在しません。

なぜなら、金融機関は貸金業法第13条で審査の際に貸す相手の返済能力をきちんと確認する必要があると定められおり、返済能力があると判断した方だけに貸付を行なっているからです。

そのため、「審査に必ず通る」や「審査なしのカードローン」と謳っている業者は闇金など違法業者の可能性があるため、絶対に手を出さないようにしましょう。

なお、ブラックリストの方は、金融機関でお金を借りるのは難しいでしょう。

なぜなら、ブラックリストの方は過去に延滞や滞納を繰り返し、お金を借りる際の審査で調査される信用情報が崩れてしまっているからです。

とはいえ、まったく借入できないわけではなく、ブラックの方でも借入ができる方法があります。

後述の「ブラックや無職の方でも借入ができる方法」で紹介していますので、ぜひご覧ください。

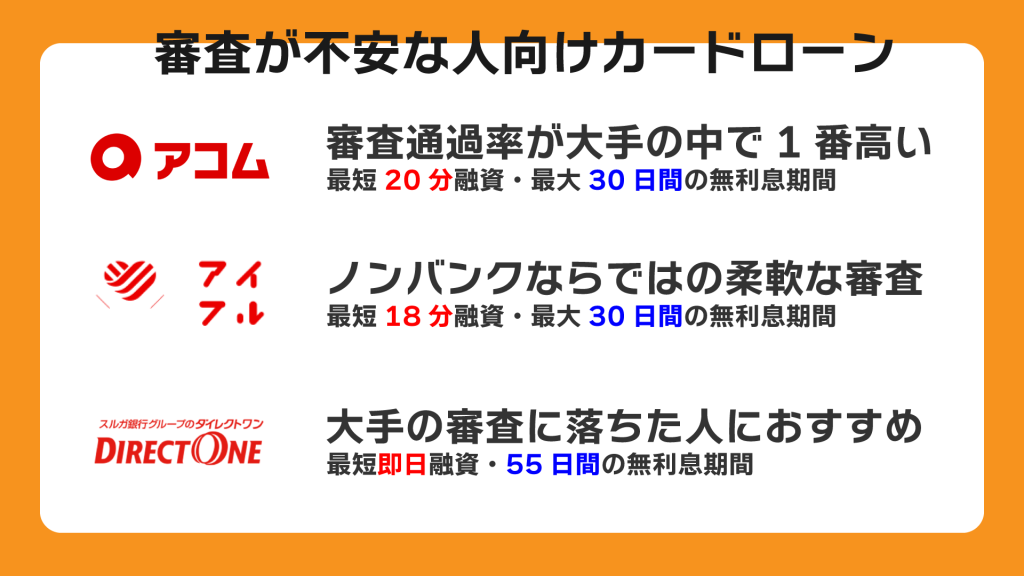

【必ず通るカードローンを探している方へ】審査が不安な方におすすめのカードローン4選

審査に不安がある方は、審査通過率が公表されている大手消費者金融カードローンでの借入がおすすめです。

一般的に銀行カードローンは審査通過率を公表しておらず、消費者金融と比較しても、審査が厳しい傾向にあります。

一方、消費者金融は、時期ごとに公表されている「新規成約率」から審査通過率がどれくらいか確認することができます。

審査通過率が公表されているおもな消費者金融は以下の4つです。

| カードローン | アイフル | アコム | プロミス | レイク |

|---|---|---|---|---|

| ロゴ |  |  |  |  |

| 審査時間 | 最短18分※ | 最短20分※ | 最短3分※ | 最短15秒 |

| 融資時間 | 最短18分※ | 最短20分※ | 最短3分※ | 最短25分 |

| 審査通過率 | 40.3% | 40.6% | 36.9% | 26.6% |

| アプリ対応 | ◯ | ◯ | ◯ | ◯ |

| 在籍確認 | 原則なし | 原則なし | 原則電話の在籍確認なし | 原則なし |

| 詳細 |

※注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※お申込の状況によってはご希望にそえない場合がございます。

※契約には所定の審査があります

※アコムマンスリーレポート(2024年2月)

※アイフル月次データ(2023年12月)

※プロミス月次データ(2024年2月)

一般的に、審査通過率が40%以上であれば、ほかと比べて審査通過率が高めと判断できるでしょう。

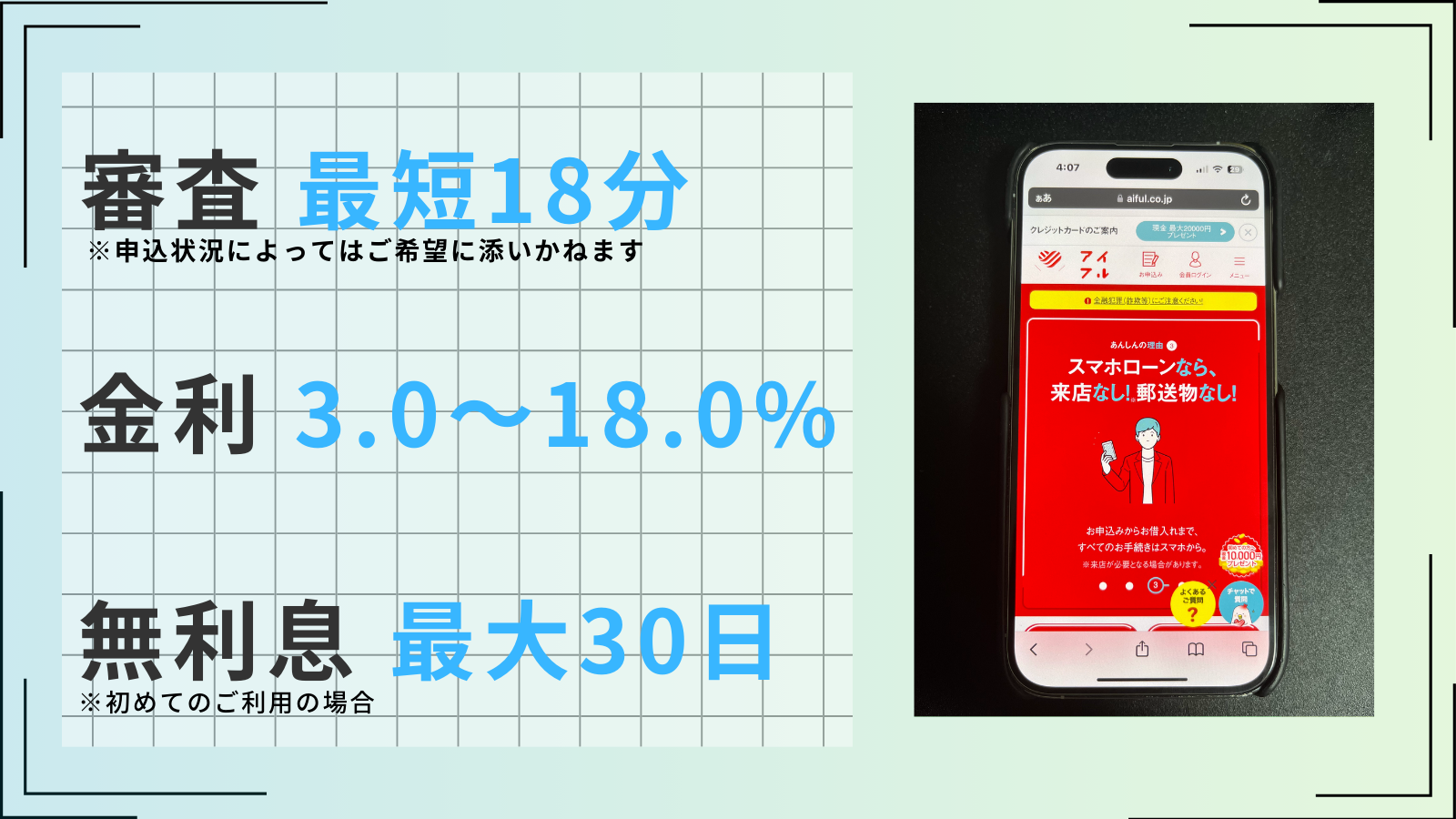

アイフル

| 審査時間 | 最短18分 | 融資時間 | 最短18分 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 大手唯一の銀行グループではない独立した消費者金融

- 初めての利用なら最大30日間利息0円

- 最短18分で審査が完了するスピード審査

- Web申込後に電話連絡で優先的に審査

- 在籍確認は原則なし、郵便物は一切なし

- 50万円までなら収入証明不要

※お申込の状況によってはご希望にそえない場合がございます

アイフルは、「2024年オリコン顧客満足度調査 ノンバンクカードローン 初めてのカードローン」で1位に選ばれ、満足度の高いサービスであることが証明されています。おもに以下のようなサービスの特徴があります。

- Web申し込みなら最短18分で融資可能

- 初めての利用なら最大30日間利息0円

- 24時間365日即時振込可能

また、アイフルはプライバシーが配慮されており、誰にも知られずに借りたい方にとって、優しいサービスを提供しています。

- Web完結で来店する必要がない

- 借入は口座振込かスマートフォンアプリから可能

- カードを見られたくない人におすすめのカードレス対応

- 原則勤務先への在籍確認なし

- 原則郵送物の発送なし

カードレスなら、カードの紛失を心配する必要もないため安心でしょう。

アイフルのスマートフォンアプリは使い勝手もよく、原則24時間365日取引することが可能です。

利用状況も一目で把握でき、増額希望の申請や収入証明証の提出もスマートフォン一台でできます。

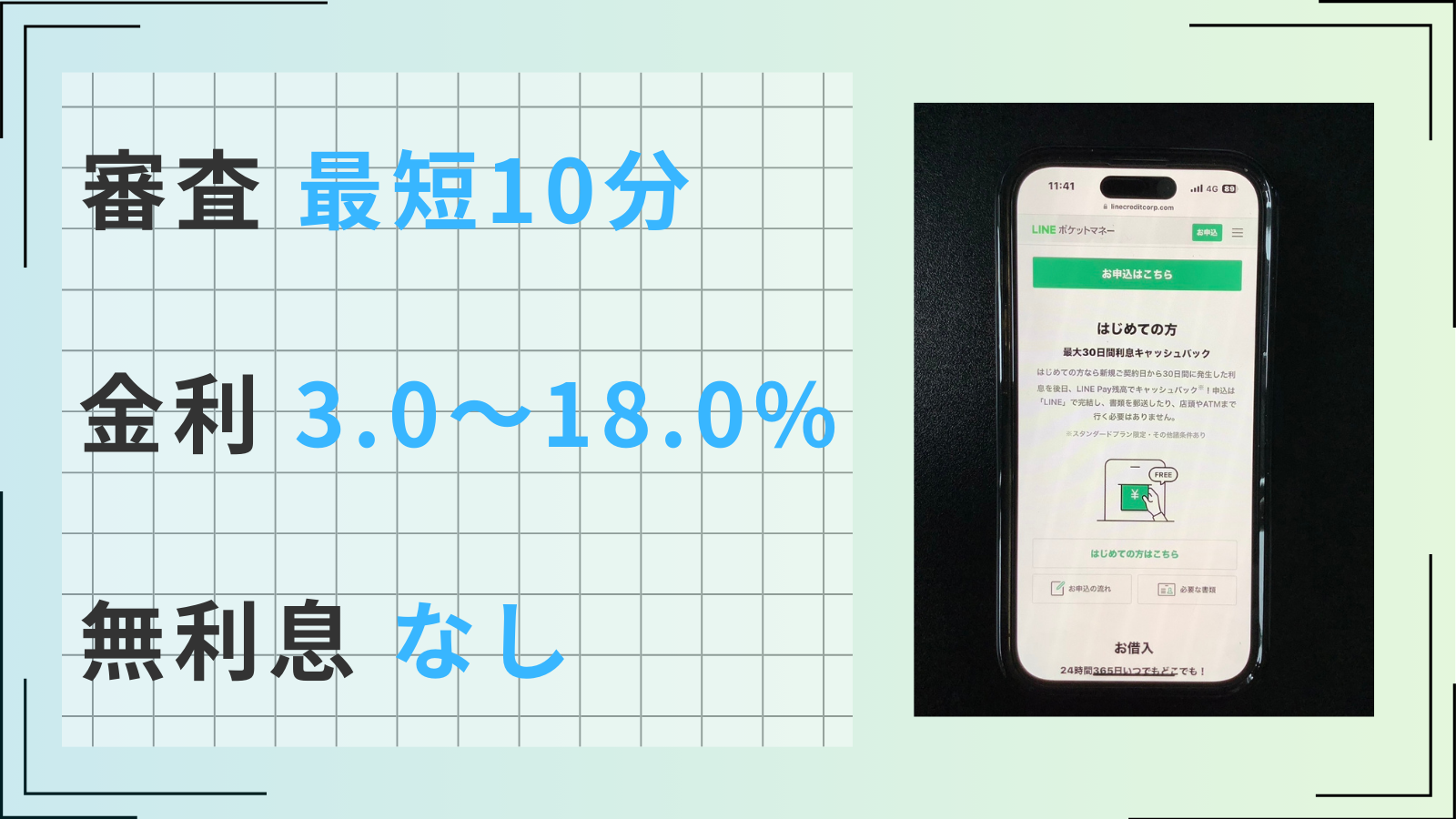

アコム

| 審査時間 | 最短20分※1 | 融資時間 | 最短20分※1 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 初めての利用なら最大30日間利息0円

- 最短20分で審査が完了するスピード審査※1

- 年会費無料のクレカも作れる

- 郵送物は原則なし

- 原則、お勤め先へ在籍確認の電話なし

※1.お申込時間や審査によりご希望に添えない場合がございます。

アコムの新規契約者数は例年40%以上をキープしており、最低でも5人に2人は審査に通過しています。以下はアコムの毎年12月における審査通過率です。

| 月 | 審査通過率 |

|---|---|

| 2023年12月 | 42.4% |

| 2022年12月 | 41.6% |

| 2021年12月 | 41.9% |

5人に2人だと少ないと感じる方もいるかもしれませんが、先述したとおり他社の消費者金融と比較するとやや高めになっています。

| 消費者金融カードローン名 | 審査通過率 |

|---|---|

| アコム | 42.8% |

| プロミス | 41.9% |

| アイフル | 37.8% |

| レイク | 26.6% |

また、アコムでは楽天口座を所有していると借入の際、24時間いつでも最短10秒で振り込んでくれます。

さらに、アコムの増額審査は土日祝日でも可能で、原則当日中に結果がわかる、スピーディーな対応に長けています。

| 審査通過率 | 40.6%※1 | 担保・保証人 | なし |

| 審査時間 | 最短20分※2 | 申込受付時間 | 24時間対応 |

| 融資時間 | 最短20分※2 | 申込条件 | 20歳~72歳 |

| 金利 | 3.0~18.0% | Web完結 | ◯ |

| 無利息期間 | 最大30日間 | 原則郵送物なし | ◯ |

| 限度額 | 1万〜800万円 | 原則、在籍確認なし | ◯ |

※2お申込時間や審査によりご希望に添えない場合がございます。

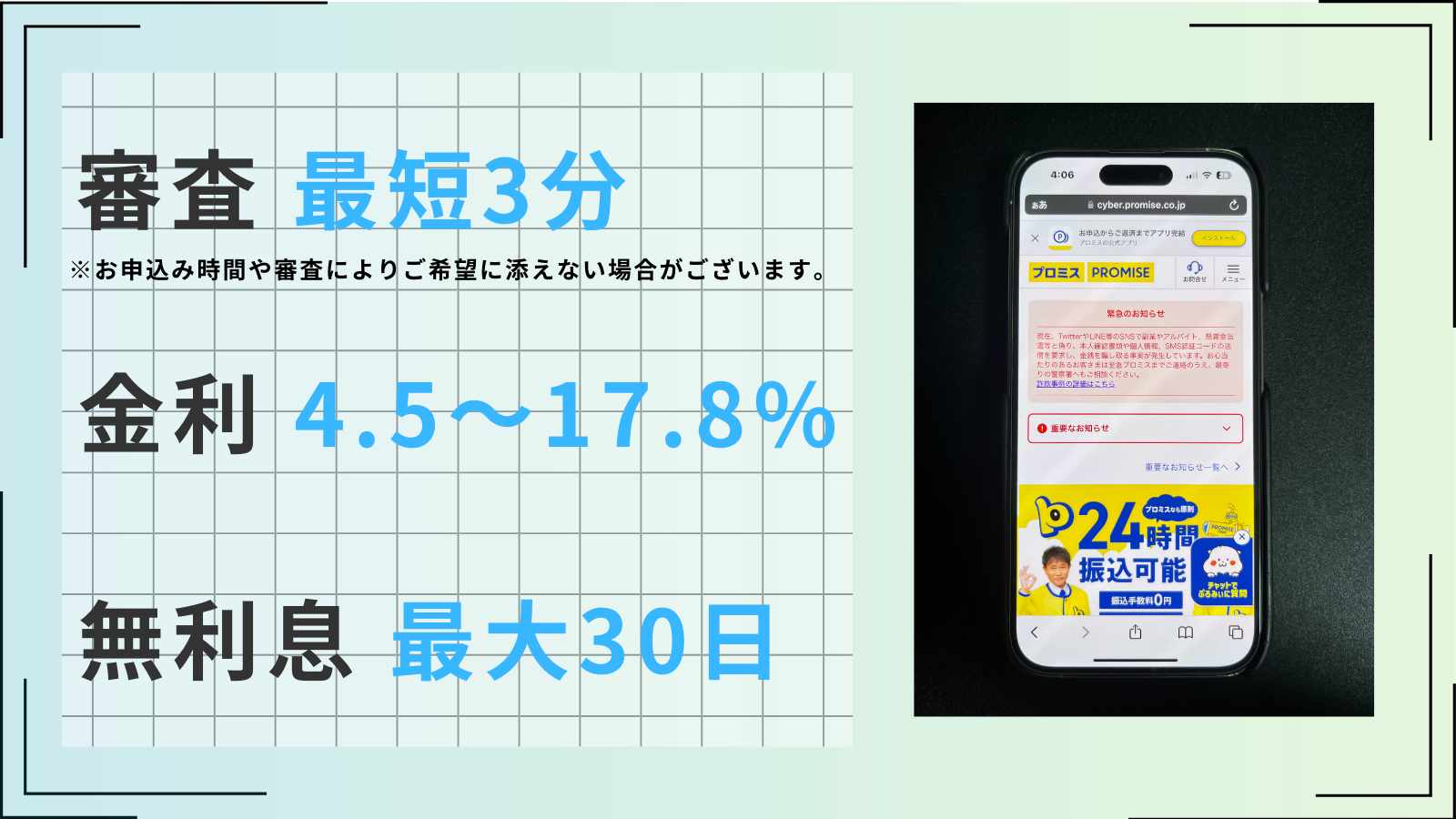

プロミス

| 審査時間 | 最短3分※ | 融資時間 | 最短3分※ |

| 無利息 | 最大30日 | 実質年率 | 4.5~17.8% |

| 在籍確認 | 原則電話 連絡なし | 限度額 | 1~500万円 |

- 審査~借入まで業界最速の最短3分で完了

- 初めての借入から最大30日間利息0円

- 上限金利が17.8%と大手他社よりも低い

- 原則電話による在籍確認なし、郵便物は一切なし

- 数少ない18歳から利用可能なカードローン

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの強みは、なんといっても申し込みから借入までの速さでしょう。Webから契約する場合、申し込みから借入まで最短3分で完了します。

借入方法をインターネット振込にすると、最短10秒で指定の銀行口座にお金が振り込まれます。

また、プロミスの上限金利は、17.8%であり、他社の大手消費者金融と比較するとやや低い設定です。そのため、借入金額が少ない方は返済負担を抑えることができます。

| 消費者金融カードローン名 | 金利 |

|---|---|

| プロミス | 4.5〜17.8% |

| アコム | 3.0〜18.0% |

| アイフル | 3.0〜18.0% |

| レイク | 12.0〜18.0% |

さらに、プロミスは、申し込み可能な年齢が18〜74歳までと幅広いことも特徴です。

お申し込みいただける方 年齢18〜74歳のご本人に安定した収入のある方。

引用:プロミス

主婦や学生でも、アルバイトやパートなどで安定した収入が得られている方であれば申し込めます。ただし、高校生や収入が年金のみの方は対象外なため、注意しましょう。

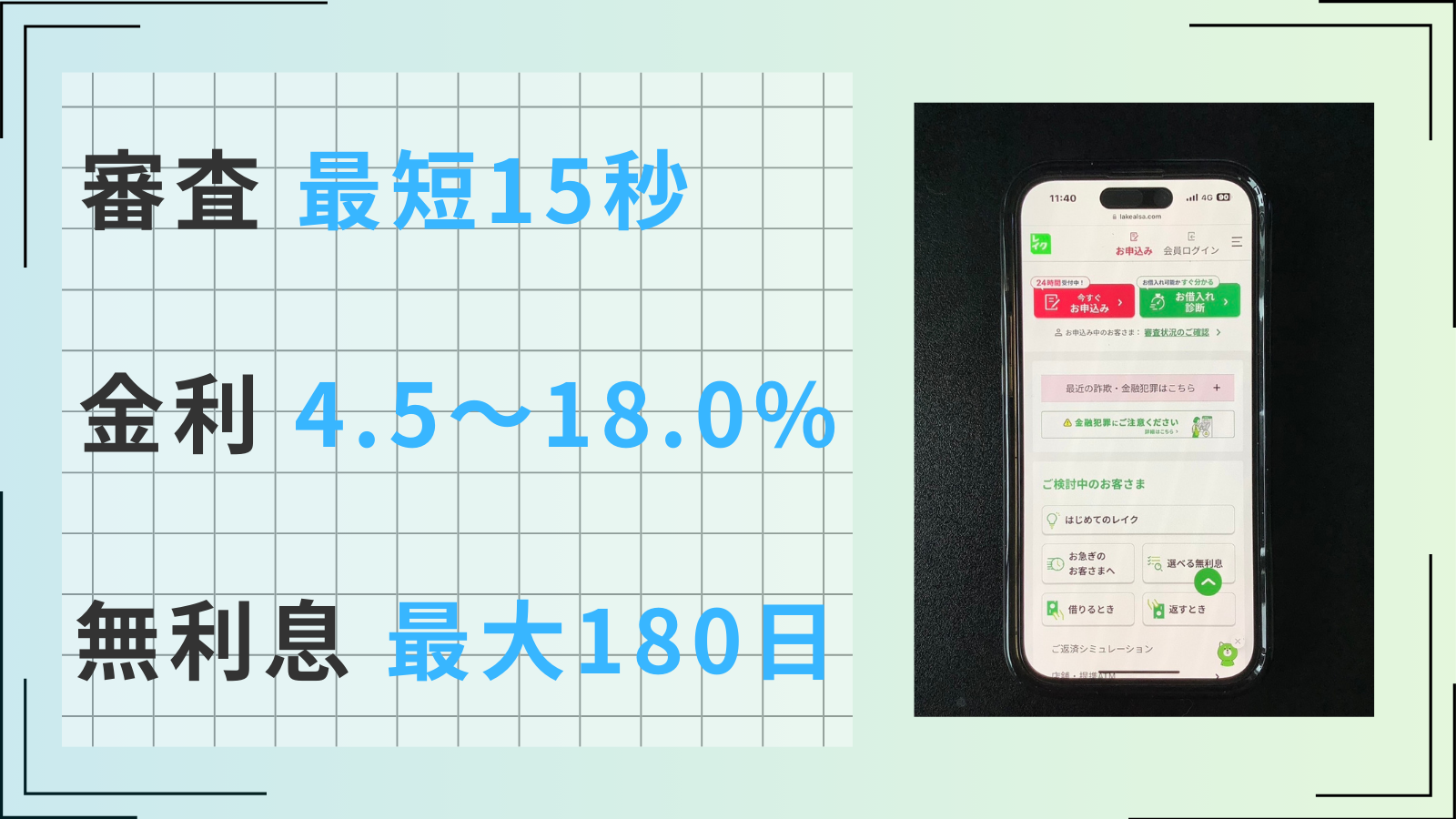

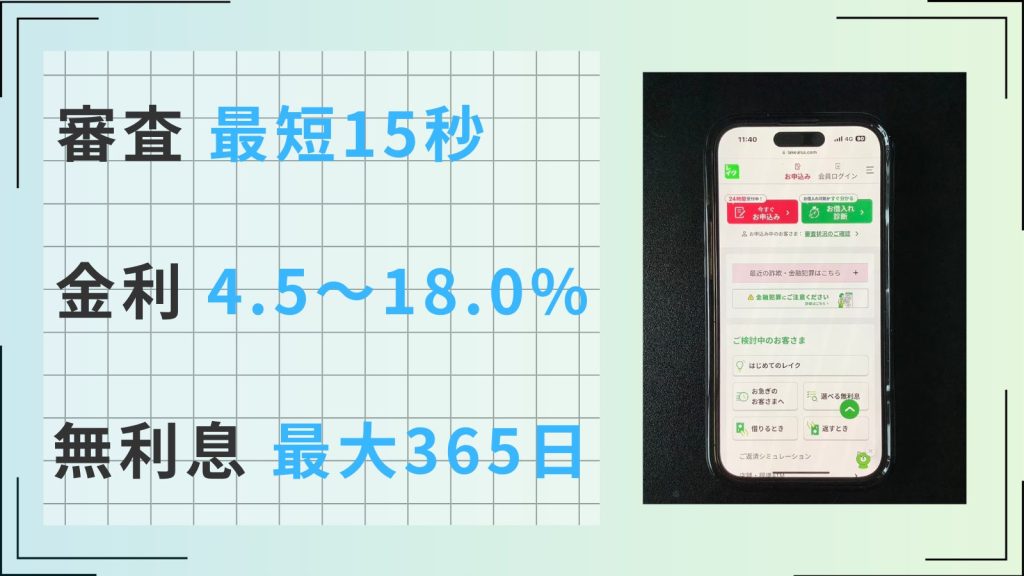

レイク

| 審査時間 | 最短15秒 | 融資時間 | 最短25分 |

| 無利息 | 最大180日 | 実質年率 | 4.5~18.0% |

- Web申込限定で無利息期間を60日と180日(5万円まで)から選べる

- 最短15秒で審査結果を通知、最短25分で融資可能

- 原則として在籍確認・郵送物なしで借入可能

- 20~70歳まで借入可能で対象年齢が広い

- Web・自動契約機・電話から申し込み可能

レイクには、「借入額全額60日間利息無料」もしくは「借入額のうち5万円まで180日間利息無料」の無利息期間サービスがあります。それぞれの違いは以下のとおりです。

| 種類 | 申し込み方法 | 無利息開始日 | 返済中の追加借入 |

|---|---|---|---|

| (1) 借入額全額 60日間利息0円 | Webのみ | 契約日の翌日 | 利用限度額まで何度でも借入可能 |

| (2) 借入額のうち5万円まで 180日間利息0円 | ・Web ・自動契約機 ・電話 | 5万円まで何度でも借入可能 |

(1)を選択できるのは、Web申し込みの場合のみです。自動契約機あるいは電話で申し込んだ場合は、「30日間無利息」もしくは「5万円まで180日間無利息」のいずれかを選択できます。

また、レイクは、申し込み後最短15秒で審査結果が表示されます。

そのため、早急に借入を希望している方にとって利便性が高いでしょう。なお、審査結果の通知時間は以下のように指定されています。

| 通常時間帯 | 8:10〜21:50 |

| 毎月第3日曜日 | 8:10〜19:00 |

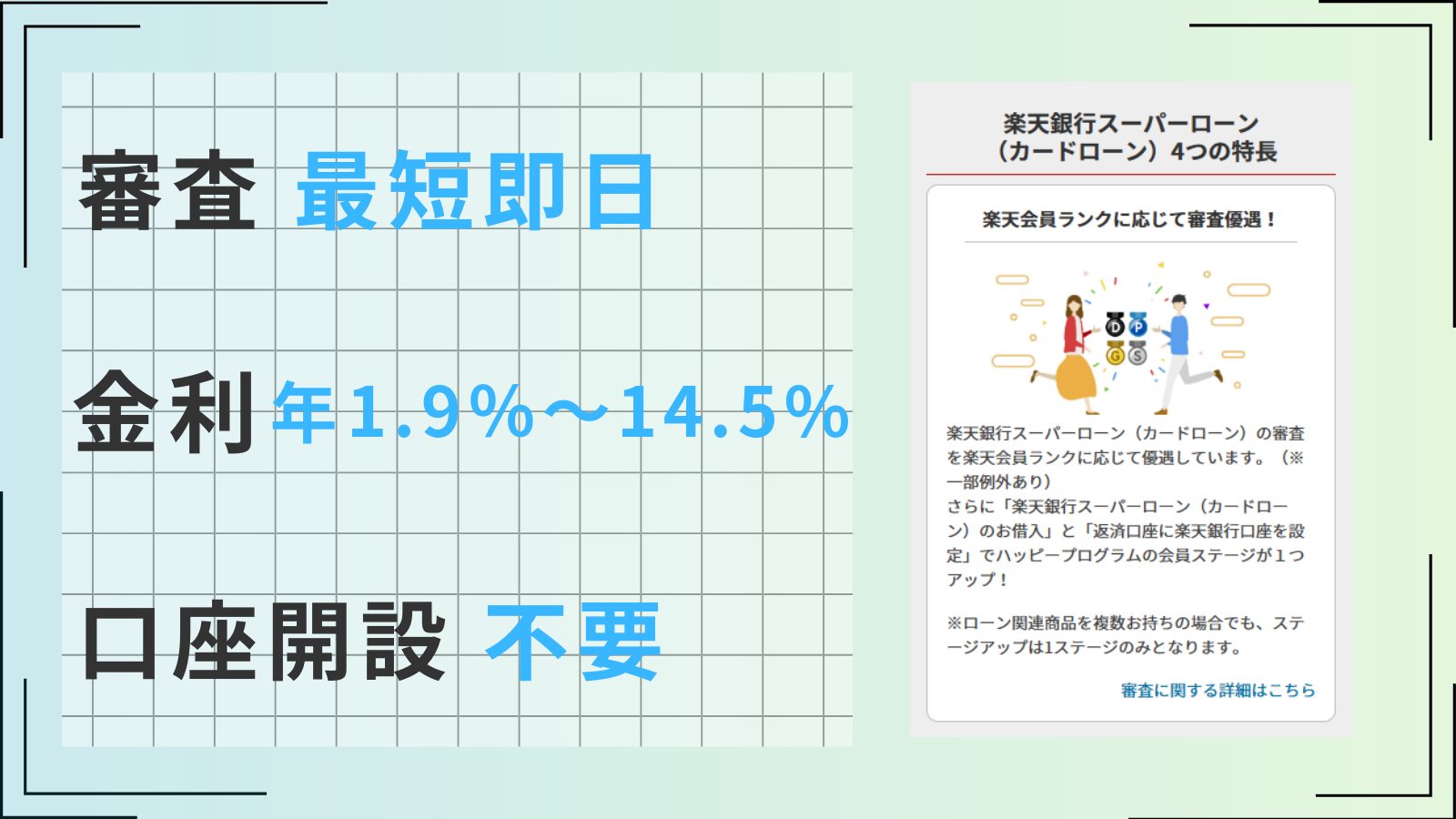

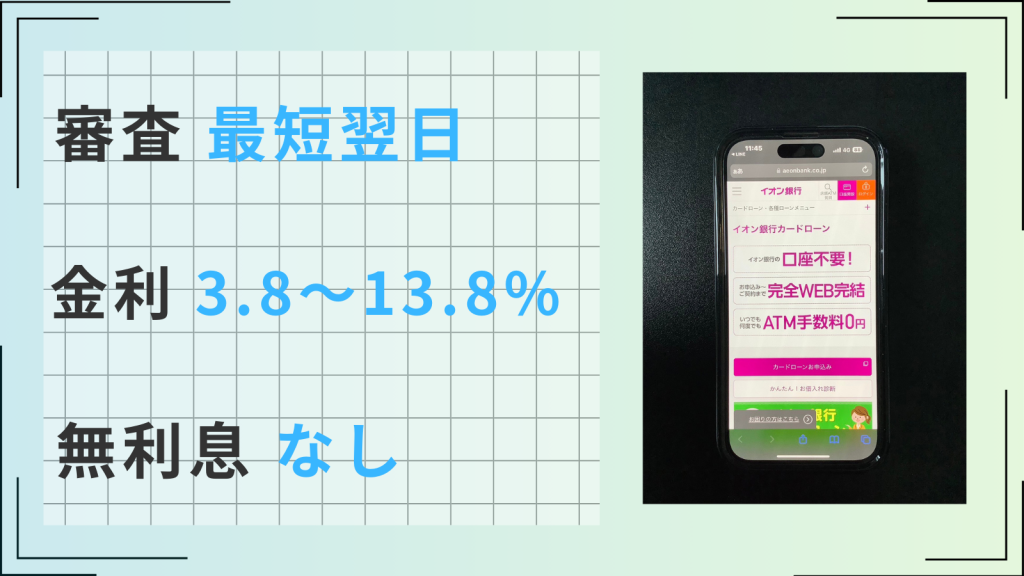

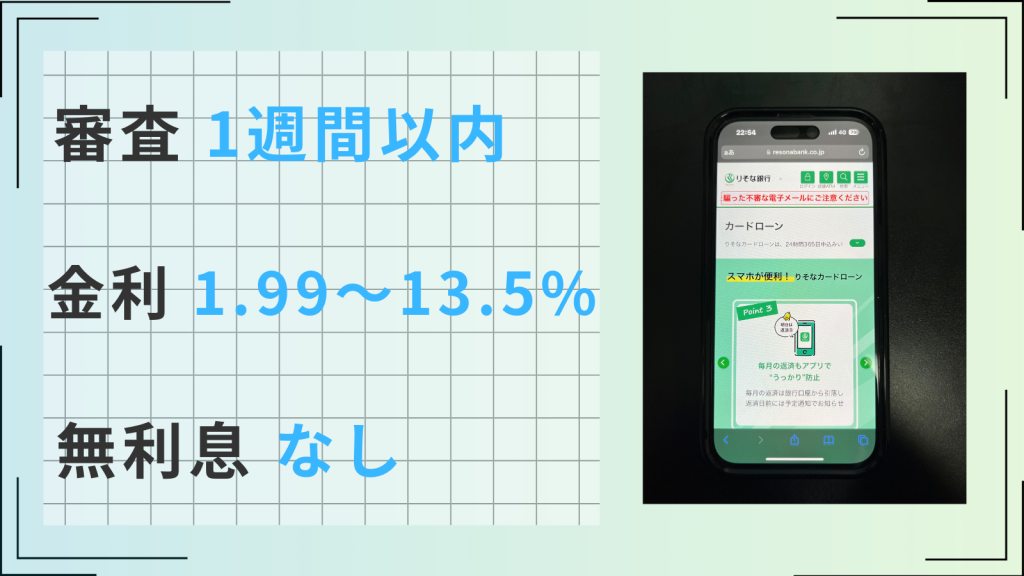

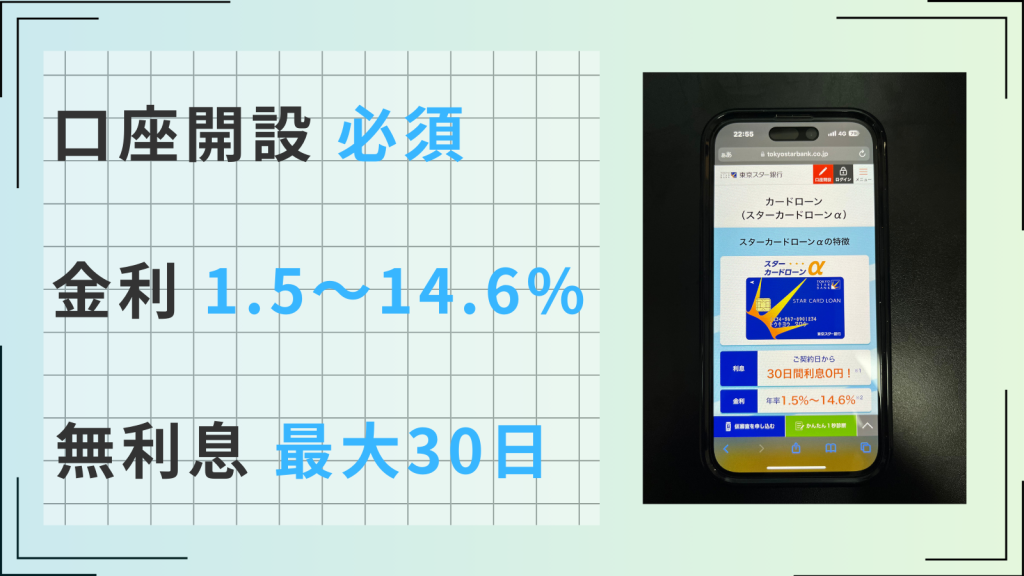

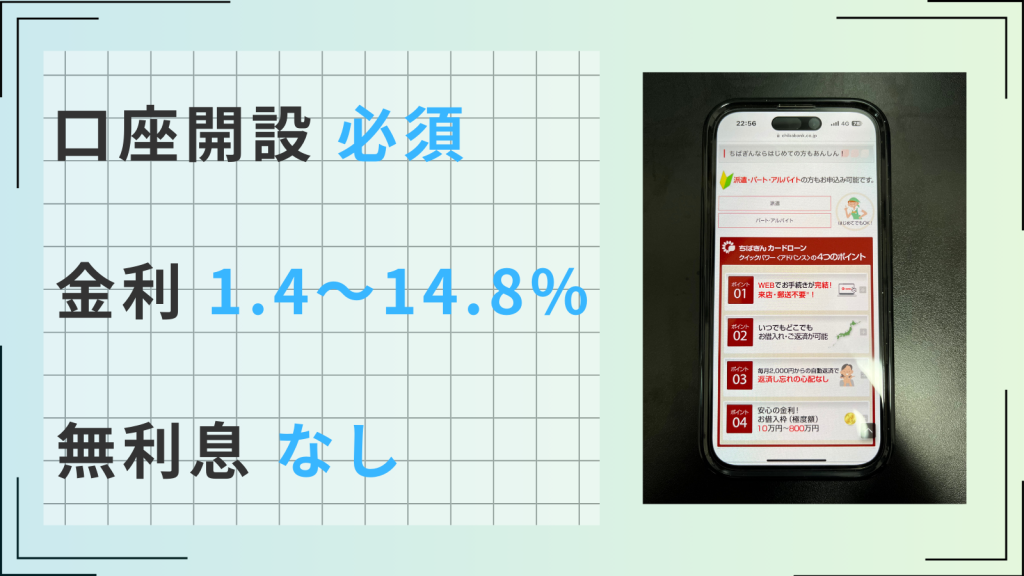

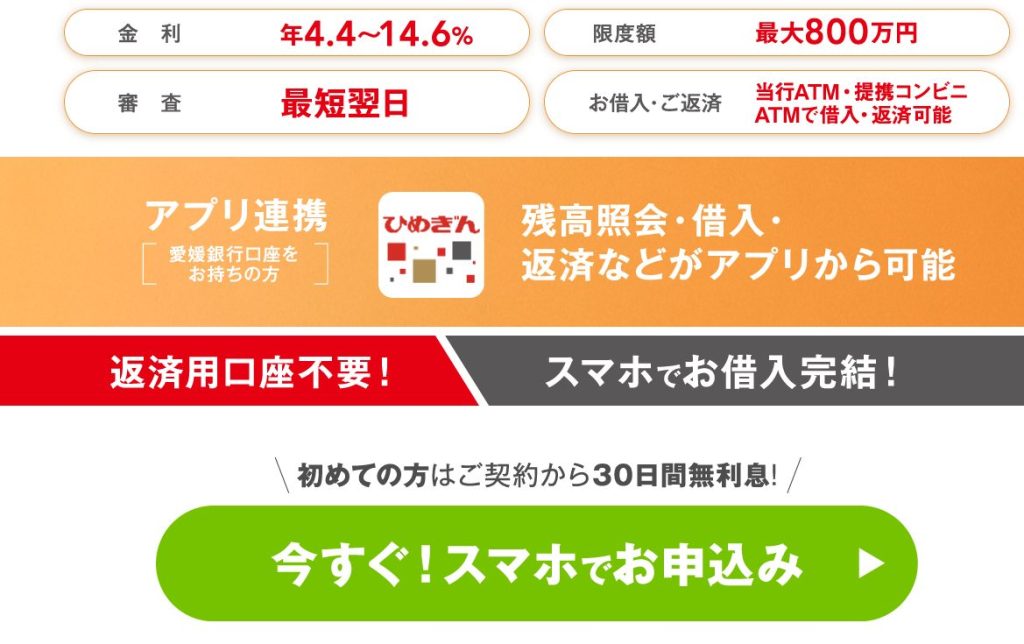

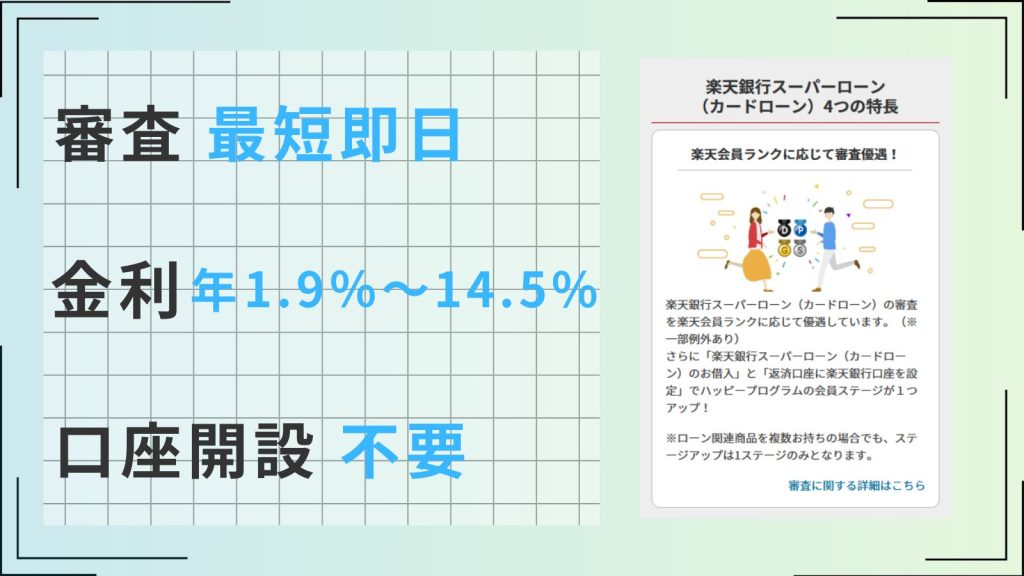

審査が不安でも銀行で借りたいなら審査優遇がある楽天銀行スーパーローンがおすすめ

審査に不安を抱えつつも、消費者金融ではなく銀行から借入したいという方もいるでしょう。そんな方におすすめしたいのが、楽天銀行スーパーローンです。

| 審査時間 | 最短即日 | 融資時間 | 最短翌日 |

| 無利息 | ー | 実質年率 | 1.9~14.5% |

- 楽天会員ランクに応じて審査で優遇される※一部例外あり

- 入会することで楽天ポイント1,000ポイント付与される

- キャンペーン利用で楽天ポイントをもらいながら借り入れられる

- スマートフォンから24時間いつでも簡単に申し込み可能

- 融資限度額が最大800万円と高め

楽天銀行スーパーローンは、楽天会員のランクに応じて審査が優遇されます。

具体的な優遇方法は公表されていませんが、普段から楽天のサービスを利用している方であれば、カードローンの審査に通過しやすくなるでしょう。

また、以下の条件をクリアすると、ハッピープログラムの会員ステージが1つアップするうれしい特典も備わっています。

- 楽天銀行スーパーローンの借入がある

- 楽天銀行口座を返済口座に設定する

会員ステージがアップすれば、ATMの手数料が無料になる回数が増えたり、楽天ポイントの獲得倍率が上がったりと楽天サービスをよりお得に利用できます。

| ハッピープログラムの ステージ | ATM手数料の無料回数 | 他行振込手数料の無料回数 | 楽天ポイントの獲得倍率 |

|---|---|---|---|

| スーパーVIP | 7回/月 | 3回/月 | 3倍 |

| VIP | 5回/月 | 3回/月 | 3倍 |

| プレミアム | 2回/月 | 2回/月 | 2倍 |

| アドバンスト | 1回/月 | 1回/月 | 1倍 |

| ベーシック | ー | ー | 1倍 |

審査が不安でも銀行カードローンで借入したい方や楽天会員の方でカードローンを検討している方は、ぜひ楽天銀行スーパーローンをお試しください。

審査に柔軟な中小消費者金融は必ず審査に通る?おすすめの中小消費者金融4選

中小消費者金融とは、アコムやプロミスといった大手消費者金融と比較すると店舗数は少ないものの、より地域に密着した消費者金融です。

大手との大きな違いは、AIによる自動審査ではなく、独自の審査基準で専門スタッフが申込者の返済能力を判断してくれることでしょう。

また、スタッフと借入の相談ができ、信用情報や借入状況のほか、人柄やそれぞれの事情も含めて、柔軟に審査をしてもらえます。

とはいえ、必ず審査に通るわけではありません。

中小消費者金融も、大手と同様に貸金業法に基づいて融資を行なっており、貸付可能かどうかの審査が義務付けられています。

| カードローン | ダイレクトワン | セントラル | エイワ | フタバ |

|---|---|---|---|---|

| ロゴ | ||||

| 審査時間 | 最短30分 | 最短即日 | 非公表 | 最短即日 |

| 融資時間 | 最短30分 | 最短即日 | 非公表 | 最短即日 |

| 審査通過率 | 非公開 | 非公開 | 非公開 | 非公開 |

| バレない | × | × | × | × |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

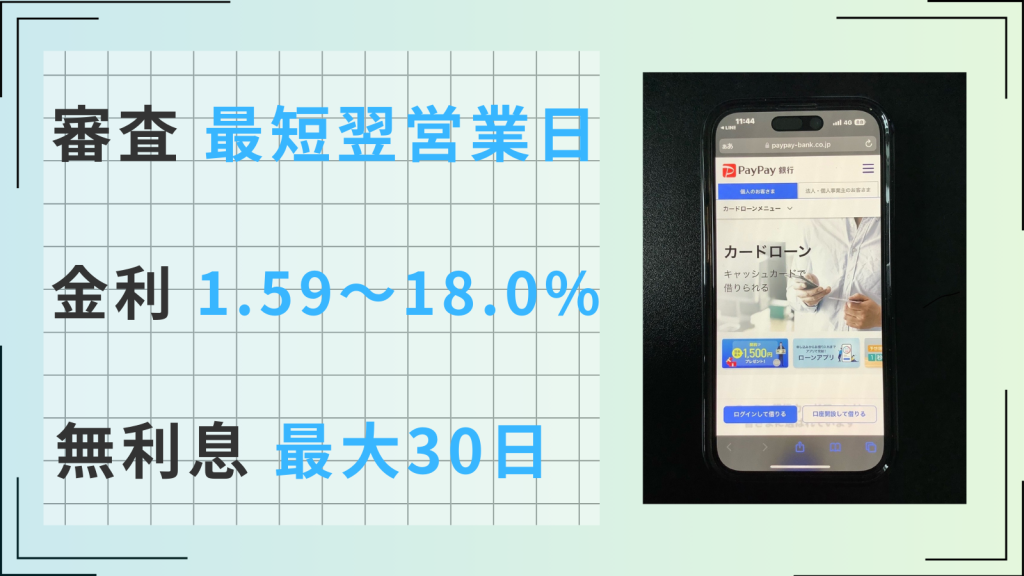

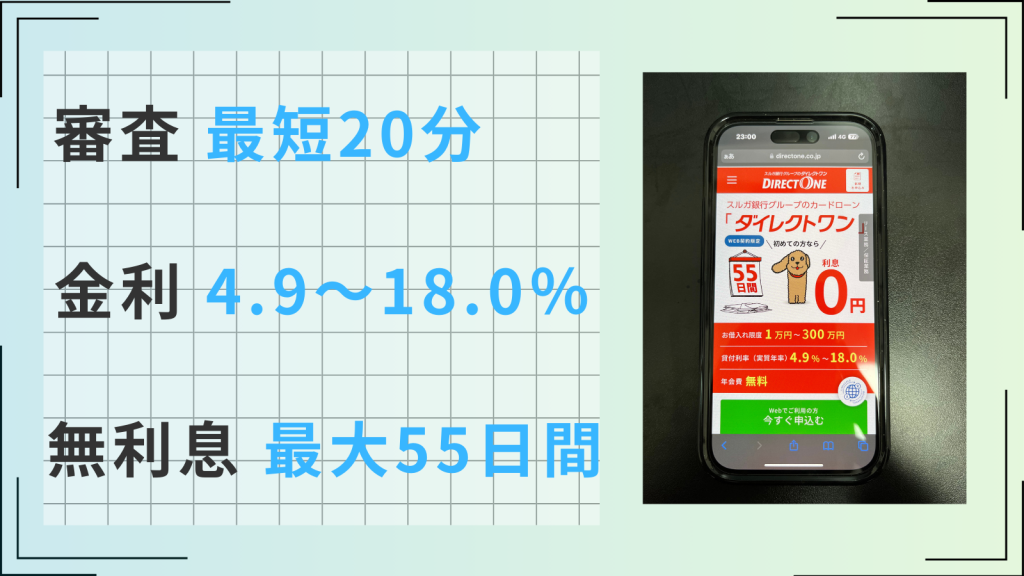

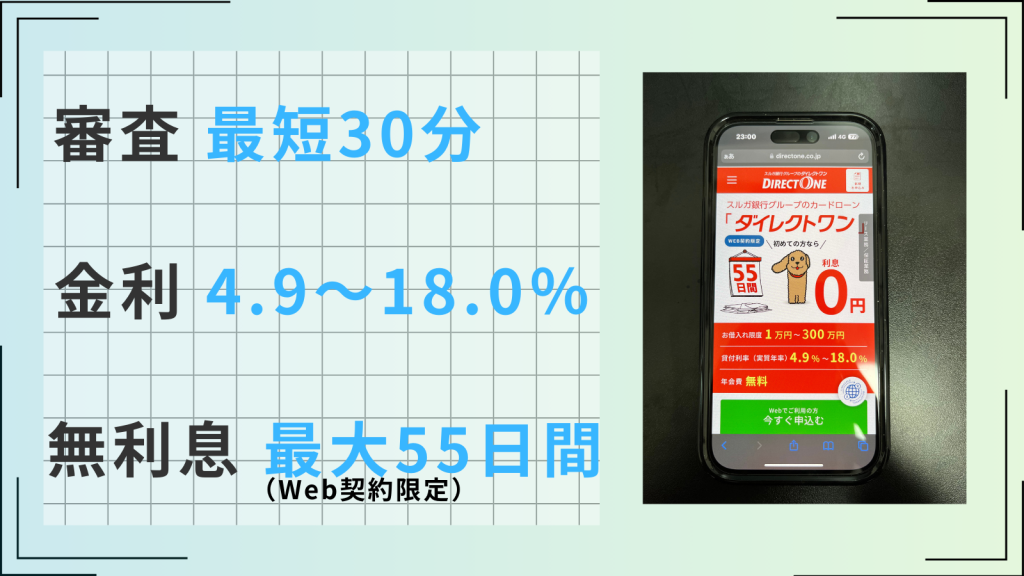

ダイレクトワン

| 審査時間 | 最短30分 | 融資時間 | 最短即日 |

| 無利息 | 最大55日間 | 実質年率 | 4.9~18.0% |

- 来店契約なら最短30分で契約完了&カード発行可能

- 初回利用時、最大55日間利息0円で返済負担を大幅に軽減可能(Web契約限定)

- パートやアルバイトの方でも安定的な収入があれば申込み可能

- 借入の疑問点や不安を相談しながら、自分に合った借入を行なえる

- 目的別ローンが充実していて借りやすさ抜群

ダイレクトワンは、スルガ銀行グループのカードローンです。そのため、スルガ銀行の口座を持っているとお得に利用できます。

例えば、借入や返済の際に提携ATMを利用すると、それぞれ以下のように手数料が発生します。

- 取扱金額1万円以下:110円

- 取扱金額1万円超 :220円

一方でスルガ銀行口座を利用した場合は、以下のように手数料が優遇されます。

借入時は、ダイレクトワンから振込貸付でスルガ銀行の口座に入金。キャッシュカードを利用してATMで出金。

返済時は、スルガ銀行のインターネットバンキングからダイレクトワンの指定口座へ振込。

| 借入 | ATM手数料無料 ※時間外に利用する場合は時間外手数料が別途かかる |

| 返済 | インターネットバンキングからの返済であれば手数料無料 |

また、初めて契約する方であれば無利息特約が適用され、初回借入日の翌日から55日間は利息0円で借入できます。(Web契約限定)

さらに、店頭窓口での借入であれば、最短30分でカードが発行され、当日の融資も可能な点はダイレクトワンのメリットといえるでしょう。

すぐに借入を希望している方は、関東を中心に7店舗を展開しているダイレクトワンの店舗窓口をご利用ください。

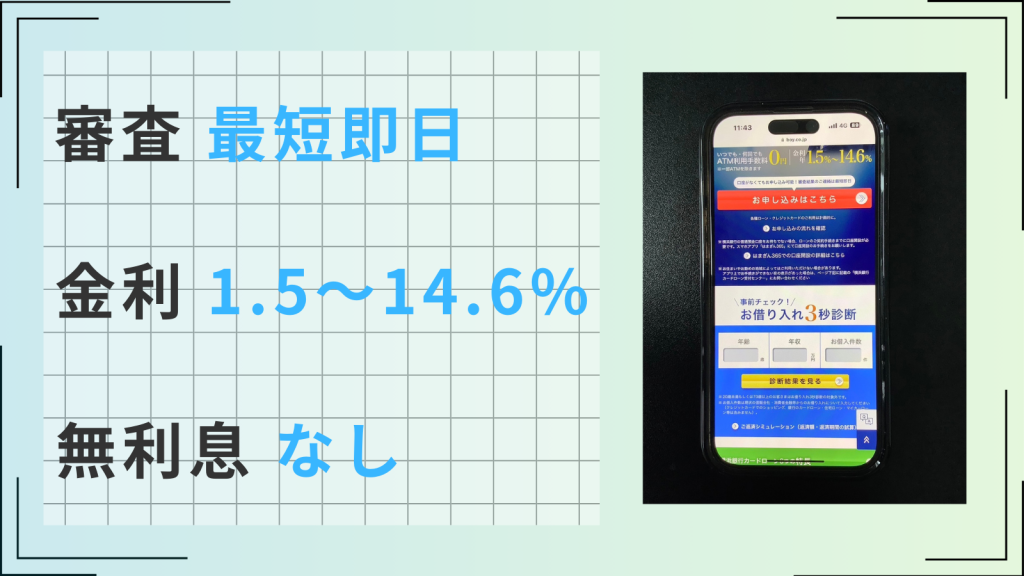

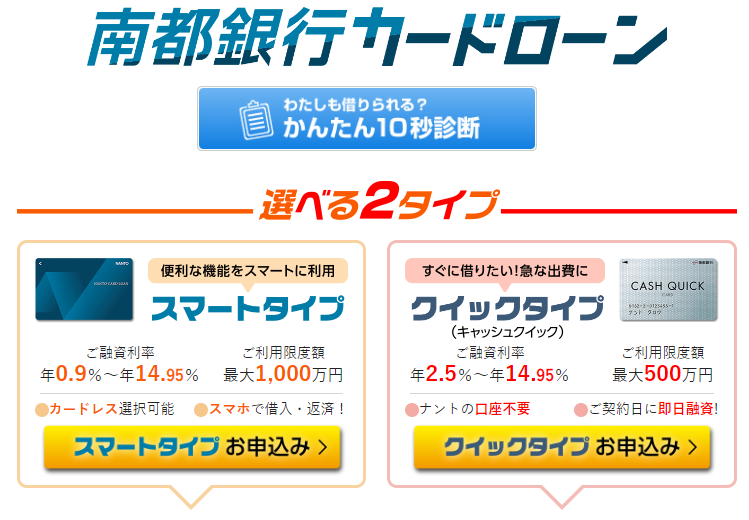

セントラル

- 平日14時までの申し込みもしくは自動契約機からの申し込みなら即日で借入ができる

- インターネットなら24時間365日申し込み可能で来店の必要がない

- 申し込み方法は都合に合わせて5つのなかから選べる

セントラルは昭和48年に創業し、愛媛県松山市を拠点とした消費者金融です。

平日14時までの申し込み、あるいは自動契約機からの申し込みであれば即日融資に対応しています。

また、インターネットからなら24時間365日申し込み可能なため、来店する手間を省けるほか、必要なときに必要なタイミングで契約できるため利用しやすいでしょう。

さらに、セントラルでは、都合やニーズに合わせて下記の申し込み方法から自由に選択できます。

| 申し込みの種類 | 申し込み方法の詳細 |

|---|---|

| スマートフォン・パソコン | 公式サイトの専用ページから申し込む |

| 自動契約機 | 自動契約機(セントラルくん)のガイダンスに従い、書類に記入して申し込む |

| 来店 | 店舗を訪れスタッフと相談しながら申し込む |

| 郵送 | 専用番号に電話後、申し込み用の書類が郵送され、書類を記入して返送する |

| コンビニ | コンビニで申込用紙をプリントアウトし、内容を記入してFAXで送付する |

エイワ

- 必ず対面で一人一人の背景に寄り添った審査を実施してもらえる

- 主婦やパート、アルバイトの方に優しい女性専用レディースローンがある

- 紹介した方が成約した場合は最高2,000円のQUOカードもしくは商品券がもらえる

Webだけで手続きが完結することが増えてきた現代においても、今なお対面での取引を貫いているのがエイワです。

「言葉を交わさないビジネスは信じない。必ずお客様とお会いする対面与信です。」

引用:エイワ

そう謳う同社は、自動契約機やWebに頼らず一人一人と向き合って融資に対応してくれます。

また、エイワには、レディースローンという主婦やパート、アルバイトなど非正社員の方でも相談しやすい女性専用のローンが設けられています。

申込者の希望や悩みに寄り添った提案をしてもらえるため、初めての方でも安心です。

さらに、エイワを友人や知人に紹介し、その方が初めて契約した場合、QUOカードまたは商品券がもらえます。

1人紹介につき初回利用金額に応じて500〜2,000円分のQUOカードまたは商品券が受け取れます。

店頭窓口に問い合わせたうえで、「お客様をご紹介くださいを見た」と伝えましょう。

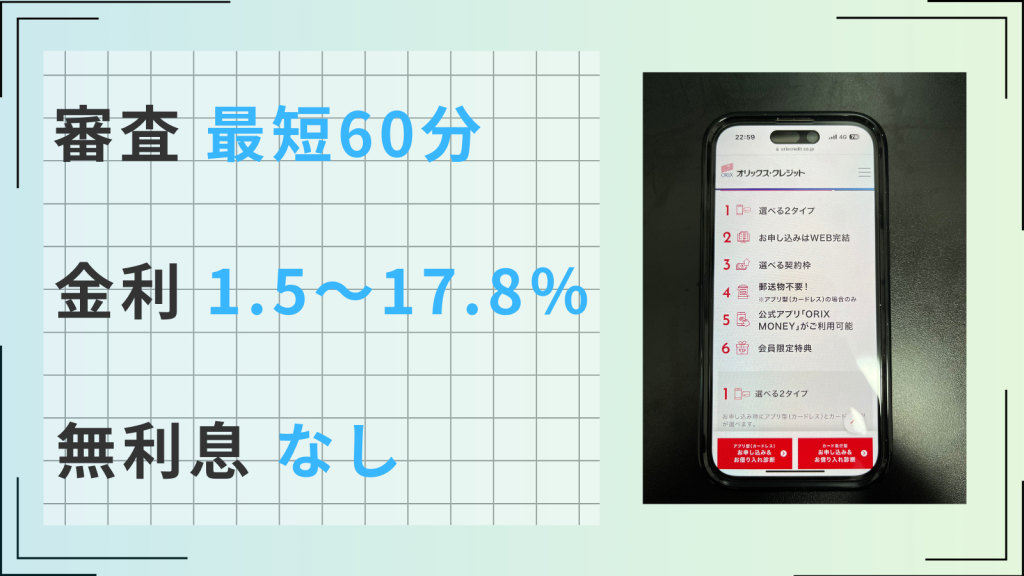

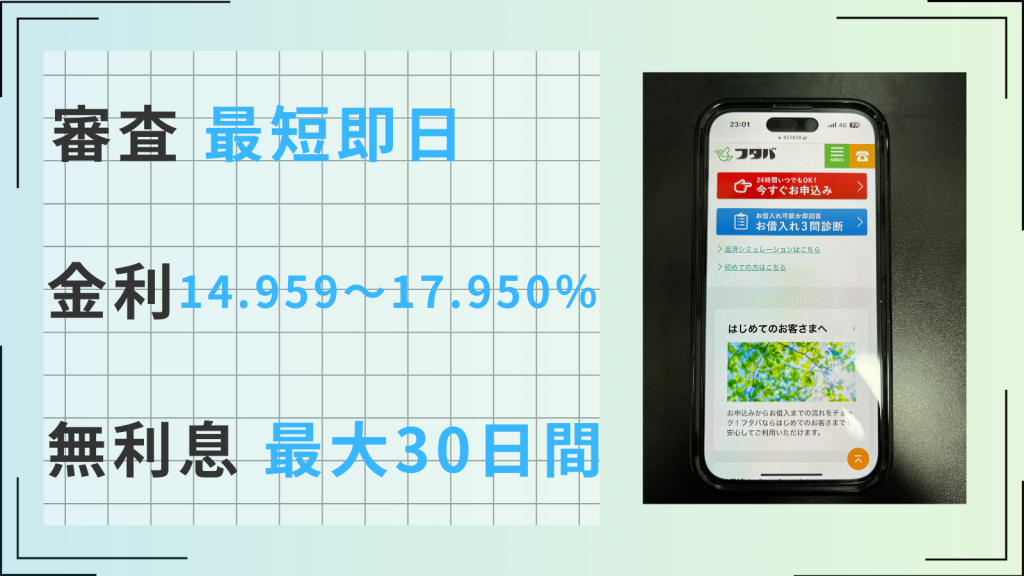

フタバ

- 初めて利用する方は30日間利息0円で借入できる

- 返済はフタバ指定口座への振込一択でわかりやすい

- 丁寧な接客やプライバシー配慮など特に女性のサポートを得意としている

フタバは、昭和37年に創業し50年以上の歴史を持つ消費者金融です。

特に女性の利用者が多く、親切丁寧な接客やプライバシー配慮の徹底を謳っています。

そんなフタバには、初めて利用する方向けに30日間利息0円で借入できる無利息サービスが用意されています。

また、平日16時までの審査完了で即日融資も可能なため、すぐに借入したい方にもおすすめです。

また、フタバの返済方法は、フタバ指定の銀行口座への振込のみです。

いくつもの返済方法があると、どれが自分に向いているのかお得なのかわかりにくいこともあるため、返済方法が一択なのはありがたいでしょう。

インターネットバンキングなら、わざわざ振込のために出向かなくても自宅にいながら好きなタイミングで返済が可能です。

ただし、振込手数料は利用者の負担となるため注意しましょう。

審査に通りやすいカードローンの特徴

大手消費者金融のように即日融資に対応しているカードローンは審査に通りやすいと判断できる基準です。

銀行カードローンは全国銀行協会の取り締まりが強化されたことで即日融資が不可となり、審査も厳格になりました。

また、審査通過率が公表されており、審査通過率が40%を超えているカードローンは審査に通りやすいといわれています。

即日融資に対応している

一般的に消費者金融カードローンは、銀行カードローンよりも比較的審査が通りやすいといわれていて、そのなかでも即日融資可能なカードローンはより審査に通りやすいといわれています。

銀行カードローンは、2018年1月より一般社団法人全国銀行協会の取り決めにより即日融資が禁止となりました。

その背景には、反社会的勢力に資金が流れることを防止する目的があります。

結果として貸付前に警察庁のデータベースで、利用者を調査することが義務付けられるようになりました。

このことから銀行カードローンは即日融資が困難となり、審査も厳正化し時間がかかります。

そのため、審査に通りやすいだけでなく、すぐにお金が必要な方は、即日融資可能な消費者金融カードローンを利用するのがおすすめです。

審査通過率が公表されている

審査通過率とは、カードローンを申し込んだ人のなかでどのくらいの割合が新規契約に結びついたのかを表した数値です。

大手消費者金融のなかには審査通過率が公式サイトで時期ごとに公開されているところがあります。

代表的な消費者金融の審査通過率は以下のとおりです。

※注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※お申込の状況によってはご希望にそえない場合がございます。

※契約には所定の審査があります

※アコムマンスリーレポート(2024年2月)

※アイフル月次データ(2023年12月)

※プロミス月次データ(2024年2月)

一般的に審査通過率が40%以上であれば審査に通りやすいといわれています。

上記表ではレイクを除いておおむね40%近い通過率が出ており、5人に2人は審査に通る確率です。

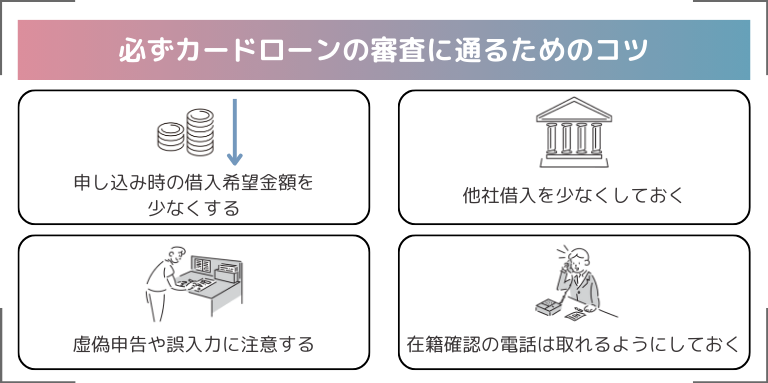

必ずカードローンの審査に通るためのコツ

必ず審査に通るカードローンはありませんが、審査に通りやすくなるコツはいくつか挙げられます。

まず、申し込み時の借入希望金額を最小限にしたり、他社借入を少なくしたりしておくことが重要です。こうすることで、返済能力があることを証明しやすくなります。

また、申し込み時の虚偽申告や誤入力には注意し、在籍確認の電話にもきちんと対応することで、信用性を高められるでしょう。

さらに、過去に延滞や滞納歴のある方は信用情報を申し込み前に改善しておくことも重要です。

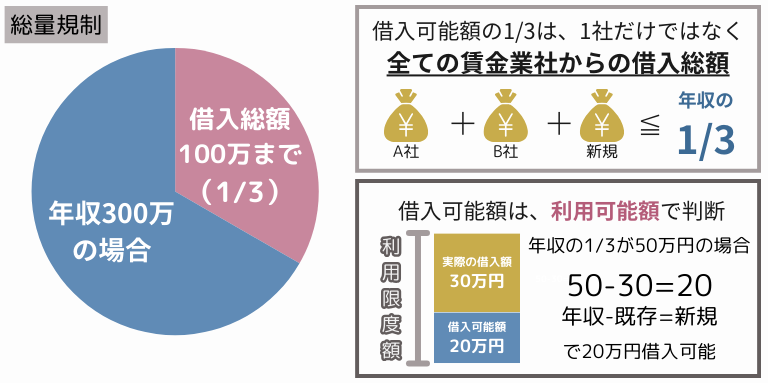

申し込み時の借入希望金額を少なくする

申し込み時に、自身の年収に見合った借入希望金額を提示していなかった場合、審査に落ちてしまう可能性があります。

なぜなら、日本貸金業協会により、過度な借入の防止を目的とする総量規制が設けられているためです。

総量規制によって、貸付は年収の3分の1までと決められています。

新たな貸付けにより借入残高が、年収の3分の1を超える場合に、原則として返済能力を超えるものとして禁止されるのが、いわゆる総量規制です。

引用:日本貸金業協会

金融機関は借入する本人がきちんと返済を果たせるのかを審査するため、あまりにも多い借入希望金額だと審査を通過するのは難しいでしょう。

総量規制は消費者金融に対する法律ですが、銀行も銀行法によって過度な融資が制限されています。

新規でカードローンを利用する場合、初回の借入可能な金額は50万円前後が相場であるため、希望金額はそれぞれの年収に合わせて、50万円以内で提示するとよいでしょう。

他社借入を少なくしておく

審査に通るためには、他社借入をできるだけ少なくしておくことが大切です。

金融機関は、審査の際に申込者の他社借入件数や借入状況なども信用情報機関から照会します。

ここであまりにも借入件数が多いと判明した場合、審査に通過するのは難しいでしょう。

なぜなら、複数社から借入していることで多重債務者と見なされ、返済能力が乏しいと判断されてしまうからです。

特に4社以上から借入している方は、追加の融資を受けることは困難を極めます。

とはいえ、何社までの借入なら問題ないということはなく、他社借入はなるべく少なくしておくことが審査を通過するコツです。

現時点で複数社から借入している方は、「おまとめローン」を利用して返済を一本化するか、完済できるものは済ませておきましょう。

虚偽申告や誤入力に注意する

申し込み時は、虚偽の申告や入力に誤りがないように注意を払うことも大切です。

単に入力ミスをしないだけでなく、少しでも審査に有利に働くように実際より良い情報を記入することも、絶対にしてはいけません。

例えば、本当はパートだけれど正社員のほうが審査に通りやすいと思って正社員と記載したとしましょう。

しかし、カードローン会社は信用情報や膨大なデータから申し込み者の情報を照会しているため、嘘の情報は気付かれてしまいます。虚偽の申告をしたことが判明すれば、審査を通過することはありません。

それどころか、詐欺罪を問われる恐れもあるでしょう。そんな事態を招いてしまっては、今後生涯にわたってお金を借りることが難しくなってしまうかもしれません。

バレないのではといった安易な気持ちは抑え、ありのままの自分の情報を申告しましょう。

在籍確認の電話は取れるようにしておく

審査を通過するには、在籍確認の電話を取ることが必須です。

在籍確認には、本人が勤務先について虚偽の申告をしていないかどうかを確認する目的があります。

そのため、確認の電話が取れるか取れないかは審査の結果に大きく影響します。

なお、金融機関は本人がその勤務先に在籍していることを確認できれば問題ないため、必ず申込者本人が電話を受けなければならないというわけではありません。

在籍確認はほとんどの銀行カードローンで行なわれていますが、大手消費者金融のほとんどは原則実施していないのが現状です。

仮にかかってくるとしても、本人の了承が得られなければ行なわないことになっているため、在籍確認の電話を避けたい方は大手消費者金融を選択するのも一つです。

信用情報を改善しておく

信用情報とはクレジットカードやローン商品における契約状況や支払い状況、返済履歴のことです。

これらの情報は、以下の信用情報機関にて管理・共有されています。

カードローン会社はこの信用情報をもとに申込者の返済能力を決定づけるため、信用情報に問題がないことが審査を通過するための大前提ともいえるでしょう。

しかし、以下のようなことが原因で信用情報に傷がついてしまいます。

- クレジットカードの支払い延滞

- カードローンの未返済

- 携帯電話料金の支払い遅延

- 債務整理

すでに延滞がある場合はすぐに支払い・返済し、信用情報を改善しておくことが審査通過のためにも重要です。

ブラックや無職の方でも借入ができる方法

ブラックや無職の方でも借入する方法はいくつかあります。自分に合った方法を選択し、無理のない範囲で利用しましょう。

| 方法 | 詳細 | おすすめな人 |

|---|---|---|

| 後払いアプリ | 物やサービスを購入したあとに、決済番号やQRコードなどで後払いする | 年齢制限や審査不通過などでクレジットカードを持てない人 |

| ゆうちょ銀行貯金担保自動貸付 | 総合口座で管理する担保定額貯金や担保定期貯金を担保とする貸付制度 | ゆうちょ銀行に貯金がある人 |

| 生命保険契約者貸付 | 生命保険における解約返還金の一定範囲内で貸付する制度 | 生命保険に加入している人 |

| 質屋 | 高価な品物を担保にすることで借入する | 担保にできる高価な品物を所有している人 |

| 給料の前払い制度 | すでに働いた分について給料を前払いしてもらえる | 会社に勤めている人 |

| 会社の従業員貸付制度 | 勤務先の会社から従業員がお金を借りられる福利厚生の一種 | 制度が勤務先で導入されている人 |

| 友人や知人からの借入 | 友人や知人など身近な人物に相談する | 友人や知人と信頼関係のある人 |

| 公的支援制度 | 「緊急小口資金」や「総合支援資金」などの公的融資 | 公的融資の条件に該当する人 |

ブラックや無職の方は、銀行カードローンや大手消費者金融カードローンの審査を通過することは非常に厳しいでしょう。

そのため、急を要している場合は、後払いアプリや公的支援制度、親や友人などに頼るのがおすすめです。

必ず通るカードローンを探しているときによくある質問

ここでは必ず通るカードローンを探しているときによく寄せられる質問について回答します。