そもそもクレジットは「信用」を意味する言葉であり、極甘審査ファイナンスと呼ばれるような審査なしのクレジットカードは基本的には存在しません。

審査なしで発行すると、カード会社は貸し倒れのリスクを被ってしまうためです。

しかし、カードによって審査の難易度が異なるため、厳しいカードと比べると審査が甘いと言えるクレジットカードも存在します。

審査が甘いと言われるクレジットカードは、以下のような特徴を持つカードです。

- 消費者金融の発行するクレジットカード

- リボ払い専用のクレジットカード

- リボ払いで特典があるクレジットカード

リボ払い専用カードと聞くと抵抗があるかもしれませんが、支払額を限度額と同じにすれば一括払いできるというテクニックもあります。

上手くリボ払いを使うことで、審査が不安な人もクレジットカードを持てる可能性があります。

審査が不安な人も申し込みしやすいクレジットカード

審査が比較的厳しいとされるクレジットカードは、公式サイトの申込条件に20歳~30歳以上の年齢条件や、「年収●00万円」などの収入条件が記載されていることが多くあります。

審査が不安な人は、公式サイトにそういった記載がない誰でも申し込みしやすいクレジットカードを選ぶのが、審査通過のポイントです。

ここでは、審査が不安な人も申し込みしやすいクレジットカードを紹介します。

| カード | 三菱UFJカード | ACマスターカード | プロミスVisaカード | Nexus Card |

|---|---|---|---|---|

| 券面 |  |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| ポイント還元率 | 0.5~15.0%※ | 0.25% | 1.0~7.0% | 0.5% |

| 年会費(税込) | 永年無料 | 永年無料 | 永年無料 | 1,375円 |

| 国際ブランド | Visa,JCB, Mastercard®, American Express® | Mastercard | Visa | Mastercard |

| 申込条件 | 18歳以上 | 本人に安定した収入のある方 | 18歳以上 | 18歳以上 |

| 発行時間 | 最短翌営業日 ※Mastercard®とVisaのみ | 最短20分 | 約1週間 | 約2週間 |

| 申し込み | ー |

三菱UFJカード

※2025/5/1時点

| デザイン |  | ||

| 年会費(税込) | 永年無料 | 国際ブランド | Visa |

| ポイント還元率 | 0.5~15.0%※1 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | なし |

| その他保険 | ショッピング保険 | 利用可能枠 | ~100万円 ※学生は~30万円 |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay※2 | タッチ決済 | 対応 |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 発行日数 | 最短翌営業日 ※Mastercard®とVisaのみ |

※ポイント還元対象となる利用金額は各ご利用期間中29,000円が上限です。

※2.QUICPay、Apple Payは、Mastercard®とVisaのみ

| デザイン |  | ||

| 年会費(税込) | 永年無料 | 国際 ブランド | Visa |

| ポイント還元率 | 0.5~15.0%※1 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | なし |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | ~100万円 ※学生は~30万円 |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay※2 | タッチ決済 | 対応 |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 発行日数 | 最短翌営業日 |

※ポイント還元対象となる利用金額は各ご利用期間中29,000円が上限です。

※2.QUICPay、Apple Payは、Mastercard®とVisaのみ

セブン‐イレブン/コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON®)/ピザハットオンライン/松屋、松のや、マイカリー食堂(店舗内券売機でのクレジット決済が対象)/スシロー/東武ストア/ヤマナカ/フランテ/フランテロゼ

※注釈

※最大15%とは、いつものお店(対象店舗)でポイント優遇分<5.5%>+条件達成特典分<9.5%>を合算した還元率です。条件達成特典分は各ご利用期間中29,000円が上限です。

※ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、 ②2024年11月1日(金)~2025年1月31日(金)(3カ月間)、 ③2025年2月1日(土)~3月31日(月)(2カ月間)、 ④2025年4月1日(火)~5月31日(土)(2カ月間)の4回に分かれます。

※予告なく内容を変更、または終了する場合があります。

※還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。(期間中のご利用金額合計が1,000円未満の対象店舗のご利用分は、15%ポイント還元の対象外となります。)

※各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。

※Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。

※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

※ クレジットカード、タッチ決済、Apple Pay(QUICPayで支払いの場合)でのご利用が対象となります。

※ 全国の店舗が利用対象となります。ただし、一部本サービス対象外の店舗があります。

※ 1ポイント=5円相当の商品と交換をした場合(1ポイントの交換比率は交換する商品によって異なる)。

※ 法人カード会員はサービスの対象外。

※ フランチャイジー各社が発行するMUFGカードは、サービスの対象外。

※アメリカン・エキスプレス®ブランドのポイント優遇は、上記追加対象店舗のうち、スシロー、東武ストア、ヤマナカ、フランテ、フランテロゼとなります。

※2025年5月現在の情報です

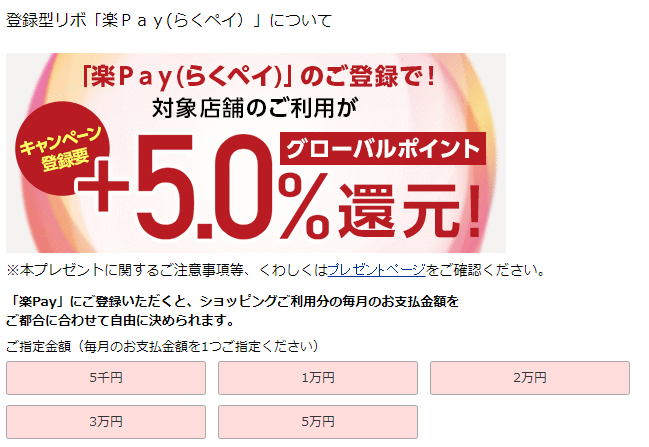

楽Payは、三菱UFJカードの申し込み途中で登録できるようになっているため、希望の支払金額を選択するといいでしょう。

ACマスターカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Mastercard |

| 還元率 | 0.25% | 価値 | 自動キャッシュバック |

| ETCカード | 無し | 家族カード | 無し |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 本人に安定した収入のある方(パート・アルバイトOK) | 発行日数 | 最短即日 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Mastercard |

| 還元率 | 0.25% | 価値 | 自動キャッシュバック |

| ETCカード | 無し | 家族カード | 無し |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 本人に安定した収入のある方(パート・アルバイトOK) | 発行日数 | 最短即日 |

- 全国のむじんくんで最短即日発行

- 利用金額の0.25%を自動キャッシュバック

- 年会費永年無料で持てる

- 職場への在籍確認電話が原則なし

- 他社とは違う独自の審査基準で間口が広い

ACマスターカードは、消費者金融のアコムのカードローンに、ショッピング機能を付帯したクレジットカードです。

消費者金融系カードのため、他社とは異なる独自の審査基準を設けており、他社の審査に落ちた方でも審査に通る可能性があります。

申し込み条件は「本人に安定した収入のある方」のみとなっており、正社員ではないパートやアルバイトの方でもOKと明記されています。

審査基準は公開されていませんが、公式サイトの「3秒診断」で借入れが可能かどうかチェックしましょう。

また、勤務先への在籍確認は原則行なっておらず、自宅への郵送物もないため、周囲に利用していることがバレることもありません。

Q.勤務先に在籍確認の電話がかかってきますか?

A.原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用:ACマスターカード(クレジットカード)

プロミスVisaカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~20.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上74歳以下 | 発行日数 | 最短3分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~20.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上74歳以下 ※学生可、20歳未満の方は保護者の同意が必要 | 発行日数 | 最短3分 |

- 年会費は永年無料で持てる

- スマホ決済対応なのでカードを出す必要なし

- スマホのタッチ決済で最大7%ポイント還元

- 職場への在籍確認電話が原則なし

- カードローンは最短3分で融資が可能(30日間無利息)

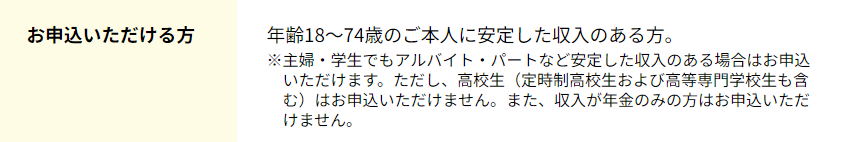

プロミスVisaカードは、プロミスのカードローン機能と三井住友カードのクレジット機能がひとつになったカードです。

申し込み条件は、「年齢18~74歳のご本人に安定した収入のある方」で、主婦・学生・アルバイト・パートでも安定した収入があれば申し込み可能と記載されています。

プロミスVisaカードの利用限度額は、カードローン枠は最大500万円、クレジットカード枠は~100万円となっており、審査によって契約者ごとに限度額が決まります。

カードローンは最短3分で融資可能ですが、クレジットカードの審査は約1週間ほど期間が必要です。そのため、当日中に借り入れはできても、クレジットカードを即日利用することはできません。

ポイント還元率の高さが魅力の一つで、以下の対象のコンビニ・飲食店では最大20%まで還元率がアップします。また、貯まったポイントは1ポイント1円で返済に充てることも可能です。

- スマホのタッチ決済でポイント最大7%還元

- 家族登録で1人につき+1%(最大5%)

- Vポイントアッププログラムの利用で最大+8%

【対象店舗】

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司、𠮷野家

※注意事項

※対象のすかいらーくグループ飲食店

ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三も対象

※商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※iD、カードの差し込み、磁気取引は対象となりません。

※本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

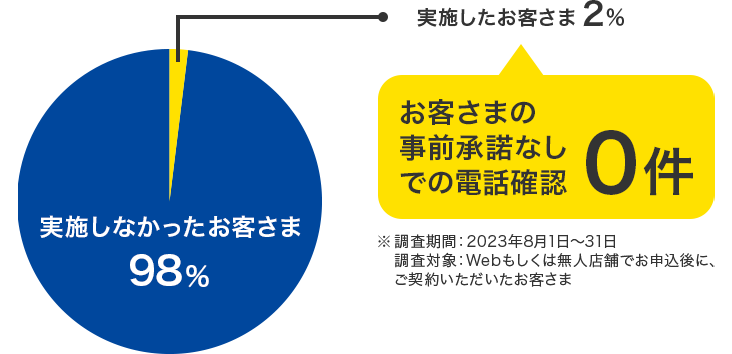

カード申し込み時の在籍確認は原則行なっておらず、98%の契約者は電話確認なしだったとのことです。

2%の確率で在籍確認の電話をかける際にも、申込者に事前承諾を取った上で架電するため、職場に知られることなくカードを作ることが可能です。

券面にカード名やプロミスのロゴなどは記載されておらず、表面ナンバーレスでローン機能付きカードと気づかれにくいのも特徴です。

Nexus Card

| デザイン |  |

|---|---|

| 年会費 | 1,375円 |

| ポイント還元率 | 0.5% |

| 国際ブランド | Mastercard |

| 追加カード | – |

| 電子マネー | – |

| 利用限度額 | 5~200万円 |

| 申込み条件 | 18歳以上 |

| 発行日数 | 約2週間 |

Nexus Cardは、「デポジット型クレジットカード」と呼ばれるカードで、入会時にデポジット(保証金)を入金するようになっています。カードの利用限度額は入金したデポジットと同額で設定されます。

デポジット型のクレジットカードは、仮に契約者がカードの利用代金を支払わなかったとしても、デポジットから引き落としができるため、カード会社は貸し倒れのリスクがありません。そのため、一般的な他のカードよりも審査に通りやすいと言われています。

また、デポジット型のクレジットカードは審査面以外にも、「借金をしたくない」「自分でカードの限度額を決めたい」などのニーズにも対応しているため、使い方によってはメリットも多くあるのです。

クレジットカードで審査なしの極甘審査ファイナンスがない理由とは?

審査が甘いクレジットカードであっても、必ず審査を行なうのは以下の理由があるためです。

利用代金の貸し倒れが起きるリスクがある

そもそもクレジットカードとは、カード会社が利用者の代金を立て替えて店舗に支払い、利用者は決められた期日までにカード会社に返済する仕組みです。利用者、カード会社、店舗の間の信用で成り立っています。

事前に審査をしないと、返済能力のない人にクレジットカードを発行する可能性もあるでしょう。返済が滞った場合、カード会社は利用代金の貸し倒れのリスクが生じます。貸し倒れはカード会社にとって損失となるため、審査基準がどれだけ甘くても、個々の返済能力に応じた利用枠を設定するのです。

各カード会社で審査が必ず行なわれている

すべてのカード会社は、申込者の審査を必ず行なっています。クレジットカードで審査する内容は、以下の項目が挙げられます。

- 本人の属性:収入、勤務先、勤続年数、役職、家族構成、住居の種類など

- 信用情報:クレジットカードの履歴、返済の遅延や滞納の有無、債務整理の有無など

クレジットカードは信用で成り立っているため、「返済能力」が重視されます。新規で申し込みした人に返済能力があるかどうか、判断するために審査があるのです。

独自審査のカード会社もある

クレジットカードで審査する内容は、上記で紹介した以外に、独自の審査基準を設けるカード会社もあります。

先に紹介したライフカードは、過去に延滞がある方、初めてクレジットカードを作る方など、審査に不安がある人でも個々に審査を行なっています。カード会社の判断材料で可否を決定するため、一般の審査基準では通らない条件でも、カードを発行するケースも少なくありません。

また、審査が甘いアコムACマスターカードも、独自の審査基準を設けています。パートやアルバイトなど、収入が安定していれば額を問わない傾向があるようです。

そもそもクレジットカードの審査とは?何がチェックされている?

そもそもクレジットカードの審査では具体的にどういった点がチェックされているのでしょうか?

ここからは、クレジットカードの審査内容などについて解説していきます。

クレジットカードの審査内容

クレジットカード会社が具体的にどのような審査を行っているのかという点については、明確に開示されているわけではありません。しかしクレジットカードの審査においては、おもに以下の2つのポイントが重要視されているようです。

- 信用情報

- 本人の属性情報

信用情報とは、クレジットカードやローンなどの申し込み履歴や契約内容、返済状況などに関する情報のことです。個人信用情報機関に記録されており、ほかにも携帯電話の割賦支払いや過去の返済延滞、債務整理などの事故情報も記録されています。

クレジットカード会社は、審査時に個人信用情報機関に照会して上記の信用情報をチェックし、「過去に返済遅れはないか」「金融事故履歴はないか」といった内容をもとに、申込者の信用性を判断します。

本人の属性情報とは、クレジットカード利用額に対する支払い能力の有無を確認するのに必要な情報のことです。具体的には、申込者の職業・勤務先・年収・勤続年数といった情報を指します。

審査時には、上記の情報を参照してきちんと返済していけるだけの収入があるかといったことや、勤続年数が短く契約後に辞めるリスクはないかといったことを判断するためにチェックしているといわれています。

審査基準は各社異なる

審査時に照会する情報や審査内容自体は同じでも、クレジットカード各社で独自の審査基準を持っているため、A社の審査に通ったからといってB社にも通るわけではありません。

クレジットカードの審査には、上記で紹介した信用情報や属性情報をもとに点数を付けて合否を決める「スコアリング」というシステムを導入しているケースが一般的です。

クレジットカードの審査は、各社でほとんど同じ内容でもこのスコアリングの基準が異なるため、申し込みするクレジットカードによって審査結果にも違いが現れます。

審査内容・基準・落ちた理由は公開されていない

クレジットカードの審査に落ちてしまった場合、次に申し込みする際の対策として落ちた理由を知りたいところですが、クレジットカード会社に問い合わせても教えてはくれません。

しかし、クレジットカード会社が審査時に参照する信用情報であれば確認できるため、個人信用情報機関に開示請求を行なって信用情報をチェックすれば落ちた原因の予想は可能です。

信用情報を見て確認できる項目としては先ほどお話ししたとおりですが、念のため以下でもまとめておきます。

- 個人情報(氏名・年齢・住所・勤務先など)

- 請求額

- 支払い残高

- 契約している会社

- クレジットカードやローンの申し込み履歴

- 契約金額

- 延滞や金融事故の有無

上記の情報をもとに過去に支払いを延滞したことがないかという点や、クレジットカードの多重申し込みをしていないかなど、審査落ちにつながる原因を調べてみるとよいでしょう。

ランクの高いカード(ステータスカード)は審査に通りづらい

クレジットカードの審査はカードランクによって審査難易度が異なり、ランクが高いカードほど審査に通りづらいといわれています。なかでも最も審査難易度が高いのがブラックカードで、次いでプラチナカード・ゴールドカード・一般カードの順に審査難易度が高いです。

クレジットカードのランクに応じて審査難易度が変動する理由としては、ランクごとに申し込み条件や審査の合格ラインが異なる点が挙げられます。例えば、ブラックカードであれば年収1,000万円以上でないと申し込みできないものも少なくありません。

何よりブラックカードに関してはインビテーション制(招待制)が一般的のため、持ちたいからといって誰でも申し込めるわけではないのです。

ただし審査が厳しい分、充実した優待特典が付帯している点や所有していることでステータスになる点は、高ランクカードを持つ大きなメリットといえるでしょう。

カード更新時にも審査が行なわれる

クレジットカードの審査は、申し込み時だけでなく更新時にも審査が行なわれます。基本的には、更新時の段階で返済の延滞や利用状況等に問題がなければ、そのまま更新されるケースがほとんどです。

またクレジットカードには有効期限が設定されていますが、そのおもな理由としてはカードの劣化によって使用不可になるのを防ぐことが挙げられます。

それだけでなくクレジットカードの不正利用などを未然に防ぐために、定期的に新しいセキュリティ対策が施されたクレジットカードに切り替える必要があるという点も理由の一つといえるでしょう。

もちろんカード更新時に審査を行なって、クレジットカードの利用を継続しても問題ないかどうかを判断するという意味合いも込められています。

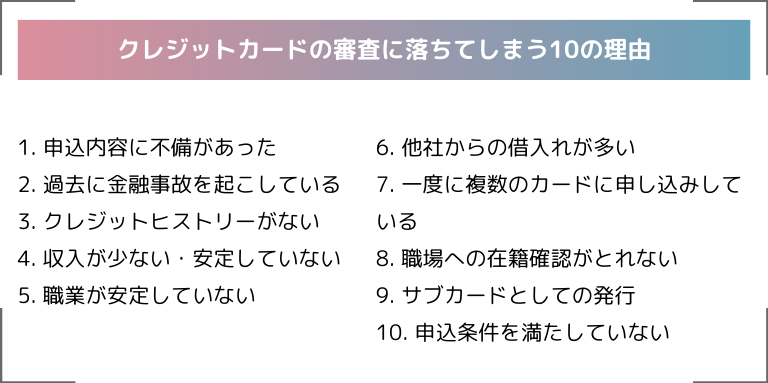

クレジットカードの審査に落ちてしまう10の理由

クレジットカードの審査に落ちる、代表的な10の理由について解説します。

申込内容に不備があった

クレジットカードの申請書類に記載漏れやミスなどの不備があると、審査に通らない可能性があります。

ありがちな不備は、銀行の届出印が間違っている、本人確認書類と現住所が異なる、書き間違いの修正などが挙げられます。書き損じた書類は、新しいものを取り寄せて書くようにしましょう。

また、引越しのタイミングで申し込む場合、住所変更が間に合わないケースがあるので注意しましょう。

過去に金融事故を起こしている(ブラックリストに載っている)

クレジットカードが作れない代表的な原因として、ブラックリスト入りが挙げられます。

ブラックリストとは、2~3ヵ月の延滞、代位弁済、債務整理、強制解約などの金融事故を起こした結果、信用情報機関に「異動情報」が登録されることです。ブラックリストという名簿が実在するわけではなく、異動情報の登録によりブラックリスト入りしたと見なされます。

クレジットカードの審査を行なう際、カード会社は信用情報機関をチェックします。異動情報があった場合、返済能力に問題があるとして審査に通らなくなるのです。

ただし、信用情報機関の異動情報は一生残るものではなく、「完済からおよそ5年」で記載が削除されます。信用情報機関はCIC、JICC、全国銀行協会があり、取引情報の登録期間はいずれも「契約期間中および契約終了日から5年以内」です。

- 株式会社シー・アイ・シー(CIC):https://www.jicc.co.jp/

- 株式会社日本信用情報機構(JICC):https://www.cic.co.jp/

- 一般社団法人全国銀行協会(全国銀行協会):https://www.zenginkyo.or.jp/pcic/

異動情報が削除されていれば、クレジットカードの審査に通る可能性が高くなります。ただし、異動情報が削除される期間は明確ではないため、申し込みの前に確認が必要です。カード会社が加盟する信用情報機関に対し、開示請求を行なうことで自分の信用情報を入手できます。

クレジットヒストリーがない(スーパーホワイト)

クレジットカードヒストリーとは、クレジットカードの利用履歴のことで、返済状況や金融事故などの信用情報も含まれます。クレジットカードを作ったことが一度もない場合、当然ながらクレジットヒストリーには何の情報も登録されません。これを「スーパーホワイト」といい、クレジットカードの審査に落ちる代表的な原因です。

ホワイトな人は信頼があるように思えますが、クレジットカードを使ったり返済したりした履歴がないと、支払能力の判断材料が不足して審査に通りにくいのです。

また、返済の延滞などで信用情報機関に異動情報が記録されたあと、一定期間を経て情報が削除されるとクレジットヒストリーはホワイトな状態になります。スーパーホワイトと見た目が同じであるため、「金融事故を起こしたのでは」と警戒されることも審査落ちの要因です。

収入が少ない・安定していない

クレジットカードは後払い方式であり、代金を滞りなく支払える返済能力が必要です。そのため、収入が少ない、または収入が不安定な方は、クレジットカードの審査に通りにくくなります。

大企業の正社員など収入が安定していると、審査に有利になるのが一般的です。しかし、パートやアルバイトでも申し込めるクレジットカードがあるため、継続した収入を得られるようにしましょう。

職業が安定していない

クレジットカードの審査において、職業の安定とは、継続的な収入が得られることです。

公務員など安定した職業かどうか、会社の規模や勤続年数など、総合的な視点で返済能力を判断します。勤続年数が長いほど収入が安定するため、勤続年数は審査を左右する重要な要素です。ただし、正社員でなくても、パートやアルバイトなど、毎月収入が入れば審査に通る可能性もあります。

他社からの借入れが多い

他社のキャッシングや消費者金など、多額の借金がある場合、クレジットカードの審査に通りにくくなります。

また、貸金業法の総量規制により、貸付の上限は年収の3分の1までに設定されています。キャッシングは総量規制の対象となるため、キャッシングを含めた借金額が年収の3分の1に達していると審査に通ることはほぼないでしょう。借金でクレジットカードを作れない場合、まずは借金を減らすことが大切です。

また、収入額が高ければ審査に通るわけではなく、借入れが多い場合は返済能力が低いと判断されます。年収で虚偽の申告をしたとしても、勤務先や雇用形態でおおまかな年収を割り出すことが可能です。虚偽の申告が明らかになると、信用が得られず、審査に通らなくなるので注意しましょう。

一度に複数のカードに申し込みしている(多重申込)

複数のクレジットカードを同時に申し込みすると、審査に落ちる可能性が高くなります。むやみやたらにカードを申し込んでいると、カード会社は「お金が必要なのか」、「他社の審査に通らないのでは」といった疑念を持たれるためです。また、カードを何枚も持たれると、貸し倒れのリスクが高まることも敬遠される理由です。

また、カードに申し込みした情報は、信用情報機関に記録されます。カード会社が違うからといって、他社の申し込みを把握しているので注意が必要です。

より確実にクレジットカードを作る場合は、1社ごとに申し込みを行ない、様子を見ることが大切です。

職場への在籍確認がとれない

クレジットカードを申し込みした際、職場にカード会社から電話が入った経験があるでしょう。会社に連絡を入れる目的は、申請書類に記載した職場で本当に働いているか、安定した収入があるか確認するためです。

在籍確認したものの、働いている情報を確認できない場合、審査に落ちる可能性が高くなります。勤務先で虚偽の申告をした場合、審査に落ちるのは当然のことです。

ただし、勤務先に在籍していても、電話口で担当者が「在籍していない」と答えられるケースもあります。このような問題が起きるのは、以下の原因が挙げられます。

- 申請書類に代表電話番号を記載していた

- 入社から間もないため、担当者が把握していない

- 申請書類と異なる名字で仕事をしていた

申請書類に勤務先の情報を記載する場合、自分が勤務する部署の直通番号を書くようにしましょう。

サブカードとしての発行

すでに持っているクレジットカードに何らかの不満がある場合、2枚目のサブカードを作る方も多いでしょう。ただし、一部のカード会社では、2枚目のサブカードの発行を嫌うケースがあります。メインのカードがある場合、サブカードを利用する頻度が低くなることが要因です。

すでにクレジットカードを持っている場合、審査に落とすケースもあるようです。ただし、サブカードに厳しい対応をするカード会社はごく一部のため、申し込みの際はあまり気にしなくてもいいでしょう。そもそもクレジットカードは、支払能力に問題がなく、審査に通れば何枚作っても問題ありません。

申込条件を満たしていない

カード会社が設定する申込条件を満たさない場合、クレジットカードを申し込んでも審査に落ちる可能性があります。申込条件とは、年収や勤務先、勤続年数、住まいなどの本人属性です。

例えば、派遣社員、年収200万円、勤務年数は6ヵ月、住まいは賃貸物件、といった条件が挙げられます。本人属性はトータルでチェックするため、全体的に本人属性が弱いと支払能力が低いと判断されます。

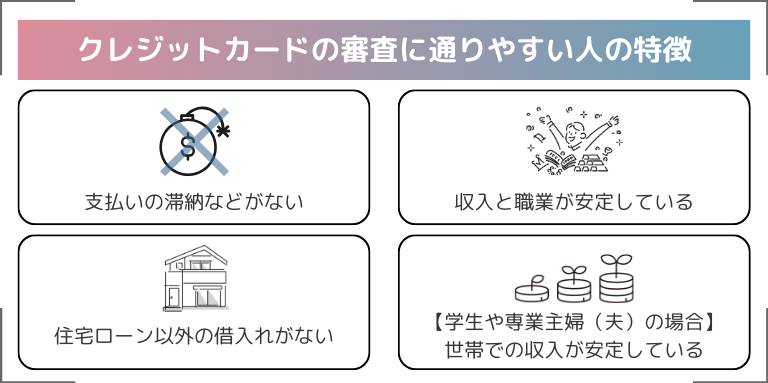

クレジットカードの審査に通りやすい人の特徴

クレジットカードの審査に落ちる人がいる反面、問題なく審査に通る人もいます。クレジットカードの審査に通りやすい人は、以下の特徴が挙げられます。

支払いの滞納などがない

毎月の返済が滞りなくできている人は、信用が高いと判断され、クレジットカードの審査に通りやすくなります。前述のとおり、クレジットカードは後払い方式のため、信用がある人なら審査に落ちる可能性はほぼないでしょう。

カード会社は信用情報機関に申込者のクレジットヒストリーを調査してもらい、独自にスコアリング、採点することで審査の可否を判断することが一般的です。毎月当たり前に返済することで実績が積み上がり、一瞬で審査に通るようになります。

収入と職業が安定している

安定した収入が得られる職業に就いていれば、クレジットカードの審査に通る可能性が高くなります。収入額に明確な基準はありませんが、継続した収入があれば審査に通るでしょう。

住宅ローン以外の借入れがない

クレジットカードの審査に落ちる原因で紹介したように、借入れがあると審査に悪影響をおよぼします。しかし、住宅ローンを借入れている場合、クレジットカードの審査に影響しません。

なぜなら、住宅ローンを借入れる場合、キャッシングや消費者金融と異なり、厳しい審査をクリアしなければならないためです。源泉徴収票はもちろん、納税証明書、課税証明書など、多くの書類で申告内容を調査します。住宅ローンを借りられる時点で安定した収入が証明されているため、問題なくクレジットカードの審査に通るでしょう。

ただし、クレジットカードで遅延したことがある場合、逆に住宅ローンの審査に影響するため注意が必要です。

【学生や専業主婦(夫)の場合】世帯での収入が安定している

学生や専業主婦など、収入がない場合でも、クレジットカードの審査に通る場合があります。その条件として、両親や配偶者に安定した収入があることが前提です。クレジットカードの審査において、本人の収入だけでなく、世帯の収入も加味されるためです。

なお、改正割賦販売法により、支払能力を超えるクレジット契約を防ぐルールが制定されています。「包括クレジットに関する例外措置」により、利用限度額が30万円以下のクレジットカードなら、簡易な審査で発行されます。

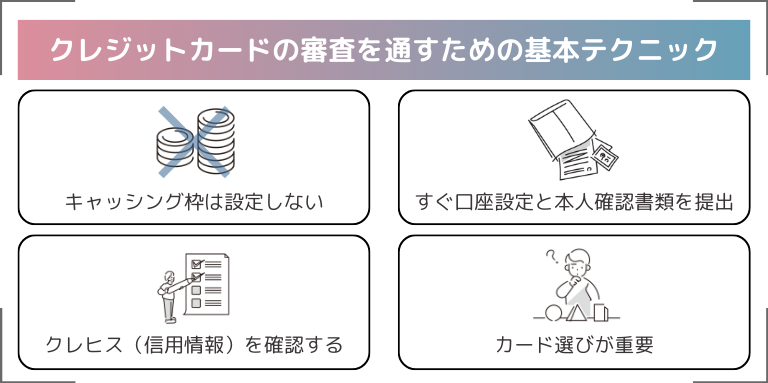

クレジットカードの審査を通すための基本テクニック

クレジットカードを申し込む際、ちょっとしたテクニックで審査に通りやすくなります。なかなか審査に通らない方は、以下のテクニックを活用しましょう。

キャッシング枠は設定しない

クレジットカードを申し込む時点で、キャッシング枠を設定しないと審査に通りやすくなります。キャッシング枠は前述した総量規制の対象になるため、キャッシング枠が多いと審査に通りにくくなるためです。

なお、ほとんどのクレジットカードにおいて、カードの発行後にキャッシング枠の変更が可能です。キャッシングを利用したい場合でも、申込時は0円に設定しましょう。

また、クレジットカードの利用限度額は、キャッシング枠とショッピング枠で合算されます。キャッシング枠を多くすると、ショッピング枠で使える範囲が狭まるので注意しましょう。

すぐに支払い口座の設定と本人確認書類を提出する

クレジットカードを申し込む際、支払いに使用する口座と本人確認書類の提出が必要です。本人確認書類は運転免許証やパスポート、健康保険証、住民票の写しなどが挙げられます。

早めに口座設定と本人確認書類を提出すると、審査がスムーズに行なわれるため、通る可能性が高くなります。なぜなら、クレジットカードの審査に時間がかかる場合、審査に落ちる傾向があるといわれるためです。

なお、クレジットカードの申込方法は、インターネットと郵送が一般的です。郵送は相手方に届くまで時間がかかるため、インターネット申し込みにすることをおすすめします。

クレヒス(信用情報)を確認してみる

クレジットカードの審査にどうしても通らない場合、自分のクレジットヒストリー(信用情報)を確認するのも一つの方法です。過去に延滞などの金融事故を起こしている場合、異動情報の登録で審査落ちしている可能性があります。

クレジットヒストリーの情報は、カード会社が提携する信用情報機関に保管されています。インターネットや郵送、信用情報機関の窓口で、クレジットヒストリーの情報開示が可能です。

信用情報機関はJICC、CIC、KSCがあり、公式サイトで情報開示の方法が詳しく解説されています。

利用しているカード会社が提携する信用情報機関を確認したうえで、情報開示請求を行ないましょう。

カード選びが重要

審査に不安な人でも申し込めるカードがあるように、カード選びによって審査の通過率が変わります。特典に魅力があるクレジットカードであっても、審査に通らなければ意味がありません。

また、年会費が必要なクレジットカードは、審査の難易度が高い傾向にあります。一方、年会費無料のクレジットカードは、さまざまな人に持ってもらうことが前提で、審査に通りやすいうえに、年会費の出費も抑えられて一石二鳥でしょう。

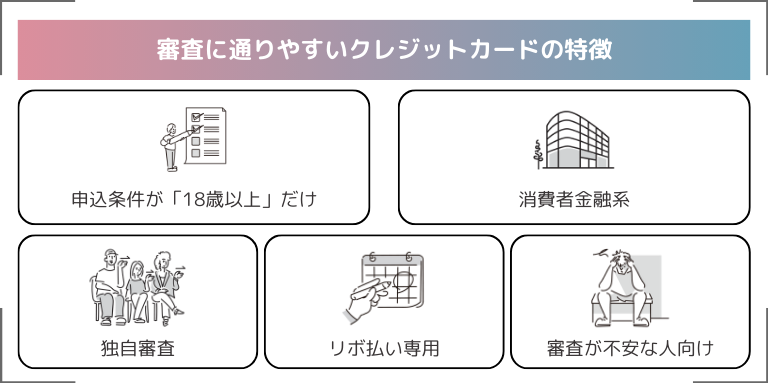

審査に通りやすいクレジットカードの特徴

審査基準に通りやすいクレジットカードには、以下の特徴があります。クレジットカードを申し込む際、カードの条件をしっかりチェックしましょう。

申込条件が「18歳以上」だけのカード

クレジットカードは返済能力が重要ですが、なかには収入の条件がなく、18歳以上(高校生は除く)なら申し込めるものもあります。例えば、イオンカードセレクト、楽天カード、ライフカードなどが挙げられます。

無職や専業主婦で審査に通るケースが多いため、収入が少ない方は収入条件の有無をチェックしましょう。

消費者金融系のカード

前述のとおり、消費者金融系のクレジットカードは、ほかのジャンルと比較して、審査基準が緩くなっています。他社の審査に落ちた場合でも、消費者金融系なら審査に通る可能性が高いでしょう。

代表的なカードは、ACマスターカード、ライフカードなどが挙げられます。

独自審査のカード

ライフカードの章で紹介したように、独自審査の基準があるカード会社は、審査に通りやすい傾向があります。独自審査は一般的なカード会社の審査基準と異なり、過去のクレジットヒストリーよりも、現在の返済能力を重視するためです。

また、副業や資産なども考慮して、審査の可否を決めるケースもあるようです。

ただし、独自審査のカード会社でも、必ず審査に通るとは限らないことを心得ておきましょう。

リボ払い専用のカード

リボ払い専用カードは、通常のクレジットカードと比べ、審査が甘い傾向があります。

リボ払いは手数料が高額であり、カード会社にとって重要な収入減になるためです。通常のクレジットカードの手数料は利益率が低いため、リボ払い専用カードは審査で優遇されます。また、セディナカードJiyu!da!のように、「カードを使ってくれるかどうか」で審査の可否を決めるケースもあります。

審査が不安な人向けのカード

クレジットヒストリーの状態が悪い方は、先に紹介した審査が不安な人向けのクレジットカードから選びましょう。

くり返しになりますが、ライフカードは審査に不安のある方でも一人ひとり個別に審査を行ないます。そもそもライフカードは消費者金融のアイフル株式会社の子会社であり、審査基準は消費者金融系カードとほぼ同じです。

不安な人は避けたい、審査が厳しいクレジットカード・カード会社

審査に通るか不安な方は、審査が厳しいクレジットカードを避けるのが賢明です。消費者金融系が最も審査が甘い反面、銀行系や交通系は審査の難易度が高くなります。ただし、銀行系クレジットカードであっても、リボ払い専用カードは審査に通りやすいでしょう。

また、ゴールドカード以上のステータスが高いカード、外資系のカード会社、年収や役職など申込条件を絞ってあるカードも、審査の難易度が高いとされています。

「クレジットカードで審査なしの極甘審査ファイナンス」のよくある質問と解説

極甘審査ファイナンスのクレジットカードにおいて、よくある質問に回答していきます。

- 必ず審査が通るクレジットカードはある?

-

結論からいうと、必ず審査に通るクレジットカードは存在しません。審査なしでカード発行すると、カード会社は貸し倒れのリスクを背負うためです。

ただし、「家族カード」は、審査なしで発行される唯一のクレジットカードです。本会員と生計が同一の家族に発行されるため、すでに審査に通っていると見なされます。

- クレジットカードによって審査の難易度は違う?

-

クレジットカードの審査の難易度は、カードのステータス、クレジットカード会社のジャンルによって異なります。

カードのランクの場合、年会費無料のカード、一般カード、ゴールドカードの順で審査が厳しくなるのが一般的です。カード会社のジャンルでは、消費者金融系、流通系、信販系、交通系、銀行系の順に審査が厳しくなるといわれています。

- クレジットカードの審査に通らないときはどうすればいい?

-

クレジットカードの審査になかなか通らない場合、申込条件を満たしているか、クレジットヒストリーに問題がないか確認が必要です。もしくは、審査基準が甘い、消費者金融系のクレジットカードを申し込みする方法もあります。

また、審査に通るか不安な場合、デビットカードやスマートフォン決済、プリペイドカードなど、代替の決済手段を取り入れてもいいでしょう。

- 審査に落ちてしまった人向けのクレジットカードは?

-

審査に落ちた場合、独自審査を行なうクレジットカードを選ぶことをおすすめします。審査に不安がある方や、クレジットヒストリーに問題がある方でも個別に審査するためです。

審査に落ちたとしても、申し込みするクレジットカードの種類やカード会社を変更すれば、審査に通る可能性があります。ただし、すぐに他社のクレジットカードを申し込みするのではなく、信用情報機関の申込情報が消える半年間は待つのがポイントです。一度でも審査に落ちた方は、返済能力がないと判断され、審査に通りにくい状況にあるためです。

- ブラックでも作れるクレジットカードはある?

-

クレジットヒストリーがブラックな状態は審査に通りにくい反面、必ず審査に落ちるとは限りません。リボ払い専用カードは、「ブラックでも審査に通った」という意見が多いようです。

また、審査がほぼ不要な家族カードに加え、銀行から即時引き落としされるデビットカード、プリペイドカードはそもそも審査がありません。家族カードのような後払いはできませんが、ブラックでもキャッシュレス決済ができるのは魅力でしょう。

- クレジットカードの審査にかかる時間は?

-

クレジットカードの審査にかかる時間は1〜2週間程度かかるケースが一般的ですが、申し込みをするカードによっては5分程度で完了するものも少なくありません。

特にゴールドカードやプラチナカードといった高ランクのクレジットカードに申し込みする場合や、銀行系クレジットカードに申し込みする場合は通常よりも審査時間が長くなることがあります。

ほかにも信用情報に何らかの問題がある場合や、申し込み時の申請内容に不備がある場合なども、審査時間に影響をおよぼす可能性があるでしょう。

- 即日発行のクレジットカードは審査が甘い?

-

即日発行が可能なクレジットカードに申し込みしたからといって、審査が甘いということはありません。

単純に審査スピードが早く申し込みから発行までの時間が短いだけであって、ほかのクレジットカード会社同様に審査を行なっています。

- クレジットカードの審査で調べられる範囲は?

-

クレジットカードの審査は、信用情報機関に記載されているクレジットカードの利用履歴や支払い状況といった情報と、クレジットカード会社のデータベースに載っている情報を調べて行なうのが一般的です。

反対に信用情報機関や自社データベースにまったく情報が掲載されていない「スーパーホワイト」という状態の場合、金融事故がなくてもその他の信用情報も載っていないため審査落ちする場合があります。

自分がスーパーホワイトかどうかは、個人信用情報機関に情報の開示請求を行なうことで確認可能です。

- クレジットカードの審査では職場に電話が必ずある?

-

クレジットカードの審査の一環として申し込み内容に間違いがないか確認するために、職場への在籍確認の電話連絡が行なわれるケースがありますが絶対ではありません。

初めてクレジットカードを作る場合や、申し込み時に記入した会社情報と個人信用情報機関に記録されている会社情報が異なる場合など、申込者によって電話するケースとしないケースがあります。

ほかにも、カードローンを利用している場合や勤続年数が短い場合なども、職場に在籍確認の電話がかかってくることがあるようです。

- クレジットカードの審査で本人宛てに電話はある?

-

クレジットカード会社が審査を行なう過程で、稀に申込者本人宛てに本人確認の電話がかけてくることがありますが、絶対ではありません。

本人確認の電話がかかってくるケースとしては、「申込者本人が実在する人物かどうか」「本人の意思で申し込んだのか」「申し込み内容に間違いはないか」といったことを確認する必要がある場合です。

- クレジットカードの審査で家族の収入はプラス材料になる?

-

学生や専業主婦など申込者本人に十分な収入がない場合は、家族の収入を参考にして審査が行なわれることになります。ただし本人に収入があるのなら、家族の信用情報や属性は影響しません。

また、家族に債務整理などをした経験がある方がいてブラックリストに記録されていたとしても、申込者本人がブラックリストに記録されていなければ問題はないです。

しかし上記のように学生や専業主婦が申し込みをする場合、家族の収入が低かったりブラックリストに掲載されていたりすると影響をおよぼす可能性があるでしょう。

- 消費者金融系クレジットカードの審査はほかと何が違う?

-

消費者金融系クレジットカードは、貸金業をおもな事業としている消費者金融がクレジットカードを発行しているため、審査で重要視しているポイントがほかと違います。

ほかのクレジットカードでは、おもに申込者本人の年収・職業・過去の借入状況・金融事故履歴といった情報を重要視ケースが多いです。

一方の消費者金融系クレジットカードでは、上記のような履歴をそこまで重要視しておらず「現在の申込者の状況」に問題がなければカードを発行してもらえるケースも珍しくありません。

また、クレジットカードを発行しているアコムやアイフルといった大手消費者金融は、独自審査を行なっており審査スピードが早いこともほかとの違いといえるでしょう。

- 銀行系のクレジットカードはなぜ審査が厳しい?

-

銀行系・信販系・流通系・消費者金融系といったクレジットカードがあるなかで、銀行系カードは最も審査難易度が高いといわれています。

銀行系クレジットカードの審査がほかと比べて厳しいといわれているのは、銀行独自の融資基準を参考にしているため、銀行側が求める申込者本人の属性や信用性の基準ラインが高いことが理由です。

ただし、定職に就いていて安定した収入があり、信用情報にも大きな問題がないなら基本的にはクレジットカードを発行してもらえます。

銀行系クレジットカードの申し込みを検討しているけど審査に通るか不安という方は、事前に個人信用情報機関に開示請求を行なって、自身の信用情報をチェックしてみるとよいでしょう。

まとめ

極甘審査ファイナンスはあくまでも審査が甘いクレジットカードであり、カード発行には審査が不可欠です。クレジットカードは信頼で成り立つうえに、カード会社に貸し倒れのリスクが生じるためです。

ただし、審査基準はカード会社やクレジットカードの種類で異なり、審査に通りやすいクレジットカードが存在します。審査に通りにくい原因に該当する場合、審査に通りやすいものを選んで申し込みしましょう。

また、キャッシング枠をなくす、クレジットヒストリーを確認するなど、申し込みの際に審査の通過率を上げることも可能です。

消費者金融系カードやリボ払い専用カードは、ブラックな状態でも審査に通る可能性があります。審査に落ちても諦めず、審査に通る工夫を実践しましょう。

関連リンク

金融庁 消費者庁 財務局 一般社団法人日本クレジット協会 日本貸金業協会 株式会社日本信用情報機構(JICC) 株式会社シー・アイ・シー(CIC) 一般社団法人全国銀行協会

サクラマガジンでは、アフィリエイトプログラムを利用し、アコム社等から委託を受け広告収益を得て運用しております。