この記事では、専業主婦の方におすすめの即日発行に対応したクレジットカードを紹介しています。

収入のない専業主婦の方であっても、配偶者に安定した収入があれば自分名義のクレジットカードを作ることは可能です。

おすすめは、2023年末に発行された以下のJCBカード Sで、最短5分でカード番号が発行され、様々な施設で割引やプレゼントなどの優待を受けられます。

JCBカード Sは

年会費無料で特典充実

- 年会費が永年無料

- カード番号発行は最短5分※

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 - 国内外20万箇所以上で特典や割引が受けられる

- 映画館のチケットや水族館などの割引多数

- サブカード(2枚目)としてもおすすめ

即日発行に対応した専業主婦におすすめのクレジットカード

専業主婦の方におすすめの即日発行対応のクレジットカード9枚を厳選しました。

| カード | 三井住友カード(NL) | エポスカード | イオンカード(WAON一体型) | イオンカードセレクト | セゾンパール・アメックス | ルミネカード | エムアイカードプラス | 三井ショッピングパークカード《セゾン》 |

|---|---|---|---|---|---|---|---|---|

| 券面 | .png) |  |  |  |  |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5%~7% | 0.5~1.5% | 0.5~1.0% | 0.5~1.0% | 0.5~2.0% | 0.5~3.5% | 0.5~5.0% | 0.5~1.0% |

| 年会費(税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 年1回利用で無料 | 1,048円 初年度無料 | 2,200円 | 永年無料 |

| 国際ブランド | Visa Mastercard® | Visa | Visa,JCB Mastercard | Visa,JCB Mastercard | AMEX | Visa,JCB Mastercard | Visa,AMEX | Visa,JCB.AMEX Mastercard |

| 申込条件 | 満18歳以上 ※高校生を除く | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 |

| 発行時間 | 最短10秒※ | 最短即日 | 最短即日 | 最短即日 | 最短5分 | 最短即日 | 最短即日 | 最短即日 |

| 申し込み | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

| カード | 三井住友カード(NL) | エポスカード | イオンカード(WAON一体型) | イオンカードセレクト | セゾンパール・アメックス | ルミネカード | エムアイカードプラス | 三井ショッピングパークカード《セゾン》 |

|---|---|---|---|---|---|---|---|---|

| 券面 | .png) |  |  |  |  |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5%~7% | 0.5~1.5% | 0.5~1.0% | 0.5~1.0% | 0.5~2.0% | 0.5~3.5% | 0.5~5.0% | 0.5~1.0% |

| 年会費 (税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 年1回利用で無料 | 1,048円 初年度無料 | 2,200円 | 永年無料 |

| 国際 ブランド | Visa Mastercard® | Visa | Visa,JCB Mastercard | Visa,JCB Mastercard | AMEX | Visa,JCB Mastercard | Visa,AMEX | Visa,JCB.AMEX Mastercard |

| 申込条件 | 18歳以上 ※高校生を除く | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 |

| 発行時間 | 最短10秒※ | 最短即日 | 最短即日 | 最短即日 | 最短5分 | 最短即日 | 最短即日 | 最短即日 |

| 申し込み | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

三井住友カード(NL)は対象のコンビニや飲食店でポイントが貯まりやすく保険加入もできるカード

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Wallet で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード(NL)は、ナンバーレスという名前のとおり、券面にカード情報が記載されておらず、セキュリティ対策が万全なカードです。年会費永年無料で利用でき、国際ブランドはVisa、Mastercard®から選択できます。

通常は200円につき1ポイントの0.5%還元ですが、以下の対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元されます。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、吉野家、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

※注意事項

※対象のすかいらーくグループ飲食店

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Wallet で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

即時発行にも対応しており、パソコンやスマートフォンから申し込みをすると、最短10秒で審査が完了、電話認証後にカード番号が即時発行される流れです。

※即時発行ができない場合があります

発行されたカード番号は、会員専用サイト(アプリ)Vpass上で確認でき、カードが自宅に到着する前に、インターネットでのショッピングやスマートフォン決済で利用可能です。

Vpassアプリでは、カードを利用するたびに利用通知が届くため、不正利用にもすぐに気付けます。500円以上の利用通知を1ヵ月に20回受け取ることで、ギフト券などが当たるのも魅力です。

ETCカードは550円(税込)で、初年度の年会費が無料です。前年度に一度でもETC利用のご請求があった方は年会費が無料になります。家族カードは年会費永年無料で利用可能です。

エポスカードはマルイをお得に利用!ETCも無料で利用できて運転する人にピッタリ!

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

- 最短で当日中にカード本体を受取可能(デジタルカードではない)

- マルイで還元率アップや割引などの優待を受けられる

- 海外旅行保険の補償内容が充実(利用付帯)

- エポスゴールドカードの年会費無料インビテーション(招待)を受けられる

- 縦型・表面ナンバーレス・エンボスレスのスタイリッシュな券面デザイン

利用者の口コミ

| エポスのポイントUPサイトを経由してネットショッピングすると、ポイントが2〜30倍になります。楽天市場やQoo10など日常的に利用するサイトが対象なのでポイ活できるのが嬉しいです。また、エポスカードを利用すると請求確定前でも明細がアプリ上にすぐ反映されるので助かっています。 | |

| アプリの読み込みが遅いところは改善してほしいです。また、新アプリになってから使いたい機能にたどり着きにくくなってしまったのも少し不便に感じます。ホーム画面に全てのメニューが一覧表示されるデザインだと、より使いやすくなると思います。 | |

| 縦型のデザインとなっているので、店舗の端末にカードを差し込んで決済するときに分かりやすいです。公式アプリも、使い勝手が良いと思います。ニコニコしているエポッケに癒されますし、毎日トランプゲームで遊ぶのが日課になっています。希望額を設定するだけで後払い決済ができるバーチャルカードも、便利です。 | |

| ゴールド以上のランクでないと、ポイントの有効期限があるのがデメリットです。たくさん決済した場合でも、ボーナスポイントがもらえないのが残念。あと、このカードを作成してしばらくしたら、エポス系の保険会社から営業電話が何度か掛かってきました。 | |

エポスカードは、丸井グループの株式会社エポスカードから発行されるクレジットカードです。国際ブランドはVisaのみで、JCBやMastercardは選べません。年会費は永年無料です。 カード番号や有効期限などは裏面に記載されています。クレジットカードは横型デザインが一般的ですが、エポスカードはシンプルな縦型デザインとなっており、カード挿入時に迷うことがありません。

また、エポスカードは即日発行に対応しています。パソコンやスマートフォンから申し込みを行い、カード受け取りの店舗を指定しましょう。審査結果はすぐにメールで届き、指定したマルイ店舗で即日カードが受け取れます。

エポスカードで貯まるポイントはエポスポイントで、200円につき1ポイント貯まり、還元率は0.5%です。マルイやモディ、マルイウェブチャネルでは、定期的にカード会員限定で10%オフのセールが開催されています。EPOSポイントアップサイトを経由することで、一部店舗では最大30倍のポイントが獲得できるなど、ポイントを貯めやすいのが特徴です。貯まったエポスポイントは、商品や商品券、他社ポイントに交換できます。

タッチ決済機能も付いているため、普段のお買い物でも安心かつスピーディにお支払いが可能です。ETCカードは年会費無料で利用できますが、家族カードはありません。

\年会費無料!店舗受取りなら即日発行も!/

イオンカードはイオンをよく利用する人にピッタリ!WAONでお買い物もできる!

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB・Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短5分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短5分 |

イオンカードは即日発行に対応しており、カード店頭受け取りサービスと、イオンウォレット即時発行の2つの方法があります。

カード店頭受け取りサービスの場合は、パソコンやスマートフォンから申し込みを行い、カード受け取りの店舗を指定しましょう。審査は最短30分で完了し、審査結果がメールで届きます。指定したイオン店内のイオン銀行、もしくはイオンクレジットサービスカウンターで本人確認書類を提示すると、即時発行カードを受け取ることができ、その日のうちにカードでお買い物が可能です。

なお、カード店頭受け取りサービスで発行されるカードは、仮カードとなっています。仮カードには国際ブランドが付いておらず、利用できる店舗にも制限があるため注意しましょう。また、仮カードはキャッシング機能が利用できません。すべての機能が利用できる本カードは、審査完了後1~2週間で自宅に届きます。

イオンウォレット即時発行の場合は、パソコンやスマートフォンから申し込みを行い、最短5分で審査が完了したあと、イオンカード公式アプリである「イオンウォレット」をダウンロードしましょう。アプリ上でカード情報を確認できるため、オンラインショッピングはもちろん、スマートフォン決済を利用することで実店舗でのお買い物も可能です。

イオンカードは、お買い物によりWAONポイントが貯まります。200円につき1ポイント貯まり、還元率は0.5%です。電子マネーWAONでお買い物をした場合は、200円につき2ポイント貯まります。貯まったWAONポイントは電子マネーWAONにチャージできるほか、商品や商品券、他社ポイントへの交換が可能です。

その他、イオンカードの特典としては、お客さま感謝デーで5%オフ、イオングループでポイント2倍、イオンシネマで映画料金の300円割引などがあります。ETC、家族カードは、ともに年会費無料です。

電子マネーWAONと一体化したクレジットカードのため、イオングループでよくお買い物される方にとっては、大変便利なカードでしょう。

イオンカードセレクトはイオン銀行とWAONとクレカが一体型!イオンユーザーにピッタリ!

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB・Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短5分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短5分 |

イオンカードセレクトは、イオン銀行キャッシュカード・クレジットカード・電子マネーWAONが一体になったカードです。

イオン銀行ATMが24時間365日、手数料0円で利用できるのが大きな特徴で、普通預金の金利が最大で年0.1%となるお得なステージサービスもあるため、イオン銀行をメインバンクとして利用してもよいでしょう。

その他の特典はイオンカードと同様です。

JCB一般カードは保険が豊富で使いやすい!ポイントも貯まりやすくセブンやスタバが高還元!

現在は受付を停止しているカードです。

JCB一般カードは、日本発の国際ブランドであるJCBが発行するクレジットカードで、カード番号や有効期限などは裏面に記載されています。年会費は初年度が無料で、翌年度は1,375円(税込)です。ただし、MyJチェックに登録かつ年50万円以上のカード利用で、翌年も無料で利用できます。

JCB一般カードは即日発行対応です。パソコンやスマートフォンから「モバ即」で入会すると、最短5分で審査が完了、アプリ内でカード番号が即時発行されます。カード情報はMyJCBアプリで確認でき、カードが手元に到着する前に、インターネットでのショッピングやスマートフォン決済で利用可能です。カードは約1週間で自宅に届きます。

JCB一般カードでは、お買い物により、Oki Dokiポイントが貯まります。1,000円につき1ポイントが貯まり、還元率は0.5%です。1年間で100万円以上利用すれば、翌年のOki Dokiポイントが50%アップします。

セブン-イレブンやスターバックスなどのパートナー店で利用することで、ポイントが2~20倍貯まるのも特徴です。また、インターネットショッピングでもOki Dokiランドを経由することで、最大20倍のポイントが貯まります。貯まったOki Dokiポイントは、商品や商品券、他社ポイントに交換可能です。

ETCカードは年会費無料、家族カードは年会費440円(税込)です。ただし、本会員の年会費が無料であれば、家族カードも無料になります。付帯保険は、旅行傷害保険やスマートフォン保険などです。

セゾンパール・アメリカン・エキスプレス・カードはポイント永久不滅!QUICPayでポイント2%還元に!

| デザイン |  | ||

| 年会費(税込) | 1,100円 ※初年度無料 ※年1回利用で翌年無料 | 国際ブランド | AMEX |

| 還元率 | 0.5~2.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| 海外旅行保険 | オンライン・プロテクション | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 最短5分 |

| デザイン |  | ||

| 年会費 (税込) | 1,100円 ※初年度無料 ※年1回利用で翌年無料 | 国際 ブランド | AMEX |

| 還元率 | 0.5~2.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 最短5分 |

- QUICPayの利用でどこでもポイント2%還元

- 最短5分でデジタルカードを発行(アプリで確認)

- 初年度年会費無料、年1回以上利用で翌年も無料に

- ポイントの有効期限なし(永久不滅ポイント)

- 新規入会で最大8,000円相当のポイントをプレゼント

セゾンパール・アメリカン・エキスプレス・カードは、株式会社クレディセゾンが発行するクレジットカードで、国際ブランドはAMERICAN EXPRESSです。

年会費は初年度無料で、翌年度以降は1,100円(税込)ですが、年に1回以上利用すると年会費は無料となります。 パソコンやスマートフォンから申し込みをすると、最短5分で審査が完了、カード番号が即時発行されます。カード情報はセゾンカード公式アプリ「セゾンPortal」で確認でき、カードが到着する前に、インターネットでのショッピングやスマートフォン決済で利用可能です。

セゾンパール・アメリカン・エキスプレス・カードを利用すると、永久不滅ポイントが貯まります。1,000円につき1ポイント貯まり、還元率は0.5%です。永久不滅ポイントには、名前のとおり有効期限がないため、年間利用額が少ない方でも安心してポイントを貯められるでしょう。

コンビニやドラッグストアなどのQUICPay加盟店で決済することで、2%相当のポイントが還元される特典があるのも特徴です。貯まった永久不滅ポイントは、商品や商品券、他社ポイントに交換できます。ETCカードは年会費無料、家族カードも年会費無料で利用可能です。

\最大8000円相当のポイントプレゼント!/

セゾンパール・アメックス を発行後、100万冊以上の漫画が読める「まんがセゾン」のセゾンコースに登録すると、50%還元でポイントを購入可能です。

たとえば10,000ポイントを購入すると、5,000ポイントが還元されて合計15,000ポイントが利用可能。還元ポイントに上限もないため、ずっとお得に漫画が購入できます。

>>まんがセゾンへの登録はこちらからルミネカードはルミネやニュウマンが最高3.5%還元+会計5%OFFでお得にお買い物!

| デザイン |  | ||

| 年会費 | 1,048円 ※初年度無料 | 国際ブランド | Visa・JCB Mastercard |

| 還元率 | 0.5~3.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | 無し |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

| デザイン |  | ||

| 年会費 | 1,048円 ※初年度無料 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 0.5~3.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | 無し |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

ルミネカードは株式会社ビューカードが発行するクレジットカードです。国際ブランドは、Visa、Mastercard、JCBから選択でき、カード番号や有効期限などは表面に記載されています。年会費は初年度が無料で、2年目以降は1,048円(税込)です。

ルミネカードは即日発行に対応しています。対象店舗(ルミネ、ニュウマンなど)にて20分程度で発行され、当日からすぐにカード利用が可能です。

ルミネカードではお買い物によりJRE POINTが貯まります。1,000円につき5ポイント貯まり、還元率は0.5%です。貯まったJRE POINTは、商品や商品券への交換、駅ビルでのお買い物などに利用できます。

また、ルミネカードにはクレジットカード機能に加えてSuicaの機能が付いているため、定期券としての利用や、電子マネーとしても利用できます。Suicaカードを別に持つ必要がなく、財布の中も整理できるでしょう。

さらに、ルミネやニュウマンでショッピングや食事をする際にルミネカードを利用すると、カード利用代金の引き落としの際に5%オフとなるほか、定期的に開催されるキャンペーン割引も受けられます。バーゲン時においても5%オフは変わりません。

国内・海外旅行の傷害保険が付帯し、ETCカードの年会費は524円(税込)です。家族カードは付帯しません。

交通機関を頻繁に利用する方、ルミネやニュウマンでお買い物をされる方にとっては、大変お得なカードといえるでしょう。

エムアイカード プラスは三越伊勢丹で最大10%のポイント高還元になるカード!

| デザイン |  | ||

| 年会費(税込) | 2,200円 ※初年度無料 | 国際ブランド | Visa・American Express |

| 還元率 | 0.5~10.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | ー | タッチ決済 | 非対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

| デザイン |  | ||

| 年会費 (税込) | 2,200円 ※初年度無料 | 国際 ブランド | Visa American Express |

| 還元率 | 0.5~10.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | ー | タッチ決済 | 非対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短即日 |

エムアイカード プラスは、三越伊勢丹グループの株式会社エムアイカードが発行するクレジットカードです。国際ブランドは、Visa、AMERICAN EXPRESSから選択できます。年会費は初年度無料で、2年目以降は2,200円(税込)です。

エムアイカード プラスは即日発行に対応しています。三越伊勢丹グループ百貨店内のカードカウンターで直接申し込む、もしくはオンライン申し込みしてから、審査通過後に店頭でカードを受け取る方法です。

エムアイカード プラスでは、お買い物によりエムアイポイントが貯まります。200円につき1ポイント貯まり、還元率は0.5%です。貯まったエムアイポイントは、商品や商品券、他社ポイントに交換できるほか、三越伊勢丹グループ百貨店でのお買い物で、1ポイント1円として利用できます。

エムアイカード プラスを三越伊勢丹グループ百貨店で利用すると、年間利用金額によりステージが変動し、エムアイポイントのポイント率が最大10%になるのも特徴です。三越伊勢丹グループを頻繁に利用する方にとっては、大変お得なカードといえるでしょう。 なお、ETCカードの年会費は無料で、家族カードも無料です。付帯保険はありません。

三井ショッピングパークカード《セゾン》は三井ショッピング関連での利用で1%のポイント還元!

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | 無し |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 18歳以上 | 発行日数 | 短即日 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB Mastercard AMEX |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | 無し |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 18歳以上 | 発行日数 | 短即日 |

三井ショッピングパークカード《セゾン》は、株式会社クレディセゾンが発行するクレジットカードです。国際ブランドは、Visa、Mastercard、JCB、AMERICAN EXPRESSから選択できます。カード番号や有効期限などは表面に記載されており、年会費は無料です。

三井ショッピングパークカード《セゾン》は即日発行に対応しています。インターネットから「アプリde支払い」の申し込みを行うと、カードの到着を待たずに、QRコード端末が設置してある三井ショッピングパークの一部の店舗で利用可能です。

また、「アプリde支払い」を申し込むと、カード発行の翌日に「セゾンカード即時利用」サービスも適用されます。セゾンPortalアプリでカード情報が確認できるため、カードが届く前にQUICPay導入店舗やオンラインストアでお買い物が可能です。

三井ショッピングパークカードでは、お買い物により永久不滅ポイントが貯まります。1,000円につき1ポイント貯まり、還元率は0.5%です。全国の三井アウトレットパークなどの対象店舗で利用すると、三井ショッピングパークポイントと永久不滅ポイントの両方が貯まります。

貯まった永久不滅ポイントは、商品や商品券、他社ポイントに交換可能です。三井ショッピングパークを頻繁に利用する方にとっては、大変お得なカードといえるでしょう。

なお、ETCカードの年会費は無料で、家族カードは付帯しません。

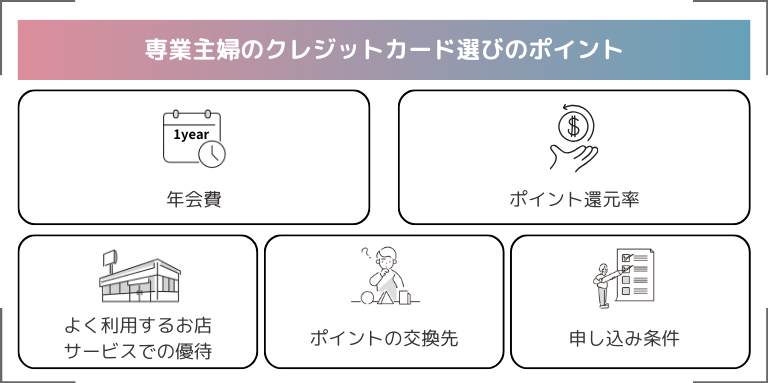

専業主婦のクレジットカード選びのポイント

専業主婦の方がクレジットカードを選ぶ際のポイントについて、5つに分けて解説します。

年会費

カードにより年会費の設定は異なります。例えば、年会費が永年無料、1円以上の利用で無料、初年度が無料などさまざまなパターンがあるため、どのような条件で年会費がかかるのかを、カード申し込み前にチェックしましょう。

また、年会費がかかる場合、たとえ還元率が高く、特典やポイントが充実していたとしても、トータルでは損をすることもあります。カード払いを年間どのくらい利用するのかを想定し、年会費を支払ったうえでもお得かどうかを慎重に見極めましょう。

年間利用額にもよりますが、基本的には年会費無料のカードを選ぶのがおすすめです。今回紹介したカードは、年会費無料もしくは、2,000円程度で利用できる一般カードのため、ぜひ参考にしてください。

ポイント還元率

ポイント還元率も年会費と同様に、カードを選ぶ際の重要な要素です。ポイント還元率は0.5%程度が一般的で、1%以上は高還元率といわれています。クレジットカードを選ぶ際は、なるべく高還元率のカードを選ぶのがおすすめです。

例えば、年間の利用額が50万円の場合、ポイント還元率が0.5%だと2,500円相当、1%だと5,000円相当のポイントが貯まります。ポイント還元率がわずかに異なるだけで、長期的に見るとかなりの差が出てくるのです。

また、年間利用金額によってポイント還元率が変動するカードもあるため、年間でカードをどこでどのくらい利用するかの予測を立て、よりお得にポイントを獲得できるカードを選ぶとよいでしょう。

よく利用するお店・サービスでの優待

クレジットカードのポイント還元率をチェックするのはもちろんですが、普段よく利用する店舗、サービスでの優待をチェックすることも重要です。

例えば、よく利用するコンビニ、カフェ、スーパー、デパート、オンラインショップなどで、クレジットカード決済した場合の特典や割引はあるか、ポイント還元率はアップするのかなどを把握しておけば、カードを選びやすくなります。

普段利用する店舗やサービスの優待を把握できれば、複数枚のカードを作成し、店舗ごとに使い分けて、よりお得に活用することもできるでしょう。

ポイントの交換先

ポイントの利用先や交換方法についても事前にチェックしておきましょう。貯めたポイントをどこで利用すれば良いか、いつまでにどのように交換できるかを把握しておくことで、貯めたポイントを失効させることなく、最大限活用できます。

ポイントの交換先としては、商品券、マイル、カード利用金額への充当などです。ポイントは一般的に有効期限があるため、貯めたポイントを無駄なく、効率良く利用できる方法を検討しておきましょう。

申し込み条件

最後のポイントとして、年会費やポイント還元率だけではなく、クレジットカード申し込みの条件にも注意しておきましょう。申し込み条件には、年齢や収入についての記載があるのが一般的です。

特に、「本人に安定収入があること」という記載があると、収入の少ない専業主婦の方が審査に通るのは厳しいといえます。「本人または配偶者に安定収入があること」などの条件が記載されているカードを選択するとよいでしょう。

専業主婦でもクレジットカードの審査には通る?

専業主婦の方でも、クレジットカードの審査に通る可能性は十分にあります。下記2つのポイントに気を付けてみましょう。

配偶者の収入・信用を含めて審査される

本人名義でクレジットカードを作る際、本人の収入や過去の信用情報をもとに審査されるのが通常です。ところが、専業主婦の方は収入がないため、代わりに配偶者の収入や信用情報が審査されることになります。

具体的には、配偶者の年収、職歴、勤続年数といった属性が審査基準のベースとなり、過去に支払いで遅延していないか、債務整理を行っていないかなどについてチェックされるのです。配偶者がクレジットカードをすでに保有しており、問題なく利用している場合は、専業主婦であってもカードを作成できる可能性は高いでしょう。 なお、クレジットカードを作成する際には、複数のカードに同時に申し込まないこと、キャッシング枠を設定しないこと、ショッピング限度額はなるべく低く設定することなどが重要です。

審査に落ちたら家族カードを検討

上記に留意しながら、専業主婦の方が本人名義でカードを申し込んだとしても、審査に落ちてカードを作成できないこともあるでしょう。そのような場合でも、家族カードであれば作成できる可能性は高くなります。

家族カードとは、本会員の家族が利用できるカードで、発行の対象は、本会員の配偶者、両親、子どもです。すでに紹介したとおり、家族カードの年会費は無料もしくは安く設定されています。

家族カード利用分の支払いは本会員が行うため、審査対象も基本的には家族ではなく本会員です。本会員は本カード申し込みの時点ですでに審査に通過していることから、家族カードも発行されやすいといえます。カードの特典、優待、ポイント還元などは、家族であっても本会員と同等に受けられることがほとんどです。

ただし、家族カードの利用明細は本会員のものと統合されるため、家族が購入した内容は本会員に筒抜けになります。そのため、専業主婦の方が本人名義のカード審査に落ちてしまった場合、家族カードは最後の手段として検討するとよいでしょう。

まとめ

収入のない専業主婦の方でも、クレジットカードを作成できる可能性はあります。今回は専業主婦の方におすすめの即日発行できるクレジットカードを厳選して紹介しました。年会費、ポイント還元率、ポイント交換先などを十分チェックして、ライフスタイルに合ったクレジットカードを選びましょう。また、申し込みの際は少しでも審査に通りやすくなるコツを意識してみてください。