結論、銀行カードローンの審査は、甘くありません。

なぜなら、一般社団法人全国銀行協会から「銀行による消費者向け貸付けに係る申し合わせ」が提示され、審査が厳しくなったためです。

そのため、審査に不安を感じる方は、銀行カードローンが向いていないと感じるかもしれません。

そこで本記事では、審査で重視されるポイントや審査に落ちる人の特徴、審査に不安な方におすすめの消費者金融カードローンについて解説します。

借入先に悩んでいる方は、ぜひ最後までご覧ください。

- 銀行カードローンの審査は慎重に行なわれているため甘くない

- 審査で重視されるポイントを理解しておくと、審査に対する不安を軽減できる

- 審査が不安な方や銀行カードローンを落ちてしまった場合は、審査通過率が公表されている消費者金融カードローンがおすすめ

銀行カードローンの審査は甘い?審査に不安な人には向いてない借入先なの?

結論、銀行カードローンの審査は、甘くありません。

なぜなら、一般社団法人全国銀行協会の申し合わせにより、銀行カードローンに関する取り組みが強化されたためです。

銀行カードローンの過剰融資が社会問題化したことを受け、2017年9月にメガバンクや地方銀行に対し金融庁の立入検査が行なわれました。

それを踏まえ、多重債務防止や反社会勢力への流入を断ち切るために、2018年1月より警察庁の暴力団情報データベースに照会することが義務付けられています。

こうして審査を厳正に行なうようになったことで審査時間を要するようになり、即日融資も事実上不可となりました。

そのため、銀行カードローンは審査が不安な人に向いているカードローンとはいえないでしょう。

審査が不安な方は審査通過率が公表されている消費者金融カードローンがおすすめです。

銀行カードローンの極甘審査ファイナンスや審査の甘いランキングは存在する?

銀行カードローンの極甘審査ファイナンスや、審査の甘いランキングは存在しません。

先述したとおり、銀行カードローンの審査は厳正に実施されており、「審査が甘い」「審査に通りやすい」といった誇大広告も禁止されています。

また、どのような銀行カードローンであっても、多重債務を防止するために申込者の返済能力を見極めてから融資の判断を下しています。

年収や信用情報などを調査したうえで、返済能力がないと判断された場合は借入できません。

そのため、「審査が甘い」と表記されているカードローンは違法業者や闇金の可能性が高いでしょう。

法外金利や違法な返済を要求される恐れもあることから、たとえ審査が不安だったとしても絶対に手を出さないようにしてください。

激甘地方銀行カードローンや審査が甘い地方銀行カードローンは存在しない

前項同様、激甘地方銀行カードローンや審査が甘い地方銀行カードローンも存在しません。

たとえ地方銀行であっても、必ず申込者の勤務先や年収などの個人情報や、借入履歴・支払履歴などの信用情報を調べ上げ、返済能力に問題ないと判断された場合に貸付を行ないます。

そもそも、厳正な審査が設けられているのには、下記の理由があります。

しっかりと返済能力を見極めずに貸付をすると、延滞や貸倒などにより銀行側に損害が生じてしまうためです。

そのリスクを減らすためには、より厳密に審査を行なわなければなりません。

警察庁のデータベースに照会することが義務付けられたことも鑑みると、審査が甘い地方銀行カードローンはないといえるでしょう。

ネット銀行カードローンの審査は甘くない

実店舗を持たない銀行として手軽なイメージを持つネット銀行ですが、だからといってカードローンの審査が甘いわけではありません。

ネット銀行カードローンも銀行カードローンの一種であり、同様に融資可能か審査が行なわれています。

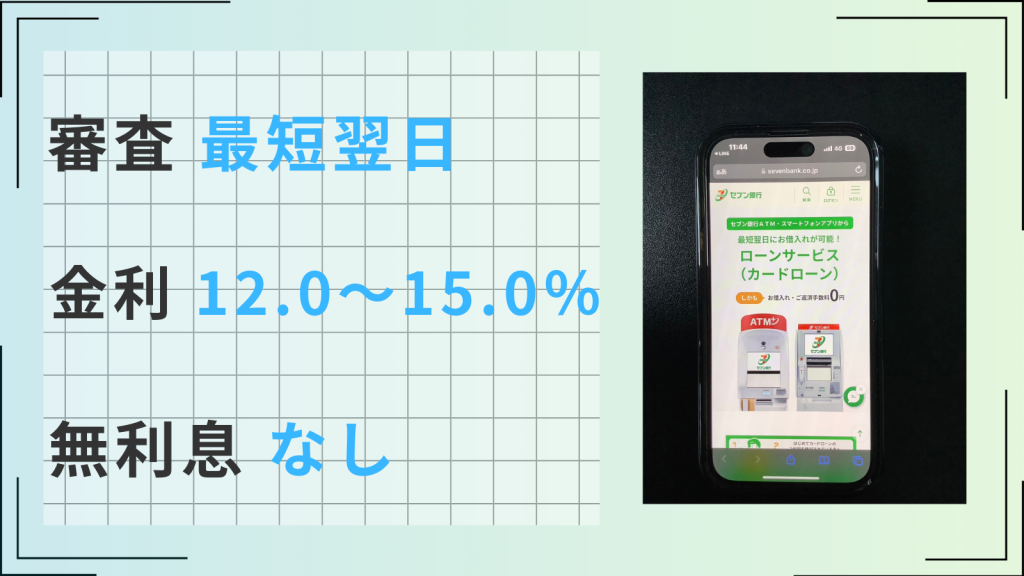

多くの銀行カードローンは、審査を慎重に行なうため、利用条件に「指定の保証会社の保証を受けられること」を挙げており、同様にネット銀行も例外ではありません。

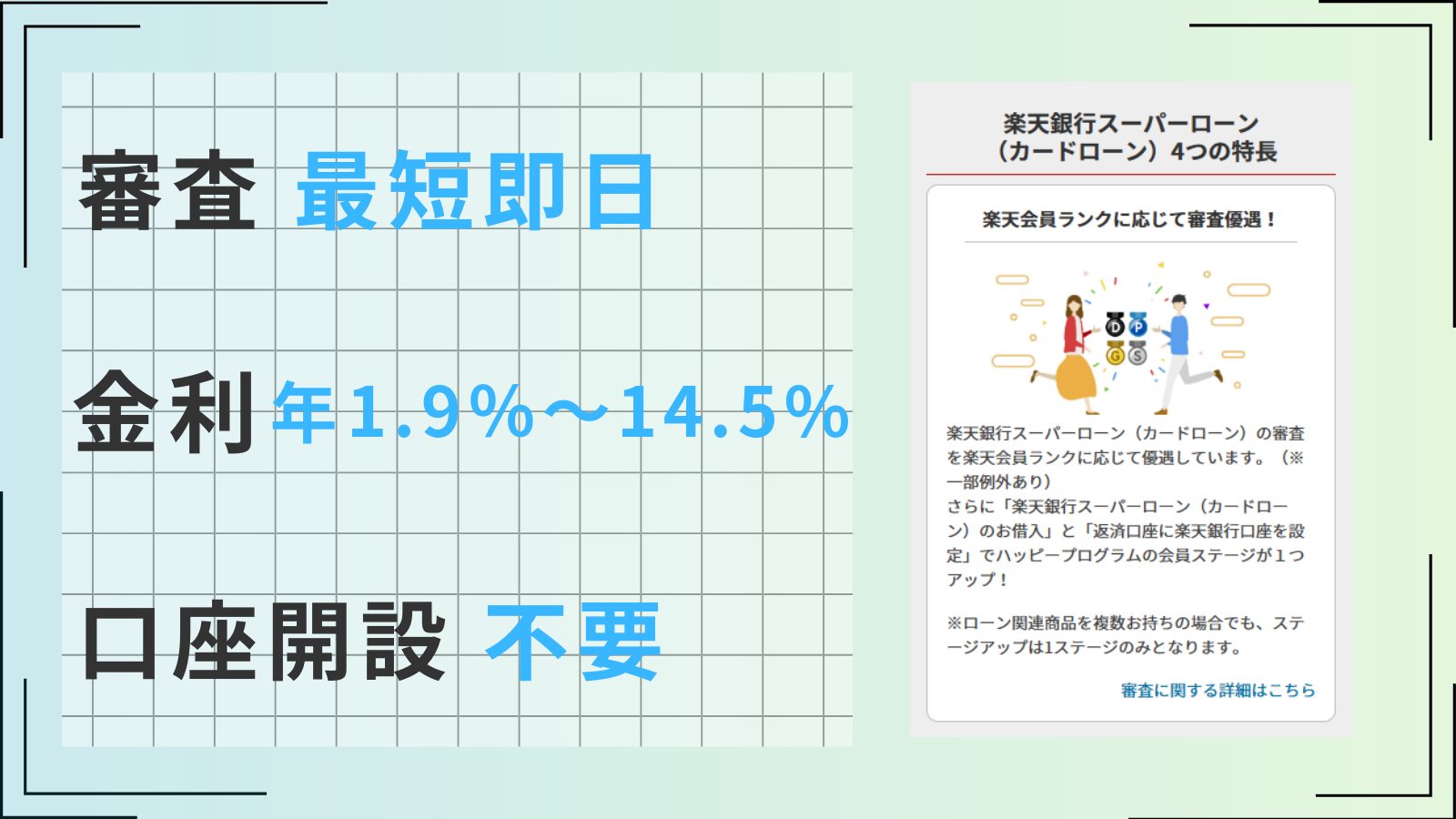

一定の審査基準を満たし、当社指定の保証会社(アコム株式会社)の保証を受けられるお客さま

引用:セブン銀行カードローン

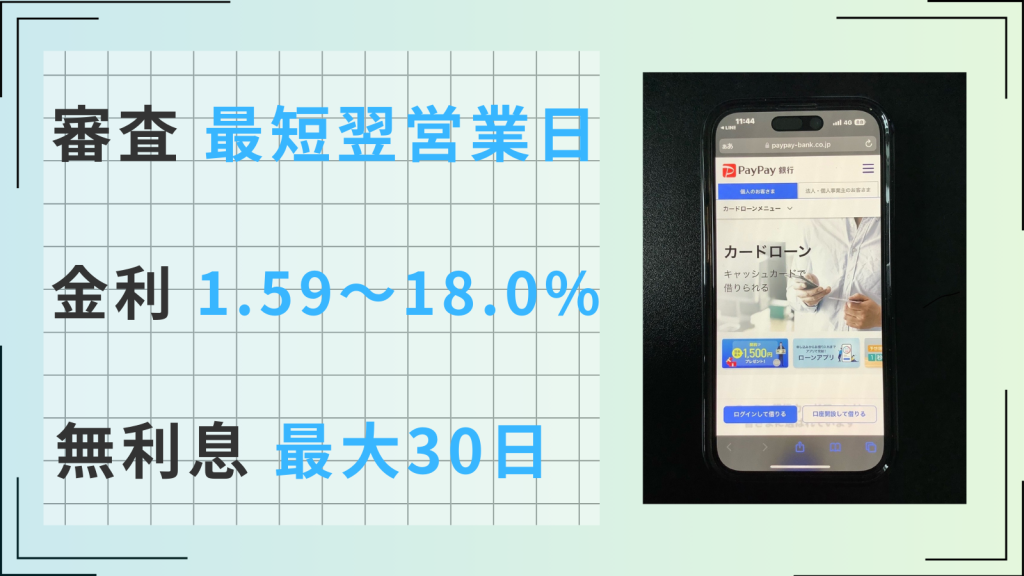

一定の審査基準を満たし、当社の指定する保証会社SMBCコンシューマーファイナンス株式会社の保証を受けられる方

引用:PayPay銀行カードローン

楽天カード株式会社またはSMBCファイナンスサービス株式会社の保証を受けることができる方

引用:楽天銀行スーパーローン

このことから銀行カードローン同様にネット銀行カードローンも保証会社を挟むことで、慎重に融資を行なっているといえるでしょう。

おすすめの銀行カードローン7選!

銀行カードローンの審査は甘くないとお伝えしましたが、実際にどのようなカードローンを選べばよいのか迷っている方もいるのではないでしょうか。

そこで、ここではおすすめの銀行カードローンを紹介します。

ご自身の用途やニーズに合わせた最適なカードローン選びにお役立てください。

- 三井住友銀行カードローン

- カードレスで借入・返済が可能

- みずほ銀行カードローン

- 住宅ローンを契約しているなら金利0.5%引き下げ

- 千葉銀行カードローン

- 下限金利が1.4%と低金利

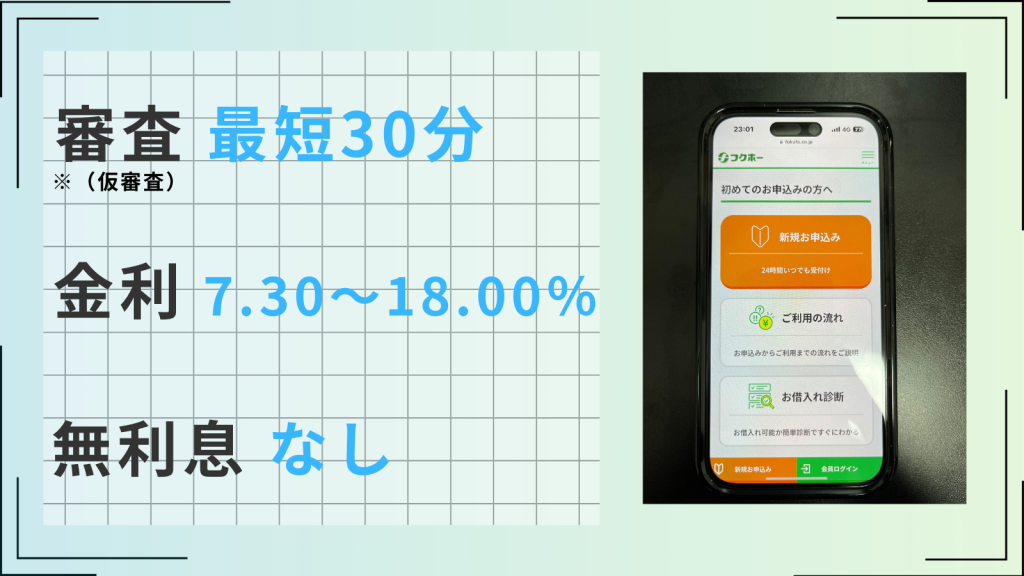

- 東京スター銀行カードローン

- 契約日から30日間利息無料

- 三菱UFJ銀行バンクイック

- Webから24時間土日も申込可能

- 横浜銀行カードローン

- Web申込で最短即日に審査結果が判明

- りそな銀行カードローン

- 上限金利が13.5%と低金利

| カードローン | 三井住友銀行カードローン | みずほ銀行カードローン | 千葉銀行カードローン | 東京スター銀行カードローン | バンクイック | 横浜銀行カードローン | りそな銀行カードローン |

|---|---|---|---|---|---|---|---|

| カードローン |  |  | |||||

| 審査時間 | 最短翌営業日 | 最短当日 | 最短翌日 | 最短2〜4営業日 | 最短当日 | 最短翌日 | 最短1週間以内 |

| 融資時間 | 最短1週間 | 最短当日 | 最短3営業日前後 | 最短1週間前後 | 最短翌日 | 最短翌日 | 最短1週間 |

| 審査通過率 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 |

| バレない | × | × | × | × | × | × | × |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

三井住友銀行カードローン

- 三井住友銀行の口座がなくても申し込める

- カードレスで借入や返済ができる

- 返済日を5日・15日・25日・月末から選べる

三井住友銀行カードローンは、同行の口座を所有していなくても申し込める点が利点といえます。

銀行カードローンのなかには、申し込みと同時に口座の開設が必要な商品もありますが、同カードローンならその手間を省けます。

一方で、三井住友銀行の普通預金口座を持っている方は、以下のメリットを享受することが可能です。

- 24時間いつでもWebだけで手続きできる

- 口座なしの場合より入力内容が少ない

- 手持ちのキャッシュカードで借入できる

また、三井住友銀行カードローンはカードレスにも対応しています。

カードレスのメリットとしては、カードを紛失する心配がないこと、ローンカードを誰かに見られる心配がないことが挙げられるでしょう。

カードローンを利用していることを周囲に知られたくない方は検討してみるとよいかもしれません。

さらに、返済日が5日・15日・25日・月末の4つから選択できるため、都合に合わせて返済しやすいカードローンといえます。

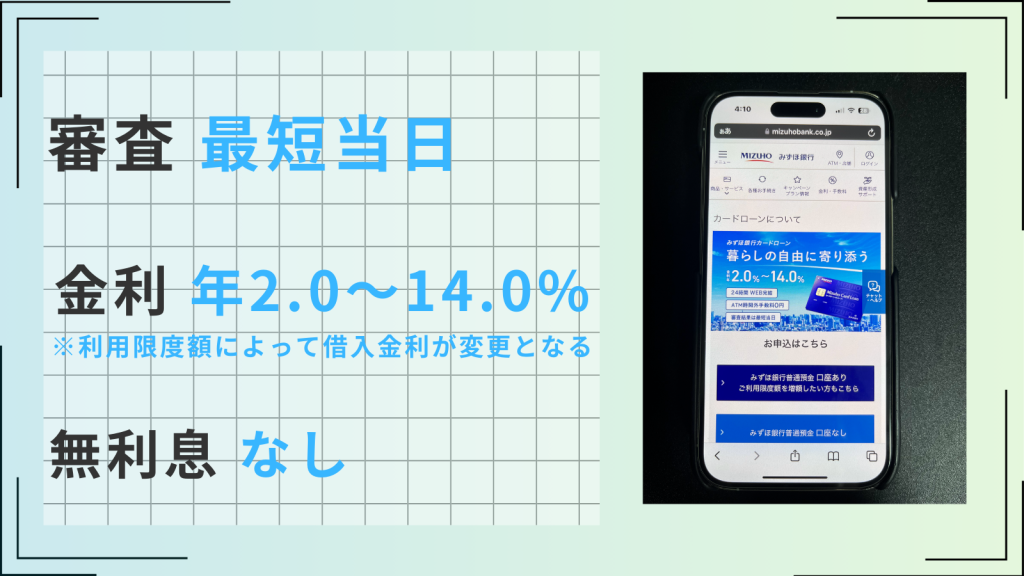

みずほ銀行カードローン

- インターネット申し込みなら最短当日に審査結果がわかる

- みずほ銀行の住宅ローンを契約している方なら金利が年0.5%引き下げられる

- みずほ銀行ATMやイーネットATMの手数料が無料で利用できる

みずほ銀行カードローンは、スピーディーな審査が強みです。審査時間は申込方法によって以下のとおり異なります。

| 申込方法 | 審査結果がわかる日 |

|---|---|

| インターネット(パソコン・スマートフォン) | 最短当日 |

| 店舗 | 翌々営業日以降 |

| 電話 | 申込受付後、翌々営業日以降 |

インターネットからなら最短当日で審査結果がわかるため、急いで借入したい方に便利でしょう。

また、特典として、みずほ銀行の住宅ローンを契約している方であれば年0.5%引き下げの金利優遇が受けられます。

優遇適用後の金利は以下のとおりです。

| 適用前 | 適用後 |

|---|---|

| 2.0〜14.0% | 1.5〜13.5% |

さらに、みずほ銀行カードローンは全国のATMで借入・返済が可能で、特にみずほ銀行ATMとイーネットATM(月3回まで)なら手数料が無料で利用できます。

ただし、みずほマイレージクラブに入会していることが条件です。

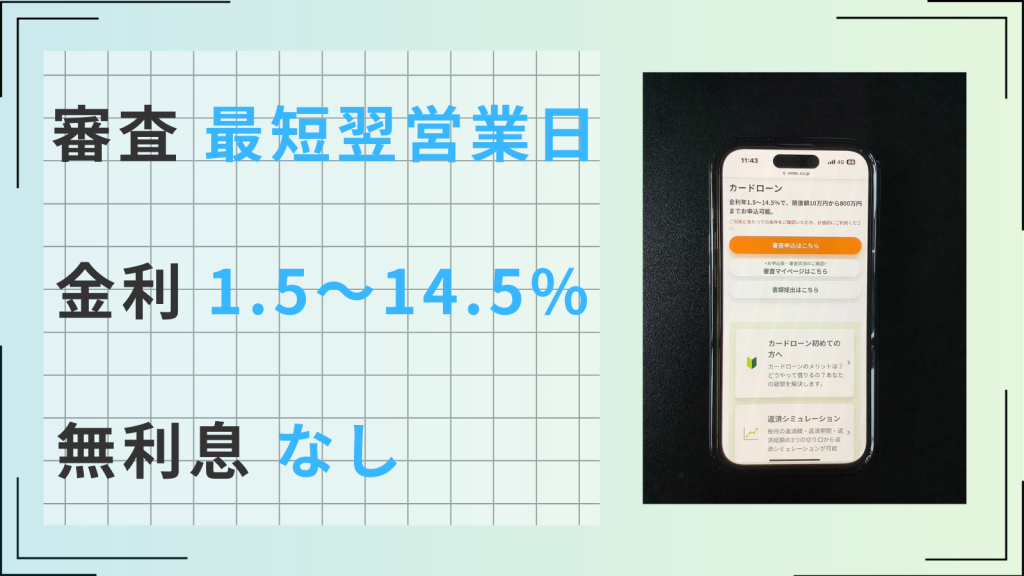

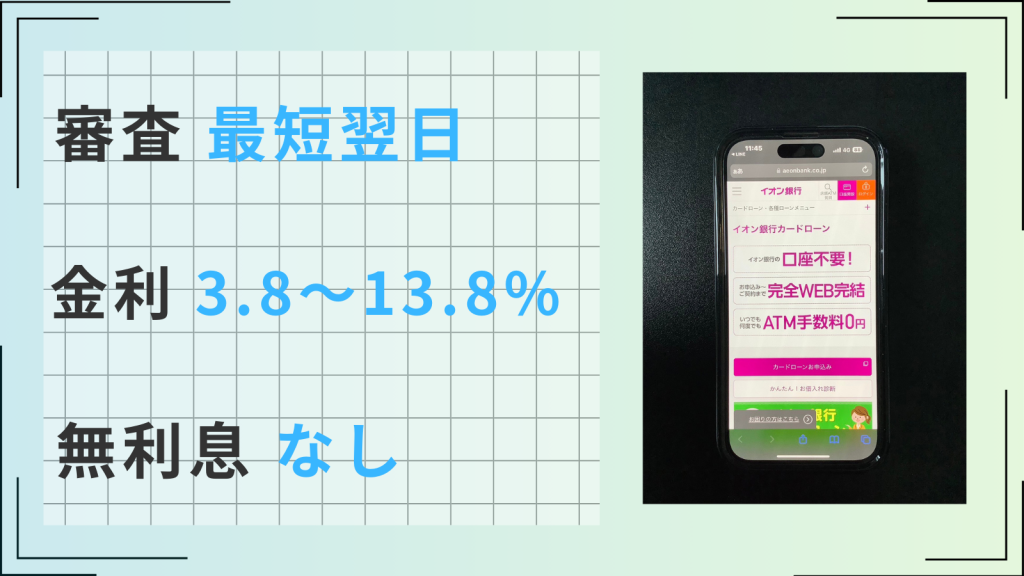

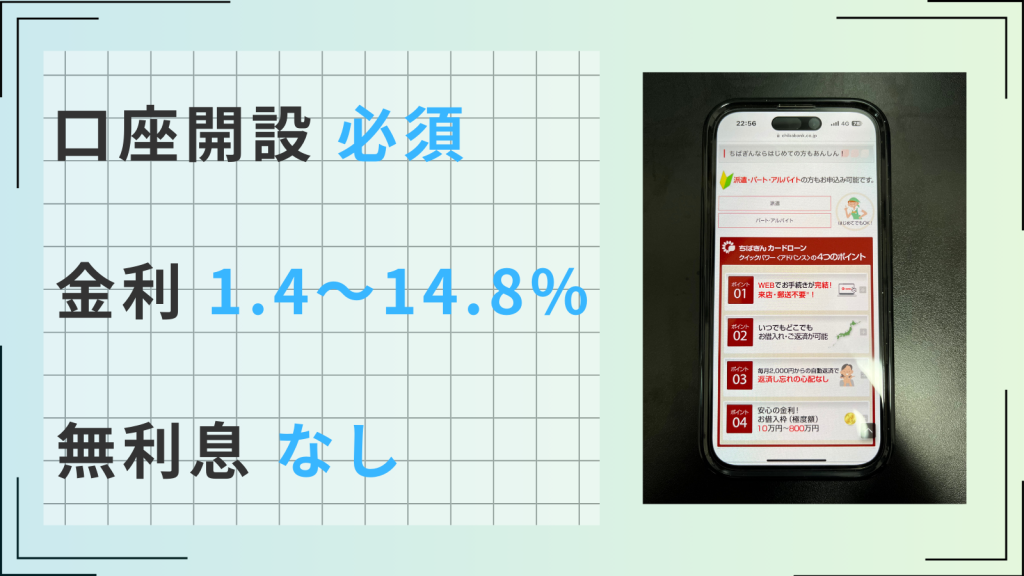

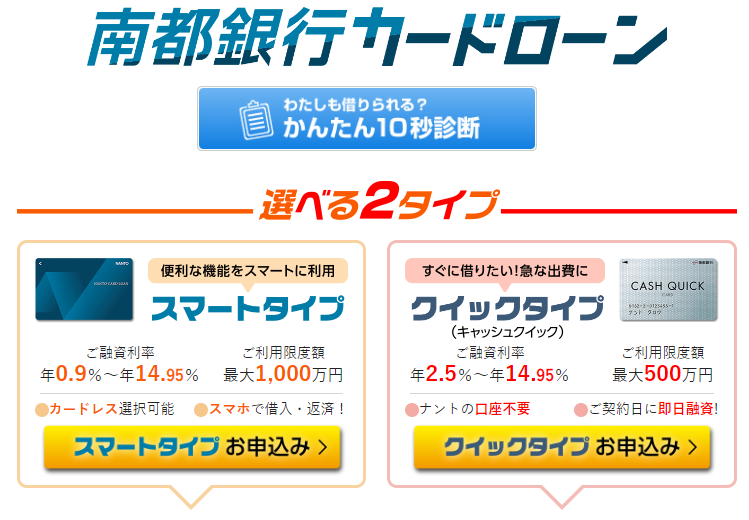

千葉銀行カードローン

- 金利が1.4〜14.8%と低金利である

- 契約と同時に融資を受けられる

- 毎月2,000円からの自動返済で返済し忘れがない

千葉銀行が運用するちばぎんカードローンの金利は1.4〜14.8%と、他行カードローンと比較しても低金利を誇っています。

特に下限金利は、銀行カードローン内でもトップ入りする低さです。

| 銀行カードローン名 | 金利 |

|---|---|

| 千葉銀行カードローン | 1.4〜14.8% |

| 横浜銀行カードローン | 1.5〜14.6% |

| PayPay銀行カードローン | 1.59〜18% |

| オリックス銀行カードローン | 1.7〜14.8% |

| 三菱UFJ銀行カードローン | 1.8〜14.6% |

また、ちばぎんカードローンは、契約と同時に融資が受けられます。

ローンカード到着前でも契約と併せて口座に振り込まれるため、早急に借入したい方におすすめです。

さらに、返済は毎月1日に自動で行なわれるため、返済し忘れを心配しなくて済みます。

2,000円からの定額返済で利用できるほか、まとめて返済することも可能です。

なお、ちばぎんカードローンは、原則以下の地域にお住まいの方が借入可能な対象となっているため、該当しない地域に居住している方は注意してください。

- 千葉県

- 東京都

- 茨城県

- 埼玉県

- 神奈川県(横浜市・川崎市)

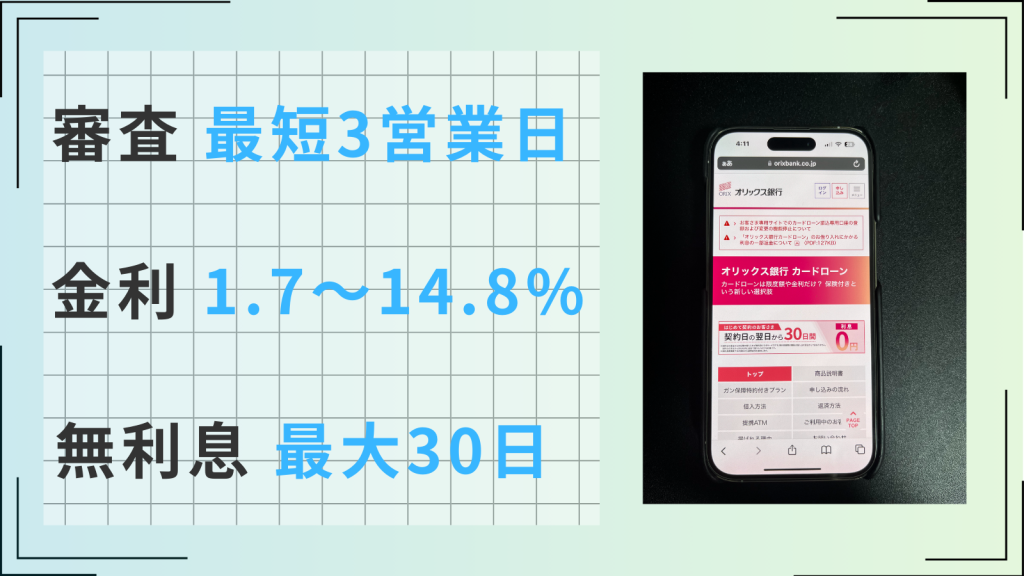

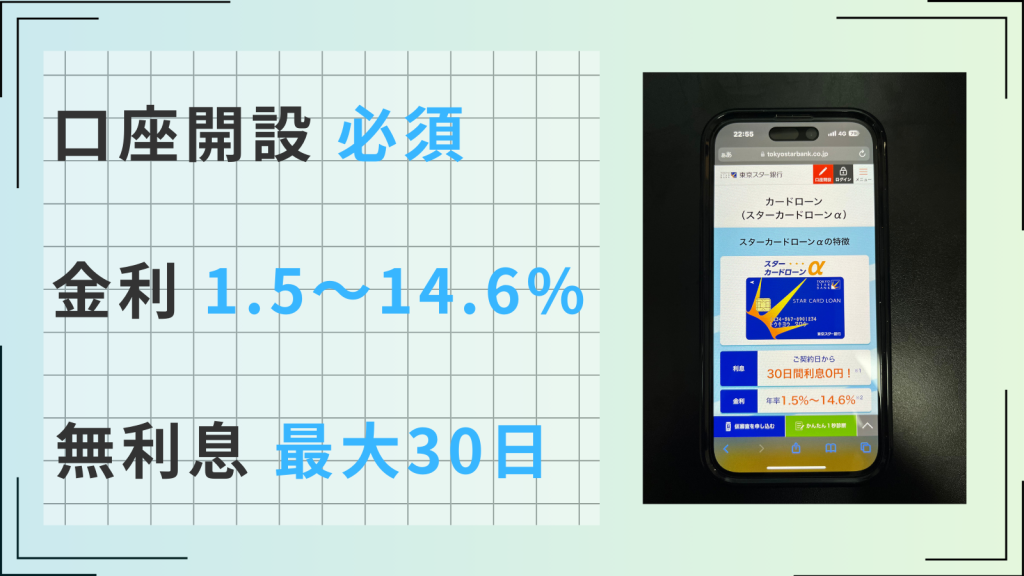

東京スター銀行カードローン

- 契約日から30日間利息無料で利用できる

- 最大1,000万円まで借入できる

- パートやアルバイト、自営業でも定期的な収入があれば申し込める

東京スター銀行が運用するカードローン、スターカードローンαは、契約日から30日間は利息無料で利用できるお得な特典が付帯されています。

借入日ではなく契約日からカウントすることには注意が必要ですが、借入期間が短い方であれば利息分をかなり節約できるでしょう。

また、最大1,000万円まで借入できる点もスターカードローンαの魅力です。

他行のカードローンは800万円を限度としているところが多いため、少しでも多額の借入を希望する方に向いています。

| 銀行カードローン名 | 最大借入可能額 |

|---|---|

| スターカードローンα | 1,000万円 |

| 楽天銀行スーパーローン | 800万円 |

| 三井住友銀行カードローン | 800万円 |

| 三菱UFJ銀行バンクイック | 800万円 |

スターカードローンαは、申込時の年齢が満20歳以上69歳以下の方で定期的な収入があれば、パートやアルバイト、自営業の方でも申し込めます。

正社員に限られていないため、借入を希望するあらゆる方の味方になってくれるでしょう。

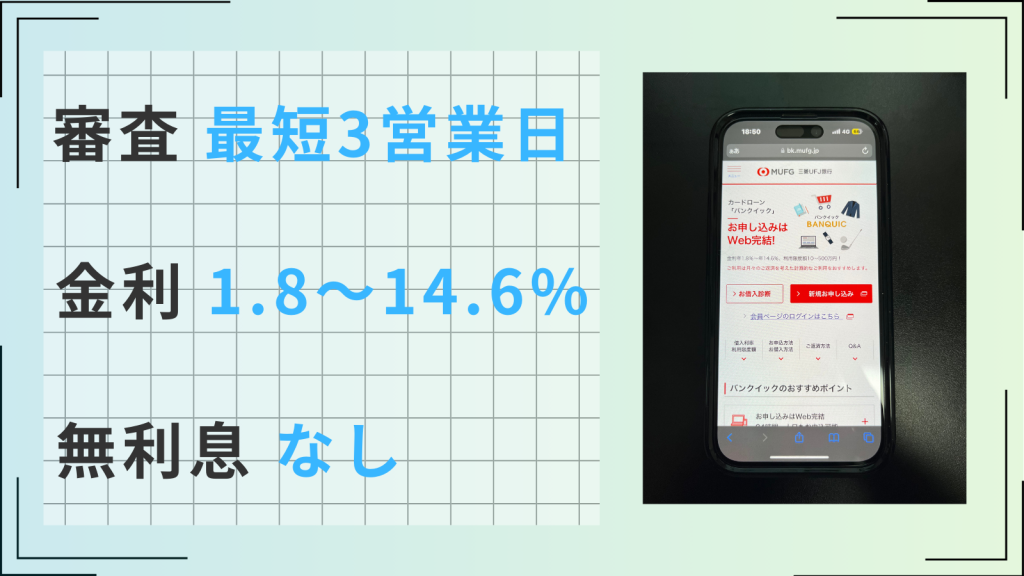

三菱UFJ銀行バンクイック

- Webから24時間・土日も申し込める

- Web申し込みで審査結果が最短即日でわかる

- 3つの返済方法から選べてATM手数料は無料で利用できる

三菱UFJ銀行のカードローン「バンクイック」は、申し込みがWeb完結で24時間および土日でも受付可能と、忙しい方に安心です。

また、審査結果はインターネットからの申し込みにて最短即日でわかります。審査状況にもよりますが、原則以下の時間帯に連絡を受けられます。

- 平日:9〜21時

- 土・日・祝日:9〜17時

さらにバンクイックでは、返済方法を3つのなかから選択でき、ATM手数料が無料と少しでも節約したい方におすすめです。

| 返済方法 | 特徴 |

|---|---|

| 自動支払い (口座引き落とし) | 三菱UFJ銀行の普通預金口座なら、自動引き落とし可能 引き落とし日は指定可能 |

| ATM | 三菱UFJ銀行をはじめ、セブン銀行・ローソン銀行・イーネット銀行が利用可能 利用手数料・時間外利用手数料も無料 |

| 振り込み | 三菱UFJダイレクト(インターネットバンキング)ならいつでも振込可能 三菱UFJダイレクトまたは三菱UFJ銀行のATMなら振込手数料無料 |

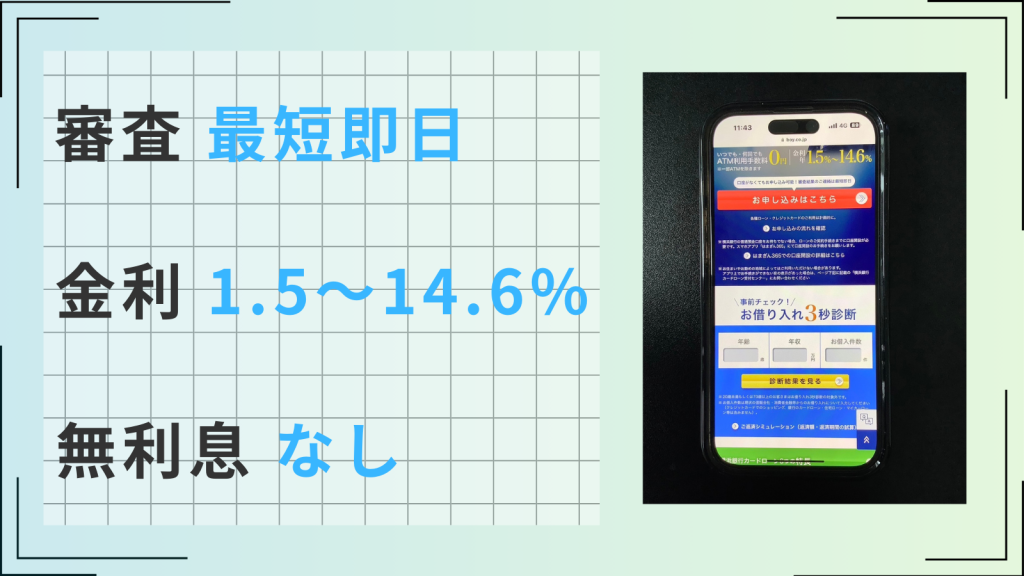

横浜銀行カードローン

- 24時間Web申込可能で審査結果は最短即日でわかる

- 契約と同時に融資してもらえる

- ATM手数料がいつでも何回でも無料で利用できる

横浜銀行カードローンは、来店の必要がなく24時間365日Webから申し込み可能なため、必要なときに必要なタイミングで申し込めます。

ただし、横浜銀行の口座を所有していない方は、契約までの間にスマートフォンアプリ「はまぎん365」で口座を開設する必要があります。

また、横浜銀行カードローンの審査結果は最短即日でわかり、契約と同時に融資を受けられます。

ローンカードが届くのを待つ必要がないため急な出費でも安心です。

さらに、提携ATMを何度利用しても手数料無料であるため、気軽に利用しやすいこともポイントです。

特に小田急線には各駅にATMが設置されているため、通勤時にも便利でしょう。

なお、横浜銀行カードローンは、利用対象者の条件の一つに下記地域に居住または勤務していることが必須であるため注意してください。

- 神奈川県内全地域

- 東京都内全地域

- 群馬県内の右記の市(前橋市・高崎市・桐生市)

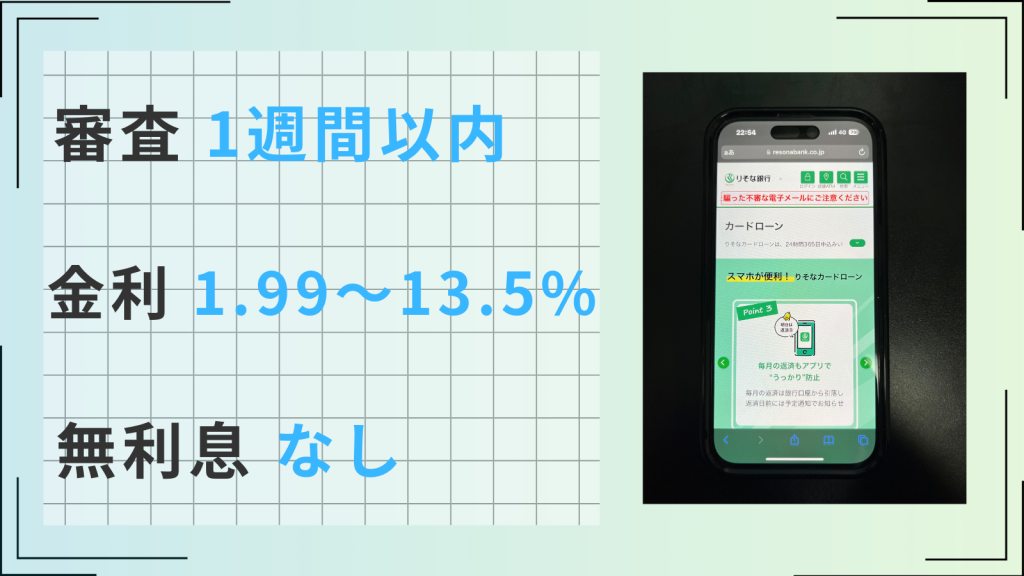

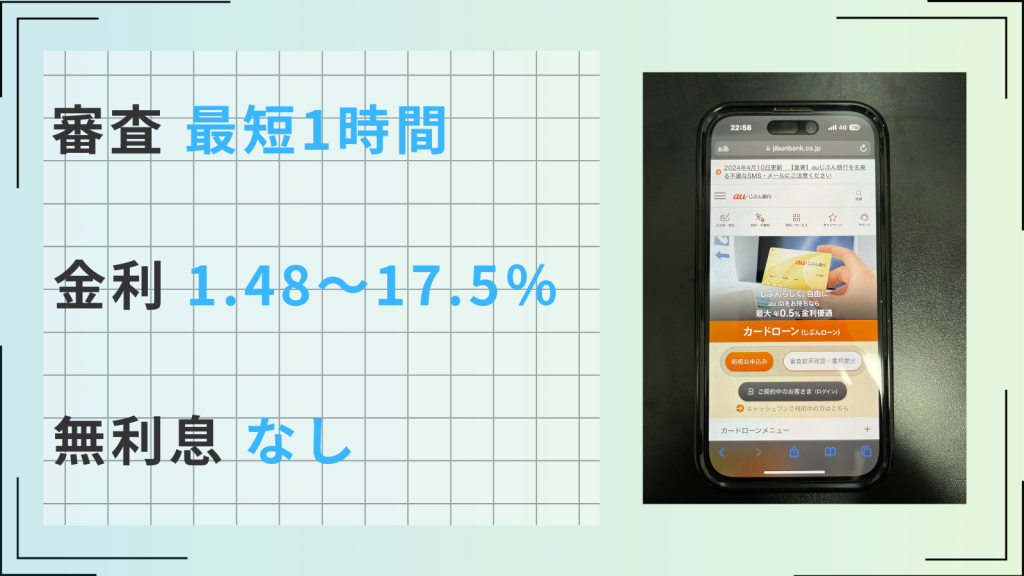

りそな銀行カードローン

- 上限金利が13.5%と低金利である

- 所定の住宅ローン利用ならさらに0.5%引き下げられる

- 利用残高でポイントがたまり、ポイントの引換やキャッシュバックができる

りそな銀行カードローンは、上限金利が13.5%と低金利に設定されていることが特徴です。

他行のカードローンと比較しても、その差は歴然としています。

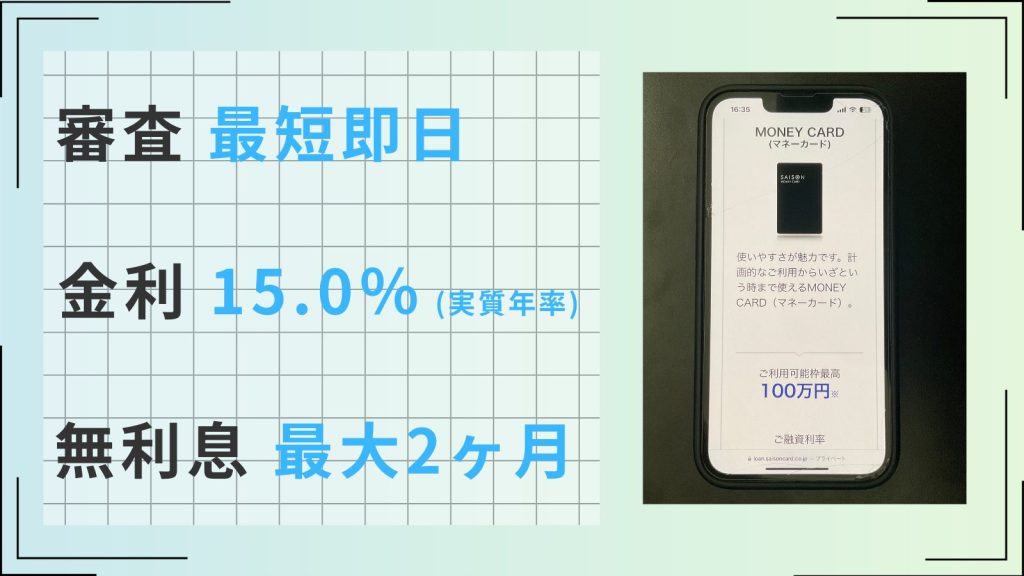

| 銀行カードローン名 | 上限金利 |

|---|---|

| りそな銀行カードローン | 13.5% |

| セブン銀行カードローン | 15.0% |

| auじぶん銀行カードローン | 17.5% |

| PayPay銀行カードローン | 18.0% |

また、所定の住宅ローンを利用している方が同一口座でカードローンを申し込んだ場合、金利がさらに0.5%引き下げられます。

つまり、上限金利13.0%で利用可能です。少額の借入を希望している方は、りそな銀行を視野に入れてもよいでしょう。

さらに、月中平均残高が10万円以上であれば、りそなクラブポイントがたまります。

銀行取引でも加算され、たまったポイントは楽天ポイントやVポイントなどお好きなポイントと交換できる優れものです。

もちろんキャッシュバックにも対応しています。

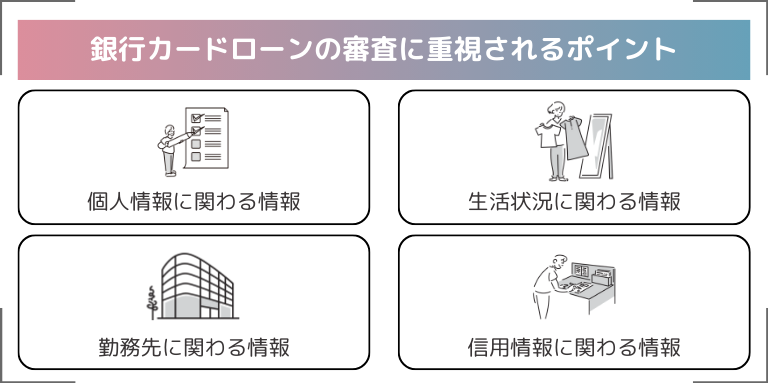

銀行カードローンの審査に重視されるポイント

銀行カードローンの審査基準は公開されていません。なぜなら、基準が公開されれば審査に有利に働くように情報を改変して申し込んでしまえるからです。

とはいえ、何の対策も講じずに申し込むのはもったいないでしょう。

銀行カードローンの審査で必要になる情報から、重視されるポイントをある程度わかります。

銀行カードローンの審査でおもに重視される情報は以下のとおりです。

これらの内容に着目して適したカードローンに申し込むことで、審査通過を後押しできる可能性があります。

個人情報に関わる情報

個人情報とは、おもに以下の内容です。

- 氏名

- 性別

- 生年月日

- 連絡先

これらの情報は、申込者本人であることを確かめるために必須です。

また、それぞれの銀行カードローンが設ける申込基準に該当しているかどうかを見極めたり、提出された本人確認書類の内容と照合したりする際にも使用されます。

もちろん、借入したいからといって、基準を満たすために詐称してはなりません。

正しい情報でないと判断された場合、審査を通過するのは難しいでしょう。

生活状況に関わる情報

生活状況に関わる情報とは、おもに以下の内容です。

- 住所

- 住宅の種類(住宅ローンの有無)

- 自宅電話の有無

- 独身か既婚か

- 家族構成

住宅や家族に関する内容を中心に申込者の生活状況を把握することで、返済能力の有無を計ります。

このなかでも特に「住宅の種類」と「家族構成」は重要です。生活水準と借入希望金額が見合っているかどうか、慎重に検討されます。

誤った情報を記載しないことはもちろん、借入希望金額が多すぎないようにすることも大切です。

勤務先に関わる情報

勤務先に関わる情報とは、おもに以下の内容です。

- 勤務先の名称

- 勤務先の住所

- 勤務先の連絡先

- 勤務先の事業規模

- 年収

- 契約形態

- 勤続年数

- 職種

- 役職

銀行カードローンではほとんどの場合、定期的な収入があることが必須条件です。

そのため、勤務先に関わる情報はかなり重視されるでしょう。

特に年収は、本人の返済能力を判断するうえで欠かせない情報です。

また、勤務先の事業規模や契約形態、職種や役職などから収入の安定性を推しはかります。

信用情報に関わる情報

信用情報に関わる情報とは、おもに以下の内容です。

- 他社の借入残高

- 他社の借入件数

- クレジットカードやローンなどの返済遅延の有無

- 債務整理の有無

上記の信用情報は、以下の機関によって相互共有されています。

銀行カードローンの審査では、借入状況や支払状況などの本人の申告と、登録されている信用情報の整合性が確かめられます。

少ない金額に偽ったとしても、信用情報機関の情報ですぐにバレてしまいますから、ありのままを記載するようにしましょう。

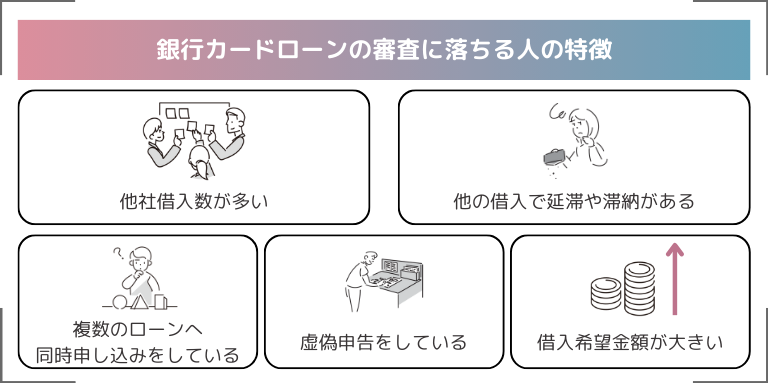

銀行カードローンの審査に落ちる人の特徴

銀行カードローンの審査に落ちる人の特徴として、他社の借入数が多い方や、複数のローンに同時申し込みしている方がまず挙げられます。

なぜなら、借入数が多いほど経済的に困窮していると判断されるためです。

すなわち、返済能力が乏しい可能性があるとみられることにつながるでしょう。

また、延滞・滞納や虚偽申告は誠実性に欠けると、とらえられかねません。

さらに、返済能力があることを証明するには、借入希望金額が大きすぎないように注意することも大切です。

他社借入数が多い

他社からの借入数が多い場合、審査に通りにくくなります。

当然ながら、借入すればするほど返済負担は比例して増えます。

そのため、多く借り入れている方ほど多重債務者と見なされ、返済能力が乏しいのではないかと判断されてしまうかもしれません。

そのうえ新たな借入をすることで、返済が困難になる可能性があると解釈されてしまうでしょう。

他社から借入をしているかどうかは自己申告です。

しかし、銀行カードローン会社は信用情報機関に登録されている情報から、申込者の借入状況を照会できます。

仮に少なく申告しても知られてしまいますし、事実と異なる申告をすれば審査を通過するのは厳しいでしょう。

他社からの借入数が多い方は、返済できるものを完済したり、おまとめローンを契約したりするのがおすすめです。

他の借入で延滞や滞納がある

他の借入で延滞や滞納が見受けられる場合、返済能力がないとみなされて審査に落ちてしまう可能性があります。

銀行カードローン会社は、審査の際に信用情報機関の情報を精査し、申込者のクレジットカードやローンの支払状況を確認できます。

そこで万が一延滞や滞納の情報があれば、融資をしても返済されないといったリスクを銀行側が負う可能性があると判断されかねません。

うっかり忘れただけであっても延滞の事実は少なからず審査に影響を与え、借入が困難になることもあるでしょう。

延滞や滞納があるということは、信用情報に傷がついてしまった状態です。

審査を通過するには返済能力があることの証明が必要不可欠であるため、早急に返済して信用情報の改善に努めましょう。

複数のローンへ同時申し込みをしている

審査に対する不安から、同時に複数のローンに申し込みたい気持ちになることもあるでしょう。

しかし、審査において、複数社への申し込みはマイナスに捉えられてしまう可能性があります。

なぜなら、何社にも申し込むほど経済的に困窮していると解釈される恐れがあるためです。

お金に困っている状況であれば、すなわちそれは返済能力が乏しいと判断せざるをえません。

返済能力がないとみなされれば、審査を通過するのは難しいでしょう。

先述したとおり、金融機関は信用情報機関から他社への申込状況も把握できます。

銀行カードローンを申し込む際は、たとえ心配であっても、複数社に同時に申し込むことは控えるのが無難でしょう。

確実な借入を狙うなら、一社に絞ることが大切です。

虚偽申告をしている

銀行カードローンに申し込む際には、個人情報はもちろん、年収や他社の借入状況など細かな情報を用意する必要があります。

そこで、審査に有利に働くようにと虚偽申告をすることは、絶対にあってはなりません。

虚偽の情報だと判明すれば審査に通らなくなってしまいます。

正しい情報を記載することは、その銀行と契約を結ぶうえでの信用性や誠実性を証明することにつながります。

逆に年齢や年収などの情報を偽る行為は、銀行側に不安を抱かせかねません。

きちんと返済してくれるのだろうかといった懸念も生まれやすく、審査に不利に働くことは間違いないでしょう。

借入したい一心で、安易な気持ちから虚偽申告をせず、ありのままの自分で申し込むことが大切です。

借入希望金額が大きい

金融機関は、申込者の生活や勤務状況の実態と借入希望金額が見合っているかを確認し、返済能力の有無を検討しています。

そのため、借入希望金額が多すぎると返済が困難になるのではと判断されてしまうかもしれません。

過去に銀行カードローンの過剰な貸付が社会問題化したこともあり、過剰な貸付を抑制するために、銀行カードローンでは厳密な審査が行なわれています。

また、一般社団法人全国銀行協会が2017年11月に発表した「『銀行による消費者向け貸付けに係る申し合わせ』を踏まえた会員の取組み状況に関する実態調査」(第2回)に係る調査結果からもわかるように、銀行カードローンは多重債務の抑制に力を入れている状況です。

そのため、借入金額が大きすぎると審査を通過しにくくなります。新規で借入する場合は、相場である50万円を超えない金額にするとよいでしょう。

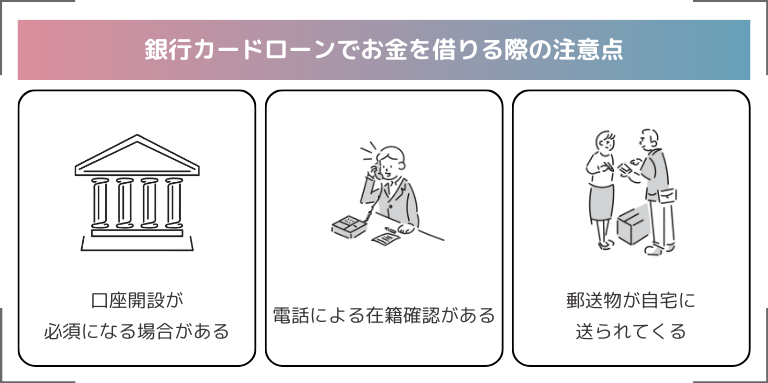

銀行カードローンでお金を借りる際の注意点

銀行カードローンで融資を受ける場合、いくつかの注意点があります。

例えば、契約と併せて口座の開設を求められる場合があることです。

すぐに借入したい場合やなるべく口座を増やしたくない方には、手間や負担に感じてしまうこともあるでしょう。

また、銀行カードローンは原則電話による在籍確認が行なわれています。

郵送物が自宅に送られてくるケースもあり、家族や職場の方に知られたくない場合はデメリットといえるでしょう。

そのため、これらのデメリットが負担に感じる方は、消費者金融カードローンがおすすめです。

消費者金融カードローンが気になる方は以下の見出しもチェックしてみてください。

「審査が不安な方や銀行カードローンの審査に落ちてしまった場合は消費者金融カードローンがおすすめ!即日融資も可能」

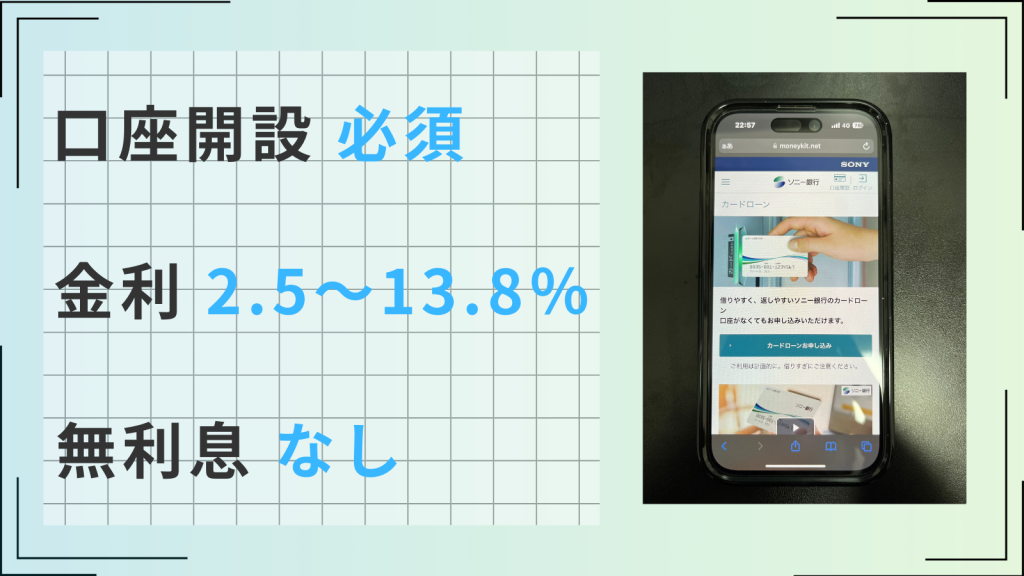

口座開設が必須になる場合がある

銀行カードローンのなかには、契約と併せて口座開設が必須である場合があります。

例えば、千葉銀行が取り扱う「ちばぎんカードローン」には以下のような但し書きがあります。

当行の普通預金口座をお持ちでない方は、お借入れ(ご契約)までにご返済口座の作成が必要になります。

引用:ちばぎんカードローン

また、横浜銀行カードローンも、同行の口座を所有していない場合はアプリでの口座開設が必須です。

口座をお持ちでない方は、ご契約までの間にスマホアプリ「はまぎん365」で口座を開設してください。

引用:横浜銀行カードローン

なかには、口座開設の条件や手順が多く、審査がスムーズでない場合もあります。

口座を開設するのが面倒な方や現在所有している口座を利用したい方は、口座の開設が不要な銀行カードローンや消費者金融カードローンを選ぶとよいでしょう。

電話による在籍確認がある

銀行カードローンは、審査の際に原則電話による在籍確認を行なっています。

在籍確認とは、金融機関が勤務先に直接連絡をして本人が在籍していることを確認することです。

必ず本人が対応しなければならないわけではありませんが、少なからず勤務先の上司や同僚などにカードローンを利用していることが知られてしまう可能性は否めません。

一方で、大手消費者金融ではほとんどの場合、電話による在籍確認を実施していません。

| 種類 | カードローン名 | 在籍確認の有無 |

|---|---|---|

| 銀行カードローン | 楽天銀行スーパーローン | 〇 |

| イオン銀行カードローン | 〇 | |

| りそな銀行カードローン | 〇 | |

| 消費者金融カードローン | アコム | × |

| プロミス | × | |

| アイフル | × |

そのため、職場に知られたくない方や在籍確認が煩わしいと感じる方は、在籍確認のない消費者金融を利用するのがおすすめです。

郵送物が自宅に送られてくる

銀行カードローンでは、郵送物が自宅に送られてくるケースが多いです。

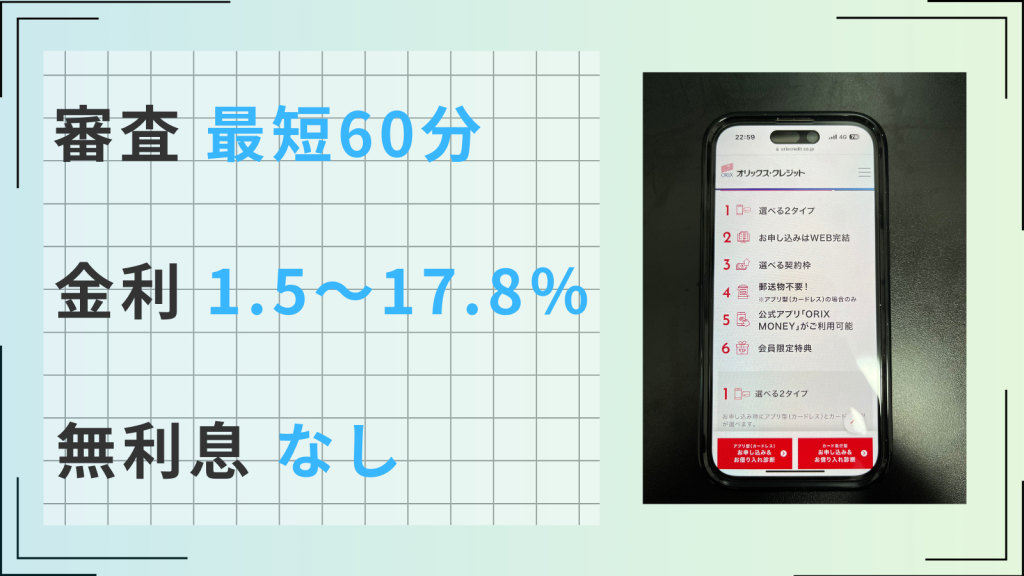

例えば、みずほ銀行カードローンやオリックス銀行カードローンは、以下のような書類が送られてきます。

引用:みずほ銀行カードローン

- カードローンカード専用型をお申込の方:カードローンカード

- キャッシュカード兼用型をお申込の方:ご契約内容を確認いただく資料

- ご契約時のご利用限度額がお申込時と異なる場合:ご契約内容を確認いただく資料

カードローン契約時には、つぎの書類を郵送します。

- ローンカード

- お手続き完了のご案内

- ご利用ガイド

また、契約中に以下の書類等を郵送する場合があります。

引用:オリックス銀行カードローン

- ご契約に関わる重要なお知らせ

- キャンペーンのご案内

郵送物が自宅に届けば、家族に知られる可能性があります。そのため、避けたい方は、郵送物のない大手消費者金融カードローンを検討してみてください。

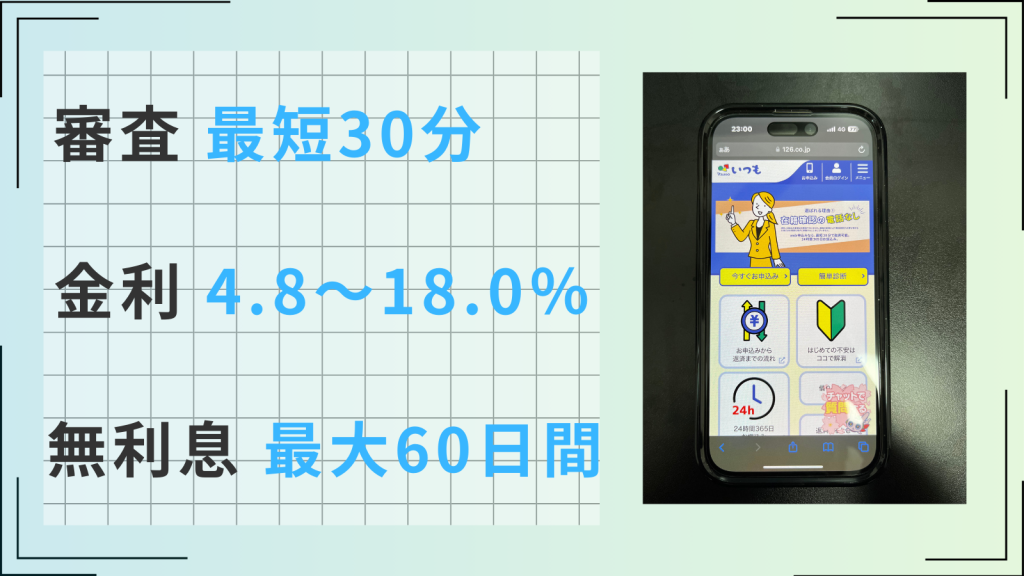

審査が不安な方や銀行カードローンの審査に落ちてしまった場合は消費者金融カードローンがおすすめ!即日融資も可能

消費者金融カードローンは、審査通過率が公表されています。

そのため、審査が不安な方や銀行カードローンの審査に落ちてしまった場合におすすめです。

アコム・プロミス・アイフル・レイクにおける、2024年2月現在公表されている最新の審査通過率は、以下のとおりです。

| 消費者金融カードローン名 | 審査通過率 |

|---|---|

| アコム | 39.4%(2024年1月時点) |

| プロミス | 34.8%(2024年1月時点) |

| アイフル | 40.3%(2023年12月時点) |

| レイク | 26.6%(2023年6月時点) |

このように審査通過率が公表されていると、申し込む際に安心でしょう。

一般的に、審査通過率が40%以上であれば、ほかと比べて審査通過率が高めと判断できます。

ここではさらに、在籍確認や郵送物の有無にも着目して消費者金融カードローンを紹介します。

| カードローン | アコム | プロミス | アイフル | SMBCモビット |

|---|---|---|---|---|

| ロゴ |  |  | ||

| 審査時間 | 最短20分※ | 最短3分※ | 最短18分※ | 最短15分※ |

| 融資時間 | 最短20分※ | 最短3分※ | 最短18分※ | 最短15分 |

| 審査通過率 | 40.6%※2 | 36.9% | 40.3% | 非公開 |

| アプリ対応 | ◯ | ◯ | ◯ | ◯ |

| 在籍確認 | 原則なし | 原則電話の在籍確認なし | 原則なし | 原則電話の在籍確認なし |

| 詳細 |

※注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※お申込の状況によってはご希望にそえない場合がございます。

※契約には所定の審査があります

※アコムマンスリーレポート(2024年2月)

※アイフル月次データ(2023年12月)

※プロミス月次データ(2024年2月)

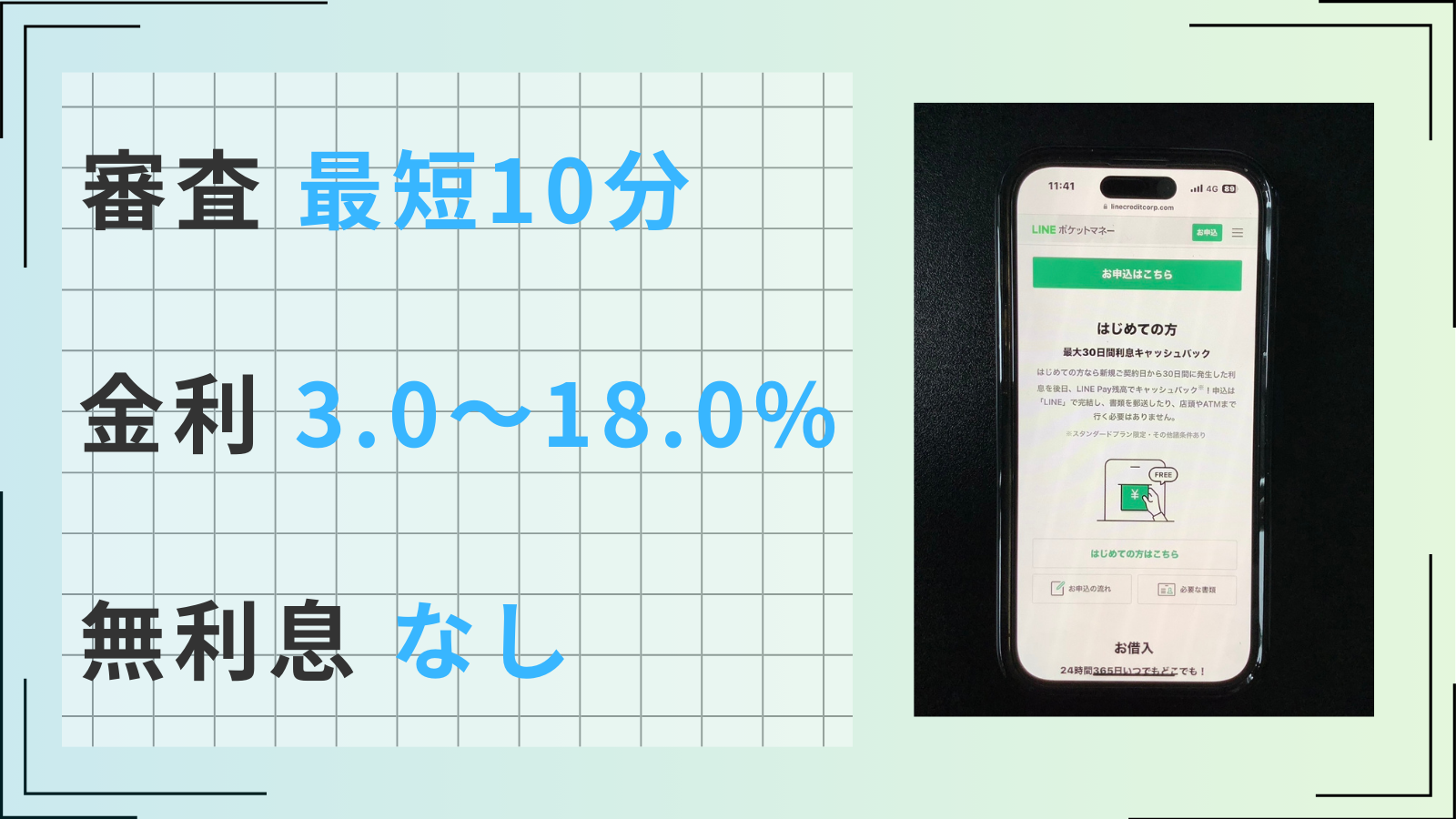

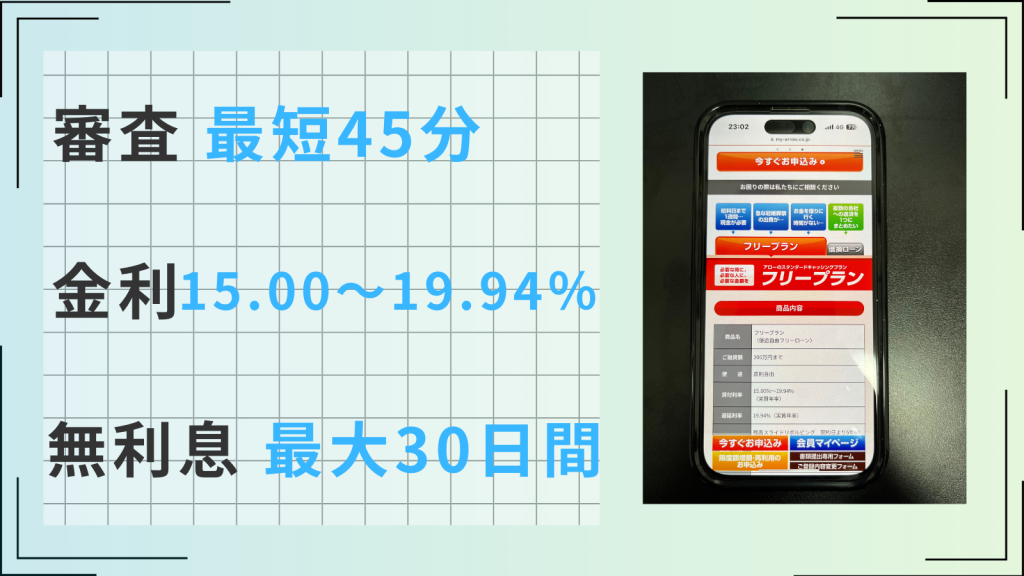

アコム

| 審査時間 | 最短20分※1 | 融資時間 | 最短20分※1 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 初めての利用なら最大30日間利息0円

- 最短20分で審査が完了するスピード審査※1

- 年会費無料のクレカも作れる

- 郵送物は原則なし

- 原則、お勤め先へ在籍確認の電話なし

※1.お申込時間や審査によりご希望に添えない場合がございます。

アコムの審査通過率は2024年1月時点で39.4%です。

以下の表に、アコムの過去4ヵ月と前年1月の審査通過率をまとめました。

| 月日 | 2023年1月 | 2023年10月 | 2023年11月 | 2023年12月 | 2024年1月 |

|---|---|---|---|---|---|

| 審査通過率 | 41.7% | 44.1% | 40.6% | 42.4% | 39.4% |

審査通過率はやや下がってきています。1年前にあたる2023年1月のデータは41.7%であり、最近は低下傾向にあることがわかります。

また、アコムでは在籍確認を原則実施していません。公式サイトには以下のように明記されています。

原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用:アコム

なお、原則郵送物が送られてこないため、家族にバレたくない人も安心して利用できます。

| 審査通過率 | 40.6%※1 | 担保・保証人 | なし |

| 審査時間 | 最短20分※2 | 申込受付時間 | 24時間対応 |

| 融資時間 | 最短20分※2 | 申込条件 | 20歳~72歳 |

| 金利 | 3.0~18.0% | Web完結 | ◯ |

| 無利息期間 | 最大30日間 | 原則郵送物なし | ◯ |

| 限度額 | 1万〜800万円 | 原則、在籍確認なし | ◯ |

※2お申込時間や審査によりご希望に添えない場合がございます。

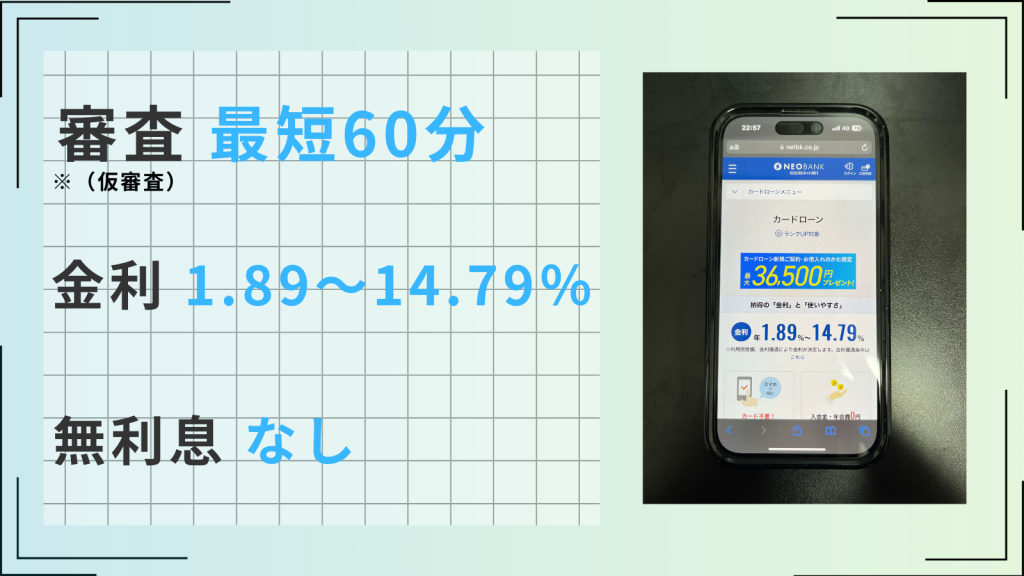

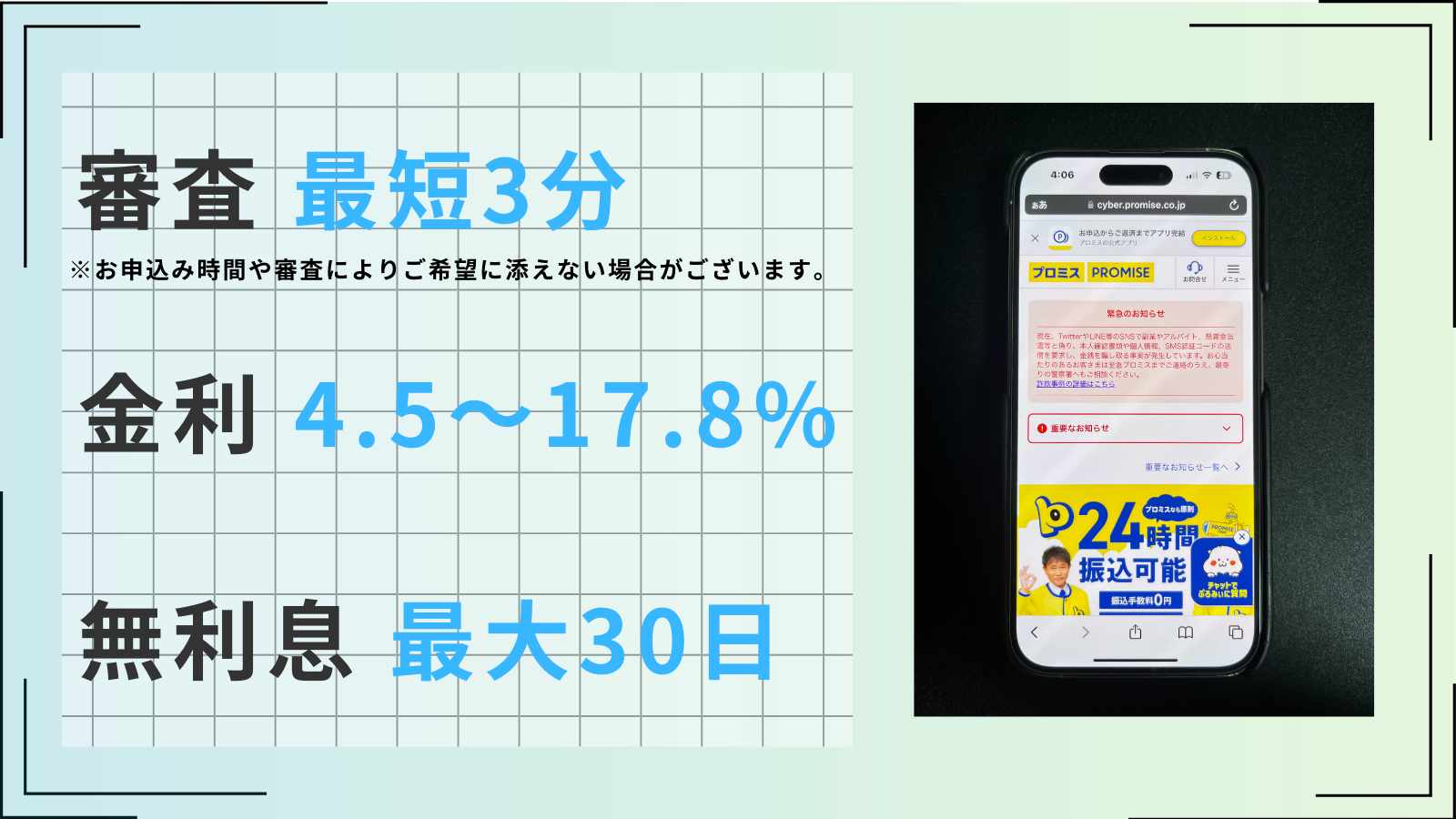

プロミス

| 審査時間 | 最短3分※ | 融資時間 | 最短3分※ |

| 無利息 | 最大30日 | 実質年率 | 4.5~17.8% |

| 在籍確認 | 原則電話 連絡なし | 限度額 | 1~500万円 |

- 審査~借入まで業界最速の最短3分で完了

- 初めての借入から最大30日間利息0円

- 上限金利が17.8%と大手他社よりも低い

- 原則電話による在籍確認なし、郵便物は一切なし

- 数少ない18歳から利用可能なカードローン

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの審査通過率は、2024年1月時点で34.8%です。

以下の表は、プロミスの過去4ヵ月と前年1月の審査通過率をまとめたものです。

| 月日 | 2023年1月 | 2023年10月 | 2023年11月 | 2023年12月 | 2024年1月 |

|---|---|---|---|---|---|

| 審査通過率 | 43.3% | 34.7% | 35.6% | 35.6% | 34.8% |

ここ数ヵ月は横ばいですが、1年前の数値と比較すると審査通過率はかなり低くなっている状況です。

すなわち、1年前と比べると審査に通過しにくくなっている可能性があるでしょう。

また、プロミスでは電話での在籍確認は原則行なっていません。公式サイトには以下のように明記されています。

原則、お勤め先にはお電話いたしません。また、審査状況によりお電話が必要な場合でも、お客さまの承諾を得ずにおかけすることはありません。 実際に、98%のお客さまにはお勤め先への電話はおかけしておりません。

引用:プロミス

さらに、申し込みから借入や返済までWeb完結を選択した場合は、郵送物が発生しません。

一方、カードの発行を希望した場合は、契約書類やカードが郵送されてきます。

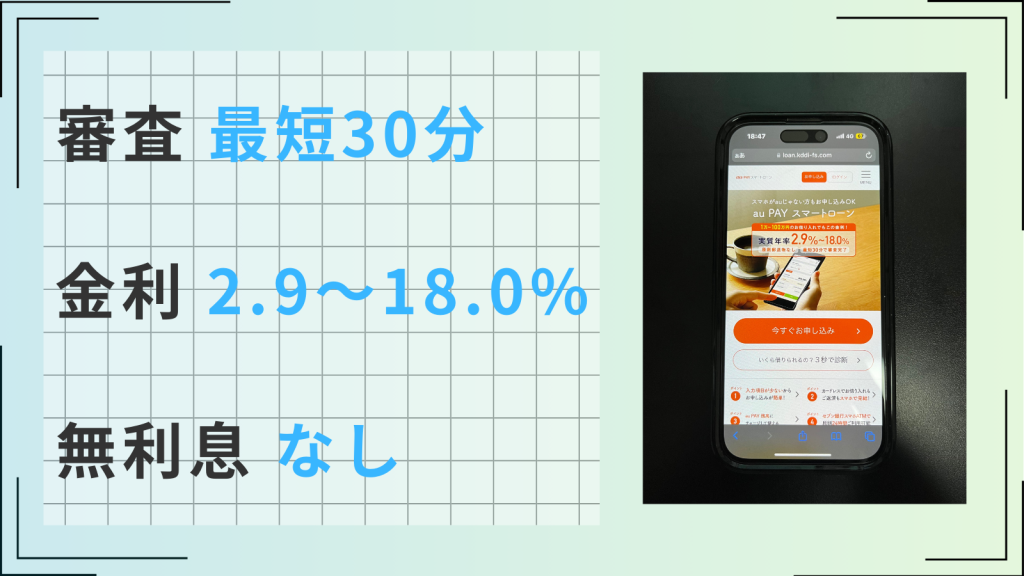

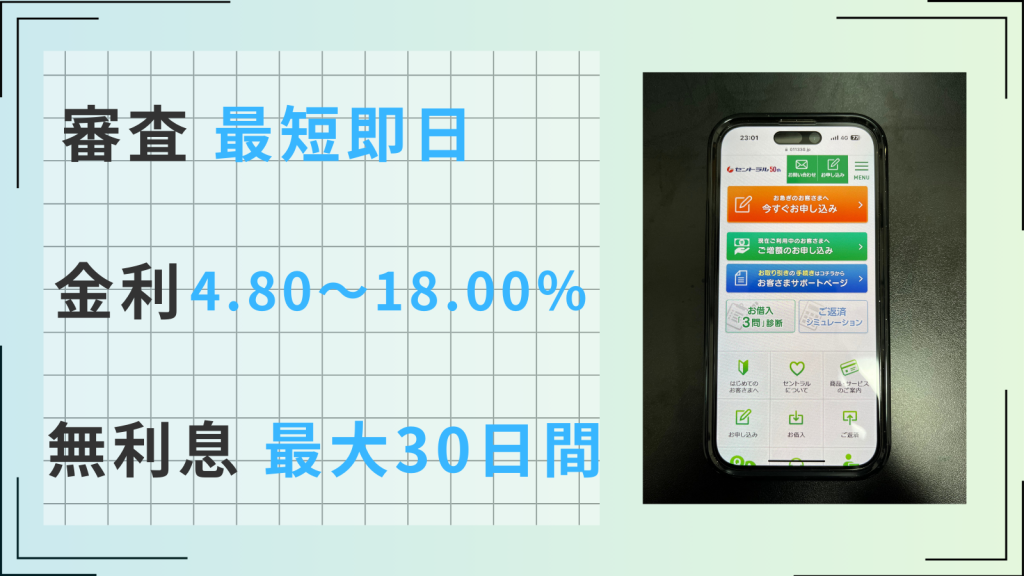

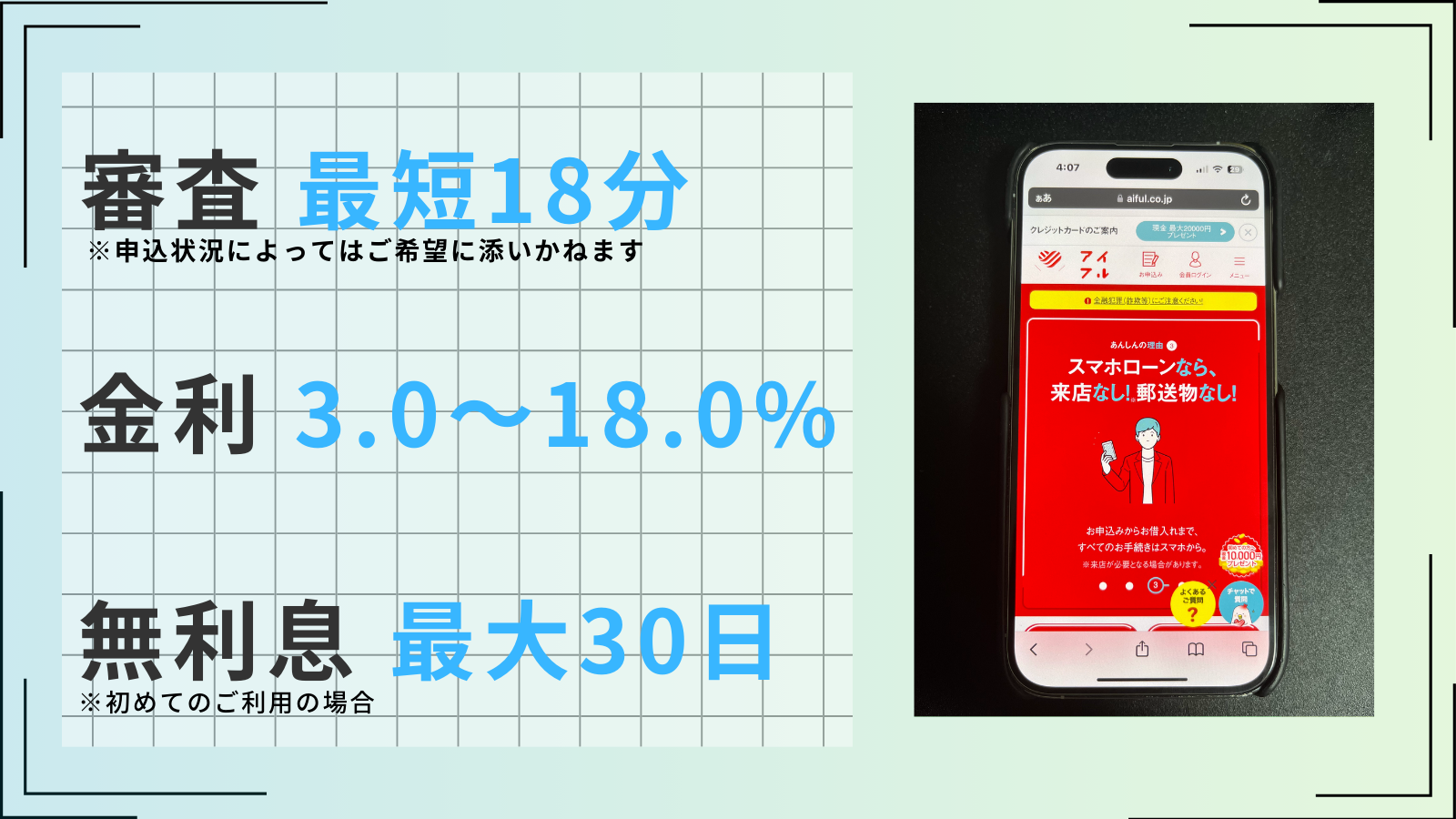

アイフル

| 審査時間 | 最短18分 | 融資時間 | 最短18分 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 大手唯一の銀行グループではない独立した消費者金融

- 初めての利用なら最大30日間利息0円

- 最短18分で審査が完了するスピード審査

- Web申込後に電話連絡で優先的に審査

- 在籍確認は原則なし、郵便物は一切なし

- 50万円までなら収入証明不要

※お申込の状況によってはご希望にそえない場合がございます

アイフルの審査通過率は、2023年12月時点で40.3%です。

以下の表は、アイフルの過去4ヵ月と前年12月の審査通過率をまとめたものです。

| 月日 | 2022年12月 | 2023年9月 | 2023年10月 | 2023年11月 | 2023年12月 |

|---|---|---|---|---|---|

| 審査通過率 | 30.6% | 39.2% | 38.8% | 39.3% | 40.3% |

審査通過率は上昇傾向にあり、特に2022年12月と比較すると10%近く伸びています。

ほかのカードローンと比較すると、審査に通りやすくなってきている可能性があるでしょう。

また、電話による在籍確認は原則実施していません。ただし、審査状況によっては担当者の個人名でかかってくる場合があります。

原則実施しません。 ただし、審査状況により実施する場合があります。 お客様のプライバシーに配慮し、担当者個人名で連絡します。

引用:アイフル

さらにアイフルでは、スマートフォンあるいは銀行口座で本人確認が行なわれるため、郵送物は原則発生しません。

ただし、お知らせメールの不着や何らかの事情で会員メニューへのログインができなくなった際に限り、書面等が郵送されてくる場合があります。

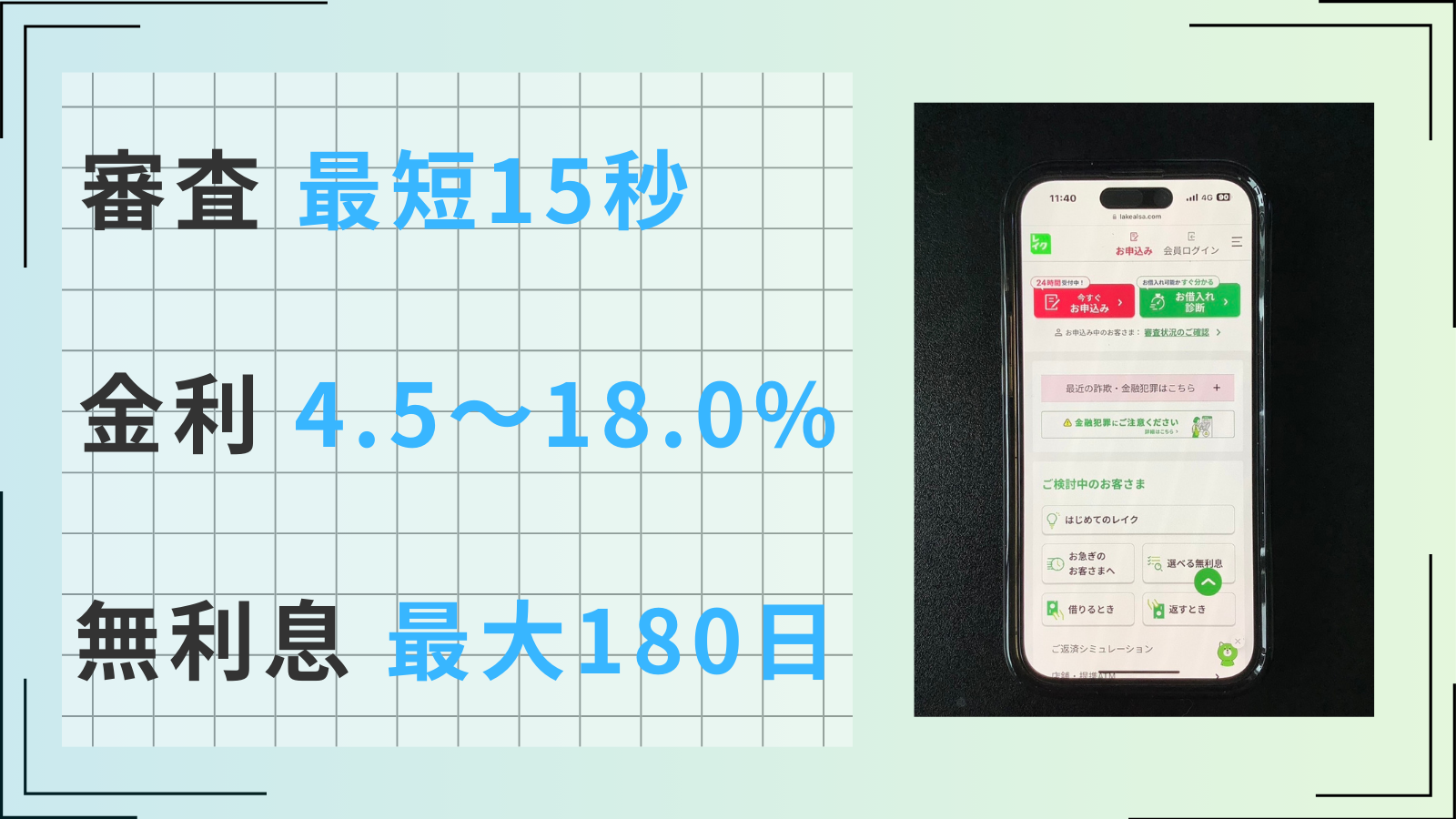

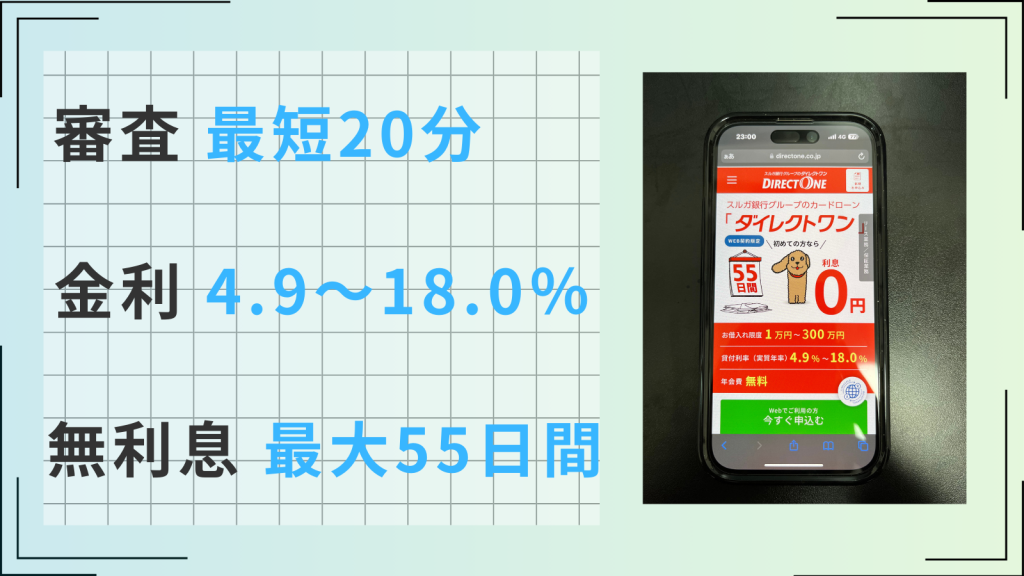

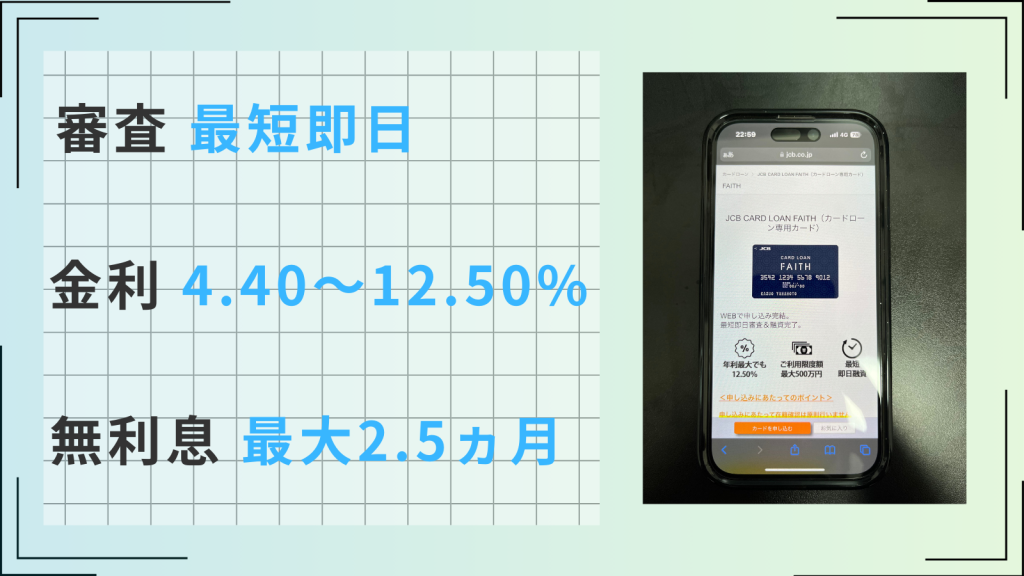

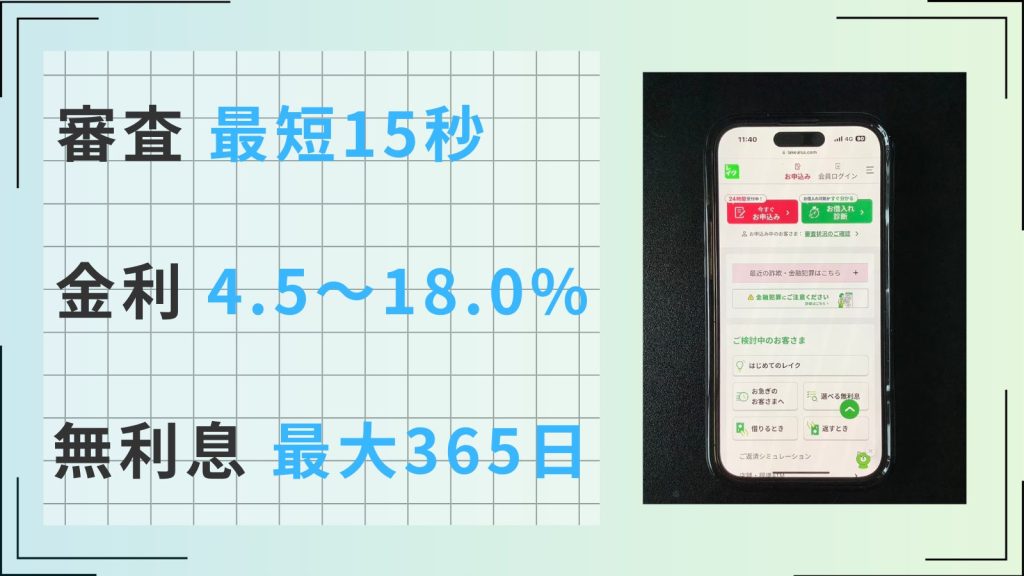

レイク

| 審査時間 | 最短15秒 | 融資時間 | 最短25分 |

| 無利息 | 最大180日 | 実質年率 | 4.5~18.0% |

- Web申込限定で無利息期間を60日と180日(5万円まで)から選べる

- 最短15秒で審査結果を通知、最短25分で融資可能

- 原則として在籍確認・郵送物なしで借入可能

- 20~70歳まで借入可能で対象年齢が広い

- Web・自動契約機・電話から申し込み可能

レイクの審査通過率は、2023年6月時点で26.6%です。レイクでは3ヵ月ごとにデータを更新しており、現状では2023年6月が最新の数値です。

以下の表は、レイクの過去4回分と前年6月の審査通過率をまとめたものです。

| 月日 | 2022年6月 | 2022年9月 | 2022年12月 | 2023年3月 | 2023年6月 |

|---|---|---|---|---|---|

| 審査通過率 | 34.9% | 32.6% | 30.4% | 26.4% | 26.6% |

審査通過率は徐々に低下してきていることがうかがえます。ほかのカードローンと比較すると審査には通過しにくい可能性があると判断できるでしょう。

また、レイクでは、原則電話での在籍確認は行なっていません。

ただし、審査の結果により電話での確認が必要となった場合のみかかってきます。

原則、ご自宅やお勤め先への確認はお電話ではおこなっておりません。 ただし、審査の結果によりお電話での確認が必要となる場合があります。

引用:レイク

なお、電話連絡の際は以下のようにプライバシーが配慮されています。

- 本人以外には「レイク」や「新生フィナンシャル」の名称は出さない

- 非通知もしくは発信専用の番号から担当者の個人名でかける

- 担当者の性別などを要望できる

- 電話が難しい場合は書類提出でも対応可能

さらに、レイクはWeb完結なら原則郵送物を受け取ることなく利用できます。

銀行カードローンでお金を借りるときによくある質問

銀行カードローンでお金を借りる際によく寄せられる質問に回答します。