結論、審査が甘いフリーローンはありません。すべての金融機関では、融資前に必ず厳正に審査が行なわれています。

フリーローンとは、利用目的に制限のない自由度の高いローン商品を指します。契約すると一度しか借入できませんが、利用限度内なら何度でも借入できる カードローンと比較すると、金利が低く設定されているのが特徴です。

フリーローンを利用したい場合は、まずは金利の低い銀行系フリーローンを検討してみるとよいでしょう。銀行系フリーローンの審査に落ちてしまった場合は、消費者金融のフリーローンを利用するのがおすすめです。

この記事では、おすすめのフリーローンの紹介をはじめ、審査に落ちる理由や通りやすくするコツなどを解説していきます。

審査が甘いもしくは審査がないフリーローンはある?

「審査が甘い」もしくは「審査がない」フリーローンは存在しません。

なぜなら、金融機関は融資前に必ず厳正に審査を行ない、個人の返済能力の有無を調査しているからです。

フリーローンはカードローンと比較すると低金利に設定されており、利用者から得られる利息が減ることから、金融機関にとっては貸し倒れのリスクが懸念されます。

そのため、低金利なフリーローンの審査は通常のカードローンよりも厳しいといえるでしょう。

また、フリーローンの審査が甘いランキングは存在せず、地方銀行だから審査が特別甘いといったこともありません。

ただし、地方銀行はメガバンクや大手消費者金融よりは審査が比較的通りやすいといわれています。

フリーローンの審査が甘いランキングも存在する?

フリーローンの審査が甘いランキングは存在しません。

先述したとおり、金融機関は融資前に必ず厳格な審査を実施しているからです。

フリーローンは金利が低めに設定されている分、むしろ審査は厳しい傾向にあるといえます。

以下の表は、銀行カードローンと銀行フリーローンの金利を比較したものです。

| カードローン | フリーローン | ||

|---|---|---|---|

| 名称 | 金利 | 名称 | 金利 |

| りそな銀行カードローン | 1.99〜13.5% | りそなフリーローン | 1.7〜14.0% |

| スルガ銀行カードローン | 3.9〜14.9% | スルガ銀行フリーローン | 4.0〜12.0% |

| イオン銀行カードローン | 3.8〜13.8% | イオンアシストプラン | 3.8〜13.5% |

フリーローンはカードローンよりも数%金利が抑えられています。

そのため、利用者から得られる利息が少なく、資金回収にも時間がかかります。

資金を回収できなければ金融機関の大きな損失となるため、フリーローンは特に返済能力の調査に力を入れているのです。

地方銀行のフリーローンの審査は甘い?

地方銀行のフリーローンの審査は甘くありません。

銀行の規模に関わらず、各金融機関では所定の審査が慎重に行なわれているからです。

ただし、地方銀行はメガバンクと比較すると審査が甘い傾向にあるともいわれています。

なぜなら、実際に審査基準が公開されているわけではないものの、審査の難易度は金利の高低に比例しているといえるからです。

前項で解説したように、金利が低ければ銀行のリスクが大きくなるため、審査は必然的に厳しくなります。

例えば、メガバンクの一つであるりそな銀行のフリーローンと、岐阜県に本店を置く十六銀行のフリーローンの金利を比較してみると、以下のとおり地方銀行である十六銀行の金利が上回っています。

| 種類 | フリーローン名 | 金利 |

|---|---|---|

| メガバンク | りそなフリーローン | 1.7〜14.0% |

| 地方銀行 | 十六銀行フリーローン(ミライエール) | 3.6〜14.6% |

つまり、地方銀行はメガバンクと比較すると金利が高い分、審査は比較的通りやすいといえるのです。

銀行系フリーローンおすすめランキング

ここでは、おすすめの銀行系フリーローンを紹介します。

- りそな銀行のりそなフリーローン:りそな銀行の住宅ローンを契約していれば0.5%の金利優遇が受けられる

- スルガ銀行フリーローン:がん保障特約付きローンを選択できる

- イオン銀行フリーローン:前年度年収が200万円以上あれば申し込める

- 三井住友銀行フリーローン無担保:三井住友銀行の住宅ローンを利用していれば3.0%の金利優遇が受けられる

- 横浜銀行フリーローン:申し込みから最短2営業日で借入ができる

りそな銀行のりそなフリーローン

- 1,000万円まで借入できる

- 固定金利のため金利変動がなく安心して利用できる

- りそな銀行の住宅ローンを契約している方は0.5%の金利優遇が受けられる

りそな銀行が提供する無担保型のりそなフリーローンは、最大1,000万円まで借入できます。

りそな銀行カードローンの限度額が800万円であるため、より多くの資金調達が必要な方におすすめです。

また、りそなフリーローンは固定金利を採用しているため、返済中に金利が変動し、思わぬ負担が増えてしまうこともありません。

カードローンの金利と比較すると以下のような違いがあります。

| りそなフリーローン | 固定 | 1.7〜14.0% |

| りそな銀行カードローン | 変動 | 1.99〜13.5% |

一度にまとまったお金を借り、安定して返済したい方はフリーローンを選択するとよいでしょう。

なお、りそな銀行の住宅ローンを契約している方は、上記の金利からさらに0.5%の金利優遇が受けられるため、よりお得に利用できます。

スルガ銀行フリーローン

- 最高限度額300万円のため借りすぎを防止できる

- 返済回数が最大120回までであり、ゆとりを持って返済できる

- がん保障特約付きローンを選べる

スルガ銀行フリーローンは、最高限度額が300万円までのカード型ローン商品です。

以下の表のように、他社フリーローンと比較すると最高限度額が抑えられているため、借りすぎを防げます。

| フリーローン名 | 最高限度額 |

|---|---|

| スルガ銀行フリーローン | 300万円 |

| イオン銀行フリーローン | 700万円 |

| りそなフリーローン | 1,000万円 |

また、返済回数を最大120回まで分割できるため、ゆとりを持った計画的な返済が可能です。

さらに、スルガ銀行フリーローンはがん保障特約付きローンを選択できます。

がん保障特約付きローンとは、死亡または高度障害状態、がんと診断された場合に、消費者信用団体生命保険でローンを全額返済できるサービスです。

借金の心配をしなくていいため、安心して治療に専念できるでしょう。

ただし、申し込み時の年齢が満50歳未満の方は年0.3%、満50歳以上の方は年0.6%金利が上乗せされます。

イオン銀行フリーローン

- 10万円単位で700万円まで借入できる

- インターネットから申し込めて来店せずに契約できる

- 前年度年収が200万円以上あれば申し込める

イオン銀行のフリーローン「イオンアシストプラン」は、10万円〜700万円まで借入できるサービスです。

10万円単位で申し込めるため、必要資金に応じて細かく調整しやすいでしょう。

インターネットから申し込めて来店する必要もないため、店舗に出向く時間を取れない忙しい方でもスピーディーに手続きを進められます。

ただし、「イオンアシストプラン」にはインターネット以外の申込方法がないため、Web上での手続きが不安な方は利用しにくいかもしれません。

また、イオン銀行は申込条件の一つに、前年度の年収が200万円以上あることを挙げています。

安定かつ継続した収入の見込める方

引用:イオンアシストプラン 商品概要

※ 原則、前年度税込年収が200万円以上の方

※ 年金受給者、学生、無職(専業主婦(夫))の方はご利用になれません。

このため、アルバイトやフリーターの方など年収が200万円を満たさない方は利用できませんが、会社員であれば多くの方が問題なく申し込める金額でしょう。

三井住友銀行フリーローン無担保

- リフォーム資金なら800万円まで借入できる

- 金利が一律年5.975%(変動金利)

- 三井住友銀行の住宅ローンを利用している方なら3.0%の金利優遇が受けられる

三井住友銀行のフリーローンの借入限度額は300万円ですが、用途がリフォーム資金の場合は800万円まで引き上げられます。

また、いくら借入しても金利は一律年5.975%です。

変動金利のため多少の増減はありますが、少額を借入したい方はお得に利用できるでしょう。

その反面、借入金額が大きければ利息が高くつき、負担が増えてしまう可能性があります。

なお、三井住友銀行の住宅ローンを利用中で、かつ返済の遅延がない方であれば、年3.0%の金利優遇が受けられます。

ただし、金利の優遇はリフォーム資金には適用されないため、仮に800万円借入した場合は金利が5.975%のままであるため注意が必要です。

三井住友銀行のフリーローンを利用する際は、使用目的と必要金額を明確にしてから申し込むとよいでしょう。

横浜銀行フリーローン

- 最短翌日に審査結果がわかる

- 最短2営業日で借入ができる

- インターネットから24時間365日申し込める

横浜銀行フリーローンは、インターネットから申し込んだ場合、最短翌日に審査結果がわかります。

その後、契約手続きに進み、申し込みから最短2営業日で借入が可能です。

パソコンやスマートフォンでのインターネット申し込みなら、24時間365日申し込みを受け付けているため、忙しい方でも好きなタイミングで利用できます。

横浜銀行フリーローンのインターネットによる申し込み手順は以下のとおりです。

| (1)申し込み | 公式サイトから申し込む |

| (2)審査 | 必要書類をアップロード・郵送・FAXのいずれかで提出する |

| (3)審査結果の連絡 | 最短で申し込みの翌日に電話で連絡がくる |

| (4)契約手続き | Webで契約手続き、もしくは郵送・FAXで契約書類を提出する |

| (5)借入 | 最短2営業日で口座に借入金額が振り込まれる |

急いでいる方やスピーディーに利用したい方は、横浜銀行フリーローンがおすすめです。

銀行のフリーローンの審査に落ちたら消費者金融のフリーローンを利用するのがおすすめ

銀行のフリーローンの審査に落ちた場合は、消費者金融のフリーローンに申し込むのがおすすめです。

なぜなら、消費者金融のフリーローンは銀行のフリーローンと比較し、金利が高く設定されているため、審査に通る確率が高いといえるからです。

先述したように、金利が低い銀行のフリーローンは申込者にとって利用しやすい反面、銀行側はより貸し倒れのリスクをともないます。

そのため、確実に返済能力のある人に融資を行なうには、銀行はより厳しい審査が必要となります。

一方、消費者金融は銀行よりも金利が高く設定されている分、資金回収もしやすいことから審査が緩やかな傾向にあると考えられます。

プロミスのフリーローン

- 利用限度額内なら何度でも借入できる

- 初めての契約なら30日間の無利息サービスを利用できる

- 18歳から申し込める

プロミスのフリーキャッシングは、フリーローンでありながら、利用限度額内の範囲であれば何度でも借入できるのが特徴です。

例えば、借入可能額が50万円だった場合、30万円借入すると残り20万円をあとから借りられます。

その後借入した30万円のうち20万円を返済すれば、残り40万円があとから借入可能です。

このように、限度額内であれば繰り返し利用できるのがプロミスのフリーキャッシングのメリットといえます。

また、初めての契約なら、メールアドレスを登録してWeb明細を利用することで、30日間の無利息サービスが適用されます。

30日以内に返済する分は利息がかからないため、より負担を減らして借入したい方におすすめです。

さらに、プロミスのフリーキャッシングは大手消費者金融のなかで唯一18歳から申し込み可能であり、より幅広い属性の方が利用しやすい商品でしょう。

SMBCモビットのフリーローン

- 申し込み後、最短30分で審査結果がわかる

- 原則自宅への連絡や職場への在籍確認はない

- 返済額のうち利息分200円に対してT-POINTが1ポイントたまる

SMBCモビットにはフリーローンと銘打ったサービスはありませんが、カードローンの用途が定められていないため、フリーローンのように利用できます。

申し込み後、最短30分で審査結果がわかり即日融資に対応しているため、すぐにお金を用意したい方におすすめです。

また、原則自宅への連絡や勤務先への在籍確認はないため、誰にも知られずにこっそり利用することもできます。

さらに、返済額のうち利息分200円に対してT-POINTが1ポイントたまり、たまったポイントは会員専用サービス「Myモビ」を経由し、1ポイント1円として返済にあてることも可能です。

少しでもポイントでお得に利用したい方は、SMBCモビットの利用を検討してみるとよいでしょう。

アコムのフリーローン

- 最短20分で融資を受けられる

- 利用口座が楽天銀行なら10秒程度で振り込まれる

- 利用限度額の増額審査は土日祝日も可能で、原則当日中に結果がわかる

アコムもSMBCモビット同様、フリーローンという名称のサービスはないものの、カードローンの使い道が定められていないため自由に借入金額を利用できます。

アコムではインターネットもしくは店舗での申し込みで、最短20分で融資を受けることが可能です。

また、借入方法に「振込で借りる」を選択し、利用口座は楽天銀行を指定すると、10秒程度でスピーディーに振り込まれます。

振込実施時間は金融機関によって異なるため、詳しくは公式サイトの「金融機関ごとの振込実施時間」をご確認ください。

さらに、アコムのカードローンは最大800万円まで借入でき、現状の限度額では足りない場合は増額申請を行なえます。

増額申請に対する審査は土日祝日でも対応しており、原則当日に審査結果の回答がもらえるため、急いでいる方にも安心です。

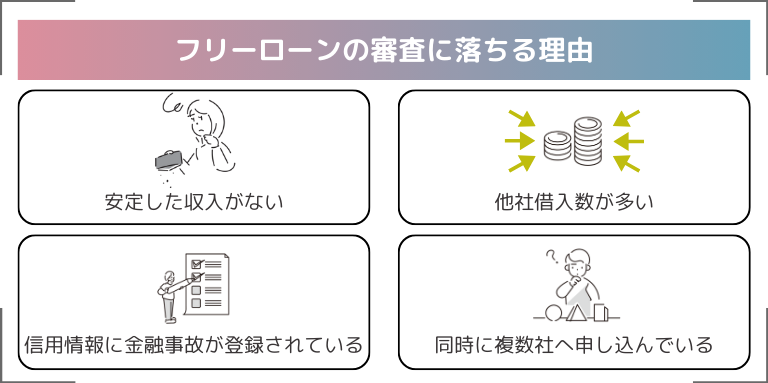

フリーローンの審査に落ちる理由

フリーローンの審査に落ちる一番の理由は、返済能力がないと判断されることです。

具体的には、安定した収入がないことや他社借入数が多いこと、同時に複数社へ申し込んでいることなどが挙げられます。

これらは金融機関側からすると資金繰りに困っていると見なされ、融資を行なっても返済されないのではないかといった不安要素になりかねません。

また、信用情報に金融事故が登録されていることも、信用を失う要因の一つでしょう。

フリーローンの審査に落ちてしまった場合は、これらが当てはまっていないかどうか今一度確かめてみてください。

安定した収入がない

フリーローンの審査に落ちる理由としてまず挙げられるのは、安定した収入がないことです。

フリーローンは一度にまとまった金額を融資してもらえるサービスであるため、安定した収入がないと判断された方は貸付してもらえません。

一部の銀行系フリーローンでは、以下のように年収制限が設けられています。

安定かつ継続した収入の見込める方 ※ 原則、前年度税込年収が200万円以上の方

引用:イオン銀行 イオンアシストプラン

前年度税込年収が200万円以上(個人事業主の方は所得金額)で、現在安定した収入のある方(年金収入のみの方はご利用いただけません)

引用:三井住友銀行フリーローン

フリーローンは金利が低いことから貸し倒れが懸念されるため、安定した収入を証明することは必須といえるでしょう。

他社借入数が多い

他社からの借入数が多いことも、審査に落ちる理由の一つです。

借入数が多ければ多いほど、それだけ資金繰りに難渋しているととらえられかねません。

多重債務状態にあると見なされ、返済能力がないと判断されることは審査通過率を大幅に下げてしまうため、申し込む際には他社借入数を極力少なくしておくことが大切です。

特に、借入金額が少ないローンはあらかじめ完済しておくとよいでしょう。

なお、金融機関は信用情報機関の情報から個人の借入状況などもすべて把握できるため、他社借入数について虚偽の申告をした場合は必ずバレてしまいます。

最悪の場合、嘘の申告をした時点で審査は通過できないため注意してください。

信用情報に金融事故が登録されている

審査に落ちた場合、信用情報に金融事故が登録されている可能性が考えられます。

金融事故がある場合は、個人の信用力が著しく低下しているため審査に通過できません。

例えば、以下のような状況が金融事故とみなされます。

- クレジットカードの支払い延滞

- カードローンの返済遅延

- カードの強制解約

- 携帯電話料金や奨学金の支払い滞納

- 債務整理の履歴

金融機関は融資を行なう前に信用情報機関の登録内容を確認し、金融事故の有無などから個人の返済能力や信用力をチェックしています。

思い当たる節がある方は、信用情報機関に金融事故があるか確認し、金融事故がある場合は情報が保存されている一定期間は申し込みを控えるのが無難です。

同時に複数社へ申し込んでいる

同時に複数社へ申し込んでいる場合も、審査に落ちる理由の一つです。

信用情報機関には、申込者が過去に申し込んだクレジットカードやローンなどの履歴がすべて登録されており、半年間保存されます。

そのため、同時に複数社へ申し込んでいることは、審査の際に金融機関に必ず知られてしまいます。

短期間のうちに何社も申し込む行為は、金銭的に余裕がないことを証明しているようなものであり、マイナスイメージにつながりかねません。

返済能力がないと判断され、審査の通過を妨げてしまうため、フリーローンを利用する際は1社に絞って申し込むことを心がけましょう。

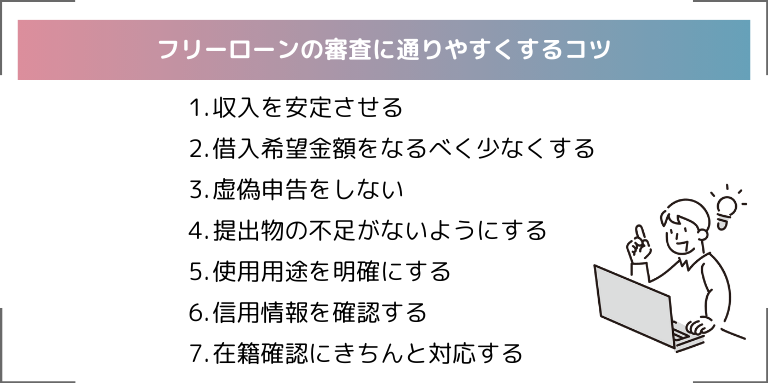

フリーローンの審査に通りやすくするコツ

フリーローンの審査に通りやすくするコツは、返済能力があることをできるだけ証明することです。

具体的には、収入を安定させ、借入希望金額をなるべく少なくすることや、使用用途を明確にすることなどが挙げられます。

また、個人の信用力も重要であり、虚偽申告をしないことや提出物の不足がないようにすること、あらかじめ信用情報を確認しておくこと、在籍確認にきちんと対応することが求められます。

これらの条件をクリアすることで、より審査通過率をアップさせられるでしょう。

収入を安定させる

フリーローンの審査に通りやすくするには、収入を安定させることが先決です。

収入が不安定な状態では、返済能力がないと判断され審査に通過できません。

先述したように、イオン銀行のフリーローンや三井住友銀行のフリーローンは年収を200万円以上と定めていることから、年収は安定的に200万円以上ある状態にしておくとよいでしょう。

また、勤続年数が長いことや雇用形態が正社員であることも、返済能力が高いと判断される要素の一つです。

確実に借入したいなら、これらの条件を整え、審査に通過する確率を高めてから申し込みましょう。

借入希望金額をなるべく少なくする

借入希望金額をなるべく少なくしておくことも、審査通過率を上げるためには大切です。

なぜなら、借入希望金額が大きいほどより返済能力が必要とされるからです。

借入希望金額が多ければ利用者の返済負担は増え、貸し倒れなど金融機関が抱えるリスクも大きくなります。

金融機関はできるだけ損失が少なくなるように融資しているため、借入希望金額は少ないほうが審査に通りやすいといえます。

フリーローンのなかには1万円単位や10万円単位で申し込める商品もあるため、必要な金額を明確にし、無理なく返済の見通しが立てられる金額を借りるようにしましょう。

虚偽申告をしない

フリーローンの審査に通るためには、虚偽申告はしないことが絶対条件です。

なぜなら、嘘の申告が判明した時点で信用を失い、審査の対象から外れてしまうためです。

特に、年収は返済能力に直結するものであり、少しでも審査に通るようにと安易に虚偽の申告をしてしまいかねません。

しかし、金融機関は信用情報機関から情報を照会して記載内容と相違がないかチェックしているため、故意に異なる記載をした場合は見つかってしまいます。

単純なケアレスミスは訂正や再提出で済む可能性もありますが、マイナスなイメージを与えることには変わりないため、申し込み時には正しい情報を入力することを意識しましょう。

提出物の不足がないようにする

フリーローンの審査に通りやすくするには、必要な提出物の不足がないよう事前に準備しておくことも大切です。

提出物が不足していることで審査に落ちるとは言い切れませんが、審査が長引くことで借入までに時間を費やしてしまう可能性は十分にあります。

運転免許証やマイナンバーカードなどの本人確認書類は必須であるうえ、借入希望金額が50万円を超えるのであれば収入証明書も必要です。

また、申込者の年齢が18歳・19歳だった場合も、収入証明書の提出が求められます。

スムーズに手続きを進めるためにも、事前に書類を用意した状態で申し込むのがベストです。

使用用途を明確にする

フリーローンの審査に通りやすくするためには、借入する金額の使用用途を明確にしておくこともポイントです。

フリーローンは使い道が自由な点がメリットですが、ほとんどの商品が事業用資金としては利用できません。

銀行や消費者金融の公式サイトには、フリーローンの使用用途に関して次のような記載がされています。

健全な消費性資金(事業性資金にはご利用いただけません)

引用:りそなプレミアムフリーローン

投資用不動産購入および関連資金や保険を含むその他投機目的資金、事業性資金、個人間売買、公序良俗に反する資金にはご利用いただけません。

引用:スルガ銀行フリーローン

生計費に限ります。(ただし、個人事業主の方は、生計費および事業費に限ります)

引用:プロミス フリーキャッシング

そのため、申し込む際は健全な使い道であることを明らかにしておきましょう。

信用情報を確認する

フリーローンの審査が不安な方は、事前に信用情報を確認しておくのもおすすめです。

信用情報は以下の3つの機関に登録されており、それぞれ情報の開示請求をすることで登録内容を照会できます。

ローンやクレジットカードの契約内容や返済状況などの登録期間は5年間、自己破産などの事故情報は10年間保存され続けます。

マイナスな情報が登録されている間は審査の通過が困難であるため、自分がどのような状況にあるのかを把握しておくことも、審査に通りやすくするコツといえるでしょう。

在籍確認にきちんと対応する

在籍確認の連絡があった際にきちんと対応できるかどうかも、審査通過率に関わってきます。

なぜなら、在籍確認には、申込者が申告した勤務先に務め、安定した収入を得ていることを確かめる目的があり、返済能力の有無に直結するからです。

そのため在籍確認に難なく対応できれば、審査を有利に進めることができるでしょう。

なお、在籍確認の対応が難しいときは、事前にフリーローンの担当者に相談しておくのがおすすめです。

場合によっては、申込者が指定した時間に電話連絡をしてもらえたり、在籍確認の前に本人に連絡してもらえたりと融通がきく可能性もあります。

また、職場の人に応対をお願いしておくのも一つでしょう。

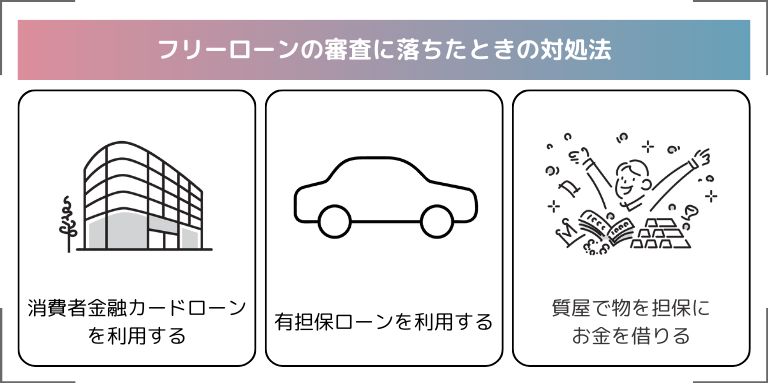

フリーローンの審査に落ちたときの対処法

フリーローンの審査に落ちたときの対処法としてまず挙げられるのは、消費者金融カードローンを利用することです。

消費者金融カードローンは、金利が比較的高く設定されている分、フリーローンよりも審査通過率が高い傾向にあります。

また、住宅などを担保にしてお金を借りる有担保ローンを利用するのもよいでしょう。

さらに、質屋で物を担保にお金を借りるのも、審査が不要なため利用しやすい方法です。

消費者金融カードローンを利用する

フリーローンの審査に落ちた場合は、消費者金融カードローンを利用するのがおすすめです。

消費者金融カードローンもフリーローンのように原則使途は自由でありながら、フリーローンとは違い、必要なときにこまめに借入できるといったメリットがあります。

フリーローンと比較すると金利はやや高めの設定ですが、一度にまとまった金額を貸付するわけではないことから、審査難易度はフリーローンより低い傾向です。

なお、銀行のカードローンは消費者金融よりも金利が低い分、審査が厳正に行なわれているため、より借入しやすい方法を選択するなら消費者金融カードローンが最適といえるでしょう。

有担保ローンを利用する

フリーローンの審査に落ちてしまった場合は、有担保ローンの利用を検討するのも一つの方法です。

無担保のフリーローンは個人の返済能力が欠かせないため、必然的に審査が厳しくなります。

その反面、住宅ローンなどの有担保ローンは担保の提供と引き換えに借入できるため、担保が条件をクリアしていれば比較的借入しやすい傾向です。

ただし、有担保ローンも年収をはじめとした個人の返済能力の審査は必ず行なわれ、あらゆる基準を満たさなければ利用できません。

安易に借りられるわけではないことは留意したうえで、担保にできる物件や対象の物などがあれば利用を検討するとよいでしょう。

質屋で物を担保にお金を借りる

フリーローンの審査に落ちたときの対処法として、質屋で物を担保にお金を借りる方法があります。

質屋を利用する際には身分証明書の提出を求められますが、フリーローンやカードローンのように審査が行なわれることはありません。

そのため、審査に落ちた方でも担保となる品物があれば借入することが可能です。

質入れする品物は、ブランド品やアクセサリー類など高価なものにしましょう。

ノーブランド品や古すぎるものなどは査定を断られてしまう可能性があります。

また、査定金額の7〜8割程度のお金を借入することができますが、返済する際は高額な利息をともなうため注意が必要です。

ただ、返済義務はないため、品物を手放しても構わない場合は返済しなくても問題ありません。

フリーローンの審査日数はどれくらい?

フリーローンの審査日数は、仮審査に数日、本審査に1〜2週間程度かかるケースがほとんどです。

以下に、審査日数を公開している一部のフリーローンをまとめました。

| フリーローン名 | 審査日数 |

|---|---|

| りそなプレミアムフリーローン | 仮審査:1〜2営業日 本審査:1週間程度 |

| 住信SBIネット銀行フリーローン | 通常2週間程度 (仮審査は数時間〜2営業日) |

| 池田泉州銀行フリーローン | 最短2週間程度 |

| 十六銀行フリーローン | 最短1営業日 (申込状況によっては、Web完結なら最大5営業日、Web完結でない場合は最大7営業日かかる) |

上記の表からもわかるように、フリーローンは審査に1〜2週間程度の時間を要するため、即日借入は不可能です。

フリーローンについてよく寄せられる質問

フリーローンについてよく寄せられる質問に回答します。