学生ローンを利用したいけど、利用しても大丈夫なのかと不安に思っている方が多いのではないでしょうか?実際、学生ローンがやめたほうがいいと言われる理由は、おもに以下の5つです。

上記のやめたほうがいいと言われる理由を知って、少しでも不安に思った方や気になる方は、大手消費者金融カードローンを利用するのがおすすめです。

大手消費者金融なら、学生ローンよりも金利が低く、無利息期間サービスもあり、闇金を利用する確率も格段に低くなります。

また、大手消費者金融は最短即日で利用できるだけでなく、在籍確認や郵送物が原則ないため、周りにバレずに利用することができます。

- 申し込みから返済までWeb完結

- 24時間365日申し込める

- 土日祝日も審査や即日融資に対応

- アプリで取引できるためカードレス

- 原則在籍確認がない

- 原則郵送物がない

- 無利息期間がある

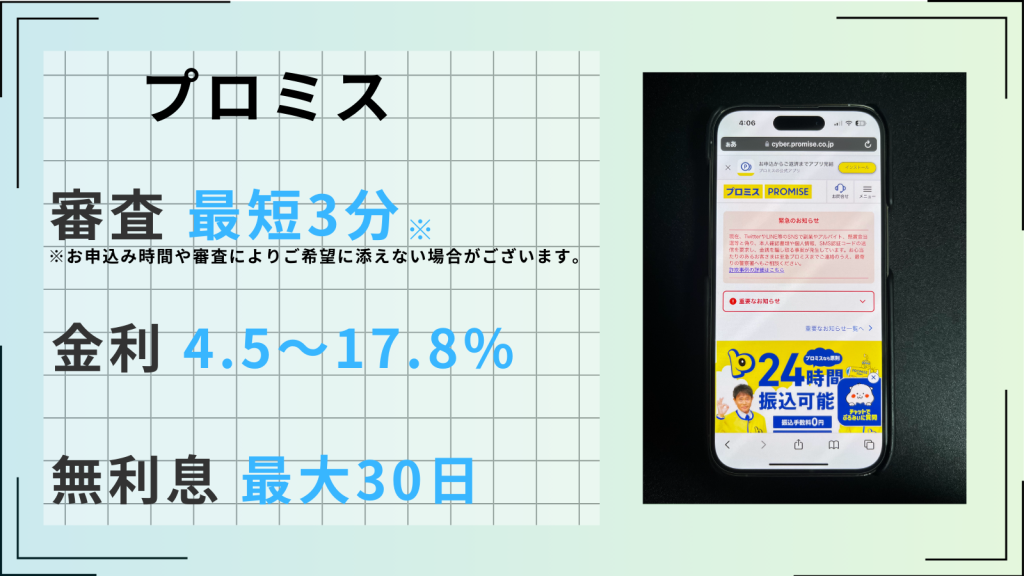

プロミスなら即日融資が可能!

| 審査時間 | 最短3分 | 融資時間 | 最短3分 |

| 無利息期間 | 30日間 | 実質年率 | 4.5%〜17.8% |

- 初めての借入は30日間金利が0円

- 職場・自宅への電話連絡や郵送物が原則なし

- 最短3分で審査完了

- 最大金利が17%台で大手他社より低い

- 18歳からOK(2ヶ月分の給与明細などの収入証明書類が必要)

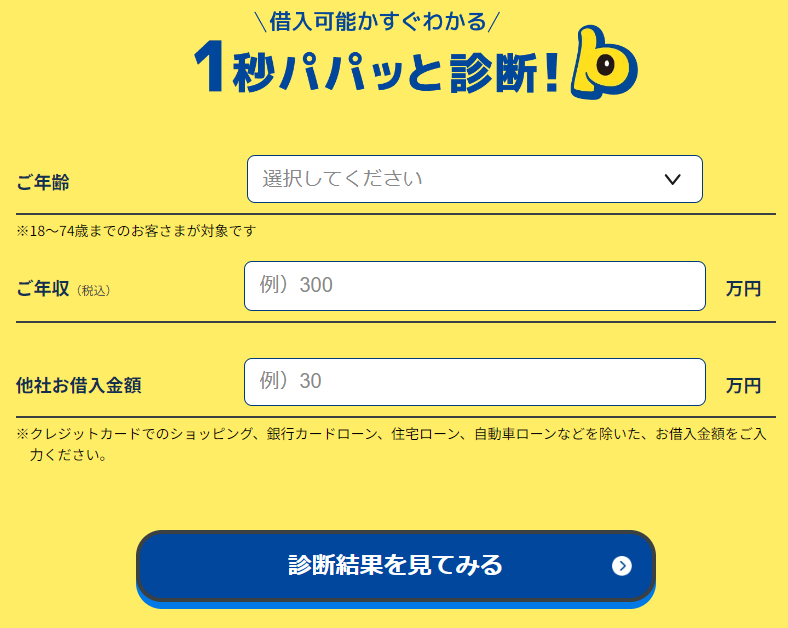

1秒診断で借入できるかすぐ分かる!

プロミスなら即日融資が可能!

| 審査時間 | 最短3分 | 融資時間 | 最短3分 |

| 無利息期間 | 30日間 | 実質年率 | 4.5%〜17.8% |

- 初めての借入は30日間金利が0円

- 職場・自宅への連絡や郵送物が原則なし

- 最短3分で審査完了

- 最大金利が17%台で大手他社より低い

- 18歳からOK(2ヶ月分の給与明細などの収入証明書類が必要)

1秒診断で借入可能かすぐ分かる!

※お申込み時間や審査によりご希望に添えない場合がございます。

- 収入がない方や計画的に返済できない方には、学生ローンはおすすめしない

- 学生ローンよりも、大手消費者金融のほうがお得に借りられる

- 借入を行なう際、闇金や返済遅れには十分に注意する

学生ローンはやめたほうがいい?やめたほうがいい理由!

学生ローンはやめたほうがいい、といわれる理由は以下の5つです。これらのリスクを理解して利用できない方は、学生ローンの利用を控えましょう。

金利が高い、無利息期間がないことを大きなデメリットに感じる方には大手消費者金融がおすすめです。大手消費者金融では無利息期間を利用できるうえ、金利を抑えて借り入れられる可能性があります。

金利が高い

学生ローンの利用をやめたほうがいい理由として、金利が高いことが挙げられます。

学生ローンの金利相場は12.0%~17.0%で、扶養内で働く一般的な学生には負担が大きいといえます。

\金利負担のイメージ(金利17.0%で計算)/

| 借入額 | 借入期間 | 総返済額 | 金利負担 |

|---|---|---|---|

| 10万円 | 1年 | 109,440円 | 9,440円 |

| 3年 | 128,340円 | 28,340円 | |

| 30万円 | 1年 | 328,332円 | 28,332円 |

| 3年 | 385,056円 | 85,056円 |

借入金利17.0%では1年の借入で借入額の約10%、3年で約30%の金利負担を強いられます。

扶養内の収入、仕送りしかない学生にとっては学生ローン利用時の金利負担は大きな負担です。

無利息期間がない

無利息期間がないのも、学生ローンの利用をやめたほうがいい理由の一つです。

無利息期間とは、金利が無料で借りられる期間のことで、無利息期間が長いほどお得に借り入れられます。

学生ローンには無利息期間がないため、借入負担が大きくなりやすいでしょう。

借入を行ないたい学生で、金利負担をなるべく低く抑えたい方は、大手消費者金融の利用がおすすめです。

大手消費者金融は学生ローンとは異なり無利息期間を利用できるため、短期での借入負担を低く抑えられます。

注意点を抑えれば安全に、お得に借入可能です。

無利息期間がないことに悩んでいる方は、記事で紹介する大手消費者金融を利用することで、悩みを解決できます。

信用情報に利用した履歴が残る

信用情報にローン利用の履歴が残るのも、学生ローンの利用をやめたほうがいい理由です。具体的には、以下の情報が信用情報として保管されます。

- 本人の情報

- 契約内容

- 支払い状況

- 他社のローンへの申し込み情報

このうち支払い状況の情報には、残債額や異動情報などが記録されます。異動情報とは、延滞や滞納などの記録です。

信用情報に異動の履歴が残ると、以下の審査でネガティブに働きます。

- 住宅ローンの審査

- 自動車ローンの審査

- クレジットカード作成時の審査

異動情報があると、将来ローンを組みたいと思っても不可能になるため十分に注意しましょう。正しく利用し、遅延なく返済すれば不利益は生じません。

闇金業者が潜んでいる

学生ローンを提供する貸金業者には、闇金業者が潜んでいる場合がある点も学生ローンをやめたほうがいい理由のひとつです。

なぜなら学生ローンは中小消費者金融が多く提供しており、闇金との見分けが難しいためです。

闇金とは適切な登録を受けないまま貸付を行ない、言葉巧みに利用者を誘い込む違法業者を指します。

金融庁によると、闇金から借り入れることで以下の被害が発生します。

- 違法な高金利で借金が膨れ上がる

- 脅迫まがいの取り立てが行なわれる

- 取り立てが親族や友人、会社にまでおよぶ

- 個人情報が流出する

闇金から借り入れると以上の被害から精神的に追い詰められるため、抜け出すのは困難です。

借入前には金融庁の登録貸金業者情報検索サービスを利用して、正規業者であることを確かめてから借り入れる必要があります。

借金をする癖がついて多額の借金をしてしまう

学生ローンを利用しないほうがいい理由として、借金が癖づくことが挙げられます。

借金癖は多額の借金につながりやすく、気付かぬうちに多重債務状態に陥る可能性が高いです。多重債務で延滞・滞納を繰り返すと信用情報が傷つきます。

信用情報が傷つくことのデメリットは以下のとおりです。

- クレジットカードが作れない・利用できない

- ローン審査が通らない

- 賃貸住宅の審査に通らない

- 携帯電話の分割払いができない

信用情報が傷ついた場合、上記の状態が5〜10年間続きます。学生ローンを正しく利用しなかったツケは、社会に出た後にまわってくるのです。

計画的に利用できない方は学生ローンの利用を控えましょう。

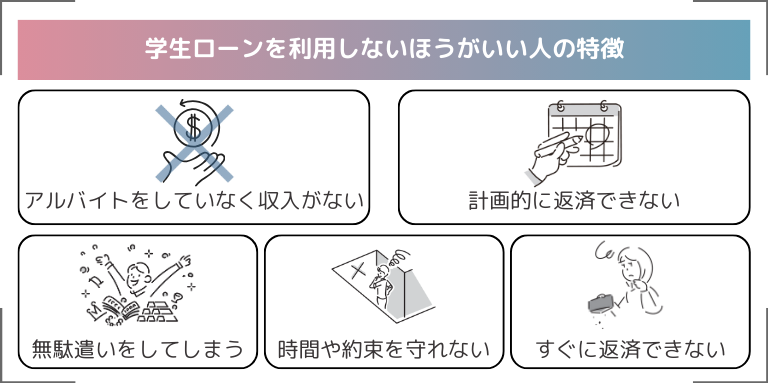

学生ローンを利用しないほうがいい人の特徴

以下の5つに当てはまる方は、学生ローンを利用しないほうがよいでしょう。当てはまらない方は、学生ローンを利用しても問題ありません。

ただし前述のとおり、学生ローンは金利が高い、無利息期間がないなどデメリットが多いです。

学生ローンを利用する方は、大手消費者金融の利用も検討してみましょう。大手消費者金融を利用することで、より有利な条件で借り入れられる可能性があります。

アルバイトをしていなく収入がない人

学生ローンを利用しないほうがいい人の特徴は、アルバイトをしておらず、自身に収入がない方です。

大学生や専門学生を対象とする学生ローンでも、収入がない方には貸し付けていません。なぜなら「働いていない=返済が見込めない」と判断されるためです。

親からの仕送りは収入とは認められないため、アルバイトや自身の事業などで収入のない方は、学生ローン利用を控えましょう。

なお、収入があると嘘をついて審査に申し込んだ場合、たとえ学生でも厳しい処分が下されます。

審査中に発覚した場合、今後一切その金融機関は利用できません。審査でバレず、借入後に発覚した場合は一括返済やブラックリスト入りのリスクもあります。

自身に収入がない場合、無理に審査に申し込むのは控えましょう。アルバイトをしていない学生でお金が必要な方は、以下の方法がおすすめです。

- 内定者ローンを利用する

- トラベルローンを利用する

- クレジットカードのキャッシングを利用する

計画的に返済できない人

計画的に返済できない方は、学生ローンの利用を控えましょう。

なぜなら、返済の延滞や滞納によって信用情報が傷つくだけでなく、遅延損害金で自身の負担が増加するリスクがあるためです。

延滞・滞納をすると1日ごとに遅延損害金が発生し、契約年率よりも高い利息が返済額に上乗せされます。

- 遅延損害金=借入金額×遅延損害金年率×延滞日数÷365日(うるう年の場合は366日)

例えば、遅延損害金が年率20.0%で30万円借り入れている場合、2ヵ月の延滞で10,027円が返済額にプラスされます。

計画的に返済できないと遅延損害金で負担が増え、より返済しづらくなるという負の循環に陥ります。

そのため、計画的に返済できない方には学生ローンはおすすめしません。

また、延滞や滞納を繰り返すことで一括返済を請求される場合もある点にも留意しておきましょう。

ギャンブルなどが好きで無駄遣いをしてしまう人

ギャンブルなどが好きで無駄遣いしがちな人にも、学生ローンはおすすめできません。

なぜなら、無駄遣いのために必要以上に借入をして、支払いに困窮する可能性が高まるためです。

学生ローンを利用すれば手軽にお金を手に入れられるため、無駄遣いに拍車がかかります。

自制できなければ容易に多重債務に陥るため、無駄遣いしがちな方、自分で借入を制限できない方は利用してはいけません。

学生ローンを利用する場合は、以下を入念にチェックしたうえで申し込みましょう。

- 生活に必要な資金か?

- 学業に必要な資金か?

- ほかに無駄な出費がないか?

学生ローンは「借金」です。

借りれば借りるだけ利息の額も増え、余計に多く返済する必要が生じます。

無駄遣いしがちな方は上記を理解し、できるだけ学生ローンは利用しないよう心がけましょう。

時間や約束を守れないことが多い人

時間や約束を守れない方は、学生ローンを利用しないほうがよいでしょう。

なぜなら学生ローンには返済日や返済ルールが細かく設定されており、守らなければ自身に以下の不利益が生じるためです。

- 信用情報が傷つく

- 遅延損害金がかかる

- 一括請求される恐れがある

延滞や滞納を繰り返すと「異動情報」が登録され、将来ローン利用やクレジットカードの発行ができなくなります。

卒業後も学生ローンに悩まされ続けるハメになるため、自分で支払いを管理できない方はローン利用を控えましょう。

それでも借りたい方はリマインダーやカレンダーを利用するなど、返済日を忘れない対策が必須です。

すぐに返済できない人

すぐに返済できない方にも、学生ローンはおすすめできません。

なぜなら返済を先延ばしにすると遅延損害金が上乗せされるだけでなく、金利負担も大きくなるためです。

具体的には、以下の方は学生ローンの利用を控えるのが無難です。

- アルバイトのシフトが不安定な方

- 金融機関や友人などからすでに借入がある方

- 生活費以上の収入がない方

金利負担は借入期間が長いほど大きくなります。

例えば以下の場合、借入額が同じでも金利負担に大きな差が生じます。

\借入利率17.0%の場合/

| 借入額 | 借入期間 | 金利負担額 |

|---|---|---|

| 30万円 | 3ヵ月 | 8,541円 |

| 1年 | 28,332円 |

すぐに返済できないと返済期間が長くなり、余計な金利支払いが生じるため、結果的に損をします。

すぐに返済できない方が学生ローンを検討する場合は、返済シミュレーションを行なったうえで借入をしましょう。

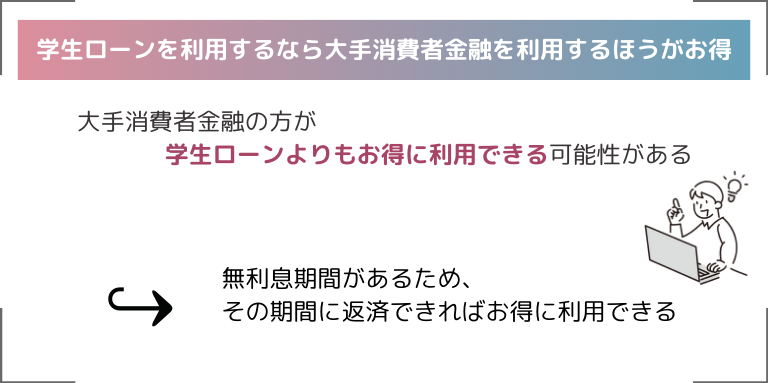

学生ローンを利用するなら大手消費者金融を利用するほうがお得

学生ローンの利用を検討している方は、大手消費者金融の利用も検討してみましょう。

学生ローンよりもお得に利用できる可能性があります。大手消費者金融をおすすめする理由は以下の5つです。

- 無利息期間がある

- 最短3分で借り入れられる

- 借入・返済の自由度が高い

- 事業規模が大きく、安心して利用できる

- 利用限度額が高め

無利息期間があることは学生にとって魅力的なサービスで、返済負担を大きく軽減できます。

プロミスやアコムを利用すれば、30日間利息0円で借入可能です。

無利息期間中に返済し切れば、利息をまったく支払わずに利用できます。

学生ローンを検討している方も、大手消費者金融と比較したうえでどちらを利用するかを決めましょう。

学生におすすめな大手消費者金融カードローン

大手消費者金融のうち、学生におすすめのカードローンは以下の2つです。

| カードローン名 | おすすめポイント |

|---|---|

| プロミス | 初回利用時の無利息期間が「借入の翌日から」で、使いやすさ抜群 最短3分で融資をうけられるスピード感 |

| アコム | 初回利用時、30日の無利息期間で返済負担を抑えられる 借入、返済方法が豊富で、ストレスなく利用しやすい |

大手消費者金融のカードローンを利用することで、学生ローンよりお得に借り入れられます。

ただし、大手消費者金融を利用する際は年齢制限に注意しましょう。

20歳以上の方のみに貸し付けている場合も多く、現に18・19歳の方はアコムを利用できません。

18・19歳の方には、大手で唯一18・19歳への貸付を行なっているプロミスがおすすめです。

【18・19歳】プロミス

- 初回利用時の無利息期間が「借入の翌日から」で、使いやすさ抜群

- 最短3分で融資をうけられるスピード感

- サービスの質が高く、安心して利用しやすい

プロミスは大手で唯一、18・19歳への貸付を行なっています。

プロミスは他社とは違い、「借入の翌日から」無利息期間を利用できるのが魅力です。

\無利息期間の詳細/

| 一般的なカードローン | プロミスのカードローン |

|---|---|

| 契約日、もしくは契約日翌日から30日間 | 借入の翌日から30日間 |

つまり、契約だけして好きなタイミングで利用しても、利息を最小に抑えられるのです。

契約しておけば最短10秒で融資をうけられるため、急にお金が必要な場合にも備えられます。

初回利用時は最短3分で借り入れられるため、すぐに利用したい方にもおすすめです。

プロミスはCOPC認証を取得しており、サービス品質の高さが世界的に認められています。

自由度の高さ、安心感を求めている方には、プロミスが特におすすめです。

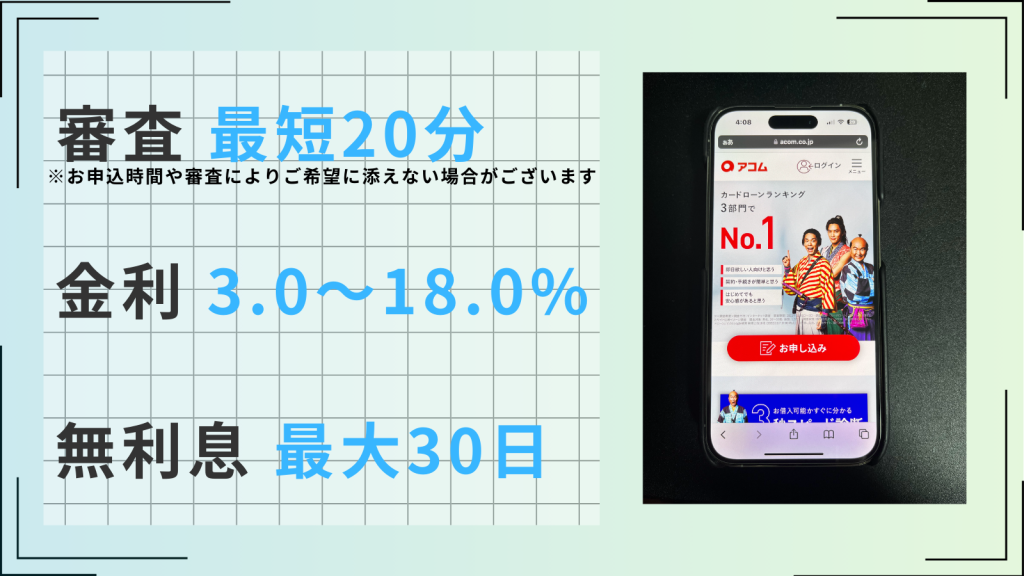

【20歳以上】アコム

- 初回利用時、30日の無利息期間で返済負担を抑えられる

- 借入、返済方法が豊富でストレスなく利用しやすい

- 申し込み〜借入まではたったの3ステップで完結する

アコムは初回利用時、30日間の無利息期間を利用できます。

無利息期間中に返済し切れば利息をまったく支払わずに利用できるため、短期の借入に向いています。

アコムでの借入・返済は手段が豊富で、ストレスなく取引しやすいのも魅力です。

| 借入方法 | 返済方法 |

|---|---|

| 銀行振り込み アコムATM 提携ATM(コンビニなど) | インターネットバンキング アコムATM 提携ATM(コンビニなど) 振り込み 口座振替 |

スマホアプリを利用すればカードレスで取引もでき、スマートフォンだけで申し込み〜返済まで完結させられます。

申し込み〜借入までは、わずか3ステップで完結します。

- 専用フォームから申し込み

- 審査

- 契約

アコムを利用することでスマートに取引を行なえます。

とにかく手軽さを重視したい、という方はぜひアコムを利用してみましょう。

| 審査通過率 | 40.6%※1 | 担保・保証人 | なし |

| 審査時間 | 最短20分※2 | 申込受付時間 | 24時間対応 |

| 融資時間 | 最短20分※2 | 申込条件 | 20歳~72歳 |

| 金利 | 3.0~18.0% | Web完結 | ◯ |

| 無利息期間 | 最大30日間 | 原則郵送物なし | ◯ |

| 限度額 | 1万〜800万円 | 原則、在籍確認なし | ◯ |

※2お申込時間や審査によりご希望に添えない場合がございます。

そもそも学生ローンとは?

そもそも学生ローンとは大学生や専門学生を対象にした貸付サービスです。学校生活だけでなく、就活、生活費、旅行、学費、免許取得など幅広い目的に利用できます。

金利相場は12.0%~17.0%で、大手消費者金融が提供している無利息期間はありません。

消費者金融や銀行とは、融資スピードや借入・返済方法、サービス内容に違いがあります。

学生ローンは18・19歳でも借りられるのが大きなメリットです。家族にバレずに借りられる学生ローンもあります。

借り入れる際は事前にサービスの詳細をチェックし、自分に合った学生ローンを選びましょう。

学生ローンの特徴

学生ローンは大学生や専門学生が対象の借入サービスで、以下の特徴があります。

- 学生であることの証明が必要

- 使途は基本自由

- 18歳から申し込めるものもある

- 審査時の電話連絡なしで借りられる

- 借入限度額は低め

学生であれば、20歳以下でも融資をうけられます。

民法改正により18歳から成人と認められていますが、金融機関によっては親の同意書が必要な場合がある点には留意しましょう。

使途は基本自由で、学業だけでなく就活、生活費、旅行、学費、免許取得などさまざまな用途に利用できるのも魅力です。

学生ローンは原則安定した収入がある方向けであるため、アルバイトをしていない方は利用できません。

また、学生ローンでも通常のカードローン同様、延滞や滞納で信用情報が傷つく点も知っておきましょう。

審査が甘い学生ローンはあるの?

審査が甘い学生ローンは存在しません。適切な審査の実施は貸金業法によって定められています。学生ローンに限らず、審査では以下の3つがチェックされます。

- 借入者の返済能力は十分か

- 借入者の信用情報に問題はないか

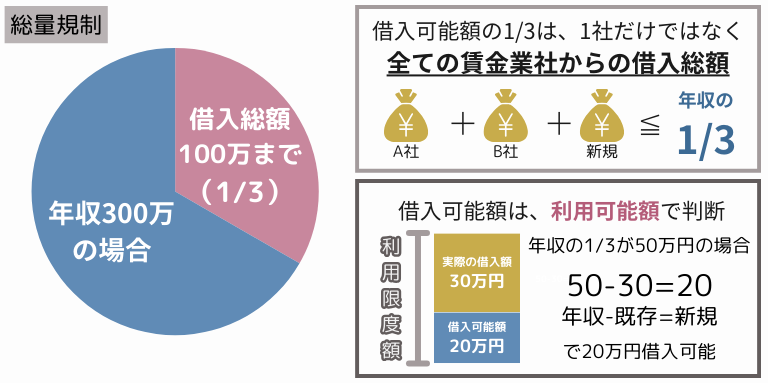

- 総量規制をオーバーしないか

総量規制とは過度な借入れから消費者を守るために設定された、年収の3分の1を超える貸付を原則禁止する規則です。

上記3つのうち1つでも不十分と判断されると、審査通過は難しいでしょう。

学生ローンに申し込む際は返済能力や信用情報を事前にチェックしておくことで、審査通過の可能性を高められます。

なお、「審査甘い」「審査なし」を語る貸金業者は闇金の可能性が高いです。

借入を行なう際は金融庁の登録貸金業者情報検索サービスを利用し、事前に正規業者かチェックしておきましょう。

金利はどれくらい?無利子な場合はある?

学生ローンの金利相場は12.0%~17.0%で、社会人と比べて収入が低い学生には高く感じられるでしょう。

無利子での借入はなく、無利息期間もありません。そのため、学生ローンの利用は学生にとって負担が大きいでしょう。

負担を抑えて借入を行ないたい方は、大手消費者金融がおすすめです。金利相場は3.0%~18.0%と幅広く、初回利用時は30日間の無利息期間を利用できます。

無利息期間中に返済し切れば利息負担0で取引を終えられるため、特に短期の借入におすすめです。借入を行なう際の金利負担は、返済シミュレーターを利用することでチェックできます。

借入を検討している方は、事前に金利負担額や返済予定額を明確にしておきましょう。

金利が低いところで借りたいなら銀行カードローンもおすすめ

金利の低さを重視している方には銀行カードローンもおすすめです。

金利の低いカードローンを利用することで返済負担を最小限に抑えられます。

ただし、銀行カードローンは原則19歳以下への貸付を行なっておらず、学生が利用できない場合も多い点には注意しましょう。

学生でも利用できる銀行カードローンのおすすめは以下の3つです。

| カードローン名 | おすすめポイント |

|---|---|

| 楽天銀行カードローン | 楽天会員ランクに応じて優遇をうけられる キャンペーンが頻繁にあり、お得に借りやすい |

| au じぶん銀行カードローン | 返済額が毎月1,000円〜と負担が少ない au IDがあれば、0.5%の金利優遇をうけられる |

| ソニー銀行カードローン | 金利が2.5%~年13.8%で、返済負担を軽減できる スマートフォンやパソコンから簡単に申し込める |

消費者金融や銀行のカードローンとの違い

消費者金融や銀行カードローンと学生ローンの違いは大きく3つあります。

| 項目 | 学生ローン | 消費者金融カードローン | 銀行カードローン |

|---|---|---|---|

| 金利 | 12.0%~17.0% | 3.0%~18.0% | 1.4%~18.0% |

| 無利息期間 の利用可否 | ない場合が多い | ある場合が多い | 金融機関による |

| 利用対象者 | 18歳以上の学生 安定収入のある方 | 満20歳以上で安定収入のある方 | 満20歳以上で安定収入のある方 (19歳以下は原則不可) |

3つのうち最も金利が低いのは銀行カードローンです。ただし、ほとんどの場合、学生は銀行カードローンを利用できません。

また、多くの消費者金融と一部の銀行では無利息期間を利用できる一方、学生ローンには無利息期間が付帯しません。

それぞれの特徴を押さえ、自分に合った金融機関を選択しましょう。

学生ローンのメリット

学生ローンのメリットは以下の4つです。

- 学生であることが、審査で不利に働かない

- バイト先や家族にバレない配慮をうけられる

- 18・19歳でも利用できるサービスがある

- 返済期間が長く、一部を就職後の返済にできる

- 借りたお金の使途は自由

特に魅力的なポイントは、「学生だから」という理由で、審査で不利にならない点です。

銀行や消費者金融のカードローンの審査では、「学生=収入が低い」とみなされ審査で不利になります。

収入が不安な方は、学生ローンに申し込んでみるのがおすすめです。

20歳以上の方で周囲にバレずに借り入れたい方は、秘密厳守の学生ローンを利用しましょう。

学生ローンの一部では原則郵送物なし、家やバイト先への電話なしで借りられるところもあります。

大手消費者金融よりも学生ローンを利用したい方におすすめの借入先

大手消費者金融よりも学生ローンを利用したい方は、できるだけ金利の低い学生ローンに申し込みましょう。

金利の低い学生ローンを選ぶことで、返済負担を抑えながら借り入れられます。

そのほか確認すべきポイントは、以下の3つです。

- すぐ融資をうけられるか

- 周りにバレずに借りられるか

- 借入・返済の自由度は高いか

おすすめのカードローンは以下の3つです。

| カードローン名 | おすすめポイント |

|---|---|

| カレッヂ | ・来店契約なら電話連絡や郵送物なしで利用できる ・収入証明があれば、18・19歳でも契約できる |

| マルイ | ・16:30(店頭なら17:00)までの契約で、即日融資をうけられる ・初回35万円以上の借入で、上限金利が15.9%まで下げられる |

| イー・キャンパス | ・学生ローンでありながら、初回利用時の無利息期間を利用可能 ・上限金利16.5%と、学生ローンの中でも低め |

カレッジ

- 来店契約なら電話連絡や郵送物なしで利用できる

- 収入証明があれば、18・19歳でも契約できる

- セブン銀行ATMから手数料無料で返済できる

カレッヂは来店契約なら電話連絡なし、郵送物なしで利用できる学生ローンです。

プライバシーへの配慮を徹底した秘密主義を掲げているため、バレずに借り入れたい方には特におすすめです。

学生ローンのご利用にあたり、当社はお客様のプライバシーへの配慮には特に注意をはらっております。

在宅確認・アルバイト先への在籍確認は基本、ございません。

引用:カレッヂ

家族がいない時に電話する、などの配慮が行き届いている点がカレッヂの魅力です。

収入証明があれば、18・19歳の方でも借り入れられます。

返済はセブン銀行ATMから手数料無料で行なえるため、少しでも無駄を省いて利用したい方におすすめです。

マルイ

- 16:30(店頭なら17:00)までの契約で、即日融資をうけられる

- 初回35万円以上の借入で、上限金利が15.9%まで下げられる

- 在学中に完済する必要がないため、無理なく返済しやすい

マルイはWeb契約なら16:30、店頭契約なら17:00までの契約で即日融資をうけられるカードローンです。

申し込んですぐにお金を手に入れられるため、学費の支払いや生活費の支払いが迫っている方でも不安なく利用できます。

初回に35万円以上借入を行なえば、上限金利が15.9%まで引き下げられます。

まとまった金額が必要なタイミングで利用すれば、返済負担を大きく軽減できるでしょう。

| 通常時 | 初回35万円以上の利用時 |

|---|---|

| 12.0〜17.0% | 12.0%〜15.9% |

また、在学中に完済する必要がないため、自分のペースでコツコツ返済しやすいのも魅力です。

アルバイト収入に合わせて無理なく利用したい方は、マルイを利用してみましょう。

イー・キャンパス

- 学生ローンでありながら、初回利用時の無利息期間を利用可能

- 上限金利16.5%と、学生ローンの中でも低め

- 収入証明があれば、18・19歳でも契約できる

イー・キャンパスは学生ローンでありながら、初回利用時の無利息期間を利用できる点が魅力です。

Webで完結、30日間無利息(新規)、郵送物なしでご利用可能!

引用:イー・キャンパス

利息無料期間に返済し切れば、利息0円での借入も可能です。

短期の借入を考えている方には、記事内の学生ローンのなかで唯一無利息期間のあるイー・キャンパスをおすすめします。

金利は14.5%〜16.5%と、学生ローンのなかでも低めの上限金利に設定されています。

2023年7月14日より、18・19歳への融資も開始されました。

19歳以下の借入条件

- 直近2ヵ月分の収入証明の提出

- 高校生は不可

返済負担を最小限に抑えたい方は、無利息期間と低金利を併せ持つイー・キャンパスを利用してみましょう。

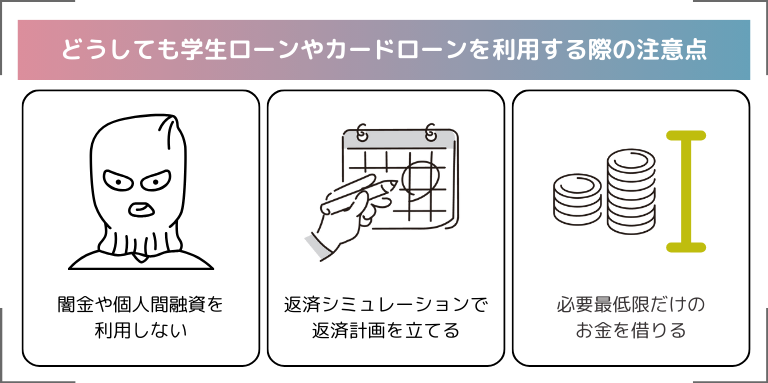

どうしても学生ローンやカードローンを利用する際の注意点

どうしても学生ローンやカードローンを利用する方は、必ず正規業者から借り入れましょう。

闇金や個人間融資を利用すると、違法な高金利や悪質な取り立ての被害に遭い、抜け出せなくなります。

事前に返済シミュレーションで返済期間や、毎月の返済額をチェックしておくことも大切です。

申し込み時は必要な金額を整理し、最小限の借入に留めましょう。上記の注意点を理解して申し込むことで、安心・安全の借入を実現できます。

闇金や個人間融資を利用しない

学生ローンやカードローンを利用する際は、必ず正規業者であることを確認しましょう。

金融庁の注意喚起によると、闇金などの違法業者からの借入では、違法な高金利が適用される危険があります。

また、闇金は友人や親族、会社にまでおよぶ悪質な取り立てを行なうのも特徴です。精神的に追い詰められると抜け出せなくなります。

事前に金融庁の登録貸金業者情報検索サービスを利用して、申し込み先が正規業者かチェックしておきましょう。

また、SNS上での個人間融資も闇金につながりやすいため、絶対に行なってはいけません。そもそもSNS上での貸付は貸金業法に違反する恐れがあります。

融資をうける際は事前に借入先をチェックし、違法業者につながっていない業者に申し込みましょう。

返済シミュレーションで返済計画を立てる

融資をうける場合は事前に返済シミュレーションを利用しましょう。返済シミュレーションでは以下の情報をチェックできます。

- 毎月の返済額

- 返済期間

- 総支払い額

返済シミュレーションを行なうことで、事前に返済計画を立てることができます。事前に返済計画を立てておけば、返済能力を超えた無理な借入を防げるでしょう。

返済シミュレーションは以下から簡単に行なえます。

特に学生は社会人よりも収入が少ないため、無理のない借入が非常に重要です。

また、返済できる範囲内で申し込むことで、審査落ちのリスクも下げられます。返済に困窮するのを防ぐためにも、無理のない範囲での借入を最優先にしましょう。

必要最低限だけのお金を借りる

借入申し込み額を必要最低限に抑えることには、2つのメリットがあります。

- 金利負担を最小限に抑えられる

- 審査通過の可能性を高められる

返済期間が同じでも、借入額が大きくなるほど金利負担は増加します。

\金利17.0%で借り入れた場合/

| 借入期間 | 借入額 | 返済総額 | 金利負担額 |

|---|---|---|---|

| 1年 | 10万円 | 109,440円 | 9,440円 |

| 30万円 | 328,332円 | 28,332円 |

また、必要最低限の額で借入申し込みを行なうことで、審査で落ちる可能性も低くできます。

借入を申し込む際は事前に必要な金額を計算し、本当に必要な金額だけ借りることを心がけましょう。

学生ローンや大手消費者金融カードローン以外でお金を借りる方法

学生ローンや大手消費者金融カードローン以外でお金を借りる方法は、以下のとおりです。

金利負担を抑えたい方には、奨学金の利用がおすすめです。審査が不安な方には、審査なしで借りられる質屋の利用や親からお金を借りるなどの手段もあります。

奨学金制度を利用する

金利負担を抑えたい学生の方は、奨学金制度を利用するのがおすすめです。

奨学金の種類は大きく分けて3つあり、それぞれ異なる特徴があります。

| 種類 | 特徴 |

|---|---|

| 給付型奨学金 | 返済義務の生じない、給付型の奨学金 |

| 貸与型の第一種奨学金 | 無利子で借りられる貸与型の奨学金 |

| 貸与型の第二種奨学金 | 金利3.0%以下で借りられる貸与型の奨学金 |

どの種類の奨学金でも、学生ローンよりお得にお金を手に入れられます。

借金を検討している学生の方は、まず奨学金の検討からはじめてみるのがおすすめです。奨学金にはそれぞれ給付条件があります。

- 学力基準:一定の学力以上でなければ申し込めない

- 家計基準:一定の世帯年収以下でなければ申し込めない

事前に要項をチェックし、給付条件を満たす奨学金に応募してみましょう。

教育ローンを利用する

お金を借りたい学生の方には、教育ローンの利用も検討してみましょう。

教育ローンとは、学費や学校生活にかかるお金を工面するためのローンです。教育ローンには国が運営するローンと、金融機関が運営するローンの2種類あります。

| 種類 | 国の教育ローン | 金融機関の教育ローン |

|---|---|---|

| 申し込み条件 | 世帯の年間収入790万円以内 | 前年度の所得が一定の金額以上であること |

| 金利 | 固定金利 | 固定/変動金利が選べる |

| 借入上限額 | 350万円 (学生・生徒1人につき) | 金融機関によって異なる |

| 担保・保証人 | 不要 (保証料が必要な場合も) | 原則不要 |

教育ローンは奨学金に比べて、使途の自由度が高い点が大きなメリットです。奨学金とは異なり、進学に関する目的であれば利用が認められます。

ただし、奨学金よりも金利は高めです。それぞれ内容をチェックし、より自分に合った方法を利用しましょう。

質屋で物を担保にお金を借りる

価値ある物を保有している方は、質屋で物を担保にお金を借りる方法もおすすめです。

質屋は「質屋営業法」に基づいて営業しているため、借入と違って審査なしで融資を受けられます。

信用情報や収入にかかわらず借入を行なえるため、審査が不安な方には特におすすめの方法です。

ただし、期日までに返済できなければ「質流れ」となる点には十分注意しましょう。

引用:大黒屋

質屋を利用する際も、事前に返済の計画を立てたうえで利用することが大切です。

親にお金を借りる

親にお金を借りることで、金利負担や返済の制約なくお金を手に入れられます。

親からの借入であれば、返済の融通も利くのが大きな魅力です。

ただし、親にお金を借りる際にも返済のルールや予定を明確にしておきましょう。親からの借金は信用をもとに成り立っています。

いつまでも返済しなかったり、ルールを破っていたりすると信用を失い、二度と借り入れられなくなるでしょう。

融通が利くとはいえ、きちんとルールを決めて返済するのがマナーです。お金のトラブルは一瞬で人間関係を崩壊させます。

金融機関からの借入同様、事前に返済計画を共有してしっかり返済することを心がけましょう。

クレジットカードのキャッシング枠を利用する

クレジットカードのキャッシング枠を利用することで、少額であればローンを利用せずとも借り入れられます。

カードのキャッシング枠はショッピング枠とは別に用意されており、ATMなどで現金の引き出しが可能です。

キャッシングの具体的な流れは以下のとおりです。

- クレジットカードにキャッシング枠を設定

- ATMで直接引き出し、もしくはWebから振り込み申請

- ショッピング利用分と同時に返済、もしくは振り込みで返済

ただし、キャッシング枠の付帯していないカードや、そもそも利用できないカードも存在します。

利用前に自身のカードがキャッシング可能かをチェックしておきましょう。キャッシング利用が可能なカードの場合、発行後でも増枠可能です。

最短即日発行でキャッシングも利用できるクレジットカードは、ACマスターカードがおすすめです。

| 券面 |  |

|---|---|

| 年会費 | 永年無料 |

| 還元率 | 0.25% |

| ブランド | Mastercard |

| 総利用枠 | 300万※ショッピング枠利用時 |

| 条件 | 本人に安定した収入のある方(パート・アルバイトOK) |

| 発行日数 | 最短即日(20分) |

ACマスターカードは、年会費永年無料のカードローン機能つきクレジットカードです。利用金額の0.25%が自動的にキャッシュバックされる特典もあります。

申込後、最短20分で審査が完了し、自動契約機(むじんくん)でクレジットカードを受け取れます。

ゆうちょの貯金担保自動貸付けを利用する

ゆうちょ銀行で定期預金にお金を預けている方には、ゆうちょの貯金担保自動貸付けの利用もおすすめです。

商品の概要

総合口座で管理する担保定額貯金や担保定期貯金を担保とする貸付けです。通常貯金の残高を超える払戻しの請求があったときに、その不足分が自動的に貸し付けられます(自動貸付け)。

引用:ゆうちょ銀行

借り入れられる金額は預金額の90%以内で、残高が不足した場合も自動で貸付をうけられます。

返済方法も簡単で、通常預金口座に借りた金額と利子を入金するだけです。

\借入金利/

| 定額貯金が担保の場合 | 約定金利+0.25% |

| 定期貯金が担保の場合 | 約定金利+0.5% |

借りやすく、返しやすい借入方法を探している方には、ゆうちょの貯金担保自動貸付けもおすすめです。

カードローンを利用する際によく寄せられる質問

学生がカードローンを利用する際に多く寄せられる質問について、回答します。