ハイステータスカードであるプラチナカードは、ワンランク上の付帯サービスを利用でき、社会的信用の証にもなります。

ただし、プラチナカードと一口にいっても、カードの種類によって特徴や魅力はさまざまです。

究極の1枚を選ぶ際は、カードを利用する目的、重視したいポイントをもとに検討することが大切です。

当記事では、17種類のプラチナカードの比較、年代や目的別に合ったカードの選び方、審査基準やよくある質問などを徹底解説します。

プラチナカードおすすめランキング!ハイステータスな究極の1枚を徹底比較

| カード | 三井住友カード プラチナプリファード | 三井住友カード プラチナ | JCBプラチナ | 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード | UCプラチナカード | TRUST CLUB プラチナマスターカード | アメリカン・エキスプレス・プラチナ・カード | セゾンプラチナ・アメリカン・エキスプレス・カード | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | JAL アメリカン・エキスプレス・カード プラチナ | ANA VISAプラチナ プレミアムカード | エポスプラチナカード | ラグジュアリーカード Mastercard Titanium Card | Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード | ジャックスカード プラチナ | Orico Card THE PLATINUM | ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 券面 |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |

| 還元率 | 1.0% | 0.5% | 0.5% | 0.5% | 1.0% | 0.5% | 1.0% | 0.5% | 0.5% | 1.0% | 1.5% | 0.5% | 1.0% | 1% | 1.5% | 1.0% | 0.75% |

| 年会費(税込) | 33,000円 | 55,000円 | 27,500円 | 22,000円 | 16,500円 | 3,300円 | 143,000円 | 33,000円 | 33,000円 | 34,100円 | 88,000円 | 30,000円 | 55,000円 | 49,500円 | 22,000円 | 20,370円 | 66,000円 |

| 国際ブランド | Visa | Visa,Mastercard® | JCB | American Express® | Visa | Mastercard® | American Express® | American Express® | American Express® | American Express® | Visa | Visa | Mastercard® | American Express® | Mastercard | Mastercard | American Express® |

| 申込条件 | 満20歳以上 | 満30歳以上 | 25歳以上 | 20歳以上でご本人に安定した収入のある方(学生を除く) | 20歳以上 | 22歳 年収200万円以上 | 20歳以上 | 20歳以上 | 20歳以上 | 20歳以上 | 30歳以上 | 18歳以上 | 20歳以上 | 20歳以上 | 23歳以上 | 18歳以上 | 20歳以上 |

| 発行時間 | 最短10秒※ | 最短3営業日 | 最短5分 | 最短3営業日 | 最短5営業日 | 最短7営業日 | 約3週間 | 最短3営業日 | 最短3営業日 | 約4週間 | 最短3営業日 | 約1週間 | 約1週間 | 約2~3週間 | 約1~2週間 | 最短8営業日 | 約1~3週間 |

| ETC | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| コンシェルジュ | 対応 | 対応 | 対応 | 対応 | 対応 | 非対応 | 対応 | 対応 | 対応 | 対応 | 対応 | 対応 | 対応 | 非対応 | 対応 | 対応 | 非対応 |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

三井住友カード プラチナプリファード

| デザイン |   ※3 ※3 | ||

| 年会費(税込) | 33,000円 | 国際ブランド | Visa |

| 還元率 | 1~10% ※プリファードストア(特約店)利用で通常還元率+1~9% | 価値 | 1ポイント1円分※4 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~500万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 | 発行日数 | 最短10秒※1 |

| デザイン |   ※3 ※3 | ||

| 年会費(税込) | 33,000円 | 国際 ブランド | Visa |

| 還元率 | 1~10% ※プリファードストア(特約店)利用で通常還元率+1~9% | 価値 | 1ポイント 1円分※4 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~500万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 | 発行日数 | 最短10秒※1 |

- 基本ポイント還元率が1%と高還元

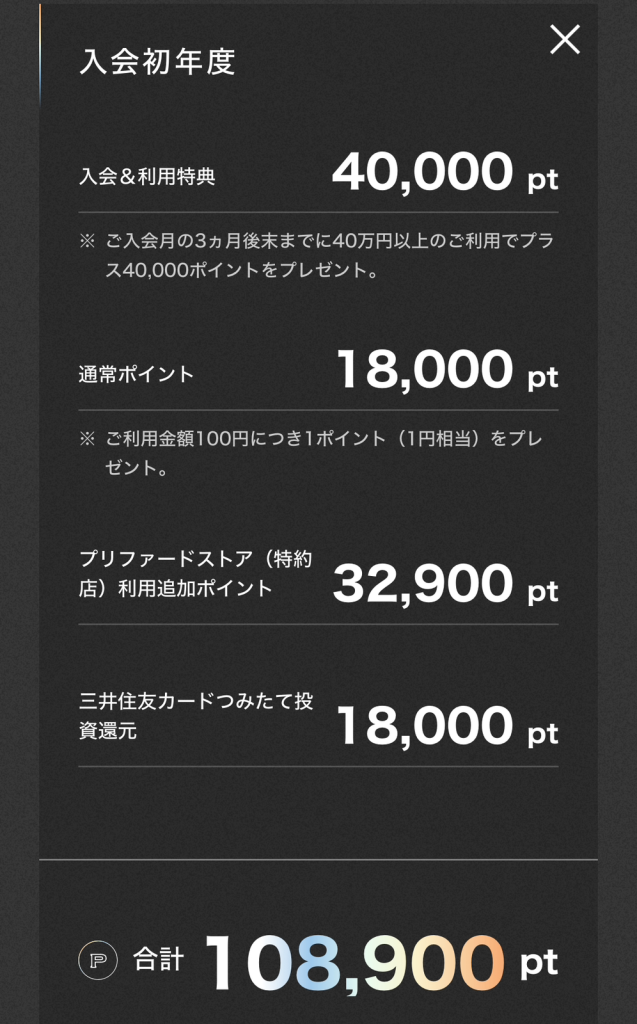

- 入会から3ヶ月後末までに40万円(税込み)利用で4万ポイントプレゼント

- 年間100万円以上利用ごとに1万ポイント、最大4万ポイントをプレゼント

- SBI証券のクレカ積立でポイント最大3.0%付与※2

- 特約店(プリファードストア)の利用で最大9%還元

- コンシェルジュサービスが付帯

- 最短10秒でアプリにカード番号を発行※1

- 海外利用(外貨ショッピング)はご利用金額100円(税込)ごとにプラス2ポイントをプレゼント

※注釈

※1.即時発行できない場合があります。

※2 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※3.ナンバーレスカード(カード券面に会員番号の記載がなく、Vpassアプリ上で確認するタイプ)、またはスタンダードカード(カード裏面に会員番号が記載あるタイプ)のいずれかをご選択いただけます。

※4.ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分相当にならない場合があります。

三井住友カード プラチナプリファードは、1.0%のポイント還元率が魅力のプラチナカードです。

常時1%のポイントが還元されるうえに、ポイント還元率がさらにアップするプログラムも充実しています。

- プリファードストア(特約店)の利用:1~9%のポイントが上乗せ

- 外貨ショッピング利用:100円(税込)につき2ポイント上乗せ(3%ポイント還元)

- SBI証券の三井住友カードつみたて投資:積立額の最大3.0%のポイントを付与(※)

- ポイントUPモールの利用(※):+0.5~9.5%のポイントが上乗せ

- スマートフォンアプリ「Vポイント」、Visaプリペ、かぞくのおさいふ:チャージで0.25%還元

- Vポイントアッププログラム:対象サービスの利用で最大+8%還元

※注釈

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※2025年3月現在、ポイント還元率は予告なく変更となる場合がございます。

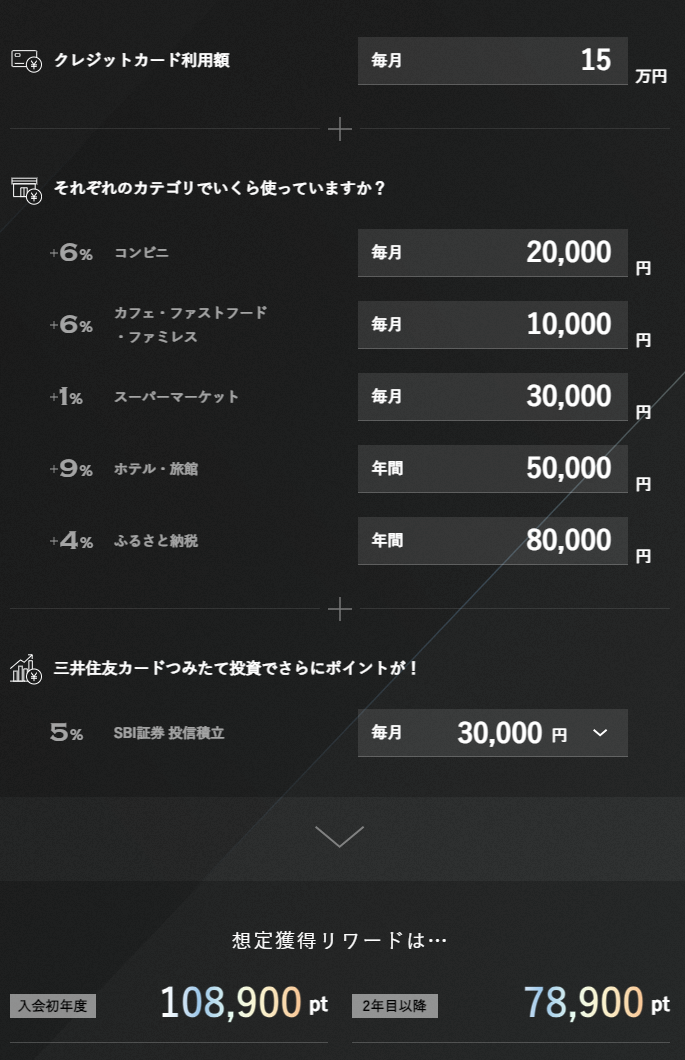

なお、 公式サイト にて実際の利用状況にあわせた獲得ポイントの試算ができますので、こちらもチェックしてみてください。

また、ポイント還元率が高いだけでなく、付帯保険が手厚いことも魅力です。海外、国内旅行傷害保険は最高5,000万円を補償するうえに、家族も補償対象なので、もしものときに安心といえるでしょう。

旅行する機会が多くない場合は、別の無料保険への切り替えも可能です。日常生活のケガや交通事故による入院、身の回りの持ち物の盗難、ゴルフ中の賠償事故、弁護士費用など、さまざまな補償プランから自由に選べます。

年会費は33,000円(税込)とプラチナカードのなかでは高くはなく、多くのポイントを貯めたい方にはぴったりなクレジットカードです。

新規入会&条件達成で最大52,000円相当プレゼント

▼内訳

①新規入会&条件達成で7,000円分のVポイントPayギフトプレゼント

②新規入会&ID連携&カード利用で5,000円相当のVポイントプレゼント

③新規入会&ご利用特典で最大40,000円相当のVポイントプレゼント

期間:2025/5/1~2025/6/30

三井住友カード プラチナプリファード関連記事リンク

三井住友カード プラチナ

| デザイン |  .png) | ||

| 年会費(税込) | 55,000円 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※ | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 自動付帯 | 国内旅行傷害保険 | 自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | 原則300万円~ |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満30歳以上で、 ご本人に安定継続収入のある方 | 発行日数 | 最短3営業日 |

| デザイン |  .png) | ||

| 年会費 (税込) | 55,000円 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※ | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 自動付帯 | 国内旅行 傷害保険 | 自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | 原則300万円~ |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満30歳以上で、 ご本人に安定継続収入のある方 | 発行日数 | 最短3営業日 |

※注釈

※1.A+B+C=の合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 最高1億円まで補償の海外・国内旅行傷害保険が自動付帯

- 高品質なコンシェルジュサービスが付帯

- 通常469米ドルのプライオリティパスが無料付帯

- グルメや旅行に関する優待が多数付帯

- 6ヶ月間で50万円以上利用すると0.5%(最高3万円)分のギフトカードをプレゼント

- VisaとMastercardで2枚持ちが可能+どちらの特典も利用可能

三井住友カード プラチナは、海外旅行やレジャー、イベントなどの付帯サービスが特に充実したカードです。

三井住友カード プラチナの付帯サービスのうち、代表的なサービスは次のとおりです。

| 旅行 | プラチナホテルズ(優待料金、客室アップグレード) 宿泊予約サービス Relux(優待割引) Visaプラチナ空港宅配 国際線手荷物宅配優待サービス |

| レジャー・イベント | プラチナオファー(プラチナ会員限定イベント) 宝塚歌劇優先販売 ユニバーサル・スタジオ・ジャパン ユニバーサル・エクスプレス・パス |

| ゴルフ | 三井住友Visa太平洋マスターズ(ペア観戦入場券プレゼント) 国内会員制名門ゴルフ場予約 |

| グルメ | プラチナグルメクーポン プラチナワインコンシェルジュ Visaプラチナ ラグジュアリーダイニング(割引クーポン) |

| サポート・その他 | コンシェルジュサービス プライベートラウンジ(名古屋) D’sラウンジトーキョー(東京) |

三井住友カード プラチナは200円(税込)につき1ポイントが付与されるため、ポイント還元率は0.5%です。

しかし、三井住友カード プラチナプリファードで紹介したVポイントアッププログラムに加え、以下のプログラムも活用できます。

- 年間50万円(税込)ごとに、年間利用ボーナスとして2,500ポイントをプレゼント(上限5万ポイント)

- 6ヶ月間で50万円以上利用で、その期間内の利用金額の0.5%相当額のVJAギフトカードをプレゼント

- 対象店舗でのスマホのVisaのタッチ決済・Mastercard®タッチ決済で最大7%ポイント還元※

- 「家族ポイン」トサービスの登録で最大5%のポイント還元

- あらかじめ登録した対象店舗での利用で0.5%のポイント還元(最大3店舗)

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

年会費は55,000円(税込)と高額ですが、割引優待などの付帯サービスが充実しているため、年会費を払う価値はあるでしょう。

ポイントを貯めるよりも、旅行やイベントなどの体験を楽しみたい方は、三井住友カード プラチナをおすすめします。

JCBプラチナ

| デザイン |  | ||

| 年会費(税込) | 27,500円 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険利用付帯 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 (税込) | 27,500円 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険利用付帯 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 通常469米ドルのプライオリティパスが無料付帯

- 24時間365日使えるコンシェルジュサービスが付帯

- 国内人気レストランを2人以上で予約すると1人無料になる「グルメ・ベネフィット」が付帯

- 国内人気ホテルが優待価格で利用できる「JCBプレミアムステイプラン」が付帯

- プラチナカードのなかでは年会費が安い

- 最高ランク「JCB THE CLASS」の招待を受けられる

JCBプラチナは、充実した付帯サービスに加え、ポイントをお得に使えるプラチナカードです。

JCBプラチナに入会すると、旅行、グルメ、ゴルフ、各種保険など、ワンランク上の付帯サービスを利用できます。代表的な付帯サービスには、以下が挙げられます。

| 空港、旅行 | JCBプレミアムステイプラン(優待価格) 海外ラグジュアリー・ホテル・プラン(宿泊特典) プライオリティ・パス |

| グルメ | グルメベネフィット(所定のコースメニューが1名分無料) グルメルジュ(コンシェルジュおすすめのレストラン予約) |

| ゴルフ | 全国1,200ヵ所のゴルフ場予約 楽天SGCへ優待入会 |

| 各種保険 | JCBスマートフォン保険(年間最高5万円、1事故につき自己負担額10,000円) 旅行傷害保険(国内/海外)(最高1億円) 国内・海外航空機遅延保険(内容によって2万円~4万円限度) ショッピングガード保険(国内/海外)(年間最高500万円、1事故につき自己負担額3,000円) |

| サポート | プラチナ・コンシェルジュデスク |

公式サイトにて、サービス一覧が詳しく紹介されていますので、詳細はこちらをご確認ください。

JCBプラチナのサービス一覧はこちら

なお、ポイントは1,000円につき1ポイント貯まりますが、優待店での利用で最大20倍、海外での利用で2倍になります。

貯まったポイントは、キャッシュバックやAmazonでの利用、ギフトカードとの交換などが可能です。1ポイントにつき3円以上の価値があるため、お得にポイントを活用できます。

年会費は27,500円(税込)と比較的安いため、海外旅行によく行く方やグルメをお得に楽しみたい方は、JCBプラチナがおすすめです。

最大64,500円キャッシュバック

2025年4月1日(火)~2025年6月30日(月)

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

※2025/5/1時点

| デザイン |  | ||

| 年会費(税込) | 22,000円 | 国際ブランド | American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯+利用付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Suica・楽天Edy | タッチ決済 | 対応 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 | 発行日数 | 最短3営業日 |

※最大15%ポイント還元には上限など各種条件がございます。

| デザイン |  | ||

| 年会費 (税込) | 22,000円 | 国際 ブランド | American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント 4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯+利用付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Suica・楽天Edy | タッチ決済 | 対応 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 | 発行日数 | 最短3営業日 |

※最大15%ポイント還元には上限など各種条件がございます。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、特定のコンビニや飲食店をよく利用する方におすすめのプラチナカードです。

1,000円につき1ポイント(5円相当)が貯まるため、基本のポイント還元率は0.5%です。しかし、対象店舗でクレジット決済、またはタッチ決済を利用すると、スペシャルポイントとして5.0%が上乗せされ、5.5%相当のポイントが貯まります。

スペシャルポイントの対象店舗、決済方法は次のとおりです。※

- セブン‐イレブン

- ローソン

- コカ・コーラ自販機(タッチ決済、Coke ON Pay、Coke ON Passの利用が対象)

- ピザハットオンライン

- 松屋・松のや・マイカリー食堂(店舗内券売機でのクレジット決済が対象)

- 松弁ネット、松屋モバイルオーダー、松弁デリバリー(クレジット決済が対象)

※注釈

※還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。

※各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。

※Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。

※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

上記の店舗をよく利用する方は、三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードに入会するとお得です。貯まったポイントはデジタルギフトや景品との交換、他社ポイントへの移行、キャッシュバックなどに利用できます。

また、アメリカン・エキスプレスと提携しているため、以下の付帯サービスを利用できます。

- プラチナ・コンシェルジュサービス

- プラチナ・グルメセレクション(1名分のコース料金が無料)

- プラチナ・ホテルセレクション(客室アップグレードや特典)

- Relux for Platinum(7%割引)

- プライオリティ・パスの無料利用

- アメリカン・エキスプレス・コネクト

- 三菱UFJフィナンシャル・グループの金融取引、不動産取引サービス

- 海外旅行傷害保険(最高1億円)、国内旅行傷害保険(最高5,000万円)

ポイントが貯まりやすく、付帯サービスが充実したプラチナカードをお求めの方は、三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードをおすすめします。

▼注釈

※1ポイント5円相当の商品に交換した場合

※ポイント還元対象となる利用金額は各ご利用期間中29,000円が上限です。

※特典には条件があります

※2025/5/1時点

UCプラチナカード

| デザイン |  | ||

| 年会費(税込) | 16,500円 | 国際ブランド | Visa |

| 還元率 | 1.0~1.2% | 価値 | 1ポイント5~6円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) | 発行日数 | 最短5日 |

| デザイン |  | ||

| 年会費 (税込) | 16,500円 | 国際 ブランド | Visa |

| 還元率 | 1.0~1.2% | 価値 | 1ポイント 5~6円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) | 発行日数 | 最短5日 |

UCプラチナカードは、ポイント還元率の高さと充実した付帯サービスが魅力のプラチナカードです。

UCプラチナカードを通常利用すると、1,000円につき2ポイントが付与されます。1ポイント5円相当のアイテムと交換が可能なため、実質的なポイント還元率は1.0%です。さらに、年間利用額に応じて、以下のボーナスポイントも受け取れます。

- 1年のうち10ヵ月の利用で100ポイント(500円分)

- 年間1,000ポイント以上獲得で150ポイント(750円分)

また、プラチナカードならではの特典として、おもに以下の付帯サービスを利用できます。

| グルメ | グルメクーポン(会員1名分のコース料金が無料) Visaプラチナホテルダイニング(3,000円相当の割引クーポン) Visaプラチナラグジュアリーダイニング(5,000円相当の割引クーポン) |

| トラベル | 国内主要空港ラウンジの無料利用 プライオリティ・パスを年6回まで無料利用 プラスEX会員(新幹線の割引優待、予約変更が無制限) |

| ライフスタイル/ サポート | ハーツレンタカー割引優待 会員限定チケットサービスe+(先行予約、割引優待) Visaプラチナゴルフ コンシェルジュセンター |

| 会員限定優待特典 | レストラン、宿泊予約、家具、美容などの優待、割引クーポン |

| 保険 | 海外旅行傷害保険(最高1億円) 国内旅行傷害保険(最高5,000万円) 通信端末修理費用保険(年1回、最大3万円) |

また、UCプラチナカードの利用限度額は最大700万円と高いため、個人事業主の方や法人にもおすすめです。

16,500円(税込)というリーズナブルな年会費で、高いポイント還元と付帯サービスを両方利用できるのが、UCプラチナカードの魅力。初めてプラチナカードを作る方、ポイントと特典を両方重視する方は、UCプラチナカードがおすすめです。

TRUST CLUB プラチナマスターカード

| デザイン |  | ||

| 年会費(税込) | 3,300円 | 国際ブランド | Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 最短7営業日 |

| デザイン |  | ||

| 年会費 (税込) | 3,300円 | 国際ブランド | Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント 0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 最短7営業日 |

TRUST CLUB プラチナマスターカードは、三井住友トラストクラブとMastercardの提携によるプラチナカードです。

年会費が3,300円(税込)とリーズナブルなうえに、ポイント付与率が高いことが魅力といえます。通常のショッピング利用で100円につき2ポイント付与されるため、実質的なポイント付与率は2.0%です(還元率は0.5%)。リボルビング払いを利用すると、100円につき3ポイントが付与されます。

また、TRUST CLUB ポイントモールを経由してインターネット通販を利用すると、ボーナスポイントの付与、またはキャッシュバックが可能。楽天市場をはじめとした総合通販、百貨店、ふるさと納税、グルメ、宿泊など、さまざまなショッピングでお得に利用できます。

貯まったポイントはグルメや家電製品、商品券など、さまざまな商品との交換も可能。ポイントは有効期限がないため、ポイントをしっかり貯めて商品を獲得できます。

TRUST CLUB プラチナマスターカードはポイント付与だけでなく、以下のようなプラチナクラスの付帯サービスがあることも魅力です。

- Mastercard® Taste of Premium®(高級旅館やホテル、レストラン、国際線手荷物宅配などの優待)

- 海外旅行傷害保険・国内旅行傷害保険(最高3,000万円)

- バイヤーズプロテクション(限度額年間50万円)

年会費がリーズナブルな反面、旅行傷害保険の補償額は高いとはいえません。そのため、旅行に行く機会が少ない方や、無理なくプラチナカードを所有したいという方は、TRUST CLUB プラチナマスターカードが最適です。

\ 年会費3300円で持てるプラチナカード /

アメリカン・エキスプレス・プラチナ・カード

| デザイン |  | ||

| 年会費(税込) | 165,000円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

| デザイン |  | ||

| 年会費 (税込) | 165,000円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

アメリカン・エキスプレス・プラチナ・カードは、ワンランク上の付帯サービスを利用したい方におすすめのプラチナカードです。

プラチナカードのなかでもステータスが高いとされているため、以下のようにラグジュアリーな付帯サービスが充実しています。

| グルメ | グローバル・ダイニング・キャッシュバック レストラン 15%割引特典 カフェ コーヒー特典 など |

| 旅行 | ファイン・ホテル・アンド・リゾート(客室アップグレードなどの特典) ヒルトン・オナーズ・ゴールドステータス Marriott Bonvoyゴールドエリート会員資格 プライオリティ・パス エアポート送迎サービス など |

| ライフスタイル | デジタル・エンターテイメント・キャッシュバック ユニバーサル・スタジオ・ジャパン、埼玉西武ライオンズ(施設優待) スポーツクラブ・アクセス など |

| 保険 | 旅行傷害保険(国内/海外)(最高1億円) 海外旅行時の航空便遅延費用補償 スマートフォン・プロテクション キャンセル・プロテクション(支払い済みの旅行やチケットの補償) など |

| サポート | プラチナ・コンシェルジェ・デスク |

アメリカン・エキスプレス・プラチナ・カードの特徴は、カードに入会するだけで有名ホテルの上級会員資格を得られることです。ヒルトン・ホテルズ&リゾーツ、Marriott Bonvoy参加ホテルに加え、プリンスホテルズ&リゾーツ、ラディソンホテルも対象で、特別な特典を利用できます。

なお、ポイント還元率は1.0%(100円につき1ポイント)ですが、有料のメンバーシップ・リワード・プラスに入会するとポイント還元率が優遇されます。

アメリカン・エキスプレス・プラチナ・カードの年会費は165,000円(税込)と、プラチナカードのなかでも高額です。その一方で、家族カードを4枚まで無料で作れるため、家族全員で使えるプラチナカードとしてもおすすめです。

セゾンプラチナ・アメリカン・エキスプレス・カード

| デザイン |  | ||

| 年会費(税込) | 33,000円 | 国際ブランド | AMEX |

| 還元率 | 0.75%~1.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 33,000円 | 国際ブランド | AMEX |

| 還元率 | 0.75%~1.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

セゾンプラチナ・アメリカン・エキスプレス・カードは、JALマイルがお得に貯まるプラチナカードです。

通常で1,000円につき1ポイントが付与され、1ポイントが5円相当のため実質的なポイント還元率は0.5%です。しかし、永久不滅ポイント優遇により、国内では1.5倍(0.75%)、海外では2倍(1.0%)にポイントがアップします。また、ショッピングの利用でJALのマイルがお得に貯まる、「SAISON MILE CLUB」も無料で利用可能です。

ポイントが貯まりやすいだけでなく、さまざまなジャンルの付帯サービスも充実。国内外の一流ホテルやレストラン、公演チケットなどの割引優待、国内空港ラウンジの無料利用、ビジネスや資産運用に関するサービスや、スポーツクラブの優待など、さまざまなサービスをお得に利用できます。

また、プラチナ会員限定の特典として、以下の付帯サービスの利用も可能です。

- プラチナ会員専用コンシェルジュ・サービス

- プライオリティ・パスのプレステージ会員が無料

- セゾンプレミアムセレクション by クラブ・コンシェルジュ

- セゾンフラワーサービス

- 招待日和(2名以上でコース料金が1名分無料)

- セゾン・アメリカン・エキスプレス・カード アプリ(会員限定の特典やサービスの案内)

上記で特にお得な特典は、「セゾンプレミアムセレクション by クラブ・コンシェルジュ」です。一見さんお断りの老舗料亭の利用、名店からの料理人派遣など、特別な特典の利用が可能。通常は入会金220,000円(税込)、年会費198,000円(税込)が発生しますが、プラチナ会員であれば無料で利用できます。

ポイント還元率と付帯サービスが充実しているうえに、年会費は33,000円(税込)と比較的リーズナブルです。初めてプラチナカードに申し込む方、JAL便をよく利用する方は、セゾンプラチナ・アメリカン・エキスプレス・カードをおすすめします。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| デザイン |  | ||

| 年会費(税込) | 33,000円 ※初年度無料 | 国際ブランド | AMEX |

| 還元率 | 0.5~1.125%※ | 価値 | 1ポイント5円相当※ |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上の法人の代表者または個人事業主 | 発行日数 | 最短3営業日 |

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

| デザイン |  | ||

| 年会費 (税込) | 33,000円 ※初年度無料 | 国際 ブランド | AMEX |

| 還元率 | 0.5~1.125% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上の法人の代表者または個人事業主 | 発行日数 | 最短3営業日 |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、個人事業主の方などのビジネスシーンで便利に活用できるカードです。決算書や法人の登記簿の提出が不要で、個人の与信で審査を受けられます。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの魅力は、ビジネスシーンに役立つサービスが充実していることです。

- カード利用日から支払いまで最大56日間の猶予

- 引き落とし口座を法人・個人から選べる

- 経費や税金の支払いでポイントが貯まる

- 経費の支払いや精算の手間が削減でき、確定申告の手続きも簡単

海外でのショッピングでポイントが2倍貯まるうえに、SAISON MILE CLUBの登録で1,000円につき10マイルのJALマイルが付与されます。旅行傷害保険は、海外で最高1億円、国内でも最高5,000万円が補償されるため、ビジネスで出張する機会が多い方でも安心です。

プラチナ会員のコンシェルジュ・サービスや、プライオリティ・パスの無料利用など、前述のセゾンプラチナ・アメリカン・エキスプレス・カードとほぼ同じ付帯サービスが利用可能。さらに、レンタルサーバーの優待、クラウド型経費精算サービスの無料利用(6ヵ月)、資産運用の無料相談など、ビジネスカードならではの付帯サービスも充実しています。

年会費は33,000円(税込)と比較的リーズナブルなうえに、年間200万円以上の利用で翌年の年会費が半額になります。個人事業主でビジネスカードを持ちたい方は、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードがおすすめです。

JAL アメリカン・エキスプレス・カード プラチナ

| デザイン |  | ||

| 年会費(税込) | 3万4,100円 | 国際ブランド | AMEX |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | ー | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約2~3週間 |

| デザイン |  | ||

| 年会費 (税込) | 3万4,100円 | 国際ブランド | AMEX |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | ー | タッチ 決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約2~3週間 |

JAL アメリカン・エキスプレス・カード プラチナは、JALグループ便の国際線をよく利用する方におすすめのプラチナカードです。

JAL便グループ便の搭乗により、以下の条件でマイルが付与されます。

- 入会搭乗ボーナス:5,000マイル

- 毎年初回搭乗ボーナス:2,000マイル

- 搭乗ごとのボーナス:フライトマイルが25%プラス(フライトマイル=区間マイル×利用運賃)

カードの入会時だけでなく、毎年初回搭乗ボーナスももらえるため、飛行機の利用回数が少なくてもマイルが貯まるのが、JAL アメリカン・エキスプレス・カード プラチナならではの魅力です。

JALビジネスクラス・チェックイン、機内販売や空港免税店の割引など、空港をお得に利用できるサービスも魅力。さらに、プラチナ限定サービスとして、プライオリティ・パスの無料利用、プラチナ・コンシェルジュサービスなども利用できます。

また、JAL アメリカン・エキスプレス・カード独自の付帯サービスとして、国内主要空港とハワイ・ホノルルの空港ラウンジの無料利用、チケットの先行発売や舞台裏の招待などのイベントを楽しめるAMERICAN EXPRESS® EXPERIENCES、海外アシスタンスサービスなども利用が可能です。

海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000億円まで補償。海外航空便の遅延や欠航、パスポート紛失の際は見舞金を受け取れます。

年会費は34,100円(税込)とやや高額ですが、マイルの貯まりやすさ、海外旅行の保険の手厚さを考慮すれば、年会費を払う価値はあるはずです。

ANA VISAプラチナ プレミアムカード

| デザイン |  | ||

| 年会費(税込) | 88,000円 | 国際ブランド | Visa |

| 還元率 | 1.5~4.5% | 価値 | 1ポイント3マイル相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 30歳以上 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 88,000円 | 国際 ブランド | Visa |

| 還元率 | 1.5~4.5% | 価値 | 1ポイント3マイル相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 30歳以上 | 発行日数 | 最短3営業日 |

ANA VISAプラチナ プレミアムカードは、ANAグループ便をよく利用する方におすすめのプラチナカードです。

フライトでボーナスマイルが付与されるだけでなく、カードの入会と継続などで以下のようにマイルが貯まります。

- 搭乗ごとのボーナスマイル:通常フライトマイル+区間マイレージを積算

- 入会ボーナスマイル:10,000マイル

- 継続ボーナスマイル:10,000マイル

さらに国内空港ラウンジの無料利用はもちろんのこと、海外空港ラウンジを利用できるプライオリティ・パスの特典も提供。

コンシェルジュサービスや、最高1億円が補償される海外旅行傷害保険・国内旅行傷害保険、最高5,000万円が補償される国内航空傷害保険など、旅行に役立つ付帯サービスも充実していま

また、コース料金が1名分無料になるプラチナグルメクーポン、宿泊予約の割引優待、三井住友カード プラチナ会員限定のプラチナオファーなど、旅行やレジャーを楽しめる付帯サービスも利用が可能です。

年会費は88,000円(税込)と高額ですが、ボーナスマイルが豊富にもらえるため、特典航空券などの利用で十分に元は取れるはずです。ANAグループ便をメインに利用する方、ANAマイルを集中的に貯めたい方は、ANA VISAプラチナ プレミアムカードがおすすめです。

エポスプラチナカード

| デザイン |  | ||

| 年会費(税込) | 30,000円 | 国際ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 (税込) | 30,000円 | 国際 ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 |

エポスプラチナカードは、海外旅行と買い物が好きな方におすすめしたいプラチナカードです。

基本のポイント還元率は0.5%(200円(税込)につき1ポイント)で一般的です。しかし、携帯電話料金や公共料金など毎月の固定費に加え、さまざまな支払いでもポイントが貯まります。さらに、プラチナカードはポイントの有効期限がないため、ポイントをしっかり貯めて自由に使えるのも魅力です。

年会費は通常で30,000円(税込)ですが、エポスカードのインビテーション経由であれば20,000円(税込)に減額されます。さらに、年間100万円以上の利用で翌年の年会費が20,000円(税込)になるうえに、年会費をポイントで支払うことも可能です。

エポスプラチナカードに入会すると、以下の付帯サービスを利用できます。

- プライオリティ・パスの無料利用

- 海外・国内旅行傷害保険(最高1億円、家族は最高2,000万円)

- プラチナグルメクーポン(対象レストランのコース料金が本会員1名分無料)

- Visaプラチナ ホテルダイニング

- Visaプラチナ ラグジュアリーダイニング

- Visaプラチナ・コンシェルジュ・センター

- エポトクプラザ(各種サービスの優待)

旅行傷害保険は補償額が高いだけでなく、家族も補償してくれるので安心です。

また、マルイやモディの店舗、マルイウェブチャネルの利用で2倍のポイントが貯まるのも魅力。カードの年間利用額が高い方、マルイをよく利用する方はエポスプラチナカードがおすすめです。

ラグジュアリーカード Mastercard Titanium Card

| デザイン |  | ||

| 年会費(税込) | 55,000円 初年度半額 | 国際ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 (税込) | 55,000円 初年度半額 | 国際ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

ラグジュアリーカードであるMastercard Titanium Cardは、さらなるステータスを求める方におすすめのカードです。

ラグジュアリーカードはアメリカ発祥で、ハイステータスカードの象徴的な存在といわれています。Mastercard Titanium CardはMastercardで最上位のワールドエリートに属しますが、インビテーションなしでも申し込みできるのが大きな特徴です。

ポイント還元率は1.0%と高いうえに、ポイントはキャッシュバックや支払い額の充当、ギフト券との交換、他社ポイントの移行などに利用が可能。さらに、JAL、ANA、ユナイテッド航空などのマイルを、1ポイント当たり0.6マイルで移行できます(交換手数料は無料)。

また、Mastercard Titanium Cardでは、以下の豪華な付帯サービスを利用できます。

- ラグジュアリー ダイニング(2名以上のコース予約で1名分の料金が無料)

- ラグジュアリー アップグレード(コース料理のアップグレードなど)

- グローバルホテル・国内ホテル・旅館優待(55,000円相当の特典付き)

- 国内の空港ラウンジ、プライオリティ・パスの無料利用

- 全国映画館無料鑑賞券プレゼント(毎月1枚)

- 国内・海外旅行保険(国内/最高1億円 海外/最高1.2億円)

- カード不正使用被害時の補償(全額または一部)

- コンシェルジュサービス

国内・海外旅行保険の補償額はトップクラスなうえに、カードの不正利用に対する補償も受けられるので安心です。

また、Mastercard Titanium Cardは会員に経営者が多いこともあって、法人決済用カードの申し込みも可能です。経費の支払いでもポイントが貯まるうえに、年会費も経費として計上できます。

年会費は55,000円(税込)と高額ですが、ステータス性を重視する方、個人事業主の方や法人にはMastercard Titanium Cardをおすすめします。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード

| デザイン |  | ||

| 年会費(税込) | 49,500円 | 国際ブランド | AMEX |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約2~3週間 |

| デザイン |  | ||

| 年会費 (税込) | 49,500円 | 国際 ブランド | AMEX |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント 0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約2~3週間 |

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは、Marriott Bonvoy参加ホテルをよく利用する方におすすめのカードです。

年間25泊以上を達成すると取得できる、Marriott Bonvoyの「ゴールドエリート」会員資格を自動的に付与。午後2時までのレイトチェックアウトや部屋のアップグレード、滞在時の利用金額に対して25%のボーナスポイントの付与など、ゴールドエリートの特典も利用が可能です。

さらに、年間400万円以上のカード利用がある場合、「プラチナエリート」会員資格にアップグレードできます。カードの入会時、継続時に15泊分の宿泊実績がプレゼントされるため、プラチナエリート会員資格を目指しやすいでしょう。

また、ポイント還元率の高さも、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードの魅力。Marriott Bonvoy参加ホテルでカードを利用することで100円につき6ポイントが付与され、通常の利用でも100円につき3ポイントが付与されます。貯まったポイントは無料宿泊特典との交換、マイルや他社ポイントへの移行などに利用が可能です。

さらに、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードならではの特典として、以下の付帯サービスを利用できます。

- 海外旅行傷害保険(最高1億円)

- 国内旅行傷害保険(最高5,000万円)

- 国内外の空港ラウンジの無料利用(同伴者1名無料)

- スマートフォン・プロテクション

- キャンセル・プロテクション

年会費は49,500円(税込)と高額ですが、ゴールドエリート会員資格の取得やポイント還元率の高さを考慮すれば、年会費以上の価値が得られます。

国内外で旅行する機会が多い方、Marriott Bonvoy参加ホテルを定宿にしている方は、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードがおすすめです。

ジャックスカード プラチナ

| デザイン |  | ||

| 年会費(税込) | 22,000円 | 国際ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 23歳以上 | 発行日数 | 約1~2週間 |

| デザイン |  | ||

| 年会費 (税込) | 22,000円 | 国際 ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 23歳以上 | 発行日数 | 約1~2週間 |

ジャックスカード プラチナは、プラチナカードの基本的な付帯サービスが網羅されたカードです。

ジャックスカード プラチナは、基本のポイント還元率が1.5%と高いうえに、年間利用額に応じてさらにアップします。年間利用額とポイント還元率の条件は次のとおりです。

| 年間利用額 | ベースポイントアップ率 | 還元率 | ||

| ベース | プラチナ特典 | 合計 | ||

| 300万円以上 | 100% | 1.00% | 1.00% | 2.00% |

| 200万円以上 | 90% | 0.95% | 1.95% | |

| 150万円以上 | 80% | 0.90% | 1.90% | |

| 100万円以上 | 70% | 0.85% | 1.85% | |

| 50万円以上 | 50% | 0.75% | 1.75% | |

| 50万円未満 | 0% | 0.50% | 1.50% | |

さらに、ジャックス独自のデポジットである「Jデポ」も、年間利用額に応じて以下の条件で付与されます。

| 年間利用額 | ステージ名称 | 特典 |

| 300万円以上 | ロイヤル | 10,000円分 |

| 200万円以上 | プラチナ | 5,000円分 |

| 150万円以上 | ゴールド | 3,000円分 |

| 100万円以上 | シルバー | 2,000円分 |

| 50万円以上 | ブロンズ | 1,000円分 |

貯まったJデポは、ショッピング利用額から値引きされます。カードを使えば使うほどお得になるため、買い物好きな方はジャックスカードプラチナのメリットを最大限に得られるでしょう。

会員専用のコンシェルジュ・トラベルサービス、国内主要空港・ハワイ ホノルルの空港ラウンジ無料利用、海外空港ラウンジ利用が年間6回まで無料、レストランのコース料金1名分無料など、必要最低限の付帯サービスもそろっています。さらに、海外・国内旅行傷害保険(各最高1億円)、カード盗難保険など、保険の補償も手厚いので安心です。

年会費は22,000円(税込)とリーズナブルなため、初めてプラチナカードを持つ方、カードの利用額が多い方におすすめです。

Orico Card THE PLATINUM

| デザイン |  | ||

| 年会費(税込) | 20,370円 | 国際ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短8営業日 |

| デザイン |  | ||

| 年会費 (税込) | 20,370円 | 国際 ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短8営業日 |

Orico Card THE PLATINUMは、ポイント還元率の高さを重視する方におすすめしたいプラチナカードです。

ポイント還元率は常時1.0%(100円につき1ポイント)と高いうえに、以下のポイント加算特典を活用するとさらにポイント還元率がアップします。

- オリコモールを経由したインターネット通販の利用:1.0%加算

- iD、QUICPayの利用:0.5%加算

- ショッピングリボ払いの利用:0.5%加算

- 海外での利用:0.5%加算

- 誕生月の利用:1.0%加算

上記の条件を組み合わせるとポイントがさらに貯まるため、使うタイミングを工夫するのがおすすめです。

また、24時間365日利用できるコンシェルジュサービスをはじめ、プラチナカードならではの付帯サービスも充実しています。

- Lounge Key ~ラウンジ・キー(年間6回まで、空港ラウンジの無料利用)

- オリコ空港ラウンジサービス(国内主要空港)

- Mastercard® Taste of Premium®(国際線手荷物無料宅配、国内外高級ホテル、高級旅館などの優待)

- Orico Club Off VIP(ホテルのレストランや料亭で最大50%割引、レジャーや映画館の割引優待など)

- 海外旅行傷害保険(最高1億円)

- 国内旅行傷害保険(最高1億円)

- 航空機遅延費用等補償特約

20,370円(税込)というリーズナブルな年会費で、ポイント還元率の高さとプラチナカードならではの付帯サービスを利用できます。

初めてプラチナカードを持つ方、ポイントをしっかり貯めたい方は、Orico Card THE PLATINUMがおすすめです。

ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カード

| デザイン |  | ||

| 年会費(税込) | 66,000円 | 国際ブランド | AEMX |

| 還元率 | 0.75% | 価値 | 1ポイント0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約2~3週間 |

| デザイン |  | ||

| 年会費 (税込) | 66,000円 | 国際 ブランド | AEMX |

| 還元率 | 0.75% | 価値 | 1ポイント 0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約2~3週間 |

ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カードは、ヒルトンホテルをよく利用する方におすすめのカードです。

カードに入会すると、ヒルトン・オナーズ・ゴールドステータスが自動的に付与されます。80%のエリートステータス・ボーナスや部屋のアップグレード、朝食の無料サービスなど、さまざまな特典の利用が可能です。

また、ヒルトンでの利用で100円につき7ポイント、通常の利用で100円につき3ポイント付与。1ポイント=0.5円相当のため、実質的なポイント還元率は1.5~3.5%です。なお、貯まったポイントはヒルトンホテルの無料宿泊特典や予約への充当、アイテムとの交換、コンサートなどの体験イベント、マイルへの移行などに利用できます。

ヒルトンホテルに関する特典に加え、以下のアメリカン・エキスプレスの特典も利用できます。

- 海外旅行傷害保険(最高1億円)

- 国内旅行傷害保険(最高5,000万円)

- 航空便遅延補償

- ショッピング・プロテクション

- オンライン・プロテクション

- リターン・プロテクション

- 国内外空港ラウンジの無料利用

- 京都特別観光ラウンジ

年会費は66,000円(税込)と高額ですが、充実したヒルトンホテルの特典、家族カードが3枚目まで無料など、年会費以上のメリットを得られます。

ヒルトン・オナーズ・ゴールドステータスの資格を獲得したい方、ポイントをしっかり貯めたい方は、ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カードがおすすめです。

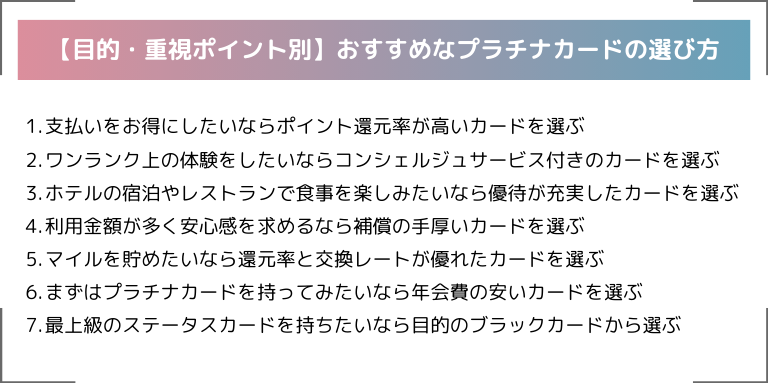

【目的・重視ポイント別】おすすめなプラチナカードの選び方

数あるプラチナカードから究極の1枚を選ぶには、カードを利用する目的、重視したいポイントをもとに検討することが大切です。目的と重視ポイントの種類ごとに、おすすめのプラチナカードを紹介します。

支払いをお得にしたいならポイント還元率が高いプラチナカードを選ぶ

ポイント還元率が高ければ、カードで支払いするたびに効率良くポイントが貯まります。ポイント還元率が高いおすすめのプラチナカードは、以下の3種類が挙げられます。

| カード | 三井住友カード プラチナプリファード | エポスプラチナカード | UCプラチナカード |

|---|---|---|---|

| 券面 |  |  |  |

| 還元率 | 1.0% | 0.5% | 1.0% |

| 年会費(税込) | 33,000円 | 30,000円 | 16,500円 |

| 国際ブランド | Visa | Visa | Visa |

| 申込条件 | 満20歳以上 | 18歳以上 | 20歳以上 |

| 発行時間 | 最短10秒※ | 約1週間 | 最短5営業日 |

| ETC | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

三井住友カード プラチナプリファード

三井住友カード プラチナプリファードは、「ポイント還元率特化型」をうたうプラチナカードです。常時1%のポイントが還元されるうえに、入会特典と継続特典でボーナスポイントを獲得できます。

入会後の3ヵ月後の末日までに40万円以上利用すると、新規入会特典として40,000ポイントを付与。さらに、前年の利用額が100万円ごとに、継続特典として10,000ポイント、最大で40,000ポイントを毎年受け取れます。

また、特約店には幅広いジャンルの店舗やサービスが設定されており、かなりお得にポイントを貯められます。

| ジャンル | プリファードストア | ポイント還元率(合計) |

|---|---|---|

| 宿泊予約 | Expedia | +9%(10%) |

| Hotels.com | +9%(10%) | |

| ふるさと納税 | さとふる | +4%(5%) |

| ふるなび | ||

| 交通 | タクシーアプリ「GO」 | +4%(5%) |

| コンビニ カフェ ファストフード ファミレス | セイコーマート セブン‐イレブン ポプラ ミニストップ ローソン マクドナルド モスバーガー ケンタッキーフライドチキン 吉野家 サイゼリヤ ガスト バーミヤン しゃぶ葉 ジョナサン 夢庵 その他すかいらーくグループ飲食店 ドトールコーヒーショップ エクセルシオール カフェ かっぱ寿司 | +6%(7%) |

※注意事項

※対象のすかいらーくグループ飲食店

ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三なども対象

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

エポスプラチナカード

エポスプラチナカードのポイント還元率は通常で0.5%ですが、年間の利用額に応じたボーナスポイントが付与されます。年間100万円の利用で20,000ポイント、それ以降も利用額により10,000ポイントずつ加算され、最大で10万ポイントを獲得できます。

さらに、対象店舗からお気に入りの店舗を登録し、カードを利用すると200円(税込)につき3ポイントを付与。誕生月には、Visa加盟店での利用で2ポイント、マルイの店舗やマルイウェブチャネルなどでの利用で4ポイントと、ポイントがさらにアップします。

エポスプラチナカードはポイントの有効期限がないうえに、ポイントで年会費を支払うことも可能。年間利用額が多い方は、ポイントで支払うことで実質的に年会費が無料になるのもエポスプラチナカードの魅力です。

UCプラチナカード

UCプラチナカードは、ポイント還元率が常時1.0%のうえに、年間利用額に応じたボーナスポイントも獲得できます。さらに、年4回実施される「シーズナルギフト」では、3ヵ月ごとの請求額が合計50万円以上で500ポイント(2,500円分)付与。合計55万円以上になると、2,000ポイント(10,000円分)が当たる抽選の権利を獲得できます。

また、会員専用の「アットユーネット」を経由してインターネット通販などを利用すると、1.0%のボーナスポイントをプラス。毎月カードを利用する方や、インターネット通販での買い物がメインの方は、UCプラチナカードであればポイントがしっかり貯まるでしょう。

ワンランク上の体験をしたいならコンシェルジュサービス付きのプラチナカードを選ぶ

コンシェルジュサービスとは、旅行の手配やレストランの予約などのリクエストに応じてくれるサービスのことです。コンシェルジュサービスはほぼすべてのプラチナカードに付帯されていますが、カードによって対応できる内容が異なります。

ここでは、ワンランク上の体験を提案してくれる、おすすめのプラチナカードを3種類ご紹介します。

| カード | JCBプラチナ | ラグジュアリーカード Mastercard Titanium Card | アメックス・プラチナ |

|---|---|---|---|

| 券面 |  |  |  |

| 還元率 | 0.5% | 1.0% | 1.0% |

| 年会費(税込) | 27,500円 | 55,000円 | 143,000円 |

| 国際ブランド | JCB | Mastercard® | American Express® |

| 申込条件 | 25歳以上 | 20歳以上 | 20歳以上 |

| 発行時間 | 最短5分 | 約1週間 | 約3週間 |

| ETC | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

JCBプラチナ

JCBプラチナでは、旅行やレストラン、ゴルフ、イベントチケットなどの予約をはじめ、記念日やプレゼントの提案などさまざまなリクエストに対応。また、海外滞在時のトラブルにも対応してくれるため、旅行傷害保険と合わせた活用が可能です。

プライベートだけでなく、ビジネスシーンでもコンシェルジュサービスが役立ちます。出張などで急遽飛行機やホテルが必要になったときや、接待での店選びと予約も任せることが可能です。

ラグジュアリーカード Mastercard Titanium Card

ラグジュアリーカードであるMastercard Titanium Cardのコンシェルジュサービスは、さまざまなリクエストに応えてくれることで人気があります。旅行やレストランなどの予約はもちろん、以下のようなリクエストにも対応が可能です。

- 店舗のリサーチ:子どもOKなレストラン、欲しい商品を扱う店舗、大人数で利用できる居酒屋 など

- 演出:パーティーの手配、プロポーズの演出、ヘリコプターなどのチャーター、ディナー中のサプライズ など

- ギフト:喜ばれるギフトの選定、配送の手配、取引先への手土産 など

- トラブル対応:海外旅行中に言葉が通じない、ホテルの予約ミス、旅先の忘れ物 など

- さまざまな質問:旅行先で食べた料理を提供するレストランを知りたい、冠婚葬祭のしきたり など

ハイステータスカードだけあって、さまざまな演出やギフト選びの手伝いなど、カード利用とは直接関係のない要望にも応えてくれます。

さらに、電話をかけると自動音声なしでコンシェルジュサービスにつながることや、メールやチャットでの素早い対応が高く評価されています。

アメリカン・エキスプレス・プラチナ・カード

アメリカン・エキスプレス・プラチナ・カードでは、会員専用のプラチナ・コンシェルジェ・デスクを用意しています。

航空券やホテルの手配に加え、記念日やお祝いのギフトの相談と配送、日本未発売の商品の購入と発送などにも対応。また、海外の豪華列車のサービス、海外エンターテイメントチケットの手配など、プラチナ・コンシェルジェ・デスクだけの特典も利用が可能です。

さらに、会員制ゴルフクラブのビジター料金利用、非公開の文化財などの特別拝観、プライベート・クルーズなど、ほかでは体験できないワンランク上のサービスを楽しむこともできます。

ホテルの宿泊やレストランでの食事を楽しみたいなら優待が充実したプラチナカードを選ぶ

宿泊や食事でホテルをよく利用する方は、ホテルを優待利用できるカードがおすすめです。ホテルの会員資格が自動的に取得できる、2種類のプラチナカードの特徴について解説します。

| カード | Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード | ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カード |

|---|---|---|

| 券面 |  |  |

| 還元率 | 1% | 0.75% |

| 年会費(税込) | 49,500円 | 66,000円 |

| 国際ブランド | American Express® | American Express® |

| 申込条件 | 20歳以上 | 20歳以上 |

| 発行時間 | 約2~3週間 | 約1~3週間 |

| ETC | ○ | ○ |

| 家族カード | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る |

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは、Marriott Bonvoy参加ホテルの優待が充実したプラチナカードです。カードの入会で「ゴールドエリート会員資格」が自動付帯されるため、ホテルの滞在を存分に楽しめます。

また、Marriott BonvoyのWebサイトもしくはカスタマーセンターから予約する場合、100米ドルのプロパティクレジット付きの宿泊プランも用意。プロパティクレジットは、Marriott直営の館内施設で利用が可能です。

ポイント還元率も高いうえに、貯まったポイントは無料宿泊特典などに交換が可能。Marriott Bonvoy参加ホテルが好きな方は、持っておいて損はないカードといえます。

ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カード

ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カードは、「ヒルトン・オナーズ・ゴールドステータス」が自動付帯されるカードです。

さらに、年間利用額200万円以上の条件を達成すると、翌年末まで「ヒルトン・オナーズ・ダイヤモンドステータス」を獲得可能。100%のエリートステータス・ボーナスや、エグゼクティブラウンジの利用など、ダイヤモンドステータスならではの特典が充実しています。

また、入会から3ヵ月以内に30万円の利用で30,000ポイントが付与されるうえに、継続特典としてウィークエンド無料宿泊特典を1泊分、年間300万円以上の利用で2泊分がプレゼントされることも魅力的です。

利用金額が多く安心感を求めるなら補償の手厚いプラチナカードを選ぶ

旅行や買い物などでカード利用額が多い方は、不正利用などに備えて保険の補償額が大きいプラチナカードがおすすめです。

補償額が高額、かつ補償が手厚い、おすすめのプラチナカードについて2種類解説します。

| カード | 三井住友カード プラチナ | ジャックスカード プラチナ |

|---|---|---|

| 券面 |  |  |

| 還元率 | 0.5% | 1.5% |

| 年会費(税込) | 55,000円 | 22,000円 |

| 国際ブランド | Visa,Mastercard® | Mastercard |

| 申込条件 | 満30歳以上 | 23歳以上 |

| 発行時間 | 最短3営業日 | 約1~2週間 |

| ETC | ○ | ○ |

| 家族カード | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る |

三井住友カード プラチナ

三井住友カード プラチナは、最高1億円の旅行傷害保険に加え、保険サービスが豊富に用意されています。

例えば、お買物安心保険は、三井住友カード プラチナで購入した商品の破損、盗難などの損害を補償。海外、国内の利用が対象で、補償限度額は500万円と補償が手厚いのが特徴です。

また、旅行傷害保険を、以下の補償プランに変更するサービスも利用できます。

- ゴルフ安心プラン:ゴルフ中の賠償事故やゴルフ用品の盗難、破損を補償

- 弁護士安心プラン:被害に遭ったときの弁護士費用や相談費用を補償

- スマホ安心プラン:スマートフォンに関するトラブルを補償

- 日常生活安心プラン:日常生活のケガや賠償を補償

- ケガ安心プラン:交通事故によるケガを補償

- 持ち物安心プラン:身の回りの持ち物の盗難、破損、火災などを補償

ライフスタイルに合わせた保険が選べるため、万が一に備えたいときは三井住友カード プラチナがおすすめです。

ジャックスカード プラチナ

ジャックスカード プラチナは、旅行や買い物だけでなく、カードの盗難や不正利用も補償されます。

「ショッピングプロテクション」では、カードで購入した商品の破損や盗難、火災などの被害を補償。購入日から90日間、年間300万円まで補償されます。

また、カードの紛失や盗難で不正利用された際の被害を補償する「カード盗難保険」や、インターネット上の不正利用の損害を90日前までさかのぼって補償する「ネット安心サービス」を付帯。不正利用に対する補償が充実したジャックスカードプラチナは、インターネット通販をよく利用する方におすすめです。

マイルを貯めたいなら還元率と交換レートが優れたプラチナカードを選ぶ

旅行や出張で飛行機に搭乗する機会が多い方は、マイルが効率良く貯まるカードがおすすめです。マイルの還元率と交換レートが高いプラチナカードは、以下の3種類が挙げられます。

| カード | セゾンプラチナ・ビジネス・アメックス | ANA VISAプラチナ プレミアムカード | JAL アメックス・プラチナ |

|---|---|---|---|

| 券面 |  |  |  |

| 還元率 | 0.5% | 1.5% | 1.0% |

| 年会費(税込) | 33,000円 | 88,000円 | 34,100円 |

| 国際ブランド | American Express® | Visa | American Express® |

| 申込条件 | 20歳以上 | 30歳以上 | 20歳以上 |

| 発行時間 | 最短3営業日 | 最短3営業日 | 約4週間 |

| ETC | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、「SAISON MILE CLUB」でJALマイルが効率良く貯まるプラチナカードです。

SAISON MILE CLUBの登録でショッピング利用額1,000円につき10マイル貯めることが可能。さらにSAISON MILE CLUBの優遇サービスにより、セゾンの永久不滅ポイントをJALマイル変換することで、最大1.125%の還元率となります。

SAISON MILE CLUBは通常5,500円(税込)の年会費が必要ですが、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード会員は無料で利用できます。

手数料がかからず、永久不滅ポイントをすべてJALマイルに変えられるのはセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードならではの魅力です。

ANA VISAプラチナ プレミアムカード

ANA VISAプラチナ プレミアムカードは、ANAグループ便の搭乗時に加え、入会時と継続時にもボーナスマイルが貯まります。

さらに、ショッピング利用で200円(税込)につき1ポイント貯まるうえに、1ポイント=3マイルでの移行も可能。移行手数料は無料のため、効率良くお得にマイルを貯めることが可能です。

また、楽天Edyでのチャージや支払いを利用すると200円につき1マイルを付与。カード決済に加え、楽天Edyでもマイルが貯まるため、支払いをすべて集約させるのがおすすめです。

JAL アメリカン・エキスプレス・カード プラチナ

JAL アメリカン・エキスプレス・カード プラチナは、JALマイルが効率良く貯まるプラチナカードです。

搭乗ごとのボーナスに加え、ショッピング利用でもお得にマイルが貯まります。ショッピングマイルとして100円につき1マイル、アドオンマイルとして100円につき2マイルが付与。アドオンマイルとは、JALグループ便の航空券などの対象標品を購入すると、ショッピングマイルに上乗せされるマイルのことです。

ショッピングマイル・プレミアムは通常で4,950円(税込)の年会費がかかりますが、JAL アメリカン・エキスプレス・カード プラチナに入会すると無料で利用できます。

JALマイルをお得に貯めたい方はJAL アメリカン・エキスプレス・カード プラチナがおすすめです。

まずはプラチナカードを持ってみたいなら年会費の安いプラチナカードを選ぶ

プラチナカードというステータス性を重視する方は、年会費の負担が少ないカードを選ぶのがおすすめです。年会費が安いプラチナカードは、以下の4種類が挙げられます。

| カード | TRUST CLUB プラチナマスターカード | Orico Card THE PLATINUM | 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード | セゾンプラチナ・アメックス |

|---|---|---|---|---|

| 券面 |  |  |  |  |

| 還元率 | 0.5% | 1.0% | 0.5% | 0.5% |

| 年会費(税込) | 3,300円 | 20,370円 | 22,000円 | 33,000円 |

| 国際ブランド | Mastercard® | Mastercard | American Express® | American Express® |

| 申込条件 | 22歳 年収200万円以上 | 18歳以上 | 20歳以上 | 20歳以上 |

| 発行時間 | 最短7営業日 | 最短8営業日 | 最短3営業日 | 最短3営業日 |

| ETC | ○ | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

TRUST CLUB プラチナマスターカード

TRUST CLUB プラチナマスターカードは、年会費が3,300円(税込)と非常に安いため、初めてのプラチナカードとしておすすめです。プラチナカードとしては珍しく審査基準が公表されており、入会の目安は年齢が22歳以上で年収が200万円以上とされています。

コンシェルジュサービスの付帯はありませんが、空港ラウンジの無料利用、国内高級ホテルの予約サービス、コース料理の料金が1名分無料になる「ダイニングby招待日和」など、プラチナクラスの付帯サービスを利用できます。

「とにかくプラチナカードを持ちたい」という方は、TRUST CLUB プラチナマスターカードがおすすめです。

\ 年会費3300円で持てるプラチナカード /

Orico Card THE PLATINUM

Orico Card THE PLATINUM は年会費が20,370円(税込)と、プラチナカードのなかでも比較的リーズナブルです。

ポイント還元率は常時1.0%と高いうえに、誕生月やショッピングリボ払いなどの条件でさらにアップします。空港ラウンジの無料利用や手厚い補償の付帯保険など、付帯サービスも充実。

さらに、24時間365日対応のコンシェルジュサービスも付帯されているため、プラチナカードならではの魅力を最大限に活用できます。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは年会費が22,000円(税込)のため、リーズナブルなプラチナカードとしておすすめです。

プラチナ・コンシェルジュサービスや空港ラウンジの無料利用、MUFGの金融取引サービスなど、付帯サービスも充実。また、対象のコンビニや飲食店で利用すると、ポイント還元率が最大で5.5%にアップするなど、ポイントを貯めつつ特典を利用できます。

年会費の安さだけでなく、ポイント還元率と付帯サービスも重視したい方におすすめの1枚です。

▼注釈

※1ポイント5円相当の商品に交換した場合

※ポイント還元対象となる利用金額は各ご利用期間中29,000円が上限です。

※特典には条件があります

※2025/5/1時点

セゾンプラチナ・アメリカン・エキスプレス・カード

セゾンプラチナ・アメリカン・エキスプレス・カードは33,000円(税込)という年会費で、アメリカン・エキスプレスのサービスを利用できるプラチナカードです。

セゾンプラチナ・アメリカン・エキスプレス・カード独自の特典として、プライオリティ・パスのプレステージ会員が無料で利用できます。年会費469米ドルが無料になるため、海外旅行が多い方に便利です。

また、アメリカン・エキスプレスの特典に加え、セゾンカードの特典も同時に利用できます。ポイントも貯まりやすく、さまざまなサービスで優待が受けられるため、付帯サービスを重視する方にもおすすめです。

最上級のステータスカードを持ちたいなら目的のブラックカードからプラチナカードを選ぶ

カードのステータス性を重視する場合、最上級とされるブラックカードを目標にする方も少なくないでしょう。ただし、ブラックカードの多くはインビテーションが必要になるため、下位のプラチナカードで利用実績を積むことが大切です。

ブラックカードのインビテーションが受けられる、3種類のクレジットカードの特徴について解説します。

| カード | JCBプラチナ | ダイナースクラブカード | アメリカン・エキスプレス・プラチナ・カード |

|---|---|---|---|

| 券面 |  |  |  |

| 還元率 | 0.5% | 0.4% | 1.0% |

| 年会費(税込) | 27,500円 | 24,200円 | 143,000円 |

| 国際ブランド | JCB | Diners | American Express® |

| 申込条件 | 25歳以上 | 所定の基準を満たす方 | 20歳以上 |

| 発行時間 | 最短5分 | 約2~3週間 | 約3週間 |

| ETC | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

JCB THE CLASS(JCBプラチナ)

JCB THE CLASSは、JCBカードで最高位のステータスを誇るインビテーション制のブラックカードです。インビテーションを受けるには、JCBゴールドまたはJCBプラチナを所有し、良好な利用実績を積む必要があります。

具体的な条件は公表されていませんが、安定した収入に加え、カードの保有期間が3年以上、年間300万円以上の利用、通算利用額1,000万~1,500万円程度が必要とされています。

ただし、JCB THE CLASSに限らず、インビテーションを受けて申し込みした場合でも入会審査は実施されます。利用状況や信用情報によっては、審査に落ちる可能性があるので注意が必要です。

ダイナースクラブ プレミアムカード(ダイナースクラブカード)

ダイナースクラブ プレミアムカードは、ダイナースクラブカードの利用者を対象としたブラックカードです。

インビテーションの条件は非公開ですが、年200万~300万円程度の利用を数年、通算で1,500万円程度の利用実績がある人にインビテーションが届くとされています。ただし、年500万円程度でインビテーションを受けたケースもあるため、一概にはいえないのが実情です。

具体的な数字は抜きにしても、年間利用額や利用頻度が高いほどインビテーションに近づきます。ダイナースクラブカードを日頃から利用し、着実に実績を積むことが大切です。

\ 初年度年会費無料のキャンペーン中/

アメリカン・エキスプレス・センチュリオン・カード(アメリカン・エキスプレス・プラチナ・カード)

アメリカン・エキスプレス・センチュリオン・カードは、公式ホームページに情報がないこともあり、「幻のブラックカード」とも呼ばれています。最高峰のステータス性を誇り、VIP待遇が受けられる豪華な特典や、高級感のあるチタン製のカードが特徴です。

アメリカン・エキスプレス・センチュリオン・カードのインビテーションを受けるには、アメリカン・エキスプレス・プラチナ・カードで利用実績を積むことからスタートします。具体的な条件は非公開ですが、カードの保有期間が5年以上、年間2,500万円以上、通算で1億円以上の利用が必要とされています。

インビテーションの連絡は書面やメールではなく、個人の携帯電話に直接連絡が入ることが特徴です。厳しい審査基準をクリアした、ごく一部の人だけがインビテーションを受けられるため、アメリカン・エキスプレス・プラチナ・カードで地道に利用実績を積み上げましょう。

年代別におすすめのプラチナカードを紹介

プラチナカードと一口にいっても、カードごとに年会費や付帯サービスの内容、入会条件などが異なります。ここでは20~50代の方に最適なプラチナカードの選び方について解説します。

20代におすすめのプラチナカード

20代は年収がまだ多くないため、年会費がリーズナブル、かつ入会条件が厳しくないプラチナカードがおすすめです。

カードのステータス性が高くなるほど、審査も厳しくなることが一般的です。しかし、プラチナカードのなかには、年収200万円以上で入会できるものもあります。

そこで、20代の方におすすめしたいプラチナカードは次のとおりです。

| カード | TRUST CLUB プラチナマスターカード | 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード | UCプラチナカード | セゾンプラチナ・アメックス |

|---|---|---|---|---|

| 券面 |  |  |  |  |

| 還元率 | 0.5% | 0.5% | 1.0% | 0.5% |

| 年会費(税込) | 3,300円 | 22,000円 | 16,500円 | 33,000円 |

| 国際ブランド | Mastercard® | American Express® | Visa | American Express® |

| 申込条件 | 22歳 年収200万円以上 | 20歳以上 | 20歳以上 | 20歳以上 |

| 発行時間 | 最短7営業日 | 最短3営業日 | 最短5営業日 | 最短3営業日 |

| ETC | ○ | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

30代におすすめのプラチナカード

30代に入ると経済的に余裕が生まれるため、ハイステータスカードを持ちたいと思い始める時期でしょう。

プラチナカードは社会的信用度の証になるため、ビジネスシーンで一目置かれるメリットがあります。

ただし、子育て中でお金がかかる場合などは、年会費が比較的安いもの、ポイント還元率が良いものなど、実用性を考慮してもよいでしょう。

30代の方におすすめのプラチナカードは、以下が挙げられます。

| カード | 三井住友カード プラチナプリファード | JCBプラチナ | エポスプラチナカード | JAL アメックス プラチナ |

|---|---|---|---|---|

| 券面 |  |  |  |  |

| 還元率 | 1.0% | 0.5% | 0.5% | 1.0% |

| 年会費(税込) | 33,000円 | 27,500円 | 30,000円 | 34,100円 |

| 国際ブランド | Visa | JCB | Visa | American Express® |

| 申込条件 | 満20歳以上 | 25歳以上 | 18歳以上 | 20歳以上 |

| 発行時間 | 最短10秒※ | 最短5分 | 約1週間 | 約4週間 |

| ETC | ○ | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

40代におすすめのプラチナカード

40代になると社会的な地位がさらに高くなるうえに、家族や友人、部下などの前で支払いをする機会が多くなります。

プラチナカードを1枚持っておけば、周囲に見られても恥ずかしい思いをすることがありません。

また、ステータス性だけでなく、出張や家族旅行に役立つ特典など、ライフスタイルに合わせたプラチナカードを選ぶとよいでしょう。

40代におすすめのプラチナカードは次のとおりです。

| カード | 三井住友カード プラチナ | ラグジュアリーカード Mastercard Titanium Card | Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード | ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カード |

|---|---|---|---|---|

| 券面 |  |  |  |  |

| 還元率 | 0.5% | 1.0% | 1% | 0.75% |

| 年会費(税込) | 55,000円 | 55,000円 | 49,500円 | 66,000円 |

| 国際ブランド | Visa,Mastercard® | Mastercard® | American Express® | American Express® |

| 申込条件 | 満30歳以上 | 20歳以上 | 20歳以上 | 20歳以上 |

| 発行時間 | 最短3営業日 | 約1週間 | 約2~3週間 | 約1~3週間 |

| ETC | ○ | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

50代におすすめのプラチナカード

50代に入ると、子どもが独立したり、早期退職したり、ライフスタイルが変化する時期です。時間に余裕ができるため、旅行やグルメ、ゴルフなど、余暇を楽しめる特典が充実したプラチナカードがおすすめです。

50代の方におすすめしたいプラチナカードは、以下のものが挙げられます。

| カード | ANA VISAプラチナ プレミアムカード | アメリカン・エキスプレス・プラチナ・カード | 三井住友カード プラチナ |

|---|---|---|---|

| 券面 |  |  |  |

| 還元率 | 1.5% | 1.0% | 0.5% |

| 年会費(税込) | 88,000円 | 143,000円 | 55,000円 |

| 国際ブランド | Visa | American Express® | Visa,Mastercard® |

| 申込条件 | 30歳以上 | 20歳以上 | 満30歳以上 |

| 発行時間 | 最短3営業日 | 約3週間 | 最短3営業日 |

| ETC | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

プラチナカードならではのサービス・特典内容とは?

プラチナカードに付帯されているサービスにおける、具体的な内容や活用方法について見ていきましょう。

コンシェルジュサービスが受けられる

コンシェルジュサービスは、プラチナカード以上のステータスカードに付帯されることが一般的です。

コンシェルジュサービスとは、交通手段やホテルの手配、レストランなどの予約、お店やプレゼント選びなど、カード会員に代わって対応してくれるサービスです。秘書に似た役割があるため、仕事で忙しい方にとって特に助かる存在といえます。

ただし、プラチナカードの種類により、コンシェルジュが対応できる内容は異なります。旅行の提案や手配、レストラン予約など、頼みたい要望に対応してくれるか、あらかじめ確認しておきましょう。

一流ホテル・レストランの優待や特別オファーが受けられる

プラチナカードの多くは、一流のレストランやホテル内のレストランをお得に利用できる特典が付帯されています。ただし、カードの種類によって優待の内容が異なるため、使いやすいものを選ぶことが大切です。

例えば、2名以上の利用でコース料理が1名分無料になるクーポン、イベント限定のメニューが楽しめる特別オファー、一見さんお断りの料亭を利用できる特典など、多岐にわたります。食にこだわる方は、どの店でどのような優待が受けられるか確認しましょう。

カード独自のイベントや体験への招待

プラチナカードのなかには、非日常的な体験を味わえるイベントに招待するサービスも提供しています。イベントの特典が充実しているプラチナカードは、アメリカン・エキスプレス、三井住友カードが代表的です。

アメリカン・エキスプレスでは「カード会員様限定イベント」と称し、貸し切りディナーや人気施設の優先入場、ユニバーサル・スタジオ・ジャパンの貸し切りなど、さまざまなイベントを提供しています。

一方、三井住友カードは「プラチナオファー」として、会員限定のイベントの案内を行なっています。野球観戦の無料招待、有名プロゴルファーとのラウンド体験、ウイスキーセミナーなど、ほかでは体験できないイベントが目白押しです。

イベントの内容はカード会社や時期などで異なるため、どのようなイベントがあるか、確認しておくのがおすすめです。

海外・国内旅行傷害保険の補償が手厚い

旅行傷害保険とは、旅行中に起きたケガや病気などを補償する付帯保険のことです。

一般的に旅行傷害保険の補償額はカードのステータスと比例するため、プラチナカードはより手厚い補償が受けられます。補償額は5,000万~1億円程度のものが多く、旅行中にカードを携帯しているだけで万が一の事態に備えることが可能です。

ただし、旅行傷害保険には、自動付帯と利用付帯の2種類があります。自動付帯はカードを所有するだけで補償が受けられますが、利用付帯は旅行代金の支払いなどの条件のクリアが必要です。プラチナカードによって付帯条件が異なるため、申し込みの前に詳細をチェックしましょう。

ショッピング保険やレジャー保険などの付帯保険も充実

プラチナカードには、旅行以外のトラブルを補償する付帯保険も用意されています。

カードで買い物した商品の破損などを補償するショッピング保険、ゴルフでのケガや賠償を補償する保険、旅行などのキャンセル料を補償する保険、カードの不正利用の金額を補償する保険など、内容は多岐にわたります。

より安心して買い物したい、不正利用の被害を最小限に食い止めたいなど、ライフスタイルや備えたいリスクに応じた付帯保険のあるプラチナカードを選びましょう。

世界の主要空港ラウンジの利用が無料

プラチナカードには空港ラウンジを無料で利用できるサービスが付帯しています。国内の主要空港だけでなく、海外の主要空港も利用できるのがプラチナカードの魅力です。ただし、プラチナカードの種類によって、利用できる空港ラウンジが異なるほか、同伴者は無料利用できない場合があります。

例えば、以下のプラチナカードは、同伴者1名まで空港ラウンジを無料で利用できます。

エポスプラチナカード

アメリカン・エキスプレス・ビジネス・プラチナ・カード

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード

ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カード

なお、UCプラチナカードのように「プライオリティ・パスを年間6回まで無料」など、カードによっては条件がある場合があるため確認が必要です。

プラチナカードを持てる人の特徴!必要な年収目安や審査通過の条件とは?

プラチナカードはステータス性が高いこともあって、収入が多いほど審査に通りやすくなります。次に、プラチナカードを持てる年収や、審査に通過しやすい条件について解説します。

年収条件は非公開、プラチナカードを使いこなせる収入なのかを判断基準に

一部のプラチナカードを除き、ほとんどのカードでは審査に関する情報は非公開です。しかし、審査に通るかどうかではなく、年会費を無理なく払え、カードを使いこなせるかが重要なポイントとなります。

例えば、年収500万円の場合、手取りにすると約380万円、月収に換算すると約30万円です。家賃や水道光熱費などの固定費、生活費などの変動費を差し引くと、自由に使えるお金は数万円まで減少。そうすると、プラチナカードの年会費は不自由なく払えても、サービスを十分に活用するのは難しいでしょう。

一方、年収が800万円の場合、手取りにすると約580万円、月収に換算すると約50万円弱になります。このぐらいの収入であれば、ホテルやレストランなど、プラチナカードのVIPなサービスを存分に使いこなすことが可能です。

審査のことはあまり考えず、年会費を払える金銭的余裕があり、プラチナカードのメリットが最大限に得られるかどうかで申し込みを判断しましょう。プラチナカードを使いこなせる人の特徴は、仕事が忙しい、海外に行く機会が多い、外食の機会が多いなどが挙げられます。

ただし、年収の大小に限らず、お金の使い道は人それぞれで異なるため、自分の家計で判断することが大切です。

カードの利用状況や信用情報などのクレヒスは必ずチェックされる

クレジットカードを申し込むと、返済能力があるか判断するため、入会審査の段階でクレヒス(クレジットヒストリー)が細かくチェックされます。クレヒスとは、クレジットカードの利用やローン返済の状況、信用情報などを含めた利用履歴のことです。

過去に返済の遅延がある場合、信用情報に事故情報が登録されクレヒスに傷がつきます。事故情報があると返済能力を疑われ、入会審査で不利になることが一般的です。一方、長期間かつ定期的にカードを利用しており、滞りなく返済できていれば、クレヒスの状態は良好といえます。

審査が不安な人はゴールドカードで実績を積むのがおすすめ

プラチナカードに申し込みしたものの、審査に通るか不安な方も少なくないでしょう。審査に落ちた場合、同じカードを申し込みしても審査に通りにくいことが一般的です。

そのため、確実にカードを手に入れたい場合、プラチナカードの下位にあたるゴールドカードに変更しましょう。ゴールドカードで利用実績を積むことで、インビテーションが届くなどプラチナカードの審査で優遇されるケースもあります。

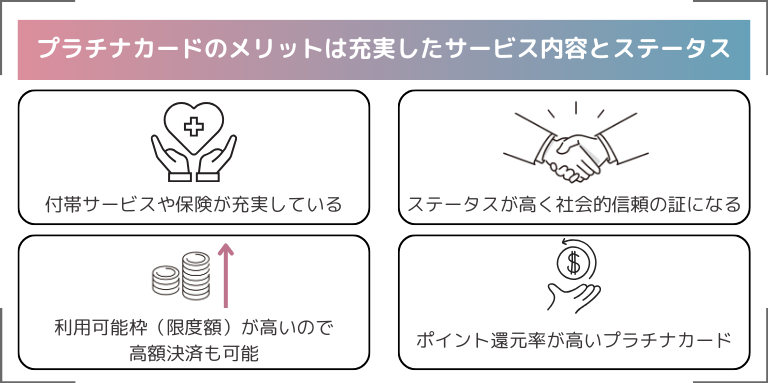

プラチナカードのメリットは充実したサービス内容とステータス

プラチナカードを持つメリットは、以下のものが挙げられます。ゴールドカードよりもワンランク上のメリットが得られるため、買い物や日々の生活がより豊かになります。

付帯サービスや保険が充実している

プラチナカードは年会費が高いこともあって、充実した付帯サービスに加え、付帯保険の補償内容も手厚くなります。

付帯サービスと一口にいっても、ホテルをお得に利用できる、非日常的なイベントが楽しめるなど、カードごとに特色が異なります。付帯サービスを最大限に活用できるよう、利用したいサービスがあるプラチナカードを選びましょう。

プラチナカードは海外・国内旅行傷害保険の補償が手厚いため、旅行先のケガやトラブルがあっても安心です。また、航空機遅延保険やショッピング保険など、フライトや買い物で役立つ保険も付帯されています。ただし、補償額や補償内容はカードによって異なるため、あらかじめ詳細を確認しておきましょう。

ステータスが高く社会的信頼の証になる

プラチナカードは収入や職業などの入会条件が厳しいうえに、年会費も高額なため、誰でも作れるカードではありません。そのため、プラチナカードを持つことが、社会的信用の証になります。支払いの際にプラチナカードを出すことで、周囲から一目置かれるメリットもあります。

利用可能枠(限度額)が高いので高額決済も可能

プラチナカードの利用可能枠は、100万~500万円程度とされています。利用可能枠が高ければ、高額な買い物でも決済が可能です。なお、金額に幅があるのは、カード会社の審査で返済能力を考慮したうえで決まるためです。

また、利用可能枠は、カードのステータスによって異なります。一般カードは10万~100万円程度、ゴールドカードは50万~300万円程度とされています。プラチナカードはステータスが高いため、利用可能枠がさらに増えることが一般的です。

ポイント還元率が高いプラチナカードもある

プラチナカードの多くは付帯サービスに重点が置かれているため、ポイント還元率が高いとは限りません。しかし、一般カードやゴールドカードよりもポイントプログラムが充実していることが多く、条件の達成などによってポイント還元率を上げることができます。

ただし、プラチナカードは年会費が数万円と高額です。そのため、ポイントやマイルで年会費の元を取るよりも、付帯サービスの利用価値を含めて、年会費以上に得をするかどうかを考えてプラチナカードを選びましょう。

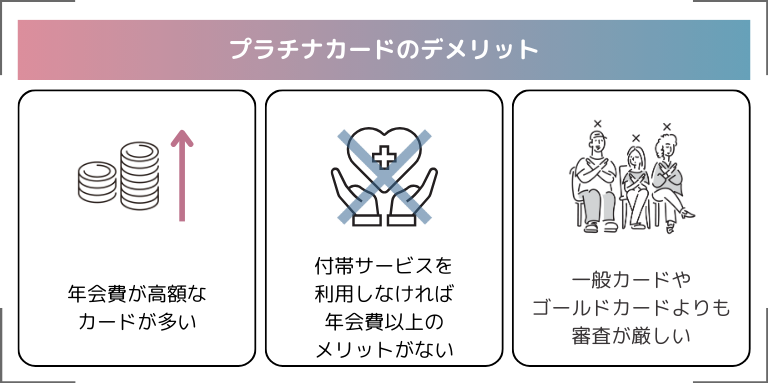

プラチナカードのデメリット

プラチナカードにはたくさんのメリットがある反面、いくつかのデメリットも存在します。初めてプラチナカードを申し込む方は、メリット・デメリットの両面で検討しましょう。

年会費が高額なカードが多い

プラチナカードは付帯サービスが充実しているため、2万円以上の年会費がかかることが一般的です。アメリカン・エキスプレス・プラチナ・カードのように、年会費が10万円を超えることも珍しくありません。

年会費を支払う金銭的な余裕が必要になるうえに、カードを維持するだけで大きな負担になるケースがあります。カードを使う余裕がなければ、年会費を払うだけで損をする可能性もあるので注意が必要です。

付帯サービスを利用しなければ年会費以上のメリットがない

どれだけ付帯サービスが充実していても、サービスを十分に利用できていなければ年会費以上のメリットを得られません。

特に、プラチナカードの付帯サービスは、旅行や外食、イベントなどが中心です。外出の機会が少ない方は、付帯サービスを活かしきれないのがデメリットといえます。

一般カードやゴールドカードよりも審査が厳しい

プラチナカードはステータス性が高いため、一般カードやゴールドカードと比べ、入会審査が厳しくなることが一般的です。

クレジットカードの審査基準は基本的に非公開ですが、一般的に400万円前後の年収が必要とされています。ただし、審査では年収だけが重視されるわけではなく、クレヒスの状態や利用実績も考慮されます。安定した収入がある場合でも、クレヒスの内容によっては審査に落ちる可能性もあるので注意しましょう。

【Q&A】プラチナカードに関するよくある質問

最後に、プラチナカードにまつわるよくある質問と回答を紹介します。プラチナカードを持ちたいと考えている方は、ここで疑問を解消しておきましょう。