現在クレジットカード(個人向け)は、政府統計によると1万6,775種類、日本クレジット協会によると合計3億101万枚も発行されています。

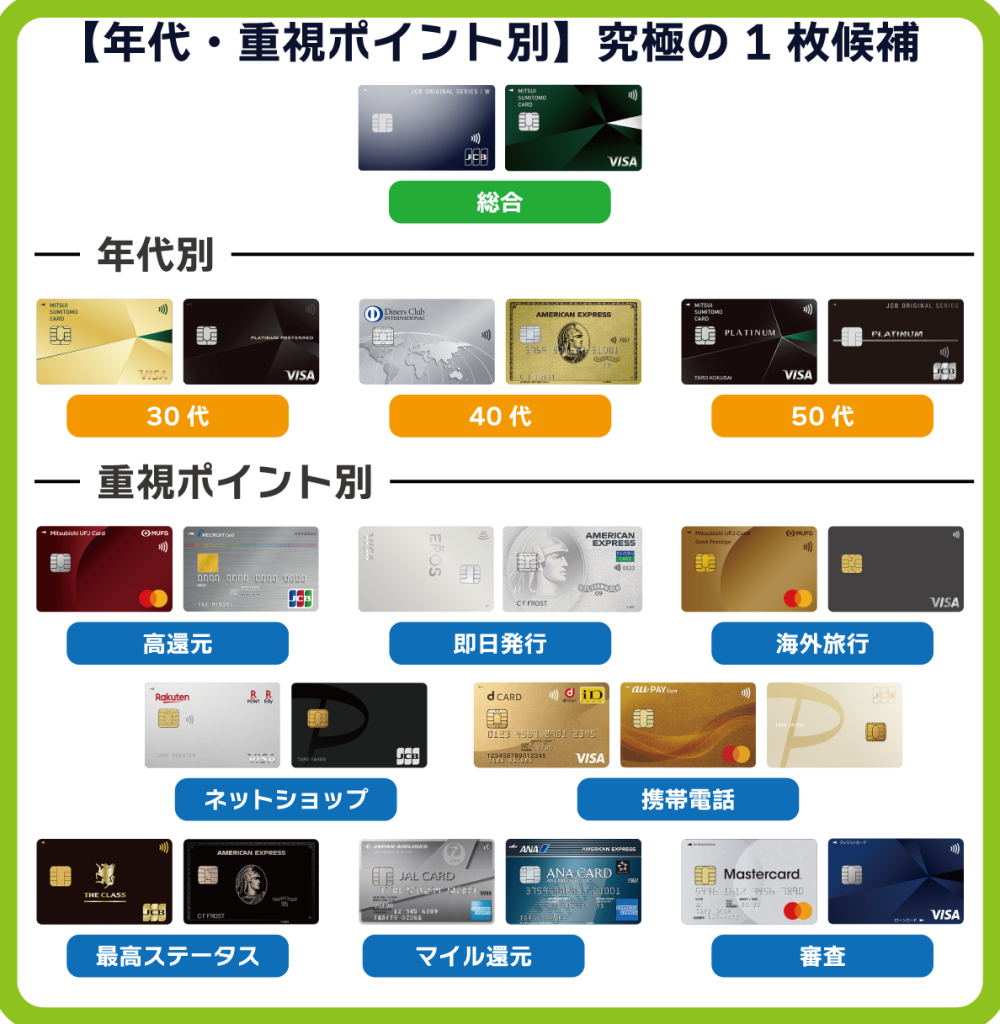

・全てのカードの中から究極の1枚を選びたい

・それぞれの目的に応じた究極の1枚を選びたい

など、人によってカード選びは様々です。

この記事では”究極の1枚”と言っても過言ではないおすすめのクレジットカードを紹介します。

どんなカードが自分に最適なのか分からない方は、3~4つの質問でぴったりなカードが分かる以下のクレジットカード診断を使ってみてください。

【究極の1枚を見つける】クレジットカード診断

3~4つの質問に答えるだけであなたにとっての究極の1枚がこの場で分かる!おすすめの1枚をご紹介します

3問目:基本還元率とよく使うお店での還元率どちらを重視しますか?

4問目:以下の中によく使うお店はありますか?

3問目:どのような付帯サービスや特典がほしいですか?

3問目:どの会社がもっとも信頼できますか?

3問目:当てはまるものを選んでください

3問目:当てはまるものを選んでください

3問目:どのような付帯サービスや特典がほしいですか?

3問目:どの会社がもっとも信頼できますか?

3問目:年会費はどのくらいまで払えますか?

診断結果

あなたにおすすめのクレジットカードは「JCBカード W」です。

| デザイン |  |

||

| 年会費 | 永年無料 | 国際 ブランド |

JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 |

価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

無し |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 |

発行日数 | 最短5分※ |

診断結果

あなたにおすすめのクレジットカードは「セゾンパールアメリカン・エキスプレス・カード」です。

診断結果

あなたにおすすめのクレジットカードは「三菱UFJカード」です。

| デザイン |  |

||

| 年会費(税込) | 1,375円 ※初年度無料 ※年1回の利用で翌年無料 ※学生は在学中無料 |

国際 ブランド |

Visa・JCB Mastercard AMEX |

| 還元率 | 0.5~19.0%※ | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 10万円~100万円 ※学生は10万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短翌営業日 |

診断結果

あなたにおすすめのクレジットカードは「三井住友カード(NL)」です。

| デザイン | .png) |

||

| 年会費 | 永年無料 | 国際 ブランド |

Visa Mastercard® |

| 還元率 | 0.5~12.0%※1 | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く |

発行日数 | 最短10秒※2 |

注意事項

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

診断結果

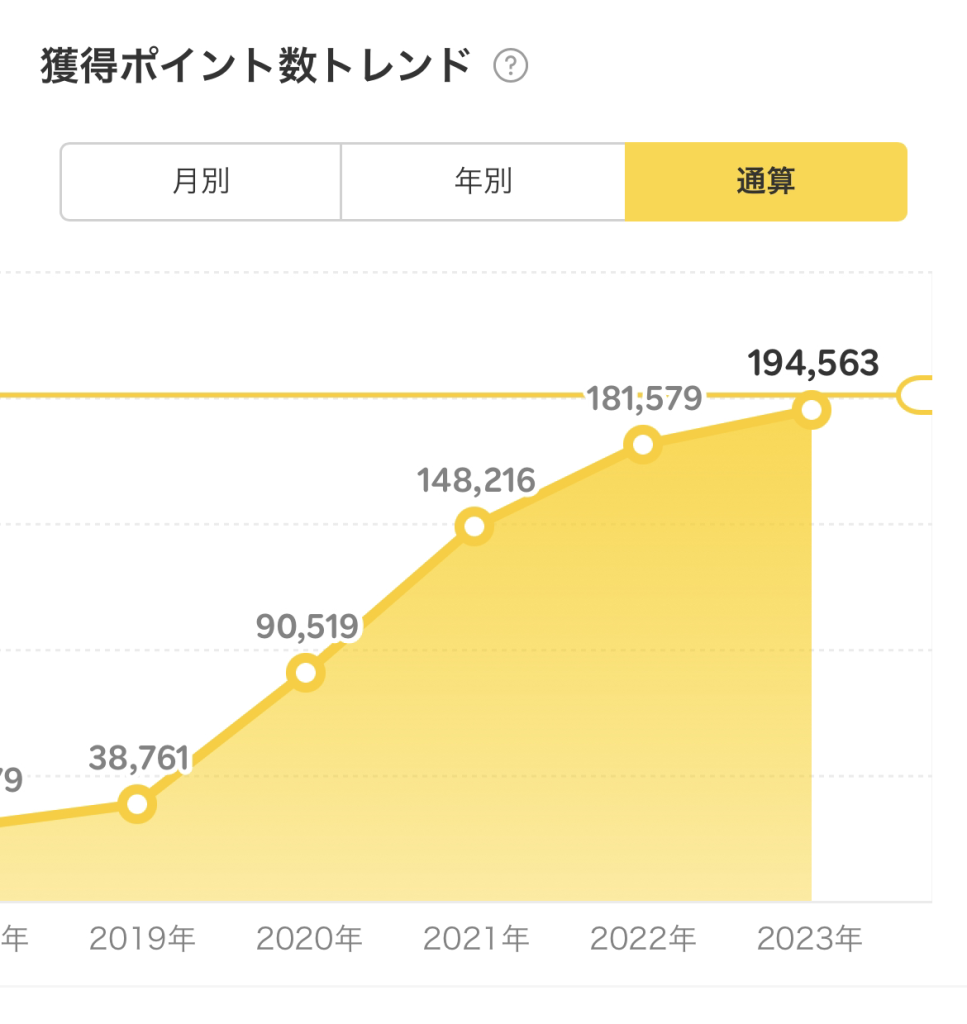

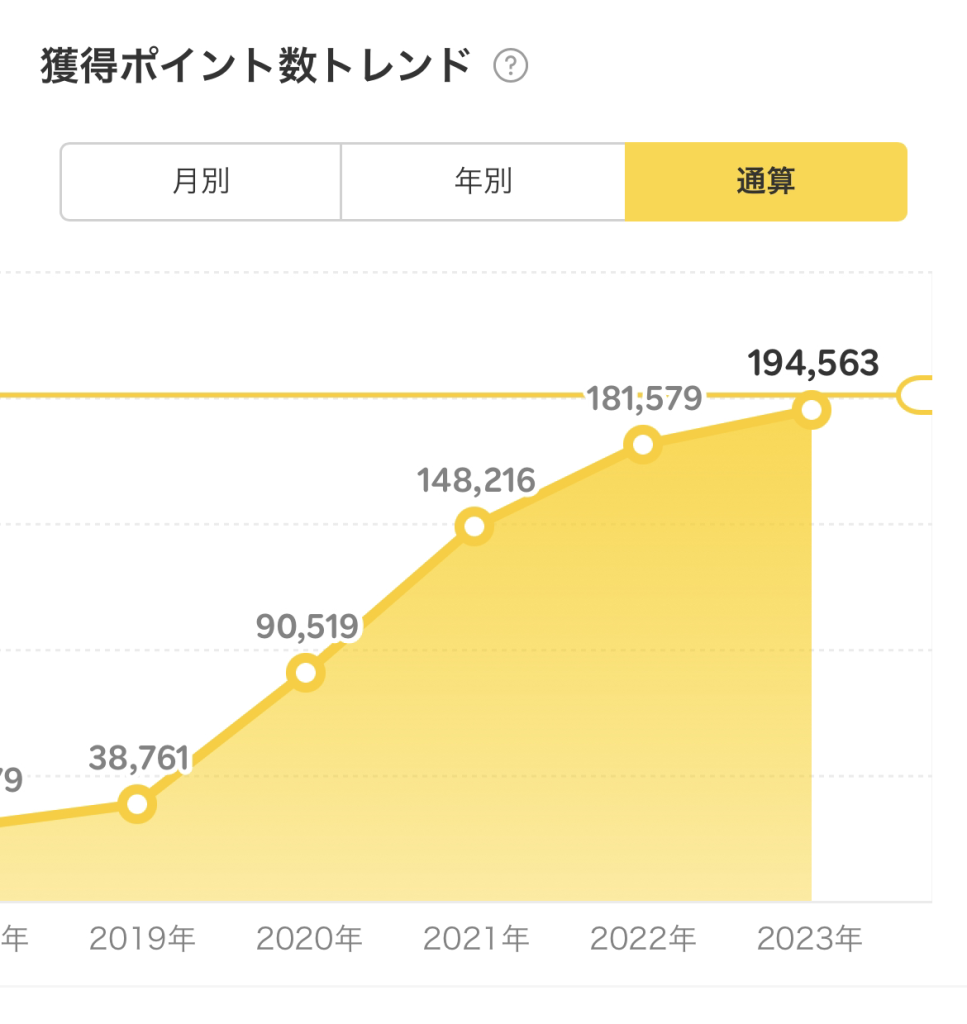

あなたにおすすめのクレジットカードは「楽天カード」です。

診断結果

あなたにおすすめのクレジットカードは「ビュー・スイカ」カードです。

| デザイン |  |

||

| 年会費 (税込) |

524円 | 国際 ブランド |

Visa・JCB Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1~2週間 |

診断結果

あなたにおすすめのクレジットカードは「dカード」です。

| デザイン |  |

||

| 年会費 | 永年無料 | 国際 ブランド |

Visa Mastercard |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 ※29歳以下 |

国内旅行 保険 |

利用付帯 ※29歳以下 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く |

発行日数 | 約1~3週間 |

診断結果

あなたにおすすめのクレジットカードは「エポスカード」です。

| デザイン |  |

||

| 年会費 | 永年無料 | 国際 ブランド |

Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く |

発行日数 | 最短30分 |

診断結果

あなたにおすすめのクレジットカードは「ACマスターカード」です。

診断結果

あなたにおすすめのクレジットカードは「Tカードプラス(SMBCモビットnext)」です。

| デザイン |  |

|---|---|

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 国際ブランド | Mastercard |

| 追加カード | ETCカード |

| 申込み条件 | 20歳以上 |

| 発行日数 | 約2週間 |

診断結果

あなたにおすすめのクレジットカードは「三井住友カード ゴールド(NL)」です。

| デザイン |  |

| 年会費 | 5,500円(税込) ※年間100万円以上利用で翌年以降永年無料 |

|---|---|

| 還元率 | 通常:0.5%(税込200円につき1ポイント) 最高:12%(A+B+C=の合計) A:通常ポイント0.5%還元 B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※) C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元) |

| ブランド | Visa・Mastercard® |

| 追加可能 | ETCカード・家族カード |

| 付帯保険 | 海外・国内旅行傷害保険(最高2,000万円、利用付帯) 選べる無料保険 |

| 申込条件 | 原則として満20歳以上でご本人に安定継続収入のある方 |

| 発行日数 | 最短10秒 ※即時発行ができない場合があります。 |

注意事項

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

診断結果

あなたにおすすめのクレジットカードは「三井住友カード プラチナプリファード」です。

診断結果

あなたにおすすめのクレジットカードは「ライフカード」です。

診断結果

あなたにおすすめのクレジットカードは「アメリカン・エキスプレス・ゴールド・プリファード・カード」です。

| デザイン |  ※メタルカード |

||

| 年会費 (税込) |

39,600円 | 国際 ブランド |

AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

診断結果

あなたにおすすめのクレジットカードは「JCBゴールド」です。

| デザイン |  |

||

| 年会費 (税込) |

11,000円 ※初年度無料 |

国際 ブランド |

JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 |

価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 最高1億円 |

国内旅行 保険 |

利用付帯 最高5,000万円 |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

診断結果

あなたにおすすめのクレジットカードは「三菱UFJカード ゴールドプレステージ」です。

| デザイン |  |

||

| 年会費 (税込) |

11,000円 ※初年度無料 |

国際 ブランド |

Visa・JCB Mastercard AMEX |

| 還元率 | 0.5~19.0%※ | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

自動付帯 | 国内旅行 保険 |

利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短翌営業日 |

診断結果

あなたにおすすめのクレジットカードは「三井住友カード プラチナ」です。

| デザイン |  .png) |

||

| 年会費 (税込) |

55,000円 | 国際 ブランド |

Visa Mastercard® |

| 還元率 | 0.5~12.0%※ | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

自動付帯 | 国内旅行 保険 |

自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 |

利用可能枠 | 300万円~ |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 満30歳以上 | 発行日数 | 最短3営業日 |

注意事項

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

診断結果

あなたにおすすめのクレジットカードは「アメリカン・エキスプレス・センチュリオン・カード」です。

センチュリオンカードは非常に厳しい基準をクリアした人のみインビテーションが受けられるため、まずはアメックスゴールドから作ることをおすすめします。

| デザイン |  |

||

| 年会費 (税込) |

385,000円 入会金550,000円 |

国際 ブランド |

AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

自動付帯 | 国内旅行 保険 |

自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 招待制 | 発行日数 | ー |

診断結果

あなたにおすすめのクレジットカードはJCBカード Sです。

| デザイン |   |

||

| 年会費 | 永年無料 | 国際 ブランド |

JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 |

価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 |

利用付帯 | 国内旅行 保険 |

無し |

| スマホ決済 | Apple Pay Google Pay |

タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短5分※ |

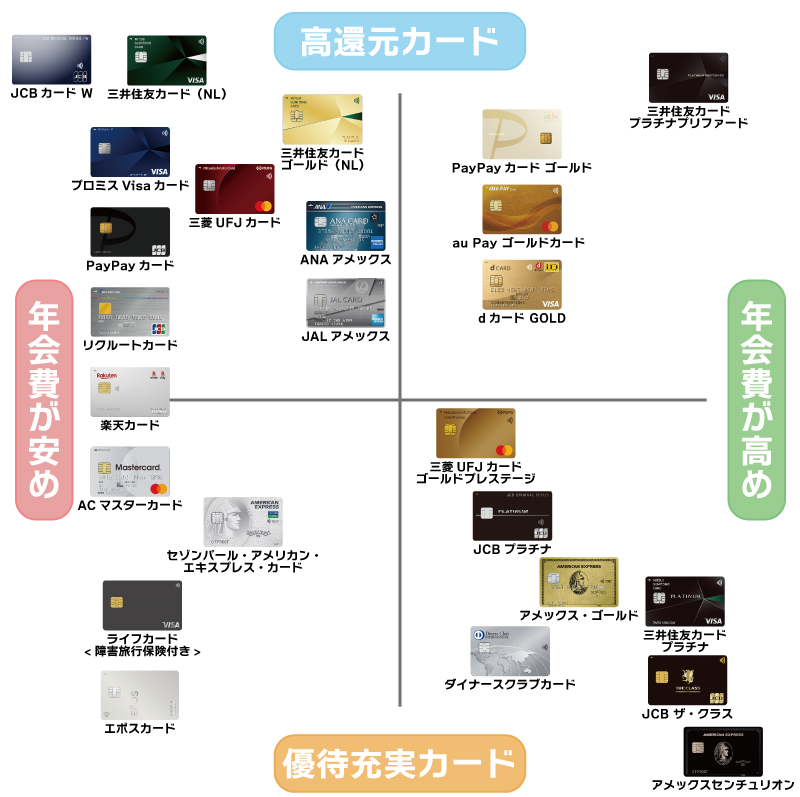

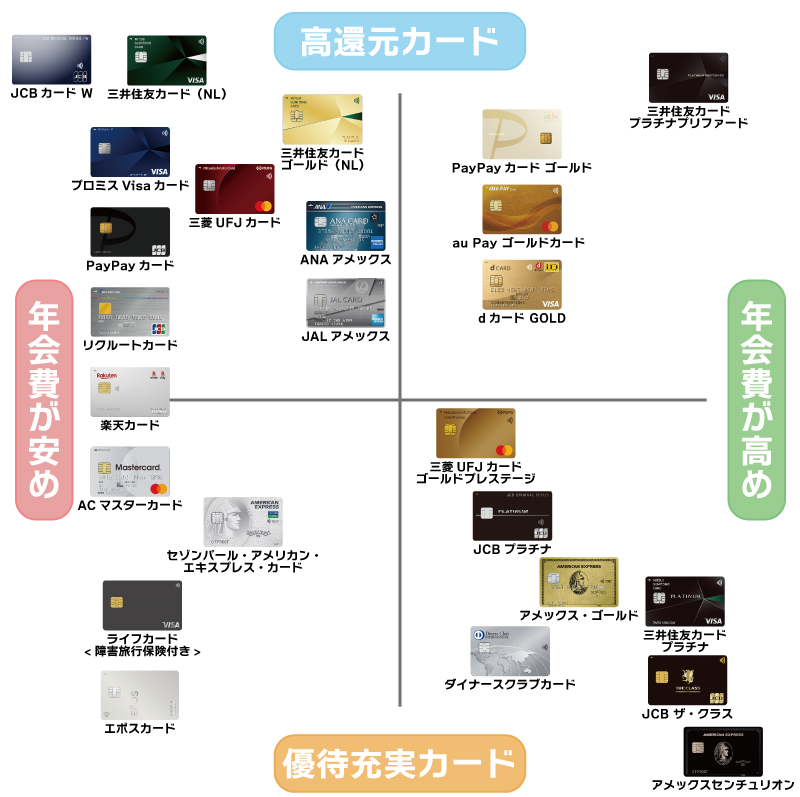

- 2024年5月現在の究極の1枚はJCBカード W

- 1枚に絞るなら還元率や年会費の他に、ステータスにも注目

- ステータス重視なら三井住友カード ゴールド(NL)やダイナースクラブカード

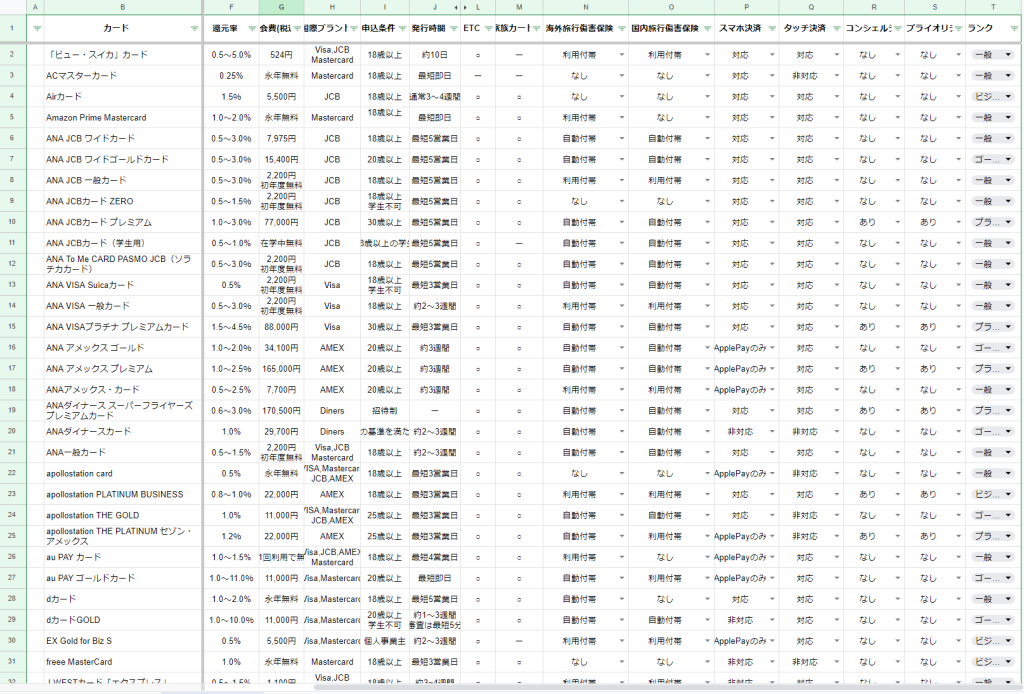

サクラマガジンのクレジットカード比較の信頼性について

サクラマガジンを運営するサクラサクマーケティング株式会社では、読者の皆様に信頼していただけるよう300枚を超えるクレジットカードの情報をチェックし、常に最新情報を提供できる編集体制を構築しています(社員紹介はこちら)。

各カード会社から発表される公式情報はもちろん、SNSに投稿される実際のカードユーザーの声や口コミも重要視しており、「実生活の中で使いやすいクレジットカードか?」を最重要視して、紹介するカードを選定しています。

記事を執筆するライターも、紹介するクレジットカードを熟知したライターをテーマごとに割り振り、複数のライターが1つの記事を執筆することもあります。

弊社では、日本を代表する上場企業にも記事の納品をしており(実績)、読みやすさはもちろん事実誤認を起こすことがないようファクトチェックを正確に行うためにも、校正・校閲の専門部署のメンバーも編集に携わっています。

そして、自社で制定したコンテンツポリシーをすべての関係者が遵守し、公平・公正な情報提供をサイト運営の目的として運営されています。

最後に、当サイト経由で商品の申し込みがあった場合、売上の一部が当社に還元されることがあります。しかし、これが商品の紹介や評価に影響を与えることは決してありません。

究極の1枚!メインで使うべき最強のおすすめクレジットカードカード

藤本 涼

藤本 涼藤本 涼(サクラマガジン編集長)

JCBカード Wと三井住友カード(NL)の2枚をメインカードとして使い分けている私が魅力を解説します!

プロフィールはこちら

結論、当サイトが選ぶ2024年5月時点での究極の1枚候補のクレジットカードは、JCBカード Wです。

- ポイント還元率が基本・特約店どちらでも高い

- 年会費が永年無料

- 最短5分の即日発行ですぐ使える

- 保険も付いて安心

メインカードとして必要なこれらの条件をJCBカード Wは満たしています。

次点で、ポイントシステムがTポイント(現Vポイント)と統合したことにより、さらに利便性を増した三井住友カード(NL)もおすすめです。基本還元率が0.5%と高くないものの、ポイントアップのチャンスが多く用意されています。

ただし、人によっては上記2枚以外のクレジットカードのほうが適しているケースも多々あります。

そのため本記事では、様々な重視ポイントごとにその分野の究極の1枚候補のクレジットカードを紹介しています。

【重視ポイントをタップで絞り込み】

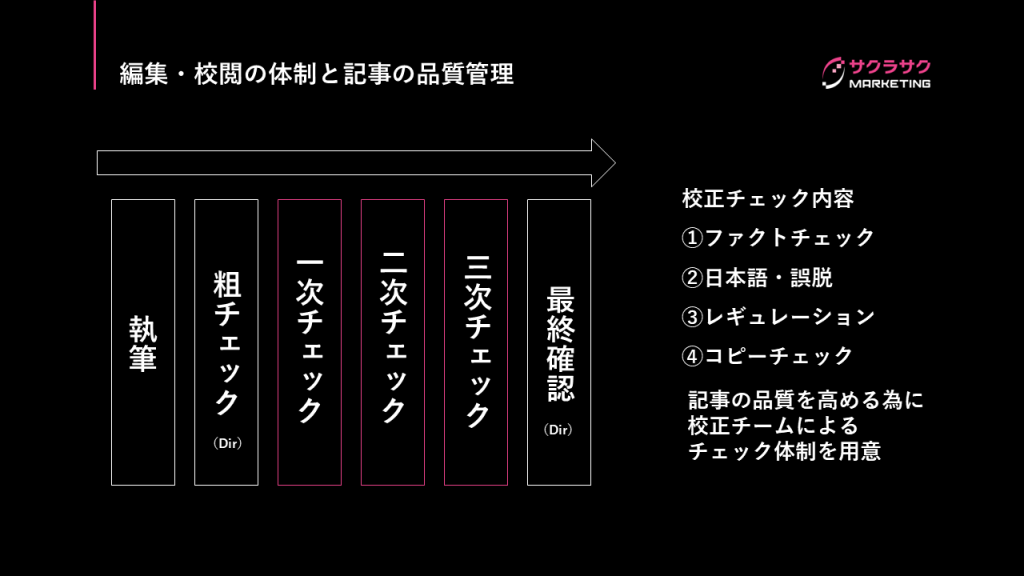

| カード | 券面 | 還元率 | 税込年会費 | 国際ブランド | 申込条件 | 発行時間 | おすすめポイント | 詳細 | 申し込み |

|---|---|---|---|---|---|---|---|---|---|

| JCBカード W |   |

1.0~10.5% | 永年無料 | JCB | 18歳~39歳 | 最短5分※ | いつでもポイントが2倍貯まる高還元カード。Amazonやセブン-イレブンでは還元率アップ! | ||

| 三井住友カード(NL) | .png) .png) |

0.5~12.0%※ | 永年無料 | Visa Mastercard® |

満18歳以上 ※高校生を除く |

最短10秒※ | 対象のコンビニや飲食点でスマホのタッチ決済を使うと、最大7%ポイント還元!※ | ||

| 三菱UFJカード |   |

0.5~19.0% | 1,375円※ | Visa・JCB Mastercard AMEX |

18歳以上 | 最短翌営 | 対象のコンビニや飲食店では最高19%ポイント還元の高還元カード! | ||

| リクルートカード |   |

1.2~3.2% | 永年無料 | Visa・JCB Mastercard |

18歳以上 | 約1週間 | リクルート関連サービスでは最大3.2%までアップする基本還元率1・2%の高還元カード! | ||

| エポスカード |   |

0.5~1.5% | 永年無料 | Visa | 18歳以上 | 最短即日 | 全国のエポスカードセンターで最短当日中に本カードを受け取れる即日発行カード! | ||

| セゾンパール・アメックス |   |

0.5~2.0% | 年1回利用 で無料 |

AMEX | 18歳以上 | 最短5分 | QUICPayの利用でどこのお店でも最大2.0%になる高還元カード! | ||

| 楽天カード |   |

1.0~3.0% | 永年無料 | Visa・JCB Mastercard AMEX |

18歳以上 | 約1週間 | 基本還元率1.0%、楽天サービスで還元率アップの定番カード! | ||

| PayPayカード |   |

1.0~5.0% | 永年無料 | Visa・JCB Mastercard |

18歳以上 | 約1週間 | 基本還元率1.0%で、2025年1月以降、PayPayにクレジットチャージできる唯一のカード! | ||

| 三井住友カード ゴールド(NL) | .png) .png) |

0.5~12.0% | 5,500円※ | Visa Mastercard® |

満18歳以上で本人に 安定継続収入のある方 (高校生は除く) |

最短10秒※ | 年間100万円利用で翌年以降の年会費永年無料%1万ポイントプレゼント!※ | ||

| 三井住友カード プラチナプリファード |   |

1.0~15.0% | 33,000円 | Visa | 20歳以上 | 最短10秒※ | 年間100万円利用ごとに1万(最大4万)ポイント、クレカ積立で5.0%付与の高還元プラチナカード!※ | ||

| ダイナースクラブカード |   |

0.4% | 24,200円 | Diners | 27歳以上 | 約2~3週間 | 半世紀を超える歴史を持つグルメや旅行優待が充実したハイステータスカード! | ||

| アメックス・ゴールド |   |

1.0~3.0% | 39,600円 | AMEX | 20歳以上 | 約3週間 | かっこいいクレジットカードの代表格。毎年約3万円分の特典がもらえて実はコスパが良いカード! | ||

| 三井住友カード プラチナ |   |

0.5~12.0% | 55,000円 | Visa Mastercard® |

満30歳以上 | 最短3営 | コンシェルジュサービスやプライオリティパスが付帯する三井住友カードの最高ランクカード! | ||

| JCBプラチナ |   |

0.5~10.0% | 27,500円 | JCB | 25歳以上 | 最短5分※ | 2万円台で持てる高コスパなプラチナカード。国内最高ステータスのJCB THE CLASSを持つための最短ルート! | ||

| 三菱UFJカード ゴールドプレステージ |   |

0.5~19.0% | 11,000円 | Visa・JCB Mastercard AMEX |

20歳以上 | 最短翌営 | 11,000円の年会費で招待日和が利用できる、海外旅行保険が自動付帯の高コスパなゴールドカード! | ||

| ライフカード<旅行傷害保険付き> | .png) .png) |

0.5~1.5% | 1,375円 初年度無料 |

Visa・JCB Mastercard |

18歳以上 | 最短2営 | 初年度無料、2年目以降も1,375円という安さで海外旅行保険が自動付帯の旅行特化カード! | ||

| dカード GOLD |   |

1.0~10.0% | 11,000円 | Visa Mastercard® |

20歳以上 学生不可 |

約1~3週間 | ドコモの携帯電話料金が10%になるゴールドカード! | ||

| au PAY ゴールドカード |   |

1.0~11.0% | 11,000円 | Visa Mastercard® |

20歳以上 | 最短即日 | auの携帯電話料金が11%になるゴールドカード! | ||

| PayPayカードゴールド |   |

1.0~10.0% | 11,000円 | Visa・JCB Mastercard |

18歳以上 | 約1週間 | ソフトバンクとワイモバイルの携帯電話料金が10%になるゴールドカード! | ||

| ENEOSカード P |   |

0.6~3.0% | 年1回利用 で無料 |

Visa・JCB | 18歳以上 | 1~2週間 | エネオスでの利用で3%ポイント還元のガソリンカード! | ||

| apollostation card |   |

0.5% | 永年無料 | Visa・JCB Mastercard AMEX |

18歳以上 | 最短3営業日 | apollostationでリットル2円引き、最大10円引きのガソリンカード! | ||

| apollostation THE GOLD |   |

1.0% | 11,000円 条件付無料 |

Visa・JCB Mastercard AMEX |

25歳以上 | 最短3営業日 | 基本還元率1.0%、apollostationでリットル2円引き、最大10円引きのガソリンカード! | ||

| コスモ・ザ・カード・オーパス |   |

0.5~1.5% | 永年無料 | Visa・JCB Mastercard |

18歳以上 学生可 |

約2週間 | コスモ石油の給油が会員価格になるガソリンカード! | ||

| JCB THE CLASS |   |

0.5~10.0% | 55,000円 | JCB | 招待制 | ー | 専任のコンシェルジュが付く国内最高ステータスのブラックカード! | 申込不可 | |

| アメックス・センチュリオン |   |

1.0~3.0% | 385,000円 | AMEX | 20歳以上 | ー | 許された人のみが持てる、世界最高ステータスを持つブラックカード! | 申込不可 | |

| ANAアメックス・カード |   |

0.5~2.5% | 7,700円 | AMEX | 20歳以上 | 約3週間 | カード利用や飛行機の搭乗でANAマイルが効率よく貯まるアメックスカード! | ||

| JAL アメックス・カード |   |

0.5~1.0% | 6,600円 | AMEX | 20歳以上 | 約4週間 | カード利用や飛行機の搭乗でJALマイルが効率よく貯まるアメックスカード! | ||

| ACマスターカード |   |

0.25% | 永年無料 | Mastercard | 18歳以上 | 最短即日 | アコムが発行する独自審査のクレジットカード! | ||

| プロミスVisaカード |   |

1.0~7.0% | 永年無料 | Visa | 18歳以上 | 約1週間 | プロミスと三井住友カードが発行するクレジットカード! |

※注釈

■JCBカード W・JCBプラチナ

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

■三井住友カード(NL)・三井住友カード ゴールド(NL)・三井住友カード プラチナプリファード

※即時発行できない場合があります

■三井住友カード(NL)・三井住友カード ゴールド(NL)

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

■三井住友カード ゴールド(NL)

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

■三井住友カード プラチナプリファード

※毎月の積立額の上限は5万円です。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

■三菱UFJカード

※初年度無料、翌年度以降、本会員または家族会員の前年度の年間ショッピングご利用が1回以上で年会費無料

JCBカード Wは常時1%還元でスタバやAmazonではさらに還元率アップ!

JCBカードは通常0.5%ポイント還元ですが、JCBカード Wは基本還元率が1.0%と高還元。加えて、パートナー店では最大10.5%まで還元率を上げられる特典があります。

基本還元率が高いクレジットカードは、還元率が上がる特約店が少ない傾向にあります。しかし、JCBカード Wは、パートナー店が170店舗以上(2024年2月時点)あり、特に以下の店舗ではお得にポイントが貯められます。

- スターバックス:最大10.5%ポイント還元

- Amazon:最大2%ポイント還元

- セブン-イレブン:最大2%ポイント還元

JCBカード Wは、申し込み条件が18~39歳に限定されていますが、一度カードを発行すると年会費は40歳以降もずっとかかりません。

高還元で年会費は永年無料のため、幅広い方におすすめできる究極の1枚候補のクレジットカードといえます。

また、女性向けサービスが追加された JCB カード W plus L も選ぶことができます。40歳以上の方は、年会費永年無料で年齢制限のない JCB カード S を選ぶのがいいでしょう。

年間獲得ポイント: 0 ポイント

JCBカード W | 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 1~10.5%※ | ポイント | Oki Dokiポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外旅行傷害保険(利用付帯) ショッピング保険 | |||

| カード番号 | ナンバーレス | 利用可能枠 | 50~300万円 | |

| スマホ決済 電子マネー | ||||

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ | |

| 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 1~10.5%※ | ポイント | Oki Dokiポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外旅行傷害保険※利用付帯 ショッピング保険 | ||

| カード番号 | ナンバーレス | 利用可能枠 | 50~300万円 |

| スマホ決済 電子マネー | |||

| 申込条件 | 18~39歳 | 発行日数 | 最短5分※ |

※注釈

※JCB PREMOへの交換の場合

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

三井住友カード(NL)はスマホのタッチ決済で最大7%ポイント還元!

三井住友カード(NL)は総合的に高スペックで、究極の1枚とも言えるおすすめのカードです。

以下の対象のコンビニ・飲食店では特にポイント還元率が高く、スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うと、最大7%ポイント還元になります。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

※注意事項

※対象のすかいらーくグループ飲食店

ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三なども対象

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※通常のポイントを含みます。

また、Oliveフレキシブルペイを発行することにより、ポイント還元率の上限がさらにアップさせることも可能です。

のポイント還元率-1024x964.png)

のポイント還元率-1024x964.png)

| 対象サービス | 還元率 | 達成条件 |

|---|---|---|

| 選べる特典 | +1~2% | Oliveアカウントの選べる特典※で「Vポイントアッププログラム+1%」を選択 ※Oliveアカウントランクがプラチナプリファード場合は+2%還元 |

| アプリログイン | +1% | 三井住友銀行アプリもしくはVpassアプリへ月1回以上ログイン |

| 住宅ローンの契約 | +1% | 三井住友銀行で住宅ローンのご契約があること |

| SBI証券 | +0.5% | 当月の投資信託の買付が1回以上あること |

| +0.5% | 当月の国内株式または米国株式の取引が1回以上あること | |

| +1% | 当月末のNISA/つみたてNISA口座の保有資産評価額が30万円以上あること | |

| 住友生命 | 最大+2% | Vitalityスマート for Vポイントに加入、プログラムを実施のうえ、ステータスに応じてポイントアップ |

| 外貨預金 | 最大+2% | 三井住友銀行で外貨の取引を実施 |

| SMBCモビット | +1% | OliveアカウントおよびSMBCモビットを契約のうえ、Olive契約口座をお支払い方法に登録し利用 |

※注釈

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

その他にも、学生だけが利用できる優待や、家族が三井住友カードを持っていると還元率アップなど、幅広い世代がお得になるサービスが揃っています。

年会費は永年無料、最短10秒でカード番号が発行されるため、今日から使えるメインカードとして最適です。

※即時発行ができない場合があります。

年間獲得ポイント: 0 ポイント

.png) .png) 三井住友カード(NL) | 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 1~12%※1 | ポイント | Vポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外旅行傷害保険(利用付帯) 選べる無料保険 | |||

| カード番号 | ナンバーレス | 利用可能枠 | ~100万円 | |

| スマホ決済 電子マネー | ||||

| 申込条件 | 満18歳以上 ※高校生除く | 発行日数 | 最短10秒※2 | |

| 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 1~12%※1 | ポイント | Vポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外旅行傷害保険※利用付帯 | ||

| カード番号 | ナンバーレス | 利用可能枠 | ~100万円 |

| スマホ決済 電子マネー |   | ||

| 申込条件 | 満18歳以上 ※高校生除く | 発行日数 | 最短10秒※2 |

※注釈

※1.A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

※2.即時発行できない場合があります

自分にあった究極の1枚のクレジットカードのおすすめな選び方!

数あるクレジットカードから究極の1枚に絞るのであれば、どのカードでも良いというわけではありません。

使いやすい国際ブランドを選び、ポイント還元率が高い・付帯サービスが充実しているなど、自分に合ったカードを選ぶ必要があります。

また、ステータスにあわせて年会費の無料・有料も検討するといいでしょう。

ここでは、メインカードに持つ究極の1枚のクレジットカードを選ぶための重要ポイントを紹介します。

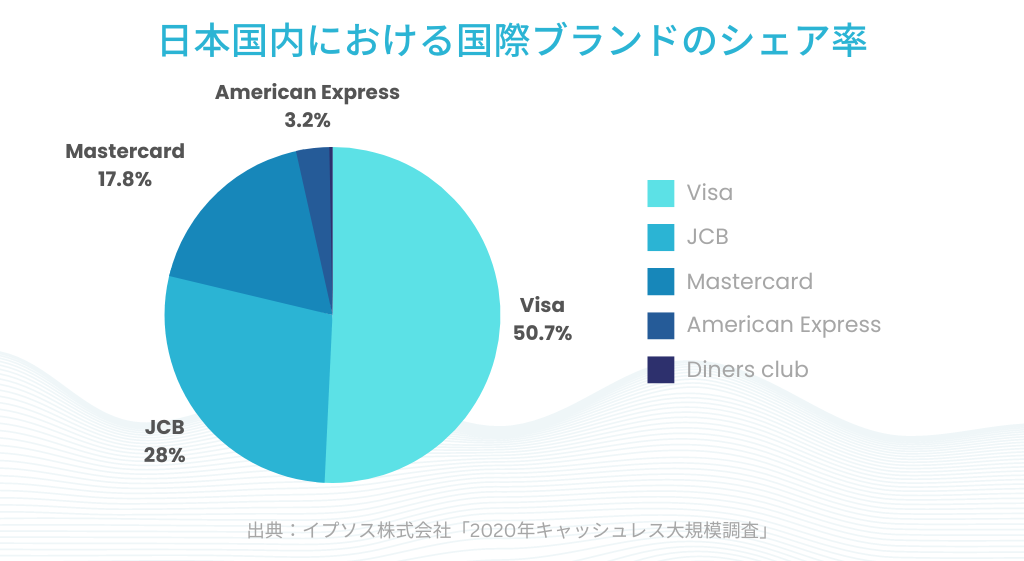

多くの加盟店で使える国際ブランドを選ぶと便利で安心

国際ブランドとは、海外でも使えるクレジットカードブランドのことで、各ブランドで決済システムを運用しています。

クレジットカードを発行しているカード会社(イシュアー)は、国際ブランドと提携することで、利用可能な場所を広げています。国際ブランドのなかでも、以下の5ブランドは「世界5大ブランド」と呼ばれています。

- Visa

- JCB

- Mastercard

- American Express

- Diners Club

クレジットカードを1枚に絞るのであれば、VisaかMastercard、あるいはJCBがおすすめです。

究極の1枚候補として紹介した2枚のクレジットカードの国際ブランドは、JCBカード WはJCB、三井住友カード(NL)はVisaかMastercardを選べます。

ポイント還元率が高く、貯まったポイントが使いやすいと支払いがお得に

ポイントを重視する場合は、少なくともポイント還元率が1.0%の高還元なクレジットカードを選びましょう。

ただし、三井住友カード(NL)のように、通常ポイント還元率は0.5%でも特定のお店やサービスでは、大幅に還元率がアップするカードもあります。

利用状況により、通常還元率よりも特約店での還元率を重視したほうが、多くのポイントを獲得できるケースもあります。

自分のクレジットカードの利用状況に合わせて、最適なクレジットカードを選ぶことがポイントを効率的に貯めるためのコツです。

条件なく常に2.0%ポイント還元のクレジットカードは現在ありませんが、特定の店舗や決済方法を選ぶと2%超えのカードはあります。

| カード | 通常還元率 | アップ時還元率 | 適用条件 |

|---|---|---|---|

| セゾンパールアメックス | 0.5% | 2.0% | QUICPayの利用 |

| 三井住友カード(NL) 三井住友カード ゴールド(NL) | 0.5% | 7.0% | 対象のコンビニ・飲食店でのスマホ決済 ※スマホのVisaのタッチ決済・Mastercard®️タッチ決済 |

| 三井住友カード プラチナプリファード | 1.0% | 15.0% | プリファードストア(特約店)での決済 |

| JCBカード W | 1.0% | 2.0% | Amazonやセブンイレブンでの利用 |

| 楽天カード | 1.0% | 3.5%~ | 楽天市場アプリでの買い物 |

| アメックス・ゴールド | 1.0% | 3.0% | ポイントプログムへの参加で一部サービス |

| PayPayカード ゴールド | 1.5% | 2.0% | PayPayでの利用 |

貯まったポイントは、商品やマイルとの交換や他のポイントへの移行、キャッシュバックなどが可能です。

決まったお店やサービスでしか使えなかったり、使用期間が決められていたりするポイントもあるので、利用条件もよく確認しておきましょう。

付帯サービスや特典が充実しているとお得にワンランク上のサービスを受けられる

付帯サービスや特典の充実度も、クレジットカードを1枚に絞るときにはよくチェックしておきたい項目です。

例えば、海外旅行の多い人なら、海外旅行傷害保険が付帯されるクレジットカードを利用すれば、別で旅行保険に入らなくて済みます。

| 付帯保険 | 補償内容 |

|---|---|

| 旅行傷害保険 | 旅行時に起きた、予期せぬ事故などによる怪我や後遺障害が補償される保険のこと。 |

| 航空便遅延保険 | 搭乗予定の飛行機が遅延や欠航した際に、宿泊費用や食費などが補償される保険のこと。 |

| ショッピング保険 | クレジットカードで購入した商品の盗難・紛失・破損などが起きた際に、一定額が補償される保険のこと。 |

| 紛失・盗難保険 | クレジットカードが紛失や盗難された際に、不正利用の被害額が補償される保険のこと。 |

海外旅行傷害保険が充実したクレジットカードは、一般カードであれば三井住友カード(NL)やエポスカードなどがおすすめです。

保険の他にも、以下のようなサービスが付帯していることもあります。

- 空港ラウンジの利用無料

- 世界中の空港ラウンジが利用できるプライオリティ・パス

- カード会社の系列店舗での割引

- 有名レストランや一流レストランを特別価格で利用できるグルメ優待

- さまざまな依頼や相談ができるコンシェルジュサービス

ただし、付帯サービスが充実しているのは、ゴールドカードやプラチナカードなど、年会費が有料のステータスカードであることが一般的です。

究極の1枚に絞るなら年会費が有料のカードも候補に入れるのがおすすめ

クレジットカードを究極の1枚に絞るのであれば、年会費の有料・無料にはこだわりすぎないことをおすすめします。

なぜなら、年会費がかかったとしても、年会費以上にお得になるカードが多くあるからです。

例えば、dカードGOLDの場合、11,000円(税込)の年会費が毎年かかってきます。しかし、dカードGOLDはドコモの携帯料金とドコモ光の利用料金が10%ポイント還元されます。

毎月1万円の支払いがある場合は、これだけで年会費以上のポイントを獲得できます。

このように、年会費の金額だけでクレジットカードを選ぶのではなく、自分が使う用途に応じて最もお得になるカードを選ぶことが大切です。

ただし、初めてカードを持つ方やどれくらいカードを利用するか分からない方には、年会費無料のクレジットカードがおすすめです。

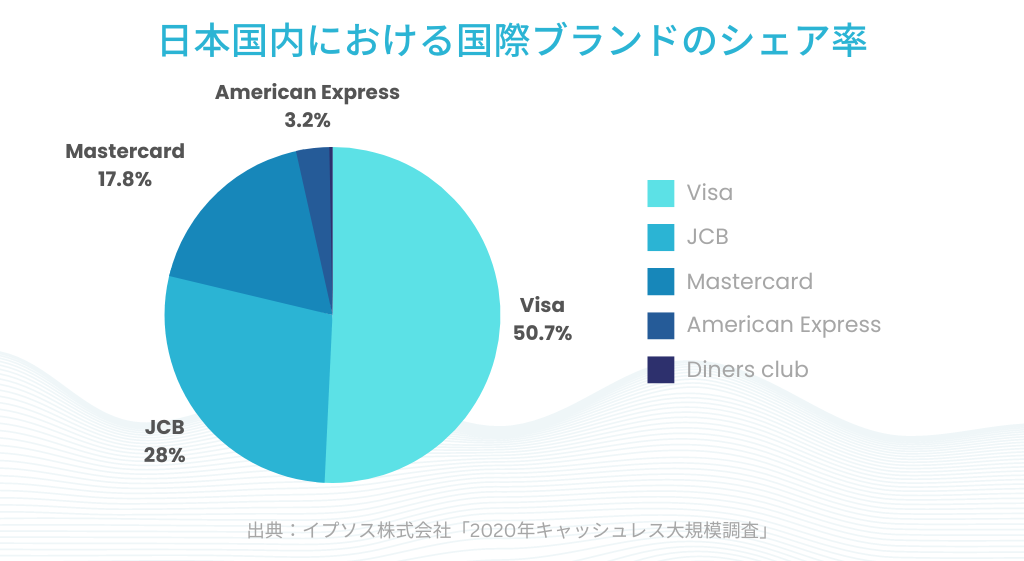

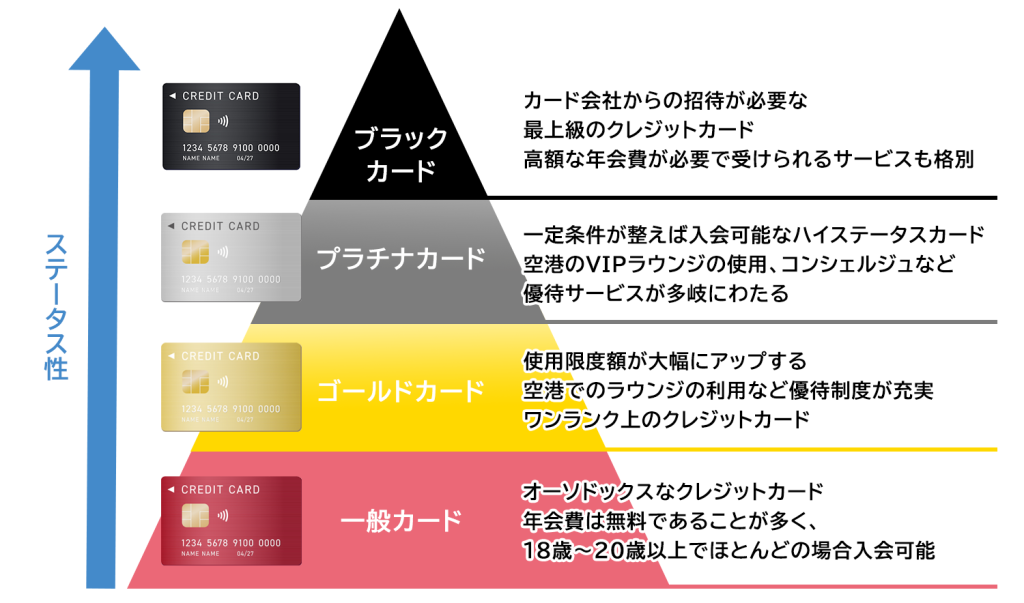

ステータスにあわせたおすすめのクレジットカード

クレジットカードは『一般・ゴールド・プラチナ・ブラック』という4つのランクに分類され、ゴールドカード以上が「ステータスカード」と呼ばれます。

クレジットカードのランクが高くなるほど、付帯するサービスも充実するのが一般的です。ただし、ランクに合わせて年会費も高くなるため、収入やステータスに応じたカード選びが重要になります。

東晶貿易株式会社の調査によると、約4人に1人の25.7%がゴールドカード以上(プラチナ・ブラックを含む)を持っているようです。

初めてのカードや学生、サブカードなどは年会費が無料の一般カードがおすすめ

- 年会費:永年無料~2,000円程度

- ポイント還元率:高めのカードが多い

- 付帯サービス:最低限のカードが多い

- ステータス:低い

初めてのクレジットカードを作る人や学生、収入があまり多くない人などは、一般カードからカードを選ぶのが無難でしょう。

多くの一般カードは年会費無料で、有料でも数百円から2,000円程度のカードがほとんどです。

付帯サービスが充実しているとはいえないものの、カードによっては一般カードでも豊富なサービスが用意されているケースもあります。

一般カードで究極の1枚は、年会費が永年無料で高還元な「三井住友カード(NL)」もしくは「JCBカード W」です。

カード名をタップで詳細に移動

すぐにカードが必要、海外旅行の予定があるなど、クレジットカードの用途が決まっている方は、以下から自分にあった究極の1枚を探してみてください。

クレジットカードを使いこなしていきたい人はゴールドカードがおすすめ

- 年会費:条件付き無料~10,000円程度

- ポイント還元率:カードの種類による

- 付帯サービス:空港ラウンジ無料や旅行傷害保険が付帯

- ステータス:少し高い

ある程度クレジットカードを利用する見込みの人は、年会費にこだわりすぎずゴールドカードも検討してみてはいかがでしょうか。

年間利用金額に応じてボーナスポイントをプレゼントや、年会費が無料になるゴールドカードがあるなど、コスパが非常に良いのが特徴です。

年収300万円で審査に通るゴールドカードもあるため、比較的申し込みしやすいステータスカードと言えます。

ゴールドカードで究極の1枚は、「三井住友カード ゴールド(NL)」もしくは「ダイナースクラブカード」です。

カード名をタップで詳細に移動

利用金額が多く優待を使いこなす余裕がある人はプラチナカードがおすすめ

- 年会費:30,000~50,000円程度

- ポイント還元率:低いカードが多い

- 付帯サービス:レストランやホテルの優待、コンシェルジュサービスなどが付帯

- ステータス:高い

多くの方が現実的に持てる最高ステータスのカードが、プラチナカードです。

プラチナカードの多くは、年会費が2~5万円程度で、招待なしでもホームページから申込み可能です。

カードによって付帯サービスは異なりますが、プラチナカードであればコンシェルジュサービスが利用できるケースが多くなっています。

クレジットカードのコンシェルジュサービスとは、ホテルやレストランの予約、旅行のプラン設計や手配などを依頼できるプレミアムカード特有のサービスです。連絡方法は電話のみのカードもあれば、LINEで気軽にやり取りできるカードもあります。

そのほか、一流レストランや5つ星ホテルの特別優待など、ワンランク上のサービスを受けられるのがプラチナカードです。

プラチナカードで究極の1枚は、「三井住友カード プラチナプリファード」もしくは「JCBプラチナ」です。

カード名をタップで詳細に移動

社会的地位がある人はブラックカードを目指すのも手段の一つ

- 年会費:50,000円~

- ポイント還元率:低いカードが多い

- 付帯サービス:専任のコンシェルジュサービスが付帯、限度額が無制限

- ステータス:もっとも高い

持ちたいと思っても、持てないことも多いのが最高ランクに位置するブラックカードです。

ブラックカードが持てない理由は、単純に年会費が高く持てる人が限られるだけでなく、ほとんどのカードが招待制(インビテーション制)を取っているため手にする機会がないためです。

申込み可能なカードも一部ありますが、ほとんどのブラックカードが招待制となっています。以下は招待なしで申し込めるブラックカードの例です。

ブラックカードの招待を受けるには、目当てのブランドのプラチナカードで利用実績(クレヒス)を積むのが有効と言われています。

インビテーションが必要になりますが、ブラックカードで究極の1枚は、「JCB THE CLASS」もしくは「アメリカン・エキスプレス センチュリオン・カード」です。

カード名をタップで詳細に移動

【アンケート結果から見る】年代別おすすめのクレジットカード

サクラマガジンでは、クレジットカードを持つ30~50代の男女283人にアンケートを取り、「クレジットカードを1枚に絞るなら最重要視する項目」を調査しました。

- ポイント還元率

- マイル還元率

- 優待特典(割引や保険の付帯、その他サービス)

- ステータス

- セキュリティ対策・信頼性

- その他

選択肢としては上記の6項目で、もっとも多く選ばれたのは「ポイント還元率」でしたが、年代によって優先度や回答の割合は異なる結果になりました。

| 年代 | 順位 | 最重要項目 | 割合 |

|---|---|---|---|

| 全体 平均44.1歳 | 1位 | ポイント還元率 | 40.6% |

| 2位 | セキュリティ対策・信頼性 | 30.0% | |

| 3位 | ステータス | 12.0% | |

| 30代 平均35.1歳 | 1位 | ポイント還元率 | 55.2% |

| 2位 | セキュリティ対策・信頼性 | 17.2% | |

| 3位 | 優待特典 | 13.8% | |

| 40代 平均44.5歳 | 1位 | ポイント還元率 | 40.2% |

| 2位 | セキュリティ対策・信頼性 | 26.8% | |

| 3位 | ステータス | 11.6% | |

| 50代 平均53.1歳 | 1位 | セキュリティ対策・信頼性 | 47.6% |

| 2位 | ポイント還元率 | 26.2% | |

| 3位 | ステータス | 13.1% |

調査概要

調査日:2024年2~3月

調査対象:現在クレジットカードを保有している30歳以上59歳以下の方

対象地域:47都道府県

調査方法:インターネット調査(Repo:https://www.repo.ne.jp/)

有効回答数:283名

調査主体者:サクラサクマーケティング株式会社

これを踏まえて、各年代でおすすめのクレジットカードを紹介します。

30代におすすめはコスパの良いステータスカード

20代と比べて収入も高くなってきた30代の方には、コスパのいいステータスカードがおすすめです。

コスパの良いステータスカードとは、「年会費があまり高くない」もしくは「ポイント還元で年会費の元を取れる」カードのことを指します。

ここでは、コスパの良いステータスカードとして、「三井住友カード ゴールド(NL)」と「三井住友カード プラチナプリファード」の2枚を紹介します。

カード名をタップで詳細に移動

三井住友カード ゴールド(NL)は年間100万円利用で年会費無料&1万ポイントプレゼント!

- 年100万円決済で翌年以降の年会費永年無料

- 年100万円決済で1万ポイントプレゼント

- SBI証券のクレカ積立で1.0%ポイント付与

三井住友カード ゴールド(NL)は、三井住友カード(NL)ポイント還元や基本機能はそのままに、特典や付帯保険がより充実したゴールドカードです。

年会費が5,500円(税込)かかりますが、1度でも年間100万円以上カードを利用すると、翌年以降は永年無料になります。

また、年間100万円を利用した翌年には、1万ポイントプレゼントの特典が毎年用意されています。

100万円決済-1024x668.png)

100万円決済-1024x668.png)

また、旅費等の支払いで適用される海外旅行傷害保険(利用付帯)の補償額も、以下の表のように増額され、より充実した補償内容へとグレードアップしていす。

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 100万円(50万円) |

| 疾病治療費用 | 100万円(50万円) |

| 賠償責任 | 2,500万円(2,000万円) |

| 携行品損害(免責3,000円) | 20万円(15万円) |

| 救援者費用 | 150万円(100万円) |

※三井住友カード ゴールド(NL)を使って旅費を支払っていると適用されます(利用付帯)

.png) .png) 三井住友カード ゴールド(NL) | 年会費 | 5,500円(税込)※ | 国際ブランド | |

| 還元率 | 1~12%※1 | ポイント | Vポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯) 選べる無料保険 ショッピング保険 | |||

| カード番号 | ナンバーレス | 利用可能枠 | ~200万円 | |

| スマホ決済 電子マネー | ||||

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 発行日数 | 最短10秒※2 | |

| 年会費 | 税込5,500円 | 国際ブランド | |

| 還元率 | 1~12%※1 | ポイント | Vポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外・国内旅行傷害保険※利用付帯 ショッピング保険 | ||

| カード番号 | ナンバーレス | 利用可能枠 | ~200万円 |

| スマホ決済 電子マネー |   | ||

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 発行日数 | 最短10秒※2 |

※注釈

※1.A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※通常のポイントを含みます。

※2.即時発行できない場合があります

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード プラチナプリファードは年間で最大4万ポイントをプレゼント!

カードの利用状況によってはさらに上位の三井住友カード プラチナプリファードがおすすめなケースもあります。

三井住友カード ゴールド(NL)と同様に、100万円利用で1万ポイントがプレゼントされますが、こちらの場合は最大4万ポイントまで獲得できます。

また、コンビニや飲食店といった共通の特約店の他に、宿泊予約で最大15%還元、ふるさと納税で5%還元なども追加されています。

プラチナカードということで33,000円(税込)の年会費がかかりますが、上記の他にもポイント還元率がアップするサービスが多数あるため、損益分岐点は意外と低いのも特徴です。

クレカ積立のポイント付与率は、その他の年間利用額に応じて1.0~3.0%で自動的に計算されます。

年間獲得ポイント: 0ポイント

三井住友カード プラチナプリファード | 年会費 | 33,000円(税込) | 国際ブランド | |

| 還元率 | 1~15%※1 | ポイント | Vポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯) 選べる無料保険 ショッピング保険 | |||

| カード番号 | ナンバーレス | 利用可能枠 | ~500万円 | |

| スマホ決済 電子マネー | ||||

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 | 発行日数 | 最短10秒※2 | |

| 年会費 | 税込33,000円 | 国際ブランド | |

| 還元率 | 1~15%※1 | ポイント | Vポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外・国内旅行傷害保険※利用付帯 選べる無料保険 ショッピング保険 | ||

| カード番号 | ナンバーレス | 利用可能枠 | ~500万円 |

| スマホ決済 電子マネー |   | ||

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 | 発行日数 | 最短10秒※2 |

※注釈

※1.プリファードストア(特約店)利用で通常還元率+1~14%

※2.即時発行できない場合があります

※ナンバーレスカード(カード券面に会員番号の記載がなく、Vpassアプリ上で確認するタイプ)、またはスタンダードカード(カード裏面に会員番号が記載あるタイプ)のいずれかをご選択いただけます

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

40代におすすめはどこで出しても恥ずかしくないハイステータスカード

仕事でもプライベートでも、人前で支払いをすることが増える40代。

クレジットカードは、どこで出しても恥ずかしくないハイステータスカードを持ってみてはいかがでしょうか。

一般カードや流通系カードが恥ずかしいわけではないですが、審査の難易度や年会費が高いハイステータスカードを持つことは、社会的信頼の証にもなります。

もちろん、ハイステータスカードは見栄を張るためのものではなく、付帯サービスも充実しています。

高級レストランや一流ホテルの優待、ゴルフコースの手配やイベントへの招待といったエンタメ系の優待も、ハイステータスカードならではの特典です。

ここでは、以下の2枚を40代向け究極の1枚として紹介します。

カード名をタップで詳細に移動

ダイナースクラブカードはグルメ優待が充実したステータスカード!

ダイナースクラブカードは、付帯保険や独自のサービスがとても充実したクレジットカードです。1961年に発行された日本初のクレジットカードで、歴史の深さとステータスの高さは他のカードと一線を画します。

様々な独自サービスのあるダイナースクラブカードですが、特にレストラン予約に関するサービスが充実しており、以下のようなものがあります。

| サービス名 | 内容 |

|---|---|

| エグゼクティブ ダイニング | 全国300以上の対象レストランを2名以上で予約すると1名分のお食事代が無料になるサービス。 回数に制限なく年に何回でも利用可能(同一店舗は年に2回まで)。 |

| Family Table | 対象レストランで子ども1名分のお食事代が無料なるサービス。 |

| 料亭プラン | 一元お断りのような予約困難店をダイナースクラブが代わりに予約するサービス。 |

| レストラン特別優待 | 「オークラ ホテルズ&リゾーツ」や「ひらまつ」、「TRANSIT GENERAL OFFICE運営レストラン」などの一流レストランからの特別優待。 |

ダイナースクラブでは、この「ダイナースクラブカード」と招待制の「ダイナースクラブ プレミアムカード」しか個人向けカードは発行されていないため、一般カードという扱いです。

しかし、カードの歴史やサービス内容を考慮すると他のゴールドカードと同等、もしくはそれ以上のステータスがあると言えるクレジットカードです。

ダイナースクラブカード | 年会費 | 24,200円 ※初年度無料 | 国際ブランド | |

| 還元率 | 0.4~1.0% | ポイント | ダイナースクラブ リワードポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外旅行傷害保険(自動付帯) 国内旅行傷害保険(利用付帯) ショッピング保険 | |||

| カード番号 | 裏面記載 | 利用可能枠 | 一律の利用制限なし | |

| スマホ決済 電子マネー | ||||

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 約2~3週間 | |

| 年会費 | 税込24,200円 ※初年度無料 | 国際ブランド | |

| 還元率 | 0.4~1.0% | ポイント | リワードポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外旅行傷害保険※自動付帯 国内旅行傷害保険※利用付帯 ショッピング保険 | ||

| カード番号 | 裏面記載 | 利用可能枠 | 一律の制限なし |

| スマホ決済 電子マネー | |||

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 約2~3週間 |

アメリカン・エキスプレス・ゴールド・プリファード・カードはかっこいいクレジットカードの代表格!

かっこいいクレジットカードの代名詞、アメリカン・エキスプレス・ゴールド・プリファード・カード、通称アメックス・ゴールド。憧れを持っている人も多いかと思います。

アメックス・ゴールドを持つ際に一番のネックになるのが、39,600円(税込)と非常に高額な年会費です。

しかし、初年度は入会特典で多くのポイントがもらえることに加え、毎年約3万円相当の特典がもらえるほか、その他にも多くのお得な特典が付帯します。

そのため、実質の年会費はゴールドカードのなかでもかなりコスパの良い部類に入ります。アメックス・ゴールドの豊富な、特典は以下のとおりです。

| 特典 | 詳細 |

|---|---|

| 継続特典(毎年) | スターバックスのドリンクチケット3,000円分 |

| 継続特典(毎年) | 対象ホテルの予約時に使える15,000円分のクーポン |

| ザ・ホテル・コレクション | 対象ホテルの予約時に使える100ドル分のクーポン |

| プライオリティ・パス | 世界1300以上のVIPラウンジが年2回まで利用無料(通常年会費32ドル) |

| スマートフォン・プロテクション | スマホの故障や盗難・紛失を上限5万円まで補償 |

| ゴールド・ダイニングby招待日和 | 対象のレストランを2人以上で予約すると1人分が無料 |

| ショッピング・プロテクション | 商品の破損や盗難による損害を最高500万円まで補償 |

| リターン・プロテクション | 購入店舗で返品ができないとき最高15万円まで払い戻し |

| 海外旅行傷害保険 | 最高1億円の海外旅行傷害保険が利用付帯 |

| キャンセル・プロテクション | 怪我などによる旅行やコンサートのキャンセル代を最大10万円まで補償 |

| 手荷物無料宅配サービス | 海外旅行でスーツケース一つを無料で配送 |

アメックス・ゴールドのプライオリティ・パスは、年2回までという制限はあるものの、世界1300以上のVIPラウンジを無料で利用することができます。

また、2024年2月20日(火)からメタルカード採用&新しい特典が追加された「アメリカン・エキスプレス・ゴールド・プリファード・カード」にリニューアルしました。

年会費は39,600円(税込)で、従来のゴールドよりも7,700円高くなっていますが、以下の特典が利用できます。

- 通常3,300円の年会費がかかるメンバーシップ・リワード・プラスが無料付帯

- フリー・ステイ・ギフト

- アメリカン・エキスプレス・トラベル オンライン トラベルクレジット

- ポケットコンシェルジュ ダイニング20%キャッシュバック

- ホテルダイニング特典

- スターバックス カード オンライン入金20%キャッシュバック など

詳しくは公式サイト、もしくはプレスリリースでご確認ください。

アメリカン・エキスプレス・ゴールド・プリファード・カード | 年会費 | 39,600円(税込) | 国際ブランド | |

| 還元率 | 0.3〜1.0% | ポイント | メンバーシップ・リワード | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯) ショッピング保険 他 | |||

| カード番号 | 裏面記載 | 利用可能枠 | 一律の制限なし | |

| スマホ決済 電子マネー | ||||

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 | |

| 年会費 | 税込39,600円 | 国際ブランド | |

| 還元率 | 0.3〜1.0% | ポイント | メンバーシップ・リワード |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外・国内旅行傷害保険※利用付帯 ショッピング保険 他 | ||

| カード番号 | 裏面記載 | 利用可能枠 | 一律の制限なし |

| スマホ決済 電子マネー | |||

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

50代におすすめは補償が手厚く使っていて安心なカード

50代に差し掛かり、安定した生活を築き上げる中で、品質と安心を求める方も多いはずです。

経済的な余裕が増え、より質の良いサービスや商品を選ぶ際、クレジットカードもその一部として重要な役割を果たします。

特にこの世代には、日常の利便性はもちろん、信頼性やサポートの手厚さがカード選びのポイントとなることでしょう。

ここでは、申込可能な三井住友カードとJCBカードの最高ステータスカードをご紹介します。

カード名をタップで詳細に移動

三井住友カード プラチナはコンシェルジュが付くサービス充実のハイステータスカード!

三井住友カードはブラックカードを発行していないため、この三井住友カード プラチナが最高ランクのクレジットカードになります。

三井住友カード プラチナには、コンシェルジュサービスが付帯しています。

ホテル・レストラン・ゴルフコースなどの各種予約、お取り寄せ商品の購入、旅行プランの提案など、幅広い要望を聞いてもらえます。

また、「メンバーズセレクション」として、特別なプレゼントを年に一度受け取ることができ、プライオリティ・パスも付帯しているため、海外の空港ラウンジを利用することも可能です。

そして補償の部分では、最高1億円まで補償される海外・国内旅行傷害保険が自動付帯。ショッピング保険も最大500万円までの補償となっています。

三井住友カード プラチナ | 年会費 | 55,000円(税込) | 国際ブランド | |

| 還元率 | 1~12%※1 | ポイント | Vポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外・国内旅行傷害保険(自動付帯) ショッピング保険 | |||

| カード番号 | ナンバーレス | 利用可能枠 | 原則300万円~ | |

| スマホ決済 電子マネー | ||||

| 申込条件 | 満30歳以上 | 発行日数 | 最短3営業日 | |

| 年会費 | 税込55,000円 | 国際ブランド | |

| 還元率 | 1~12%※1 | 価値 | Vポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外・国内旅行傷害保険※自動付帯 ショッピング保険 | ||

| カード番号 | ナンバーレス | 利用可能枠 | 原則300万円~ |

| スマホ決済 電子マネー | |||

| 申込条件 | 満30歳以上 | 発行日数 | 最短3営業日 |

※注釈

※1.A+B+C=の合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

JCBプラチナはコスパ抜群のハイステータスカードで最上位カードも狙える!

JCBの最高ランクのクレジットカードは、後述する「JCB THE CLASS」です。しかし、JCB THE CLASSは、完全招待制のブラックカードのため、自分から申込みはできません。

そのため、申込み可能なJCBカードのなかで最高ランクなのが、このJCBプラチナです。

JCBプラチナも「プラチナ・コンシェルジュデスク」と呼ばれるコンシェルジュサービスを利用できます。

そのほか、レストランで1名無料になる「グルメ・ベネフィット」や、「プライオリティ・パス」などハイステータスカードとしてのサービスも十分に付帯しています。

対象カードでの旅費の支払いが条件となる利用付帯ではありますが、国内・海外旅行傷害保険も最高1億円まで補償。ショッピング保険も同じく500万円まで補償されます。

基本還元率は0.5%のため「ポイントがザクザク貯まる」というカードではありませんが、年間300万円以上でランクが上がり1.0%還元までアップします。損益分岐点は年間275~550万円と幅がありますが、年間利用額が多い人ほどお得になります。

また、JCB THE CLASSの招待を受けるためには、JCBプラチナで利用実績を積むのが最短ルートのため、最高ランクのカードを持ちたいという人にも、おすすめのカードです。

これだけのサービスが揃っていながらも、JCBプラチナの年会費は27,500円(税込)。コストを抑えながらも、最上級のサービスを受けられるのがJCBプラチナです。

JCBプラチナ | 年会費 | 27,500円(税込) | 国際ブランド | |

| 還元率 | 1~10.0%※ | ポイント | Oki Dokiポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯) ショッピング保険・JCBスマートフォン保険・JCB トッピング保険 | |||

| カード番号 | ナンバーレス | 利用可能枠 | 50~300万円 | |

| スマホ決済 電子マネー | ||||

| 申込条件 | 25歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ | |

| 年会費 | 税込27,500円 | 国際ブランド | |

| 還元率 | 1~10.0%※ | ポイント | Oki Dokiポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外・国内旅行傷害保険※利用付帯 ショッピング保険・JCB トッピング保険 JCBスマートフォン保険 | ||

| カード番号 | ナンバーレス | 利用可能枠 | 50~300万円 |

| スマホ決済 電子マネー | |||

| 申込条件 | 25歳以上の本人に安定継続収入のある方 | 発行日数 | 最短5分※ |

※注釈

※JCB PREMOへの交換の場合

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

こんな人にはこの究極1枚!重視ポイント別のおすすめクレジットカード

冒頭で、三井住友カード(NL)とJCBカード Wを究極の1枚として紹介しました。しかし、クレジットカードの選び方はひとそれぞれで、目的や用途にあわせて最適なカードは異なります。

ここからは、重視ポイント別に究極の1枚候補のクレジットカードを紹介します。ご自身に最適なクレジットカードを選んでいただくため、すべての項目で2~4枚のカードを選定しています。

| カード | 三井住友カード(NL) | JCBカード W | 三菱UFJカード | リクルートカード |

|---|---|---|---|---|

| 券面 | .png) .png) |   |   |   |

| 還元率 | 0.5~7% | 1~10.5% | 0.5~5.5% | 1.2~4.2% |

| 年会費 | 永年無料 | 永年無料 | 無料 | 永年無料 |

| 国際ブランド | Visa,Mastercard® | JCB | Visa,JCB,AMEX Mastercard | Visa,JCB Mastercard |

| 申込条件 | 満18歳以上 ※高校生を除く | 18歳~39歳 | 18歳以上 | 18歳以上 |

| 発行時間 | 最短10秒※ | 最短5分 | 最短翌営業日 | 約1週間 |

| 詳しく見る | カード詳細 | カード詳細 | カード詳細 | カード詳細 |

※即時発行ができない場合があります。

ポイント還元率が高いおすすめカード

クレジットカードを選ぶ際に、ポイント還元率を最重要視する方は非常に多いかと思います。

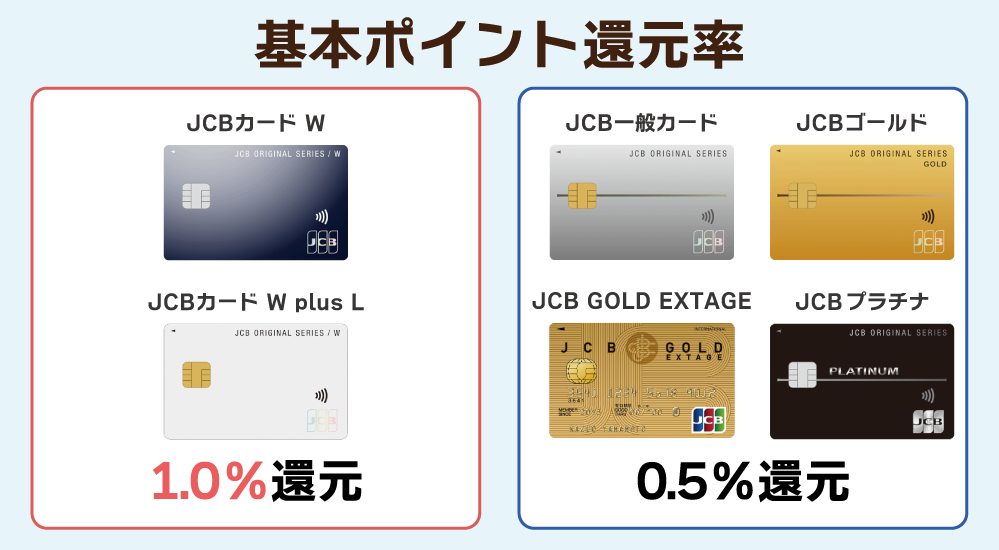

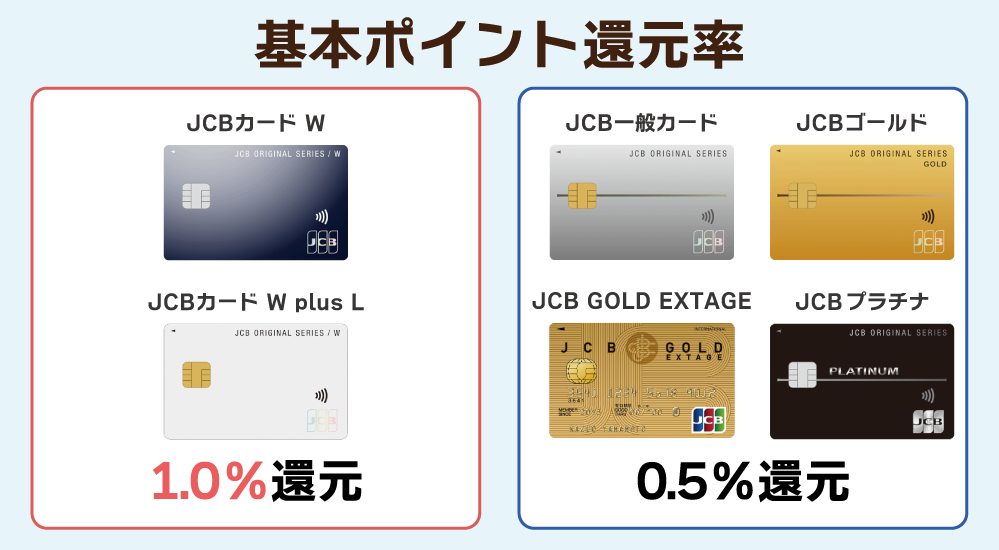

ポイント還元が高いクレジットカードを選ぶ際には、「基本ポイント還元率」と「特約店でのポイント還元」を考える必要があります。

基本ポイント還元率が高いカードは、どんなお店やネットでの支払いもお得になります。

一方で、特約店でのポイント還元が高いカードは、特定のお店やサービスでの支払いがお得になります。そのため、自分がよく利用するお店やサービスが特約店に選ばれているカードを選びましょう。

究極の1枚として紹介した三井住友カード(NL)もしくはJCBカード Wも高還元ですが、三菱UFJカードやリクルートカードも高還元カードとしておすすめです。

カード名をタップで詳細に移動

三菱UFJカードはコンビニや飲食店で19.0%還元の高ポイント還元カード!

三菱UFJカードは、基本還元率は0.5%と高くはありませんが、対象店舗では最大19%まで還元率がアップします(対象期間:2024年2月1日~7月31日)。

セブン‐イレブン、ローソン、コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)、ピザハットオンライン、松屋、松のや、マイカリー食堂

| 加算される還元率 | 還元率アップの条件 |

|---|---|

| 0.5% | 基本還元率 |

| +5.0% | 特約店での利用 |

| +4.0% | 三菱UFJ銀行をカード代金の引き落とし口座に設定する |

| +0.5% | ★「MUFGカードアプリ」へのログイン |

| +5.0% | ★楽Payに登録、または分割orリボ払いで1万円以上の利用 |

| +0.5% | ★スマホ決済(Apple Pay・Google Pay・QUICPay) |

| +0.5% | ★携帯電話料金・電気料金の支払い(※) |

| +0.5% | 1月あたりの利用金額が3万円以上 |

| +0.5% | 1月あたりの利用金額が5万円以上 |

| +0.5% | ★1月あたりの利用金額が10万円以上 |

| +1.5% | 星(赤の塗りつぶし)の条件を4つ以上達成 |

※対象の携帯電話会社・電気会社、注釈

■携帯:NTTドコモ(ahamo含む)、au(povo含む)、ソフトバンク(LINEMO含む)、ワイモバイル

■電気:北海道電力、東北電力、北陸電力、東京電力、中部電力ミライズ、関西電力、中国電力、四国電力、九州電力、沖縄電力、グローバルポイントでんき、auでんき(およびauでんきが運営する電力量料金)

※ クレジットカード、タッチ決済、Apple Pay(QUICPayで支払いの場合)でのご利用が対象となります。

※ 全国の店舗が利用対象となります。ただし、一部本サービス対象外の店舗があります。

※ ローソンは、ナチュラルローソンやローソンストア100も対象です。

※ 1ポイント=5円相当の商品と交換をした場合(1ポイントの交換比率は交換する商品によって異なる)。

※ 法人カード会員はサービスの対象外。

※ フランチャイジー各社が発行するMUFGカードは、サービスの対象外。

■2024年8月以降は最大15%

通常年会費は1,375円ですが、初年度無料、年に1回でもカード利用があれば2年目以降も無料のため、実質無料で持ち続けることが可能です。

三菱UFJカード | 年会費 | 1,375円 ※初年度無料、年1回の利用で翌年無料、学生は在学中無料 | 国際ブランド | |

| 還元率 | 1~19.0%※ | ポイント | グローバルポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外旅行傷害保険(利用付帯) ショッピング保険 | |||

| カード番号 | 裏面記載 | 利用可能枠 | 10万円~100万円 | |

| スマホ決済 | ||||

| 申込条件 | 18歳以上 | 発行日数 | 最短翌営業日 | |

| 年会費 | 1,375円 ※初年度無料、年1回の利用で翌年無料、学生は在学中無料 | ポイント | |

| 還元率 | 1~19.0%※ | 価値 | グローバルポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外旅行傷害保険※利用付帯 ショッピング保険 | ||

| カード番号 | 裏面記載 | 利用可能枠 | 10万円~100万円 |

| スマホ決済 電子マネー | |||

| 申込条件 | 18歳以上 | 発行日数 | 最短翌営業日 |

リクルートカードは常時1.2%ポイント還元のいつでもお得なクレジットカード!

基本還元率を最重要視する人には、リクルートカードがおすすめです。

リクルートカードの還元率は1.2%で、1ポイント1円として利用できます。普段での買い物やサービス利用でポイントを貯めることができ、貯まったリクルートポイントは、dポイントやPontaポイントに交換することもできます。

HOT PEPPERやじゃらんなど、リクルートのポイント参画サービスでリクルートカードを利用すれば、なんと最大4.2%もポイント還元されるので、ざくざくポイントを貯めたい人には非常におすすめのカードです。

また、リクルートカードは「Visa」「JCB」「Mastercard」の3つの国際ブランドから選べ、「銀聯(UnionPay)」も追加カードとして発行できるのもうれしいところです。

付帯している保険も充実しており、旅行損害保険は海外旅行では最大2,000万円、国内旅行では最大1,000万円の補償があります。ショッピング保険は国内外の買い物どちらでも年間200万円の補償額です。

リクルートカード | 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 1.2~3.2% | ポイント | リクルートポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯) ショッピング保険 | |||

| カード番号 | 表面記載 | 利用可能枠 | ~100万円 | |

| スマホ決済 電子マネー | ||||

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 ※JCBのみ最短5分 | |

| 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 1.2~3.2% | ポイント | リクルートポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外・国内旅行傷害保険※利用付帯 ショッピング保険 | ||

| カード番号 | 表面記載 | 利用可能枠 | ~100万円 |

| スマホ決済 電子マネー | |||

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 ※JCBのみ最短5分 |

即日発行できるおすすめカード

すぐにカードが必要な場合は、即日発行のクレジットカードを選ぶようにしましょう。

通常、クレジットカードは申込み・審査・カード発行に2~4週間ほどかかります。

しかし、即日発行のクレジットカードであれば、早ければ数十秒、店舗で受け取るカードであれば当日中に発行されます。

以下の4枚のカードのうち、三井住友カード(NL)・JCBカード W・セゾンパール・アメックスは、カード番号のみが即時発行され、カード本体は後日自宅に送られて来ます。

一方、エポスカードは全国にあるエポスカードセンターでカード本体を受け取ることができるようになっています。

カード名をタップで詳細に移動

即時発行ができない場合があります。

エポスカードは最短当日中に本カードをマルイなどで受け取れる!

三浦 雅也(1級FP技能士、CFP®︎)

エポスカードをメインカードとして愛用中の私が、魅力を紹介します!

プロフィールはこちら

エポスカードは、最短当日中にカード本体を受け取れる数少ないクレジットカードです。

海外旅行など、どうしても最短でカード本体を受け取りたい場合には、エポスカードが最適な選択でしょう。

エポスカードの海外旅行傷害保険の補償内容は以下のとおりです。

| 保険の種類 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高3,000万円 |

| 傷害治療費用 | 200万円(1事故の限度) |

| 疾病治療費用 | 270万円(1疾病の限度額) |

| 賠償責任(免責なし) | 3,000万円(1事故の限度) |

| 救援者費用 | 100万円(1旅行・保険期間中の限度額) |

| 携行品損害(免責3,000円) | 20万円(1旅行・保険期間中の限度額) |

年間50万円以上カード決済を行う方は、エポスゴールドカードのインビテーションを受けられます。ゴールドカードを目的にエポスカードを作成してもいいかもしれません。

エポスゴールドカードは、エポスカードよりも特典が充実しているにも関わらず、招待を受けて作成した場合は通常の年会費5,000円(税込)が永年無料になります。

エポスカードは即日発行に対応しているため、近いうちに海外旅行へ行く予定がある場合は、エポスカードを持って行くと安心できるのではないでしょうか。

北海道・東北地方

| 建物名 | 住所 |

|---|---|

| 千歳アウトレットモール・レラ | 北海道千歳市 |

| フィール旭川 | 北海道旭川市 |

| ELM | 青森県五所川原市 |

関東地方

| 建物名 | 住所 |

|---|---|

| 光が丘IMA | 東京都練馬区 |

| 上野マルイ | 東京都台東区 |

| オリナス錦糸町 | 東京都墨田区 |

| 北千住マルイ | 東京都足立区 |

| KITTE丸の内 | 東京都千代田区 |

| 渋谷モディ | 東京都渋谷区 |

| 新宿マルイ アネックス | 東京都新宿区 |

| 新宿マルイ 本館 | 東京都新宿区 |

| 新宿マルイ メン | 東京都新宿区 |

| 中野マルイ | 東京都中野区 |

| 錦糸町マルイ | 東京都墨田区 |

| 有楽町マルイ | 東京都千代田区 |

| 国分寺マルイ | 東京都国分寺市 |

| 町田マルイ | 東京都町田市 |

| 町田モディ | 東京都町田市 |

| 吉祥寺マルイ | 東京都武蔵野市 |

| モリタウン | 東京都昭島市 |

| Coaska Bayside Stores | 神奈川県横須賀市 |

| ダイナシティ | 神奈川県小田原市 |

| 戸塚モディ | 神奈川県横浜市 |

| マルイシティ横浜 | 神奈川県横浜市 |

| マルイファミリー海老名 | 神奈川県海老名市 |

| マルイファミリー溝口 | 神奈川県川崎市 |

| 柏マルイ | 千葉県柏市 |

| 柏モディ | 千葉県柏市 |

| MONA新浦安 | 千葉県浦安市 |

| モラージュ柏 | 千葉県柏市 |

| ユニモちはら台 | 千葉県市原市 |

| ワンズモール | 千葉県千葉市 |

| 大宮マルイ | 埼玉県さいたま市 |

| 草加マルイ | 埼玉県草加市 |

| ニットーモール | 埼玉県熊谷市 |

| マルイファミリー志木 | 埼玉県志木市 |

| モラージュ菖蒲 | 埼玉県久喜市 |

| トナリエつくばスクエア | 茨城県つくば市 |

| 那須ガーデンアウトレット | 栃木県那須塩原市 |

| スマーク伊勢崎 | 群馬県伊勢崎市 |

北陸・東海地方

| 建物名 | 住所 |

|---|---|

| サントムーン柿田川 | 静岡県駿東郡清水町 |

| 静岡モディ | 静岡県静岡市 |

| セントラルパーク | 愛知県名古屋市 |

| T-FACE | 愛知県豊田市 |

| 星が丘テラス | 愛知県名古屋市千種区 |

| 万代シテイ | 新潟県新潟市 |

近畿地方

| 建物名 | 住所 |

|---|---|

| ベイサイドモール | 大阪府岸和田市 |

| なんばマルイ | 大阪府大阪市 |

| モレラ岐阜 | 岐阜県本巣市 |

| アスピア明石 | 兵庫県明石市 |

| エキソアレ西神中央 | 兵庫県神戸市 |

| 神戸マルイ | 兵庫県神戸市 |

| ピエリ守山 | 滋賀県守山市 |

中国・四国地方

| 建物名 | 住所 |

|---|---|

| おのだサンパーク | 山口県山陽小野田市 |

九州・沖縄地方

| 建物名 | 住所 |

| アミュプラザ小倉 | 福岡県北九州市 |

| アミュプラザ博多 | 福岡県福岡市 |

| 博多マルイ | 福岡県福岡市 |

| トリアス | 福岡県糟屋郡 |

| モラージュ佐賀 | 佐賀県佐賀市 |

| ハウステンボス | 長崎県佐世保市 |

| させぼ五番街 | 長崎県佐世保市 |

| アミュプラザ長崎 | 長崎県長崎市 |

| アミュプラザくまもと | 熊本県熊本市 |

| アミュプラザみやざき | 宮崎県宮崎市 |

| アミュプラザおおいた | 大分県大分市 |

| アミュプラザ鹿児島 | 鹿児島県鹿児島市 |

エポスカード | 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 0.5~1.5% | ポイント | エポスポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外旅行傷害保険(利用付帯) | |||

| カード番号 | 裏面記載 | 利用可能枠 | ~100万円 | |

| スマホ決済 | ||||

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 | |

| 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 0.5~1.5% | ポイント | エポスポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外旅行傷害保険※利用付帯 | ||

| カード番号 | 裏面記載 | 利用可能枠 | ~100万円 |

| スマホ決済 | |||

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

セゾンパール・アメリカン・エキスプレス・カードは最短5分発行&QUICPayで2%還元!

セゾンパール・アメリカン・エキスプレス・カード(セゾンパール・アメックス)は、デジタルカードを選べば最短5分で発行可能です。

セゾンパール・アメックスの最大の特徴は、QUICPayを利用して決済するとポイント還元率が2%までアップすること。

全国どこでもQUICPayが利用できる店舗・サービスであれば、どこでも2%還元を受けられます。

セゾンカード共通で貯まる「永久不滅ポイント」は、その名のとおりポイント失効期限がないため、気が付いたらポイントがなくなっていたという悲しいトラブルが起きません。

年1回でも利用すれば翌年の年会費が無料になるため、気軽に申し込むことができます。

セゾンパール・アメリカン・エキスプレス・カード | 年会費 | 1,100円(税込) ※初年度無料、年1回利用で翌年無料 | 国際ブランド | |

| 還元率 | 0.5~2.0% | ポイント | 永久不滅ポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | オンライン・プロテクション | |||

| カード番号 | 裏面記載 | 利用可能枠 | ~100万円 | |

| スマホ決済 | ||||

| 申込条件 | 18歳以上 | 発行日数 | 最短5分 | |

| 年会費 | 税込1,100円 ※初年度無料、年1回利用で翌年無料 | 国際ブランド | |

| 還元率 | 0.5~2.0% | ポイント | 永久不滅ポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | オンライン・プロテクション | ||

| カード番号 | 裏面記載 | 利用可能枠 | ~100万円 |

| スマホ決済 | |||

| 申込条件 | 18歳以上 | 発行日数 | 最短5分 |

海外旅行に持っていきたいおすすめカード

海外旅行に行くのであれば、最低1枚はクレジットカードを持っていくべきでしょう。

比較的治安が良いと言われている国でも、日本と比べると多くの現金を持ち歩くリスクは高いことがほとんどです。

また、一部のクレジットカードには旅行中の病気や怪我、賠償責任などのトラブルが補償される「海外旅行保険」が付帯しています。

決済用途だけではなく、保険としても活用できるため、年会費を払ってでも補償の充実したクレジットカードを持っていくのがおすすめです。

カード名をタップで詳細に移動

三菱UFJカード ゴールドプレステージは最高5000万円の旅行傷害保険が自動付帯!

三菱UFJカードのゴールドカードである三菱UFJカード ゴールドプレステージは、旅行に関するサービスが充実した1枚です。

海外・国内旅行傷害保険は最高5,000万円まで補償。国内旅行は事前に決済が必要な利用付帯ですが、海外旅行はカードを持っているだけで適用になる自動付帯です。

さらに、航空便や手荷物の遅延で食事や衣類の購入代金が補償される渡航便遅延保険も付帯しています。

レストランで1名無料やホテル優待、レジャー施設やグルメ割引など、国内での旅行も楽しめるようになっています。

年会費は11,000円(税込)ですが、初年度無料、2年目以降も年間100万円利用で年会費相当のポイントがプレゼントされます。

三菱UFJカード ゴールドプレステージ | 年会費 | 11,000円 ※初年度無料 | 国際ブランド | |

| 還元率 | 0.5~19.0%※ | ポイント | グローバルポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外旅行傷害保険(自動付帯) 国内旅行傷害保険(利用付帯) ショッピング保険 | |||

| カード番号 | 裏面記載 | 利用可能枠 | 50~300万円 | |

| スマホ決済 | ||||

| 申込条件 | 20歳以上 | 発行日数 | 最短翌営業日 | |

| 年会費 | 11,000円 ※初年度無料 | 国際ブランド | |

| 還元率 | 0.5~19.0%※ | ポイント | グローバルポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外旅行傷害保険※自動付帯 国内旅行傷害保険※利用付帯 ショッピング保険 | ||

| カード番号 | 裏面記載 | 利用可能枠 | 50~300万円 |

| スマホ決済 | |||

| 申込条件 | 20歳以上 | 発行日数 | 最短翌営業日 |

ライフカード<旅行傷害保険付き>は格安の年会費で海外旅行傷害保険が自動付帯!

ライフカード<旅行傷害保険付き>は、初年度無料、2年目以降も1,375円(税込)にもかかわらず、海外旅行傷害保険が自動付帯します。

海外旅行傷害保険が自動付帯されるカードのほとんどは、ゴールドカード以上で年会費も1万円を超えてきます。

しかし、ライフカード<旅行傷害保険付き>であれば、年間1,375円(税込)だけの負担で海外旅行中のトラブルに備えられるのです。

さらに、ライフカードはポイントサービスも充実しており、さまざまなポイントアップのチャンスがあります。

- 初年度ポイント1.5倍

- お誕生日月ポイント3倍

- 年間利用額に応じてポイント最大2倍

- L-Mallではポイント最大25倍

ポイント有効期限も5年と長いため、たくさん貯めたタイミングでまとめて使うことも可能です。

.webp) .webp) ライフカード<旅行傷害保険付き> | 年会費 | 1,375円 ※初年度無料 | 国際ブランド | |

| 還元率 | 0.5~1.5% | ポイント | LIFEサンクスポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外旅行傷害保険(自動付帯) 国内旅行傷害保険(利用付帯) | |||

| カード番号 | 裏面記載 | 利用可能枠 | 10~200万円 | |

| スマホ決済 | ||||

| 申込条件 | 18歳以上 | 発行日数 | 最短2営業日 | |

| 年会費 | 1,375円 ※初年度無料 | 国際ブランド | |

| 還元率 | 0.5~1.5% | ポイント | LIFEサンクスポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外旅行傷害保険※自動付帯 国内旅行傷害保険※利用付帯 | ||

| カード番号 | 裏面記載 | 利用可能枠 | 10~200万円 |

| スマホ決済 | |||

| 申込条件 | 18歳以上 | 発行日数 | 最短2営業日 |

ネットショッピングで高還元なおすすめカード

よくネットショッピングを利用する方であれば、利用するサービスでお得になるクレジットカードは持っておくことをおすすめします。

メインカードの基本還元率が低い場合は、サブカードとしてネットショッピング専用で使うのもいいでしょう。

以下のクレジットカードであれば、どれも年会費無料でポイント還元が2~5%ほどアップします。

カード名をタップで詳細に移動

楽天カードは楽天市場で買い物するなら必携のクレジットカード!

楽天カードをメインカードとして愛用中の私が、魅力を紹介します!

プロフィールはこちら

楽天グループのサービスをよく利用する方は、楽天カードを活用して効率良くポイントを獲得するのがおすすめです。

楽天カードは、利用額100円につき楽天ポイントが1ポイント貯まります。

そして、楽天関連のサービスの支払いを楽天カードにまとめるだけで、効率的なポイント獲得が可能です。例えば、楽天市場の支払いに楽天カードを利用すると、獲得できるポイントが3倍になります。

貯まったポイントは「1ポイント1円」として楽天関連のサービスで活用できます。楽天グループは生活に密着したあらゆるサービスを提供しており、以下のように利用先が豊富な点が特徴です。

- 楽天市場

- 楽天トラベル

- 楽天ペイ

- 楽天証券

普段の生活で使うサービスを楽天グループにまとめるシステムは「楽天経済圏」と呼ばれます。貯まったポイントを楽天サービスの支払いに充てることで、ポイント獲得のサイクルができます。

ポイント獲得効率がアップするため、楽天経済圏を形成するうえで楽天カードの活用は必須です。

ポイントを効率的に獲得してお得に買い物や旅行を楽しみたい方は、カード発行枚数が2,808万枚を超えた楽天カードをぜひ検討してみてください。

楽天カード | 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 1.0~3.0% | ポイント | 楽天ポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外旅行傷害保険(利用付帯) | |||

| カード番号 | 裏面記載 | 利用可能枠 | 10~100万円 | |

| スマホ決済 | ||||

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 | |

| 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 1.0~3.0% | ポイント | 楽天ポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外旅行傷害保険※利用付帯 | ||

| カード番号 | 裏面記載 | 利用可能枠 | 10~100万円 |

| スマホ決済 | |||

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 |

PayPayカードはYahoo!ショッピングでPayPayと組み合わせると超お得!

国内のコード決済シェアの約7割を占めるPayPayから発行されているPayPayカード。

その名の通り、PayPayカードの利用でお得になり、「クレジット」払いを設定してPayPayカードを利用すると最大1.5%ポイント還元が受けられます。

また、Yahoo!ショッピングでの利用もお得で、毎日最大5%付与、5のつく日であればさらに+4%が加算されます。

PayPayカード単体でもポイント還元率1.0%、年会費永年無料のため、お得に使えるクレジットカードとなっています。

PayPayカード | 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 1.0~5.0% | ポイント | PayPayポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | なし | |||

| カード番号 | ナンバーレス | 利用可能枠 | 10~100万円 | |

| スマホ決済 | ||||

| 申込条件 | 18歳以上 | 発行日数 | 最短2分 | |

| 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 1.0~5.0% | ポイント | PayPayポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | なし | ||

| カード番号 | ナンバーレス | 利用可能枠 | 10~100万円 |

| スマホ決済 | |||

| 申込条件 | 18歳以上 | 発行日数 | 最短2分 |

携帯電話の支払いがお得なおすすめカード

大手携帯電話会社は自社会員の囲い込みのために、自社の携帯電話料金の支払いでお得になるクレジットカードを発行しており、10%を超えるポイントを獲得することも可能です。

スマートフォンやタブレットなどのを中心に消費者同行や市場調査を行っているMMD研究所(モバイルマーケティングデータ研究所)の調査によると、端末の分割払い等を除いた通信+通話代の月額料金は平均4,683円となっています。

仮に10%のポイント還元が受けられれば、年間で5,619ポイントが貯まるため、1.2ヶ月分の携帯電話料金に相当するポイントが獲得できる計算です。

ただし、年会費が無料、もしくは低額な一般カードのポイント還元率は各社1%となっているため、ここでは3大キャリア(ドコモ・au・SoftBank)で携帯電話料金のポイント還元率が高いゴールドカードを紹介します。

| カード | dカード GOLD | au Pay ゴールドカード | PayPayカード ゴールド |

|---|---|---|---|

| 券面 |   |   |   |

| 対象キャリア | ドコモ | au | SoftBank/ワイモバイル |

| ポイント還元率 | 1% | 1% | 1.5% |

| 携帯料金の ポイント還元 | 10% | 11% | 10%/3% |

| 年会費(税込) | 11,000円 | 11,000円 | 11,000円 |

| 申込条件 | 18歳以上 | 20歳以上 | 18歳以上 |

| 国際ブランド | Visa/Mastercard | Visa/Mastercard | Visa/JCB/Mastercard |

| 申し込み | 公式サイト | 公式サイト | 公式サイト |

給油が値引きされるおすすめガソリンカード

車移動が多く頻繁に給油する方は、ポイント還元率が高いクレジットカードを選ぶよりも、いわゆる「ガソリンカード」を選んだほうがお得な場合があります。

ガソリンカードは、給油の際に値引きもしくはポイント還元率がアップするクレジットカードのことです。

しかし、ガソリンの価格が高くなると、リットルあたりの固定値引きよりも割合で獲得できるポイント還元のほうがお得なケースも出てくるため注意が必要です。

現在はご存知の通りガソリン代が高騰しており、2024年2月13日(火)時点の小売価格は174.4円/Lとなっています(エネルギー庁調査)。

仮に1回あたり50リットル給油する場合の、実質的な値引き金額は以下のようになります。

| ガソリン価格 | ポイント還元/割引 | 実質値引き金額 |

|---|---|---|

| 110円/L | 2円/L引き | 100円 |

| 1%ポイント還元 | 55円 | |

| 1.5%ポイント還元 | 82.5円 | |

| 170円/L | 2円/L引き | 100円 |

| 1%ポイント還元 | 85円 | |

| 1.5%ポイント還元 | 127.5円 |

そのため、通常の高還元カードとガソリンカードどちらがお得なのかはしっかりと計算しておきましょう。

基本還元率が1.2%と高いリクルートカードや、QUICPay(多くのガソリンスタンドで利用可能)で2.0%還元となるセゾンパール・アメックスなどがガソリンカード以外ではおすすめです。

| 対象店舗 | エネオス | apollostation/出光 | コスモ石油 | ||

|---|---|---|---|---|---|

| カード名 | ENEOSカード S | ENEOSカード P | apollostation card | apollostation THE GOLD | コスモ・ザ・カード・オーパス |

| デザイン |   |   |   |   |   |

| 年会費(税込) | 年1回利用で無料 | 1,375円 | 永年無料 | 11,000円 | 無料 |

| 値引き額※ | 2円/L | ー | 2円/L ※550円の年会費を払うと最大10円/L | 2円/L ※550円の年会費を払うと最大10円/L | 会員価格 ※店舗により異なる |

| 給油によるポイント還元 | 0.6% | 3% | ー | ー | 0.5% |

| 通常還元率 | 0.6% | 0.6% | 0.5% | 1.0% | 0.5% |

| 国際ブランド | Visa,JCB | Visa,JCB | Visa,JCB,AMEX Mastercard | Visa,JCB,AMEX Mastercard | Visa,JCB Mastercard |

| 申し込み | 公式サイト | 公式サイト | 公式サイト | ||

かっこいい高ステータスなおすすめカード

「かっこいいクレジットカード」の究極の1枚といえば、間違いなく名前が上がるのが「JCB THE CLASS」と「アメリカン・エキスプレス センチュリオン・カード」の2枚です。

この2枚のクレジットカードは、プラチナ以下の下位カードで利用実績を積み、インビテーション(招待)を受け取らなければ申込みができません。その招待基準も厳しく、誰でも簡単に持てるクレジットカードというわけではありません。

カード名をタップで詳細に移動

JCB THE CLASSは国内最高峰のステータスを誇るブラックカード!

国内最高ランクとも言われるJCB THE CLASSは、さまざまなVIPサービスが用意されたブラックカードです。

| ザ・クラス コンシェルジュデスク | JCB THE CLASS専用のコンシェルジュに相談・依頼が可能 |

|---|---|

| ザ・クラス メンバーズ・セレクション | 年に一度、特別なギフトをプレゼント |

| ゴルファー保険 | ゴルフ中のリスクを補償+ホールインワン・アルバトロスでお祝い金 |

| グルメ・ベネフィット | 国内レストランが1人無料に |

| プライオリティ・パス | 世界中の空港ランジを無料利用 |

上記の他にも、非常に多くのブラックカードならではの、良質なサービスが用意されています。

参考:JCB THE CLASSのサービス一覧

JCB THE CLASSを持つには、JCBプレミアムカードでの利用実績が必要となりますので、まずは以下のカードを作りましょう。

| カード | JCBゴールド | JCBプラチナ |

|---|---|---|

| 券面 |   |   |

| 還元率 | 0.5~5.5% | 0.5~5.5% |

| 年会費(税込) | 11,000円 | 27,500円 |

| 国際ブランド | JCB | JCB |

| 申込条件 | 20歳以上 | 25歳以上 |

| 発行時間 | 最短5分 | 最短5分 |

| 申し込み |

利用カード:JCBゴールド→JCBゴールド ザ・プレミア

招待時期:2023年12月

利用期間:JCBゴールド▶2020年5月~、JCBゴールド ザ・プレミア▶2021年1月~

毎月の利用額:20~60万

トータル利用額:1000万~

JCB THE CLASS | 年会費 | 55,000円(税込) | 国際ブランド | |

| 還元率 | 0.5~10.0%※ | ポイント | Oki Dokiポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯) ショッピング保険・JCBスマートフォン保険・JCB トッピング保険 | |||

| カード番号 | ナンバーレス | 利用可能枠 | ー | |

| スマホ決済 | ||||

| 申込条件 | 招待制 | 発行日数 | ー | |

| 年会費 | 税込55,000円 | 国際ブランド | |

| 還元率 | 0.5~10.0% | ポイント | Oki Dokiポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外・国内旅行傷害保険※利用付帯 ショッピング保険・JCB トッピング保険 JCBスマートフォン保険 | ||

| カード番号 | ナンバーレス | 利用可能枠 | ー |

| スマホ決済 | |||

| 申込条件 | 招待制 | 発行日数 | 最短5分※ |

※注釈

※JCB PREMOへの交換の場合

アメリカン・エキスプレス・センチュリオン・カードは世界トップステータスのブラックカード!

アメリカン・エキスプレス・センチュリオン・カード(アメックス・センチュリオン)は、世界で初めて作られたブラックカードで、そのステータスは世界最高峰です。

アメックス・センチュリオンの招待を受けるためには、アメリカン・エキスプレス・プラチナ・カード(アメックス・プラチナ)で、毎年数千万円の決済をする必要があるなどと言われています。

招待基準は一切不明なため、アメックス・プラチナをどれだけ使ったとしても、待てど暮らせど招待が来ないという可能性もあります。また、センチュリオンの会員数は枠が決められており、どれだけ信用が高く実績を積み上げても、招待の順番待ちでなかなかインビテーションが届かないというケースもあるようです。

なお、一般的にインビテーションは書面で届きますが、アメックス・センチュリオンの場合は担当者から直接電話がかかってくるという情報もあります。

利用カード:アメリカン・エキスプレス・プラチナ・カード

招待時期:2016年11月頃

利用期間:2013年頃

毎月の利用額:約400万円(事業用途の決済を含む)

アメリカン・エキスプレス・センチュリオン・カード | 年会費 | 385,000円 入会金550,000円 | 国際ブランド | |

| 還元率 | 0.3〜1.0% | ポイント | メンバーシップ・リワード | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外・国内旅行傷害保険(自動付帯) ショッピング保険 他 | |||

| カード番号 | 裏面記載 | 利用可能枠 | 一律の制限なし | |

| スマホ決済 | ||||

| 申込条件 | 招待制 | 発行日数 | ー | |

| 年会費 | 385,000円 入会金550,000円 | 国際ブランド | |

| 還元率 | 0.3〜1.0% | ポイント | メンバーシップ・リワード |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外・国内旅行傷害保険※自動付帯 ショッピング保険 他 | ||

| カード番号 | 裏面記載 | 利用可能枠 | 一律の制限なし |

| スマホ決済 | |||

| 申込条件 | 招待制 | 発行日数 | ー |

マイルが貯まるおすすめカード

国内外の旅行や出張が多い人は、マイルの貯まりやすさや空港でのサービスを重視したいと考えるでしょう。

そんな方には航空会社の発行するクレジットカードがおすすめです。

マイルの貯まりやすさやサービスの充実度という点では、ANAとJALの大手2社を選ぶのが良いでしょう。陸マイラーと呼ばれる飛行機を利用せずマイルを貯めたい方も同様です。

カード名をタップで詳細に移動

ANA アメリカン・エキスプレス・カードはマイルが貯まる年会費の安いアメックス!

ANAアメックスカードは、航空機の利用だけでなく普段の買い物でもマイルを貯めることができます。

また、マイルと同時にポイントも加算され、貯まったポイントはマイルに移行できるため、効率的にマイルを貯めることができます。ポイントは100円につき1ポイント加算です。

さらにANAグループでの買い物・サービス利用なら1.5倍となります。 なお、ANAアメックスカードは年会費が7,700円(税込)かかります。ANAゴールドカードなら年会費は15,400円(税込)です。

ただし、搭乗ボーナスマイルが25%付くため、よく飛行機を利用する人はかなりお得でしょう。さらに、ANA航空券をカード購入すれば、100円につき2マイル貯められます。

ANA アメリカン・エキスプレス・カード | 年会費 | 7,700円(税込) | 国際ブランド | |

| 還元率 | 0.5~2.5% | ポイント | ANAアメリカン・エキスプレス メンバーシップ・リワード | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外・国内旅行傷害保険(利用付帯) ショッピング保険 | |||

| カード番号 | 表面記載 | 利用可能枠 | 一律の制限なし | |

| スマホ決済 | ||||

| 申込条件 | 20歳以上 | 発行日数 | 1~3週間 | |

| 年会費 | 税込7,700円 | 国際ブランド | |

| 還元率 | 0.5~2.5% | ポイント | ANAアメリカン・エキスプレス メンバーシップ・リワード |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外・国内旅行傷害保険※利用付帯 ショッピング保険 | ||

| カード番号 | 表面記載 | 利用可能枠 | 一律の制限なし |

| スマホ決済 | |||

| 申込条件 | 20歳以上 | 発行日数 | 1~3週間 |

JAL アメリカン・エキスプレス・カードはボーナスマイルがお得に貯まるクレジットカード!

JALアメックスカードは、入会搭乗ボーナス1,000マイル・毎年初回の搭乗ボーナス1,000マイルのほか、搭乗ごとにフライトマイルの10%がプラスされるボーナスがあります。

上位カードのCLUB-Aゴールドカードは、入会搭乗ボーナスが5,000マイル、毎年初回の搭乗ボーナスが2,000マイル、搭乗ごとのボーナスが25%プラスと非常にお得です。

年会費は、JALアメックスカードが初年度無料で、次年度からは6,600円(税込)。CLUB-Aゴールドカードが17,600円(税込)となっています。

また、年会費にプラス3,300円(税込)することで、ショッピングマイルを通常の2倍貯めることが可能です。

JAL アメリカン・エキスプレス・カード | 年会費 | 6,600円(税込) | 国際ブランド | |

| 還元率 | 0.5~1.0% | ポイント | JALマイル | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外・国内旅行傷害保険(自動付帯) ショッピング保険 | |||

| カード番号 | 裏面記載 | 利用可能枠 | 50~500万円 | |

| スマホ決済 | ||||

| 申込条件 | 18歳以上 | 発行日数 | 約4週間 | |

| 年会費 | 税込6,600円 | 国際ブランド | |

| 還元率 | 0.5~1.0% | ポイント | JALマイル |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外・国内旅行傷害保険※自動付帯 ショッピング保険 | ||

| カード番号 | 裏面記載 | 利用可能枠 | 50~500万円 |

| スマホ決済 | |||

| 申込条件 | 18歳以上 | 発行日数 | 約4週間 |

審査が不安な人向けおすすめカード

すべてのクレジットカードでは、申込み後に審査が行われており、通過した場合にのみカードが発行されます。

審査内容は全カードで非公開ですが、一般的に消費者金融が発行するクレジットカードは、審査に比較的通りやすいと言われています。

ただし、必ず審査に通るクレジットカードはないため、過去に滞納の履歴や債務整理をしている方が、審査を通過するのは難しいでしょう。

カード名をタップで詳細に移動

プロミスVisaカードは三井住友カードとプロミスがコラボしたクレジットカード!

プロミスVisaカードは、三井住友カードとプロミスが提携して発行する、クレジット機能とカードローンが一体化したカードです。

以下の対象店舗で、スマホのVisaのタッチ決済を使って決済すると、ポイント還元率は最大で7%までアップします。

セイコーマート、セブン-イレブン、ポプラ、ローソン、マクドナルド、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司

※対象のすかいらーくグループ飲食店

ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三も対象

注意事項

| ※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%) ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

カード申込時の在籍確認もないため、職場にバレずにカードを作りたいという人にもおすすめです。

プロミスVisaカード | 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 0.5~20.0% | ポイント | Vポイント | |

| 追加カード | ETCカード・家族カード | |||

| 付帯保険 | 海外旅行傷害保険(利用付帯) | |||

| カード番号 | ナンバーレス | 利用可能枠 | ~100万円 | |

| スマホ決済 | ||||

| 申込条件 | 18歳以上74歳以下 | 発行日数 | 最短3分 | |

| 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 0.5~20.0% | ポイント | Vポイント |

| 追加カード | ETCカード・家族カード | ||

| 付帯保険 | 海外旅行傷害保険※利用付帯 | ||

| カード番号 | ナンバーレス | 利用可能枠 | ~100万円 |

| スマホ決済 | |||

| 申込条件 | 18歳以上74歳以下 | 発行日数 | 最短3分 |

※注釈

ACマスターカードはアコムが発行する独自審査のクレジットカード!

小栗健吾(FP2級)

ACマスターカードをメインカードとして愛用中の私が、魅力を紹介します!

プロフィールはこちら

ACマスターカードは、アコムが独自の基準によりカードの審査を行っているため、審査が不安な人におすすめのクレジットカードです。

他社のクレジットカード審査に落ちた人やアルバイト・パート・個人事業主であっても、一定の収入があれば審査に通る可能性があります。

審査もスピーディーで21時までに手続きが完了すれば、最短即日でカードが発行されます。

また、利用限度額も高く、ショッピングの利用限度額は最大300万円、カードローンの利用限度額はショッピングと合わせて最大800万円です。

利用実績や返済状況などを踏まえて、利用限度額を自動的に引き上げてくれるため、他社カードの利用限度額に不満がある人も利用しやすいカードでしょう。

ACマスターカード | 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 0.25 | ポイント | キャッシュバック | |

| 追加カード | なし | |||

| 付帯保険 | なし | |||

| カード番号 | 表面記載 | 利用可能枠 | 10~300万円 | |

| スマホ決済 | ||||

| 申込条件 | 本人に安定した収入のある方 ※パート・アルバイトOK | 発行日数 | 最短20分 | |

| 年会費 | 永年無料 | 国際ブランド | |

| 還元率 | 0.25 | ポイント | キャッシュバック |

| 追加カード | なし | ||

| 付帯保険 | なし | ||

| カード番号 | 表面記載 | 利用可能枠 | 10~300万円 |

| スマホ決済 | |||

| 申込条件 | 本人に安定した収入のある方 ※パート・アルバイトOK | 発行日数 | 最短20分 |

【2枚目の方はこちら】クレジットカード最強の2枚の組み合わせを解説!

2枚目のクレジットカードを探している方は、1枚目のカードと相性の良い最強の2枚のクレジットカードと言われる組み合わせを持つことをおすすめします。

本記事で究極の1枚候補として紹介した、三井住友カード(NL)とJCBカード Wの2枚持ちなら常に高いポイント還元を受けられるのはもちろんのこと、豊富な付帯サービスを活用できます。

| カード | JCBカード W | 三井住友カード(NL) |

|---|---|---|

| 券面 |   | .png) .png) |

| 還元率 | 1~10.5% | 0.5~12% |

| 年会費 | 永年無料 | 永年無料 |

| 国際ブランド | JCB | Visa,Mastercard® |

| 申込条件 | 18歳~39歳 | 満18歳以上 ※高校生を除く |

| 発行時間 | 最短5分 | 最短10秒※ |

| 詳しく見る | カード詳細 | カード詳細 |

その他の組み合わせとしては、特約店でのポイント還元率が非常に高い三井住友カード(NL)をメインカードとして持ちながら、QUICPayの利用で2%ポイント還元のセゾンパールアメックスをサブカードとして持つのも非常におすすめです。

ポイント還元率だけでなく付帯サービスを重視したい方は、上記のようなポイント還元率の高いカードをメインカードにして、サブカードとして付帯保険や割引が充実したエポスカードや、各種ライフカードを持つのもおすすめです。

ライフカードはさまざまな券種が発行されており、それぞれのカードで異なる特典が用意されています。

| カードの種類 | カードの特徴 |

|---|---|

| ライフカード | ライフカードの通常カード |

| ライフカードゴールド | ゴールドカードならではの充実したサービスと、国内・海外旅行傷害保険、ショッピングガード保険が自動付帯するライフカード |

| ライフカード「旅行傷害保険付き」 | 国内・海外旅行傷害保険が自動付帯するライフカード |

| ライフカード「Stella」 | 海外ショッピング利用で3%がキャッシュバックされるライフカード |

| ライフカード「Stylish」 | リボ払い専用のライフカード |

| ライフカード「学生専用」 | 学生専用のライフカード、2枚持ちは不可 |

このように、メインカードとサブカードの相性を考えながら組み合わせを考えると、最強の2枚のクレジットカードを見つけられます。詳しくは、以下の記事でも紹介しています。

おすすめのクレジットカードに関するよくある質問

クレジットカードを1枚に絞るにあたって、よくある質問をまとめました。

クレジットカードは1枚に絞ったほうが良い?

クレジットカードを1枚に絞るメリットは、支払い管理が楽・ポイントが貯まりやすい・アップグレードしやすくなるという点です。

ただし、持っているカードのブランドに対応していない店舗では、支払いができません。クレジットカードを1枚に絞るべきかどうかは、ライフスタイルによって変わりますが、使い勝手の良い究極の1枚が見つかれば、無理に複数持つ必要はないでしょう。

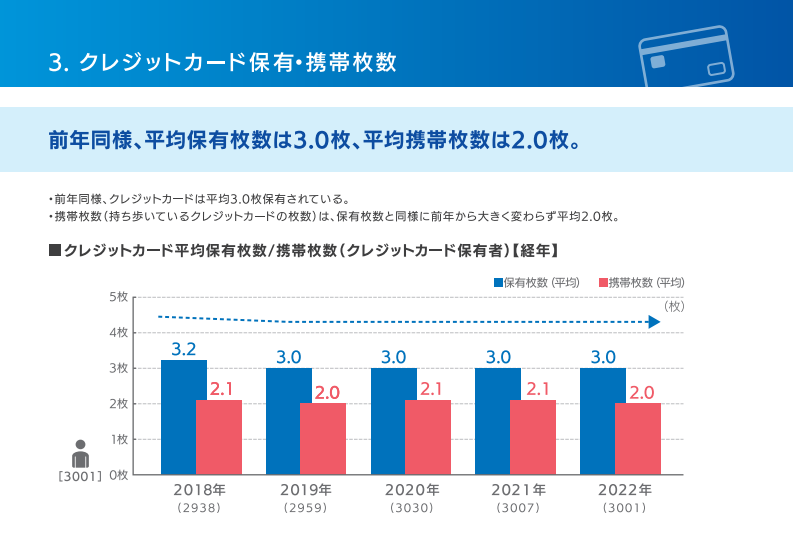

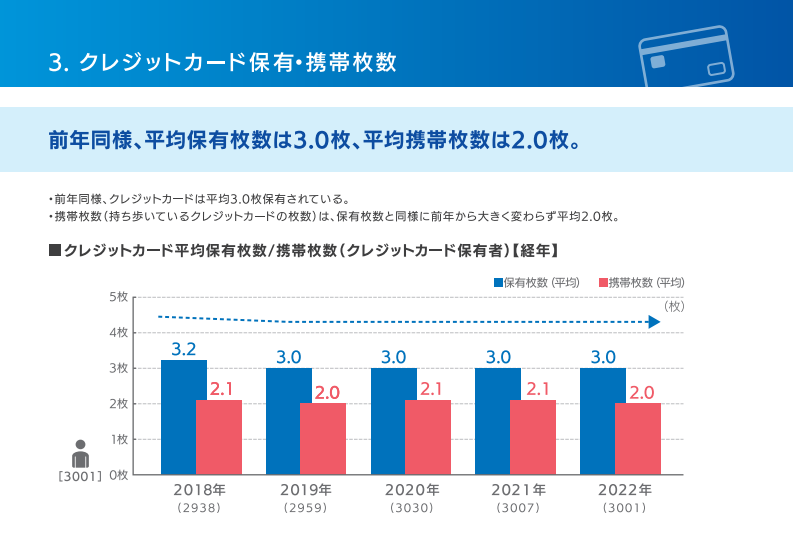

クレジットカードは平均で何枚持っている?

JCBやクレジットカード協会の調査では、1人につき3枚前後のクレジットカードを持っているというデータがあります。

クレジットカードは何枚まで持てる?

クレジットカードを作れる枚数に制限はなく、何枚でもクレジットカードは作成できます。ただし、年会費がかかるクレジットカードもあり、手持ちのクレジットカードが増えすぎると不正リスク等のリスクも高まるため、管理できる範囲内の枚数に抑えましょう。

究極の1枚のクレジットカードはどう選ぶと良い?

A.クレジットカードは5大国際ブランドといわれている「Visa」「JCB」「Mastercard」「American Express」「Diners Club」から選ぶのが基本です。1枚に絞るのであればおすすめはVisaです。

クレジットカードを究極の1枚に絞るなら使える店舗は多いほうが良いので、加盟店の多い国際ブランドであることは欠かせません。あとは、普段どのような店舗やサービスを利用するかを振り返り、還元率やポイントの使い勝手の良さを比較して選ぶのがおすすめです。

カード発行の審査に落ちたけど、他のカードなら発行できる?

カード会社ごとに審査基準は異なるため、違うカードであれば発行できる可能性もあります。

クレジットカードの発行には審査が必要で、滞りなく支払いが可能かなどを判断されます。収入が低い、過去に滞納した履歴がある場合などは、カード会社を変えても審査に通らないケースもあります。

ただし、すべてのカード会社で審査が行われており、必ず審査に通るクレジットカードなどはありません。

.png)

3.png)

2.png)

2.png)